Analyse des Verpackungsmarktes

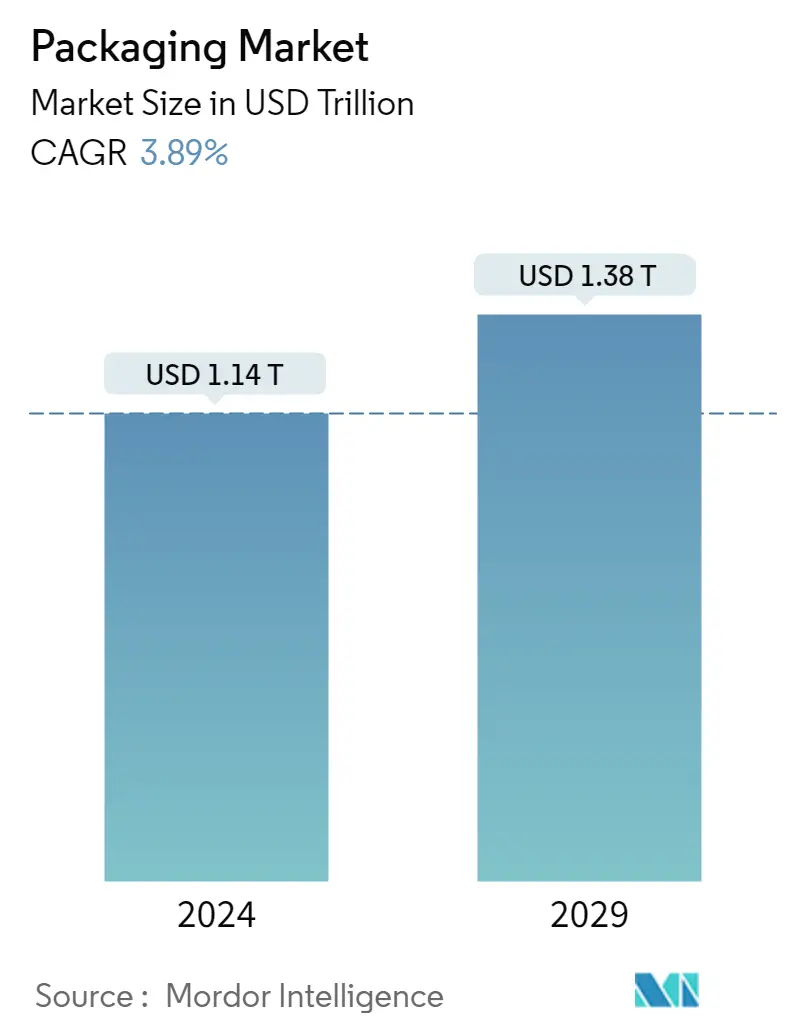

Die Größe des Verpackungsmarkts wird im Jahr 2024 auf 1,14 Billionen US-Dollar geschätzt und soll bis 2029 1,38 Billionen US-Dollar erreichen, was einem jährlichen Wachstum von 3,89 % im Prognosezeitraum (2024–2029) entspricht.

Das globale Verpackungsgeschäft verzeichnete im letzten Jahrzehnt aufgrund von Änderungen bei der Substratauswahl, der Expansion neuer Märkte und sich ändernder Eigentümerdynamik ein stetiges Wachstum. Herkömmliche Verpackungen werden möglicherweise weiterhin durch flexible Verpackungen und Hochbarrierefolien ersetzt, und Standbeutel können für eine Vielzahl von Lebensmitteln eine Herausforderung für starre Verpackungsformate wie Metalldosen und Glasgefäße darstellen.

- Angesichts des steigenden Konsums von Süßigkeiten und Süßwaren bieten mehrere Anbieter flexibler Kunststoffverpackungen Verpackungslösungen an, die speziell auf diese Nachfrage zugeschnitten sind, und steigern ihren Umsatz und Umsatz weiter. Laut dem US Census Bureau wird beispielsweise erwartet, dass der Umsatz der Süßwarenindustrie in den Vereinigten Staaten bis zum Geschäftsjahr 2023 10,89 Milliarden US-Dollar erreichen wird.

- Nach Angaben der Flexible Packaging Association werden flexible Verpackungen hauptsächlich für Lebensmittel verwendet, die mehr als 60 % des Gesamtmarktes ausmachen. Da die Branche der flexiblen Verpackungen neue Lösungen für verschiedene Verpackungsprobleme bieten könnte, verzeichnet sie ein robustes Wachstum. Darüber hinaus ist der indische Lebensmittel- und Lebensmittelmarkt laut IBEF der sechstgrößte der Welt, wobei der Einzelhandel 70 % des Umsatzes ausmacht. Die indische Lebensmittelverarbeitungsindustrie, die 32 % des gesamten Lebensmittelmarktes des Landes ausmacht, liegt bei Produktion, Verbrauch und Export an fünfter Stelle und ist eine der wichtigsten Industrien des Landes.

- Es wird erwartet, dass die Nachhaltigkeitstrends, einschließlich Recycling und Verwendung biologisch abbaubarer PET-Formen, im Prognosezeitraum zunehmen. In mancher Hinsicht wird es aufgrund der Art seiner Produktion immer mit Nachhaltigkeitsproblemen konfrontiert sein. Die Recyclingströme und die Entwicklung werden jedoch dazu beitragen, solche Nachhaltigkeitsprobleme zu neutralisieren. Beispielsweise haben sich die europäischen Partner von Coca-Cola verpflichtet, bis 2025 100 % der Verpackungen einzusammeln und 50 % recycelten Kunststoff in Plastik-PET-Flaschen in Westeuropa zu verwenden. PepsiCo strebt an, bis 2025 in seinen Flaschen in der gesamten europäischen Region 50 % recycelten Kunststoff zu verwenden 2030, mit einem Zwischenziel von rund 45 % bis 2025. Außerdem stehen verschiedene große Lebensmittelhersteller unter dem Druck von Aktivisten und Verbrauchern und sind derzeit auf der Mission, ihre Kunststoffverpackungen zu überdenken und auf eine Kreislaufwirtschaft umzusteigen. Nestle und Mondelez haben beispielsweise kürzlich den Europäischen Kunststoffpakt unterzeichnet. Diese Initiative hat sich zum Ziel gesetzt, bis 2025 100 % der Verpackungen recycelbar oder wiederverwendbar zu machen und den Einsatz von Neuplastik zu reduzieren.

- Verschiedene Unternehmen setzen auf Produktinnovationen, um sich im untersuchten Markt eine bedeutende Position zu sichern. Beispielsweise kündigte Constantia Flexibles im Februar 2021 sein neues Produkt Perpetua an, eine recycelbare, polymere Monomaterial-Verpackungslösung mit hoher Barriere für pharmazeutische Produkte. Nach Angaben des Unternehmens deckt die Lösung ein breites Anwendungsspektrum für pharmazeutische Verpackungen ab und ist mittlerweile weltweit verfügbar.

- Verschiedene Anbieter konzentrieren sich darauf, ihre Marktpräsenz durch den Bau neuer Produktionsanlagen für Papierverpackungen auszubauen. Beispielsweise kündigte Promateris, ein rumänisches Industrieverpackungsunternehmen, im Dezember 2021 an, im Jahr 2022 mit dem Bau einer Produktionsanlage im Land in den Bereich der Papierverpackungen einzusteigen. Dieses Projekt wird im Jahr 2023 abgeschlossen sein. Darüber hinaus erwartet das Unternehmen, im Jahr 2022 mit der Produktion biologisch abbaubarer und kompostierbarer Rohstoffe auf Basis von Maisstärke zu beginnen und damit das erste Unternehmen in Osteuropa zu sein.

- Andererseits nimmt jedoch die allgemeine Verwendung nicht recycelbarer und nicht biologisch abbaubarer Verpackungslösungen aus Kunststoff zu, was zu erhöhten Kohlenstoffemissionen in der Umwelt führt. Dies könnte ein Faktor sein, der das Marktwachstum bremsen könnte. Infolgedessen streben zahlreiche große Unternehmen wie Amazon, Google und Tetrapak unter anderem einen Netto-CO2-Ausstoß von Null an, was voraussichtlich ihre Investitionsausgaben darstellen.

- Während COVID-19 hat sich auch die kontaktlose Zustellung als neuer Trend herauskristallisiert. Pioniere im Bereich nachhaltiger Verpackungen könnten sich auf diese neuen Standards einstellen, wie etwa Garçon Wines, dessen reibungslose Lieferung von Briefkasten- und klimafreundlichen Flachweinflaschen auf große Nachfrage stößt. Darüber hinaus hat die schnelle Produktion von COVID-19-Impfstoffen auch den Bedarf an Glasbehältern oder Fläschchen für Lagerungszwecke erhöht. Bis März 2021 hatte die Schott AG, ein namhaftes deutsches Glasunternehmen, genügend Fläschchen für eine Milliarde COVID-19-Impfstoffdosen produziert und liegt mit der Produktion von über zwei Milliarden Dosen im Zeitplan. Nach Angaben des Unternehmens werden die Fläschchen aus Borosilikatglas in etwa 90 % der zugelassenen Impfungen verwendet, da sie stoß- und temperaturbeständig sind.

Verpackungsmarkttrends

Verpackungsprodukte aus Papier und Pappe verzeichnen das größte Wachstum

- Der Markt wird durch den zunehmenden Einsatz umweltfreundlicher Materialien bei Verpackungen angetrieben. Umweltfreundliche Verpackungen sind recycelbar, biologisch abbaubar, wiederverwendbar, ungiftig und haben nur geringe Auswirkungen auf die Umwelt. Papierverpackungsprodukte wie Papiertüten, Beutel und Kartons sind die am schnellsten wachsenden nachhaltigen Verpackungsmaterialien. Der zunehmende Trend des Online-Handels und der Umweltvorschriften zu nicht biologisch abbaubaren und nicht recycelbaren Verpackungslösungen führt zunehmend zu einer massiven Nachfrage nach umweltfreundlichen Verpackungslösungen aus Papier.

- Im Februar 2021 testete Coca-Cola seinen ersten Testlauf mit Papierflaschen aus einer extrastarken Papierhülle mit einer dünnen Kunststoffeinlage. Der erste Test wurde mit 2.000 Flaschen durchgeführt, um zu sehen, wie es sich hält. Ziel des Unternehmens ist es, eine zu 100 % recycelbare, plastikfreie Flasche zu entwickeln, um zu verhindern, dass Gas aus kohlensäurehaltigen Getränken austritt.

- Darüber hinaus haben Unternehmen wie Smarties weltweit recycelbare Papierverpackungen für Süßwaren in der Kategorie Süßwaren eingeführt. Dies würde eine Umstellung von 90 % des Smarties-Sortiments bedeuten, da 10 % bereits in recycelbaren Papierverpackungen verpackt waren. Darüber hinaus besteht Nestlés großer Schritt in Richtung seines Ziels darin, bis 2025 alle seine Verpackungen papierbasiert und recycelbar oder wiederverwendbar zu machen und den Einsatz von Neukunststoffen im gleichen Zeitraum um ein Drittel zu reduzieren.

- Unternehmen auf dem Papierverpackungsmarkt konzentrieren sich zunehmend auf nachhaltige Verpackungslösungen, die den Anforderungen der Verbraucher gerecht werden. Huhtamäki Oyj, ein in Finnland ansässiger Spezialist für Lebensmittelverpackungen, hat beispielsweise den Huhtamäki Blue Loop entwickelt, eine neuartige Plattform, auf der Partner zusammenarbeiten können, um nachhaltige Papierverpackungen zu entwickeln. Die Einführung solcher innovativen Plattformen führt zu einer Marktexpansion.

- Darüber hinaus adaptieren und erneuern verschiedene Anbieter neue Verpackungen mit Papierverpackungsmaterial, um die Umweltauswirkungen von Verpackungen zu verringern und mehrere Recyclinginitiativen zu starten. Beispielsweise kündigte TetraPak im Februar 2021 eine neue Initiative in Jeddah in Zusammenarbeit mit dem District Model Center of Muhammadiyah in Jeddah an. Es sammelt gebrauchte Kartonverpackungen und recycelt sie, um nachhaltige Konsumpraktiken zu unterstützen.

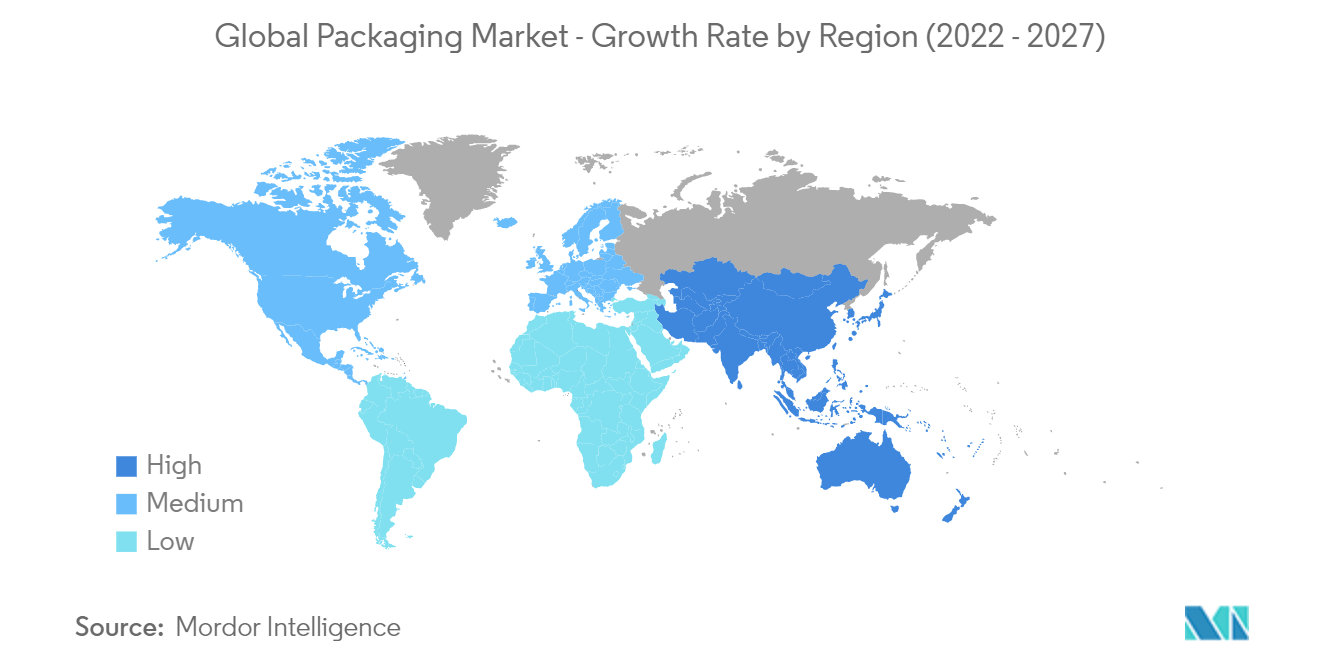

Der Verpackungsmarkt im asiatisch-pazifischen Raum wird deutlich wachsen

- Kunststoffverpackungen sind in Asien weit verbreitet, wobei Länder wie Indien und China über ihren Lebensmittel- und Getränkemarkt einen erheblichen Beitrag dazu leisten. Der chinesische Verpackungssektor wird stark von Variablen wie steigendem Pro-Kopf-Einkommen, veränderter sozialer Atmosphäre und demografischer Entwicklung beeinflusst, einschließlich der Durchsetzung von Kunststoffverboten zur Minimierung seines Plastik-Fußabdrucks. Dies hat erhebliche Auswirkungen auf das Verpackungsgeschäft.

- In einem Fünfjahresplan für den Zeitraum 2021–2025 kündigte China an, seine Kunststoffrecycling- und -verbrennungskapazitäten zu verbessern, grüne Kunststoffprodukte zu fördern und den Missbrauch von Kunststoff in Verpackungen und in der Landwirtschaft zu bekämpfen. Der neue Fünfjahresplan würde Händler und Lieferunternehmen dazu drängen, unvernünftige Plastikverpackungen zu reduzieren und die Müllverbrennungsrate in Städten bis 2025 auf etwa 800.000 Tonnen pro Tag zu erhöhen, gegenüber 580.000 Tonnen im letzten Jahr. Es wird erwartet, dass solche Entwicklungen die Nachfrage des Landes nach recycelbaren flexiblen Kunststoffverpackungen erhöhen werden. Im Prognosezeitraum dürfte der Aufstieg von E-Commerce-Giganten wie Alibaba den Verpackungsmarkt ankurbeln. Beispielsweise erhielten chinesische Käufer während der zehntägigen Shopping-Veranstaltung Double 11 von Alibaba rund 1,9 Milliarden Sendungen.

- Verpackung ist Indiens fünftgrößte Industrie und einer der am schnellsten wachsenden Sektoren des Landes. In den letzten Jahren war die Verpackungsindustrie ein wichtiger Technologie- und Innovationstreiber im Land und leistete einen Mehrwert für verschiedene Fertigungssektoren, darunter die Landwirtschaft und die Segmente der schnelllebigen Konsumgüter (FMCG).

- Nach Angaben des Indian Institute of Packaging (IIP) ist der Verpackungsverbrauch in Indien im letzten Jahrzehnt um 200 % gestiegen, von 4,3 Kilogramm pro Person und Jahr (PPA) im Geschäftsjahr 10 auf 8,6 Kilogramm PPA im Geschäftsjahr 20. Trotz des starken Anstiegs im letzten Jahrzehnt gibt es in dieser Branche im Vergleich zu anderen Industrieregionen auf der ganzen Welt nach wie vor enormes Wachstumspotenzial.

- Japan ist ein wichtiger Abnehmer von papierbasierten Produkten in verschiedenen Branchen, darunter Zeitungen, Verpackungen, Druck und Kommunikation, Sanitärprodukte und andere verschiedene Verwendungszwecke. Aufgrund des Bewusstseins der Verbraucher für nachhaltige Verpackungen, der Besorgnis über die Abholzung von Wäldern und die Verfügbarkeit von Rohstoffen gibt es in der Verpackungsbranche außerdem in jüngster Zeit eine Bewegung hin zur Verwendung von Papier.

Überblick über die Verpackungsindustrie

Die wesentlichen Faktoren, die den globalen Verpackungsmarkt bestimmen, sind nachhaltige Wettbewerbsvorteile durch Innovation, der Grad der Marktdurchdringung, Ausstiegsbarrieren, die Werbekostenkraft der Wettbewerbsstrategie und das Konzentrationsverhältnis der Unternehmen. Die Akteure in diesem Markt verfügen durch Innovation über einen Wettbewerbsvorteil. Die Spezifikation des Verpackungsmaterials ist unterschiedlich, meist bei Kunststoffverpackungen, wodurch eine hohe Möglichkeit der Produktdifferenzierung besteht.

- Juli 2022 – Mondi und Fiorini International haben sich zusammengetan, um eine neue Papierverpackungslösung für den italienischen Premium-Nudelprodukthersteller Antico Pastificio Umbro zu entwickeln. Die neue Verpackung ist vollständig recycelbar und könnte bei der Einführung bei allen Nudelprodukten jedes Jahr bis zu 20 Tonnen Plastik einsparen.

- Juni 2022 – Coveris erweitert die Kapazitäten am Standort Kufstein. Die neue Extrusionsanlage, die kürzlich vollständig in Betrieb genommen wurde, setzt die Modernisierungsbemühungen im Werk fort und erhöht die Produktionsgeschwindigkeit von Stretchfolie für Silageballen deutlich.

- Juni 2022 – Ardagh Metal Packaging kündigt Pläne zur Erweiterung seiner Produktionskapazität durch eine neue Anlage in La Ciotat, Frankreich, an. Die Ausgaben werden von Sud Attractivité und Bpifrance unterstützt, um den steigenden Anforderungen bestehender und neuer Kunden nach langfristigen Partnerschaften im Nahen Osten, Afrika (MEA) und Südwesteuropa gerecht zu werden.

- April 2022 – Sealed Air stellt PRISTIQ vor, eine Marke für digitale Verpackungen mit einem Portfolio an Lösungen für Designdienstleistungen, Digitaldruck und intelligente Verpackungen, die Abfall und überschüssige Verpackungen vermeiden und gleichzeitig Produkte und Kundenbindung verbessern.

Marktführer im Verpackungsbereich

-

Huhtamäki Oyj

-

Amcor PLC

-

Mondi PLC

-

Berry Global Inc

-

Gerresheimer AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Verpackungsmarkt

- August 2022 – Die Gerresheimer AG kündigt Investitionen in Höhe von rund 94 Millionen US-Dollar an, um ihre Produktions-, Liefer- und Logistikkapazitäten für Glasfläschchen in den USA zu erweitern. Durch die Hinzufügung neuer Fläschchenformungslinien für Maßkontrolle, Tempern, Kosmetikinspektion und Verpackung wird die Kapazität von Gerresheimer erweitert erheblich steigern.

- August 2022 – Crown Embalagens Metalicas da Amazonia SA, eine Tochtergesellschaft von Crown Holdings, Inc., ist eine Partnerschaft mit Socorro Bebidas (Socorro) eingegangen. Ziel dieser Partnerschaft ist es, das Mineralwassersortiment um unbegrenzt recycelbare Getränkedosen zu erweitern. Acquissima ist in Supermärkten in ganz Brasilien in zwei SKUs erhältlich Personnalité (natürliches Mineralwasser) und Passion (kohlensäurehaltiges Mineralwasser). Beide sind jetzt in 355 ml (12 oz.) erhältlich.

- Juli 2022 – Aptar Group Inc. kündigt die Einführung der neuen Tower Flip-Top-Verschluss-Ausgabelösung an, die die Sauberkeit der Verpackungen erhöhen und das Verbrauchererlebnis verbessern soll. Dadurch können Verbraucher die Kappe öffnen, ohne Produktreste zu berühren oder zu sehen.

- Juli 2022 – Canpack hat eine neue Produktionsanlage zur Herstellung von Aluminium-Getränkedosen in Poços de Caldas, Minas Gerais, Brasilien, eingeführt. Nach der Genehmigung des Projekts kündigten CANPACK-Führungskräfte, staatliche und lokale Beamte sowie Wirtschaftsentwicklungsexperten gemeinsam die neue Anlage an, wobei staatliche und lokale Anreize für die Wirtschaftsentwicklung gewährt wurden.

Segmentierung der Verpackungsindustrie

Unter Verpackung versteht man das Verpacken oder Abfüllen von Produkten, um sie vor Beschädigungen während des Transports und der Lagerung zu schützen. Es sorgt dafür, dass ein Produkt sicher und marktfähig ist und hilft, das Produkt zu identifizieren, zu beschreiben und zu bewerben.

Die Studie zu globalen Verpackungen untersucht die Nachfrage nach wichtigen Materialtypen wie Kunststoff (flexibel und starr), Metalle, Glas und Papier sowie Pappe sowie die entsprechenden Branchen und Einnahmen aus dem Verkauf von Verpackungsprodukten in verschiedenen Regionen. Die Studie berücksichtigt die Auswirkungen von COVID-19 auf den Verpackungsmarkt basierend auf den vorherrschenden Basisszenarien, Schlüsselthemen (wachsende Nachfrage nach Einwegartikeln) und vertikalen Nachfragezyklen der Endverbraucher.

| Nach Verpackungsart | Kunststoffverpackungen | Durch starre Kunststoffverpackungen | Nach Materialtyp – (PE – HDPE und LDPE, PP, PET, PVC, PS und EPS) | |

| Nach Produkttyp – (Flaschen und Gläser (Behälter), Kappen und Verschlüsse, Massenprodukte – IBC, Kisten und Paletten, Sonstiges) | ||||

| Nach Endverbraucherbranche – (Lebensmittel, Getränke, Industrie und Bauwesen, Automobilindustrie, Kosmetik und Körperpflege, andere Endverbraucherbranchen) | ||||

| Durch flexible Kunststoffverpackungen | Nach Materialtyp – (PE, BOPP, CPP, andere) | |||

| Nach Produkttyp – (Beutel, Beutel, Folien und Verpackungen) | ||||

| Nach Endverbraucherbranche – (Lebensmittel, Getränke, Pharmazeutika, Kosmetik und Körperpflege) | ||||

| Nach Region – (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika (GCC, Vereinigte Arabische Emirate, KSA, Rest des GCC, Rest des Nahen Ostens und Afrika), Lateinamerika) | ||||

| Papier und Pappe | Nach Produkttyp – (Faltkarton, Wellpappschachteln, Einweg-Papierprodukte (Beutel, Becher, andere)) | |||

| Nach Endverbraucher (Lebensmittel, Getränke, Industrie und Elektronik, Kosmetik und Körperpflege, Gesundheitswesen, Sonstiges (Haushaltspflege, Transport (Transport von Automobilkomponenten, Maschinen usw.)) | ||||

| Nach Region – (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika (GCC, Vereinigte Arabische Emirate, KSA, Rest des GCC, Rest des Nahen Ostens und Afrika), Lateinamerika) | ||||

| Metallverpackungen | Nach Produkttyp – (Dosen (Lebensmittel, Getränke, Aerosole, andere), Kappen und Verschlüsse, andere Produkttypen) | |||

| Nach Region – (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika (GCC, Vereinigte Arabische Emirate, KSA, Rest des GCC, Rest des Nahen Ostens und Afrika), Lateinamerika) | ||||

| Behälterglas | Nach Endbenutzer – (Lebensmittel, Getränke (alkoholisch, alkoholfrei), Körperpflege und Kosmetika, Pharmazeutika) | |||

| Nach Region – (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika (GCC, Vereinigte Arabische Emirate, KSA, Rest des GCC, Rest des Nahen Ostens und Afrika), Lateinamerika) | ||||

Häufig gestellte Fragen zur Verpackungsmarktforschung

Wie groß ist der Verpackungsmarkt?

Es wird erwartet, dass der Verpackungsmarkt im Jahr 2024 ein Volumen von 1,14 Billionen US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 3,89 % bis 2029 auf 1,38 Billionen US-Dollar wachsen wird.

Wie groß ist der Verpackungsmarkt derzeit?

Im Jahr 2024 wird die Größe des Verpackungsmarkts voraussichtlich 1,14 Billionen US-Dollar erreichen.

Wer sind die Hauptakteure im Verpackungsmarkt?

Huhtamäki Oyj, Amcor PLC, Mondi PLC, Berry Global Inc, Gerresheimer AG sind die wichtigsten Unternehmen, die auf dem Verpackungsmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Verpackungsmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Verpackungsmarkt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil im Verpackungsmarkt.

Welche Jahre deckt dieser Verpackungsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Verpackungsmarktes auf 1,10 Billionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Verpackungsmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Verpackungsmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Packaging Reports

Other Popular Industry Reports

Bericht der Verpackungsindustrie

Statistiken zum Verpackungsmarktanteil, zur Größe und zur Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Verpackungsanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.