Marktanalyse für Oilfield Services (OFS).

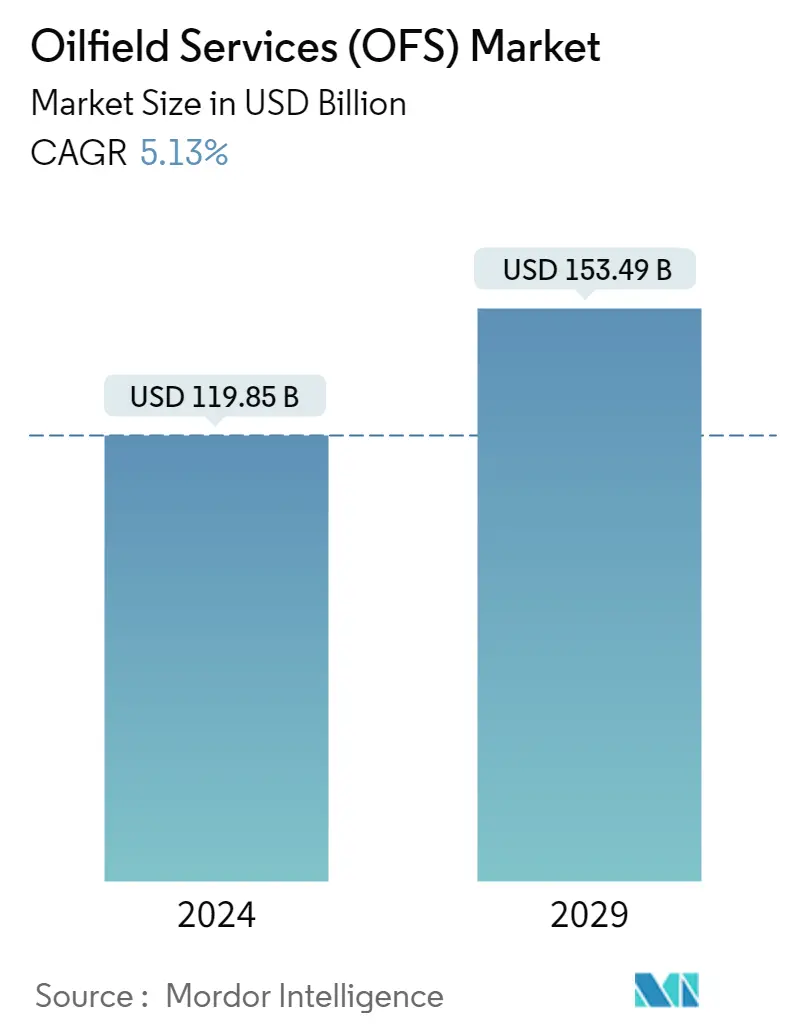

Die Größe des Marktes für Ölfelddienstleistungen wird im Jahr 2024 auf 119,85 Milliarden US-Dollar geschätzt und soll bis 2029 153,49 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,13 % im Prognosezeitraum (2024–2029) entspricht.

- Mittelfristig wird erwartet, dass Faktoren wie die zunehmende Erschließung von Gasreserven sowie fortschrittliche Technologien, Werkzeuge und Ausrüstung den Markt für Ölfelddienstleistungen im Prognosezeitraum antreiben werden.

- Andererseits haben die volatilen Ölpreise in der letzten Zeit aufgrund der Lücke zwischen Angebot und Nachfrage, der Geopolitik und mehreren anderen Faktoren das Wachstum der Nachfrage nach dem Markt für Ölfelddienstleistungen gebremst.

- Dennoch wird erwartet, dass der Fokus auf neue Technologien und Methoden zur Optimierung der Produktionskosten von Kohlenwasserstoffen im Prognosezeitraum mehrere Chancen für den Markt für Ölfelddienstleistungen (OFS) schaffen wird.

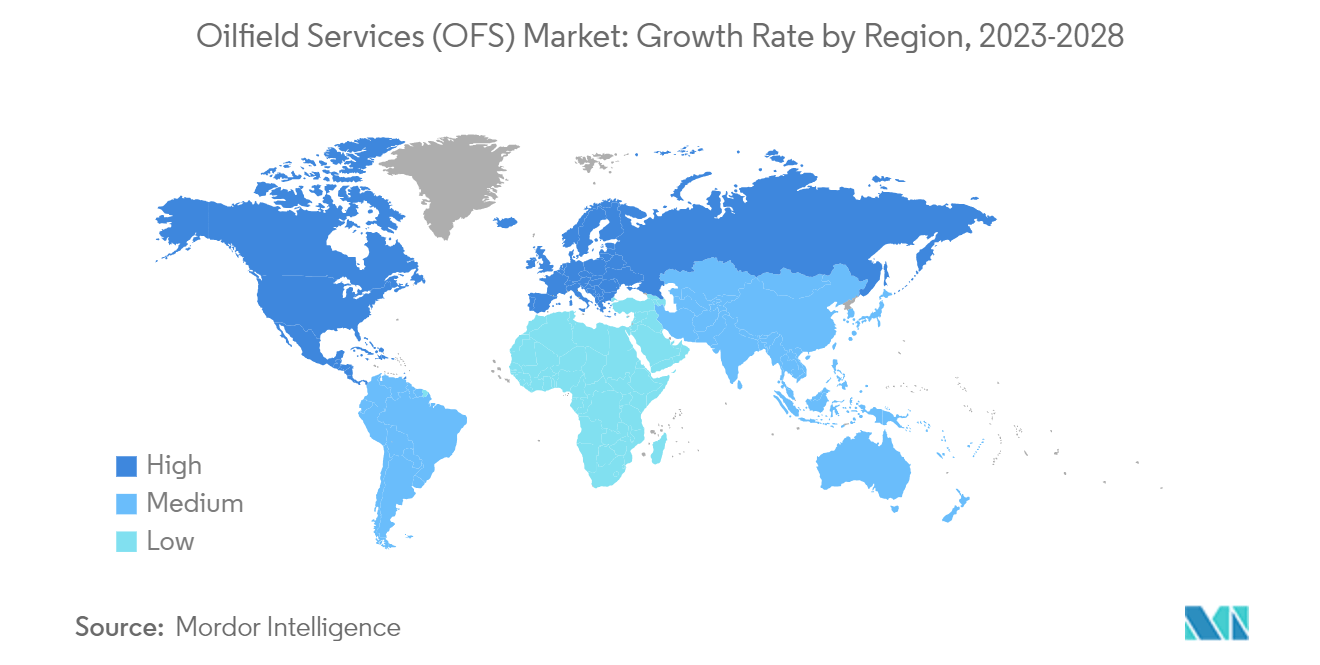

- Aufgrund der hohen Bohr- und Produktionsaktivitäten in Schieferfeldern wird Nordamerika im Prognosezeitraum voraussichtlich der größte Markt sein. Es wird erwartet, dass es im Prognosezeitraum den Markt dominieren wird.

Markttrends für Oilfield Services (OFS).

Bohrdienstleistungen dürften den Markt dominieren

- Es wird erwartet, dass die Weltwirtschaft einen erheblichen Anstieg der Ölnachfrage unterstützen wird. Es wird erwartet, dass starke Volkswirtschaften mehr Öl verbrauchen und die Nachfrage im Laufe der Jahre deutlich steigen wird. Es wird erwartet, dass Indien und China bis 2023 rund 50 % der weltweiten Ölnachfrage ausmachen werden.

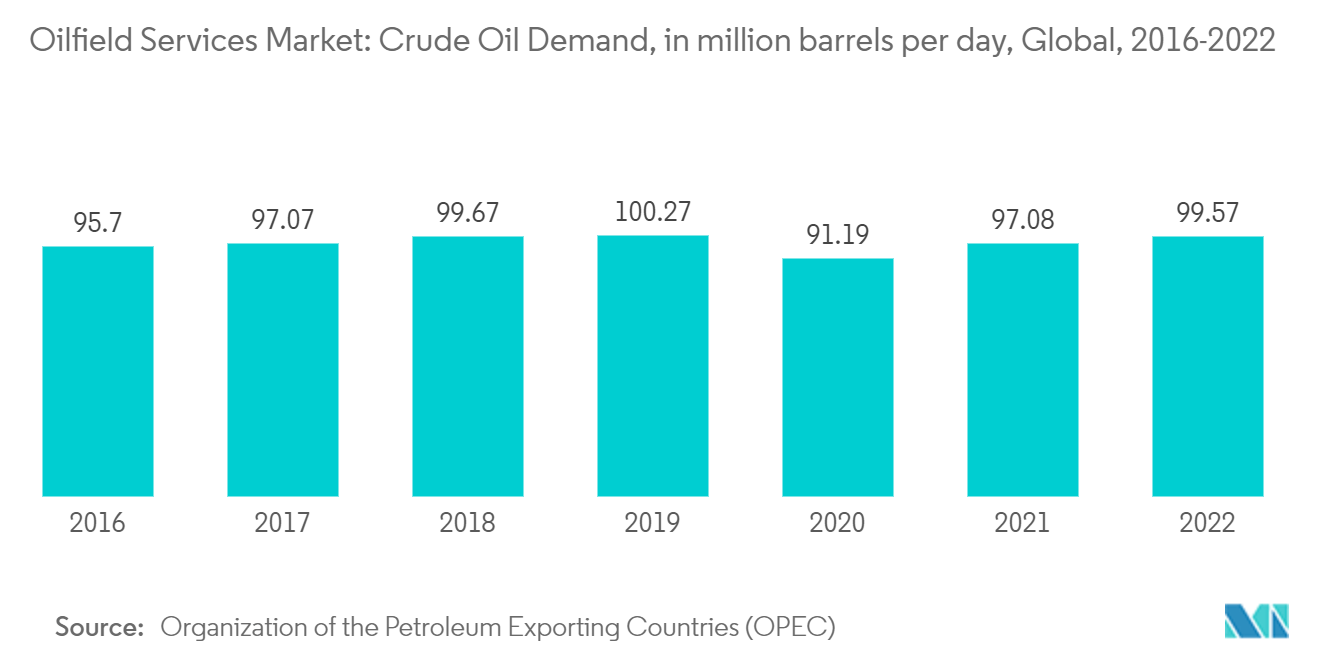

- Laut Statistiken der Organisation erdölexportierender Länder (OPEC) lag der weltweite Rohölbedarf im Jahr 2022 bei rund 99,57 Millionen Barrel pro Tag und stieg damit von 97,08 Millionen Barrel im Jahr 2021. Die steigende Nachfrage nach Rohöl erhöht weltweit die Nachfrage nach Bohrdienstleistungen.

- Daher besteht bei den führenden Öl- und Gasunternehmen ein zunehmender Druck, ihre Produktion zu steigern und den steigenden Energiebedarf zu decken. Infolgedessen haben mehrere Betreibergesellschaften ihren Fokus auf die Ausbeutung unkonventioneller Reserven verlagert, da die konventionellen Felder Anzeichen einer Reife zeigen.

- Beispielsweise vergab die Abu Dhabi National Oil Company (ADNOC) im Februar 2022 Rahmenverträge an vier Ölfelddienstleister im Wert von 1,94 Milliarden US-Dollar, um das Bohrwachstum zu ermöglichen. Die Auszeichnungen zielen auf die jüngsten Investitionen von ADNOC in bohrbezogene Ausrüstung und Dienstleistungen ab, um die Rohölproduktionskapazität bis 2030 auf 5 Millionen Barrel pro Tag (mmbpd) zu steigern.

- Darüber hinaus wird erwartet, dass neue Offshore-Vertragsbohrdienstleistungen den Markt für Ölfelddienstleistungen ankurbeln werden. Beispielsweise hatte Equinor im Mai 2022 Verträge mit drei Ölfelddienstleistungsgiganten – Baker Hughes Norge, Halliburton und Schlumberger – über integrierte Bohr- und Bohrdienstleistungen auf dem norwegischen Kontinentalschelf (NCS). Der Vertrag hat eine Laufzeit von zwei Jahren, beginnend am 1. Juni 2022. Der Gesamtwert des Vertrags beträgt rund 1,8 Milliarden US-Dollar.

- Technologische Fortschritte bei Bohr- und Protokollierungswerkzeugen dürften im Prognosezeitraum auch die Bohrdienstleistungen vorantreiben. Beispielsweise gab die National Energy Services Reunited Corporation (NESR) im November 2022 bekannt, dass das Unternehmen einen langfristigen Vertrag für Richtungsbohrdienstleistungen in Kuwait erhalten hat. Der Vertragsumfang umfasst Richtungsbohren, Messungen während des Bohrens, Hochleistungsbohren, Bohrlochtechnik und Protokollierung während des Bohrens (LWD) für fünf Jahre mit einer Option auf Verlängerung um ein weiteres Jahr.

- Aufgrund der oben genannten Punkte wird daher erwartet, dass Bohrdienstleistungen im Prognosezeitraum den Markt für Ölfelddienstleistungen (OFS) dominieren werden.

Nordamerika dürfte den Markt dominieren

- Der Anteil Nordamerikas an der weltweiten Rohölproduktion ist aufgrund der Präsenz von Ländern wie den Vereinigten Staaten, Kanada und Mexiko hoch. Die Rohölproduktion in der Region nimmt deutlich zu, da die durchschnittliche Rohölproduktion der Vereinigten Staaten bei rund 11,9 Millionen Barrel pro Tag lag. Die Rohölproduktion des Landes stieg im Vergleich zum Jahr 2021 um 5,6 %.

- In Nordamerika werden Öl- und Gasprojekte aufgrund der verbesserten Effizienz und der Straffung der Lieferkette wettbewerbsfähiger, was zu sinkenden Bohrkosten geführt und wiederum viele Projekte rentabel gemacht hat.

- Die Vereinigten Staaten werden in der Region einer der größten Märkte für Ölfelddienstleistungen sein, vor allem aufgrund der steigenden Zahl von Bohr- und Fracking-Quellen im Schiefergestein und knappen Reserven. Der niedrige Breakeven-Preis der Becken unterstützt dies. Die jüngste Entwicklung von Schiefervorkommen, Horizontalbohrungen und Fracking hat zu einem massiven Anstieg der Nachfrage nach Ölfelddienstleistungen in der Region geführt.

- Ebenso verfügt Kanada nach Venezuela und Saudi-Arabien über die drittgrößten Rohölreserven der Welt, von denen 96 % Ölsandreserven sind. Das im Land verfügbare Öl hat eine hohe Dichte und einen hohen Sandpartikelgehalt. Aus diesem Grund erfordert der Öltransport vom Boden des Ölbohrlochs an die Oberfläche einen hohen Druck und Eingriffe in das Bohrloch, wodurch die Nachfrage nach Ölfelddienstleistungen im Land steigt.

- Aufgrund der oben genannten Punkte wird daher erwartet, dass Nordamerika im Prognosezeitraum den Markt für Ölfelddienstleistungen (OFS) dominieren wird.

Branchenüberblick für Oilfield Services (OFS).

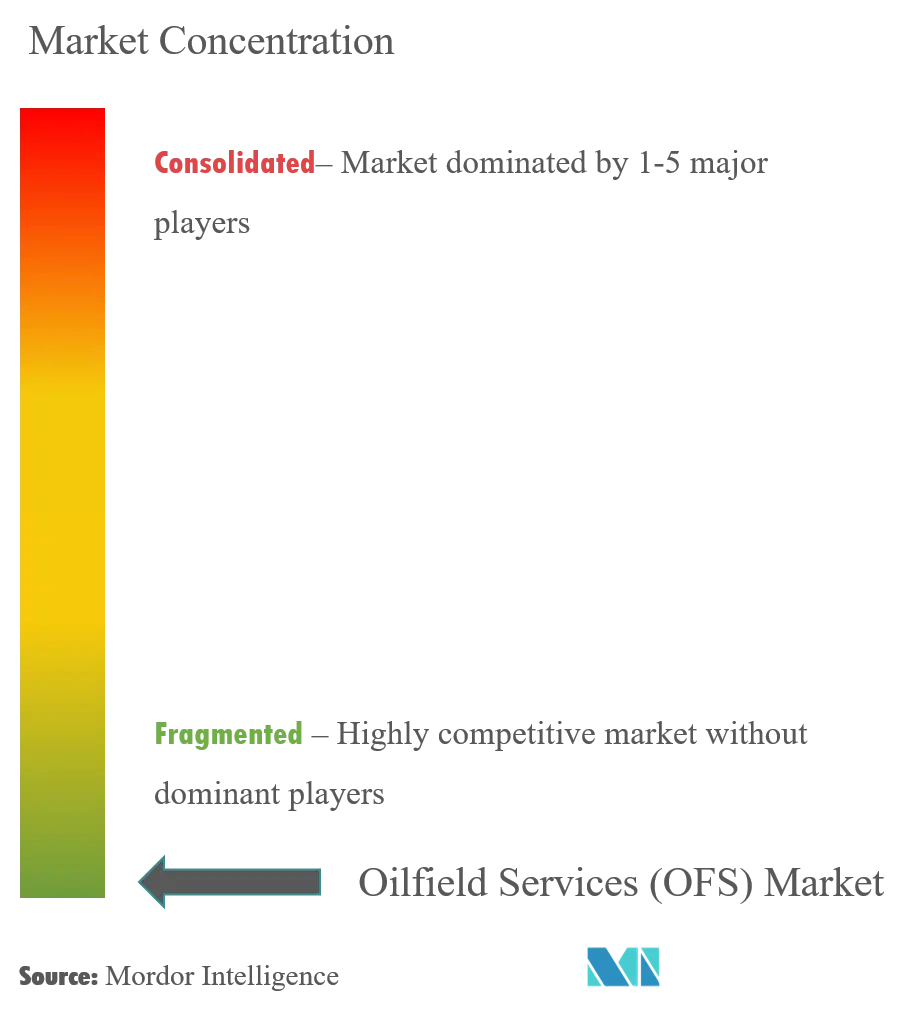

Der Markt für Ölfelddienstleistungen ist fragmentiert. Zu den wichtigsten Marktteilnehmern (in keiner bestimmten Reihenfolge) zählen unter anderem Schlumberger Limited, Baker Hughes Company, Halliburton Company, Weatherford International Plc und China Oilfield Services Limited.

Marktführer bei Oilfield Services (OFS).

Weatherford International Plc

Schlumberger Limited

Halliburton Company

Baker Hughes Company

China Oilfield Services Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Oilfield Services (OFS).

- Oktober 2022 Weatherford International Plc. unterzeichnete einen Vertrag mit Saudi Aramco über die Bereitstellung von Bohr- und Interventionsdiensten für die Öl- und Gasaktivitäten des Unternehmens. Die Vereinbarung umfasst die gesamte Planung und Ausführung durch Weatherford, einschließlich Produktlinien und zugehöriger Dienstleistungen; Über die gesamte Vertragslaufzeit, also drei Jahre, werden 45 Brunnen pro Jahr betrieben.

- August 2022 Die Abu Dhabi National Oil Company schließt fünf Rahmenverträge im Wert von 1,83 Milliarden US-Dollar ab, um die Bohraktivitäten in den Ölfeldern des Emirats anzukurbeln, da das Unternehmen Wert auf die Erweiterung der Produktionskapazitäten legt, um den wachsenden Energiebedarf weltweit zu decken.

- Januar 2022 Petrofac sichert sich mit NEO Energy eine fünfjährige Vertragsverlängerung für gute Management- und Bohrlochbetreiberdienstleistungen. Gemäß dem Vertrag wird Petrofac einen Fünfjahresrahmen für das Bohrlochmanagement und die Bohrlochbetreiberunterstützung für 27 Bohrlöcher in den Feldern Affleck, Balloch, Dumbarton, Lochranza und Finlaggan in der zentralen Nordsee im Vereinigten Königreich bereitstellen.

Branchensegmentierung von Oilfield Services (OFS).

Als Oilfield Services (OFS) werden alle Dienstleistungen bezeichnet, die Onshore- und Offshore-Öl- und Gasförderungs- und -produktionsprozesse unterstützen. Dazu gehören Bohr- und Formationsbewertungen, Bohrlochbau und Fertigstellungsdienste.

Der Markt für Ölfelddienstleistungen ist nach Servicetyp, Einsatzort und Geografie segmentiert. Der Markt ist nach Dienstleistungstyp in Bohr-, Fertigstellungs-, Produktions- und andere Dienstleistungen unterteilt. Je nach Einsatzort ist der Markt in Onshore und Offshore unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Ölfelddienstleistungsmarkt in den wichtigsten Regionen. Die Marktgröße und Prognosen wurden für jedes Segment auf der Grundlage des Umsatzes (USD) erstellt.

| Bohrdienstleistungen |

| Abschlussdienste |

| Produktions- und Interventionsdienste |

| Andere Dienstleistungen |

| Land |

| Off-Shore |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Frankreich | |

| Großbritannien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest der Asien-Pazifik-Region | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Servicetyp | Bohrdienstleistungen | |

| Abschlussdienste | ||

| Produktions- und Interventionsdienste | ||

| Andere Dienstleistungen | ||

| Standort der Bereitstellung | Land | |

| Off-Shore | ||

| Geografie (Regionale Marktanalyse {Marktgrößen- und Nachfrageprognose bis 2028 (nur für Regionen)}) | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Frankreich | ||

| Großbritannien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest der Asien-Pazifik-Region | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Oilfield Services (OFS).

Wie groß ist der Oilfield Services (OFS)-Markt?

Die Marktgröße für Oilfield Services (OFS) wird im Jahr 2024 voraussichtlich 119,85 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 5,13 % auf 153,49 Milliarden US-Dollar wachsen.

Wie groß ist der Oilfield Services (OFS)-Markt derzeit?

Im Jahr 2024 wird die Marktgröße für Oilfield Services (OFS) voraussichtlich 119,85 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Oilfield Services (OFS)-Markt?

Weatherford International Plc, Schlumberger Limited, Halliburton Company, Baker Hughes Company, China Oilfield Services Limited sind die wichtigsten Unternehmen, die auf dem Oilfield Services (OFS)-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Oilfield Services (OFS)-Markt?

Es wird geschätzt, dass Europa im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen wird.

Welche Region hat den größten Anteil am Oilfield Services (OFS)-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Oilfield Services (OFS)-Markt.

Seite zuletzt aktualisiert am:

Branchenbericht für Ölfelddienstleistungen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Oilfield Services (OFS) im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Oilfield Services (OFS) umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.