Marktgröße und Marktanteil für klinische Ernährung

Marktanalyse für klinische Ernährung von Mordor Intelligence

Die Marktgröße für klinische Ernährung wird auf 78,11 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 115,03 Milliarden USD erreichen, was eine CAGR von 8,05% während des Prognosezeitraums (2025-2030) widerspiegelt. Die zunehmende Prävalenz von Stoffwechselstörungen wie Diabetes und Dysphagie treibt den Markt für klinische Ernährung an. Diese spezialisierten Formulierungen erfüllen den wachsenden Bedarf an essentiellen Nährstoffen, fördern die Genesung und verbessern die Gesundheitsergebnisse. Das geriatrische Segment überschneidet sich mit der raschen Expansion der Nutzung klinischer Ernährung in der Onkologie. Mit steigenden Krebsfällen wird die Einbeziehung von Diätassistenten in die Planung vor der Aufnahme essentiell, da spezialisierte Formeln in multidisziplinären Behandlungspfaden an Bedeutung gewinnen. Diese Verschiebung schafft mehr Möglichkeiten für die Hersteller, die im Markt für klinische Ernährung tätig sind.

Wichtige Berichtsergebnisse

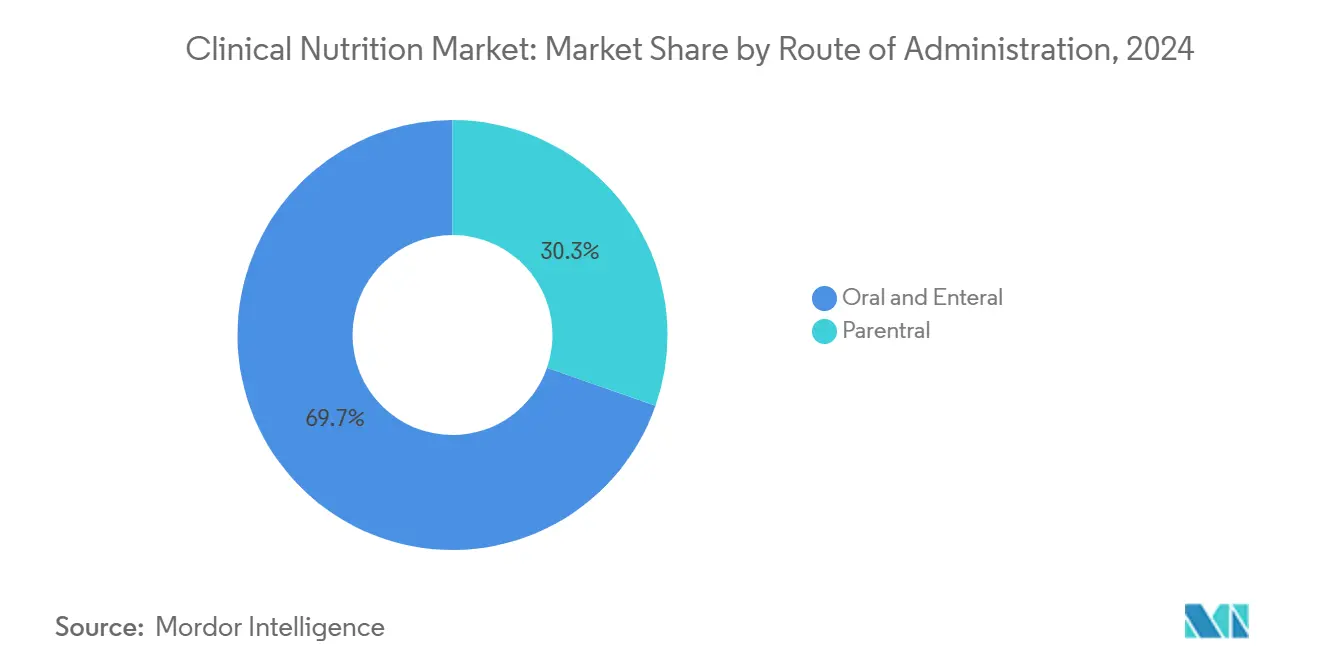

- Nach Verabreichungsweg eroberte die enterale Ernährung 69,6% des Marktanteils für klinische Ernährung im Jahr 2024, während die parenterale Ernährung voraussichtlich mit 8,5% CAGR bis 2030 expandieren wird.

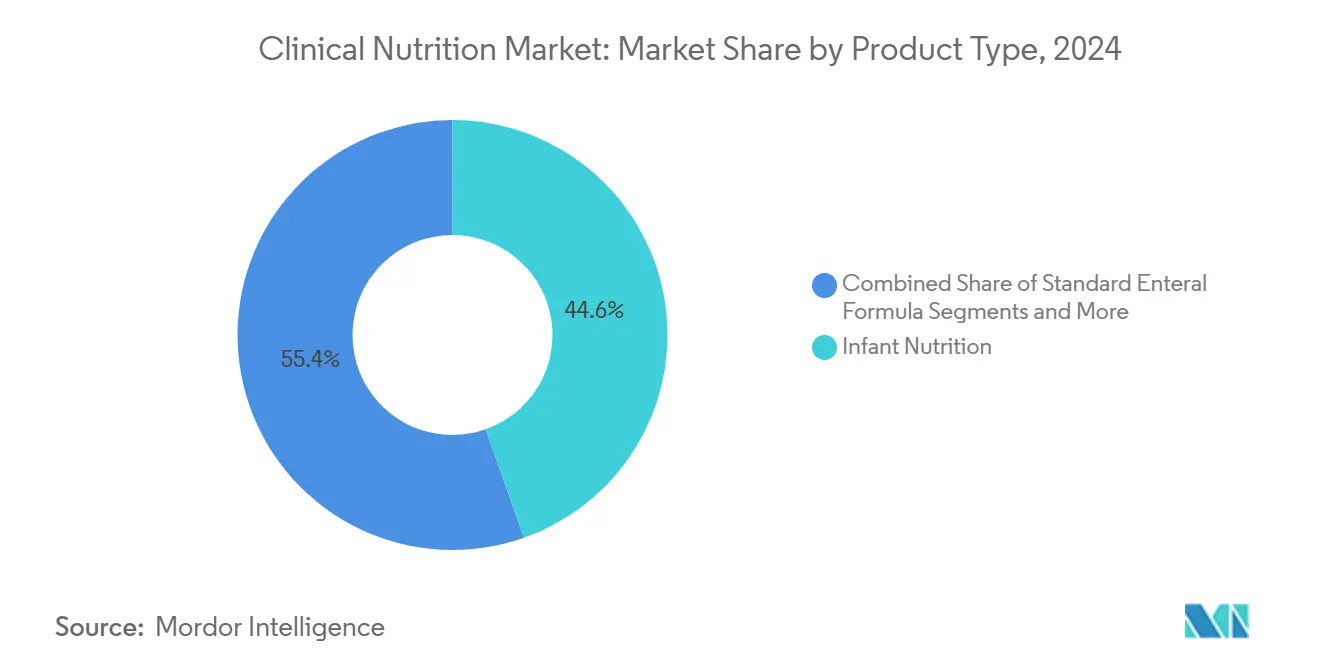

- Nach Produkttyp führten Säuglingsnahrungsprodukte mit 47,6% Anteil im Jahr 2024; krankheitsspezifische enterale Formeln sollen mit 9,1% CAGR bis 2030 voranschreiten.

- Nach Form machten flüssige Formulierungen 60,3% des Umsatzes von 2024 aus, und halbfeste Produkte wachsen mit 8,6% CAGR bis 2030.

- Nach Anwendung stellte die Unterstützung bei Mangelernährung 31,0% der Marktgröße im Jahr 2024 dar, während krebsbezogene Ernährungslösungen die schnellste Dynamik mit 9,1% CAGR während 2025-2030 zeigen.

- Nach Endverbraucher stellten Erwachsene 50,6% der Nachfrage im Jahr 2024 dar, und das geriatrische Segment wird voraussichtlich mit 9,3% CAGR bis 2030 steigen.

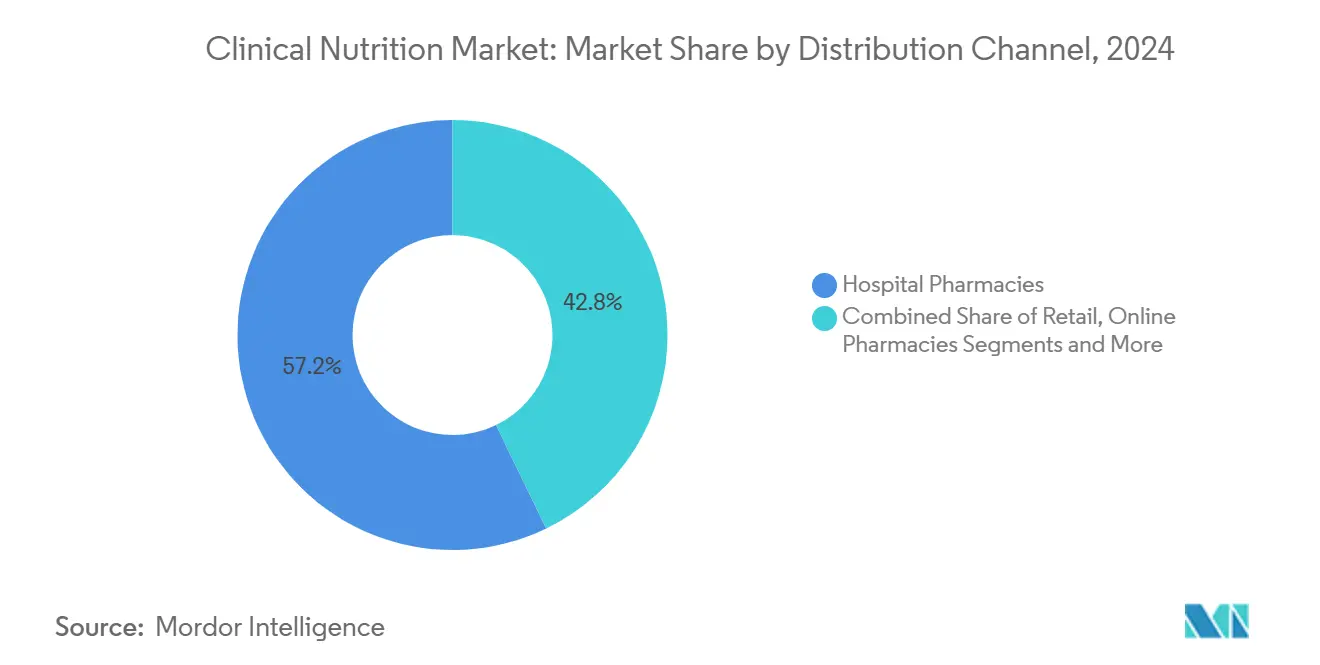

- Nach Vertriebskanal kontrollierten Krankenhausapotheken 57,0% der Verkäufe im Jahr 2024, während Online-Apotheken eine CAGR von 10,1% bis 2030 verzeichnen sollen.

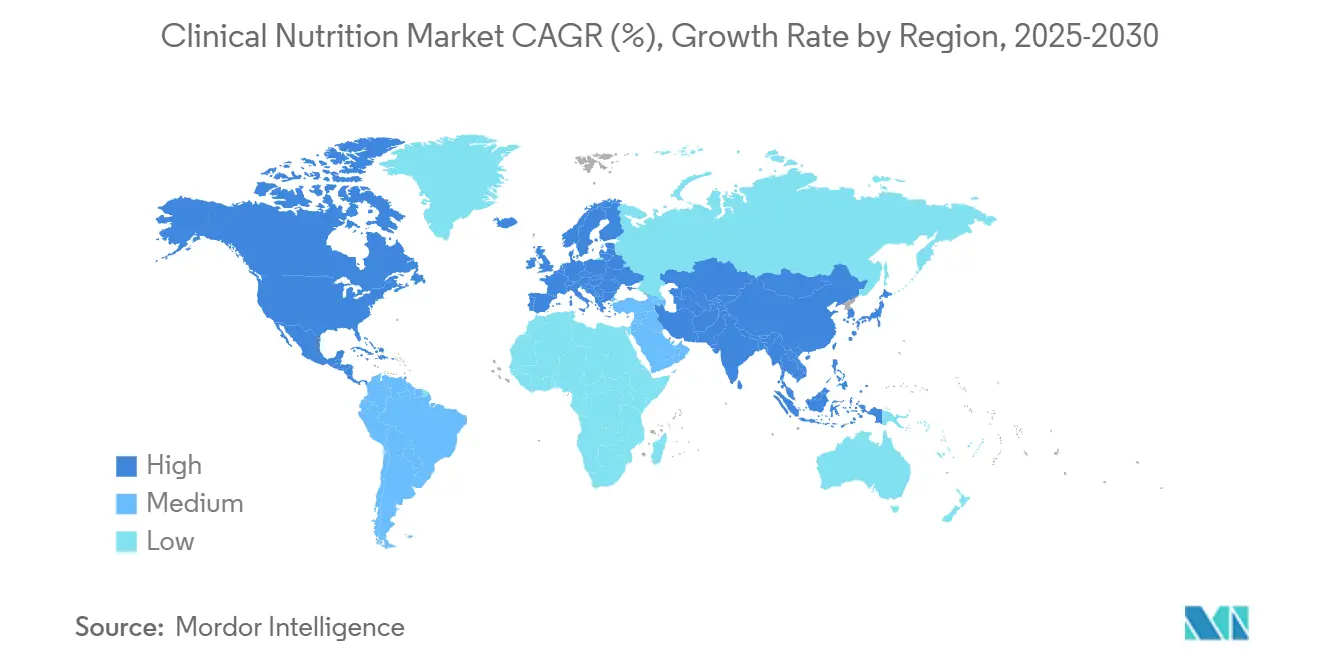

- Nach Geografie eroberte Nordamerika 34,8% des Marktanteils für Kontrastmittel im Jahr 2024, während Asien-Pazifik die stärksten Wachstumsaussichten mit 8,3% CAGR bis 2030 hält.

Globale Markttrends und Einblicke für klinische Ernährung

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Rascher Wandel hin zur häuslichen enteralen Ernährung in der postakuten Versorgung | +0,8 pp | Nordamerika & EU, frühe Adoption in APAC-Metropolen | Kurzfristig (≤2 Jahre) |

| Verstärkte Anwendung von Immunnutrition-Formeln für die postoperative Erholung | +0,7 pp | Global | Mittelfristig (~3-4 Jahre) |

| Staatlich finanzierte pädiatrische Mangelernährungsprogramme | +0,5 pp | Südasien & Subsahara-Afrika | Mittelfristig (~3-4 Jahre) |

| Zunehmende Prävalenz chronischer Krankheiten | +1,0 pp | Global | Langfristig (≥5 Jahre) |

| Pauschalzahlungs-Erstattungsanreize für frühe parenterale Ernährung | +0,4 pp | Nordamerika, selektive EU-Zahler | Kurzfristig (≤2 Jahre) |

| Integration von KI-fähigen Nährstoffdosierungsplattformen in Intensivapotheken | +0,6 pp | APAC-Kerngebiete, Ausbreitung auf MEA | Mittelfristig (~3-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Rascher Wandel hin zur häuslichen enteralen Ernährung in der postakuten Versorgung

Bemühungen von Krankenhäusern, Patientenaufenthalte zu verkürzen, ohne die Versorgungsqualität zu beeinträchtigen, verändern die postakute Versorgung und lenken sie in Richtung häuslicher enteraler Ernährung. Beispielsweise untersuchte ein Artikel vom Dezember 2024 in BMC Surgery, wie unterschiedliche Energieniveaus in der ergänzenden parenteralen Ernährung (SPN) die Erholung von Patienten nach Magenkrebs-Operationen beeinflussen. Die Ergebnisse verknüpften die Energieaufnahme mit der Erholungsgeschwindigkeit, Komplikationsraten und der allgemeinen Gesundheit und boten wertvolle Einblicke für die Verfeinerung von Ernährungsstrategien in der Krebsbehandlung. Diese Studie hebt Möglichkeiten für den Markt für klinische Ernährung hervor, personalisierte Ernährungslösungen zu entwickeln und anzubieten, die die Patientenerholung und -ergebnisse verbessern. Infolgedessen besteht eine erhöhte Nachfrage nach innovativen Ernährungsprodukten und -dienstleistungen, insbesondere in der Krebsversorgung.

Verstärkte Anwendung von Immunnutrition-Formeln für die postoperative Erholung

Eine Studie vom Dezember 2023 im Journal of Surgery[1]Arved Weimann et al., "ESPEN Practical Guideline: Clinical Nutrition in Surgery," Clinical Nutrition, espen.org hebt hervor, dass perioperative Mischungen mit Arginin, Glutamin und Omega-3-Fettsäuren Komplikationen nach größeren Bauchoperationen reduzieren. Krankenhäuser verwenden jetzt automatisierte Eingabeaufforderungen in elektronischen Aufnahmechecklisten, um eine rechtzeitige Anwendung sicherzustellen, wodurch Ernährungsprodukte so essentiell werden wie die Antibiotikaprophylaxe. Diese Verschiebung steigert die Nachfrage im Markt für klinische Ernährung, da Beschaffungsbeauftragte den Produktzugang mit klinischen Ergebnissen verknüpfen. Lieferanten kofinanzieren Chirurgie-Register, um reale Daten zu sammeln, beschleunigen die Evidenzgenerierung und treiben das Marktwachstum voran, ohne sich auf langwierige randomisierte Studien zu verlassen.

Staatlich finanzierte pädiatrische Mangelernährungsprogramme

Die Weltbank hat den dringenden Bedarf für eine jährliche zusätzliche Investition von 13 Milliarden USD über das nächste Jahrzehnt hervorgehoben, um Interventionen zur Kinderernährung zu skalieren und Millionen potentieller Todesfälle abzuwenden. Diese langfristige Verpflichtung hat Hersteller dazu veranlasst, Terminkontrakte für wesentliche Rohstoffe zu sichern und damit Risiken im Zusammenhang mit Preisschwankungen zu mindern. UNICEF, mit erheblichem Einfluss, beschafft etwa 75% der weltweiten gebrauchsfertigen therapeutischen Nahrung (RUTF). Diese Dominanz gewährleistet Lieferanten nicht nur eine stabile Grundnachfrage, sondern ermöglicht ihnen auch, Produktionsläufe für verbesserte Effizienz zu optimieren. In Anerkennung der immensen Kapitalrenditen verlagern Finanzministerien zunehmend Ernährungsbudgets. Da jeder in die Ernährung investierte Dollar über zwanzigfache Renditen in zukünftiger Produktivität verspricht, wandeln sich diese Budgets von bloßen Zuweisungen des Sozialsektors zu wichtigen Posten der Wirtschaftsentwicklung und isolieren sie so von periodischen Sparmaßnahmen-Überprüfungen.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Strenge regulatorische Anforderungen und langwierige Genehmigungsverfahren | −0,9 pp | Global | Mittelfristig (~3-4 Jahre) |

| Begrenzte Versicherungsabdeckung für parenterale Ernährung außerhalb des Krankenhauses | −0,6 pp | Vereinigte Staaten | Kurzfristig (≤2 Jahre) |

| Häufige Versorgungsengpässe bei sterilen Lipidemulsionen | −0,4 pp | Nordamerika & EU | Kurzfristig (≤2 Jahre) |

| Steigende Rohstoffpreise für medizinisches Maltodextrin | −0,5 pp | Global | Mittelfristig (~3-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Strenge regulatorische Anforderungen und langwierige Genehmigungsverfahren

Neuartige Produkte für klinische Ernährung müssen umfangreiche Sicherheits- und Wirksamkeitsstandards der U.S. Food and Drug Administration erfüllen, wobei die European Food Safety Authority ähnlich strenge Benchmarks auferlegt. Die Zusammenstellung einer einreichungsbereiten Akte ist kapitalintensiv, was kleinere Marktteilnehmer dazu veranlasst, Partnerschaften mit etablierten Herstellern einzugehen. Diese erfahrenen Hersteller, ausgestattet mit erfahrenen regulatorischen Teams, tauschen oft ihr Fachwissen gegen Eigenkapital. Folglich ist regulatorische Kompetenz zu einem Wettbewerbsvorteil geworden, der Investoren dazu bringt, die Dossier-Roadmap eines Unternehmens mit derselben Intensität zu prüfen wie seine wissenschaftlichen Innovationen.

Begrenzte Versicherungsabdeckung für parenterale Ernährung außerhalb des Krankenhauses

Trotz offensichtlicher klinischer Vorteile haben Medicares historische Kriterien für häusliche parenterale Ernährung viele potentielle Begünstigte ausgegrenzt und das Marktwachstum gehemmt. Handelsverbände haben Kosten-Nutzen-Analysen durchgeführt und gezeigt, dass häusliche Infusionen nicht nur katheterbedingte Infektionsraten reduzieren, sondern auch Notfallbesuche minimieren. Dieser datenbasierte Ansatz legt den Grundstein für mögliche Politikänderungen. Unterdessen betonen Lieferanten Eigenschaften wie antimikrobielle Lipidemulsionen, die leicht quantifizierbare Anspruchsdaten bieten und sicherstellen, dass ihre Produktpipelines mit sich entwickelnden gesundheitsökonomischen Diskussionen im Einklang stehen.

Segmentanalyse

Enteral dominiert während Parenteral beschleunigt

Orale und enterale Ernährung beherrscht 69,6% des Marktes für klinische Ernährung im Jahr 2024 und spiegelt ihre etablierte Position als bevorzugter Verabreichungsweg wider, wenn der Magen-Darm-Trakt funktionsfähig bleibt. Unterdessen wird prognostiziert, dass parenterale Ernährung mit einer schnelleren Rate von 8,5% CAGR während 2025-2030 wächst, angetrieben von expandierenden Anwendungen in der Intensivpflege und onkologischen Einstellungen. Das Wachstum des parenteralen Segments wird weiter durch Innovationen in Lipidemulsionen beschleunigt, insbesondere die Integration von Fischöl reich an Omega-3-Fettsäuren, die klinische Vorteile gezeigt hat, einschließlich reduzierter Infektionsraten und kürzerer Krankenhausaufenthalte bei kritisch kranken Patienten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Säuglingsnahrung führt während krankheitsspezifische Formeln ansteigen

Im Jahr 2024 hielten Säuglingsnahrungsprodukte einen Marktanteil von 44,6%. Jedoch wird prognostiziert, dass krankheitsspezifische enterale Formeln mit 9,1% CAGR bis 2030 wachsen werden. Von der Regierung geleitete Initiativen zur Verbesserung der Säuglings- und Kinderernährung, wie Finanzierung für Ernährungsprogramme und Richtlinien für die Ernährung von Säuglingen und Kindern, verbessern erheblich die Verfügbarkeit und Zugänglichkeit von Ernährungsformulierungen, die für Kinder maßgeschneidert sind. Diese Bemühungen schaffen Bewusstsein und fördern die Compliance unter Betreuern und treiben damit das Marktwachstum an. Beispielsweise startete der National Nutrition Council der Philippinen im September 2023 den Philippine Plan of Action for Nutrition (PPAN) 2023-2028. Dieser strategische Rahmen zielt darauf ab, Wachstumsstörungen, Fettleibigkeit bei Kindern und Mangelernährung zu bekämpfen und die Nachfrage nach Produkten für klinische Ernährung anzukurbeln. Eine solche staatliche Unterstützung fördert nicht nur Innovationen in Produkten für klinische Ernährung zur Bekämpfung von Mangelernährung und Fettleibigkeit, sondern ermutigt auch Investitionen sowohl aus dem öffentlichen als auch privaten Sektor und erweitert damit Marktchancen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Flüssige Formulierungen behalten Dominanz im Markt

Im Jahr 2024 machten flüssige Formulierungen 60,3% des Marktes aus. Ihre Vielseitigkeit sowohl mit enteralen Sonden als auch intravenösen Leitungen festigt ihre führende Position. Unterdessen sollen halbfeste Produkte für Dysphagie mit einer jährlichen Rate von 8,6% wachsen. Lieferanten übernehmen zunehmend eine Strategie der Verpackung hochkalorischer Flüssigkeiten in Retortenbeuteln. Diese Innovation verlängert nicht nur die Umgebungshaltbarkeit, sondern ermöglicht es auch Gemeinde-Apotheken, schlankere Sicherheitsbestände zu unterhalten, wodurch möglicherweise die Betriebskapital-Kennzahlen in der gesamten Vertriebskette verbessert werden.

Mangelernährungsunterstützung dominiert während Krebsversorgung beschleunigt

Im Jahr 2024 machte die Mangelernährungstherapie 31,0% der Anwendungen aus. Jedoch sind Ernährungslösungen, die für die Krebsversorgung maßgeschneidert sind, auf Kurs für 9,1% CAGR. Onkologiezentren integrieren jetzt spezialisierte Formeln in Enhanced Recovery After Surgery (ERAS) Pfade. Diese Zusammenarbeit positioniert Ernährungsunternehmen als integrale Akteure in perioperativen Protokollen und ebnet den Weg für Cross-Licensing-Deals mit Geräteunternehmen, die chirurgische Hefter oder Wundverschlusssysteme bereitstellen. Solche Partnerschaften könnten zusätzliche Einnahmequellen jenseits der bloßen Ernährungsformeln enthüllen.

Erwachsenensegment führt während geriatrisches Wachstum beschleunigt

Erwachsene machten 50,6% der Nachfrage im Jahr 2024 aus aufgrund der zunehmenden Prävalenz chronischer Krankheiten in der erwachsenen Bevölkerung, die spezialisierte Ernährungsunterstützung für verschiedene Zustände wie Diabetes und Krebs erfordert. Wohingegen der geriatrische Ernährungsmarkt mit einer jährlichen Rate von 9,3% wachsen soll. Langzeitpflege-Betreiber verlangen zunehmend Mischungen mit hohem Leucin-Gehalt zur Bekämpfung von Sarkopenie. Als Reaktion darauf entwickeln Lieferanten Getränke mit geringerem Volumen und höherer Dichte, die für Bewohner mit reduziertem Appetit maßgeschneidert sind. Für etwa die Hälfte der befragten Pflegeheimketten könnten geriatrie-spezifische SKUs bis 2029 fast ein Drittel der gesamten Ernährungsausgaben ausmachen und ihre Verhandlungsmacht in Lieferantenverträgen verstärken.

Krankenhausapotheken dominieren während Online-Kanäle ansteigen

Im Jahr 2024 waren Krankenhausapotheken für 57,2% der Abgabe klinischer Ernährung verantwortlich. Dennoch sollen Online-Apotheken mit einer robusten CAGR von 10,1% wachsen, angetrieben von häuslichen Entlassungen und einem zunehmenden Verbrauchervertrauen in die Telemedizin. Wenn aktuelle Trends anhalten, könnten Online-Verkäufe von medizinischer Ernährung bis 2030 über 15% Marktanteil übertreffen. Diese potentielle Verschiebung veranlasst Hersteller, Verpackungen zu überdenken und die Integrität des direkten Versands an Patienten gegenüber traditionellen palettisierten Krankenhauslieferungen zu betonen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografische Analyse

Nach Geografie: Asien-Pazifik wird voraussichtlich das höchste Wachstum verzeichnen

Chronische Krankheiten sind ein bedeutender Treiber der atemberaubenden jährlichen Gesundheitsausgaben von 4,5 Billionen USD in den Vereinigten Staaten und machen fast 90% der Gesamtkosten aus, wie von den U.S. Centers for Disease Control and Prevention[2]Centers for Disease Control and Prevention, "Fast Facts: Health and Economic Costs of Chronic Conditions," cdc.gov berichtet. Angesichts dieser Zahlen ändern Kostenträgerorganisationen ihre Haltung und entscheiden sich zunehmend für die Erstattung krankheitsspezifischer Ernährungsformeln. Diese Formeln adressieren nicht nur Ernährungsbedürfnisse, sondern spielen auch eine zentrale Rolle bei der Verzögerung teurerer medizinischer Interventionen.

Laut den U.S. Centers for Disease Control and Prevention[3]Sharon L. Murphy, Kenneth D. Kochanek, Jiaquan Xu, Elizabeth Arias, "Mortality in the United States, 2023," National Center for Health Statistics, cdc.gov kosten Herzkrankheiten und Schlaganfall allein das US-Gesundheitssystem mehr als 250 Milliarden USD jährlich, während Diabetes Kosten von über 400 Milliarden USD verursacht. Da die Lebenserwartung 2023 auf 78,4 Jahre stieg, intensivierten Krankenhausgruppen den Fokus auf Sarkopenie und Stoffwechselgesundheit, was Lieferanten dazu veranlasste, Aminosäure-Verhältnisse und glykämische Indizes in Produktdossiers hervorzuheben. Für regionale integrierte Versorgungsnetze machen Erwachsenen-Diabetes-Formulierungen bereits einen erheblichen Anteil der jährlichen Ernährungstherapiebudgets aus, eine Zuteilung, die Formular-Überprüfungen um Stoffwechsel-Kennzahlen neu priorisiert.

Europa steht als ein anspruchsvoller Markt für klinische Ernährung, geprägt von strengen regulatorischen Rahmen und gut etablierten klinischen Praxis-Richtlinien. Im März 2024 startete Deutschland mehrere Initiativen zur Verbesserung der klinischen Ernährung als Teil seiner "Gutes Essen für Deutschland"-Strategie. Diese Strategie, die im Januar 2024 vom Kabinett verabschiedet wurde, zielt darauf ab, die allgemeine Gesundheit und Ernährung der Bevölkerung zu verbessern. Die strategische Umsetzung umfassender Ernährungspolitiken der deutschen Regierung zur Bekämpfung von Mangelernährung wird voraussichtlich ein erhebliches Wachstum im Markt für klinische Ernährung antreiben.

Die Region Asien-Pazifik entwickelt sich schnell zu einem lukrativen Markt für klinische Ernährung, angetrieben von zunehmendem Gesundheitsbewusstsein unter Verbrauchern, was die Nachfrage nach Ernährungslösungen antreibt, die das allgemeine Wohlbefinden unterstützen. Darüber hinaus fördern Regierungsinitiativen und -politiken, die Ernährungsbildung und öffentliche Gesundheitskampagnen fördern, die Annahme gesünderer Ernährungsgewohnheiten. Im Mai 2024 hob die Fudan University School of Public Health die entscheidende Rolle der Lebensmittelsicherheit durch eine Reihe von Aktivitäten und Bildungsprogrammen hervor. Die Initiative betonte die Bedeutung der Ernährung, insbesondere mit Fokus auf Nahrungsergänzungsmittel für gefährdete Bevölkerungsgruppen wie ältere Menschen und Personen mit Gesundheitsproblemen. Zusätzlich führte der Unionsgesundheitsminister (Indien) im Oktober 2024 wichtige Initiativen ein, die darauf abzielen, die Ernährungsunterstützung für Tuberkulose (TB)-Patienten und ihre Familien zu stärken. Diese Initiativen konzentrieren sich darauf, die kritischen Ernährungsmängel zu beheben, die oft von TB-Patienten erfahren werden und die Erholung behindern sowie Gesundheitskomplikationen verschlimmern können. Durch die Bereitstellung gezielter Ernährungsinterventionen zielen diese Maßnahmen darauf ab, Patientenerholungsraten zu verbessern, Behandlungsadhärenz zu erhöhen und die Gesamtbelastung der Krankheit zu reduzieren.

Wettbewerbslandschaft

Der Markt bleibt mäßig konzentriert um Abbott Laboratories, Nestlé Health Science, Fresenius Kabi und Baxter International. Diese etablierten Unternehmen nutzen globale Größenordnungen, um Compliance-Kosten zu absorbieren und um Multi-Country-Post-Marketing-Studien zu finanzieren, die sich kleinere Unternehmen nicht leisten können.

Nischenspieler wie Kate Farms und Ajinomoto Cambrooke differenzieren sich durch pflanzenbasierte oder seltene Stoffwechselstörungsportfolios und positionieren sich als Übernahmeziele für strategische Käufer, die Tiefe in wachstumsstarken Mikrosegmenten suchen. Jüngste M&A-Aktivitäten signalisieren, dass Käufer Plattformtechnologien wie adaptive Lipidemulsionen oder modulare Verpackungen über einfache geografische Reichweite bewerten, was einen strategischen Schwenk hin zu wissenschaftlicher Tiefe anzeigt.

Technologische Differenzierung wird zu einem Spielveränderer. Lieferanten integrieren RFID- oder QR-Codes in Verpackungen, um sich in Krankenhaus-Lagersysteme zu integrieren, und einige bieten Kliniker-Dashboards, die Nährstoffzufuhr mit Laborergebnissen korrelieren. Diese Integration hebt Ernährungsanbieter von Rohstofflieferanten zu Datenpartnern, erhöht Wechselkosten und stärkt die Preismacht bei Ausschreibungserneuerungen.

Branchenführer für klinische Ernährung

-

Abbott Laboratories

-

Nestlé Health Science

-

Fresenius Kabi

-

Danone (Nutricia)

-

Baxter International

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: Abbott Laboratories brachte eine neue Immunnutrition-Formel speziell für Onkologiepatienten unter Chemotherapie auf den Markt, die eine proprietäre Mischung aus Arginin, Omega-3-Fettsäuren und Nukleotiden zur Unterstützung der Immunfunktion während der Behandlung enthält.

- März 2025: Nestlé Health Science schloss die Übernahme eines spezialisierten pädiatrischen Ernährungsunternehmens für 1,2 Milliarden USD ab und erweiterte sein Portfolio an Produkten für Kinder mit seltenen Stoffwechselstörungen.

- Februar 2025: Fresenius Kabi erhielt die FDA-Zulassung für eine parenterale Ernährungslösung der nächsten Generation mit einer verbesserten Lipidemulsion mit erhöhter Stabilität und reduziertem Entzündungspotential.

- Januar 2025: Baxter International kündigte eine Investition von 500 Millionen USD zur Erweiterung seiner Produktionskapazität für klinische Ernährung in Asien-Pazifik an, um die wachsende Nachfrage in China und Indien zu bedienen.

- Dezember 2024: Danone (Nutricia) startete eine umfassende digitale Plattform für Gesundheitsfachkräfte zur Überwachung von Patienten mit häuslicher enteraler Ernährung, mit Ferneinstellungsfähigkeiten und Integration in elektronische Gesundheitsakten.

Umfang des globalen Marktberichts für klinische Ernährung

Entsprechend dem Umfang bezieht sich klinische Mangelernährung auf einen Zustand, der mit klinischer Intervention unter Verwendung spezialisierter Nährstoffe behandelt werden kann, die als ordnungsgemäße Medikamente und nicht als Nahrungsergänzungsmittel betrachtet werden. Produkte für klinische Ernährung sind nützlich für die Aufrechterhaltung der Patientengesundheit und ermöglichen die Verbesserung des Stoffwechselsystems des Körpers durch die Bereitstellung angemessener Nahrungsergänzungsmittel wie Mineralien, Vitaminen und anderen Supplementen. Eine höhere Anzahl von Frühgeburten erfordert auch fortgeschrittene klinische Ernährung.

Der Markt für klinische Ernährung ist segmentiert nach Verabreichungsweg (oral & enteral und parenteral), Produkttyp (Säuglingsnahrung, Standard-Enteralformel, krankheitsspezifische Enteralformel, totale parenterale Ernährung (TPN) Komponenten), Form (Pulver, flüssig und halbfest), Anwendung (Ernährungsunterstützung bei Mangelernährung, Stoffwechselstörungen, Magen-Darm-Erkrankungen, neurologischen Erkrankungen, Krebs und anderen Krankheiten), Endverbraucher (pädiatrisch, erwachsen und geriatrisch), Vertriebskanal (Krankenhausapotheken, Einzelhandelsapotheken, Online-Apotheken und Heimversorgung & Spezialkliniken) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika, und Südamerika). Der Bericht bietet den Wert (in Millionen USD) für die oben genannten Segmente. Der Marktbericht umfasst auch die geschätzten Marktgrößen und Trends für 17 Länder in wichtigen Regionen weltweit. Der Bericht bietet den Wert (in Millionen USD) für die oben genannten Segmente.

| Oral & Enteral |

| Parenteral |

| Säuglingsnahrung |

| Standard-Enteralformel |

| Krankheitsspezifische Enteralformel |

| Totale parenterale Ernährung (TPN) Komponenten |

| Pulver |

| Flüssig |

| Halbfest |

| Ernährungsunterstützung bei Mangelernährung |

| Stoffwechselstörungen |

| Magen-Darm-Erkrankungen |

| Krebs |

| Neurologische Erkrankungen |

| Andere Krankheiten |

| Pädiatrisch |

| Erwachsen |

| Geriatrisch |

| Krankenhausapotheken |

| Einzelhandelsapotheken |

| Online-Apotheken |

| Heimversorgung & Spezialkliniken |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Restliches Asien | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Verabreichungsweg | Oral & Enteral | |

| Parenteral | ||

| Nach Produkttyp | Säuglingsnahrung | |

| Standard-Enteralformel | ||

| Krankheitsspezifische Enteralformel | ||

| Totale parenterale Ernährung (TPN) Komponenten | ||

| Nach Form | Pulver | |

| Flüssig | ||

| Halbfest | ||

| Nach Anwendung | Ernährungsunterstützung bei Mangelernährung | |

| Stoffwechselstörungen | ||

| Magen-Darm-Erkrankungen | ||

| Krebs | ||

| Neurologische Erkrankungen | ||

| Andere Krankheiten | ||

| Nach Endverbraucher | Pädiatrisch | |

| Erwachsen | ||

| Geriatrisch | ||

| Nach Vertriebskanal | Krankenhausapotheken | |

| Einzelhandelsapotheken | ||

| Online-Apotheken | ||

| Heimversorgung & Spezialkliniken | ||

| Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Restliches Asien | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der Markt für klinische Ernährung?

Die Marktgröße für klinische Ernährung wird voraussichtlich 78,11 Milliarden USD im Jahr 2025 erreichen und mit einer CAGR von 8,05% auf 115,03 Milliarden USD bis 2030 wachsen.

Wie groß ist die aktuelle Marktgröße für klinische Ernährung?

Im Jahr 2025 wird die Marktgröße für klinische Ernährung voraussichtlich 78,11 Milliarden USD erreichen.

Welche ist die am schnellsten wachsende Region im Markt für klinische Ernährung?

Asien-Pazifik wird voraussichtlich mit der höchsten CAGR über den Prognosezeitraum (2025-2030) wachsen.

Welche Region hat den größten Anteil im Markt für klinische Ernährung?

Im Jahr 2025 macht Nordamerika den größten Marktanteil im Markt für klinische Ernährung aus.

Welche Jahre deckt dieser Markt für klinische Ernährung ab und wie groß war die Marktgröße im Jahr 2024?

Im Jahr 2024 wurde die Marktgröße für klinische Ernährung auf 71,82 Milliarden USD geschätzt. Der Bericht deckt die historische Marktgröße für klinische Ernährung für die Jahre ab: 2019, 2020, 2021, 2022, 2023 und 2024. Der Bericht prognostiziert auch die Marktgröße für klinische Ernährung für die Jahre: 2025, 2026, 2027, 2028, 2029 und 2030.

Seite zuletzt aktualisiert am: