Marktgröße und Marktanteil für medizinische Ästhetikgeräte

Marktanalyse für medizinische Ästhetikgeräte von Mordor Intelligence

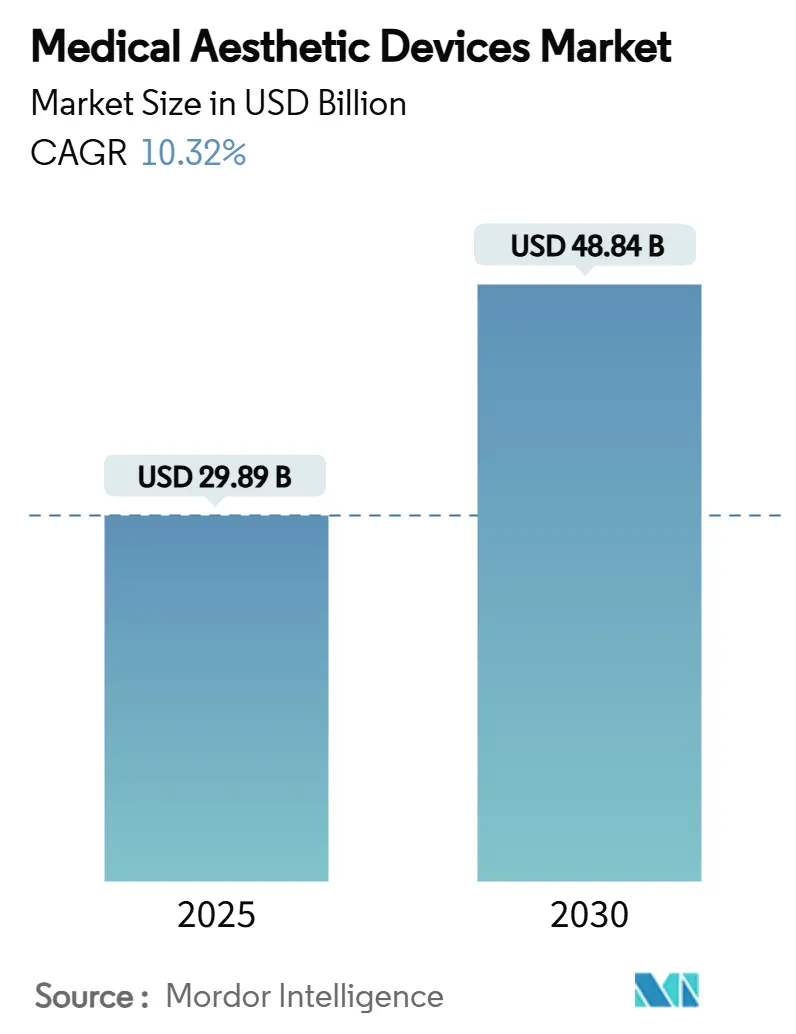

Die Marktgröße für medizinische Ästhetikgeräte beträgt 29,89 Milliarden USD im Jahr 2025 und soll bis 2030 48,84 Milliarden USD erreichen, was einer CAGR von 10,32% über den Prognosezeitraum entspricht. Kontinuierliche Technologie-Upgrades, steigende verfügbare Einkommen und eine breitere Verbraucherakzeptanz minimalinvasiver kosmetischer Verfahren unterstützen diese Dynamik. Alternde Bevölkerungen in entwickelten Volkswirtschaften und wachsende Mittelschichten in Schwellenländern verstärken zusätzlich die Verfahrensvolumen, während die Sichtbarkeit in sozialen Medien das Bewusstsein und die Nachfrage anheizt. Gerätehersteller beschleunigen Innovationszyklen bei der Energieübertragung, KI-gestützten Behandlungsprotokollen und länger haltbaren Injektionsmitteln, die zusammen den adressierbaren Patientenpool erweitern und Erholungszeiten verkürzen. Die Konsolidierung unter führenden Herstellern beschleunigt sich und ermöglicht breitere Produktportfolios, die Laser-, Radiofrequenz-, Ultraschall- und Injektionslösungen unter einem Firmendach vereinen.

Wichtige Erkenntnisse des Berichts

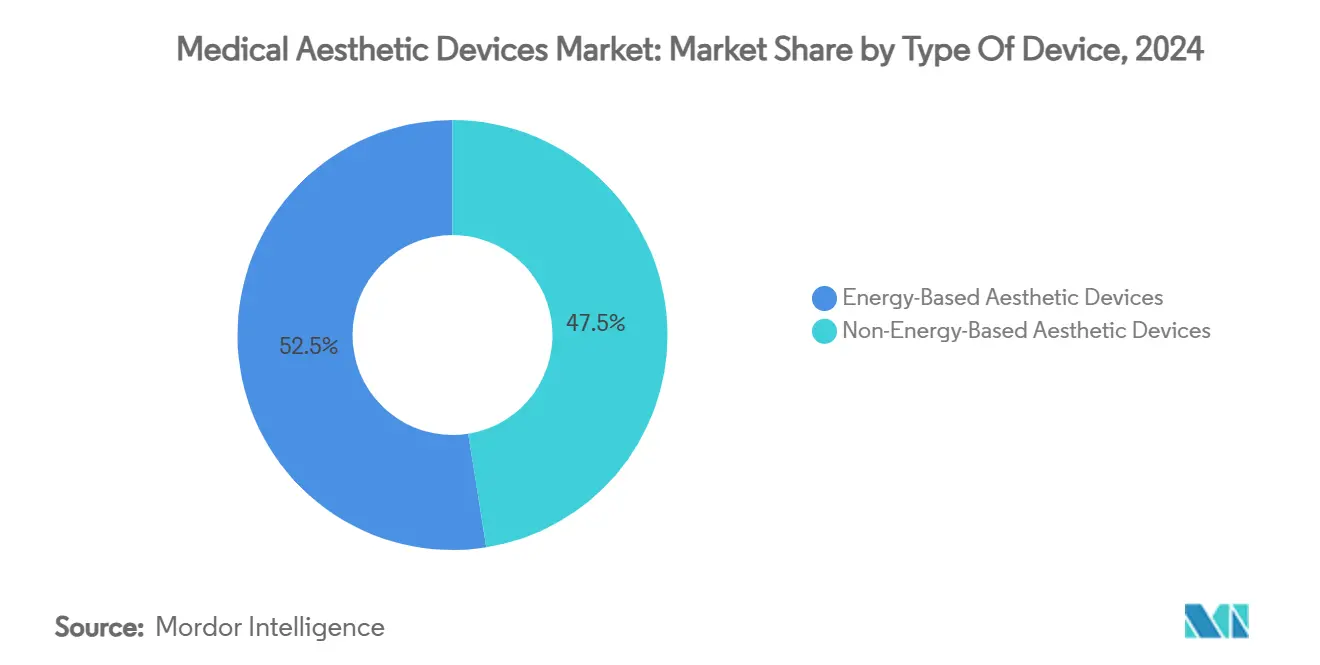

- Nach Gerätetyp führten energiebasierte Plattformen mit 52,56% Umsatzanteil im Jahr 2024, während nicht-energiebasierte Geräte voraussichtlich mit einer CAGR von 12,67% bis 2030 wachsen werden.

- Nach Verfahrenstyp machten nicht-chirurgische Behandlungen 55,87% des Umsatzes im Jahr 2024 aus, und chirurgische Verfahren werden voraussichtlich mit einer CAGR von 12,98% bis 2030 wachsen.

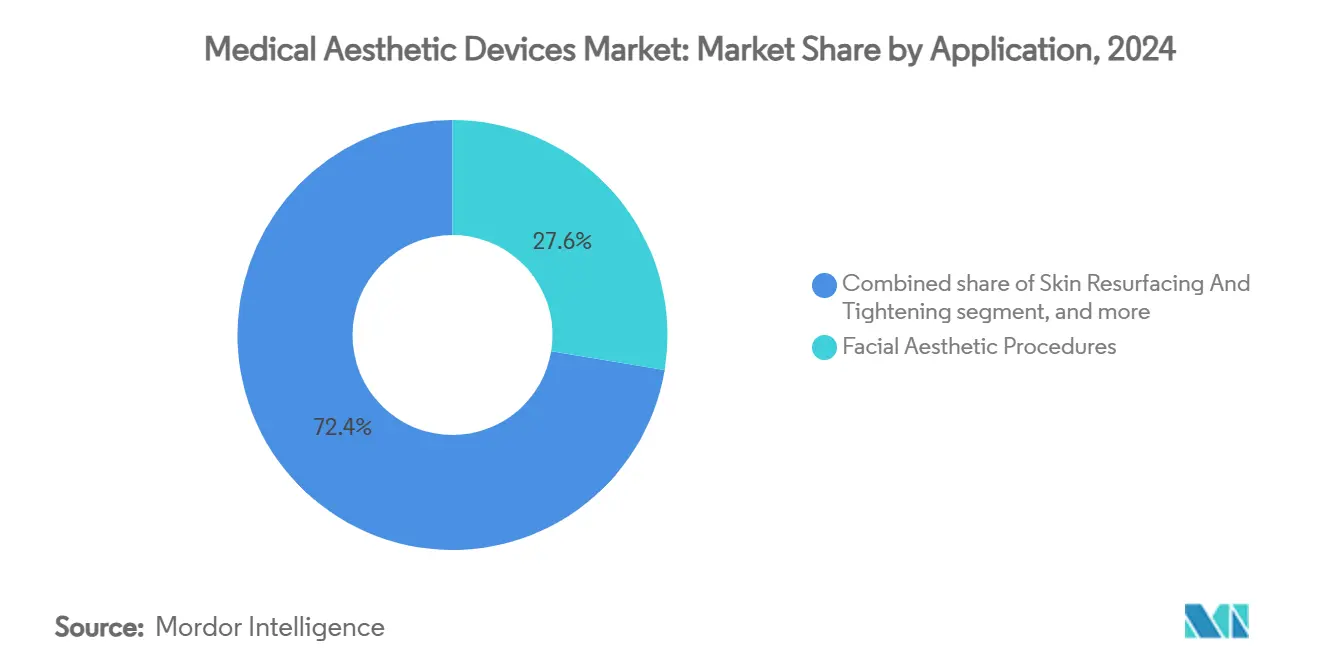

- Nach Anwendung eroberte die Gesichtsästhetik 27,65% der Ausgaben im Jahr 2024, während Körperkonturierung eine CAGR von 13,76% bis 2030 verzeichnen soll.

- Nach Endnutzer hielten Kliniken und Dermatologie-Praxen 46,76% Marktanteil im Jahr 2024, und medizinische Spas sollen mit einer CAGR von 13,76% bis 2030 expandieren.

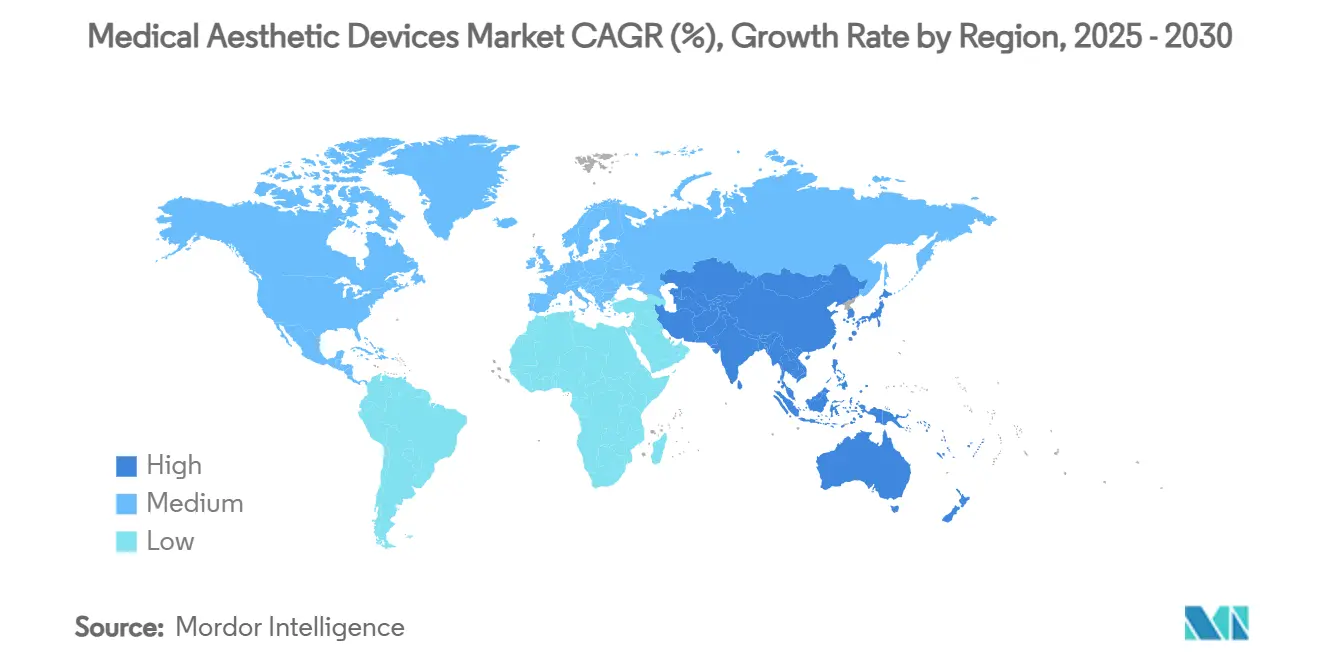

- Nach Geographie kommandierte Nordamerika 42,45% des weltweiten Umsatzes im Jahr 2024, während Asien-Pazifik voraussichtlich eine CAGR von 11,45% bis 2030 liefern wird.

Globale Markttrends und Erkenntnisse für medizinische Ästhetikgeräte

Treiber-Auswirkungsanalyse

| Treiber | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Steigende Nachfrage nach minimalinvasiven Verfahren | +2.8% | Global, am höchsten in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Wachsende alternde Bevölkerung und Fettleibigkeitsraten | +2.1% | Entwickelte Märkte weltweit | Langfristig (≥ 4 Jahre) |

| Steigendes Verbraucherbewusstsein und Akzeptanz ästhetischer Behandlungen | +1.9% | Global, beschleunigend in Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Technologische Fortschritte bei energiebasierten und injizierbaren Geräten | +2.3% | Global, angeführt von nordamerikanischen Innovationszentren | Mittelfristig (2-4 Jahre) |

| Ausbau von Medizintourismus-Zentren mit ästhetischen Dienstleistungen | +1.2% | Asien-Pazifik, Naher Osten, Südamerika | Mittelfristig (2-4 Jahre) |

| Integration von digitalem Marketing und Social Media Influencern in die Patientengewinnung | +0.9% | Global, am stärksten in entwickelten Märkten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach minimalinvasiven Verfahren

Minimalinvasive Behandlungen ziehen weiterhin Patienten an, die kürzere Erholungsfenster und niedrigere Risikoprofile schätzen. US-Daten zeigen, dass nicht-chirurgische Optionen 54,9% aller ästhetischen Sitzungen im Jahr 2024 darstellten, und 85% der befragten Verbraucher beabsichtigen, ihre Ausgaben trotz wirtschaftlicher Unsicherheit zu halten oder zu steigern. Jüngere Erwachsene suchen nun präventive Neurotoxin-Injektionen, während die männliche Akzeptanz von Füllstoffen und Lasern weiter steigt. Energiebasierte Systeme ahmen chirurgische Ergebnisse nach, indem sie Gewebeschichten präzise ohne Vollnarkose ansprechen. Hautfüller, die 12-18 Monate ihr Volumen behalten, verstärken das Wiederkaufsverhalten und stärken die Anbietertreuе. Gemeinsam erhöhen diese Faktoren die Behandlungsfrequenz und erweitern die Kundenbasis über traditionelle Kernsegmente hinaus.

Wachsende alternde Bevölkerung und Fettleibigkeitsraten

Die Altersgruppe 40-54 trug 46,19% zu den US-ästhetischen Umsätzen im Jahr 2024 bei und expandiert mit 13,9% CAGR, da sichtbare Alterung mit hoher Kaufkraft zusammentrifft. Anstiege der globalen Fettleibigkeit intensivieren die Nachfrage nach nicht-invasiven Körperkonturierungs-Tools, die hartnäckige Fettdepots ansprechen. Injectable Biostimulatoren stellen die nach gewichtsreduzierenden Therapeutika verlorene Gesichtsfülle wieder her, wie in jüngsten Galderma-Studien belegt, die 89% Patientenzufriedenheit bei der Drei-Monats-Nachuntersuchung berichteten[1]Galderma Clinical Affairs, `SHAPE Up Interim Study Results,` galderma.com. Ähnliche demografische Veränderungen in Ostasien, wo Bevölkerungen schnell altern, aber wirtschaftlich aktiv bleiben, verstärken das regionale Verfahrensvolumen. Diese kombinierten Trends schaffen einen langfristigen Nachfragetreiber für Gesichts- und Körperbehandlungen.

Steigendes Verbraucherbewusstsein und Akzeptanz ästhetischer Behandlungen

Social-Media-Plattformen normalisieren kosmetische Eingriffe durch Echtzeit-Verfahrensvideos und Influencer-Testimonials. KI-gestützte Marketing-Suites, die von medizinischen Spas adoptiert werden, personalisieren die Ansprache und konvertieren rund um die Uhr Leads[2]American Med Spa Association, `2025 Medical Spa Industry Report,` amspa.org. Klinische Studien zeigen 92% Zufriedenheit nach der Behandlung, wenn Anbieter Patienten über Erwartungen und Sicherheitsmaßnahmen aufklären. Transparentes Teilen von Vorher-Nachher-Bildern zerstreut Mythen, reduziert Behandlungsangst und ermutigt zu Mehrfachbehandlungsreisen innerhalb einzelner Praxen. Dieser digitale Dialog treibt die Adoption über Geschlechts- und Alterskohorten hinweg an.

Technologische Fortschritte bei energiebasierten und injizierbaren Geräten

F&E-Pipelines verbinden nun KI, Nanotechnologie und Biomaterialien, um Indikationen zu erweitern und länger anhaltende Ergebnisse zu liefern. Gesichtsanpassende LED-Masken mit 3.770 Mikro-LEDs verbessern die Tiefenhautelastizität um 340% gegenüber starren Vorgängern. PEARL-Technologie verlängert die Neurotoxin-Langlebigkeit auf sechs Monate und reduziert Patientenbesuche bei gleichzeitiger Steigerung der Praktiker-Produktivität[3]Juvenology Clinic, `PEARL Technology Extends Botulinum Duration,` juvenologyclinic.com. Multimodale Radiofrequenz-Plattformen kombinieren Microneedling, Wärme und Ultraschall in einzelnen Durchgängen, halbieren die Gesamtbehandlungssitzungen und erhöhen klinische Ergebnisse. Injectable Biostimulatoren, die endogene Kollagenbildung auslösen, signalisieren eine Verlagerung von temporärer Füllung hin zu regenerativer Ästhetik.

Hemmnisse-Auswirkungsanalyse

| Hemmnisse-Auswirkungsanalyse | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Hohe Verfahrenskosten und begrenzte Versicherungsabdeckung | -1.8% | Global, am ausgeprägtesten in Schwellenmärkten | Langfristig (≥ 4 Jahre) |

| Strenge regulatorische und Sicherheits-Compliance-Anforderungen | -1.2% | Global, variierend nach Rechtsprechung | Mittelfristig (2-4 Jahre) |

| Personalengpässe bei qualifizierten ästhetischen Praktikern | -0.9% | Global, akut in ländlichen und Entwicklungsregionen | Langfristig (≥ 4 Jahre) |

| Umweltnachhaltigkeitsbedenken bezüglich Einweg-Verbrauchsmaterialien | -0.6% | Entwickelte Märkte mit strengen Umweltvorschriften | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Verfahrenskosten und begrenzte Versicherungsabdeckung

Ästhetische Eingriffe werden typischerweise aus eigener Tasche bezahlt, was die Akzeptanz in einkommensschwachen Segmenten trotz sinkender Pro-Einheit-Gerätekosten begrenzt. Finanzierungsschemata und Ratenpläne entstehen, doch Zinssätze können preissensitive Interessenten abschrecken. Kleinere Kliniken stehen vor steilen Kapitalanforderungen beim Erwerb neuer Laser- oder Körperformungs-Plattformen, die über 150.000 USD kosten können, wodurch sich die Marktmacht bei größeren Ketten konzentriert. Wirtschaftsabschwünge verstärken die Verschiebung elektiver Behandlungen und drücken direkt die Sitzungsvolumen. Selbst in Medizintourismus-Destinationen erhöhen Flugkosten und Unterkunft die Gesamtausgaben und fordern Erschwinglichkeitsschwellen für viele Kandidaten heraus.

Strenge regulatorische und Sicherheits-Compliance-Anforderungen

Die FDA wird bis Februar 2026 die ISO 13485:2016-konforme Qualitätssystem-Verordnung durchsetzen und Hersteller zwingen, Dokumentation, Risikomanagement und Post-Market-Überwachung zu überarbeiten. Ähnliche Verschärfungen in der Europäischen Union unter der Medizinprodukte-Verordnung verlängern Genehmigungszeiten und erhöhen Einreichungskosten. Häufige Sicherheitswarnungen über gefälschte Füllstoffe oder unlizenzierte Praktiker erhöhen die öffentliche Kontrolle und steigern Compliance-Arbeitslasten für seriöse Kliniken. Diese Überwachungsschichten schützen Patienten, können jedoch den Markteintritt für innovative Start-ups mit begrenzten regulatorischen Budgets verzögern.

Segmentanalyse

Nach Gerätetyp: Diversifizierung jenseits von Energie-Modalitäten

Energiebasierte Plattformen verankerten den Markt für medizinische Ästhetikgeräte mit 52,56% Umsatzanteil im Jahr 2024 und unterstreichen das klinische Vertrauen, das um Laser-, Radiofrequenz- und Ultraschallsysteme aufgebaut wurde. Die Marktgröße für medizinische Ästhetikgeräte bei Energieplattformen soll dominant bleiben dank konstanter Wellenlängen-Abstimmung und KI-gestützter Protokolle, die Fluenzniveaus für jedes Gewebeprofil personalisieren. Der Verkaufsimpuls profitiert auch von Ersatzzyklus-Dynamiken, da Kliniken auf multimodale Konsolen aufrüsten, die Hauterneuerung, -straffung und Fettreduktion in einem Gerät kombinieren. Parallel wachsen nicht-energiebasierte Technologien wie Füllstoffe, Neurotoxine und Fadenlifts schneller mit 12,67% CAGR und erweitern die gesamte adressierbare Basis. Diese Innovationen basieren auf fortschrittlichen Biomaterialien, die Kollagenese auslösen und Effekte bieten, die 18 Monate halten können und Premium-Preise rechtfertigen. Längere Dauer bedeutet weniger Klinikbesuche für Patienten und höhere Umsätze pro Begegnung für Anbieter.

Kombinationstherapien, die fraktionale Laser mit Biostimulator-Injektionen verbinden, verbessern zusätzlich die Ergebnisse und fördern Cross-Selling innerhalb einzelner Termine. Fragmentierung besteht weiterhin unter kleineren Gerätekategorien wie Mikrodermabrasion und LED-Masken, doch selbst diese Nischen ziehen Verbraucherinteresse durch niedrigere Preispunkte und Heimvarianten an. Der Wettbewerb dreht sich nun um integrierte Software, die Energieeinstellungen protokolliert, Verbrauchsmaterial-Nutzung verfolgt und Remote-Diagnostik unterstützt, wodurch Kliniken die Gerätebetriebszeit maximieren können. Der Markt für medizinische Ästhetikgeräte wird wahrscheinlich verstärkte Zusammenarbeit zwischen Hardware-Herstellern und Pharmaunternehmen zur gemeinsamen Entwicklung synergistischer Behandlungsprotokolle sehen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Verfahrenstyp: Chirurgische Techniken gewinnen wieder an Zugkraft

Nicht-chirurgische Ansätze behielten 55,87% des Umsatzanteils im Jahr 2024 und bleiben attraktiv für ihre minimalen Ausfallzeiten und reduzierten Risikoprofile. Der Marktanteil für medizinische Ästhetikgeräte bei diesen weniger invasiven Modalitäten wird durch breitere Kandidatur über Altersgruppen hinweg und einfachere Einstiegspunkte für Kliniken ohne Operationssaal-Infrastruktur gestützt. Doch chirurgische Verfahren erholen sich mit 12,98% CAGR, weil Micro-Coring, endoskopische Lifts und lasergestützte Lipolyse die Rekonvaleszenz verkürzen und länger anhaltende Ergebnisse in einer einzigen Sitzung liefern. Verbesserte Anästhesiemethoden reduzieren postoperative Beschwerden, während 3-D-Bildgebung die präoperative Planungsgenauigkeit verbessert.

Die Linie zwischen chirurgisch und nicht-chirurgisch verschwimmt mit Hybridprotokollen, die gezielte Fettentfernung mit Radiofrequenz-Straffung während eines Besuchs paaren. Patienten, die mit Injektionsmitteln beginnen, wechseln oft zu chirurgischen Lifts, wenn das Altern fortschreitet, wodurch lebenslange Umsatzmöglichkeiten für Full-Service-Praxen entstehen. Kliniken, die beide Optionen anbieten, halten Patienten und verweisen intern weiter, was höhere Bindungsraten antreibt. Gerätehersteller entwickeln Zubehör, das Operationssaal-Tools mit Med-Spa-Einstellungen kompatibel macht und das Anbieteruniversum erweitert, das minimalinvasive chirurgische Arbeit unter Lokalanästhesie durchführen kann.

Nach Anwendung: Körperkonturierung steht im Mittelpunkt

Gesichtsästhetik trägt noch immer den größten Umsatzanteil mit 27,65% im Jahr 2024 bei und zementiert ihre Rolle als Einstiegsdienstleistungen, die neue Patienten anziehen. Wiederholbare Wartungszyklen für Neurotoxine und Füllstoffe erhalten den Cashflow und unterstützen das Upselling von ergänzenden Hautverjüngungspaketen. Dennoch verzeichnet Körperkonturierung nun die schnellste CAGR von 13,76%, da Fettleibigkeitsprävalenz und soziale Medien geformte Silhouetten begünstigen. Die Marktgröße für medizinische Ästhetikgeräte bei Körperkonturierungslösungen skaliert schnell, weil Kryolipolyse, monopolare Radiofrequenz und hochintensiver fokussierter Ultraschall sichtbaren Zentimeterverlust ohne Einschnitte versprechen.

Jüngste Gerätegenerationen integrieren Echtzeit-Temperaturfeedback und Impedanzüberwachung, verhindern Überbehandlung und senken unerwünschte Ereignisraten. Kombinierte Cellulite-Reduktions- und Muskeltonisierungs-Funktionalitäten erhöhen zusätzlich den wahrgenommenen Wert. Während Haarentfernung und Hauterneuerung stetig weiter wachsen, wandert die Nachfrage allmählich zu Multifunktions-Konsolen, die Pigment, Textur, Erschlaffung und Gefäßläsionen in einer Einstellung bewältigen können. Aufkommende Nischen wie Intimwellness und Narbenmanagement gewinnen an Zugkraft, da die Patientenoffenheit sich erweitert und Ärzte Portfoliodiversifizierung suchen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Erfahrungsgesteuerte medizinische Spas beschleunigen

Kliniken und Dermatologie-Praxen kontrollierten 46,76% des globalen Umsatzes im Jahr 2024 aufgrund etablierter medizinischer Reputation und Zugang zu verschreibungspflichtigen Injektionsmitteln. Ihr arztgeleitetes Modell beruhigt sicherheitsbewusste Kunden und bewältigt komplexe Fälle. Unterdessen steigen medizinische Spas mit 13,76% CAGR, angetrieben von ambientereichen Einrichtungen, die Gastfreundschaft mit klinischer Aufsicht verschmelzen. Treueprogramme, gebündelte Pakete und KI-basierte Terminplanung verstärken Wiederholungsbesuche und ermutigen zur Mehrfachbehandlungs-Adoption. Die Marktgröße für medizinische Ästhetikgeräte im Spa-Kanal expandiert, da Investoren regionale Betreiber konsolidieren, um Marken-Netzwerke mit gemeinsamen Beschaffungs- und Marketing-Ökonomien zu bilden.

Krankenhäuser bedienen weiterhin hochkomplexe rekonstruktive oder chirurgische Patienten, schaffen aber zunehmend Boutique-Ästhetik-Suiten, um elektive Umsatzströme zu erschließen. Hausgebrauchsgeräte, die von Regulierungsbehörden für leichte Haarentfernung oder niedrigenergetische Hauttonisierung zugelassen sind, ziehen technikaffine Verbraucher an, fungieren jedoch oft als Gateway-Produkte, die Nutzer zu In-Klinik-Upgrades drängen. Kanalübergreifende Synergien entstehen, da Spas chirurgische Kandidaten an Partnerchrirurgen verweisen, während Kliniken Heim-Wartungstools verkaufen, um In-Office-Ergebnisse zu verlängern.

Geografische Analyse

Nordamerika behielt 42,45% des Umsatzes im Jahr 2024, da hohe verfügbare Einkommen, ein dichtes Netzwerk von board-zertifizierten Praktikern und schnelle Produktzulassungen konvergieren. Die inländische Nachfrage neigt zu minimalinvasiven Dienstleistungen, die 54,22% der Sitzungen ausmachen und die Präferenz der Patienten für Ergebnis-zu-Ausfallzeit-Effizienz widerspiegeln. Bundeserstattung bleibt begrenzt, doch flexible Finanzierungsmodelle und Treuepläne dämpfen die Preissensitivität. Hersteller nutzen US-Innovationszentren, um KI-gesteuerte Energiekonsolen und langwirkende Neuromodulatoren vor dem globalen Rollout zu pilotieren und den First-Mover-Status der Region zu festigen.

Asien-Pazifik soll mit 11,45% CAGR bis 2030 wachsen und den Zeiger des globalen Marktes für medizinische Ästhetikgeräte bewegen. Regulierungsreformen in China verkürzen Gerätezulassungszeiten, während steigende Mittelschicht-Kaufkraft Premium-Behandlungen erreichbar macht. Südkoreas K-Beauty-Einfluss und Japans alternde Demografie verstärken Füllstoff- und Hautstraffungsvolumen. Regionale Medizintourismus-Ströme schwellen an, da Thailand und Malaysia gebündelte Operations- plus Erholungspakete unter international akkreditierten Kliniken anbieten, obwohl der Preiskonkurrenzkampf intensiv bleibt.

Europa liefert stetiges Wachstum, angetrieben von Deutschland, Frankreich und dem Vereinigten Königreich, wo die öffentliche Wahrnehmung der Ästhetik von Eitelkeit zu Selbstpflege gewechselt ist. Harmonisierte Standards unter der Medizinprodukte-Verordnung unterstützen grenzüberschreitende Verkäufe, fügen jedoch Compliance-Schichten hinzu, die Eintrittskosten erhöhen. Der Nahe Osten baut Luxus-Ästhetikzentren auf, um Medizintouristen anzuziehen und hohe verfügbare Einkommen sowie kulturelle Akzeptanz kosmetischer Verbesserungen zu nutzen. Südamerika bleibt kostenkonkurrenzfähig, mit Brasiliens geschickten Chirurgen und Kolumbiens Verfahrens-Wertversprechen, das eingehende Patienten anzieht. Aufkommende afrikanische Volkswirtschaften befinden sich in frühen Adoptionsphasen, bieten jedoch langfristige Aufwärtspotentiale, da Urbanisierung und Internetdurchdringung das Bewusstsein verbreiten.

Wettbewerbslandschaft

Der Markt für medizinische Ästhetikgeräte zeigt moderate Konsolidierung, wobei Top-Spieler Akquisitionen nutzen, um Technologiebreite und Vertriebsskala zu sichern. Hahn & Company fusionierte Cynosure und Lutronic, um komplementäre Laser-Portfolios zu vereinen und die asiatische Marktreichweite zu vertiefen. Crown Laboratories erwarb Revance für 924 Millionen USD und integrierte den DAXXIFY-Neuromodulator mit Microneedling- und Hautpflegelinien, um vollständige Patientenreise-Angebote zu orchestrieren. Galdermas Partnerschaft mit L'Oréal verbindet Injectable-Expertise mit Hautpflege-Wissenschaft und beschleunigt die Anti-Aging-Pipeline-Entwicklung.

Wettbewerbsvorteile stammen zunehmend aus proprietärer Software, die Behandlungsparameter basierend auf Echtzeit-Gewebefeedback führt und Lernkurven für neue Nutzer reduziert. Unternehmen integrieren cloudbasierte Wartungs-Dashboards, die Verbrauchsmaterialbedarf vorhersagen und Servicebesuche planen und die Gerätebetriebszeit maximieren. Eintrittsbarrieren steigen weiter, da die FDA bis 2026 ISO-konforme Qualitätssysteme durchsetzt und Unternehmen mit reifen Compliance-Infrastrukturen begünstigt. Start-ups gewinnen an Zugkraft, indem sie sich auf Nischen-Modalitäten wie regenerative Ästhetik oder umweltfreundliche Verbrauchsmaterialien spezialisieren, arbeiten jedoch oft mit etablierten Unternehmen für globale Vertriebspartnerschaften zusammen.

Preiskonkurrenz existiert, doch Anbieter konzentrieren sich mehr auf Ergebnisdifferenzierung und Patientenerfahrung als allein auf Gerätekosten. Distributoren erweitern wertschöpfende Dienstleistungen wie klinische Bildung, Marketing-Support und Finanzierungslösungen, um Markentreue zu sichern. Synergien zwischen verschreibungspflichtiger Dermatologie, rezeptfreien Cosmeceuticals und Gerätebehandlungen schaffen Omnichannel-Umsatzströme und reduzieren die Abhängigkeit von jeder einzelnen Produktlinie.

Branchenführer für medizinische Ästhetikgeräte

Cynosure

Abbvie Inc.(Allergan plc)

Alma Lasers (Sisram Med)

Bausch Health Companies Inc. (Solta Medical Inc.)

Johnson & Johnson Private Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Acclaro Medical sicherte sich 23 Millionen USD in Serie-B-Finanzierung, um Hautlaser der nächsten Generation voranzutreiben.

- April 2025: FDA genehmigte Evolysse Form und Evolysse Smooth Hyaluronsäure-Füller für Nasolabialfalten-Korrektur und markierte Evolus' Debüt bei Füllern.

- März 2025: Cytrellis Biosystems erhielt kanadische und saudische Genehmigungen für das ellacor Micro-Coring-System und erweiterte seinen globalen Fußabdruck.

- März 2025: Johnson & Johnson MedTech startete ein britisches Recycling-Programm für Einweg-Medizinprodukte zur Unterstützung von Krankenhaus-Nachhaltigkeitszielen.

- August 2024: Crown Laboratories und Revance finalisierten eine 924 Millionen USD Fusion zur Schaffung eines umfassenden Ästhetik-Portfolios.

- Juni 2024: FDA genehmigte Letybo für moderate bis schwere Glabellafalten nach positiven Phase-III-Daten.

Umfang des globalen Marktberichts für medizinische Ästhetikgeräte

Gemäß dem Berichtsumfang beziehen sich medizinische Ästhetikgeräte auf alle medizinischen Geräte, die für verschiedene kosmetische Verfahren verwendet werden, einschließlich plastischer Chirurgie, unerwünschter Haarentfernung, überschüssiger Fettentfernung, Anti-Aging, ästhetischer Implantate, Hautstraffung usw., die für Verschönerung, Korrektur und Verbesserung des Körpers verwendet werden.

Der Markt für medizinische Ästhetikgeräte ist nach Gerätetyp, Anwendung, Endnutzer und Geografie segmentiert. Nach Gerätetyp ist der Markt in energiebasierte Ästhetikgeräte und nicht-energiebasierte Ästhetikgeräte unterteilt. Für energiebasierte Ästhetikgeräte ist der Markt in laserbasierte Ästhetikgeräte, Radiofrequenz (RF)-basierte, lichtbasierte und Ultraschall-Ästhetikgeräte untersegmentiert. Bei nicht-energiebasierten Ästhetikgeräten ist der Markt in Botulinum-Toxin, Hautfüller und ästhetische Fäden, chemische Peelings, Mikrodermabrasion, Implantate und andere ästhetische Geräte untersegmentiert. Bei Implantaten ist der Markt in Gesichtsimplantate, Brustimplantate und andere Implantate untersegmentiert. Nach Anwendung ist der Markt in Hauterneuerung und -straffung, Körperkonturierung und Cellulite-Reduktion, Haarentfernung, gesichtsästhetische Verfahren, Brustvergrößerung und andere Anwendungen segmentiert. Nach Endnutzer ist der Markt in Krankenhäuser, Kliniken und Heimeinstellungen segmentiert. Für jedes Segment wird die Marktgröße in Werten (USD) bereitgestellt.

| Energiebasierte Ästhetikgeräte | Laserbasierte Ästhetikgeräte |

| Radiofrequenzbasierte Ästhetikgeräte | |

| Lichtbasierte Ästhetikgeräte | |

| Ultraschallbasierte Ästhetikgeräte | |

| Nicht-energiebasierte Ästhetikgeräte | Botulinum-Toxin |

| Hautfüller und Fäden | |

| Mikrodermabrasion | |

| Implantate | |

| Andere ästhetische Geräte |

| Nicht-chirurgisch / Minimalinvasiv |

| Chirurgisch |

| Hauterneuerung und -straffung |

| Körperkonturierung und Cellulite-Reduktion |

| Haarentfernung |

| Gesichtsästhetische Verfahren |

| Brustvergrößerung |

| Andere Anwendungen |

| Krankenhäuser |

| Kliniken und Dermatologie-Praxen |

| Medizinische Spas |

| Heimeinstellungen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Restliches Asien-Pazifik | |

| Naher Osten & Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten & Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Gerätetyp | Energiebasierte Ästhetikgeräte | Laserbasierte Ästhetikgeräte |

| Radiofrequenzbasierte Ästhetikgeräte | ||

| Lichtbasierte Ästhetikgeräte | ||

| Ultraschallbasierte Ästhetikgeräte | ||

| Nicht-energiebasierte Ästhetikgeräte | Botulinum-Toxin | |

| Hautfüller und Fäden | ||

| Mikrodermabrasion | ||

| Implantate | ||

| Andere ästhetische Geräte | ||

| Nach Verfahrenstyp | Nicht-chirurgisch / Minimalinvasiv | |

| Chirurgisch | ||

| Nach Anwendung | Hauterneuerung und -straffung | |

| Körperkonturierung und Cellulite-Reduktion | ||

| Haarentfernung | ||

| Gesichtsästhetische Verfahren | ||

| Brustvergrößerung | ||

| Andere Anwendungen | ||

| Nach Endnutzer | Krankenhäuser | |

| Kliniken und Dermatologie-Praxen | ||

| Medizinische Spas | ||

| Heimeinstellungen | ||

| Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Restliches Asien-Pazifik | ||

| Naher Osten & Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten & Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der Markt für medizinische Ästhetikgeräte im Jahr 2025?

Die Marktgröße für medizinische Ästhetikgeräte beträgt 29,89 Milliarden USD im Jahr 2025 und soll bis 2030 48,84 Milliarden USD erreichen.

Welche Gerätekategorie dominiert die globalen Umsätze?

Energiebasierte Plattformen, einschließlich Laser und Radiofrequenzsysteme, hielten 52,56% der 2024er Umsätze.

Was ist der am schnellsten wachsende Verfahrenstyp?

Chirurgische Verfahren, angetrieben von weniger invasiven Techniken wie Micro-Coring, sollen mit 12,98% CAGR bis 2030 expandieren.

Welche Region bietet die höchsten Wachstumsaussichten?

Asien-Pazifik führt mit erwarteten 11,45% CAGR, da Regulierungsreformen und steigende Einkommen die Adoption vorantreiben.

Warum gewinnen medizinische Spas an Popularität?

Medizinische Spas verbinden Gastfreundschaft mit ärztlicher Aufsicht und sollen mit 13,76% CAGR wachsen, indem sie fortschrittliche Geräte und personalisiertes digitales Marketing integrieren.

Wie werden neue FDA-Qualitätsregeln die Hersteller beeinflussen?

Der Wechsel zu ISO 13485-konformen Vorschriften im Jahr 2026 wird Compliance-Kosten erhöhen und Unternehmen mit robusten Qualitätsinfrastrukturen begünstigen.

Seite zuletzt aktualisiert am: