Marktanalyse für IT-Integration im Gesundheitswesen

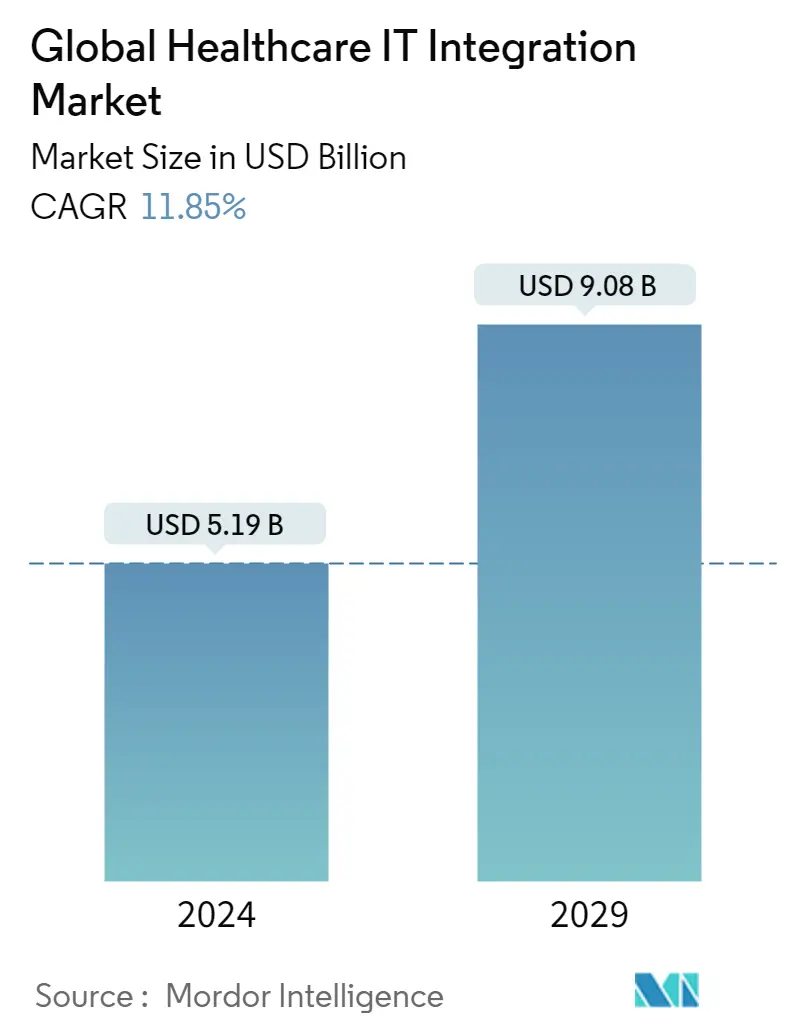

Die Größe des globalen Marktes für IT-Integration im Gesundheitswesen wird im Jahr 2024 auf 5,19 Milliarden US-Dollar geschätzt und soll bis 2029 9,08 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 11,85 % im Prognosezeitraum (2024–2029) entspricht.

Alle medizinischen Kliniken standen aufgrund des COVID-19-Ausbruchs unter Stress und medizinische Einrichtungen auf der ganzen Welt waren durch die täglichen Besuche zahlreicher Patienten überfüllt. In verschiedenen Ländern auf der ganzen Welt hat die steigende Inzidenz von Coronavirus-Erkrankungen die Nachfrage nach präzisen Diagnose- und Behandlungsinstrumenten erhöht. Die COVID-19-Pandemie hat auch die Anforderungen an die soziale Distanz zwischen Ärzten und Patienten erhöht, was den Einsatz von Fernüberwachungs- und Telegesundheitslösungen für Patienten vorangetrieben hat. Während der Pandemie haben viele Unternehmen neue Plattformen und Dienste zur Bekämpfung der Krankheiten eingeführt. Beispielsweise gab Health Gorilla, ein führendes Unternehmen im Bereich der Interoperabilität klinischer Daten, im März 2020 bekannt, dass die Bestellung von COVID-19-Tests über seine Plattform möglich sei. Jeder Gesundheitsdienstleister, der die Webanwendung von Health Gorilla, ein mit Health Gorilla kooperierender Entwickler oder ein in Health Gorilla integriertes EMR nutzt, kann COVID-19-Testbestellungen aufgeben und Testergebnisse von LabCorp und Quest erhalten. Aufgrund der oben genannten Faktoren hatte COVID-19 daher erhebliche Auswirkungen auf den IT-Integrationsmarkt im Gesundheitswesen.

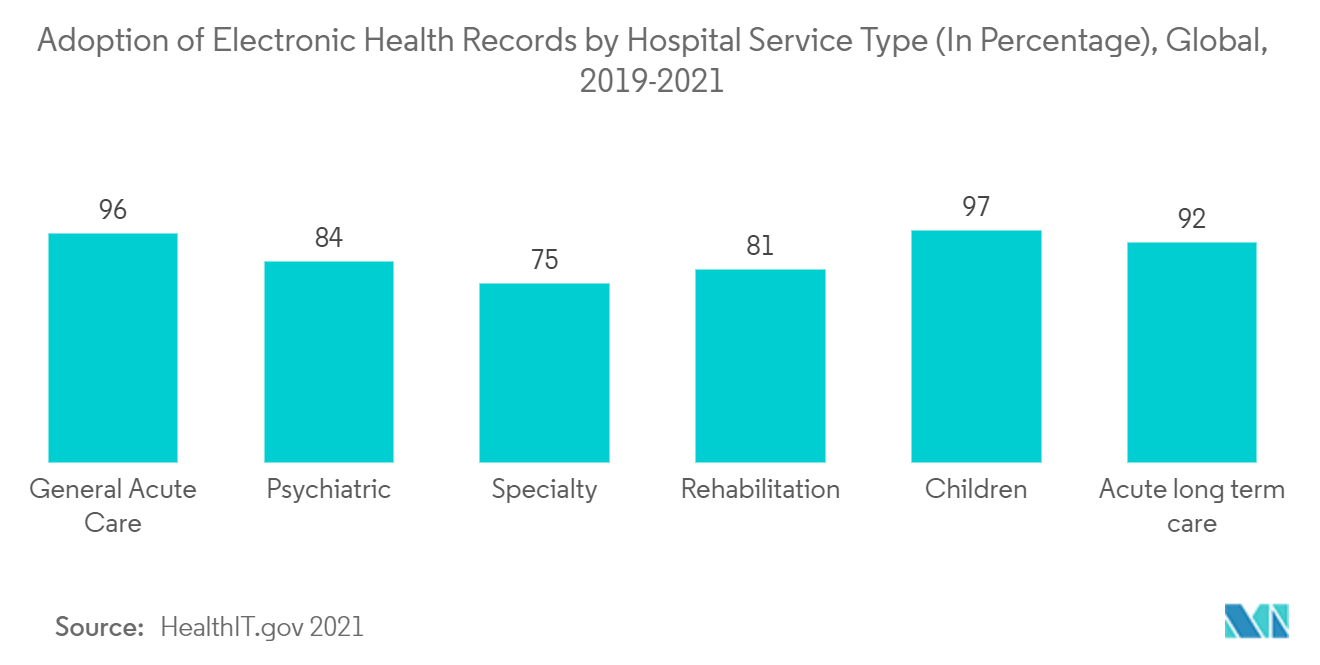

Der Markt wird durch Faktoren wie die zunehmende Akzeptanz elektronischer Patientenakten und anderer IT-Lösungen für das Gesundheitswesen, die Nachfrage nach Telegesundheitsdiensten und Lösungen zur Fernüberwachung von Patienten angetrieben. Darüber hinaus ist eine der wichtigsten Entwicklungen der künstlichen Intelligenz (KI) im Gesundheitswesen der Einsatz von maschinellem Lernen zur Analyse enormer Mengen an Patientendaten und anderen Informationen. Die Patientendaten werden entweder in einer Softwaredatenbank oder in elektronischen Kranken-/Gesundheitsakten gespeichert.

Der Bericht von Selecthub aus dem Jahr 2021 zeigte, dass die Nutzungsrate der elektronischen Gesundheitsakte/elektronischen Krankenakte (EHR/EMR) im Jahr 2021 bei 89 % lag. Im selben Bericht wurde festgestellt, dass der Gesundheitssektor aufgrund von Technologien wie künstlicher Intelligenz vor einem erheblichen Wandel stehe Intelligenz (KI), Blockchain, klinische Entscheidungsunterstützung (CDS) und die Präsenz von Technologieriesen wie Epic und Cerner. Die Zukunft elektronischer Patientenakten wurde bereits durch die schnellen Fortschritte in der Technologie beeinflusst. KI und virtuelle Assistenten wie Alexa und Siri werden wahrscheinlich in der Gesundheits-IT-Branche auftauchen, da sie immer breiter verfügbar und leistungsfähiger werden.

Aufgrund der oben genannten Aspekte wird daher erwartet, dass der Markt für die IT-Integration im Gesundheitswesen im Prognosezeitraum wachsen wird. Allerdings bremst der Mangel an Fachkräften im Gesundheits-IT-Bereich das Marktwachstum im Prognosezeitraum.

Markttrends für IT-Integration im Gesundheitswesen

Es wird erwartet, dass das Interface-Engine-Segment im Prognosezeitraum den höchsten Marktanteil halten wird

Die Hauptfaktoren für das Wachstum des Segments Interface Engines sind die zunehmende Nutzung elektronischer Patientenakten und IT-Lösungen für das Gesundheitswesen. Darüber hinaus dürfte die Nachfrage nach Telegesundheitsdiensten und Lösungen zur Fernüberwachung von Patienten das Marktwachstum des Interface-Engine-Segments im Prognosezeitraum ankurbeln.

Eine Interface Engine, auch Integration Engine genannt, ist ein Softwareprogramm, das die Daten zwischen verschiedenen IT-Systemen im Gesundheitswesen verarbeitet. Diese Integrations-Engines unterstützen IT-Abteilungen bei der Verknüpfung unterschiedlicher Systeme und ermöglichen Ärzten und anderen autorisierten Benutzern den Zugriff auf Daten, die in mehreren EHRs oder anderen Anwendungen gespeichert sind. Die Rolle einer Schnittstellen-Engine besteht darin, den Arbeitsablauf zu vereinfachen, indem sie die Flexibilität bietet, die Richtung zu ändern und Warnungen zu senden, wenn ein ungewöhnlicher Zustand auftritt. Optimierte Arbeitsabläufe im Gesundheitswesen und Schnittstellen-Engines sind eine wichtige Kombination für Support und Bereitstellung der Produkte. Zu den beliebtesten Schnittstellen-Engines gehören Cloverleaf, Corepoint, Rhapsody, Datagate und IGUANA. Die Präsenz von Wettbewerbern und Produkteinführungen befeuern das Marktwachstum. Beispielsweise startete die indonesische Regierung im August 2022 im Rahmen der Transformation der Gesundheitstechnologie des Landes in Jakarta eine Plattform zur Integration von Gesundheitsdaten. Darüber hinaus hat Qvera im Jahr 2021 eine neue Benutzeroberfläche für QIE Version 5.0 eingeführt. Es wurde in den Cloud-Systemen des Gesundheitswesens eingesetzt.

Auch staatliche Initiativen sowie Forschung und Entwicklung im Bereich Gesundheits-IT kurbeln das Marktwachstum an. Laut der Aktualisierung des National Public Health Observatory (NHPO) vom Mai 2022 bereitet das Gesundheitsministerium der Union beispielsweise ein Portal vor, das voraussichtlich als Beobachtungsstelle für alle Daten im Zusammenhang mit öffentlichen Gesundheitsprogrammen in Indien dienen soll. Es wird erwartet, dass NHPO über die Plattform über eine integrierte Kommandozentrale verfügt, um den politischen Implikationsrahmen für öffentliche Gesundheitsprogramme in Indien in allen Bundesstaaten zu überwachen.

Angesichts der zunehmenden Bedeutung der Schnittstellen-Engine wird für dieses Segment im Prognosezeitraum ein schnelles zukünftiges Wachstum prognostiziert.

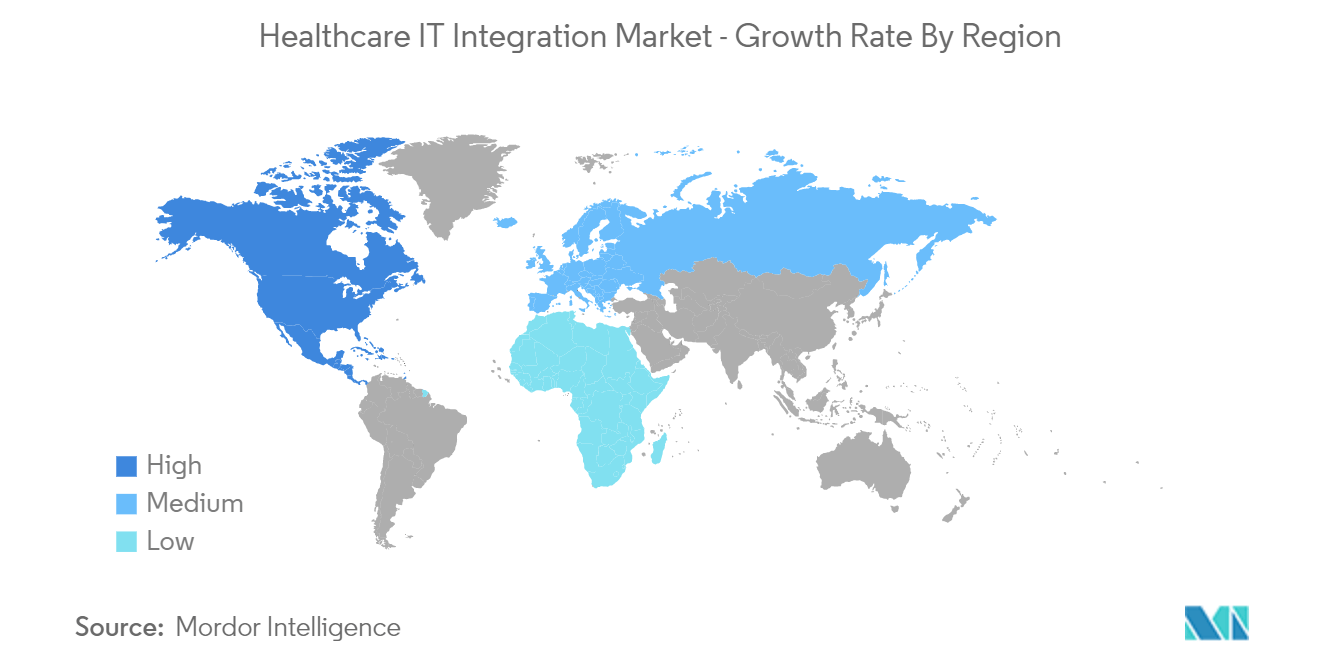

Nordamerika dominiert den Markt und es wird erwartet, dass dies auch im Prognosezeitraum der Fall sein wird

Der Markt für die IT-Integration im Gesundheitswesen wird von Nordamerika dominiert, und diese Dominanz wird voraussichtlich noch einige Jahre anhalten. Es wird erwartet, dass diese Region aufgrund der gut etablierten Gesundheitsbranche und besserer Erstattungsmöglichkeiten in der Region ihren Marktanteil in Zukunft steigern wird.

Die Vereinigten Staaten halten den größten Teil des Marktes in der nordamerikanischen Region, da die digitale Gesundheitsversorgung im Land stärker verbreitet ist und die Unternehmen dort steigende Investitionen tätigen. Gemäß der Aktualisierung 2020 des US-Veteranenministeriums hat das Programmbüro der Federal Electronic Health Record Modernization (FEHRM) beispielsweise das Department of Veterans Affairs (VA), das Verteidigungsministerium (DOD) und das Department of Homeland Security bekannt gegeben Die Küstenwache der Vereinigten Staaten (USCG) hat ihr gemeinsames Netzwerk zum Austausch von Gesundheitsinformationen (HIE) erweitert. Das gemeinsame HIE ist eine modernisierte Funktion zum Austausch von Gesundheitsdaten, die die Fähigkeit von VA, DOD und USCG verbessert, Daten in bidirektionalen elektronischen Gesundheitsakten (EHR) schnell und sicher mit teilnehmenden kommunalen Gesundheitsdienstleistern auszutauschen.

Darüber hinaus beleben auch Unternehmensentwicklungen und Produkteinführungen den Markt in der Region. Beispielsweise gab das in Wisconsin ansässige Unternehmen Epic Systems im Mai 2022 bekannt, dass es daran arbeitet, Patienten und Anbietern das Auffinden von antiviralen Behandlungen gegen COVID-19 über sein EHR zu erleichtern, basierend auf einer Initiative der Biden-Regierung zur Erweiterung des Zugangs zu Behandlungen gegen COVID-19. Darüber hinaus gab GE Healthcare während der 9. Digital Health 9th Annual Innovation Conference Expo 2022 seine Absicht bekannt, die Edison Digital Health Platform einzuführen, eine herstellerunabhängige Hosting- und Datenaggregationsplattform mit einer integrierten Engine für künstliche Intelligenz (KI). Die Plattform wird geschaffen, um es Krankenhäusern und Gesundheitssystemen zu ermöglichen, die klinischen, Workflow-, Analyse- und KI-Tools effizient zu implementieren, die die Verbesserung der Gesundheitsversorgung und die Förderung hocheffizienter Abläufe unterstützen würden.

Aufgrund der oben genannten Fakten wird erwartet, dass Nordamerika im Prognosezeitraum ein Wachstum auf dem IT-Integrationsmarkt für das Gesundheitswesen verzeichnen wird.

Überblick über die IT-Integrationsbranche im Gesundheitswesen

Der Markt für die IT-Integration im Gesundheitswesen ist hart umkämpft und besteht aus mehreren großen Akteuren. Aufgrund des technologischen Fortschritts und der Produktinnovationen erhöhen mittlere und kleinere Unternehmen jedoch ihre Marktpräsenz, indem sie neue Inhaltsstoffe zu niedrigeren Preisen einführen. Unternehmen wie Allscripts Healthcare Solutions Inc., Oracle Cerner, General Electric Company (GE Healthcare), Siemens Healthcare GmbH und IBM Corporation halten einen erheblichen Marktanteil.

Marktführer für IT-Integration im Gesundheitswesen

-

Allscripts Healthcare Solutions Inc.

-

Cerner Corporation

-

IBM Corporation

-

Siemens Healthcare GmbH

-

General Electric Company (GE Healthcare)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten zur IT-Integration im Gesundheitswesen

- Im Juli 2022 schloss sich das Innovationszentrum der Aster DM Healthcare Group, das Aster Innovation and Research Centre, mit der Intel Corporation und dem KI-Plattformanbieter CARPL.ai zusammen, um eine KI-gestützte Gesundheitsdatenplattform in Indien zu entwickeln und zu starten.

- Im Mai 2022 arbeiten das in San Francisco ansässige Gesundheitstechnologie-Startup Innovaccer und das in Montana ansässige gemeinnützige Gesundheitssystem St. Peter's Health zusammen, um dessen Cloud-Plattform für das Gesundheitswesen in Pflegestandorte zu integrieren und das Pflegemanagement zu verbessern.

Branchensegmentierung der IT-Integration im Gesundheitswesen

Gemäß dem Umfang des Berichts wird die IT-Integration im Gesundheitswesen als die Integration von Informationstechnologie (IT) mit Abläufen im Gesundheitswesen definiert. Die Integration der Informationstechnologie (IT) in das Gesundheitswesen umfasst eine Vielzahl automatisierter Methoden, die zur Verwaltung von Informationen über die Gesundheit und Gesundheitsversorgung von Menschen, sowohl für Einzelpersonen als auch für Patientengruppen, eingesetzt werden. Der Markt für IT-Integration im Gesundheitswesen ist nach Produkt (Schnittstellen-Engines, Einrichtung der Integration medizinischer Geräte, andere Produkte), Serviceart (Betriebsdienste, Support- und Wartungsdienste, Schulung) und Endbenutzer (Krankenhäuser, Kliniken, Labore, Radiologie, Sonstiges) segmentiert Endbenutzer) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Nach Produkt | Schnittstellen-Engines | ||

| Einrichtung der Integration medizinischer Geräte | |||

| Andere Produkte | |||

| Nach Art der Dienstleistung | Betriebsdienste | ||

| Support- und Wartungsdienste | |||

| Ausbildung | |||

| Vom Endbenutzer | Krankenhäuser | ||

| Kliniken | |||

| Labore | |||

| Radiologie | |||

| Andere Endbenutzer | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Australien | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Naher Osten und Afrika | GCC | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

Häufig gestellte Fragen zur Marktforschung für IT-Integration im Gesundheitswesen

Wie groß ist der globale Markt für IT-Integration im Gesundheitswesen?

Die Größe des globalen Marktes für IT-Integration im Gesundheitswesen wird im Jahr 2024 voraussichtlich 5,19 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 11,85 % auf 9,08 Milliarden US-Dollar bis 2029 wachsen.

Wie groß ist der globale Markt für IT-Integration im Gesundheitswesen derzeit?

Im Jahr 2024 wird die Größe des globalen Marktes für IT-Integration im Gesundheitswesen voraussichtlich 5,19 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem globalen Markt für IT-Integration im Gesundheitswesen?

Allscripts Healthcare Solutions Inc., Cerner Corporation, IBM Corporation, Siemens Healthcare GmbH, General Electric Company (GE Healthcare) sind die wichtigsten Unternehmen, die auf dem globalen Markt für IT-Integration im Gesundheitswesen tätig sind.

Welches ist die am schnellsten wachsende Region im globalen Markt für IT-Integration im Gesundheitswesen?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am globalen Markt für IT-Integration im Gesundheitswesen?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im globalen Markt für IT-Integration im Gesundheitswesen.

Welche Jahre deckt dieser globale Markt für IT-Integration im Gesundheitswesen ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des globalen Marktes für IT-Integration im Gesundheitswesen auf 4,64 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des globalen Marktes für IT-Integration im Gesundheitswesen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des globalen Marktes für IT-Integration im Gesundheitswesen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Healthcare IT Reports

Popular Healthcare Reports

Other Popular Industry Reports

Branchenbericht zur IT-Integration im Gesundheitswesen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der IT-Integration im Gesundheitswesen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der IT-Integration im Gesundheitswesen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.