Marktgröße und Marktanteil für Gesundheitswesen-BPO-Dienstleistungen

Gesundheitswesen-BPO-Dienstleistungen-Marktanalyse von Mordor Intelligenz

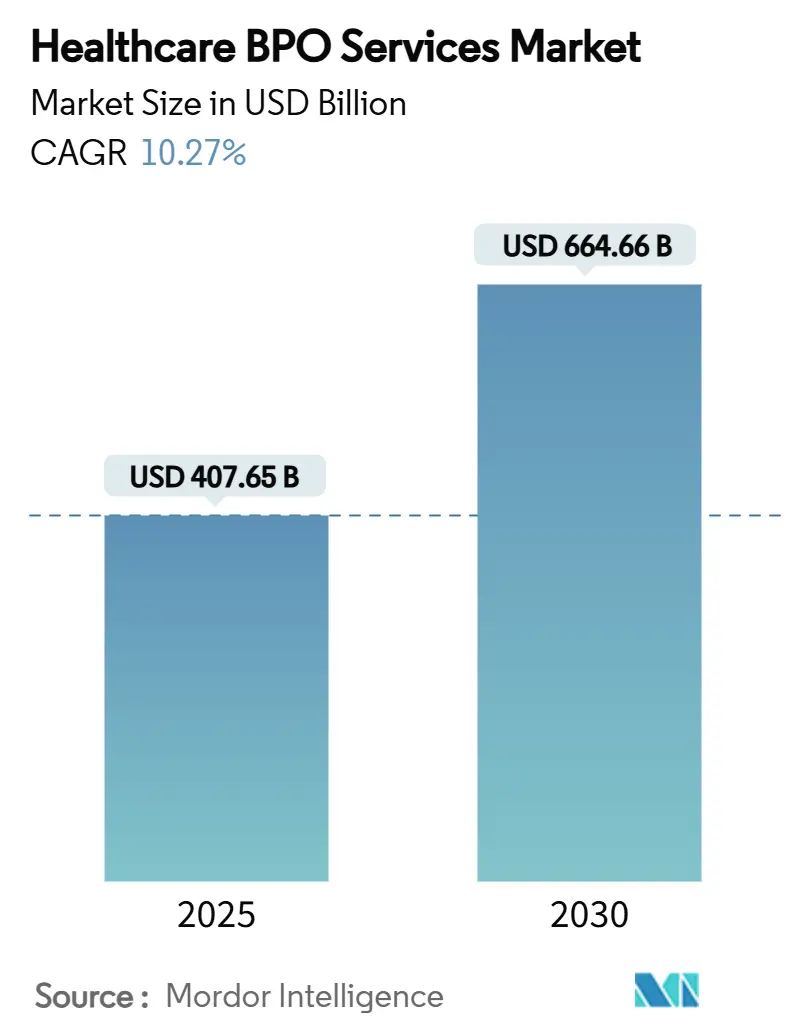

Die Marktgröße für Gesundheitswesen Geschäft Verfahren Outsourcing (BPO) Dienstleistungen erreichte 407,65 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 664,66 Milliarden USD bis 2030 ansteigen, was einer CAGR von 10,27% entspricht. Diese Expansion spiegelt einen Wandel von reinen Arbeitsverträgen hin zu technologiegestützten Transformationsplattformen wider, die systemische klinische und administrative Ineffizienzen adressieren. Die Nachfrage steigt, da KrankenhäBenutzer und Versicherer mit verschärften Erstattungen, anhaltenden Personalmangel und strengeren Datenschutzgesetzen konfrontiert sind. Privat-Eigenkapital-Eigentum beschleunigt Plattforminvestitionen, und die Kombination von generativer KI mit Domänenexpertise verändert die Preis-Wert-Gleichungen. Steigende Zinssätze haben den Investorenappetit nicht gedämpft, hauptsächlich weil KI-gesteuerte Produktivitätsgewinne es Anbietern ermöglichen, sich auf ergebnisbasierte Preisgestaltung zu verpflichten, die Margen In einem turbulenten Finanzierungsumfeld schützt.

Wichtige Erkenntnisse des Berichts

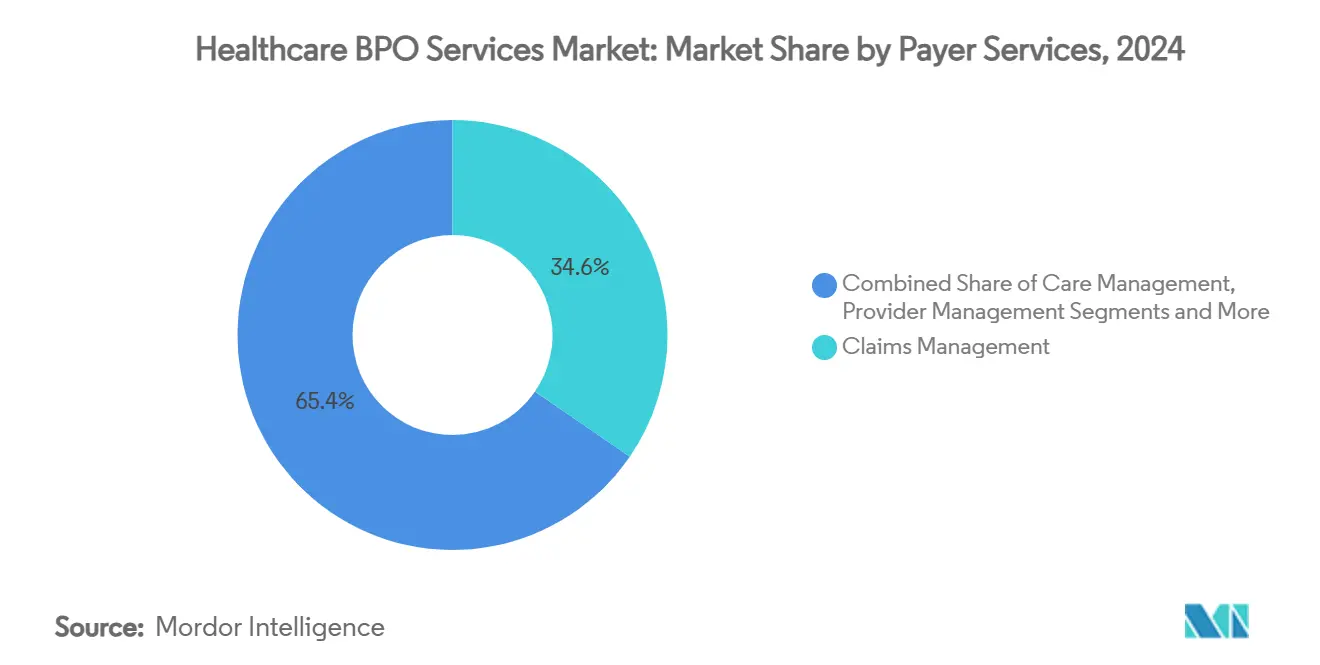

- Nach Kostenträger-Dienstleistung hielt Ansprüche Management 34,57% des Gesundheitswesen Geschäft Verfahren Outsourcing (BPO) Dienstleistungen-Marktanteils im Jahr 2024, während Anbieter Management für die schnellste CAGR von 14,79% bis 2030 positioniert ist.

- Nach Leistungserbringer-Dienstleistung machte Umsatz Zyklus Management 46,27% des Gesundheitswesen Geschäft Verfahren Outsourcing (BPO) Dienstleistungen-Marktanteils im Jahr 2024 aus; geduldig Pflege Dienstleistungen wird mit 15,03% CAGR bis 2030 wachsen.

- Nach pharmazeutischem Dienstleistung führte Herstellung mit 38,68% Umsatzanteil im Jahr 2024, während Verkäufe Und Marketing Dienstleistungen eine CAGR von 13,56% prognostiziert wird.

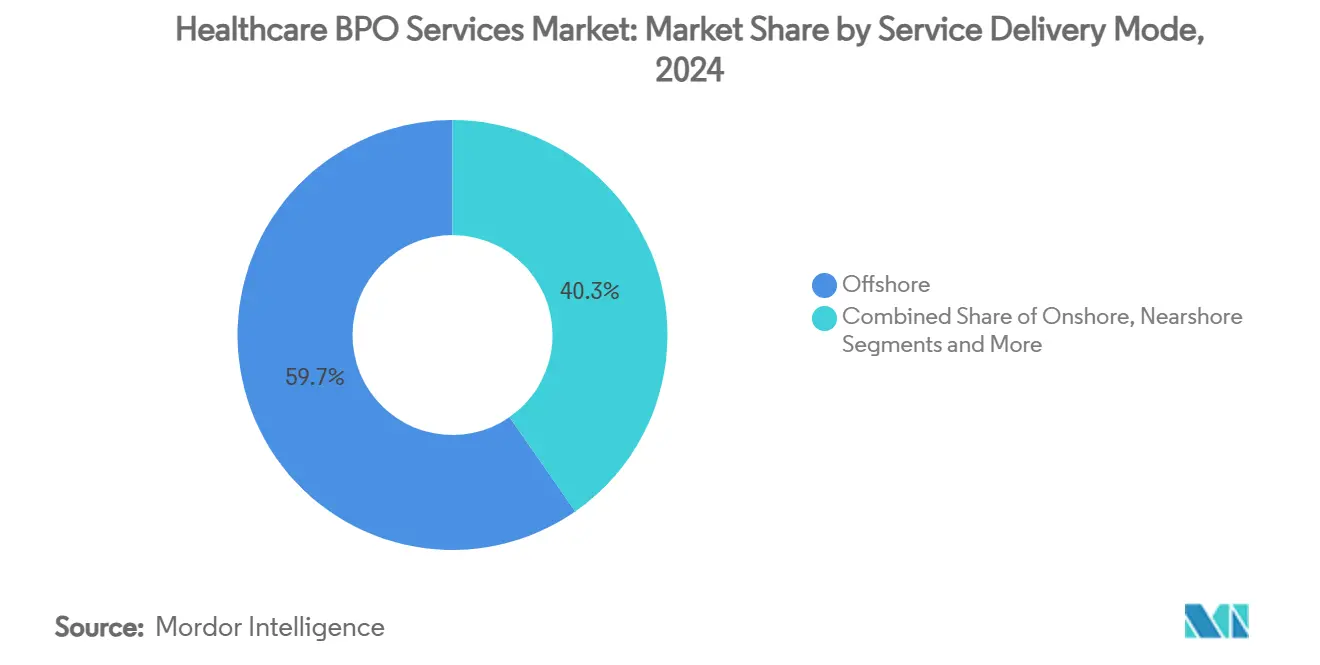

- Nach Dienstleistung-Lieferung-Modell repräsentierten Off-Shore--Operationen 59,67% des Umsatzes von 2024; Nearshore-Lieferung wird die höchste CAGR von 14,79% bis 2030 verzeichnen.

- Nach Technologie-Adoptionsmodell behielt traditionell Aufzug-Und-Shift 53,46% des Umsatzes von 2024, jedoch steigt Generative-KI-Eingebettet Lieferung um 12,26% CAGR.

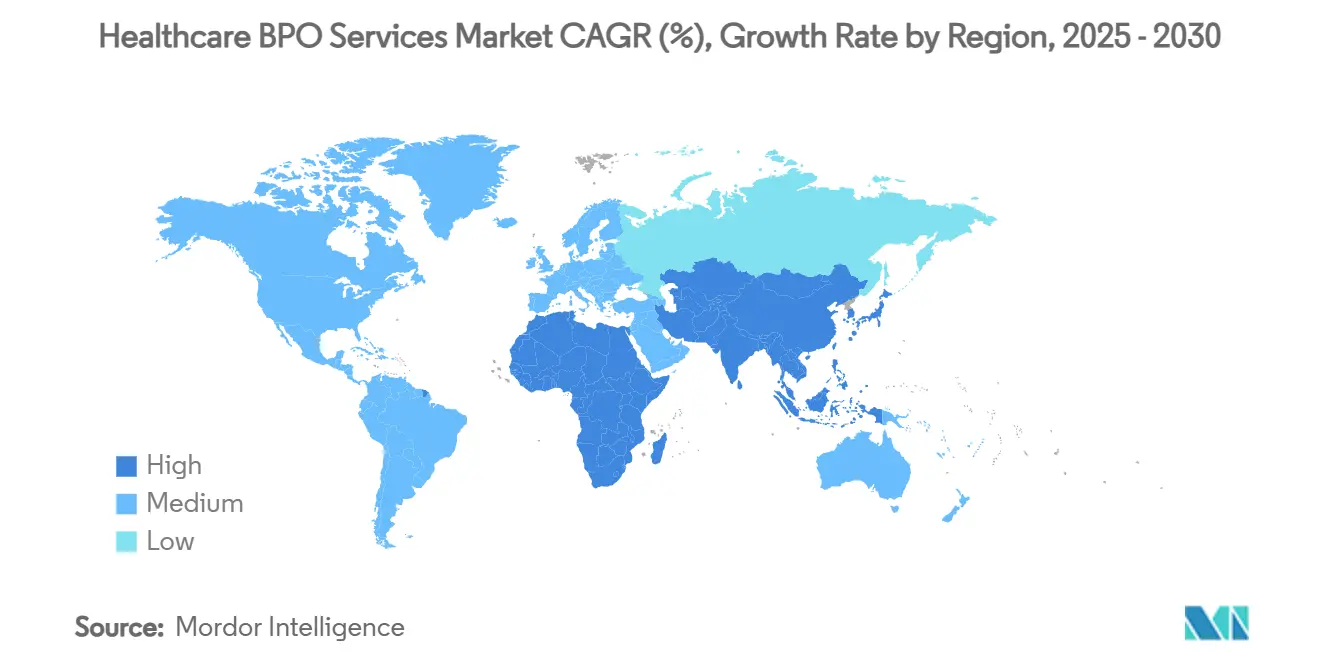

- Nach Geografie trug Nordamerika 48,69% des Umsatzes von 2024 bei, während Asien-Pazifik das Feld mit einer CAGR von 13,04% anführt.

Globale Gesundheitswesen-BPO-Dienstleistungen-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Nearshore-Outsourcing und Zugang zu Technologie | +1.8% | Nordamerika & Lateinamerika | Mittlere Frist (2-4 Jahre) |

| Rapide klinische Prozess-Auslagerung | +2.1% | Global | Lange Frist (≥ 4 Jahre) |

| Gesundheitsreformen treiben Outsourcing | +1.5% | Nordamerika & Europa | Mittlere Frist (2-4 Jahre) |

| Generative-KI-Codierungsautomatisierung | +2.3% | Global | Kurze Frist (≤ 2 Jahre) |

| Payvider-Konvergenz | +1.2% | Nordamerika | Lange Frist (≥ 4 Jahre) |

| PE-betriebene Roll-Ups | +1.4% | Global | Mittlere Frist (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Near-shore-Outsourcing ermöglicht Echtzeit-Zusammenarbeit

Wissenschaftliche Forschung zeigt, dass Gesundheitsorganisationen, die Arbeit In nahegelegene Länder verlagern, das operative Risiko um 35% reduzieren und gleichzeitig 20-30% im Vergleich zur An-shore-Lieferung sparen.[1]Miguel Ramirez, "Risiko Und Cost Outcomes von Nah-Shore Outsourcing In Gesundheitswesen," University von California San Diego, ucsd.edu Verschärfte Datenresidenzgesetze-wie Floridas Anforderung, dass elektronische Gesundheitsakten In den Vereinigten Staaten, ihren Territorien oder Kanada verbleiben-machen nahegelegene Standorte attraktiver als fernöstliche Zentren. Mexikos jährlicher Anstieg von 10,5% bei Nah-shore-Es- und Geschäftsdienstleistungsumsätzen stärkt weiter seine Position als bevorzugter Standort, insbesondere für Umsatz-Zyklus- und klinische Dokumentationsverträge. Das digitale Handelskapitel des USMCA bietet rechtliche Sicherheit bezüglich grenzüberschreitender Datenflüsse und Schutz geistigen Eigentums, was Kostenträgern und Leistungserbringern Vertrauen gibt, mehrjährige Verträge an Lieferanten In der Region zu vergeben. Stanford University-Erkenntnisse ergänzen, dass nähebasierte Modelle Einhaltung-Ergebnisse um 40% verbessern und Kommunikationsfehler um 25% reduzieren. Zusammen beschleunigen diese Faktoren einen geografischen Wandel, der den Gesundheitswesen-BPO-Dienstleistungen-Markt begünstigt, insbesondere für Mid-Zyklus-Umsatz-Funktionen.

Rapide Aufnahme der klinischen Prozessauslagerung (CPO)

Eine fünfjährige Längsschnittstudie berichtete, dass Sponsoren, die externe Partner nutzen, klinische Studien um 18 Monate verkürzten, ohne die Einhaltung zu beeinträchtigen.[2]Karen Mitchell, "Decentralized Versuche Und Outsourcing Trends," Journal von Klinisch Forschung Und Bioethics, omicsonline.org Das post-pandemische Interesse an dezentralisierten Studien erhöht den Bedarf an geduldig-Engagement-Werkzeuge und Datenintegrations-plattformen, die spezialisierte BPO-Firmen bereits betreiben. Harvard Medizinisch School-Forscher beobachteten 22% höhere Einschreibungen und 15% bessere Datenqualitätswerte In ausgelagerten Studien gegenüber hauseigenen Programmen. Da Künstliche-Intelligenz-Motoren Datenerfassung und regulatorische Einreichungsaufgaben automatisieren, können Anbieter wertschöpfende Analysen auf traditionelle Überwachung aufsetzen. Outsourcing befreit auch Biotechnologie-Teams, sich auf Kern-F&e zu konzentrieren, während sie Zugang zu globalen Patientenpools und dedizierter regulatorischer Expertise erhalten. Diese Kombination positioniert CPO als den am schnellsten expandierenden Bereich des Gesundheitswesen-BPO-Dienstleistungen-Marktes.

Gesundheitsreformen treiben spezialisierte Auslagerung

Value-basierend-Pflege-Mandate und fortlaufende PPACA-Updates schaffen komplexe Berichterstattungsregeln, die viele KrankenhäBenutzer intern nur schwer erfüllen können. Der Commonwealth Fund stellte fest, dass Anbieter, die externe Verwaltungspartner nutzen, 28% bessere Qualitätsergebnisse und 19% niedrigere Back-Büro-Kosten erzielten. Die ICD-11-Adoption und häufige Codierungsupdates erfordern kontinuierliche Personalschulung, ein Bereich, In dem BPO-Lieferanten bereits zertifizierte Talentpools unterhalten. Gesundheit Affairs dokumentierte 45% weniger Audit-Befunde und 30% schnellere regulatorische Reaktionen bei Systemen, die Einhaltung-Funktionen auslagern. Vorhersagbare Regeländerungen bedeuten stetige Nachfrage und ermöglichen Anbietern, Analysen, Pflegekoordination und Technologie unter mehrjährigen Verträgen zu bündeln, die Prämie-Preise unterstützen.

Generative-KI-Automatisierung erschließt Mid-Cycle-Revenue-Deals

Peer-reviewed Evidenz zeigt, dass KI-gestützte Codierung 94% Genauigkeit erreicht und gleichzeitig die Bearbeitungszeit um 75% reduziert.[3]P. Kannan, "Accuracy von autonom Codierung Motoren," jmir.orgAutonome Motoren skalieren auf Millionen von Begegnungen mit minimaler menschlicher Aufsicht, was Stückkosten senkt und das adressierbare Volumen bei mittelgroßen Krankenhäusern erweitert. Baptist Gesundheit nutzte Natürlich-Sprache-Modelle zur Automatisierung von Vorautorisierungen und Arztnotizen, reduzierte administrative Engpässe und steigerte den Durchsatz. MIT CSAIL-Forscher berichten von 32% stärkerem Cash-fließen und 41% weniger Anspruchsablehnungen, wenn KI Umsatz-Zyklus-Arbeit ergänzt. Anbieter, die diese Werkzeuge mit erfahrenen Einhaltung-Experten kombinieren, verfolgen nun mittlere Anbieter, die zuvor nicht die Größe hatten, um Outsourcing zu rechtfertigen, wodurch der Gesundheitswesen-BPO-Markt vergrößert wird.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Komplexe multijurisdiktionale Regulierungen | -1.3% | Global | Lange Frist (≥ 4 Jahre) |

| Versteckte Gesamtkosten und Anbieter-sperren-In | -0.9% | Nordamerika & Europa | Mittlere Frist (2-4 Jahre) |

| Souveräne Datenresidenz-Gesetze | -1.1% | Global | Kurze Frist (≤ 2 Jahre) |

| Mangel an medizinisch geschulten Codierern In Tier-2-Zentren | -0.8% | Asien-Pazifik & Lateinamerika | Mittlere Frist (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Komplexe multijurisdiktionale Regulierungen

Sich ständig entwickelnde HIPAA-Klauseln überschneiden sich mit DSGVO und zwingen Anbieter, Verschlüsselung, Multifaktor-Authentifizierung und lokalisierte Breach-Protokolle zu jonglieren. AskFeather-Leitlinien zeigen Lieferanten, die rechtliche Überprüfungen für jedes neue grenzüberschreitende Hosting-Szenario durchführen. Floridas Verbot von nicht-inländischer Speicherung erhöht Onboarding-Kosten und Verzögerungen für multistaatliche Systeme. Kleinere Anbieter haben Schwierigkeiten, parallele Einhaltung-Teams zu finanzieren, was das neu-Logo-Wachstum im Gesundheitswesen Geschäft Verfahren Outsourcing (BPO) Dienstleistungen-Markt Dämpft.

Versteckte Gesamtkosten und Anbieter-Lock-in

Kunden unterschätzen oft Übergangsgebühren, Produktivitätshochlauf und ändern-Management-Ausgaben, was zu TCO-Überziehungen über die Hauptstückpreise hinaus führt. Monolithische proprietäre Plattformen können die Datenportabilität einschränken und Kostenträger oder Anbieter In mehrjährige Verlängerungen zu Legacy-Tarifen zwingen. Diese Erfahrungen nähren Vorstandsskeptizismus, die Kaufzyklen verlängert, insbesondere für Erstauslagerer In Europa und Kanada.

Segmentanalyse

Nach Kostenträger-Service: Claims Management-Dominanz steht vor digitaler Disruption

Ansprüche Management behielt 34,57% des Umsatzes von 2024, da Kostenträger fehlerfreie Adjudikation und prompte Bargeldanwendung priorisierten. KI-gestützte Auto-Adjudikation markiert Anomalien In Echtzeit und begrenzt Verluste und Reserverisiken. Anbieter Management, das mit 14,79% CAGR wächst, unterstützt Netzwerkadäquatheitsprüfungen und wertbasierte Vertragsmodellierung. Menschlich-Ressource- und Kundenbeziehungsfunktionen nutzen Chatbots, die Anrufzeiten reduzieren, ohne die Mitgliederzufriedenheit zu beeinträchtigen. Pflege Management expandiert durch Bevölkerung-Gesundheit-Piloten, die auf chronische Pflegelücken abzielen. Diese Entwicklungen halten den Gesundheitswesen Geschäft Verfahren Outsourcing (BPO) Dienstleistungen-Markt reaktionsfähig auf Kostenträger-Roadmaps, die um Risiko-Score-Genauigkeit und Medizinisch-Verlust-Ratio-Ziele aufgebaut sind.

Eine zweite Veränderungswelle kommt von der Kostenträger-Anbieter-Konvergenz. Integrierte Gesundheitspläne bestehen auf geteilten Daten Seen, die Anspruchsbearbeitungen mit Bettseitenorder-Sets harmonisieren. Anbieter mit schlau-An-FHIR-Konnektoren übertreffen Konkurrenten, die noch auf Batch-Dateiübertragungen angewiesen sind. Mid-Tier-Versicherer replizieren UnitedHealths KI-Roadmap durch Einbettung generativer Modelle In Berufungen, Subrogation und Out-von-Netzwerk-Preisgestaltung. Die Wettbewerbsintensität migriert daher von Stückkosten zu analytischer Raffinesse innerhalb des Gesundheitswesen Geschäft Verfahren Outsourcing (BPO) Dienstleistungen-Marktes.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Leistungserbringer-Service: Revenue Cycle Management treibt Marktführerschaft

Umsatz Zyklus Management eroberte 46,27% Umsatz im Jahr 2024 und verankert die fiskalische Stabilität der KrankenhäBenutzer inmitten von Personalmangel. Automatisierung trianguliert klinische Notizen, Charge erfassen und Kostenträger-Bearbeitungen und verkleinert Days-Cash-An-Hand-Volatilität. geduldig Pflege Dienstleistungen, das um 15,03% CAGR expandiert, verbindet virtuelle Pflege mit Kontakt-Center-Triage zur Erhöhung der Erfahrungswerte. Strategic Planung Dienstleistungen verfolgen Überweisungsmuster und Kostenträger-Mix zur Gestaltung von Dienstleistung-Linie-Investitionen. Diese Prioritäten erklären, warum die Gesundheitswesen Geschäft Verfahren Outsourcing (BPO) Dienstleistungen-Marktgröße für anbieterorientierte Arbeitsströme schneller steigt als interne Einstellungsbudgets.

Wegweisende Anbieter integrieren agentic KI In Anspruchsstatus und Ablehnungswiederherstellung. Ensemble Gesundheit nutzt beispielsweise prädiktive Algorithmen, um komplexe Rechnungen nur dann an erfahrene Codierer zu leiten, wenn Regel-Motoren nicht selbst auflösen können. KrankenhäBenutzer erhalten daher höhere Nettoumsätze ohne proportionale Personalzuwächse. Die kaskadierende Produktivität bedeutet, dass C-Suite-Führungskräfte Outsourcing als Umsatzbeschleuniger statt als Kostensenkungshebel behandeln, was die hochwertige Verlängerungsmomentum im Gesundheitswesen Geschäft Verfahren Outsourcing (BPO) Dienstleistungen-Markt verstärkt.

Nach pharmazeutischem Service: Manufacturing-Führerschaft inmitten von F&E-Beschleunigung

Herstellung führt noch immer mit 38,68% Anteil, da Kapazitätsinvestitionen sich zu hochpotenten und Zelltherapie-Einrichtungen neigen. Steigende biologische Komplexität stimuliert langfristige Master-Dienstleistung-Agreements, die Technologietransfer und regulatorische Lot-Freisetzung-Dienstleistungen bündeln. Verkäufe Und Marketing-Outsourcing, das 13,56% CAGR verzeichnet, adressiert Omnichannel-Arzt-Engagement und konforme geduldig-Unterstützung-Programme. F&e-Outsourcing absorbiert spezialisierte Bioinformatik, Toxikologie und Begleiter-Diagnostisch-Analysen, die kleinere Biotechnologie-Firmen intern nicht skalieren können. nicht-klinische liefern-Kette-Orchestrierung gewinnt Traktion, da Serialisierung und Anti-fälschen-Mandate sich verschärfen. Insgesamt steigt die Gesundheitswesen Geschäft Verfahren Outsourcing (BPO) Dienstleistungen-Marktgröße, die an Arzneimittelentwicklungslebenszyklen gekoppelt ist, weiter auf vorhersagbare Ausgabenmerkmale.

digital Zwilling-Modellierung und real-Welt-Beweis-Plattformen verkürzen Versuch Close-out durch Abbildung von Nebenwirkungstriggern In nahezu Echtzeit. Die Konsolidierung klinischer und kommerzieller Daten Seen verbessert die Produktlaunch-Geschwindigkeit. CRO-Roll-Ups, die von Privat Eigenkapital finanziert werden, rationalisieren Site-Überwachung und zentrale Labordienste und befreien Sponsoren, Kapital auf Pipeline-Wissenschaft zu fokussieren. Diese Synergie erhält gesunde Margen innerhalb des Gesundheitswesen Geschäft Verfahren Outsourcing (BPO) Dienstleistungen-Marktes.

Nach Service-Delivery-Modell: Offshore-Dominanz von Nearshore-Wachstum herausgefordert

Off-Shore--Zentren machten 59,67% des Umsatzes von 2024 aus, verankert In Indien und den Philippinen. Dennoch gewinnt Nearshore-Lieferung, das um 14,79% CAGR expandiert, nun sensible Mid-Zyklus-Codierung und Prior-Authorization-Queues, wo Echtzeit-Kliniker-Zusammenarbeit wichtig ist. Onshore-Einheiten bleiben kritisch für hochwertige Analysen und Audits, die an Zentren für Medicare & Medicaid Dienstleistungen-Updates gebunden sind. Hybride Modelle verbinden alle drei, um geopolitische oder regulatorische Verschiebungen abzusichern und Sourcing-Strategien widerstandsfähiger zu machen.

Mexikos Guadalajara-Monterrey-Korridor profitiert von USMCA-Digitalschutz und Visa-Wegen, die die Pflege-Lizenz-Reziprozität erleichtern. Währenddessen drängt Floridas Inlandsspeicher-Gesetz Ostküsten-Anbieter zu Tampa- und San Juan-Einrichtungen. Diese geografische Rekalibrierung signalisiert einen Diversifikationstrend, der den Gesundheitswesen Geschäft Verfahren Outsourcing (BPO) Dienstleistungen-Markt nah bei Endnutzer-Pflegeeinstellungen hält.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Technologie-Adoptionsmodell: Traditionelle Modelle stehen vor KI-Disruption

traditionell Aufzug-Und-Shift-Dienstleistungen behielten 53,46% des Umsatzes von 2024, weil risikoscheue KrankenhäBenutzer noch immer bewährte Playbooks priorisieren. Generative-KI-Eingebettet Lieferung, das um 12,26% CAGR wächst, paart Große Sprachmodelle mit verwalteten Prompt-Frameworks, die PHI-Sicherungen beibehalten. Plattform bpaas-Verträge verbinden Abonnement-Software mit Ergebnisgarantien, besonders attraktiv für mittelgroße Community-KrankenhäBenutzer. intelligent-Automatisierung-Engagements injizieren gezielte Bots In einzelne Workflows wie Prior Authorization und erzielen sofortige Einsparungen ohne systemweite Überholung.

Sagilitys Krankenschwester helfen-Plattform leitet Symptombeschreibungen zu Skripten weiter, die nächste Schritte empfehlen und beweist, dass KI Pflege-Experience-Benchmarks erheben kann. Anbieter, die Genauigkeit und regulatorische Verteidigung quantifizieren, werden die Adoption beschleunigen und die technologische Baseline im Gesundheitswesen Geschäft Verfahren Outsourcing (BPO) Dienstleistungen-Markt anheben.

Geografieanalyse

Nordamerika trug 48,69% des globalen Umsatzes im Jahr 2024 bei, da die komplexe Erstattungsumgebung der Region umfangreiche Expertenunterstützung erforderte. KrankenhäBenutzer lagern weiterhin Mid-Zyklus-Operationen aus, um chronische Personallücken auszugleichen. Optums Führungsumbau hin zu wertbasierter Pflege unterstreicht Wachstum bei gebündelten Outsourcing-Verträgen, die klinische Dokumentation mit Netzwerklenkung integrieren. Kanadas Antrieb für pan-kanadische ehr-Interoperabilität und Mexikos Aufstieg als Nearshore-Hub erweitern die regionale Dynamik. Der Gesundheitswesen Geschäft Verfahren Outsourcing (BPO) Dienstleistungen-Markt fokussiert daher auf Plattforminvestitionen und regulatorische Tiefe In dieser Geografie statt auf Preiskonkurrenz allein.

Asien-Pazifik verzeichnet die schnellste CAGR von 13,04%, beflügelt von Bevölkerung-Gesundheit-Initiativen und digital-Gesundheit-Finanzierung In Indien, China und Südostasien. Indische Anbieter fügen Nearshore-Zentren In Malaysia und den VAE hinzu, um Datenlokalisierungsklauseln zu erfüllen. Die Philippinen erweitern geduldig-Engagement-Zentren, während Chinas Privat Anbieter auf inländische BPOs setzen, die In neuen Datensicherheitsgesetzen versiert sind. Talentangebot bleibt ein Anziehungspunkt, aber eskalierende Datenschutzerwartungen bedeuten, dass Firmen In fortgeschrittene Cyber-Verteidigungen investieren müssen. Folglich passt sich der Gesundheitswesen Geschäft Verfahren Outsourcing (BPO) Dienstleistungen-Markt an, indem er Zentren näher zu Endmärkten verteilt und mehrsprachige Einhaltung-Teams einbettet.

Europa hält stetiges Wachstum, da DSGVO Off-Shore--Verkehr begrenzt. Deutschland und das Vereinigte Königreich bevorzugen inländische Analysepartner, die NHS- oder Krankenkasse-Standards verwalten können. Südeuropäische Länder modernisieren Ansprüche Clearinghouses und lagern an regionale Integratoren aus, die grenzüberschreitende Erstattung im Schengen-Raum verstehen. Anbieter betten EU Wolke Code von Conduct-Prinzipien ein und erhalten Prämie-Preise und langfristige Verträge. Der Gesundheitswesen Geschäft Verfahren Outsourcing (BPO) Dienstleistungen-Markt reift weiter durch spezialisierte Angebote wie e-Rezept-Auditing und Ergebnismessung, die mit der EU-Pharmaziestrategie ausgerichtet sind.

Wettbewerbslandschaft

Das Wettbewerbsfeld zeigt moderate Konzentration. Accenture, Cognizant und Optum kombinieren End-Zu-End-Portfolios mit KI-Beschleunigern und verteidigen Wallet Share. Mid-Tier-Player fokussieren sich auf Nischen-klinische Dokumentation oder Mitglieder-Engagement-wo Tiefe Breite übertrifft. Privat-Eigenkapital-trocken-Pulver finanziert mehrere-Vermögenswert-Roll-Ups, die Prozesse standardisieren, wie bei EQT-GeBBS gesehen. Bewertungen nahe 17× EBITDA nehmen zweistelliges Wachstum aus KI-getriebener Arbeitshebelwirkung an und treiben Plattform-Refresh bei Etablierten.

Disruptoren wie Sagility Gesundheit preisen generative KI-Krankenschwester-Triage und planen einen IPO um 3 Milliarden USD Bewertung auf Tech-Führerschaft. Vertragsstrukturen verschieben sich zu durchsatzbasierten Preisen, die Null-berühren-Ansprüche-Completion belohnen. Währenddessen beweisen Megadeals wie Cognizants 1-Milliarden-USD-Verlängerung mit UnitedHealth, dass Etablierte Größe verteidigen können, wenn sie Produktivitätssteigerungen demonstrieren. Der Gesundheitswesen Geschäft Verfahren Outsourcing (BPO) Dienstleistungen-Markt belohnt daher Firmen, die Innovationsgeschwindigkeit mit bewährter Einhaltung ausbalancieren.

Strategische Bewegungen unterstreichen das Rennen: VisiQuate kaufte Etyon zur Verbesserung autonomer Analysen; Huron erwarb Eclipse Insights zur Stärkung der Umsatz-Zyklus-Beratung; und Harvest Partners investierte In Med-Metrix für Punkt-Lösung-Tiefe. Erwarten Sie weitere vertikale Integration, die Advisory, Plattform und Gemanagt Dienstleistungen unter einem Cap Table verknüpft und Kunde-sperren-In im Gesundheitswesen Geschäft Verfahren Outsourcing (BPO) Dienstleistungen-Markt verschärft.

Gesundheitswesen-BPO-Dienstleistungen-Branchenführer

-

Accenture

-

Genpact

-

IQVIA

-

Parexel International Corporation

-

IBM Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juli 2025: VisiQuate erwarb Etyon zur Verbesserung KI-gestützter Umsatz-Zyklus-Fähigkeiten und fügte fortschrittliche Automatisierung und prädiktive Analysen für Finanzoperationen hinzu.

- Juni 2025: Cognizant sicherte sich eine 1-Milliarden-USD-Verlängerung und -Erweiterung mit UnitedHealth Gruppe, fokussiert auf KI-Produktivitätsgewinne.

- Juni 2025: Harvest Partners investierte In Med-Metrix und signalisiert PE-Appetit für spezialisierte Umsatz-Zyklus-Plattformen.

- Juni 2025: Huron stimmte dem Kauf von Eclipse Insights zu und vertieft seine Umsatz-Zyklus-Beratungsbank.

Globaler Gesundheitswesen-BPO-Dienstleistungen-Marktbericht Umfang

Gemäß dem Umfang ist Geschäft Verfahren Outsourcing (BPO) ein Prozess, der es Gesundheitsanbietern ermöglicht, die am besten geeigneten Drittanbieter für spezifische Geschäftsprozesse auszuwählen. Es ermöglicht Krankenhäusern und Medizinern, ihre wertvolle Zeit der Patientenversorgung zu widmen anstatt anderen routinemäßigen Büroarbeiten. Der Gesundheitswesen-BPO-Markt ist segmentiert nach Kostenträger-Dienstleistung (Menschlich Ressource Management, Ansprüche Management, Kunde Beziehung Management (CRM), Operational/Administrative Management, Pflege Management, Anbieter Management, Andere Kostenträger-Dienstleistungen), Leistungserbringer-Dienstleistung (geduldig Enrollment Und Strategic Planung, geduldig Pflege Dienstleistung, Umsatz Zyklus Management), Pharmazeutischer Dienstleistung (Forschung Und Entwicklung, Herstellung, nicht-Klinisch Dienstleistung (liefern Kette Management Und Logistik, Verkäufe Und Marketing Dienstleistungen, Andere nicht-Klinisch Dienstleistungen) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika, und Südamerika). Der Bericht umfasst auch die geschätzten Marktgrößen und Trends für 17 verschiedene Länder In den wichtigsten Regionen weltweit. Der Bericht bietet den Wert (USD Millionen) für die oben genannten Segmente.

| Human Resource Management |

| Claims Management |

| Customer Relationship Management (CRM) |

| Operational / Administrative Management |

| Care Management |

| Provider Management |

| Andere Kostenträger-Services |

| Patient Enrollment & Strategic Planning |

| Patient Care Service |

| Revenue Cycle Management |

| Research & Development | |

| Manufacturing | |

| Non-clinical Service | Supply-Chain Management & Logistics |

| Sales & Marketing Services | |

| Andere Non-clinical Services |

| Onshore |

| Nearshore |

| Offshore |

| Hybrid / Multishore |

| Traditional Lift-and-Shift BPO |

| Platform-based BPaaS |

| Intelligent-Automation-led BPO |

| Generative-AI-embedded BPO |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Restliches Asien-Pazifik | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Kostenträger-Service | Human Resource Management | |

| Claims Management | ||

| Customer Relationship Management (CRM) | ||

| Operational / Administrative Management | ||

| Care Management | ||

| Provider Management | ||

| Andere Kostenträger-Services | ||

| Nach Leistungserbringer-Service | Patient Enrollment & Strategic Planning | |

| Patient Care Service | ||

| Revenue Cycle Management | ||

| Nach pharmazeutischem Service | Research & Development | |

| Manufacturing | ||

| Non-clinical Service | Supply-Chain Management & Logistics | |

| Sales & Marketing Services | ||

| Andere Non-clinical Services | ||

| Nach Service-Delivery-Modell | Onshore | |

| Nearshore | ||

| Offshore | ||

| Hybrid / Multishore | ||

| Nach Technologie-Adoptionsmodell | Traditional Lift-and-Shift BPO | |

| Platform-based BPaaS | ||

| Intelligent-Automation-led BPO | ||

| Generative-AI-embedded BPO | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Restliches Asien-Pazifik | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Im Bericht beantwortete Schlüsselfragen

1. Wie hoch ist der prognostizierte Wert des Gesundheitswesen Geschäft Verfahren Outsourcing (BPO) Dienstleistungen-Marktes bis 2030?

Der Sektor wird voraussichtlich 664,66 Milliarden USD bis 2030 erreichen und mit einer CAGR von 10,27% expandieren.

2. Welches Segment führt derzeit die kostenträgerseitige Auslagerung?

Ansprüche Management führt mit 34,57% Umsatzanteil und spiegelt seine zentrale Rolle In der genauen Anspruchsadjudikation wider.

3. Warum wächst Nearshore-Lieferung schneller als Off-Shore--Lieferung?

Nearshore-Zentren erfüllen HIPAA-Speicherregeln und ermöglichen Echtzeit-Kliniker-Zusammenarbeit, was eine CAGR von 14,79% für das Modell antreibt.

4. Wie verändert generative KI das Umsatz Zyklus Management?

Peer-reviewed Studien zeigen 94% Codierungsgenauigkeit und 75% schnellere Bearbeitung, wodurch mittelgroße KrankenhäBenutzer wirtschaftlich auslagern können.

5. Welche Region zeigt den höchsten Wachstumsausblick?

Asien-Pazifik wird mit einer CAGR von 13,04% prognostiziert, dank expandierender Gesundheitsinfrastruktur und digital-Gesundheit-Adoption.

Seite zuletzt aktualisiert am: