Marktanalyse für Öl- und Gaskompressoren

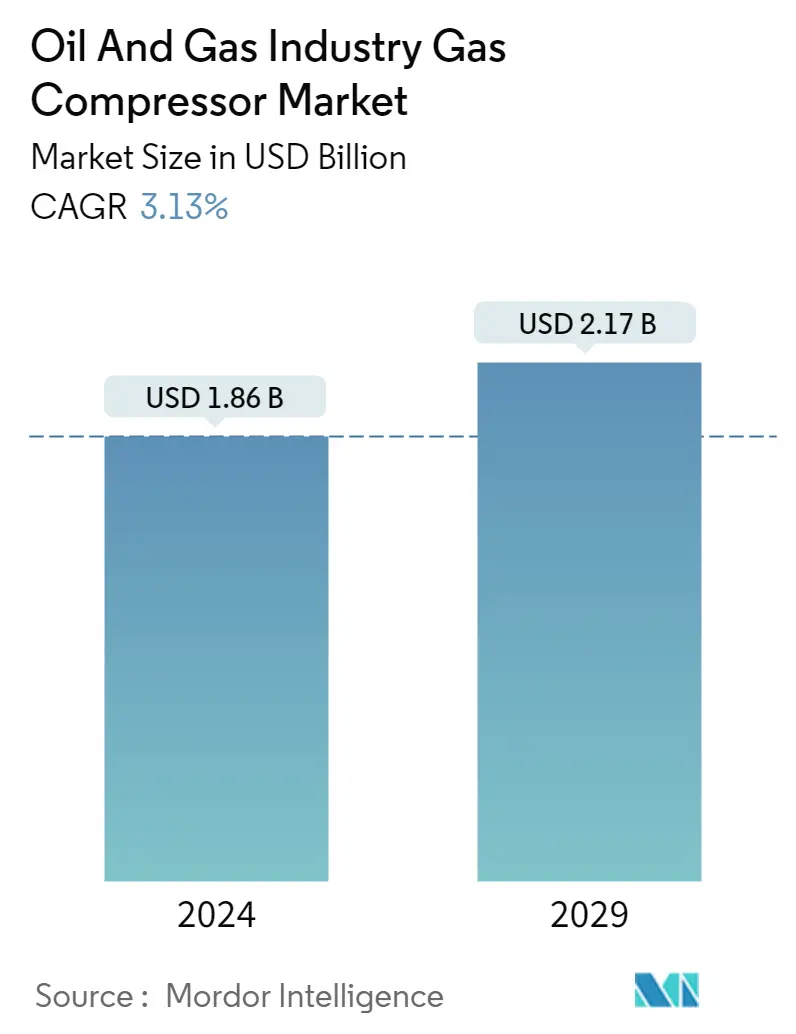

Die Marktgröße für Gaskompressoren in der Öl- und Gasindustrie wird im Jahr 2024 auf 1,86 Milliarden US-Dollar geschätzt und soll bis 2029 2,17 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,13 % im Prognosezeitraum (2024–2029) entspricht.

- Langfristig wird der Markt vor allem durch den Anstieg des Erdgasverbrauchs für verschiedene Anwendungen angetrieben, der im aktuellen Szenario zu mehr Gasproduktions- und -übertragungsprojekten und angemessenen Erdgaspreisen geführt hat, was sich positiv auf den Upstream-Sektor auswirkt.

- Andererseits stellt die zunehmende Verbreitung erneuerbarer Energien im Energiesektor eine starke Konkurrenz zum Erdgasverbrauch dar und behindert somit den Ausbau des Einsatzes von Gaskompressoren in zahlreichen Anwendungen.

- Dennoch bietet der Anstieg der nachgewiesenen Erdgasreserven, insbesondere der Offshore-Gasfelder in jüngster Zeit, eine enorme Chance für den Gaskompressormarkt. Ein Beispiel hierfür ist die jüngste Öl- und Gasfeldentdeckung des russischen Konzerns Lukoil vor der Küste Mexikos. Die neuen entstehenden Förderfelder werden zu einem stärkeren Einsatz von Gaskompressoren für Sammelleitungen führen.

Markttrends für Öl- und Gaskompressoren

Der Midstream-Sektor dürfte den Markt dominieren

- Die in der Midstream-Öl- und Gasindustrie eingesetzten Gaskompressoren werden entweder innerhalb des Gastransportleitungsnetzes oder in den Druckgasspeichereinheiten eingesetzt. In Rohrleitungen strömendes Gas leidet unter Druckverlusten, die mit der Strömungsgeschwindigkeit und der Rohrlänge zunehmen. Daher ist alle 50 bis 100 Meilen eine Kompressorstation erforderlich, um das Gas neu zu verdichten und die Druckverluste auszugleichen.

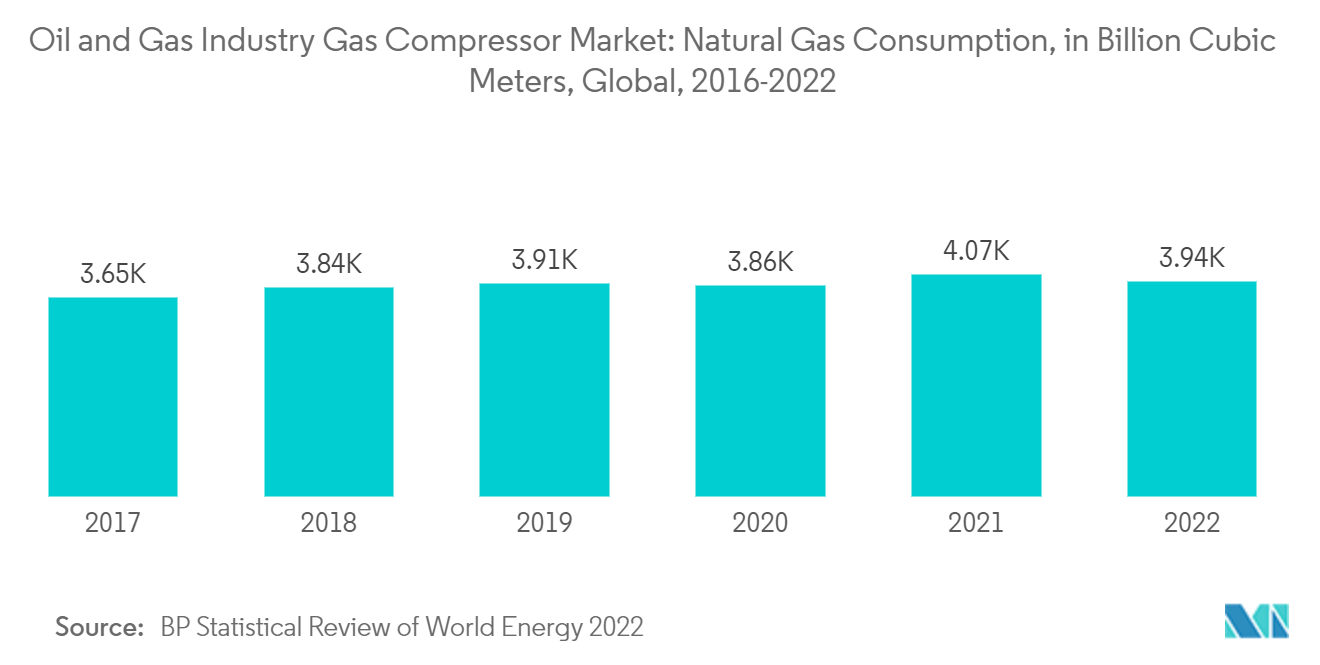

- Der Erdgasverbrauch zeigte in den letzten 10 Jahren einen kontinuierlich steigenden Trend und belief sich im Jahr 2022 auf rund 3941,3 Milliarden Kubikmeter. Die Nachfrage wird in den kommenden Jahren voraussichtlich steigen, da die Regierung in vielen Ländern auf sauberere Methoden der Energieerzeugung drängt. Eine Reihe von Pipeline- und LNG-Projekten werden in den kommenden Jahren zur Liste der realisierten Projekte vieler Midstream-Unternehmen hinzugefügt.

- Beispielsweise erhielt das Adelphia Gateway-Projekt von der Federal Energy Regulatory Commission (FERC), USA, die Genehmigung für den Bau der zweiten Projektphase. Das Projekt umfasst die Umwandlung einer bestehenden 84 Meilen langen Ölpipeline in eine Gasversorgungspipeline für die Verteilung in der Region Philadelphia. Der Entwickler, Adelphia Gateway LLC, wird voraussichtlich bis Ende 2023 das erste Gas aus der Pipeline liefern können.

- Darüber hinaus initiierte die Oil and Natural Gas Corporation, Indiens staatlicher Kohlenwasserstoffriese, im Februar 2023 ein umfangreiches Pipeline-Ersatzprojekt, ein entscheidendes Projekt für die Produktion des Unternehmens aus wichtigen Feldern an der Westküste. Das 446 Millionen US-Dollar teure Projekt wird eine stabile Öl- und Gasversorgung aus ONGC-Bohrlöchern gewährleisten, die eine Fläche von 40.000 Quadratkilometern entlang der Westküste abdecken. Da Kompressoren in der Öl- und Gasindustrie eine entscheidende Rolle dabei spielen, den Druck von Erdgas zu erhöhen und den Erdgastransport vom Produktionsstandort zu ermöglichen, wird ein solches Projekt wiederum den Einsatz von Kompressoren in der gesamten Branche fördern.

- Solche Entwicklungen werden sich im Prognosezeitraum zwangsläufig positiv auf den Gaskompressormarkt in der Öl- und Gasindustrie auswirken.

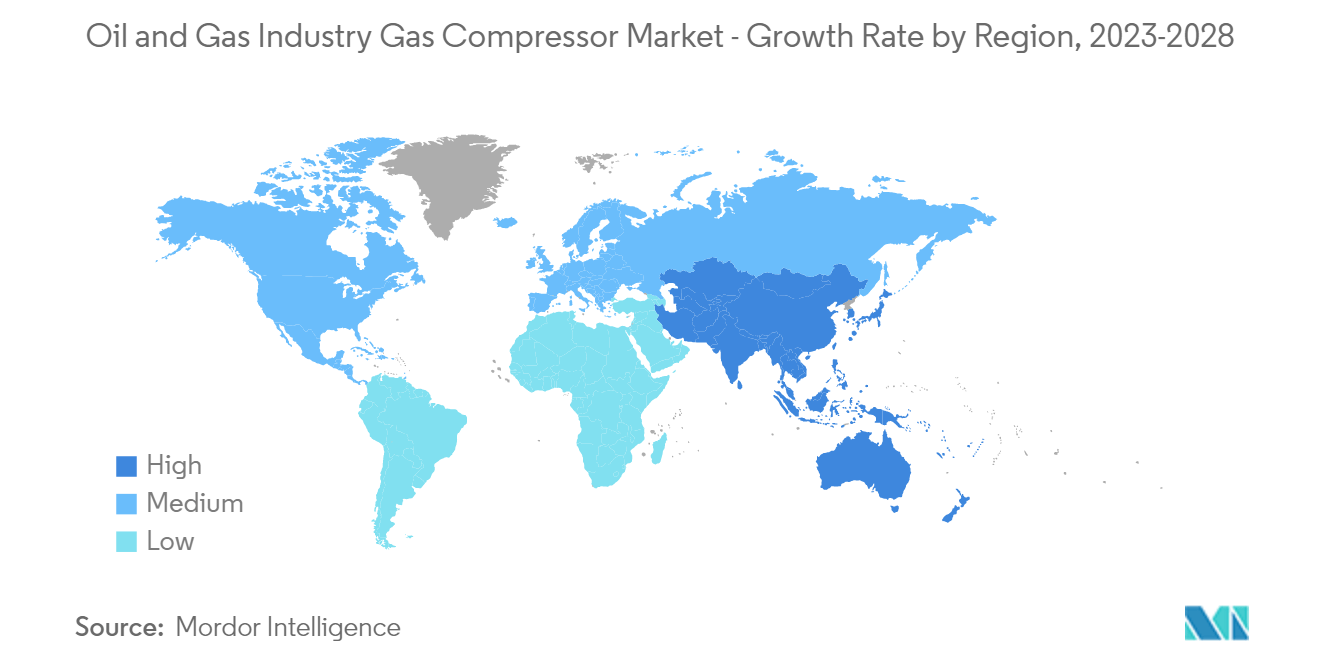

Asien-Pazifik dürfte das Marktwachstum dominieren

- Aufgrund des erhöhten Verbrauchs im Transport- und Industriesektor kann der asiatisch-pazifische Raum in naher Zukunft die Hälfte des zusätzlichen Gasbedarfs ausmachen. Um den Erdgasbedarf für die Energieerzeugungsindustrie und andere Anwendungen zu decken, wurde in der Region das Pipelinenetz vor allem in Ländern wie Indien und China erweitert.

- Chinas LNG- und Pipeline-Importe von Erdgas erreichten im Jahr 2022 ein Rekordniveau, wobei die LNG-Importe im letzten Jahrzehnt um mehr als 16,6 % zunahmen, während die monatlichen Gasimporte einen Höchstwert von 4 Millionen Tonnen erreichten. Der Anstieg der Importe wird zu einem Ausbau der unterstützenden Pipeline-Infrastruktur im Land führen. Darüber hinaus wird erwartet, dass Indien bis 2023 34.384 km neue Pipelines ans Netz bringen wird.

- Im März 2023 gaben Aramco und die Joint-Venture-Partner Panjin Xincheng Industrial Group und NORINCO Group Pläne bekannt, mit dem Bau eines bedeutenden integrierten Raffinerie- und Petrochemiekomplexes im Nordosten Chinas zu beginnen. Der Komplex wird eine Kombination aus einer Raffinerie mit einer Kapazität von 300.000 Barrel pro Tag und einer petrochemischen Anlage mit einer jährlichen Produktionskapazität von 1,65 Millionen Tonnen Ethylen und 2 Millionen Tonnen Paraxylol umfassen. Der Baubeginn wird voraussichtlich im zweiten Quartal 2023 erfolgen, nachdem das Projekt die behördlichen Genehmigungen erhalten hat. Es wird erwartet, dass es bis 2026 vollständig betriebsbereit sein wird.

- Darüber hinaus hat das schnell wachsende Netzwerk von CNG-Tankstellen zur Entwicklung des Gaskompressormarktes im asiatisch-pazifischen Raum geführt. Beispielsweise gab die indische Regierung im April 2023 bekannt, dass das Ziel festgelegt wurde, bis 2030 landesweit rund 17.700 CNG-Tankstellen zu errichten.

- Aufgrund dieser Entwicklungen wird erwartet, dass der Markt für Gaskompressoren im Untersuchungszeitraum im asiatisch-pazifischen Raum am stärksten florieren wird.

Überblick über die Öl- und Gaskompressorbranche

Der Gaskompressormarkt der Öl- und Gasindustrie ist halbkonsolidiert. Zu den großen Unternehmen (in keiner bestimmten Reihenfolge) gehören unter anderem Atlas Copco AB, Ariel Corporation, Bauer Compressor Inc., Clean Energy Fuels Corp. und Ingersoll Rand PLC.

Atlas Copco AB hat viele Strategien übernommen, wie z. B. den Fokus auf Forschung und Entwicklung, die Erhöhung der Marktabdeckung, die Steigerung der betrieblichen Effizienz sowie die Entwicklung neuer nachhaltiger Produkte und Lösungen mit besserem Preis-Leistungs-Verhältnis und verbesserter Energieeffizienz. Beispielsweise brachte das Unternehmen im Februar 2023 seine nächsten Generationen der intelligenten industriellen Luftkompressoren GA und GA+ mit fester Drehzahl auf den Markt. Solche technologischen Innovationen würden es dem Unternehmen ermöglichen, mit einem diversifizierten Produktportfolio besser auf die sich ändernden Bedürfnisse der Industriekunden zu reagieren. Diese neuen Kompressortypen können auch für saubere Energieanwendungen wie die Erdgasverarbeitung und die Wasserstoffproduktion eingesetzt werden..

Marktführer für Öl- und Gaskompressoren

Ariel Corporation

BAUER Compressors Inc.

Ingersoll Rand PLC

Clean Energy Fuels Corp.

Atlas Copco AB

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Öl- und Gaskompressoren

- April 2023 Der Ölfelddienstleistungsspezialist Baker Hughes hat einen Auftrag zur Lieferung von zwei Hauptkältekompressoren (MRCs) für das North Field South (NFS)-Projekt in Katar an seinen Partner QatarEnergy erhalten. Qatargas wird das Erweiterungsprojekt durchführen. Jeder MRC-Strang wird aus drei Frame 9E DLN Ultra Low NOx-Gasturbinen und sechs Zentrifugalkompressoren in zwei LNG-Strängen bestehen, was einem Gesamtlieferumfang von sechs Gasturbinen zum Antrieb von 12 Kompressoren entspricht.

- Januar 2022 Der Spezialist für Industriegastechnologie Burckhardt Compression (Burckhardt) hat einen Liefervertrag für Gaskompressoren von TECNIMONT SpA und Tecnimont Private Ltd. abgeschlossen, um Kompressionslösungen für das kommende Polypropylenwerk des IOCL in Bihar, Indien, bereitzustellen. Das Unternehmen soll EPC- und Inbetriebnahmedienstleistungen für die Kompressionssysteme erbringen.

Segmentierung der Öl- und Gaskompressorindustrie

Ein Stoff (normalerweise ein Gas) wird komprimiert, indem in einem Kompressor sein Volumen verringert und sein Druck erhöht wird. Es ist möglich, Kompressoren in verschiedenen Anwendungen einzusetzen, bei denen der Druck im Gasspeicherbehälter erhöht wird, beispielsweise beim Komprimieren von Gasen in Erdölraffinerien und Chemiefabriken.

Der Marktbericht für Gaskompressoren für die Öl- und Gasindustrie ist nach Typ, Anwendung und Geografie (Nordamerika, Europa, Asien-Pazifik, Südamerika, Naher Osten und Afrika) segmentiert. Nach Typ ist der Markt in Kolben- und Schraubenmotoren unterteilt. Je nach Anwendung wird der Markt in Upstream, Downstream und Midstream unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Markt für Gaskompressoren in der Öl- und Gasindustrie in den wichtigsten Ländern der Region. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (USD) erstellt.

| Hin- und Herbewegung |

| Schrauben |

| Stromaufwärts |

| Stromabwärts |

| Mittelstrom |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Frankreich | |

| Spanien | |

| Großbritannien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Malaysia | |

| Indonesien | |

| Rest Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Nigeria | |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Typ | Hin- und Herbewegung | |

| Schrauben | ||

| Anwendung | Stromaufwärts | |

| Stromabwärts | ||

| Mittelstrom | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Frankreich | ||

| Spanien | ||

| Großbritannien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Malaysia | ||

| Indonesien | ||

| Rest Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Nigeria | ||

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Öl- und Gaskompressoren

Wie groß ist der Markt für Gaskompressoren in der Öl- und Gasindustrie?

Die Marktgröße für Gaskompressoren in der Öl- und Gasindustrie wird im Jahr 2024 voraussichtlich 1,86 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,13 % auf 2,17 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für Gaskompressoren in der Öl- und Gasindustrie?

Im Jahr 2024 wird der Markt für Gaskompressoren in der Öl- und Gasindustrie voraussichtlich ein Volumen von 1,86 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Gaskompressor-Markt für die Öl- und Gasindustrie?

Ariel Corporation, BAUER Compressors Inc., Ingersoll Rand PLC, Clean Energy Fuels Corp., Atlas Copco AB sind die wichtigsten Unternehmen, die auf dem Markt für Gaskompressoren in der Öl- und Gasindustrie tätig sind.

Welches ist die am schnellsten wachsende Region im Gaskompressor-Markt für die Öl- und Gasindustrie?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Gaskompressor-Markt für die Öl- und Gasindustrie?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Gaskompressormarkt für die Öl- und Gasindustrie.

Welche Jahre deckt dieser Markt für Gaskompressoren für die Öl- und Gasindustrie ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für Gaskompressoren in der Öl- und Gasindustrie auf 1,8 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Gaskompressoren in der Öl- und Gasindustrie für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Gaskompressoren in der Öl- und Gasindustrie für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Öl- und Gaskompressoren

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Öl- und Gaskompressoren im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Öl- und Gaskompressoren umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.