Marktanalyse für Futtersorghumsamen

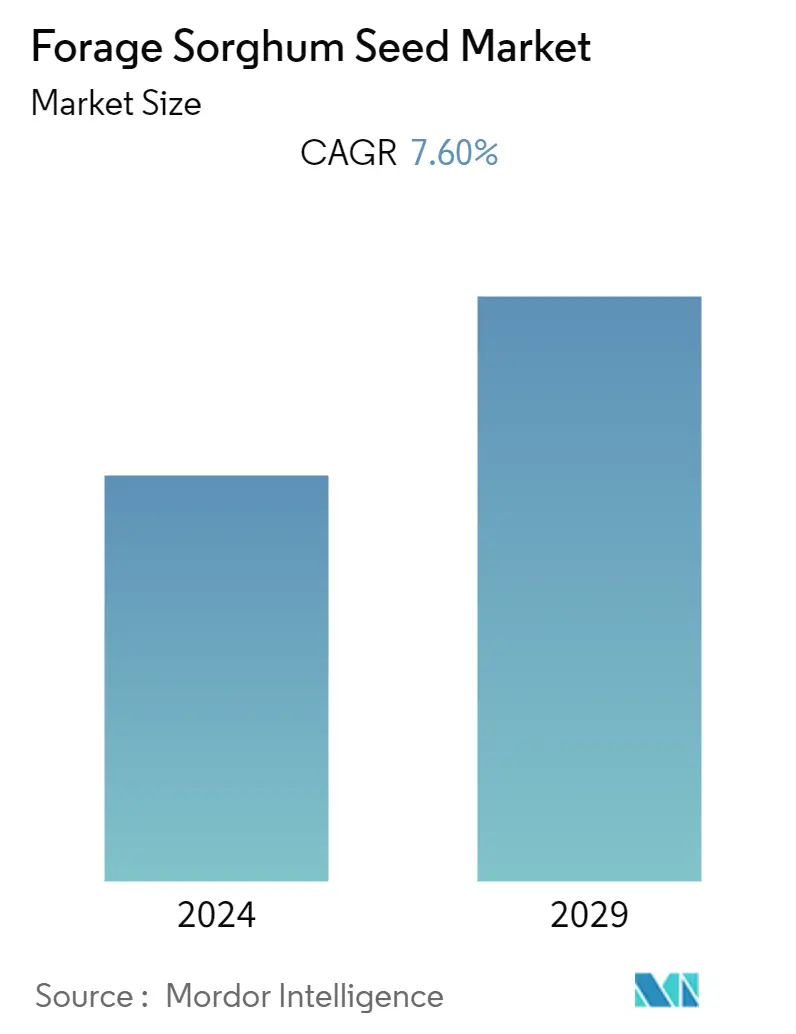

Der Markt für Futterhirse-Saatgut wird im Prognosezeitraum (2022–2027) voraussichtlich eine jährliche Wachstumsrate von 7,6 % verzeichnen.

Die Pandemie betraf alle Länder und Wirtschaftszweige mit unterschiedlich starken Auswirkungen. Die COVID-19-Pandemie störte die Funktionsweise mehrerer Märkte, darunter auch des Marktes für Sorghum-Futtersaatgut. Die Pandemie beeinträchtigte den Herstellungsprozess und die Lieferkettennetzwerke und führte daher zu großen Verlusten sowohl für Sorghumfutterunternehmen als auch für Landwirte. Es hat sich auf die Produktion, Zertifizierung, den Vertrieb und die Kosten von Saatgut ausgewirkt, das in den Wachstumsphasen des landwirtschaftlichen Zyklus eine wichtige Rolle spielt. Darüber hinaus stellen die von den Regierungen verhängten Bewegungseinschränkungen zum Schutz ihrer Bevölkerung vor COVID-19 ein großes Problem für alle Länder dar, da sie vom wirtschaftlichen Abschwung hart getroffen werden.

Nach Angaben der FAO gehört Sorghum zu den Nutzpflanzen mit dem geringsten Wasserverbrauch, die während ihrer gesamten Wachstumsperiode durchschnittlich 550 ml Wasser benötigen. Diese Besonderheit wird die Kosten der Landwirtschaft senken, da sie die zusätzlichen Kosten für Investitionen in künstliche Wasserressourcen reduziert. Dieser Wettbewerbsvorteil von Sorghum gegenüber anderen Nutzpflanzen hat Landwirte dazu veranlasst, mehr Sorghum anzubauen, was sich auf den langfristigen Anstieg der Nachfrage nach Futtersorghumsamen auf globaler Ebene auswirkt. Futterhirsesamen haben bei der Verfütterung an Rinder viele exklusive Nährwertvorteile, da sie von Natur aus glutenfrei sind. Gluten ist eine Mischung aus zwei Proteinen, Prolamin und Glutelin genannt, die in Getreidekörnern, insbesondere Weizen, vorkommen. Dies ist für die elastische Textur des Teigs verantwortlich, wenn er während der Verdauung umgewälzt wird, was die Verdauung erschwert. Dieser ernährungsphysiologische Vorteil und die weniger wasserverbrauchende Eigenschaft werden den Markt für Futtersorghumsamen im Prognosezeitraum langfristig stärken.

Markttrends für Futterhirsesamen

Erhöhte Nachfrage nach Fleisch, Milch- und Geflügelprodukten

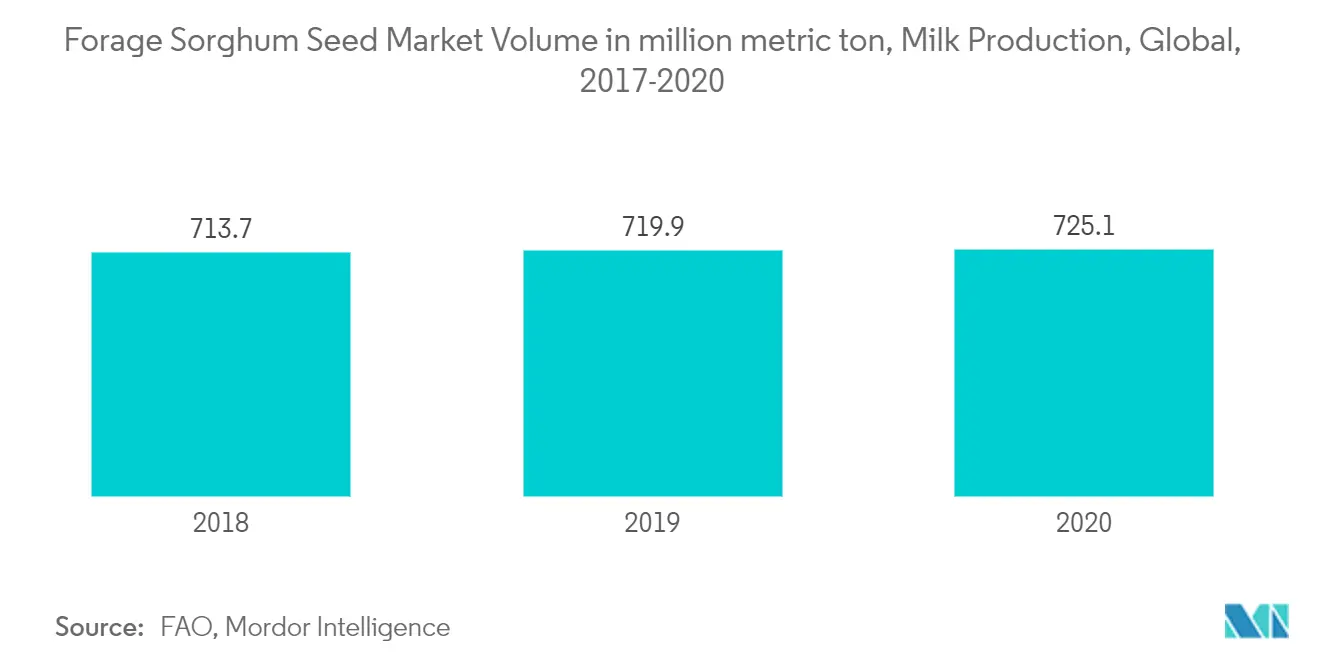

Die Hauptindustrien, die Sorghumsamen verwenden, sind Tierfutterhersteller, Alkoholbrennereien und Stärkeindustrien. Für industrielle Zwecke wird nur Sorghum der Regenzeit verwendet. Die in den USA erhältlichen Sorghum-Sorten sind völlig frei von Tanninen. Daher kann Sorghum in Geflügelfutter verwendet werden, ohne dass die anderen Futterzutaten geringfügig geändert werden müssen. In Entwicklungsländern wie Indien und Indonesien wird Sorghum kommerziell produziert und ausschließlich als Tierfutter verwendet, entweder auf dem Inlandsmarkt oder in Exportzielen. Nach Angaben der FAO wird das jährliche Wachstum der Fleischproduktion und der Milchproduktion in Entwicklungsländern von 2017 bis 2030 voraussichtlich 2,1 % bzw. 2,3 % betragen. Dieser Faktor dürfte den Anteil der Entwicklungsländer an der weltweiten Fleischproduktion erhöhen 66 % (247 Millionen Tonnen) und Milchproduktion auf 55 % (484 Millionen Tonnen) bis 2030.

Sorghumfutter wird hauptsächlich zur Viehfütterung verwendet. Die kontinuierliche Steigerung der Produktion tierischer Produkte hat dazu geführt, dass mehr Futter für deren Aufzucht benötigt wird. Die steigende Nachfrage nach tierischen Produkten auf dem globalen Rohstoffmarkt und die höheren Preise auf den internationalen Märkten ermutigen Landwirte, in den Sorghumfutteranbau einzusteigen.

Die Vereinigten Staaten dominieren den Weltmarkt

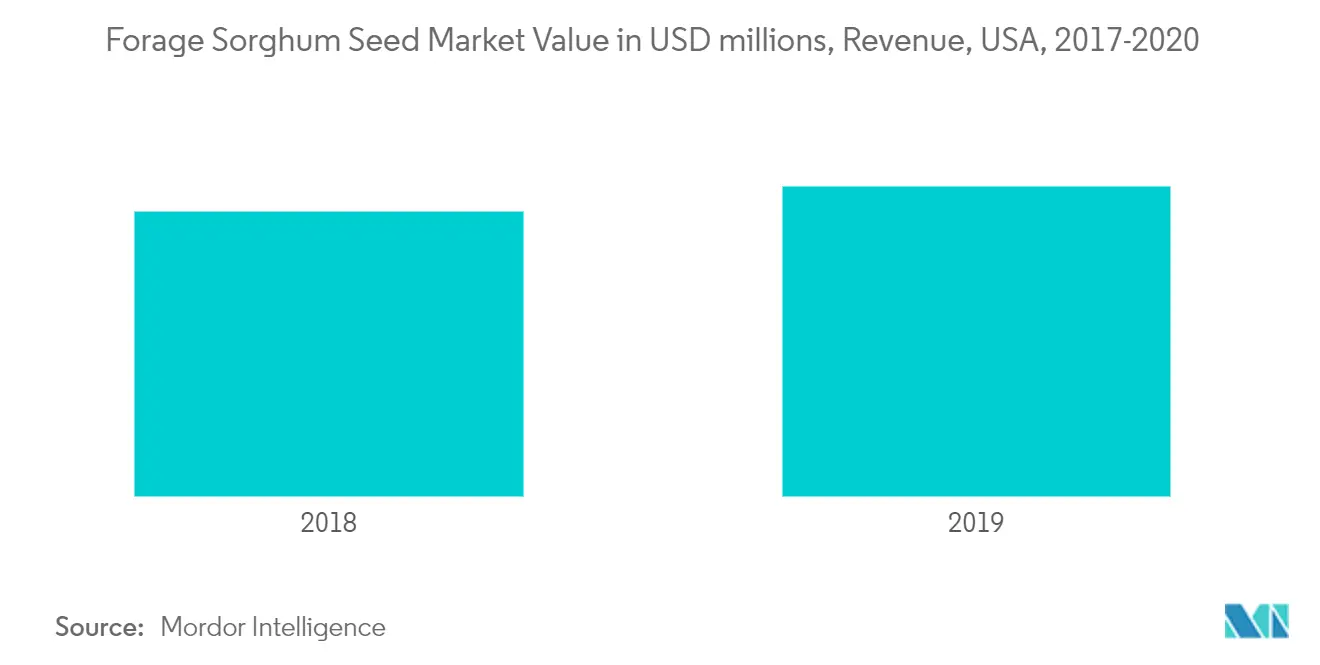

Für den US-Markt für Futterhirse-Saatgut wird im Prognosezeitraum ein durchschnittliches jährliches Wachstum von 6,2 % prognostiziert. Den größten Anteil hatten die Vereinigten Staaten, die 2019 84,8 % des gesamten nordamerikanischen Futtersorghum-Saatgutmarktes ausmachten. Insbesondere im Zeitraum 2016-17 war ein starker Rückgang der Sorghum-Saatgutverkäufe zu beobachten. Dies ist in erster Linie auf schwere Dürrebedingungen zurückzuführen, während die Produktion in der zweiten Hälfte des Jahres 2016 anstieg und daher die Nachfrage nach Futtersorghum-Saatgut drastisch anstieg. Laut Statistiken des US-Landwirtschaftsministeriums (USDA) für den Zeitraum 2017–2020 entfielen fast 58 % des Sorghum-Saatguts auf die großen Sorghum-produzierenden Staaten in den Vereinigten Staaten, wie Kansas und Texas Umsatz im Jahr 2019. Die Vereinigten Staaten sind einer der größten Exporteure von Sorghumsilage, und China, Japan, die Vereinigten Arabischen Emirate, Saudi-Arabien und Südkorea sind die fünf wichtigsten Exportziele für das Produkt. Daher wird erwartet, dass die steigende Exportnachfrage nach Sorghumsamen, insbesondere seitens der großen chinesischen Futtermittelindustrie, den Futtersaatgutabsatz der kommerziell betriebenen Sorghumfutterfarmen im Land ankurbeln wird. Allied Seed LLC, SW Seed Co. und Legend Seeds sind einige große Marktteilnehmer, die auf dem US-amerikanischen Markt ein riesiges Sortiment an Futterhirsesamen anbieten.

Überblick über die Futterhirse-Saatgutindustrie

Der Markt für Futtersorghumsaatgut ist mäßig fragmentiert und weist eine große Anzahl regionaler und globaler Akteure auf. Auf dem Markt für Futterhirse-Saatgut konzentrieren sich Unternehmen auf Fusionen und Übernahmen, Kooperationen, Joint Ventures und Partnerschaften, um ihren Marktanteil zu erhöhen. Beispielsweise gründete die SW Seed Company im September 2018 ein Joint Venture mit AGT Foods Africa (Pty) Ltd (AGT Foods Africa), um ein neues Unternehmen, SeedVision SA (Pty.) Ltd, zu gründen, das die Produktion steigern soll und Verarbeitungsanlagen zur Produktion neuer Futtersorghumsorten für den Verkauf in Afrika, den Ländern des Nahen Ostens und Europa.

Marktführer für Futterhirse-Saatgut

-

Allied Seed LLC

-

BRETTYOUNG

-

S&W Seed Company

-

Nuseed

-

AgReliant Genetics LLC

-

Advanta Seeds

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Futterhirsesamen

Im April 2019 erweiterte die SW Seed Company ihre geografische Präsenz im asiatisch-pazifischen Raum, um Hybriden und Sorghumsorten zu entwickeln und so höhere Umsätze zu erzielen. Zu diesem Zweck ernannte das Unternehmen einen Saatgutspezialisten für die neu geschaffene Position des International Sorghum Business Manager. Er unterstützte SWs Ausbau seiner Sorghum- und Luzerne-Geschäfte auf der ganzen Welt, mit besonderem Schwerpunkt auf dem Verkauf der SW-Produkte im asiatisch-pazifischen Raum.

Im Mai 2017 erwarb Chromatin Inc., ein in den USA ansässiges Unternehmen, das sich auf Sorghumsamen konzentriert, das Sorghumportfolio von Nidera Seeds, einem argentinischen Saatgutunternehmen.

Segmentierung der Futterhirse-Saatgutindustrie

Für die Zwecke dieses Berichts wurden die als Futter verwendeten Sorghumsamen berücksichtigt. Der Bericht deckt keine anderen Anwendungen von Saatgut ab. Für die Schätzung des Weltmarktes wird nur kommerzielles Saatgut berücksichtigt und nicht das vom Bauernhof gespeicherte Saatgut. Der Markt für Futterhirse-Saatgut ist geografisch segmentiert (Nordamerika, Europa, Südamerika, Asien-Pazifik sowie Naher Osten und Afrika).

Die Unternehmen der Futtersorghum-Saatgutbranche agieren überwiegend im B2C-Format. Berücksichtigt werden Unternehmen, die die rohen Sorghumsamen beschaffen, verarbeiten und über verschiedene Vertriebskanäle vertreiben. Der Bericht definiert den Markt anhand von Endverbrauchern, die Sorghumsamen ausschließlich für Futterzwecke erwerben.

| Nordamerika | Mexiko |

| Vereinigte Staaten | |

| Kanada | |

| Rest von Nordamerika | |

| Europa | Spanien |

| Ukraine | |

| Polen | |

| Deutschland | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Neuseeland | |

| Rest der Asien-Pazifik-Region | |

| Südamerika | Argentinien |

| Brasilien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Rest des Nahen Ostens und Afrikas |

| Erdkunde | Nordamerika | Mexiko |

| Vereinigte Staaten | ||

| Kanada | ||

| Rest von Nordamerika | ||

| Europa | Spanien | |

| Ukraine | ||

| Polen | ||

| Deutschland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Neuseeland | ||

| Rest der Asien-Pazifik-Region | ||

| Südamerika | Argentinien | |

| Brasilien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Futterhirsesamen

Wie groß ist der Markt für Futtersorghumsamen?

Der Markt für Futterhirsesamen wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 7,60 % verzeichnen.

Wer sind die Hauptakteure auf dem Futtersorghumsamen-Markt?

Allied Seed LLC, BRETTYOUNG, S&W Seed Company, Nuseed, AgReliant Genetics LLC, Advanta Seeds sind die wichtigsten Unternehmen, die auf dem Markt für Futterhirsesamen tätig sind.

Welches ist die am schnellsten wachsende Region auf dem Markt für Futterhirsesamen?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Futtersorghumsamen?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für Futterhirsesamen.

Welche Jahre deckt dieser Markt für Futterhirsesamen ab?

Der Bericht deckt die historische Marktgröße des Marktes für Futterhirsesamen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Futterhirsesamen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Futterhirse-Saatgut

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Futtersorghumsamen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Futterhirsesamen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.