Marktgröße und Marktanteil für Lebensmittelemulgatoren

Marktanalyse für Lebensmittelemulgatoren von Mordor Intelligence

Die Marktgröße für Lebensmittelemulgatoren wird auf 4,07 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 5,29 Milliarden USD erreichen, mit einer CAGR von 5,38% während des Prognosezeitraums (2025-2030). Die wachsende Nachfrage nach Clean-Label-Formulierungen, gepaart mit der zunehmenden Akzeptanz pflanzlicher Produkte, verändert den Lebensmittel- und Getränkemarkt. Die GRAS-Rationalisierungsinitiative der FDA von 2025 hat diese Transformation weiter beschleunigt, indem sie die Kundenbasis erweitert und die Markteinführungszeit für neue Produktmischungen erheblich verkürzt hat. Laut einer Umfrage des International Food Information Council (IFIC) gaben 11% der Amerikaner an, Clean Eating zu praktizieren, während 3% sich als Anhänger einer pflanzlichen Ernährung identifizierten[1]Quelle: International Food Information Council (IFIC), "Type of Eating Pattern or Diet Followed", www.ific. Diese Trends verdeutlichen eine Verschiebung der Verbraucherpräferenzen hin zu gesünderen und nachhaltigeren Optionen. Führende Hersteller investieren in die Weiterentwicklung von Mono-Diglycerid-Technologien zur Verbesserung der Hitzestabilität in haltbaren Lebensmitteln. Um den Verbraucherwunsch nach natürlichen Herkunftsangaben zu erfüllen, werden diese Technologien häufig mit Lecithin kombiniert. Multinationale Konzerne mit integrierten Lieferketten erweitern auch ihre technischen Serviceprogramme, um regionale Verarbeiter bei der Überwindung von Formulierungsherausforderungen zu unterstützen, insbesondere bei der Nachbildung von Texturen für Milchalternativen.

Wichtige Erkenntnisse des Berichts

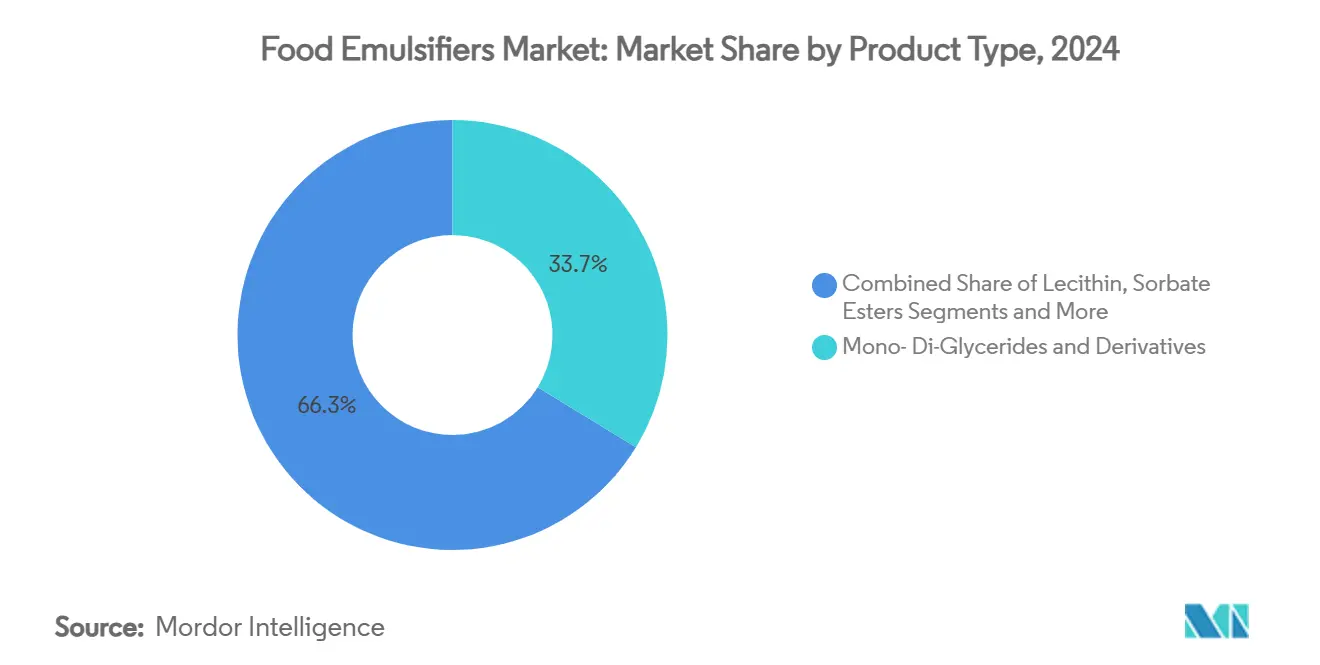

- Nach Produkttyp eroberten Mono-Di-Glyceride und Derivate 33,74% des Marktanteils für Lebensmittelemulgatoren im Jahr 2024, während Lecithin mit einer CAGR von 5,87% bis 2030 expandiert.

- Nach Form kontrollierten Pulvervarianten 64,84% der Marktgröße für Lebensmittelemulgatoren im Jahr 2024 und entwickeln sich mit einer CAGR von 6,45%.

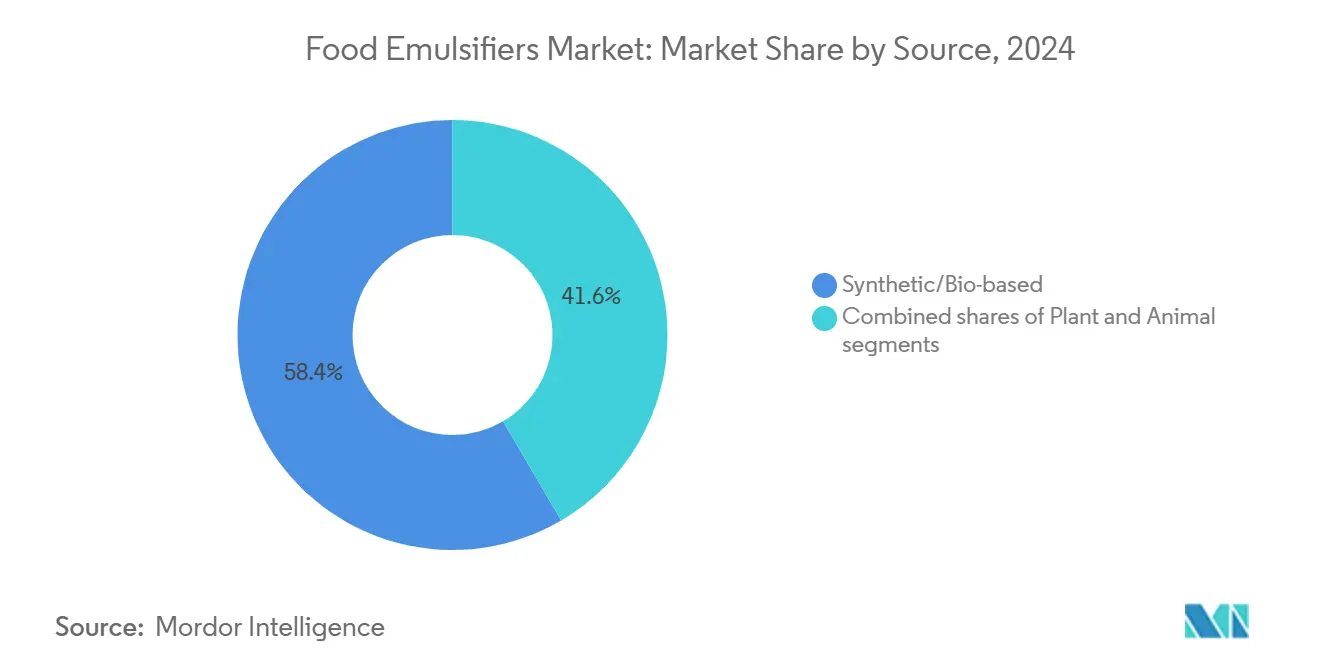

- Nach Herkunft hielten synthetische und biobasierte Kategorien 58,44% des Umsatzanteils im Jahr 2024; pflanzliche Quellen wachsen mit einer CAGR von 6,73% bis 2030.

- Nach Anwendung repräsentierten Bäckerei und Süßwaren 32,38% des Marktanteils für Lebensmittelemulgatoren im Jahr 2024, während Milchprodukte und Desserts voraussichtlich mit einer CAGR von 7,04% steigen werden.

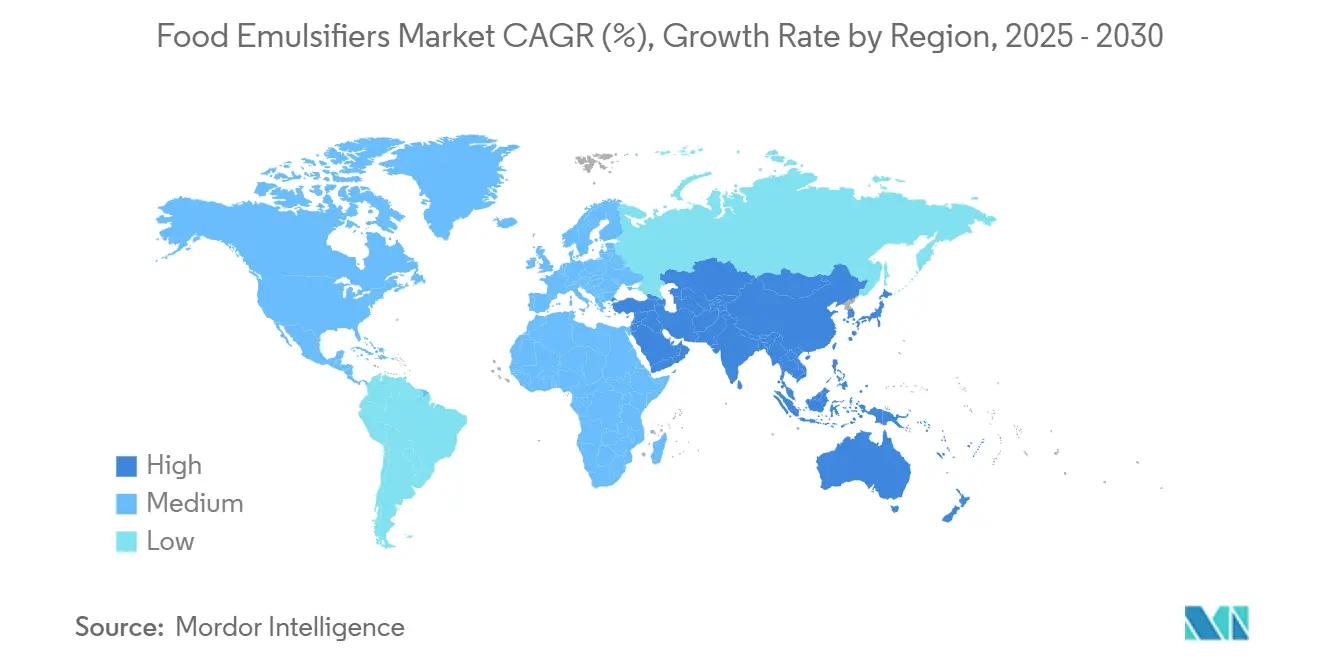

- Nach Region führte Nordamerika mit einem Anteil von 31,86% im Jahr 2024; Asien-Pazifik wird voraussichtlich eine CAGR von 6,81% bis 2030 verzeichnen.

Globale Trends und Erkenntnisse zum Markt für Lebensmittelemulgatoren

Analyse der Treiberwirkung

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Stark steigende Nachfrage nach haltbaren und verzehrfertigen Lebensmittelprodukten | +1.2% | Global, mit starkem Wachstum in Asien-Pazifik und Lateinamerika | Mittelfristig (2-4 Jahre) |

| Wachsender Einsatz von Emulgatoren in Bäckerei- und Süßwarenanwendungen | +0.9% | Nordamerika und Europa als Kern, Ausweitung nach Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Erhöhte Nachfrage nach textur-nachahmenden Lösungen in pflanzlichen Fleischalternativen | +0.8% | Nordamerika und Europa führend, Asien-Pazifik aufkommend | Kurzfristig (≤ 2 Jahre) |

| Schnelle Entwicklung maßgeschneiderter Emulgatormischungen für ethnische und regionale Lebensmittel | +0.6% | Asien-Pazifik als Kern, Übertragung nach Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Emulgatoren unterstützen Clean-Label-Ansprüche in 'freien' Produkten | +0.7% | Global, mit Premium-Positionierung in entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Angepasste Emulgatormischungen für branchenspezifische Bedürfnisse | +0.5% | Global, mit Produktionszentren in Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Stark steigende Nachfrage nach haltbaren und verzehrfertigen Produkten

Die steigende Nachfrage nach haltbaren und verzehrfertigen Produkten treibt bedeutende Veränderungen in den Emulgatoranforderungen voran. Hersteller konzentrieren sich darauf, Formulierungen zu entwickeln, die Texturstabilität über längere Lagerzeiten gewährleisten. Dieser Trend wird durch Störungen in der Lieferkette weiter beschleunigt, die die strategische Bedeutung von Produkten mit verlängerter Haltbarkeit verdeutlicht haben. Der Übergang zu haltbaren Formaten fördert Fortschritte in Emulgatortechnologien, mit starkem Fokus auf hitzebeständige Formulierungen, die Retort-Verarbeitung standhalten können, während sie die sensorische Qualität beibehalten. Zum Beispiel bietet Ingredion Incorporated EVANESSE CB6194 an, eine vegane Kichererbsenbrühe, die die Emulgierfähigkeit traditioneller Zusatzstoffe erreicht und gleichzeitig als Clean-Label-Emulgator für die Herstellung haltbarer veganer Lebensmittel dient. Moderne Emulgatorsysteme kombinieren nun traditionelle Mono-Diglyceride mit innovativen pflanzlichen Alternativen und bieten verbesserte Stabilität. Diese Entwicklung stellt eine strategische Gelegenheit für Lieferanten dar, umfassende Lösungen zu liefern, die sowohl Stabilitäts- als auch Clean-Label-Anforderungen effektiv erfüllen.

Wachsender Einsatz von Emulgatoren in Bäckerei- und Süßwarenanwendungen

Hersteller im Bäckerei- und Süßwarenmarkt setzen zunehmend auf fortschrittliche Emulgatorsysteme zur Texturverbesserung und Haltbarkeitsverlängerung. Die Verschiebung hin zu Clean-Label-Formulierungen treibt die Nachfrage nach lecithinbasierten und pflanzenbasierten Alternativen an, die synthetische Funktionalität replizieren. Zum Beispiel bietet AAK Akolec an und behauptet, dass die Produktlinie aus Sonnenblumen- und Sojaölen gewonnen wird und verbesserte Ernährung, Funktionalität und Verarbeitung in Backwaren, Süßwaren sowie pflanzenbasierten Milch- und Fleischalternativen unterstützt. Die Europäische Behörde für Lebensmittelsicherheit bestätigt weiterhin die Sicherheit traditioneller Emulgatoren wie Polysorbate und gibt Herstellern Vertrauen in bestehende Formulierungen, während sie natürliche Optionen erkunden. Innovation konzentriert sich auf dual-funktionale Emulgatoren, die stabilisieren und zusätzliche Vorteile wie Teigkonditionierung und Anti-Aging bieten. Enzymmodifizierte Emulgatoren entwickeln sich zu wichtigen Wachstumstreibern und verbessern die Leistung in feuchtigkeitsreichen Backwaren, während sie Clean-Label-Attraktivität beibehalten.

Erhöhte Nachfrage nach textur-nachahmenden Lösungen in pflanzlichen Fleischalternativen

Die wachsende Nachfrage nach pflanzlichen Fleischalternativen treibt den Bedarf an fortschrittlichen Emulgatortechnologien voran, die in der Lage sind, die komplexe Textur und sensorische Eigenschaften tierischer Proteine zu replizieren. Dieser Trend fördert Innovation in Protein-Lipid-Interaktionssystemen. Zur Unterstützung dieser Entwicklung hat das National Institute of Food and Agriculture des USDA 11,3 Millionen USD für die Erforschung neuartiger Lebensmittel und innovativer Herstellungsverfahren bereitgestellt, was Fortschritte in pflanzlichen Emulgiertechnologien beschleunigt [2]Quelle: National Institute of Food and Agriculture, "Novel Foods and Innovative Manufacturing Grants," nifa.usda.gov. Die Industrie steht vor Herausforderungen jenseits der grundlegenden Emulgierung, einschließlich der Notwendigkeit, Fettverteilung, Proteinfaseranordnung und thermisches Verhalten beim Kochen zu replizieren. Fortschrittliche Formulierungen nutzen eine Kombination aus traditionellen Emulgatoren, Proteinisolaten, Methylcellulose und neuartigen Bindemitteln, um fleischähnliche Texturen zu liefern. Patentaktivitäten in diesem Bereich intensivieren sich, mit Fokus auf Emulsionssysteme, die Stabilität durch Gefrier-Tau-Zyklen aufrechterhalten und gleichzeitig authentische sensorische Erfahrungen bieten. Das Wachstum dieses Segments hängt davon ab, technische Barrieren bezüglich Protein-Fett-Interaktionen zu bewältigen und skalierbare, kosteneffiziente Produktionsverfahren für industrielle Anwendungen zu entwickeln.

Schnelle Entwicklung maßgeschneiderter Emulgatormischungen für ethnische und regionale Lebensmittel

Die Globalisierung treibt eine wachsende Nachfrage nach authentischen Aromen voran, was zur Entwicklung maßgeschneiderter Emulgatorformulierungen führt, die darauf ausgelegt sind, die spezifischen Anforderungen regionaler und ethnischer Lebensmittelprodukte zu erfüllen. Da Lebensmittelhersteller in internationale Märkte expandieren, priorisieren sie die Bewahrung traditioneller Eigenschaften, die kulturelle Authentizität definieren, was zu einem wichtigen Differenzierungsmerkmal in der globalen Lebensmittelindustrie wird. Laut FAO-Handelsdaten steigt der globale Handel mit verarbeiteten Lebensmitteln, wobei ethnische Produkte mit Emulgatoren als bedeutende und schnell wachsende Exportkategorie hervorgehen. Zum Beispiel konzentrieren sich Innovationen in der asiatischen Küche darauf, Emulgatorsysteme zu schaffen, die für Hochtemperaturkochen, spezifische Öltypen und traditionelle Fermentationstechniken optimiert sind. Ebenso erfordern lateinamerikanische Lebensmittelanwendungen Emulgatoren, die mit tropischen Zutaten kompatibel sind und längere Umgebungslagerung standhalten können. Die Entwicklung dieser spezialisierten Emulgatoren erfordert enge Zusammenarbeit zwischen Emulgatorherstellern und ethnischen Lebensmittelproduzenten, um sicherzustellen, dass traditionelle Zubereitungsmethoden nahtlos mit modernen Emulgiertechnologien integriert werden.

Analyse der Hemmnisse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Verbraucherbedenken über chemische Zusatzstoffe in verpackten Lebensmitteln | -0.8% | Global, besonders stark in Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Steigende Nachfrage nach zusatzstofffreien Produkten beeinflusst Marktwachstum | -0.6% | Nordamerika und Europa als Kern, Ausbreitung auf städtische Zentren Asien-Pazifiks | Mittelfristig (2-4 Jahre) |

| Technische Herausforderungen bei der Formulierung von Clean-Label-Emulsionen | -0.4% | Global, besonders stark in Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Verbraucherprotest gegen palmbasierte Inhaltsstoffe in Emulgatoren | -0.6% | Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verbraucherbedenken über chemische Zusatzstoffe in verpackten Lebensmitteln

Die wachsende Verbraucherskepsis gegenüber synthetischen Zusatzstoffen treibt die Nachfrage nach natürlichen Alternativen im Emulgatormarkt erheblich an. Trotz dieser Verschiebung stärken regulatorische Validierungen weiterhin die Marktposition traditioneller Emulgatoren in spezifischen Anwendungen. Im Jahr 2023 identifizierte eine Studie einen möglichen Zusammenhang zwischen Lebensmittelzusatzstoff-Emulgatoren und einem erhöhten Risiko für Typ-2-Diabetes (T2D), wobei ultra-verarbeitete Früchte und Gemüse, Kuchen, Kekse und Milchprodukte jeweils 18,5%, 14,7% und 10% der gesamten Emulgatoraufnahme beitrugen. Die Studie zeigte eine positive Korrelation zwischen höherem Emulgatorkonsum und T2D-Risiko und weckte Verbraucherbedenken[3]Quelle: Anti Additive Clean Label Organization, "Food additive emulsifiers linked to increased risk of type 2 diabetes", www.anti-a.org. Um diese Probleme anzugehen, bewertete die Europäische Behörde für Lebensmittelsicherheit (EFSA) kürzlich Lebensmittelzusatzstoffe, einschließlich Siliziumdioxid und Guarkernmehl, neu und bestätigte ihre Sicherheit mit aktualisierten Richtlinien. Diese regulatorische Klarheit ermöglicht es Herstellern, Verbraucherbedenken zu lindern und gleichzeitig die Produktfunktionalität beizubehalten. Gleichzeitig treibt der Branchenfokus auf Transparenz Investitionen in alternative Emulgiertechnologien wie proteinbasierte und pflanzenbasierte Systeme voran, die vergleichbare Leistung mit größerer Verbraucherakzeptanz bieten.

Steigende Nachfrage nach zusatzstofffreien Produkten beeinflusst das Marktwachstum

Die zusatzstofffreie Bewegung stört traditionelle Emulgatoranwendungen und schafft bedeutende Chancen für natürliche Alternativen und fortschrittliche Verarbeitungstechnologien zur Reduzierung der Abhängigkeit von herkömmlichen Stabilisatoren. Dieser Trend wirkt sich besonders auf Premium-Produktsegmente aus, wo Verbraucher zunehmend bereit sind, höhere Preise für Produkte mit vereinfachten und transparenten Zutatenlisten zu zahlen, was eine Verschiebung zu Clean-Label-Präferenzen widerspiegelt. Forschung zu alternativen Stabilisierungsmethoden wie Hochdruckverarbeitung und neuartiger Proteinfunktionalisierung treibt Innovation voran, indem sie Emulgierung ohne traditionelle Zusatzstoffe ermöglicht. Das Institute of Food Technologists betont das Potenzial neuer Technologien, die Emulgierung durch physikalische Prozesse statt chemische Zusatzstoffe erreichen, obwohl diese Methoden oft erhebliche Kapitalinvestitionen und Prozessoptimierung erfordern. Um diese Herausforderungen zu bewältigen, setzen Hersteller Hybridstrategien ein, die minimalen Emulgatorgebrauch mit verbesserten Verarbeitungstechniken integrieren, um Produktfunktionalität zu gewährleisten und gleichzeitig Clean-Label-Standards zu erfüllen. Dieser Übergang erzeugt unterschiedliche wirtschaftliche Auswirkungen in verschiedenen Anwendungen, wobei einige Produktkategorien erfolgreich zusatzstofffreie Formulierungen übernehmen, während andere immer noch auf Emulgatoren angewiesen sind, um Sicherheit und Qualität zu gewährleisten.

Segmentanalyse

Nach Produkttyp: Mono-Di-Glyceride behalten Führung bei, während Lecithin beschleunigt

Mono-Diglyceride kontrollierten 33,74% des Marktes für Lebensmittelemulgatoren im Jahr 2024, was ihre robuste Kompatibilität sowohl in Öl-in-Wasser- als auch Wasser-in-Öl-Systemen widerspiegelt. Beständige regulatorische Akzeptanz und Hitzestabilität halten sie in feuchtigkeitsreichen Backwaren, verzehrfertigen Mahlzeiten und pulverförmigen Getränkeweißern verankert. Die Nachfrage nach haltbaren Saucen hat das Volumen verstärkt, insbesondere in Vertriebskanälen im Nahen Osten und Afrika, denen Kühlketten fehlen. Lieferanten verfeinern weiterhin die Acyl-Ketten-Verteilung zur Verbesserung der Belüftungskontrolle, ohne die Label-Freundlichkeit zu beeinträchtigen.

Lecithin, mit einer CAGR von 5,87% wachsend, gewinnt Marktanteile in veganen Süßwarenbeschichtungen und Nährgetränken, angetrieben von der Premium-Preisgestaltung gentechnikfreier Beschaffung. Enzymatische Modifikationen verbessern ihre Dispergierbarkeit in proteinreichen Formulierungen und verdrängen synthetische Ester in Sporternährungsprodukten. Sorbatester bedienen eine Nischennachfrage in fettreichen Brotaufstrichen, die Oxidationsstabilität erfordern, während proteinbasierte Emulgatoren in pflanzliche Fleischalternativen integriert werden. Patentanmeldungen beim USPTO spiegeln bedeutende Forschungs- und Entwicklungsanstrengungen wider, die darauf fokussiert sind, Lecithin mit Bio-Polyphenolen zu kombinieren, um antioxidative Zusatzvorteile zu liefern.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Form: Pulver-Bequemlichkeit lockt globale Hersteller

Im Jahr 2024 machten Pulverqualitäten einen bedeutenden Anteil von 64,84% des Marktes für Lebensmittelemulgatoren aus und entwickeln sich mit einer CAGR von 6,45%, angetrieben von ihrer verlängerten Haltbarkeit von bis zu 24 Monaten und reduziertem Frachtgewicht im Vergleich zu flüssigen Alternativen. Diese Eigenschaften machen Pulveremulgatoren zur bevorzugten Wahl für Bäckerei-Vormischungslieferanten, die von ihrer Kompatibilität mit automatisierten Silosystemen und geringer Mikrobenlast profitieren. Fortschritte in der Sprühtrocknungstechnologie, wie die Entwicklung agglomerierter Partikel mit Fließhilfsmittelbeschichtung, haben ihre Funktionalität weiter verbessert, indem sie Staubbildung minimieren und Benetzbarkeit verbessern. Dies hat ihre Akzeptanz in Hochgeschwindigkeits-Getränkeproduktionslinien erweitert, wo Effizienz und Konsistenz entscheidend sind.

Obwohl Flüssigkeiten eine sekundäre Position im Markt innehaben, bleiben sie unverzichtbar in Anwendungen, die schnelle Hydratation erfordern, wie trinkfertige Proteinshakes und niedrigviskose Saucen. Um Herausforderungen bezüglich Haltbarkeit und Versandkosten zu bewältigen, gibt es zunehmende Investitionen in konzentrierte Pastenformate, die Wassergehalt und Versandgewicht reduzieren. Darüber hinaus erforschen USDA-unterstützte Verkapselungsprojekte matrixgeschützte Pulver, die die Dispersionseigenschaften von Flüssigkeiten bei Hydratation nachahmen. Diese Innovation ermöglicht es Herstellern, das Bestandsmanagement zu rationalisieren, indem sie eine einzige SKU über mehrere Produktionslinien verwenden, was die operative Effizienz steigert und Komplexität reduziert.

Nach Herkunft: Pflanzliche Alternativen knabbern an synthetischer Basis

Im Jahr 2024 trugen synthetische und biobasierte Produktionswege 58,44% des Gesamtumsatzes bei, hauptsächlich aufgrund ihrer konsistenten Funktionalität und Kosteneffizienz bei der Bedienung großvolumiger Grundnahrungsmittel. Emulgatoren sind bekannt für ihre einzigartige Fähigkeit, mit Grenzflächen zu interagieren, insbesondere an der Wasser-Öl-Grenze. Unter den unzähligen verfügbaren Lebensmittelemulgatoren stechen zwei synthetische, Polysorbat-80 und Carboxymethylcellulose, als die am weitesten verbreiteten hervor. Diese Emulgatoren werden häufig in Milchprodukten eingesetzt und verbessern probiotische Bakterien in Joghurt, wodurch ihre Adhäsion und Überlebensraten gesteigert werden. Nach einer Sicherheitsbewertung von Polysorbat 80 setzte JECFA eine empfohlene tägliche Aufnahmegrenze bei 25 mg pro kg Körpergewicht fest [4]Quelle: Joint FAO/WHO Expert Committee on Food Additives, "Effects of food emulsifiers on gut microbiota", www.fao.com.

Andererseits erleben pflanzenbasierte Inputs robustes Wachstum mit einer zusammengesetzten jährlichen Wachstumsrate (CAGR) von 6,73%. Dieses Wachstum wird größtenteils von Einzelhändler-Scorecards angetrieben, die Kohlenstoffintensität und Entwaldungsrisiken bewerten und die Akzeptanz nachhaltiger Praktiken fördern. Tierische Alternativen wie Milchphospholipide verlieren allmählich Marktanteile außerhalb des Säuglingsnahrungssegments. Dieser Rückgang wird erhöhtem Verbraucherbewusstsein bezüglich Allergenkennzeichnung und wachsender Betonung der Nachhaltigkeitsoptik zugeschrieben. Neue Marktteilnehmer, die sich auf transparente Beschaffungspraktiken konzentrieren und regenerative Landwirtschaftsnachweise betonen, gewinnen an Zugkraft, indem sie Co-Entwicklungspartnerschaften mit aufkommenden Challenger-Marken sichern.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Anwendung: Milchformulierungen überholen traditionelle Bäckerei-Dynamik

Bäckerei und Süßwaren beanspruchten 32,38% des Marktanteils für Lebensmittelemulgatoren im Jahr 2024, unterstützt von dauerhaften Grundnahrungsmitteln wie Sandwichbrot und geformten Schokoladen. Produktinnovation konzentriert sich auf dual-funktionale Pulver, die Krumenweichheit und Frosttoleranz für die Tiefkühlteiglogistik liefern.

Milch- und Dessertlinien, die sich mit 7,04% CAGR ausweiten, nutzen nächste Generation von Emulgatoren zur Stabilisierung fettreicher Pflanzenmilch, kultivierter Kokosnuss-Joghurts und veganer Tiefkühlnovitäten. Mischungen, die Mono-Di-Glyceride mit Hydrokolloiden koppeln, halten Eiskristalle während der Verteilung fein und reduzieren sensorische Defekte. Getränkeeinführungen zeigen steigende Einarbeitung von Wolkenemulsionstechnologien zur Suspendierung mikronisierter Botanicals in zuckerarmen Tees. Fleischverarbeitungssektoren setzen Emulgatoren ein, um Wasserhaltung und Schneidbarkeit in reformulierten Aufschnittschinken zu steigern, während "keine synthetischen Phosphat"-Ansprüche beibehalten werden.

Geografische Analyse

Im Jahr 2024 behielt Nordamerika seine Position als größter regionaler Beitragszahler und eroberte 31,86% des globalen Umsatzes. Diese Führung resultiert aus fortschrittlichen Herstellungskapazitäten und dem effizienten GRAS-Benachrichtigungsweg der FDA, der die Kommerzialisierung innovativer Systeme beschleunigt. US-basierte multinationale Konzerne treiben weiterhin globale Innovation durch bedeutende F&E-Investitionen voran, was zu Fortschritten wie enzymmodifiziertem Lecithin führt, das die Stabilität in funktionalen Getränken durch Tolerierung von pH-Schwankungen verbessert. Zusätzlich treibt die Expansion hispanischer Bäckereiketten die Nachfrage nach maßgeschneiderten Emulgatormischungen an, die traditionelle Texturen replizieren und gleichzeitig USDA-Natriumreduktionsrichtlinien einhalten. Diese Faktoren verdeutlichen Nordamerikas Fähigkeit, bei Innovation zu führen und gleichzeitig sich entwickelnde Verbraucher- und regulatorische Anforderungen zu erfüllen.

Asien-Pazifik wird voraussichtlich mit einer starken CAGR von 6,81% bis 2030 wachsen, angetrieben von steigenden verfügbaren Einkommen und zunehmender Nachfrage nach Convenience-Foods in wichtigen Märkten wie China, Indien, Indonesien und Vietnam. Regionale Verarbeiter passen westliche Bäckerei-Frameworks an lokale Präferenzen an, wie weichere Krumen. In Indien steigern Regierungssubventionen für Kühlketteninfrastruktur die Akzeptanz von Tiefkühldesserts, die auf leistungsstarke Emulgatoren für Qualität und Konsistenz angewiesen sind. Währenddessen skalieren chinesische Zutatenhersteller die Sonnenblumenlecithin-Produktion, um Risiken im Zusammenhang mit Sojabohnen-Liefervolatilität zu mindern. Diese Entwicklungen positionieren Asien-Pazifik als dynamischen und schnell expandierenden Markt.

Europa bleibt trotz eines reifen Marktes ein Innovationszentrum, angetrieben von strengen Nachhaltigkeitsstandards und wachsender Verbrauchernachfrage nach natürlichen Inhaltsstoffen. Die regulatorische Anleitung der EFSA formt sicherere Expositionsstufen und fördert schrittweise Reformulierungen zur Erfüllung sich entwickelnder Kennzeichnungsanforderungen. Nordische Länder führen bei der Akzeptanz rapsbasierter Emulgatoren und spiegeln ein Engagement für einheimische Rohstoffe wider. Währenddessen erleben Südamerika und der Nahe Osten & Afrika, obwohl kleinere Beitragszahler, beschleunigtes Wachstum. Multinationale Bäckereien erweitern Operationen in Brasilien, Saudi-Arabien und Südafrika und verwenden Lokalisierungsstrategien wie die Entwicklung von Pulvermischungen, die hohen Lagertemperaturen in äquatorialen Lieferketten standhalten können. Diese Anstrengungen unterstreichen die Anpassungsfähigkeit von Lieferanten an regionale Herausforderungen und Chancen.

Wettbewerbslandschaft

Der Markt für Lebensmittelemulgatoren ist mäßig fragmentiert. Die wichtigsten Akteure im untersuchten Markt umfassen Corbion NV, Cargill Incorporated, Kerry Group Plc, BASF SE und Archer Daniels Midland Company, zusammen mit vielen privaten und einheimischen Akteuren, die in regionalen und länderspezifischen Märkten tätig sind. Um ihre Marktanteile zu erhöhen, konzentrieren sich Unternehmen darauf, neue und innovative Produkte zu entwickeln, indem sie neue Formulierungen für Lebensmittelemulgatoren anvisieren. Darüber hinaus konzentrieren sich Unternehmen darauf, die Produktionskapazitäten ihrer bestehenden Anlagen zu erhöhen und gleichzeitig in Forschungs- und Entwicklungsaktivitäten zu investieren. Daher wird erwartet, dass der untersuchte Markt während des Prognosezeitraums zahlreiche Produkteinführungen erleben wird.

Mittelgroße Innovatoren wie Taiyo Kagaku und Ingredion konzentrieren sich auf Clean-Label-Plattformen und betonen enzymatische und faserbasierte Systeme. Ihre flexiblen Forschungs- und Entwicklungsframeworks ermöglichen die Entwicklung maßgeschneiderter Lösungen für wachstumsstarke Segmente wie pflanzliche Proteinshakes. Die zunehmende Anzahl von Patentanmeldungen für multifunktionale Emulgatoren mit antioxidativen und antimikrobiellen Eigenschaften verdeutlicht die Verschiebung der Industrie hin zu vereinfachten Inhaltsstoffformulierungen.

Kooperationen zwischen Ausrüstungsherstellern und Emulgatorlieferanten werden strategischer. Die Integration von Hochscherungsmischern in Anwendungslabore beschleunigt den Übergang vom Prototyp zur Produktion und verkürzt Projektzeitpläne erheblich. Neue Marktteilnehmer adressieren Lokalisierungsherausforderungen, indem sie Formulierungen an regionale Lohnmischer lizenzieren, eine Strategie, die Importzölle vermeidet und Markteintritt beschleunigt. Da die Überprüfung von Clean-Label-Praktiken wächst, positionieren sich Unternehmen, die transparente Lieferketten und von Dritten verifizierte Nachhaltigkeitsmetriken anbieten, als bevorzugte Partner für multinationale Marken.

Branchenführer für Lebensmittelemulgatoren

-

BASF SE

-

Corbion NV

-

Cargill Incorporated

-

Kerry Group Plc

-

Archer Daniels Midland Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Die Aditya Birla Group trat über ihre Tochtergesellschaft Aditya Birla Chemicals (USA) Inc. strategisch in den US-Chemiemarkt ein, indem sie Cargills Spezialchemie-Produktionsanlage in Dalton, Georgia, erwarb. Diese Akquisition steht im Einklang mit dem Ziel der Gruppe, ihre Präsenz in der US-Fertigungslandschaft zu stärken.

- Juni 2025: Indorama Ventures führte ein Portfolio für lebensmitteltaugliche Emulgatoren ein. Die Produktlinien ALKEST SP 80 K und ALKEST SP 60 K sind strategisch entwickelt, um wichtige Anwendungen in Brot, Süßwaren, Ölen, Milchprodukten und Getränken zu bedienen. Diese Lösungen liefern kritische emulgierende und weichmachende Eigenschaften, verbessern Produktqualität und operative Leistung.

- März 2025: Antarctica Equipment ist eine Partnerschaft mit Valmar eingegangen, um den Valmix 20 auf dem indischen Markt einzuführen. Der Valmix 20 wurde als fortschrittlicher Arbeitsplatten-Emulgator beschrieben, der darauf ausgelegt ist, Inhaltsstoffe effizient zu mischen, zu vermischen und fein zu dispergieren, wodurch glatte, konsistente und hochwertige Texturen geliefert werden.

- Mai 2024: Orica hat eine neue Linie kohlenstoffarmer Emulgatoren vorgestellt und damit ihr Engagement zur Eindämmung von Kohlenstoffemissionen in ihrem Produktportfolio unterstrichen. Dieser Schritt verdeutlicht das doppelte Engagement der Industrie: Umweltverträglichkeit zu priorisieren, ohne die Leistung in Nischenanwendungen zu beeinträchtigen.

Umfang des globalen Berichts über den Markt für Lebensmittelemulgatoren

Lebensmittelemulgatoren sind entweder synthetische oder natürliche Lebensmittelzusatzstoffe, die bei der Stabilisierung und Bildung von Emulsionen helfen, indem sie die Oberflächenspannung an der Öl-Wasser-Grenzfläche reduzieren. Dieser Bericht über den globalen Markt für Lebensmittelemulgatoren bietet wichtige Einblicke in die neuesten Entwicklungen. Der Bericht analysiert die jüngsten Trends, Treiber und Herausforderungen, die den Marktbereich beeinflussen. Der globale Markt für Lebensmittelemulgatoren ist nach Typ, Anwendung und Geografie segmentiert. Nach Typ ist der Markt in Lecithin, Monoglycerid, Diglycerid und Derivate, Sorbitanester, Polyglycerylester und andere Typen segmentiert. Nach Anwendung ist der Markt in Milch- und Tiefkühlprodukte, Bäckerei, Fleisch, Geflügel und Meeresfrüchte, Getränke, Süßwaren und andere Anwendungen segmentiert. Nach Geografie ist der Markt in Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten & Afrika segmentiert. Für jedes Segment wurden Marktgrößenbestimmung und Prognosen auf Wertbasis (in Millionen USD) durchgeführt.

| Mono-Di-Glyceride und Derivate |

| Lecithin |

| Sorbatester |

| Andere Emulgatoren |

| Pulver |

| Flüssigkeit |

| Pflanzlich |

| Synthetisch/Biobasiert |

| Tierisch |

| Bäckerei und Süßwaren |

| Milchprodukte und Desserts |

| Getränke |

| Fleisch und Fleischprodukte |

| Suppen, Saucen und Dressings |

| Andere Anwendungen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Restliches Nordamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Italien | |

| Frankreich | |

| Spanien | |

| Niederlande | |

| Polen | |

| Belgien | |

| Schweden | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Indonesien | |

| Südkorea | |

| Thailand | |

| Singapur | |

| Restliches Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Chile | |

| Peru | |

| Restliches Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Nigeria | |

| Ägypten | |

| Marokko | |

| Türkei | |

| Restlicher Naher Osten und Afrika |

| Nach Produkttyp | Mono-Di-Glyceride und Derivate | |

| Lecithin | ||

| Sorbatester | ||

| Andere Emulgatoren | ||

| Nach Form | Pulver | |

| Flüssigkeit | ||

| Nach Herkunft | Pflanzlich | |

| Synthetisch/Biobasiert | ||

| Tierisch | ||

| Nach Anwendung | Bäckerei und Süßwaren | |

| Milchprodukte und Desserts | ||

| Getränke | ||

| Fleisch und Fleischprodukte | ||

| Suppen, Saucen und Dressings | ||

| Andere Anwendungen | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Restliches Nordamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Italien | ||

| Frankreich | ||

| Spanien | ||

| Niederlande | ||

| Polen | ||

| Belgien | ||

| Schweden | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Indonesien | ||

| Südkorea | ||

| Thailand | ||

| Singapur | ||

| Restliches Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Chile | ||

| Peru | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Nigeria | ||

| Ägypten | ||

| Marokko | ||

| Türkei | ||

| Restlicher Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle Markt für Lebensmittelemulgatoren?

Der Markt generierte 4,07 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 5,29 Milliarden USD erreichen.

Welcher Emulgatortyp hält den größten Marktanteil für Lebensmittelemulgatoren?

Mono-Diglyceride und Derivate führten mit einem Anteil von 33,74% im Jahr 2024.

Warum wachsen Pulveremulgatoren schneller als flüssige Formen?

Pulvervarianten bieten längere Haltbarkeit, einfacheren Versand und nahtlose Integration in Trockenmischungen und unterstützen eine CAGR von 6,45%.

Welches Anwendungssegment expandiert am schnellsten?

Milch- und Dessertprodukte, insbesondere pflanzliche Alternativen, entwickeln sich mit einer CAGR von 7,04% bis 2030.

Seite zuletzt aktualisiert am: