Finanzdienstleistungsanwendung Marktgröße und Marktanteil

Finanzdienstleistungsanwendung Marktanalyse von Mordor Intelligence

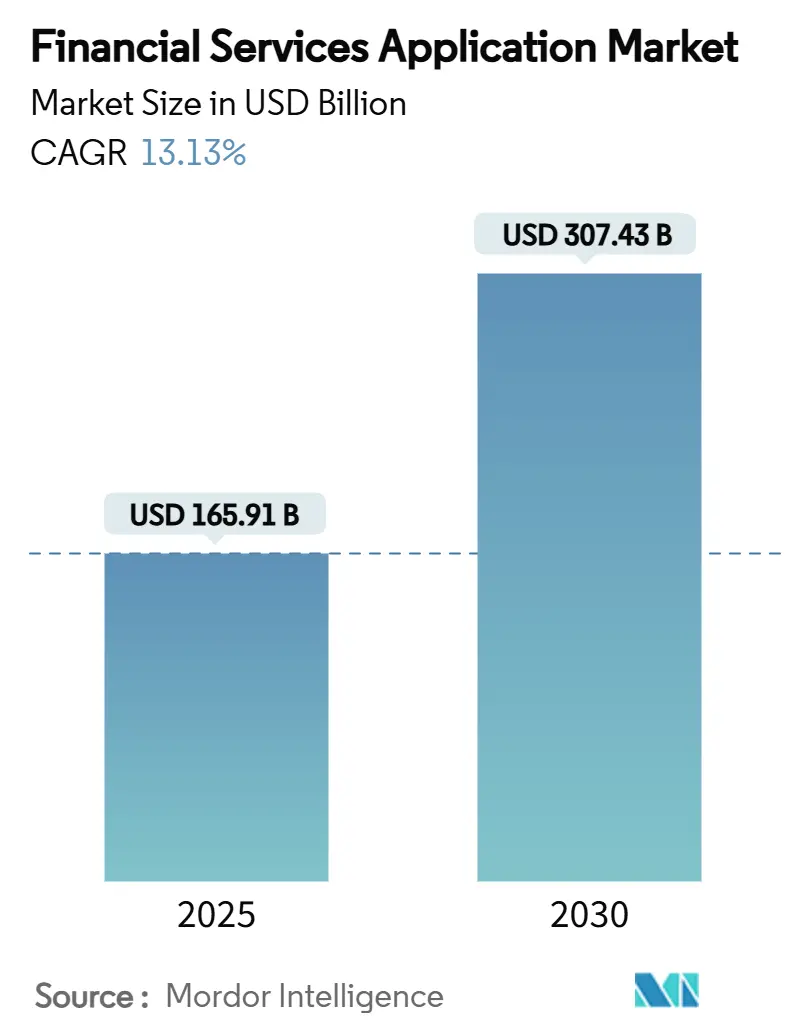

Die Marktgröße für Finanzdienstleistungsanwendungen erreichte 165,91 Milliarden USD in 2025 und wird voraussichtlich 307,43 Milliarden USD bis 2030 betragen, was eine CAGR von 13,13% widerspiegelt, die strukturelles statt zyklisches Wachstum unterstreicht. Die starke Nachfrage stammt von regulatorischen Fristen, cloud-nativen Architekturen und KI-fähigen Kundenerfahrungs-Tools, die gemeinsam neu definieren, wie Institutionen ihre Technologie-Stacks aufbauen und betreiben. Software-definiertes Banking, Echtzeit-Zahlungsschienen und Open-Banking-Mandate drängen Käufer zu Plattform-Ökosystemen, die fragmentierte Punkt-Lösungen ersetzen. Anbieter, die KI, Analytics und Low-Code-Workflow-Engines in einer einzigen Umgebung kombinieren, gewinnen Marktanteile, da Banken, Versicherer und Kapitalmarktunternehmen Geschwindigkeit, Compliance und Personalisierung priorisieren. Gleichzeitig haben robuste Venture-Finanzierung und groß angelegte Partnerschaften die Eintrittsbarrieren reduziert und spezialisierte Fintech-Anbieter ermutigt, Nischenfähigkeiten einzuführen, die sich nahtlos in Kernplattformen integrieren lassen.

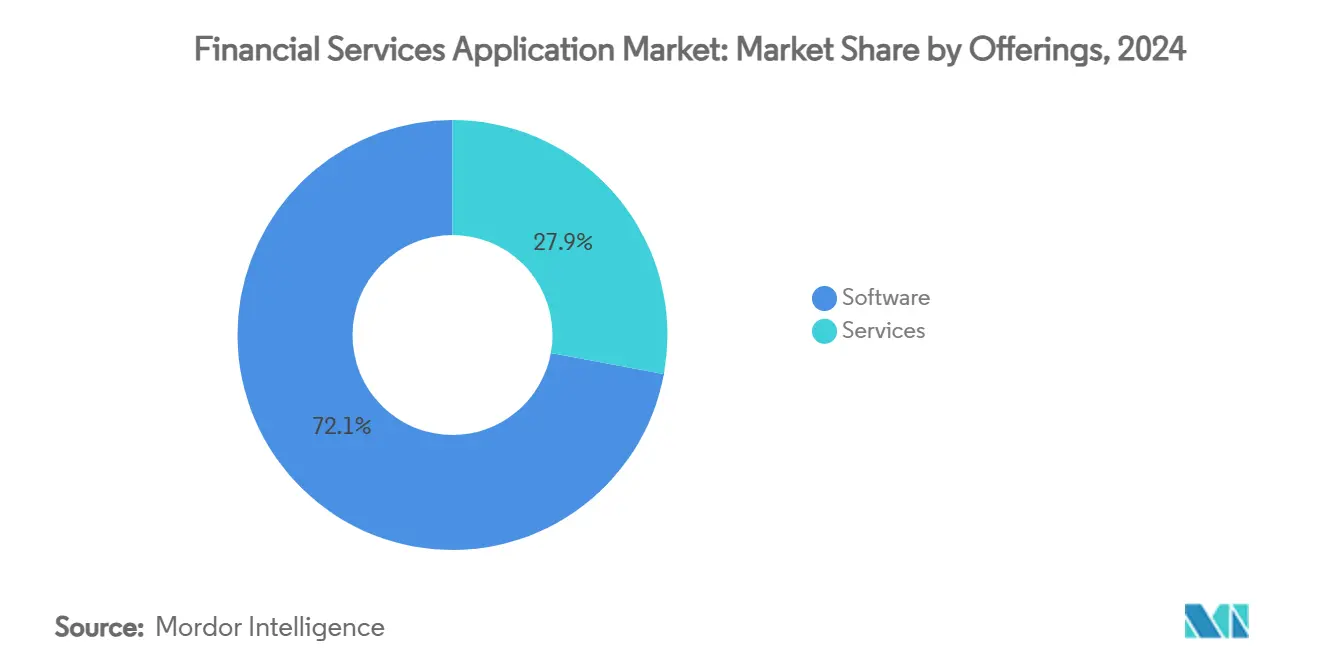

- Nach Angebot machte Software 72,1% des Umsatzes in 2024 aus; BI-, Analytics- & KI-Suites expandieren mit einer CAGR von 14,8% bis 2030.

- Nach Bereitstellung eroberten Cloud-Modelle 62,4% Anteil in 2024, während Public-Cloud-Nutzung mit 18,2% CAGR bis 2030 steigt.

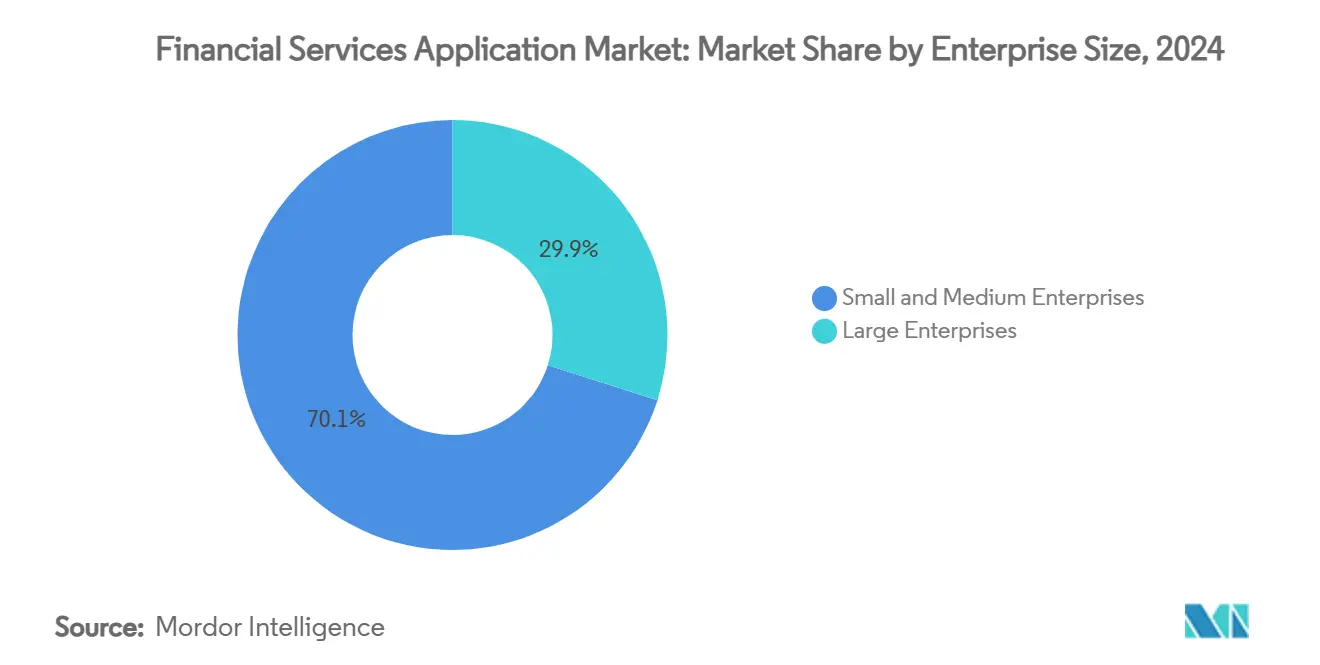

- Nach Unternehmensgröße beherrschten große Institutionen 70,1% des Umsatzes in 2024; KMUs zeigen die schnellste CAGR von 15,6% bis 2030.

- Nach Endnutzer hielten Banken 71,3% der Nachfrage in 2024, während Fintech und Neo-Banken mit 15,4% CAGR bis 2030 voranschreiten.

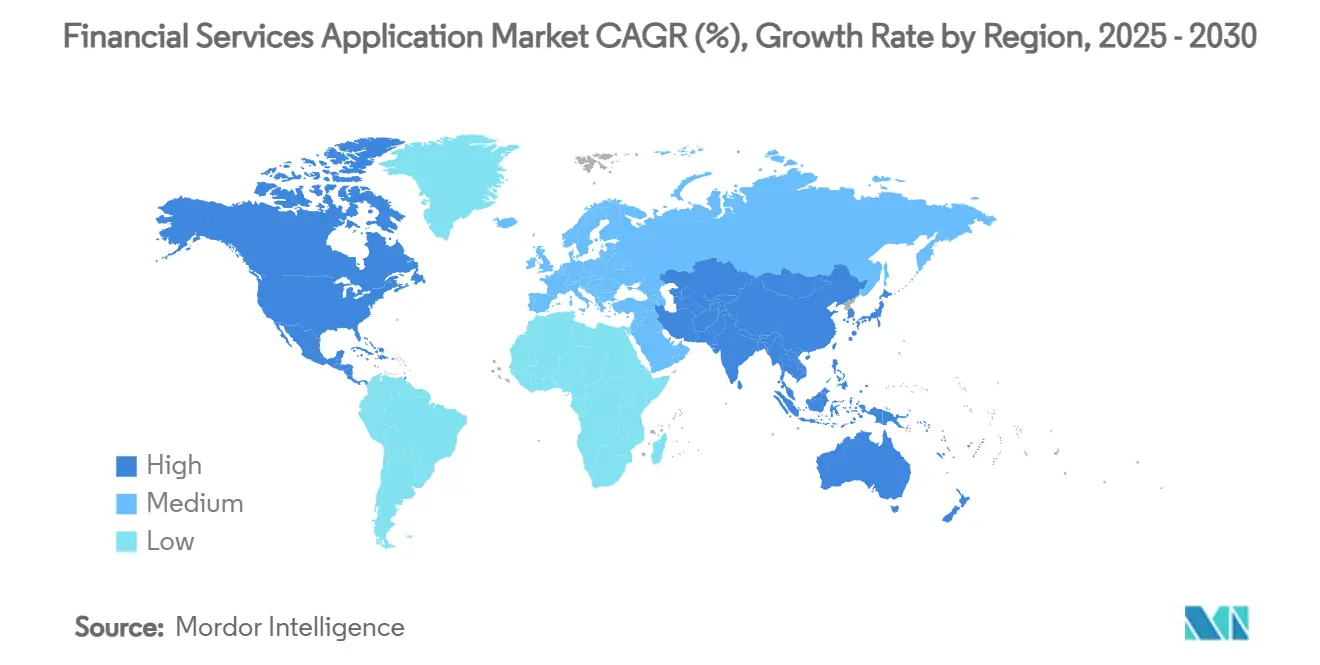

- Nach Geografie führte Nordamerika mit 38,4% Anteil in 2024; Asien-Pazifik wird voraussichtlich am schnellsten mit 12,9% CAGR bis 2030 wachsen.

Globale Finanzdienstleistungsanwendung Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Schnelle cloud-first Kern-Modernisierung | +3.2% | Nordamerika, Europa | Mittelfristig (2-4 Jahre) |

| KI-gesteuerte Hyper-Personalisierung | +2.8% | Global, am stärksten in Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Open-Banking-APIs | +2.1% | Europa expandiert nach Nordamerika und Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Regulatorischer Vorstoß für Echtzeit-Zahlungen | +1.9% | Global, gestaffelt nach Markt | Mittelfristig (2-4 Jahre) |

| Alternative Daten Monetarisierung | +1.4% | Nordamerika, Europa entstehend in Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Quanten-sichere Kryptografie-Pilotprojekte | +0.8% | Entwickelte Märkte | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Schnelle Cloud-First-Kern-Modernisierung bei Tier-1-Banken

Legacy-Kerne beschränken die Skalierbarkeit, daher verlagern führende Banken Arbeitslasten auf cloud-native Engines, die eingebettete Finanzierung, Echtzeit-Analytics und kontinuierliche Bereitstellung unterstützen. Commerce Banks Go-Live auf einer Temenos-Plattform verkürzte Produkteinführungszyklen von Monaten auf Wochen und veranschaulichte, wie elastische Infrastruktur die Kundenerfahrung verbessert [1]Temenos, "Commerce Bank Goes Live on Temenos Banking Platform," temenos.com. Europäische und nordamerikanische Institutionen verhandeln Outsourcing-Verträge neu, um die Stilllegung von On-Premise-Stacks zu beschleunigen und Kapital für Innovation freizusetzen. Regulatoren haben klargestellt, dass Public-Cloud-Nutzung akzeptabel ist, wenn operative Resilienz-Regeln erfüllt werden, was weitere Budgets freisetzt. Da Migrationsvorlagen reifen, können mittelgroße Kreditgeber bewährte Blaupausen wiederverwenden, was den adressierbaren Finanzdienstleistungsanwendung Markt erweitert[2]Temenos, "Commerce Bank Goes Live on Temenos Banking Platform," temenos.com.

KI-gesteuerte Hyper-Personalisierung zur Steigerung des Wallet-Anteils

Banken integrieren jetzt generative KI direkt in ihren Kern-Workflow, um kontextbewusste Angebote zu gestalten, Sparverhalten zu fördern und Risiken dynamisch zu bepreisen. Temenos' gesichertes KI-Modul führt Inferenzen in Echtzeit aus und erfüllt bankfähige Datenschutzregeln, was Kreditgebern hilft, Nachrichten zu personalisieren, die die Produktakzeptanz steigern. Asien-Pazifik-Institutionen kombinieren alternative Daten - wie Gig-Economy-Einkommensdaten - mit KI-Scoring, um Erstkreditnehmer zu erreichen. Early Adopters berichten von zweistelligen Zuwächsen bei Cross-Sell-Verhältnissen und beweisen, dass algorithmische Personalisierung Einnahmen schneller steigert als Zinspromotionen. Kontinuierliche Modellüberwachung bleibt wesentlich, doch Institutionen, die KI mit sauberen Datenpipelines verknüpfen, erweitern die Service-Lücke zu langsameren Konkurrenten.

Open-Banking-APIs katalysieren Fintech-Bank-Kooperationen

EU-Zahlungsdienst-Richtlinien zwangen Banken, Kundendaten durch Standard-APIs zu öffnen und verwandelten Daten von proprietären Vermögenswerten zu Kooperationswährung. Drittanbieter-Entwickler weben jetzt Konten-Aggregation, Sofortkredite und Budgetierungs-Tools direkt in Verbraucher-Apps ein, erweitern das Engagement und senken gleichzeitig die Akquisitionskosten für Etablierte [ECB.EUROPA.EU]. Nordamerikanische Regulatoren entwerfen ähnliche Regeln, und Sandbox-Pilotprojekte in Asien-Pazifik deuten auf breite globale Akzeptanz hin. Banken, die zu API-first-Architekturen schwenken, erschließen Gebühreneinnahmen von Ökosystem-Partnern anstatt direkt zu konkurrieren, was Open-Banking zu einem dauerhaften Wachstumshebel für den Finanzdienstleistungsanwendung Markt macht.

Regulatorischer Vorstoß für Echtzeit-Zahlungsschienen

Mandate wie die EU-Sofortzahlungsverordnung verpflichten jede Bank, Euro-Überweisungen bis 2025 in Sekunden zu verarbeiten, was Plattform-Überholungen weit über das Zahlungsmodul hinaus auslöst. Commerce Banks Start von FedNow über ihren Temenos-Stack zeigte, dass Risikoanalysen, Betrugskontrolle und Liquiditäts-Tools alle in Echtzeit laufen müssen. Enge Implementierungsfenster beschleunigen Beschaffungsentscheidungen, und Anbieter mit vorintegrierten Modulen gewinnen einen entscheidenden Vorteil. Märkte, die bereits Rollouts abgeschlossen haben, wie Indien und Brasilien, zeigen nachhaltiges Transaktionsvolumen-Wachstum, das die Upgrade-Ausgaben rechtfertigt und mehrjährige Software-Verträge sichert.

Beschränkungs-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Eskalierende Kern-Banking-Migrationskosten | -2.4% | Global, höher in entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Anbieter-Lock-in und Multi-Cloud-Komplexität | -1.8% | Global, betrifft Großunternehmen | Langfristig (≥ 4 Jahre) |

| Knappheit an domänen-bereiten Gen-KI-Daten | -1.3% | Variiert je Datenschutz Regime | Kurzfristig (≤ 2 Jahre) |

| Post-Quanten- Compliance-Unsicherheit | -0.9% | Sicherheitssensible Sektoren | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Eskalierende Kern-Banking-Migrationskosten

Banken, die nur Lizenzgebühren budgetieren, entdecken oft, dass Datenbereinigung, Parallelläufe und Mitarbeiterschulungen die Gesamtausgaben um das Drei- bis Fünffache multiplizieren. IBS Intelligence berichtete, dass 55% der Institutionen Legacy-Komplexität als primäres Transformationshemmnis sehen. Mittelgroße Kreditgeber tragen die Hauptlast, weil ihnen dedizierte Change-Management-Teams fehlen, was zu Terminverschiebungen führt, die den projizierten ROI untergraben. Jede Verzögerung verschiebt nachgelagerte Projekte wie KI-Analytics und Open-API-Rollouts und dämpft das kurzfristige Nachfragewachstum für den Finanzdienstleistungsanwendung Markt.

Anbieter-Lock-in und Multi-Cloud-Komplexität

Abhängigkeit von einem einzigen Hyperscaler oder einer Plattform schwächt die Verhandlungsmacht und erhöht Ausstiegsbarrieren, da Schnittstellen, Sicherheitsrichtlinien und Mitarbeiterfähigkeiten proprietär werden. Versuche, Risiken über Multi-Cloud abzusichern, führen neue Toolchains für Observability, Verschlüsselung und Netzwerke ein, die die Betriebskosten aufblähen. Die Bank of England kennzeichnete Cloud-Konzentration als systemische Bedrohung und signalisierte schärfere Prüfung von Outsourcing-Verträgen. Großunternehmen müssen Resilienz-Gewinne gegen Governance-Overhead abwägen, was einige Beschaffungszyklen verlangsamt und Wachstumserwartungen dämpft.

Segmentanalyse

Nach Angeboten: Software-Dominanz treibt KI-Innovation

Software-Lösungen hielten 72,1% des Finanzdienstleistungsanwendung Marktanteils in 2024, da Institutionen zu einheitlichen Suites tendierten, die den Integrationsaufwand reduzieren. BI-, Analytics- und KI-Module werden voraussichtlich eine CAGR von 14,8% bis 2030 verzeichnen, angetrieben von der Nachfrage nach prädiktiver Risikobeurteilung und Hyper-Personalisierung.

Services wie Beratung, Migration und verwaltete Operationen füllen Fähigkeitslücken für Banken ohne tiefe IT-Teams. Da die Cloud-Adoption skaliert, bündeln Anbieter Implementierungsbeschleuniger und Low-Code-Tools, um Go-Live-Zeiten zu verkürzen und Service-Einnahmen auf einem stetigen Aufwärtspfad zu halten.

Nach Bereitstellung: Public Cloud beschleunigt digitale Transformation

Cloud-Bereitstellungen repräsentierten 62,4% der Finanzdienstleistungsanwendung Marktgröße in 2024, wobei Public-Cloud-Nutzung mit 18,2% CAGR bis 2030 klettert[3]Mambu, "Legacy to Leading Edge," mambu.com . Hochverfügbarkeitszonen, souveräne Cloud-Optionen und regulatorisch genehmigte Blaupausen haben frühere Sicherheitsbedenken gemildert.

Private-Cloud- und On-Premise-Modelle bestehen in Jurisdiktionen mit strengen Daten-Residenz-Regeln fort, doch Kosten-Nutzen-Analysen bevorzugen zunehmend die Refaktorierung von Arbeitslasten in cloud-native Micro-Services. Anbieter reagieren mit containerisierten Editionen, die identisch über Umgebungen laufen und Banken einen phasenweisen Ausstieg aus Legacy-Rechenzentren ermöglichen.

Nach Unternehmensgröße: Mikro-Unternehmen treiben Demokratisierung

Große Institutionen generierten immer noch 70,1% des Umsatzes in 2024 dank komplexer Multi-Country-Operationen, die breite Funktionalität erfordern. Jedoch expandieren KMUs mit 15,6% CAGR, da Abonnement-Preise und Low-Code-Konfiguration die Eintrittsbarrieren senken.

Diese kleineren Akteure zielen oft auf Nischengemeinden oder unterversorgte Segmente ab und verlassen sich auf Cloud-Plattformen, um Full-Service-Banking ohne schwere Kapitalausgaben zu liefern. Ihr Erfolg validiert die Ansicht, dass Wettbewerbsvorteile aus Kundennähe statt aus dem Besitz kostspieliger Infrastruktur kommen, was die Kundenbasis für den Finanzdienstleistungsanwendung Markt erweitert.

Nach Endnutzer: FinTech-Innovation fordert traditionelles Banking heraus

Banken machten 71,3% der Nachfrage in 2024 aus, was regulatorische Verpflichtungen und große Bilanzsummen widerspiegelt, die End-to-End-Plattformen erfordern. Fintech und Neo-Banken, obwohl in absoluten Zahlen kleiner, wachsen mit 15,4% CAGR bis 2030, da sie Finanzierung in alltägliche digitale Erfahrungen einbetten.

Versicherer und Kapitalmarktunternehmen übernehmen spezialisierte Module für Risiko-, Portfolio- und Treasury-Management, zapfen aber zunehmend geteilte SaaS-Infrastruktur an, um Stückkosten zu senken. Sektorübergreifende Konvergenz - wie Versicherer, die Zahlungs-Wallets anbieten - schafft neue Lizenzierungsmöglichkeiten für modulare Anbieter.

Geografische Analyse

Nordamerika führte mit 38,4% Umsatz in 2024, unterstützt durch frühe Cloud-Adoption, robuste Venture-Finanzierung und regulatorische Klarheit rund um Open Banking. US-Banken pilotieren KI-gesteuerte Kreditmodelle und Sofortzahlungs-Engines, während kanadische und mexikanische Kreditgeber moderne Sparplattformen und Kartenausgabe-Services priorisieren.

Asien-Pazifik wird die höchste CAGR von 12,9% liefern, angeheizt durch smartphone-first Verbraucherverhalten, staatliche Anreize für digitale Zahlungen und schnelle Neo-Bank-Starts. Märkte wie Indien profitieren von landesweiten Echtzeit-Zahlungsschienen, während Australien und Singapur sich auf Open-Data-Frameworks konzentrieren, die Kontowechsel und Produktinnovation fördern.

Europa bleibt ein beträchtliches, regulierungsgeführtes Käufersegment. PSD2 und das bevorstehende Sofortzahlungs-Mandat verpflichten jede Kreditinstitution, API-Sicherheit, Betrugsanalysen und Liquiditäts-Tools gleichzeitig zu upgraden. Gekoppelt mit Post-Brexit-Wettbewerb zwischen britischen, deutschen und französischen Fintech-Hubs hält die Region Anbieter-Pipelines trotz makroökonomischer Gegenwinds aktiv.

Wettbewerbslandschaft

Das Feld ist mäßig fragmentiert: globale Plattform-Anbieter koexistieren mit tief-fokussierten Fintech-Spezialisten. Marktführer wie Temenos, Fiserv und FIS bündeln Kernverarbeitung, Analytics und Kanal-Apps und positionieren sich als One-Stop-Shops für digitale Transformation. Ihre Größe ermöglicht mehrjährige Investitionen in generative KI, quanten-sichere Verschlüsselung und Low-Code-Tools.

Spezialisten differenzieren sich durch Geschwindigkeit oder Funktion - Beispiele sind reine KI-Kreditrisiko-Engines und grenzüberschreitende Zahlungsorchestratoren. Partnerschaften und M&A bleiben üblich; Temenos' Veräußerung von Multifonds und Fiserv's anstehender Payfare-Deal veranschaulichen Portfolio-Bereinigung, um sich auf Cloud und eingebettete Finanzierung zu konzentrieren.

Institutionen führen zunehmend Anbieter in engere Wahl, die offene APIs, regulatorisch genehmigte Referenzarchitekturen und eine Roadmap für Zero-Downtime-Upgrades demonstrieren. Diese Plattform-Präferenz beschleunigt die Konsolidierung, doch nachhaltender Fintech-Eintritt hält Preis- und Innovationsdruck hoch und balanciert die Landschaft.

Finanzdienstleistungsanwendung Branchenführer

-

Accenture Plc

-

FIS Corporation

-

Fiserv, Inc.

-

IBM Corporation

-

Infosys Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Februar 2025: Temenos verkaufte sein Multifonds-Geschäft für 400 Millionen USD, um seinen Fokus auf cloud-native Banking-Plattformen zu schärfen.

- Februar 2025: Aldermore Bank wählte Temenos zur Modernisierung der Kleinunternehmen-Spardienste und vereint mehrere Legacy-Systeme.

- Januar 2025: CEC Bank übernahm Temenos für Privat- und Firmenkundengeschäft zur Verbesserung der Service-Agilität.

- Januar 2025: Temenos berichtete FY-24 ARR und Software-Lizenzierung am oberen Ende der Guidance und signalisierte starke Nachfrage.

Globaler Finanzdienstleistungsanwendung Marktbericht Umfang

Finanzdienstleistungsanwendung sind die Produkte und Services, die Institutionen für verschiedene Finanztransaktionen und andere verwandte Finanzdienstleistungen anbieten, wie Beratungsservices, Integrationsservices, Audit, Risiko- und Compliance-Management.

Der Finanzdienstleistungsanwendung Markt ist segmentiert nach Angebot (Software (Audit, Risiko- und Compliance-Management, BI- und Analytics-Anwendungen, Geschäftstransaktionsverarbeitung, Kundenerfahrung und Unternehmens-IT) und Service (Beratung, Integration, Schulung und Support sowie Betrieb und Wartung)), Bereitstellung (Cloud und On-Premises), Unternehmensgröße (kleine und mittlere Unternehmen und Großunternehmen) und Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika und Naher Osten & Afrika). Die Marktgrößen und Prognosen sind in Werten (USD) für alle oben genannten Segmente.

| Software | Kern-Banking-Plattformen |

| Audit, Risiko und Compliance | |

| Geschäftstransaktionsverarbeitung | |

| BI-, Analytics- und KI-Suites | |

| Kundenerfahrung und CRM | |

| Unternehmens-IT (ERP, HR, Finance) | |

| Services | Beratung |

| Integration und Migration | |

| Schulung und Support | |

| Betrieb und verwaltete Services |

| Cloud |

| On-Premise |

| Kleine und mittlere Unternehmen |

| Großunternehmen |

| Banking |

| Versicherungen |

| Kapitalmärkte |

| FinTech / Neo-Banken |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien und Neuseeland | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Rest vom Nahen Osten | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Ägypten | ||

| Rest von Afrika | ||

| Nach Angeboten | Software | Kern-Banking-Plattformen | |

| Audit, Risiko und Compliance | |||

| Geschäftstransaktionsverarbeitung | |||

| BI-, Analytics- und KI-Suites | |||

| Kundenerfahrung und CRM | |||

| Unternehmens-IT (ERP, HR, Finance) | |||

| Services | Beratung | ||

| Integration und Migration | |||

| Schulung und Support | |||

| Betrieb und verwaltete Services | |||

| Nach Bereitstellung | Cloud | ||

| On-Premise | |||

| Nach Unternehmensgröße | Kleine und mittlere Unternehmen | ||

| Großunternehmen | |||

| Nach Endnutzer | Banking | ||

| Versicherungen | |||

| Kapitalmärkte | |||

| FinTech / Neo-Banken | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Russland | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Australien und Neuseeland | |||

| Rest von Asien-Pazifik | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Türkei | |||

| Rest vom Nahen Osten | |||

| Afrika | Südafrika | ||

| Nigeria | |||

| Ägypten | |||

| Rest von Afrika | |||

Schlüsselfragen beantwortet im Bericht

Wie ist das prognostizierte Wachstum des Finanzdienstleistungsanwendung Marktes bis 2030?

Der Markt wird voraussichtlich von 165,91 Milliarden USD in 2025 auf 307,43 Milliarden USD bis 2030 bei einer CAGR von 13,13% steigen.

Welches Angebot erobert den größten Anteil der heutigen Ausgaben?

Software-Suites halten 72,1% des Umsatzes 2024, angeführt von BI-, Analytics- und KI-Modulen mit 14,8% CAGR-Wachstum.

Warum beschleunigt sich die Public-Cloud-Adoption bei Banken?

Regulatorisch genehmigte Sicherheitsframeworks und niedrigere Gesamtbetriebskosten drängten Cloud-Bereitstellungen auf 62,4% Anteil in 2024, wobei Public-Cloud-Arbeitslasten mit 18,2% CAGR voranschreiten.

Welche Region expandiert am schnellsten?

Asien-Pazifik führt mit prognostizierten 12,9% CAGR, da mobile-first Verbraucher und unterstützende Regulierungen die digitale Banking-Adoption vorantreiben.

Seite zuletzt aktualisiert am: