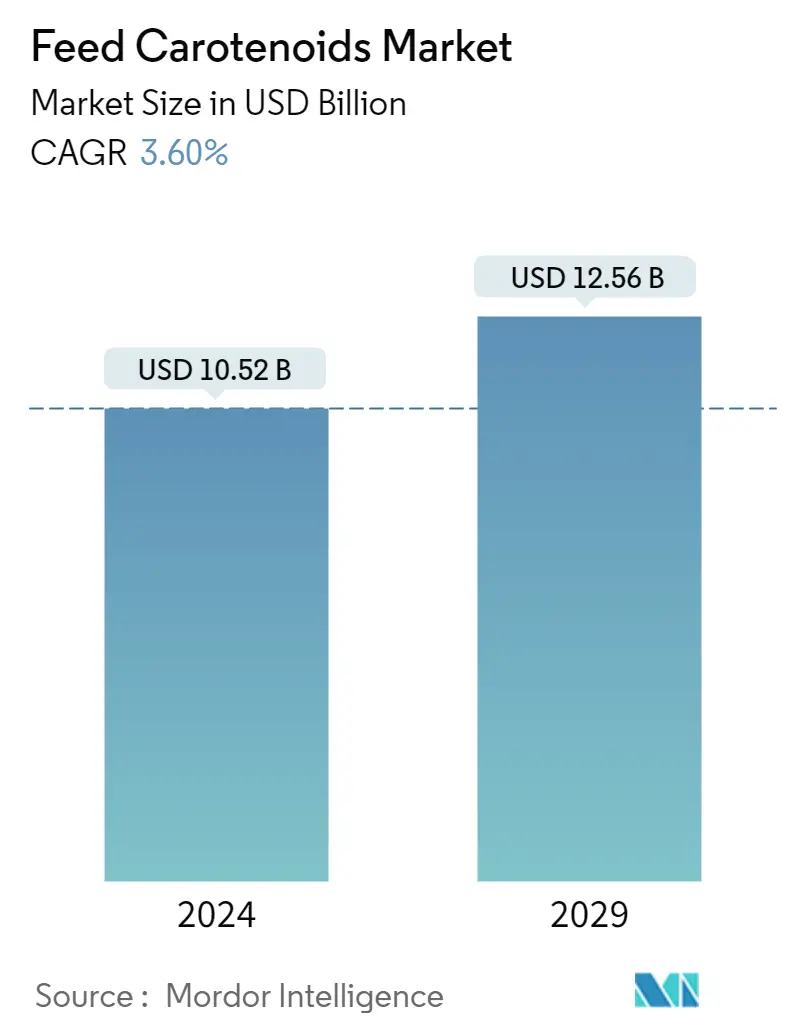

Marktgröße für Futtercarotinoide

| Studienzeitraum | 2019 - 2029 |

| Marktgröße (2024) | USD 10.52 Billion |

| Marktgröße (2029) | USD 12.56 Billion |

| CAGR (2024 - 2029) | 3.60 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

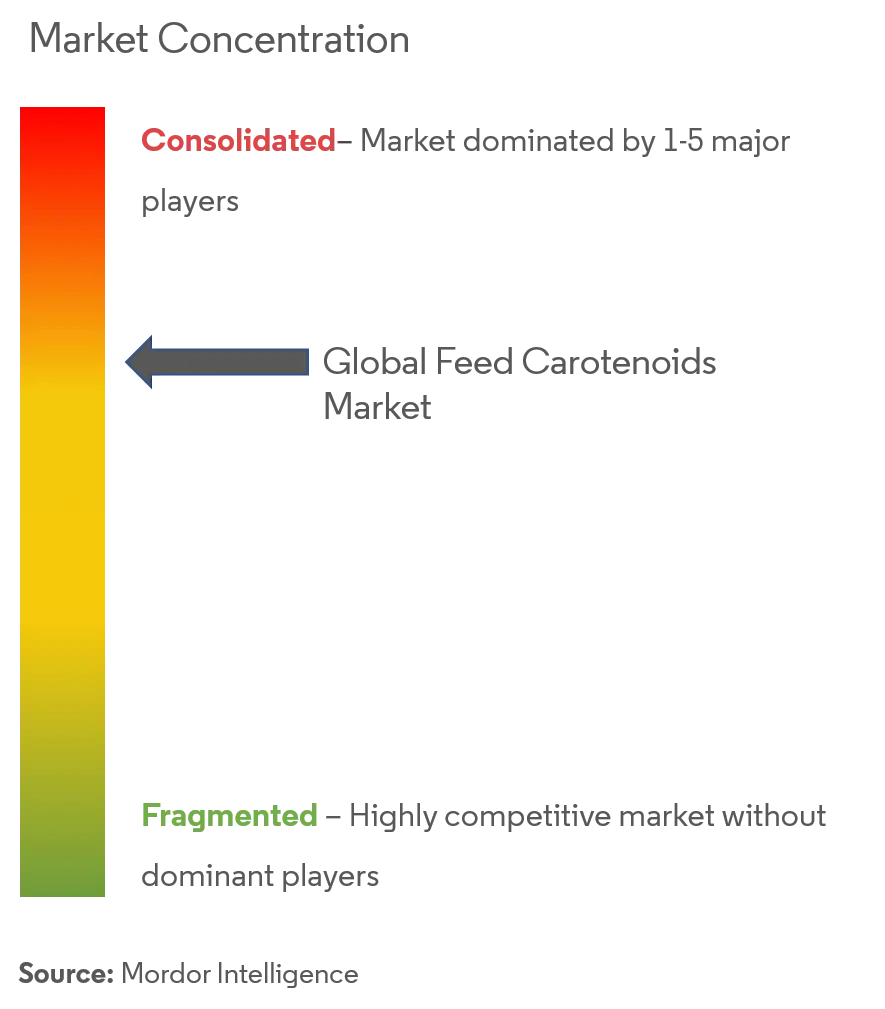

| Marktkonzentration | Hoch |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Futtercarotinoide

Die Marktgröße für Futtercarotinoide wird im Jahr 2024 auf 10,52 Milliarden US-Dollar geschätzt und soll bis 2029 12,56 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,60 % im Prognosezeitraum (2024–2029) entspricht.

Aufgrund der weltweit beobachteten Lieferkettenunterbrechungen wird der Markt voraussichtlich mäßig von der COVID-19-Pandemie betroffen sein. Verschiedene Regierungen haben die teilweise Schließung internationaler Häfen angeordnet, was zu Störungen in der Lieferkette für Futtercarotinoide führt. Zusätzlich zur Schließung einiger Produktionsanlagen führte die Ausbreitung der Krankheit zu Störungen in der Tierproduktion und der Futtermittelindustrie auf der ganzen Welt. Daher wird spekuliert, dass die anhaltenden Auswirkungen der COVID-19-Pandemie negative Auswirkungen auf die Rohstoffversorgung haben werden, was die Preise in den nächsten Jahren wahrscheinlich in die Höhe treiben wird.

Langfristig wird erwartet, dass das Wachstum der Aquakulturindustrie und der erhöhte Konsum von Meeresfrüchten das Wachstum des Carotinoide-Marktes ankurbeln werden. Astaxanthin ist das wichtigste Carotinoid, das für die Pigmentierung der Fischmuskulatur, hauptsächlich von Lachsen, verwendet wird. Verschiedene Studien haben die biologische und ernährungsphysiologische Rolle von Carotinoiden bei Wassertieren sowie die Wirkung biotischer und abiotischer Faktoren auf den Transport und die Retention von Carotinoiden sowie die endgültige Fleischpigmentierung dokumentiert.

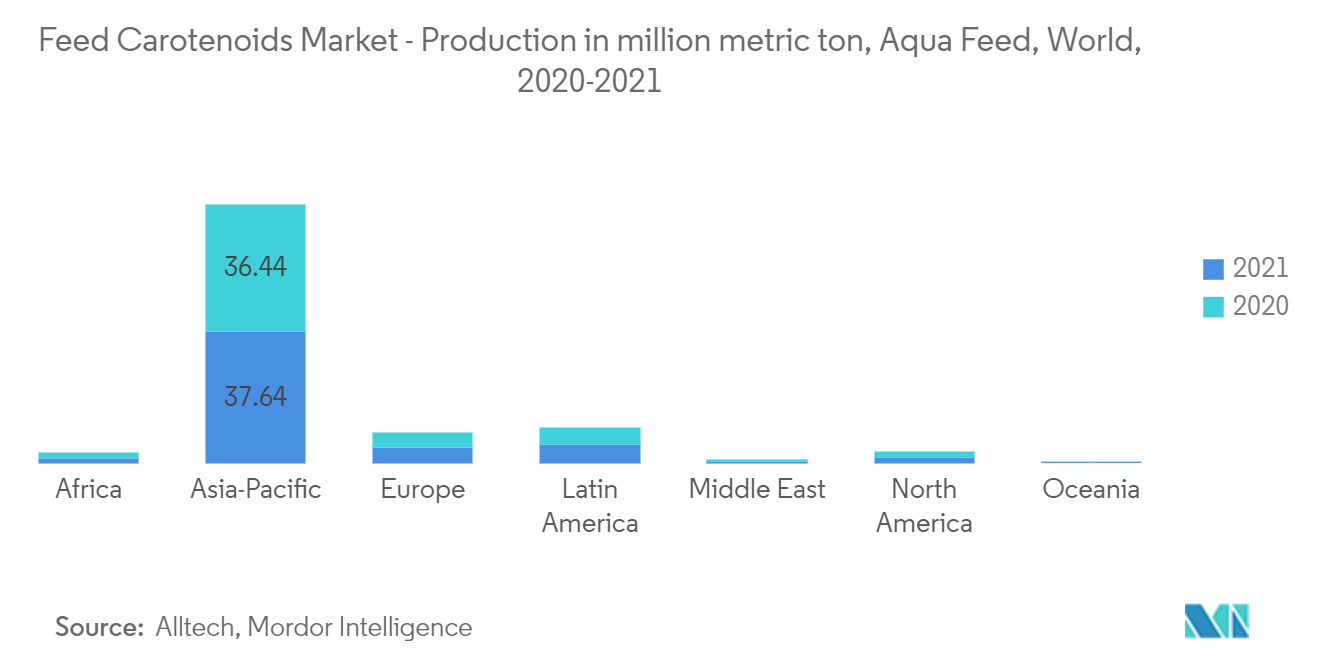

Der asiatisch-pazifische Raum ist die führende Mischfutterproduktions- und -verbrauchsregion der Welt und hat damit direkte Auswirkungen auf den Markt für Futtercarotinoide. Der zunehmende Umfang der industriellen Tierproduktion in der Region hat erheblich zu einer Steigerung der Futtermittelproduktionskapazitäten in großen Volkswirtschaften in der Region beigetragen. Die Gesamtfleischproduktion für Büffel und Rinder, Geflügel, Schafe und Ziegen erreichte im Jahr 2020 19.208,3, 50.689,1 bzw. 9.720,2 Tausend Tonnen, verglichen mit 18.748,3, 49.151,2 und 9.167,7 Tausend Tonnen im Jahr 2018 in Asien. Daher wird erwartet, dass die wachsende Nachfrage nach Tierprodukten in Asien das Marktwachstum in den kommenden Jahren ankurbeln wird.

Markttrends für Futtercarotinoide

Zunehmende Verwendung in Aquakulturfuttermitteln

Die verschiedenen biologischen Eigenschaften von Carotinoiden haben dazu geführt, dass sie zunehmend als Zusatzstoff in Aquakulturfuttermitteln eingesetzt werden. Carotinoide werden häufig in der Fütterung von Lachs, Forelle und Meerschweinchen sowie Schalentieren wie Garnelen und Hummer verwendet. Carotinoide sind im Larvenstadium von Aquakulturarten essentiell, und Fischlarven erhöhen ihre Überlebensrate dramatisch, wenn sie mit Lebendfutter, das Carotinoide enthält, aufgezogen werden. Schätzungen zufolge werden bis Ende 2021 fast 20 % des weltweiten Fisch- und anderen Aquakulturverbrauchs aus kultivierter Aquakultur und nicht aus Wildsammlung stammen.

Das Wachstum der weltweiten Aquakulturproduktion hat zu einer erhöhten Nachfrage nach Futtermitteln geführt und damit das Wachstum des Carotinoide-Marktes gefördert. Berichten zufolge ist das Futter für Aquakulturen im Jahr 2019 um 4 % gestiegen (Alltech Global Feed Survey 2020). Der asiatisch-pazifische Markt wuchs pro Tonne am stärksten und produzierte im Vergleich zum Vorjahr weitere 1,5 Millionen Tonnen und erreichte fast 30 Millionen Tonnen. Im Jahr 2019 waren China, Bangladesch, Vietnam, Indien und Indonesien die größten Aquafutterproduzenten in der Region. Allein China trug 16,5 Millionen Tonnen zur weltweiten Fischfutterproduktion bei. Dies stellt eine wachsende Chance für die Entwicklung des Marktes für Aquakulturfutter-Carotinoide dar. Es wird erwartet, dass das zunehmende Bewusstsein der Aquakulturbauern für die Notwendigkeit einer optimalen Ernährung in ihren Betrieben das Wachstum des Aquakultursegments des Marktes für Futtercarotinoide weiter ankurbeln wird.

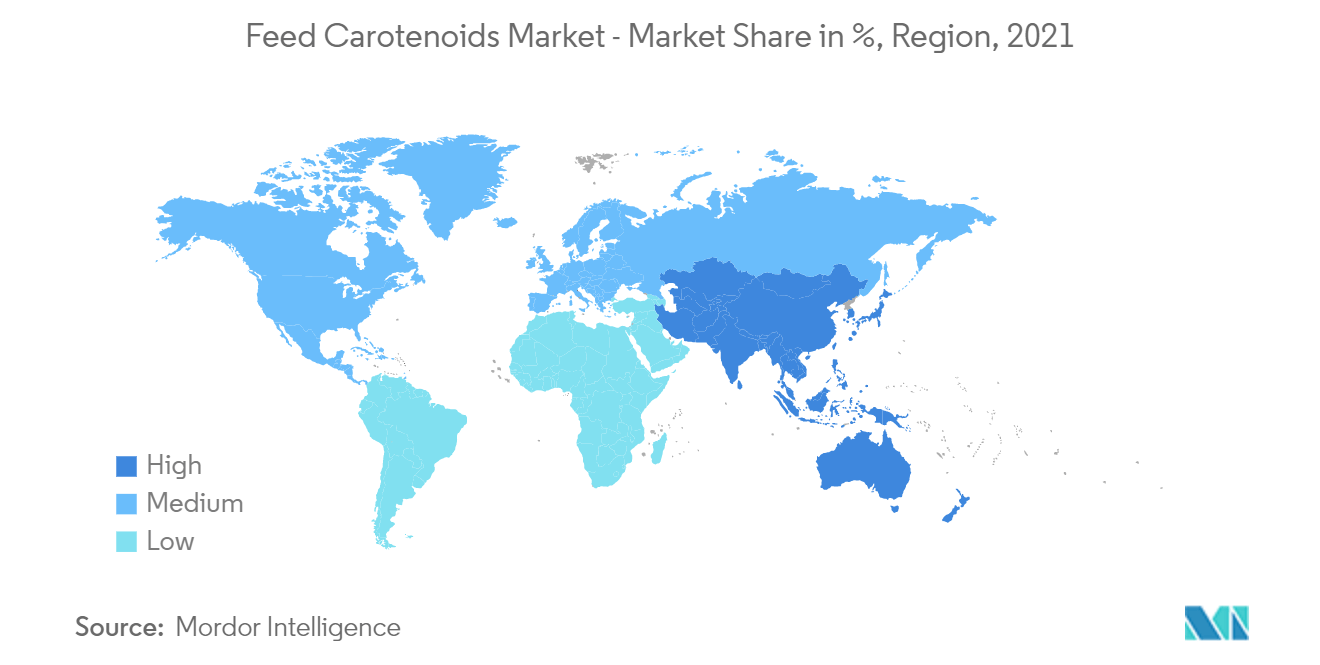

Asien-Pazifik ist Weltmarktführer

Der asiatisch-pazifische Raum ist der größte Verbraucher von Carotinoiden als Futterzusatzstoffe, da er der weltweit größte Markt für Aquakultur ist, der von China dominiert wird. Vietnam, Indonesien und Indien sind die Schlüsselmärkte, von denen aufgrund der Einführung neuer wissenschaftlicher Methoden in der Landwirtschaft und des zunehmenden Konsums von Fisch und anderen tierischen Produkten in Zukunft ein deutliches Wachstum erwartet wird. Das Ziel, das Exportpotenzial in den asiatischen Ländern zu steigern, kurbelt auch die Futtermittelnachfrage an und kurbelt damit das Wachstum des Carotinoide-Marktes an. In Indonesien plant die Regierung, bis Ende 2022 ein Netzwerk aus Dutzenden Dörfern mit Aquakulturfarmen aufzubauen, um die Aquakulturexporte anzukurbeln.

Zu den derzeit wichtigsten Exportarten zählen die Asiatische Tigergarnele (Penaeus monodon) und die Weißbeingarnele (Litopenaeus vannamei). Darüber hinaus wird den Tierhaltern in der Region zunehmend bewusst, wie wichtig natürliche Zusatzstoffe im Futter sind. Synthetische Carotinoide werden in Futtermittelzusatzstoffen durch natürliche ersetzt, wodurch das Problem der gesundheitlichen Auswirkungen auf Mensch und Tier sowie auf die Umwelt angegangen wird. Synthetische Carotinoide werden für 250–2.000 USD/kg verkauft, während natürliche Carotinoide für 350–7.500 USD/kg verkauft werden. Daher wird erwartet, dass die Investition in natürliche Carotinoide den Markt in der Region im Prognosezeitraum ankurbeln wird.

Überblick über die Futtermittel-Carotinoide-Branche

Der untersuchte Futtercarotinoidmarkt ist konsolidiert, wobei führende Global Player bedeutende Marktanteile besetzen. BASF SE, Kemin Industries, DSM Animal Nutrition, EW Nutrition, VievePharm Animal Nutrition BV und Allied Biotech Corporation sind die Hauptakteure, die gemessen am Gesamtumsatz im Jahr 2021 über 80 % des globalen Marktes für Futtercarotinoide ausmachen.

Futtermittel-Carotinoide-Marktführer

-

BASF SE

-

Kemin Industries

-

DSM Animal Nutrition

-

VievePharm Animal Nutrition B.V.

-

EW Nutrition

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Feed-Carotinoide-Marktnachrichten

Im Februar 2021 erwarb EW Nutrition, ein Tierernährungsunternehmen, das Futterqualitäts- und Pigmentgeschäft von Novus International Inc.

Im März 2019 brachte Kemin Animal Nutrition and Health Organic KEM GLO auf den Markt, das Bio-Eierproduzenten dabei hilft, die Farbe von Eigelb für nordamerikanische Eierproduzenten zu intensivieren.

Im August 2018 brachte BASF Lucantin NXT-Formulierungen als Ersatz für Ethoxyquin (EQ) als Stabilisator auf dem EU-28-Markt auf den Markt. Die nächste Generation von Carotinoiden wird durch Propylgallat (PG) und Butylhydroxytoluol (BHT) oder Tocopherol stabilisiert.

Marktbericht über Futtercarotinoide – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktübersicht

4.2 Marktführer

4.3 Marktbeschränkungen

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Käufer

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte

4.4.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG

5.1 Typ

5.1.1 Beta-Carotin

5.1.2 Lycopin

5.1.3 Lutein

5.1.4 Astaxanthin

5.1.5 Canthaxanthin

5.1.6 Andere Arten

5.2 Tierart

5.2.1 Wiederkäuer

5.2.2 Geflügel

5.2.3 Schwein

5.2.4 Aquakultur

5.2.5 Andere Tierarten

5.3 Erdkunde

5.3.1 Nordamerika

5.3.1.1 Vereinigte Staaten

5.3.1.2 Kanada

5.3.1.3 Mexiko

5.3.1.4 Rest von Nordamerika

5.3.2 Europa

5.3.2.1 Deutschland

5.3.2.2 Großbritannien

5.3.2.3 Frankreich

5.3.2.4 Spanien

5.3.2.5 Russland

5.3.2.6 Italien

5.3.2.7 Rest von Europa

5.3.3 Asien-Pazifik

5.3.3.1 China

5.3.3.2 Indien

5.3.3.3 Japan

5.3.3.4 Australien

5.3.3.5 Rest der Asien-Pazifik-Region

5.3.4 Südamerika

5.3.4.1 Brasilien

5.3.4.2 Argentinien

5.3.4.3 Rest von Südamerika

5.3.5 Naher Osten und Afrika

5.3.5.1 Saudi-Arabien

5.3.5.2 Südafrika

5.3.5.3 Rest des Nahen Ostens und Afrikas

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Die am häufigsten verwendeten Strategien

6.2 Marktanteilsanalyse

6.3 Firmenprofile

6.3.1 BASF SE

6.3.2 Thoroughbred Remedies Manufacturing

6.3.3 DSM Animal Nutrition

6.3.4 Kemin Industries

6.3.5 Synthite Industries Ltd

6.3.6 Nutrex NV

6.3.7 VievePharm Animal Nutrition BV

6.3.8 Impextraco

6.3.9 Allied Biotech Corporation

6.3.10 Vitafor

6.3.11 EW Nutrition

6.3.12 Avivagen

6.3.13 Innovad

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

8. AUSWIRKUNGEN VON COVID-19 AUF DEN MARKT

Segmentierung der Futtermittel-Carotinoide-Branche

Futtercarotinoide sind Verbindungen, die in Tierfutter als Farbpigmente zur Verfeinerung verschiedener tierischer Produkte verwendet werden, darunter Eigelb, Hähnchenhaut, Fisch und Krebstiere. Der Markt für Futtercarotinoide ist nach Typ in Beta-Carotin, Lycopin, Lutein, Astaxanthin, Canthaxanthin und andere Typen unterteilt. Nach Tierart ist der Markt in Wiederkäuer, Geflügel, Schweine, Aquakultur und andere Tierarten unterteilt. Der Markt ist auch geografisch segmentiert, um die wichtigsten Trends in den wichtigsten Märkten in Nordamerika, Europa, Asien-Pazifik, Südamerika sowie dem Nahen Osten und Afrika einzubeziehen. Der Bericht bietet Marktgrößen und Prognosen für den Markt für Futtercarotinoide in Bezug auf den Wert (in Mio. USD) für alle oben genannten Segmente.

| Typ | ||

| ||

| ||

| ||

| ||

| ||

|

| Tierart | ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

Häufig gestellte Fragen zur Marktforschung zu Futtercarotinoiden

Wie groß ist der Markt für Futtercarotinoide?

Es wird erwartet, dass der Markt für Futtercarotinoide im Jahr 2024 10,52 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,60 % auf 12,56 Milliarden US-Dollar wachsen wird.

Wie groß ist der Futtercarotinoide-Markt aktuell?

Im Jahr 2024 wird die Marktgröße für Futtercarotinoide voraussichtlich 10,52 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Futtercarotinoide-Markt?

BASF SE, Kemin Industries, DSM Animal Nutrition, VievePharm Animal Nutrition B.V., EW Nutrition sind die wichtigsten Unternehmen, die auf dem Markt für Futtercarotinoide tätig sind.

Welches ist die am schnellsten wachsende Region im Futtercarotinoide-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Futtercarotinoide-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Futtercarotinoide.

Welche Jahre deckt dieser Markt für Futtercarotinoide ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Futtercarotinoide auf 10,15 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Futtercarotinoide für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Futtercarotinoide für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht über Futtercarotinoide

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Futtercarotinoiden im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Futtercarotinoide umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.