| Studienzeitraum | 2019 - 2029 |

| Marktgröße (2024) | USD 10.90 Billion |

| Marktgröße (2029) | USD 14.61 Billion |

| CAGR (2024 - 2029) | 6.03 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

| Marktkonzentration | Mittel |

Hauptakteure.webp)

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für verteilte Antennensysteme

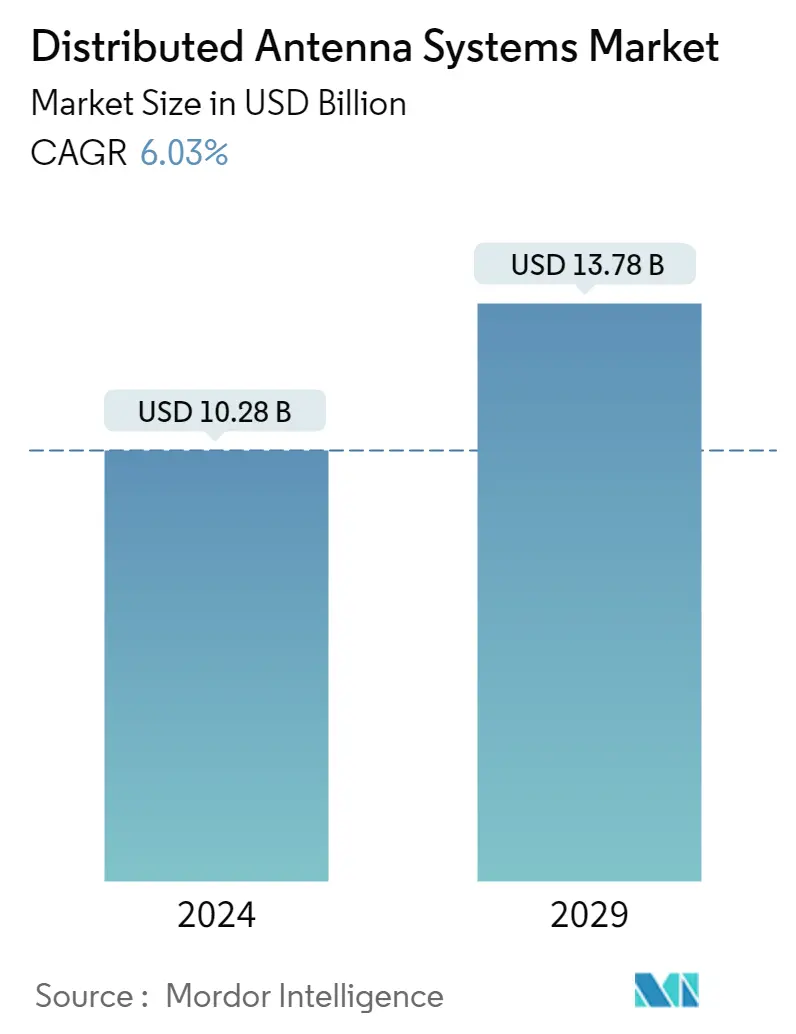

Die Marktgröße für verteilte Antennensysteme wird im Jahr 2024 auf 10,28 Milliarden US-Dollar geschätzt und soll bis 2029 13,78 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,03 % im Prognosezeitraum (2024–2029) entspricht.

Die Entwicklungen in der Kommunikationstechnologie, die zur Entwicklung von Hochgeschwindigkeitskonnektivität, Netzwerkgeräten mit geringerem Stromverbrauch und einer größeren Konnektivitätsabdeckung geführt haben, haben den Markt für DAS-Systeme angekurbelt. Darüber hinaus unterstützen die steigende Nachfrage nach stabiler und unterbrechungsfreier Konnektivität und die wachsende Zahl angeschlossener Geräte das Wachstum des untersuchten Marktes.

- Das Konzept verteilter Antennensysteme gibt es schon seit vielen Jahren, und die zunehmende Nutzung drahtloser Netzwerke in Gebäuden mit potenziellen Anwendungen in Smart Homes und vernetzten Geräten hat die Implementierung von DAS-Systemen auf dem Markt weiter vorangetrieben, da sie mehrere Vorteile gegenüber Einzelantennensystemen bieten. Antennensysteme, die es Unternehmen ermöglichen, die für Anwendungen erforderliche Abdeckung zu erhalten.

- Während Kunden eine allgegenwärtige, hochwertige Sprachabdeckung erwarten, definiert die schnell wachsende Nutzung von daten- und videogesteuerten Anwendungen die Rolle von DAS-Systemen neu.

- Die Mobilfunkbranche ist stets bestrebt, mit der wachsenden Nachfrage nach höherer Bandbreite und der steigenden Datennutzung für Hochgeschwindigkeitsanwendungen Schritt zu halten, indem sie LTE-Standards und die Standards LTE-Advanced (LTE-A) integriert. Abhängig von Makro-Mobilfunknetzen allein konnten die Anforderungen der letzten Generation von Anwendungen nicht effizient erfüllt werden. Dies hat sich weiter auf die Notwendigkeit konzentriert, DAS-Netzwerke bereitzustellen, um Benutzeranforderungen wie Dienstleistungen in Büros, Stadien, Wohnungen, Flughäfen und Hochhäusern gerecht zu werden.

- Darüber hinaus hat sich herausgestellt, dass DAS in Bezug auf Sprachanrufe mehr als nur eine Lösung für die Netzabdeckung in Innenräumen ist. In Smart Cities beispielsweise hat sich DAS als entscheidende Lösung erwiesen, die bei der Schaffung der erforderlichen Infrastruktur für die Verwirklichung vernetzter Systeme hilft. Verschiedene Infrastrukturen wie intelligente Gebäude, Einkaufskomplexe, Krankenhäuser und Fahrzeugverkehrsmanagement erfordern eine kontinuierliche Kommunikation; Daher wird erwartet, dass dies die Marktnachfrage ankurbeln wird.

- Allerdings gehören die Kosten verteilter Antennensysteme zu den größten Herausforderungen für die Entwicklung des untersuchten Marktes, da der Preis einer DAS-Lösung auf der Grundlage von Zeit und Reichweite bestimmt wird. Passives DAS, das beispielsweise regelmäßig zur Identifizierung der Abdeckung von Mobilfunkanbietern verwendet wird, liegt am unteren Ende und kostet möglicherweise nur ein paar Hundert oder Tausende Dollar. Im Gegenteil Aktives DAS dient dazu, die gebäudeinterne Abdeckung eines oder mehrerer Mobilfunkanbieternetze zu erhöhen, die zu höheren Kosten verfügbar ist.

- Darüber hinaus spielten wichtige Technologien während der COVID-19-Krise eine wesentliche Rolle dabei, die Gesellschaft während Lockdowns und Quarantänen funktionsfähig zu halten. Darüber hinaus wird erwartet, dass DAS und andere verwandte Technologien nachhaltige Auswirkungen haben werden. Darüber hinaus ist die kontinuierliche Überwachung der sich entwickelnden Anzeichen einer möglichen neuen Weltordnung nach der COVID-19-Krise für aufstrebende Unternehmen von entscheidender Bedeutung, und die bedeutenden Akteure freuen sich darauf, mit den sich jetzt verändernden Distributed Antenna Systems (DAS) Erfolg zu haben Es wird erwartet, dass es Investitionen vorantreibt und das Wachstum des untersuchten Marktes im Prognosezeitraum unterstützt.

Markttrends für verteilte Antennensysteme

Sport- und Unterhaltungssegment soll einen bedeutenden Marktanteil halten

- Distributed Antenna Systems (DAS) stellen drahtlose Dienste über ein Antennensystem bereit, hauptsächlich für große Infrastruktureinrichtungen wie Sportkomplexe, Stadien usw., um eine gleichmäßige Konnektivität zu gewährleisten und sicherzustellen, dass Notfallhelfer die drahtlose Kommunikation innerhalb einer Gebäudestruktur und unterwegs aufrechterhalten -Job in Notfällen, unter Berücksichtigung großer Versammlungen an diesen Orten.

- Derzeit erwarten Sport- und Unterhaltungsfans einen unterbrechungsfreien drahtlosen Service, der es ihnen ermöglicht, schnell und einfach mit ihren Freunden und ihrer Familie in Verbindung zu bleiben, während sie ein Live-Event genießen. Darüber hinaus sind das Aktualisieren sozialer Medien, das Teilen von Fotos und Videos, das Versenden von Texten und das Tätigen von Anrufen integrale und erwartete Bestandteile des Erlebens einer Live-Veranstaltung. Allerdings stellen Stadien und Arenen aufgrund ihrer Größe, Form und unterschiedlichen Datennutzung besondere Herausforderungen für die mobile Kommunikation dar.

- Die gebäudeinternen drahtlosen Lösungen haben diese einzigartigen Herausforderungen von Stadien und Arenen gelöst, um sicherzustellen, dass die Zuschauer stets über eine zuverlässige Konnektivität verfügen. Mit DAS-Systemen können Stadien außerdem ihr Sicherheitspersonal und die Ersthelfer für die öffentliche Sicherheit mit unternehmenskritischen Kommunikationsressourcen ausstatten, die sowohl Mobilfunk- als auch öffentliche Sicherheitsbänder unterstützen.

- Darüber hinaus beeinflusst die 5G-Technologie nahezu jeden Aspekt des Lebens der Menschen, einschließlich des Erlebnisses der Fans an allen Sport- und Unterhaltungsstätten. Beim Bau neuer Stadien werden von Anfang an 5G-fähige Technologien berücksichtigt, während mehrere bestehende Plattformen diese ebenfalls integrieren, um den Erwartungen der Fans gerecht zu werden und die Konnektivität durch innovative Lösungen zu optimieren.

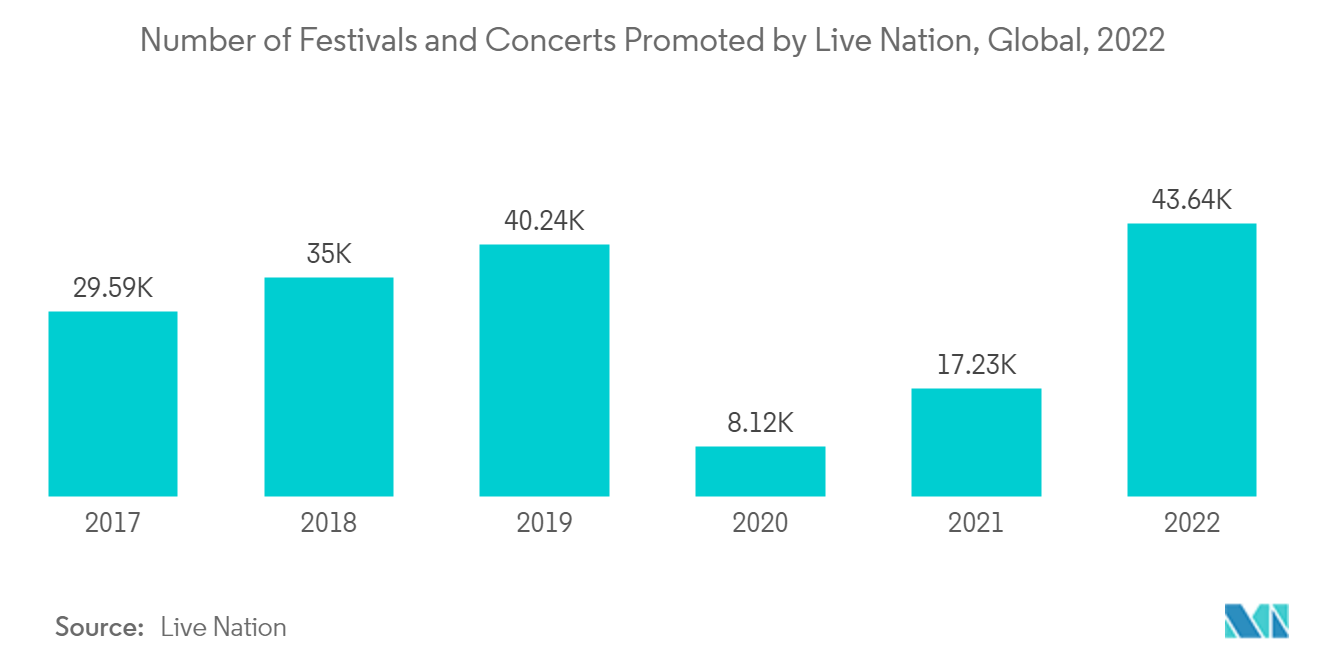

- Darüber hinaus wird erwartet, dass die zunehmende Zahl von weltweit organisierten Sport- und Unterhaltungsveranstaltungen, die Investitionen in den Bau neuer Stadien sowie Sport- und Unterhaltungskomplexe vorantreiben, ein günstiges Marktszenario für das untersuchte Marktwachstum schaffen wird. Beispielsweise organisierte Live Nation, eine führende Veranstaltungsorganisation, im Jahr 2021 weltweit etwa 17.234 Veranstaltungen. Obwohl die Zahl hauptsächlich aufgrund von COVID-19 zurückgegangen ist, wird erwartet, dass sie im Prognosezeitraum an Fahrt gewinnt.

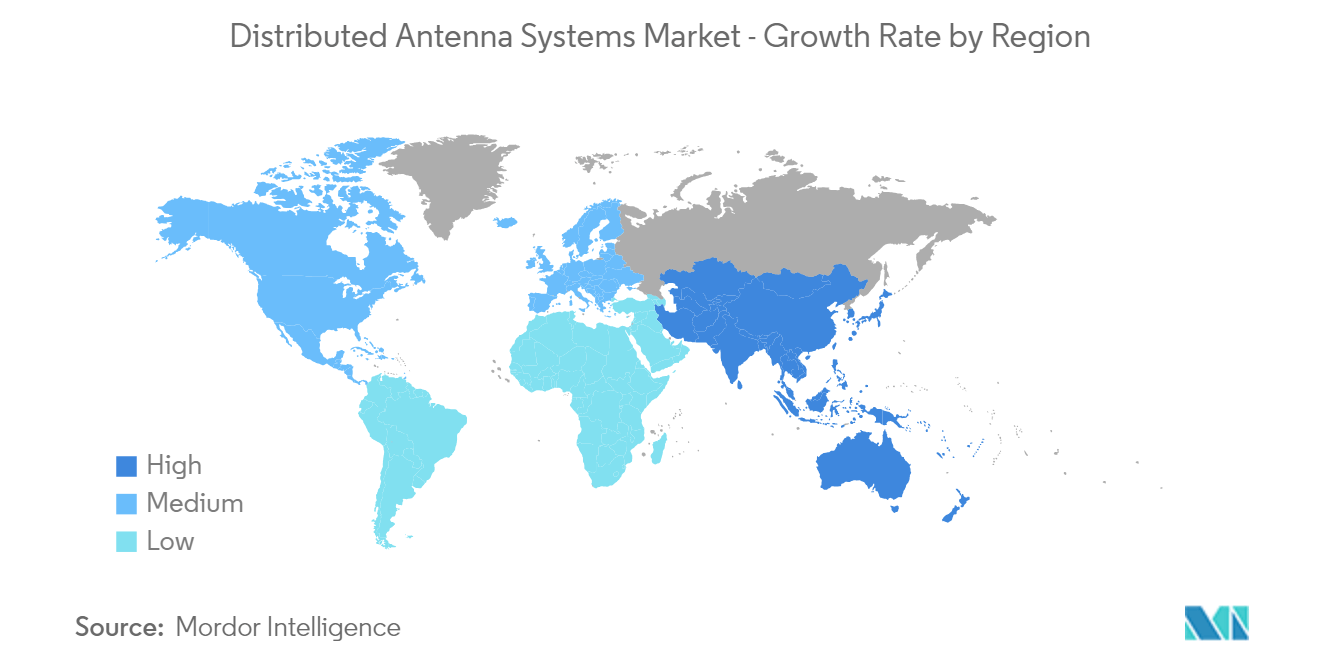

Der asiatisch-pazifische Raum verzeichnet das höchste Wachstum

- Aufgrund des rasch zunehmenden Baus von Wohnhochhäusern und Gewerbeflächen wie Einkaufszentren und Gewerbeparks in Verbindung mit zahlreichen Regierungsinitiativen wie unter anderem Smart Nation Singapore und Smart Cities Mission India mit einem wachsenden 4G-Volumen Die zunehmende Beliebtheit von Bring Your Own Device-Trends ist einer der weiteren Faktoren, die den DAS-Markt in der Region antreiben.

- Die jüngsten Fortschritte in der Mobilfunktechnologie sind einer der Hauptfaktoren für das hervorragende Wachstum der Region im Prognosezeitraum. Dies ist auf die wachsende Zahl geplanter LTE-Netzausbauten in Schwellenländern zurückzuführen. Auch die Virtualisierung mobiler Netzwerke und die schnelle Einführung offener APIs sind weitere Faktoren, die zum Wachstum des Marktes beitragen.

- Der asiatisch-pazifische Raum war eine Region voller Kontraste. In fortgeschrittenen Märkten wie Südkorea und Japan gibt es seit einigen Jahren Projekte zur Netzverdichtung für 5G. Die stark urbanisierten chinesischen Verwaltungsregionen Hongkong und Macau sowie der Stadtstaat Singapur sind in ihrer umfangreichen Nutzung von Kleinzellen und DAS vergleichbar. Auf der anderen Seite ist die Entwicklungskurve in Schwellenländern wie Indien und Indonesien, die immer noch auf die traditionellen Makrotürme angewiesen sind, um ihre große ländliche Bevölkerung zu versorgen. Beispiele für diese Gruppe sind auch die Malediven und die pazifischen Inselstaaten, die gänzlich auf Mobilfunkmasten verzichten und stattdessen noch günstigere satellitengestützte Mobilfunknetze nutzen.

- Daher sind Festlandchina, Südkorea und Japan derzeit die größten Tower-Märkte in der Region. Allerdings hat die Mastabdeckung in diesen Märkten bereits die Mehrheit der Bevölkerung erreicht, was bedeutet, dass das künftige Mastwachstum in erheblichem Maße von der Netzverdichtung in städtischen Gebieten durch den Einsatz kleiner Zellen und DAS abhängen würde.

- Darüber hinaus gibt es in der Region mehrere Partnerschaften und Kooperationen, die den Weg für die weitere technologische Entwicklung ebnen. Um diesen Herausforderungen zu begegnen, haben Nokia und China Mobile beispielsweise gemeinsam dieses kostengünstige hybride verteilte 5G-Indoor-System entwickelt. Das intelligente Indoor-Abdeckungssystem nutzt das Nokia 5G Pico Remote Radio Head-System zusammen mit den passiven DAS-Antennen und der Bluetooth Low Energy (BLE)-Technologie. Diese neue Lösung reduziert außerdem die Bereitstellungskosten im Vergleich zu herkömmlichen rein passiven DAS-Systemen und bietet gleichzeitig eine größere Kapazität als DAS.

Branchenüberblick über verteilte Antennensysteme

Der Markt für verteilte Antennensysteme ist mäßig wettbewerbsintensiv; Es wird jedoch erwartet, dass der Wettbewerb aufgrund des zunehmenden mobilen Datenverkehrs, der Verbreitung vernetzter Geräte aufgrund des Internets der Dinge (IoT), des steigenden Bedarfs an Frequenzeffizienz und der wachsenden Verbrauchernachfrage nach erweiterter Netzwerkabdeckung und unterbrechungsfreier Konnektivität zunehmen wird. Mittlerweile drängen viele Unternehmen mit unterschiedlichen Angeboten auf den Markt. Zu den wichtigsten Marktteilnehmern zählen Anixter, CommScope, TE Connectivity, Corning Inc. und American Tower Corporation. Zu den jüngsten Entwicklungen auf dem Markt gehören:.

Im Dezember 2022 gab der Fußballverein Real Betis Balompié eine Partnerschaft mit Cellnex bekannt, einem Anbieter von drahtloser Telekommunikations- und Rundfunkinfrastruktur, um die digitale Infrastruktur des Vereins zu entwickeln und seinen Fans das beste digitale Erlebnis zu bieten. Gemäß dieser Vereinbarung installierte Cellnex ein verteiltes Antennensystem (DAS) im Benito Villamarín-Stadion.

Im November 2022 brachte Advanced RF Technologies (ADRF), ein führender reiner Anbieter von verteilten Antennensystemen (DAS) und Repeatern, seine neue ADXV DAS C-Band-Lösung und den SDRX C-Band-Repeater auf den Markt. Die ADXV DAS C-Band-Module umfassen High-Power-Remote- (HPR) und Mid-Power-Remote- (MPR) Optionen, die C-Band-Frequenzen von 3,7 GHz bis 3,98 GHz unterstützen und Gebäudeeigentümern, Mobilfunkanbietern, Systemintegratoren und neutralen Hosts ermöglichen um eine flächendeckende 5G-Abdeckung für Gebäude und Veranstaltungsorte jeder Größe zu schaffen.

Marktführer bei verteilten Antennensystemen

-

Anixter Inc.

-

CommScope Inc.

-

TE Connectivity Ltd

-

American Tower Corporation

-

SOLiD Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für verteilte Antennensysteme

- Juli 2023 American Tower Corporation und Xcel Energy Center kündigen den Einsatz einer Distributed Antenna System (DAS)-Lösung an, die die 5G-Technologie auf den Markt bringen wird. Das Unternehmen tritt in eine neue Ära des Fan-Engagements ein und stellt den Minnesota Wild-Fans modernste Anwendungen mit einem aktualisierten 5G DAS mit neutralem Host bereit.

- Oktober 2022 PROSE Technologies, ein Anbieter von drahtlosen Antennen-, Übertragungs-, Kapazitäts- und Abdeckungslösungen, kündigt ein neues Active DAS-System für das 5G-Netzwerk an. Das Unternehmen kündigte außerdem die Einführung seines ersten gebäudeinternen 5G-DAS in einem der größten Gewerbekomplexe in Mumbai, Indien, an.

Branchensegmentierung für verteilte Antennensysteme

Das DAS ist ein Netzwerk aus voneinander beabstandeten Antennen, die mit einer bekannten Quelle verbunden sind. DAS nutzt diese Funktion, um innerhalb eines bestimmten Bereichs eine drahtlose oder Funkabdeckung bereitzustellen. Es kann in dicht besiedelten Gebieten wie Einkaufszentren eingesetzt werden und bietet eine hohe Bandbreite, ohne dass Mikro- oder Kleinzellen installiert werden müssen. Sicherheit, Gesundheitswesen und Gebäudekommunikation gehören zu den wichtigsten Endbenutzersegmenten, die den Markt und die industriellen Anwendungen bestimmen.

Die Studie bietet eine detaillierte Analyse der wichtigsten Trends und aufstrebenden Marktchancen auf dem Markt, indem sie den Markt nach Typ segmentiert, z. B. aktiv, passiv, digital und hybrid; Endverbraucher wie Fertigung, Telekommunikation, Gesundheitswesen, Regierung, Transport, Sport und Unterhaltung; Anwendungen wie Unternehmens-DAS, öffentliche Sicherheit DAS; und Geographie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika, Naher Osten und Afrika).

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Nach Typ | Aktiv |

| Passiv | |

| Digital | |

| Hybrid | |

| Vom Endbenutzer | Herstellung |

| Gesundheitspflege | |

| Regierung | |

| Transport | |

| Sport und Unterhaltung | |

| Telekommunikation | |

| Andere Endbenutzer | |

| Auf Antrag | Enterprise DAS |

| DAS für öffentliche Sicherheit | |

| Andere Anwendungen | |

| Erdkunde | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Lateinamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Marktforschung für verteilte Antennensysteme

Wie groß ist der Markt für verteilte Antennensysteme?

Die Größe des Marktes für verteilte Antennensysteme wird im Jahr 2024 voraussichtlich 10,28 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 6,03 % auf 13,78 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für verteilte Antennensysteme derzeit?

Im Jahr 2024 wird die Größe des Marktes für verteilte Antennensysteme voraussichtlich 10,28 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für verteilte Antennensysteme?

Anixter Inc., CommScope Inc., TE Connectivity Ltd, American Tower Corporation, SOLiD Inc. sind die wichtigsten Unternehmen, die auf dem Markt für verteilte Antennensysteme tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für verteilte Antennensysteme?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für verteilte Antennensysteme?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für verteilte Antennensysteme.

Welche Jahre deckt dieser Markt für verteilte Antennensysteme ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für verteilte Antennensysteme auf 9,70 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für verteilte Antennensysteme für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für verteilte Antennensysteme für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Telecom Reports

Popular Technology, Media and Telecom Reports

Branchenbericht für verteilte Antennensysteme

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate verteilter Antennensysteme im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse verteilter Antennensysteme umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.