Digitale Transformation in der Öl- und Gasmarktanalyse

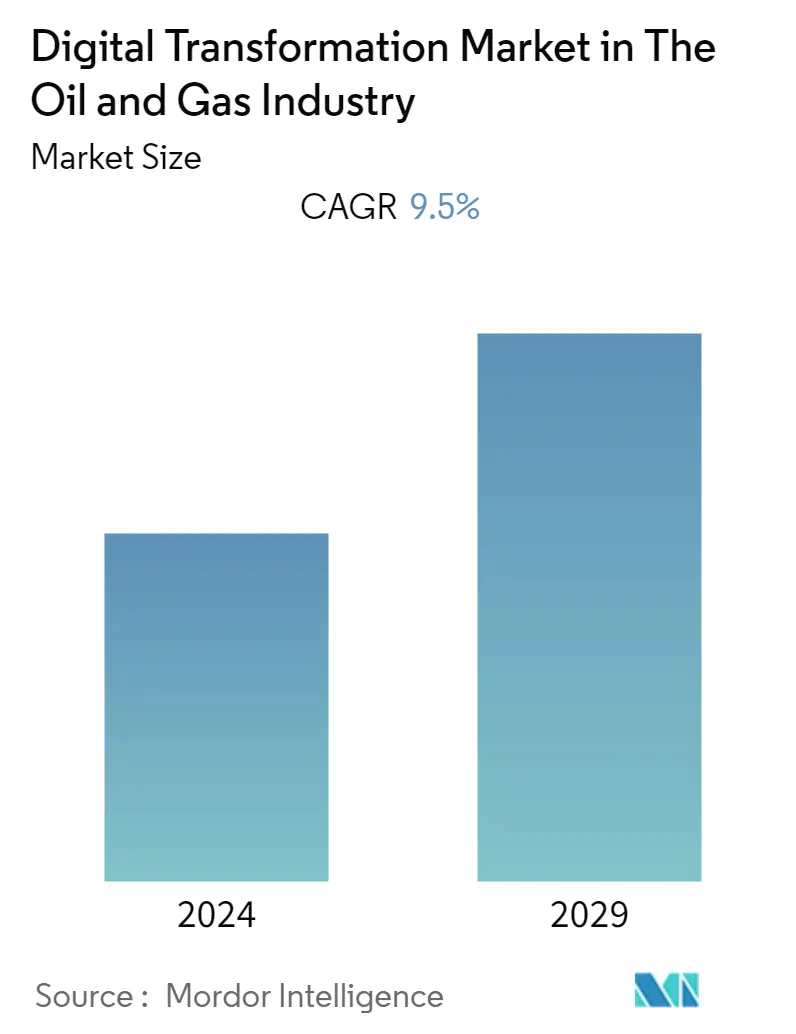

- Der Markt für digitale Transformation in der Öl- und Gasindustrie wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 9,5 % verzeichnen. Die digitale Transformation ist seit dem letzten Jahrzehnt einer der wichtigsten Trends, die die globale Öl- und Gasindustrie vorantreiben. Diese Transformation ermöglicht es den Betrieben, unter anderem fortschrittliche digitale Technologien wie KI, IoT und Big Data zu nutzen, um die Effizienz zu steigern und dadurch neue Möglichkeiten dafür zu eröffnen, da es sich möglicherweise um digitale Zwillinge handelt, was die Effizienz der Vorhersage offensichtlich verbessert Wartung der kritischen Vermögenswerte und dadurch Begrenzung der Gefährdung der Arbeiter in den Einrichtungen durch gefährliche Aufgaben.

- Extended Reality ist die neueste und aufstrebende Lösung in der Öl- und Gasindustrie. Unternehmen wie Shell, ExxonMobil und BP gehören zu den ersten Akteuren, die immersive Technologien in diesem Bereich einsetzen.

- Das Offshore-Öl- und Gasgeschäft nutzt KI in der Datenwissenschaft, um die komplexen Daten, die für die Exploration und Produktion von Öl und Gas verwendet werden, besser zugänglich zu machen, sodass Unternehmen neue Explorationspotenziale entdecken oder bestehende Infrastrukturen stärker nutzen können. Beispielsweise investierte BP kürzlich in das in Houston ansässige Start-up Belmont Technology, um die KI-Fähigkeiten des Unternehmens zu stärken und eine cloudbasierte Geowissenschaftsplattform mit dem Spitznamen Sandy zu entwickeln.

- Unter allen Basistechnologien dürfte künstliche Intelligenz im Prognosezeitraum eine bedeutende Rolle spielen. KI wird auch zur Erhöhung der Sicherheit von Tankstellen zur vorbeugenden Wartung eingesetzt. Allerdings kam es immer häufiger zu Bränden an Tankstellen. Beispielsweise kam es im September 2021 zu einem Unfall an einer Tankstelle am McCarran Airport in Las Vegas. Solche Ereignisse können tödlich sein und Tankstellen und die Umgebung zerstören. Intelligente Kameras auf KI-Basis können jedoch auf den Risikobereich zugreifen und das Ausmaß möglicher Schäden verringern.

- Im November 2021 gab ElectrifAi die Verfügbarkeit von Computer Vision (CV) und Machine Learning as a Service (MLaaS) für die Öl-, Gas- und Energieindustrie bei ADIPEC in Abu Dhabi bekannt. Mit MLaaS von ElectrifAi benötigen Unternehmen wenig bis gar keine Erfahrung, um die maximalen geschäftlichen und betrieblichen Vorteile von KI und ML zu nutzen. MLaaS lässt sich schnell in jeder Cloud-Umgebung oder beim Kunden bereitstellen.

- Darüber hinaus ermöglicht der Einsatz von Überwachungsgeräten wie IoT den Unternehmen, die Branche weiter zu digitalisieren, indem sie die Prozesse automatisieren und optimieren und die damit verbundenen Risiken, einschließlich Sicherheits- und Regulierungsfragen sowie Fernzugriff, durch ständige Überwachung der Geräte eliminieren.

- Darüber hinaus sind die im Jahr 2020 im Zuge von COVID-19 drastisch gesunkenen Ölpreise und ein Preiskampf zwischen Saudi-Arabien und Russland für Ölförderunternehmen ein großes Hindernis für den Einsatz von Automatisierung. Darüber hinaus hat die in Texas ansässige Occidental Petroleum Corporation (Oxy) laut der Internationalen Energieagentur (IEA) von allen globalen Öl- und Gasproduzenten weltweit die deutlichste Reduzierung ihrer Investitionsausgaben für 2020 vorgenommen. COVID-19 hat dazu geführt, dass Oxy seine Investitionen im Jahr 2020 um 48,1 % auf 2,7 Milliarden US-Dollar von den zu Jahresbeginn geplanten 5,2 Milliarden US-Dollar reduziert hat. Allerdings hat die Pandemie die Notwendigkeit der Digitalisierung in der Öl- und Gasindustrie deutlich verdeutlicht. Daher begannen Unternehmen, Investitionen in solche Transformationen zu planen; Daher wird erwartet, dass der Markt im Prognosezeitraum wächst.

Digitale Transformation in Öl- und Gasmarkttrends

Es wird erwartet, dass der Downstream-Sektor einen großen Marktanteil verzeichnen wird

- Die digitale Transformation gilt als eine der zentralen Innovationen bei der Führung der nachgelagerten Abläufe in der Öl- und Gasindustrie. Die Unternehmen konzentrieren sich auf die Steigerung der Anlagenauslastung durch die Verbesserung der Produktionseffizienz der Werke.

- Die nachgelagerten Betriebe der Öl- und Gasunternehmen, darunter sowohl die Petrochemie als auch die Raffinerie, haben schon immer Technologien zur Verbesserung ihrer Abläufe eingesetzt. Diese Unternehmen haben innovative Ansätze entwickelt und übernommen, die komplexe Prozesse verwalten und Daten interpretieren, um die Leistung zu verbessern. Angesichts des strategischen Vorstoßes vieler Unternehmen, ihre nachgelagerten Aktivitäten in der Öl- und Gas-Wertschöpfungskette, insbesondere in der Petrochemie, auszubauen, wird erwartet, dass der anhaltende Wandel hin zur Digitalisierung ein noch größeres Potenzial bietet.

- Das Hauptanliegen der Anbieter besteht darin, Wartungskosten vorherzusagen, zu verhindern oder zu reduzieren. Die Automatisierungslösungen für Wartungs- und Turnaround-Planungstools nutzen Anwendungsleistungsmanagement und KI-basierte Simulation und können problemlos zu einem bestehenden Betriebssystem hinzugefügt werden. Darüber hinaus kann die Aufrüstung von Sensorsystemen zur Ermöglichung einer besseren vorausschauenden und vorgeschriebenen Wartung zu einer langfristigen betrieblichen Effizienz führen.

- Mehrere Öl- und Gasunternehmen setzen unter anderem auf Technologien wie KI, IoT und Big Data, um ihre Abläufe zu verbessern. Beispielsweise nutzt Shells Downstream-Handelsgeschäft, das für die Lieferung von Öl und Gas an den Endverbraucher verantwortlich ist, KI-Technologie, um die Verbrauchernachfrage nach Erdölprodukten vorherzusagen, Lieferengpässe zu messen und eine Ölmischung für einen Raffinierungsprozess zu empfehlen.

- Darüber hinaus dürften auch die zunehmenden Expansionen in der Branche das Marktwachstum im Prognosezeitraum ankurbeln. Beispielsweise kündigte die Saudi Arabian Oil Company (Aramco) im Mai 2022 im Zuge der Ausweitung ihrer Downstream-Präsenz in Asien eine Zusammenarbeit mit dem staatlichen thailändischen Ölunternehmen PTT an. Ziel der Organisationen ist es, ihre Partnerschaft bei der Beschaffung von Rohöl, der Vermarktung von Raffinerieprodukten, petrochemischen Produkten und Flüssigerdgas (LNG) zu verbessern. Blauer und grüner Wasserstoff sowie zahlreiche Programme für saubere Energie sind weitere mögliche Einsatzbereiche.

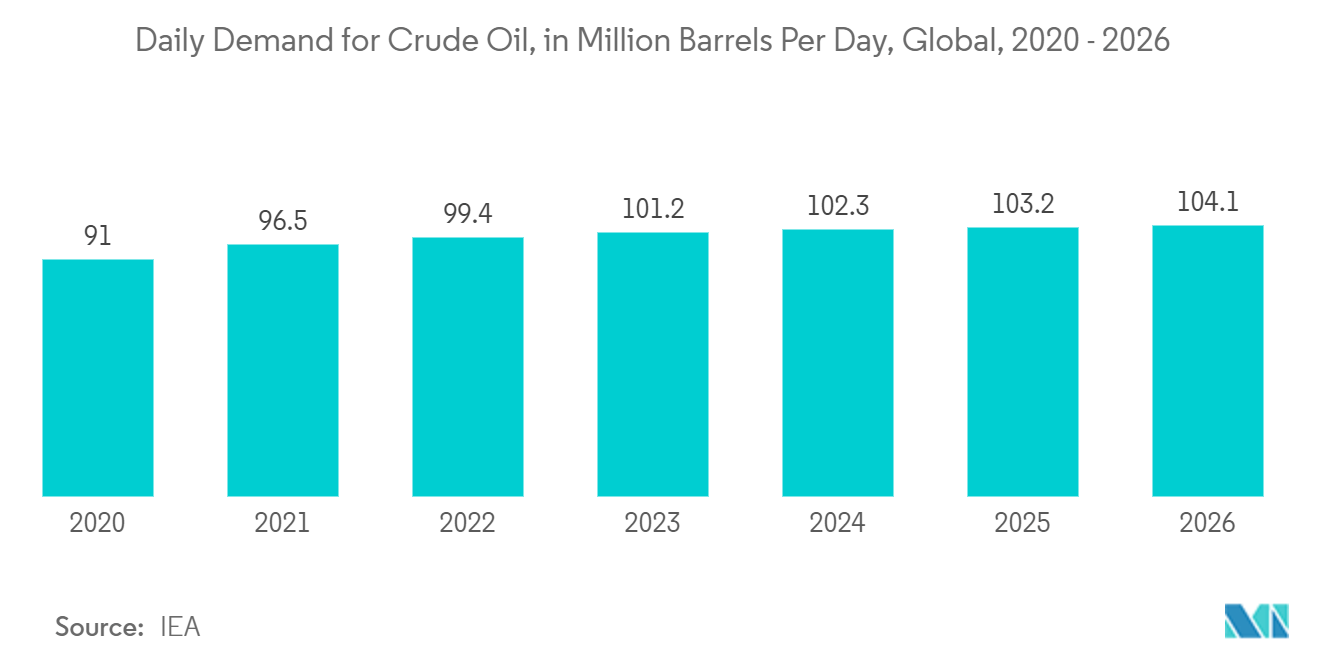

- Darüber hinaus ging die weltweite Nachfrage nach Rohöl im Jahr 2020 auf 91 Millionen Barrel pro Tag zurück. Der Rückgang im Jahr 2020 war auf die wirtschaftlichen und mobilitätsbezogenen Auswirkungen der Coronavirus-Pandemie zurückzuführen, einschließlich weit verbreiteter Stillstände weltweit. Nach Angaben der Energy Information Administration (EIA) wird die Rohölproduktion im Jahr 2023 voraussichtlich 101,2 Millionen Barrel pro Tag betragen. Die wachsende Rohölproduktion dürfte auch das Marktwachstum weiter vorantreiben.

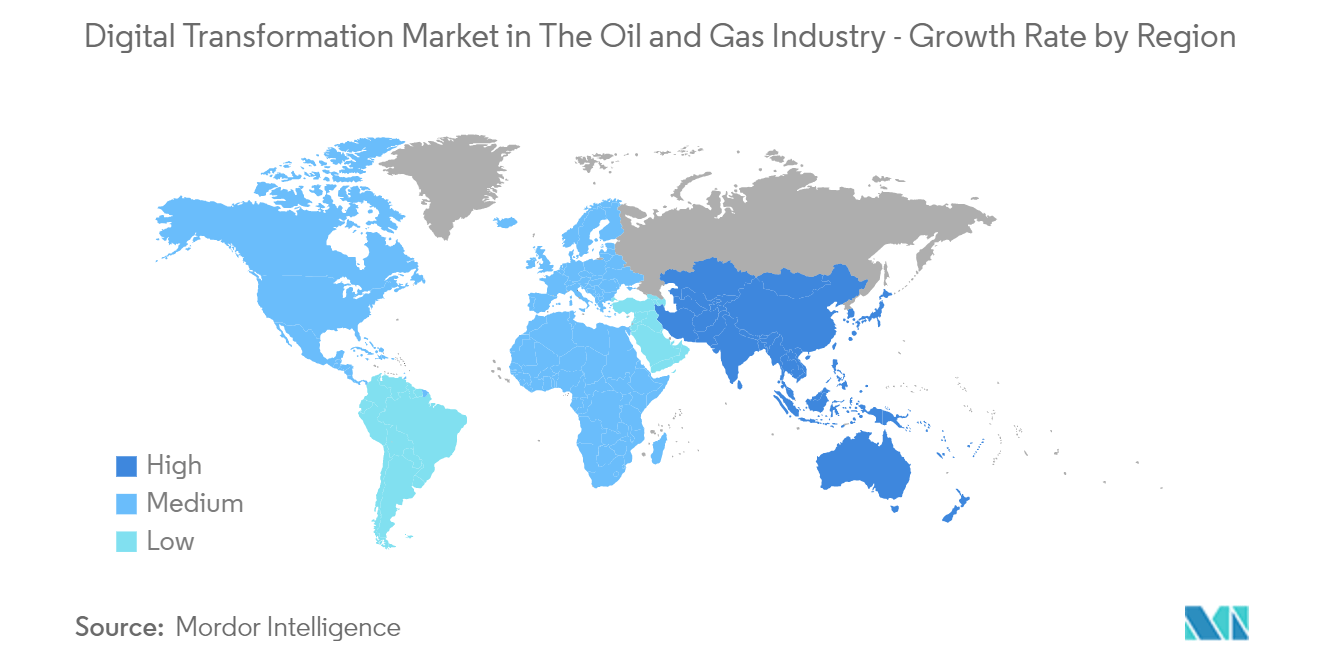

Der asiatisch-pazifische Raum soll einen erheblichen Anteil ausmachen

- Die Region hält einen bedeutenden Marktanteil in der Öl- und Gasindustrie. Darüber hinaus wird Indien laut IBEF voraussichtlich einer der wichtigsten Länder sein, die weltweit zum Wachstum des Erdölverbrauchs außerhalb der OECD beitragen. Indiens Verbrauch an Benzinprodukten lag im Geschäftsjahr 22 bei 204,23 MMT. Hochgeschwindigkeitsdiesel war Indiens am meisten verbrauchtes Ölprodukt und machte im Geschäftsjahr 22 38,84 % des Erdölproduktverbrauchs aus.

- Darüber hinaus kündigte Indian Oil Corp. Ltd (IOCL) im Januar 2022 Pläne zum Ausbau seines Stadtgasverteilungsgeschäfts (CGD) an und plant eine Investition von 7.000 Crores INR (918,6 Mio. USD).

- Länder wie China, Indien, Japan und Südkorea verfügen über einen der aktivsten Öl- und Downstream-Gassektoren in der Region, der zusammen über 78 % der Ölraffinierungskapazität ausmacht, wobei bedeutende Raffinerien tief in petrochemische Produktionseinheiten integriert sind , im asiatisch-pazifischen Raum. Darüber hinaus will Indien laut IBEF 50 % seiner SPR (strategischen Erdölreserven) kommerzialisieren, um Gelder zu beschaffen und zusätzliche Lagertanks zu bauen, um die hohen Ölpreise auszugleichen.

- Darüber hinaus steigern Länder wie Singapur den Raffineriedurchsatz in einem Jahr um über 10 %. Dies bietet Raum für Erweiterungen in den bestehenden Raffinerien, und es wird erwartet, dass neue Projekte die Nachfrage nach digitaler Transformation vorantreiben werden.

- Angesichts der langen Vorlaufzeiten und des enormen Kapitalaufwands bei der Öl- und Gasförderung streben bedeutende Akteure der Branche danach, sich durch transformative Technologien wie KI einen Wettbewerbsvorteil zu verschaffen. Woodside, der bedeutendste australische Erdgasproduzent, setzte beispielsweise IBM Watson ein, um KI-Algorithmen auszuführen und über 25 Millionen Dokumente zu durchsuchen, Inhalte abzurufen, Vergleiche mit der historischen Leistung anzustellen und verwandte Informationen jedem im Unternehmen vorzuschlagen.

- Darüber hinaus gab PetroChina, Asiens führendes Unternehmen, bekannt, dass sein Ölfeld Daqing, das in 20 Jahren eine stabile Produktion von 50 Millionen Tonnen erreichen soll, die digitale Transformation nutzen wird, indem es unter anderem Technologien wie Cloud Computing, Big Data und IoT ermöglicht.

- Allerdings erholte sich der Öl- und Gassektor im Jahr 2021 deutlich und brachte die Branche auf das Niveau vor COVID-19. In Indien wird erwartet, dass die Ölnachfrage bis 2030 um 50 % steigen wird, verglichen mit einem weltweiten Wachstum von 7 %, prognostiziert die Internationale Energieagentur (IEA) in ihrem neuesten Bericht vom Oktober 2021. Daher wird mit einem Wachstum des Sektors gerechnet treiben den untersuchten Markt voran.

Überblick über die digitale Transformation in der Öl- und Gasindustrie

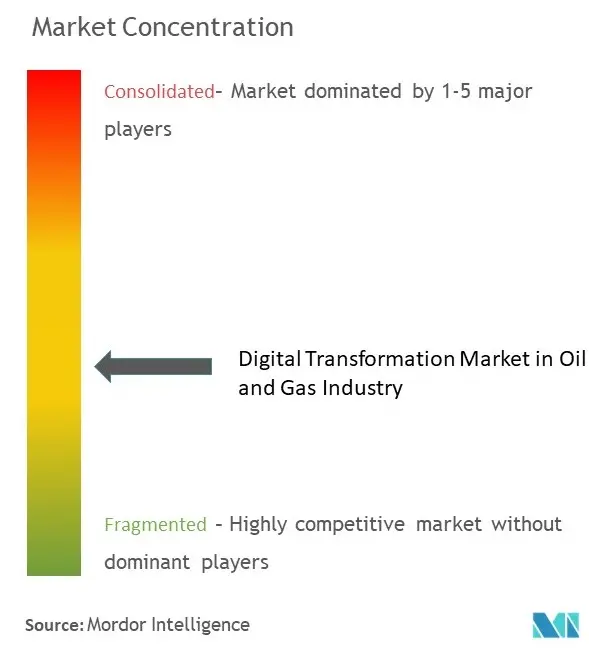

Der globale Markt für digitale Transformation in der Öl- und Gasindustrie ist hart umkämpft und besteht aus mehreren großen Akteuren. Die Akteure mit einem herausragenden Marktanteil konzentrieren sich auf die Erweiterung ihres Kundenstamms im Ausland. Diese Unternehmen nutzen strategische Kooperationsinitiativen und Akquisitionen, um ihren Marktanteil und ihre Rentabilität zu steigern.

- Oktober 2021 – Emerson schloss eine endgültige Vereinbarung mit Aspen Technology, Inc. ab, um zwei von Emersons eigenständigen Industriesoftwaregeschäften, Open Systems International, Inc. und das Geologiesimulationssoftwaregeschäft, zusammenzuführen, zusammen mit einer Bareinlage von 6 Milliarden US-Dollar an die Aktionäre von AspenTech, um neues AspenTech zu schaffen, ein diversifiziertes, leistungsstarkes Industriesoftware-Segment mit noch besseren Fähigkeiten, Größenordnungen und Technologien.

- Mai 2021 – Emerson Electric Co. modernisierte die Automatisierungstechnik, um die Zuverlässigkeit der von Shell Philippines Exploration betriebenen Erdgasproduktions- und -verarbeitungsanlagen in Malampaya zu verbessern. Der vorzeitige Abschluss der Arbeiten half dem Unternehmen, die Gasversorgung wie geplant wiederherzustellen. Daher würden die Philippinen von der fortgesetzten Nutzung von sauberer verbrennendem Erdgas zur Stromversorgung ihrer Wirtschaft profitieren.

Digitale Transformation bei Öl- und Gasmarktführern

-

Schneider Electric SE

-

Rockwell Automation Inc.

-

Honeywell International Inc.

-

Siemens AG

-

IBM Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zur digitalen Transformation im Öl- und Gasmarkt

- März 2022 – Kyndryl, ein Anbieter von IT-Infrastrukturdienstleistungen, unterzeichnete einen Fünfjahresvertrag über 160 Millionen US-Dollar mit Motiva Enterprises, dem Eigentümer der größten Raffinerie Nordamerikas. Im Rahmen dieser Vereinbarung wird Kyndryl die IT-Dienste von Motiva rationalisieren, die Cloud-Reise von Motiva beschleunigen und den Grundstein für die unternehmensweite digitale Transformation legen.

- Oktober 2021 – Emerson kündigt eine mehrjährige Vereinbarung mit BayoTech an, um die weltweite Lieferung von Wasserstoff zu beschleunigen. Das Unternehmen wird fortschrittliche Software, Automatisierungstechnologien und Produkte bereitstellen, um BayoTech in die Lage zu versetzen, Hunderte von Wasserstoffanlagen zu bauen.

Digitale Transformation in der Öl- und Gasindustrie

Unter digitaler Transformation versteht man die Nutzung neuer und weit verbreiteter digitaler Technologien, um in jedem Anwendungsbereich greifbare, bahnbrechende Vorteile zu erzielen. Angesichts der dynamischen Natur der Öl- und Gasindustrie ist es für Unternehmen nun zwingend erforderlich, sich zunehmend auf Technologie zu verlassen, um Vorteile bei der Verflechtung verschiedener Prozesse zu erzielen. Der untersuchte Bericht ist nach Technologien wie Big Data/Analytics und Cloud Computing, Internet der Dinge (IoT), künstlicher Intelligenz, industriellen Steuerungssystemen, erweiterter Realität und Feldgeräten in verschiedene Aktivitäten der Öl- und Gasindustrie wie Upstream und Midstream segmentiert , flussabwärts in mehreren Regionen. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig (in Mio. USD) angegeben.

| Durch befähigende Technologien | Big Data/Analytics und Cloud Computing | ||

| Internet der Dinge (IoT) | |||

| Künstliche Intelligenz | |||

| Industrielle Steuerungssysteme (SPS, SCADA, HMI, DCS usw.) | |||

| Erweiterte Realität (AR, VR und MR) | |||

| Feldgeräte (Sensoren, Motoren, VFD usw.) | |||

| Nach Aktivitäten der Öl- und Gasindustrie | Stromaufwärts | ||

| Mittlerweile | |||

| Stromabwärts | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Rest der Asien-Pazifik-Region | |||

| Lateinamerika | Brasilien | ||

| Argentinien | |||

| Rest Lateinamerikas | |||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | ||

| Saudi-Arabien | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur digitalen Transformation in der Öl- und Gasmarktforschung

Wie groß ist der Markt für digitale Transformation in der Öl- und Gasindustrie?

Der Markt für digitale Transformation in der Öl- und Gasindustrie wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von 9,5 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für digitale Transformation in der Öl- und Gasindustrie?

Schneider Electric SE, Rockwell Automation Inc., Honeywell International Inc., Siemens AG, IBM Corporation sind die wichtigsten Unternehmen, die im Markt für digitale Transformation in der Öl- und Gasindustrie tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für digitale Transformation in der Öl- und Gasindustrie?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für digitale Transformation in der Öl- und Gasindustrie?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil im Markt für digitale Transformation in der Öl- und Gasindustrie.

Welche Jahre deckt dieser Markt für digitale Transformation in der Öl- und Gasindustrie ab?

Der Bericht deckt die historische Marktgröße des Marktes für digitale Transformation in der Öl- und Gasindustrie für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für digitale Transformation in der Öl- und Gasindustrie für die Jahre 2024, 2025 , 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Technology Scouting Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Bericht zur digitalen Transformation in der Öl- und Gasindustrie

Statistiken für die digitale Transformation im Öl- und Gasmarkt im Jahr 2024, Marktanteil, Größe und Umsatzwachstumsrate, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der digitalen Transformation in der Öl- und Gasbranche umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.