Marktgröße und Marktanteil für Diabetes-Pflegegeräte

Marktanalyse für Diabetes-Pflegegeräte von Mordor Intelligence

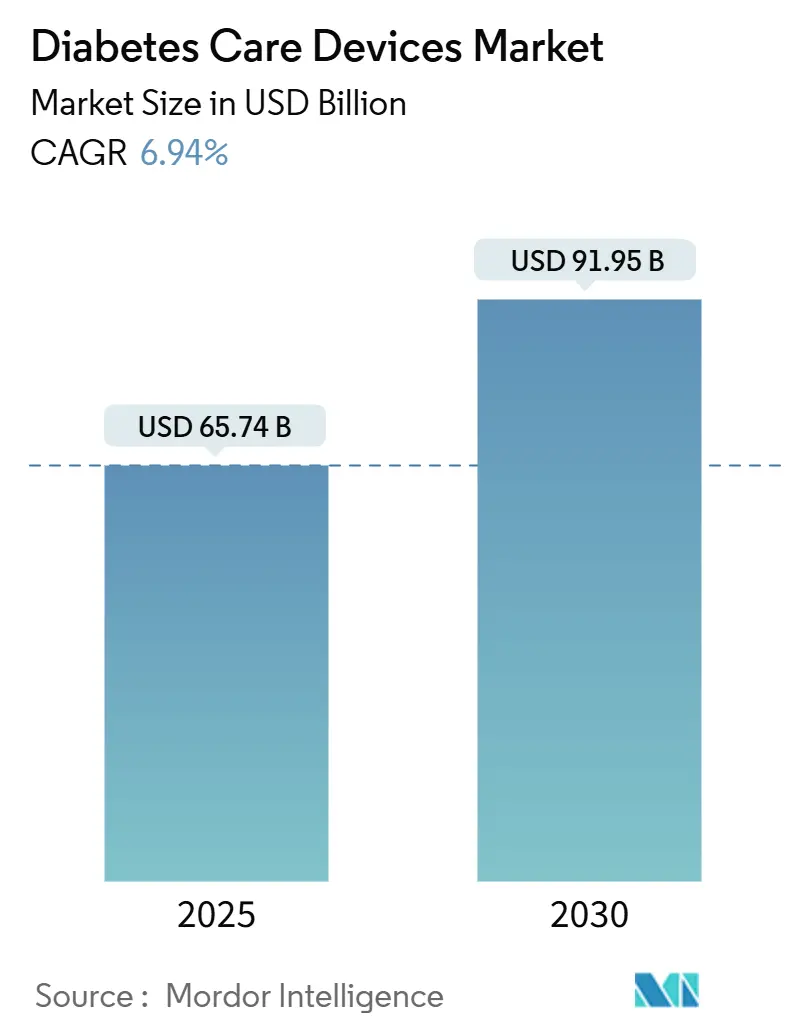

Die Marktgröße für Diabetes-Pflegegeräte wird auf 65,74 Milliarden USD im Jahr 2025 geschätzt und voraussichtlich 91,95 Milliarden USD bis 2030 erreichen, mit einer CAGR von 6,94% während des Prognosezeitraums (2025-2030).

Eine engere Verbindung zwischen diesen Bevölkerungsdynamiken und der Einheitennachfrage entsteht, da Kostenträger, Anbieter und Hersteller zunehmend erkennen, dass technologiegestützte Versorgung die lebenslangen Behandlungskosten senkt. Führungskräfte, die Expansionsstrategien abwägen, können schlussfolgern, dass jeder zusätzliche Prozentpunkt Anstieg in der diagnostizierten Bevölkerung sich in einen überproportional größeren Anstieg der Technologieadoption übersetzt, da die meisten neu diagnostizierten Personen heute ihre Reise mit mindestens einem vernetzten Gerät anstatt mit herkömmlichen Fingerstich-Messgeräten beginnen.

Wichtige Berichtserkenntnisse

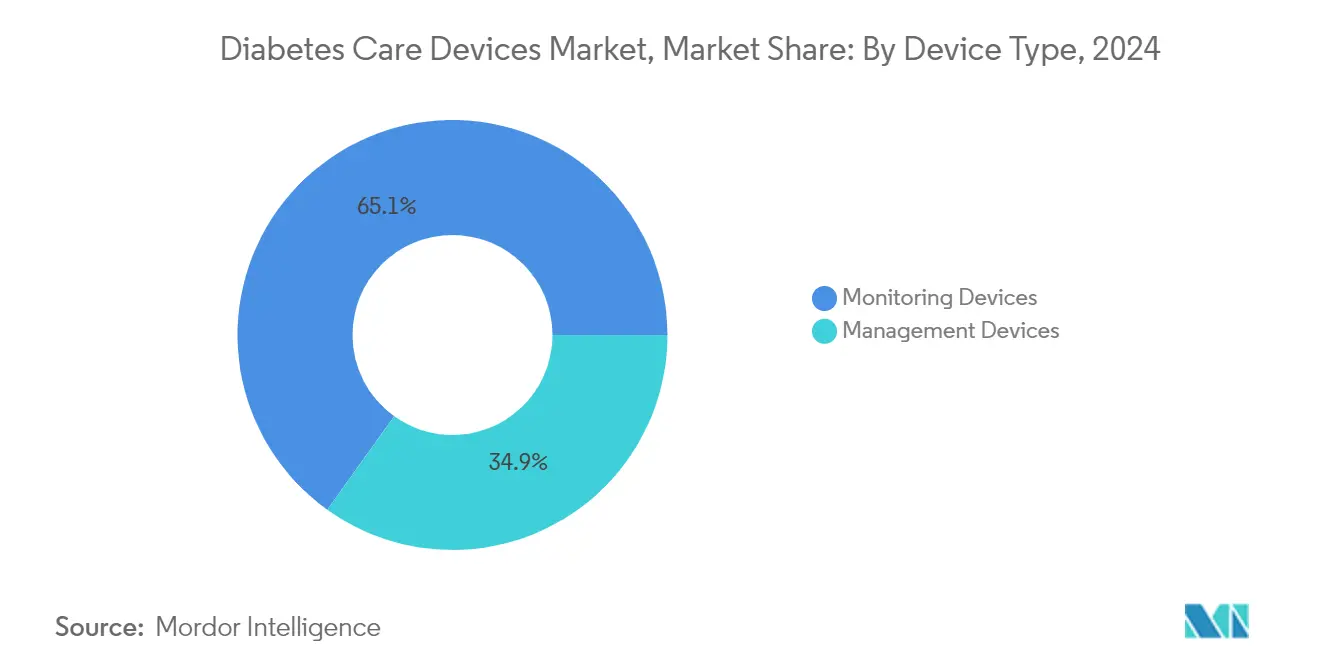

• Nach Gerätetyp dominierten Monitoring-Geräte mit 65,01% Marktanteil im Jahr 2024, während Management-Geräte voraussichtlich eine CAGR von 8,07% bis 2030 verzeichnen werden.

• Nach Patiententyp befehligte Typ-2-Diabetes 88,35% Marktanteil im Jahr 2024 und ist gleichzeitig das am schnellsten wachsende Segment mit einer CAGR von 9,07% von 2025-2030.

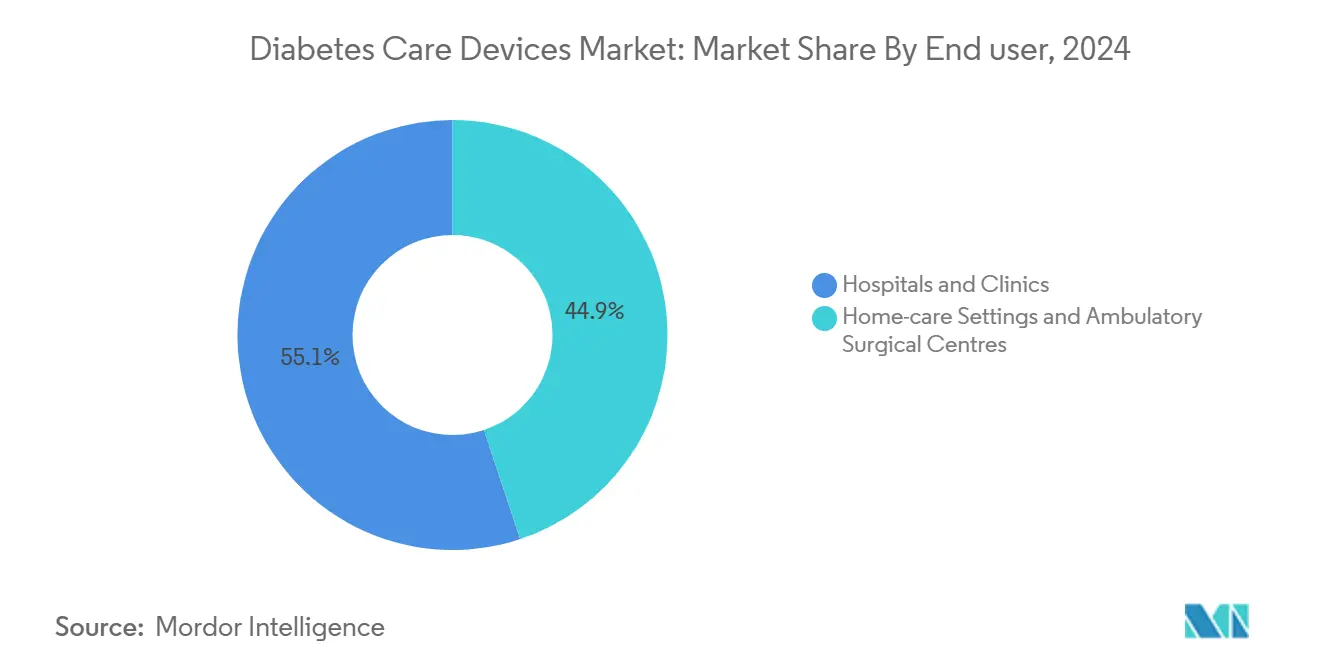

• Nach Endnutzer führten Krankenhäuser & Kliniken mit 55,1% Marktanteil im Jahr 2024, während häusliche Pflegeeinrichtungen voraussichtlich mit einer CAGR von 7,89% bis 2030 expandieren werden.

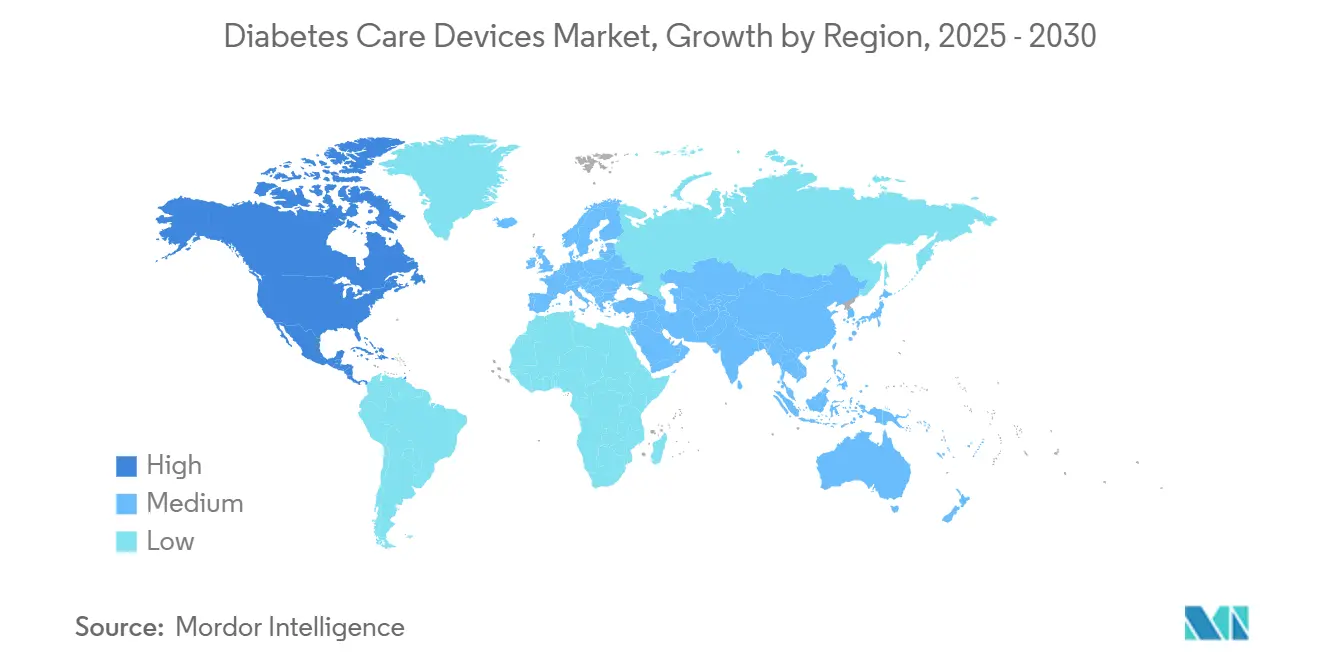

• Nach Region hielt Nordamerika 40,71% der Umsätze von 2024; Asien wird voraussichtlich mit einer CAGR von 8,19% zwischen 2025-2030 beschleunigen.

Globale Markttrends und Einblicke für Diabetes-Pflegegeräte

Treiber-Auswirkungsanalyse

| Treiber | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Schnelle Erstattungserweiterung für CGM weltweit | 1.70% | Global, mit erheblicher Auswirkung in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Zunehmende globale Prävalenz von Diabetes und damit verbundenen Risikofaktoren | 1.40% | Global, mit höherer Auswirkung im asiatisch-pazifischen Raum und Nahen Osten | Langfristig (≥ 4 Jahre) |

| Technologische Fortschritte | 1.00% | Global, mit früher Adoption in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Erhöhte staatliche und private Investitionen | 0.80% | Nordamerika, Europa und aufstrebende asiatische Märkte | Mittelfristig (2-4 Jahre) |

| Europäische pädiatrische Richtlinien beschleunigen Hybrid-Closed-Loop-Pumpen-Aufnahme | 0.70% | Europa, mit Übertragungseffekten in Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Off-Label-GLP-1-Anstieg schürt Nachfrage nach häuslichen Glukosetests in Nordamerika | 0.60% | Nordamerika, mit aufkommendem Einfluss in Europa | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Schnelle Erstattungserweiterung für CGM weltweit

Die Ausweitung des Versicherungsschutzes für kontinuierliche Glukose-Monitoring-Systeme (CGM) verändert grundlegend die Marktdynamik mit einem Beitrag von 1,7% zur Gesamtprognose der CAGR. In einer bedeutsamen Entwicklung kündigte Neuseeland eine Finanzierung für CGMs und erweiterten Zugang zu Insulinpumpen ab Oktober 2024 an, mit der Erwartung, dass über 12.000 Menschen im ersten Jahr Zugang zu finanzierten CGMs haben werden [1]. Ähnlich zielt Kanadas Einführung von Bill C-64 im Februar 2024 darauf ab, universelle Abdeckung für Diabetes-Medikamente zu bieten und einen speziellen Fonds für Diabetes-Geräte und -Zubehör zu schaffen, um die finanzielle Belastung für etwa 3,7 Millionen Kanadier mit Diabetes zu bewältigen Health Canada [2]Pharmac. "Decision to fund continuous glucose monitors, insulin pumps and insulin pump consumables." August 29, 2024. www.pharmac.govt.nz Health Canada. "Universal Access to Diabetes Medications, and Diabetes Device Fund for Devices and Supplies." February 29, 2024. www.canada.ca . Die Erstattungslandschaft verschiebt sich von der Abdeckung nur von Hochrisikopatienten zu breiteren Bevölkerungsgruppen, wobei private Versicherer staatlichen Initiativen folgen, um Abdeckungskriterien zu erweitern und einen positiven Kreislauf aus erhöhter Adoption, verbesserten Ergebnissen und weiterer Erstattungserweiterung zu schaffen

Zunehmende globale Prävalenz von Diabetes und damit verbundenen Risikofaktoren

Der alarmierende Anstieg der Diabetes-Prävalenz treibt das Marktwachstum mit einem Beitrag von 1,4% zur Gesamtprognose der CAGR an. Laut einer BMJ-Studie stieg die globale altersstandardisierte Prävalenz von Typ-1-Diabetes von 400 auf 514 pro 100.000 Einwohner zwischen 1990 und 2019, während die Sterblichkeit von 4,74 auf 3,54 pro 100.000 sank, was auf längere Lebensspannen für Diabetes-Patienten hinweist, die kontinuierliche Behandlung benötigen. Diese epidemiologische Verschiebung schafft anhaltende Nachfrage nach Diabetes-Geräten in allen Segmenten. Die Western Sydney Diabetes Initiative berichtete Diabetes-Raten von über 13% bei Erwachsenen in der Region mit einer wirtschaftlichen Belastung von 1,8 Milliarden USD jährlich, was den finanziellen Imperativ für effektive Managementlösungen hervorhebt. Die Konvergenz von alternden Bevölkerungen, steigenden Adipositasraten und sitzenden Lebensstilen beschleunigt die Diabetes-Inzidenz weltweit, mit besonders raschem Wachstum in Schwellenmärkten, wo veränderte Ernährungsgewohnheiten und Urbanisierung beitragende Faktoren sind.

Technologische Fortschritte

Technologische Innovation revolutioniert das Diabetes-Management und trägt 1,0% zur Gesamtprognose der CAGR bei. Die Integration von künstlicher Intelligenz mit kontinuierlicher Glukose-Überwachung ermöglicht prädiktive Fähigkeiten, wobei Systeme wie Roches Accu-Chek SmartGuide Glukosewertvorhersagen von 30 Minuten bis zwei Stunden im Voraus liefern und proaktives Management potenzieller hypoglykämischer Ereignisse ermöglichen. Nicht-invasive Überwachungstechnologien entwickeln sich schnell weiter, wobei Forscher an der University of Waterloo ein tragbares Gerät mit miniaturisierter Radartechnologie entwickeln, das in eine Smartwatch passt und Glukosewerte ohne Hautkontakt verfolgt. Das Aufkommen von Closed-Loop-Systemen für künstliche Bauchspeicheldrüsen automatisiert die Insulinabgabe, wobei die Neural-Network-Artificial-Pancreas (NAP)-Technologie eine Leistung vergleichbar mit traditionellen Algorithmen demonstriert, während sie deutlich weniger Verarbeitungszeit benötigt, was sie für Geräte mit begrenzten Rechenressourcen geeignet macht Healio.

Erhöhte staatliche und private Investitionen

Strategische Investitionen in Diabetes-Technologie beschleunigen Innovation und Marktexpansion und tragen 0,8% zur Gesamtprognose der CAGR bei. Der FY 2025 Präsidentenhaushalt für den Indian Health Service (IHS) schlägt 8,2 Milliarden USD Gesamtfinanzierung vor, einschließlich 260 Millionen USD speziell für das Special Diabetes Program for Indians, das darauf abzielt, die Diabetes-Prävalenz unter amerikanischen Indianern und Alaska-Ureinwohnern zu reduzieren [3]Tso, Roselyn. "Testimony from Roselyn Tso, Director, Indian Health Service on FY 2025 President's Budget Request." U.S. Department of Health and Human Services, May 8, 2024. www.hhs.gov. In Kanada etabliert die Bundesregierung einen lang erwarteten Diabetes-Gerätefonds zur Verbesserung des Zugangs zu innovativen Diabetes-Management-Technologien als Reaktion auf wachsende öffentliche Unterstützung für staatliche Investitionen in Forschung und Heilung. Das Horizon Europe Work Programme 2025 der Europäischen Kommission weist erhebliche Mittel für Gesundheitsforschung und Innovation zu, mit speziellem Fokus auf die Verbesserung von Gesundheitssystemen und die Entwicklung innovativer Gesundheitstechnologien für nicht übertragbare Krankheiten einschließlich Diabetes. Diese Investitionen fördern nicht nur technologische Fähigkeiten, sondern erweitern auch den Marktzugang durch die Reduzierung von Kostenbarrieren und die Unterstützung der Infrastrukturentwicklung.

Hemmnis-Auswirkungsanalyse

| Hemmnis | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Kosten der Geräte | -1.00% | Global, mit schwerer Auswirkung in Entwicklungsregionen | Mittelfristig (2-4 Jahre) |

| Geringeres Bewusstsein für Gerätenutzung in abgelegenen und unterentwickelten Regionen | -0.70% | Asiatisch-pazifischer Raum, Afrika und ländliche Gebiete global | Langfristig (≥ 4 Jahre) |

| EU-MDR-Rezertifizierungsrückstand für veraltete Lanzetten | -0.60% | Europa, mit Auswirkungen auf die Lieferkette global | Kurzfristig (≤ 2 Jahre) |

| Patch-Pumpen-Rückrufe dämpfen Aufnahme in Ozeanien | -0.30% | Australien, Neuseeland und benachbarte Pazifikinseln | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Kosten der Geräte

Premium-CGM-Jahreskosten schweben bei nahezu 3.800 USD für Flaggschiff-Marken vor Versicherung, während kostengünstigere Flash-Glukose-Monitore näher bei 2.300 USD kosten. Diese Zahlen, die aus öffentlich verfügbaren Unternehmenskatalogpreisen stammen, schaffen einen zweigeteilten Markt, in dem der Erstattungsstatus weitgehend die Adoption bestimmt. Führungskräfte sollten erkennen, dass in einkommensschwachen Regionen selbst eine Eigenbeteiligung von 500 USD jährlich die Aufnahme dämpfen kann, sodass lokale Fertigung oder abonnementbasierte Finanzierung effektiv sein könnte. Die Erkenntnis für Strategieteams ist, dass die Preiselastizität nicht nur nach Pro-Kopf-Einkommen variiert, sondern auch nach kulturellen Wahrnehmungen präventiver Versorgung; beispielsweise akzeptieren einige Schwellenmärkte höhere Ausgaben für chronische Krankheitsgeräte, wenn gebündelte Telehealth-Unterstützung enthalten ist.

Geringeres Bewusstsein für Gerätenutzung in abgelegenen und unterentwickelten Regionen

Jüngste Umfragen zeigen, dass weniger als 15% der Hausärzte in bestimmten asiatisch-pazifischen Bezirken sich vollständig sicher fühlen, fortgeschrittene Diabetes-Geräte zu verschreiben. Während diese Statistik aus regionalen Konferenzprotokollen und nicht aus peer-reviewten Journalen stammt, signalisiert sie dennoch einen Engpass im kommerziellen Trichter. Gerätehersteller, die klinikerfokussierte E-Learning-Module entwickeln, können diese Wissenslücke verkleinern und Markenloyalität vor Konkurrenten schaffen. Eine relevante Schlussfolgerung für Führungskräfte ist, dass Bildungsinfrastruktur als Markteintritts-Keil dienen kann und oft niedrigere Kundenakquisitionskosten als traditionelle direkt-an-Verbraucher-Werbung erzielt.

Segmentanalyse

Nach Gerätetyp: Monitoring-Technologien treiben Marktentwicklung voran

Das Segment der Monitoring-Geräte beherrscht mit einem dominanten Marktanteil von 65,01% im Jahr 2024 und spiegelt seine kritische Rolle im Diabetes-Management in allen Patientenpopulationen wider. Kontinuierliche Glukose-Monitoring-Systeme (CGM) revolutionieren die Diabetes-Versorgung durch Echtzeitdatenbereitstellung und Integration mit automatisierten Insulinabgabesystemen, was Behandlungsparadigmen grundlegend verändert. Eine im Journal of Diabetes Science and Technology veröffentlichte Studie zeigte, dass CGM-Nutzung mit niedrigeren HbA1c-Werten und verbesserten Ergebnissen verbunden ist, obwohl Disparitäten beim Zugang basierend auf Rasse und sozioökonomischem Status bestehen Liebertpub. Das Management-Geräte-Segment, das Insulinpumpen, -pens und -spritzen umfasst, wird voraussichtlich mit einer schnelleren Rate von 8,07% CAGR von 2025-2030 wachsen, angetrieben von Innovationen in automatisierten Insulinabgabesystemen und intelligenten Insulinpens.

Technologische Konvergenz verändert die Wettbewerbslandschaft, wobei die Integration zwischen Monitoring- und Management-Geräten umfassende Diabetes-Management-Ökosysteme schafft. Das Aufkommen von Hybrid-Closed-Loop-Systemen, die CGM-Daten mit automatisierter Insulinabgabe kombinieren, stellt einen bedeutenden Fortschritt dar, wobei Studien Verbesserungen in Time-in-Range-Metriken und Lebensqualität für Nutzer zeigen. Eine klinische Studie des Omnipod 5 automatisierten Insulinabgabesystems bei Erwachsenen mit Typ-2-Diabetes zeigte eine signifikante Reduktion der Hämoglobin-A1c-Werte von 8,2% auf 7,4% nach 13 Wochen, was verbesserte glykämische Kontrolle anzeigt JAMA Network Open. Die Entwicklung nicht-invasiver Glukose-Monitoring-Technologien, einschließlich optischer und elektromagnetischer Sensoren, verspricht den Markt weiter zu transformieren, indem sie Patientenbeschwerden im Zusammenhang mit traditionellen Monitoring-Methoden angeht.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Patiententyp: Typ-2-Diabetes dominiert und treibt Wachstum voran

Typ-2-Diabetes repräsentiert das größte Patientensegment mit einem überwältigenden Marktanteil von 88,35% im Jahr 2024, während es gleichzeitig die schnellste Wachstumstrajektorie mit 9,07% CAGR bis 2030 aufweist. Diese doppelte Dominanz spiegelt die globale Epidemie von Typ-2-Diabetes wider, angetrieben von steigenden Adipositasraten, sitzenden Lebensstilen und alternden Bevölkerungen. Das Management von Typ-2-Diabetes entwickelt sich über traditionelle Ansätze hinaus, wobei kontinuierliche Glukose-Überwachung (CGM) zunehmend als wertvoll für diese Patientenpopulation anerkannt wird. Stanford Medicine-Forscher haben einen KI-basierten Algorithmus entwickelt, der Daten von kontinuierlichen Blutzucker-Monitoren nutzt, um Subtypen von Typ-2-Diabetes mit etwa 90%iger Genauigkeit zu identifizieren und personalisiertere Behandlungsansätze zu ermöglichen.

Der Aufstieg von GLP-1-Rezeptoragonisten schafft neue Dynamiken im Typ-2-Diabetes-Gerätemarkt mit erhöhter Nachfrage nach Glukose-Monitoring unter Patienten, die diese Medikamente verwenden. Eine im Journal of Shoulder and Elbow Surgery veröffentlichte Studie fand, dass GLP-1-Nutzer eine höhere Wahrscheinlichkeit haben, adhäsive Kapsulitis zu entwickeln (Odds Ratio = 1,28), was die Notwendigkeit umfassender Überwachung während der Behandlung hervorhebt Science Direct. Typ-1-Diabetes- und Gestationsdiabetes-Segmente, obwohl kleiner, treiben Innovation in spezialisierten Geräten voran, die auf ihre einzigartigen Bedürfnisse zugeschnitten sind. Die Entwicklung von Hybrid-Closed-Loop-Systemen für pädiatrische Typ-1-Diabetes-Patienten hat signifikante Verbesserungen in der glykämischen Kontrolle gezeigt, wobei eine Studie eine 0,4%ige Reduktion des HbA1c und einen 8,4 Prozentpunkt-Anstieg der Zeit im Zielglukosebereich im Vergleich zur sensorunterstützten Pumpentherapie berichtete.

Nach Endnutzer: Häusliche Pflegeeinrichtungen gewinnen an Dynamik

Krankenhäuser & Kliniken führen derzeit das Endnutzer-Segment mit einem Marktanteil von 55,1% im Jahr 2024 an und profitieren von etablierter Infrastruktur und spezialisierten Diabetes-Versorgungsteams. Jedoch erleben häusliche Pflegeeinrichtungen ein schnelleres Wachstum mit 7,89% CAGR von 2025-2030, was den Paradigmenwechsel hin zu patientenzentriertem, ferngesteuertem Diabetes-Management widerspiegelt. Dieser Übergang wird durch Fortschritte in Telehealth und vernetzten Diabetes-Geräten beschleunigt, die effektive Fernüberwachung und Intervention ermöglichen. Eine Stanford Medicine-Studie implementierte ein KI-unterstütztes Dashboard, um Diabetes-Beratern zu helfen, Patienten zu identifizieren, die Unterstützung benötigen, indem sie CGM-Daten effizient analysierten, was dazu führte, dass 64% der Patienten nach einem Jahr optimale A1c-Werte erreichten, verglichen mit 28% in vorherigen Kohorten.

Die Integration künstlicher Intelligenz mit häuslichem Diabetes-Management schafft neue Möglichkeiten für personalisierte Versorgung. KI-Algorithmen können Glukosewerte bis zu 30 Minuten im Voraus vorhersagen und ermöglichen proaktives Management sowie Reduzierung des Risikos schwerer glykämischer Ereignisse. Ambulante Operationszentren stellen ein kleineres, aber wachsendes Segment dar, insbesondere für Verfahren im Zusammenhang mit Insulinpumpen-Implantation und Management von Diabetes-Komplikationen. Die COVID-19-Pandemie beschleunigte die Verschiebung hin zu häuslicher Versorgung, wobei Patienten und Anbieter die Vorteile der Fernüberwachung und Telehealth-Konsultationen für routinemäßiges Diabetes-Management erkannten. Dieser Trend wird wahrscheinlich anhalten und sich ausweiten, da sich Technologien verbessern und Erstattungsrichtlinien sich anpassen, um häusliche Versorgungsmodelle zu unterstützen, was die Endnutzer-Landschaft für Diabetes-Geräte grundlegend verändert.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Nordamerika behält einen Anteil von 40,71% im Jahr 2024, teilweise aufgrund der Medicare-Erstattung und einer hohen Dichte von gerätegeschulten Endokrinologen. Im selben Jahr verzeichnete die CDC 29,7 Millionen diagnostizierte und 8,7 Millionen nicht diagnostizierte Diabetes-Fälle in den Vereinigten Staaten (gleiche CDC-Zitation). Diese beträchtliche nicht diagnostizierte Kohorte bietet einen latenten Expansionspool, den Gerätehersteller durch Screening-Initiativen in Verbindung mit Einzelhandels-Apotheken ansprechen können. Doch der wachsende Druck von Arbeitgebern und staatlichen Kostenträgern zur Reduzierung der Gesundheitskosten deutet auf zukünftige Preiskompression für Premium-Plattformen hin und drängt Hersteller zu wertbasierten Versorgungsverträgen.

Der asiatisch-pazifische Raum verzeichnet das schnellste Wachstum mit 8,19% CAGR bis 2030, angetrieben von Urbanisierung und der weltweit höchsten absoluten Anzahl von Diabetes-Fällen. Schätzungen der International Diabetes Federation platzieren den Anteil der Region über 60% der globalen Prävalenz. Fertigungsführungskräfte übersehen oft, dass der asiatisch-pazifische Raum auch einige der weltweit digital engagiertesten Bevölkerungen beherbergt, sodass smartphone-gekoppelte CGM-Modelle frühere Bluetooth-only-Varianten überspringen könnten. Folglich könnten Anbieter, die lokale Sprach-KI-Coaching in ihre Apps einbetten, überproportional hohe Marktanteile gewinnen.

Europa erhält eine stabile Präsenz dank universeller Gesundheitssysteme und alternder Demografie. Das regulatorische Umfeld der Region, geleitet von der European Medicines Agency, erfordert traditionell längere Studiennachbeobachtungen als die FDA, was die Kommerzialisierung verzögern kann. Der jüngste Abbott-Dexcom-Patentfrieden beseitigt einen rechtlichen Überhang, der zuvor Unsicherheit über Beschaffungszeitpläne warf und Krankenhauskäufern klarere Sicht auf mehrjährige Lieferverträge gibt. Eine scharfsinnige Lektüre der Situation deutet darauf hin, dass europäische Käufer nun die Anwesenheit von zwei rechtlich unbelasteten Lieferanten nutzen werden, um Großeinkaufs-Rabatte zu verhandeln, was durchschnittliche Verkaufspreise komprimiert, aber potenziell Stückzahlen erhöht.

Wettbewerbslandschaft

Die Marktkonzentration ist moderat, wobei drei multinationale Konzerne einen Mehrheitsanteil erfassen, aber wendigen Startups in Sensor-Miniaturisierung und Algorithmus-Design gegenüberstehen. Das zehnjährige Kreuzlizenzabkommen zwischen Abbott und Dexcom exemplifiziert eine neue Ära der "Coopetition", in der Rivalen grundlegendes geistiges Eigentum teilen, um die gesamte Marktexpansion zu beschleunigen. Medtronics Partnerschaft mit Abbott für ein integriertes CGM-Pumpen-Portfolio belegt weiter den Schwenk zu interoperablen Ökosystemen. Strategen mögen erkennen, dass Partnerschaften dieser Art oft Joint Ventures in der Fertigung oder Cloud-Datenanalyse ankündigen, Bereiche, in denen Größenvorteile greifbare Kostenvorteile bieten.

White-Space-Gelegenheiten entstehen an der Schnittstelle zwischen Diabetes-Versorgung und Adipositas-Pharmakotherapie. GLP-1-Rezeptoragonisten reduzieren Glukose-Exkursionen, was potenziell die Gerätenutzungsfrequenz senkt, aber sie erhöhen auch die Notwendigkeit regelmäßiger Titrierung. Unternehmen, die Gewichtsmanagement-Metriken in Insulin-Dosieralgorithmen integrieren, könnten Premium-Preise bei Endokrinologie-Kliniken erzielen, die das metabolische Syndrom ganzheitlich behandeln.

Marktführer in der Diabetes-Pflegegeräte-Industrie

-

Abbott Diabetes Care

-

Medtronic (Diabetes)

-

Dexcom

-

Roche Diabetes Care

-

Insulet Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- April 2025: Medtronic erhielt FDA-Zulassung zur Kopplung seines Simplera Sync-Sensors mit ausgewählten Insulinpumpen, wodurch sein integriertes System-Fahrplan verstärkt wird.

- April 2025: Dexcom sicherte sich FDA-Autorisierung für das G7 15 Day CGM, verlängerte seine Sensorlebensdauer und verbesserte Lagerumschlag.

- Februar 2025: Tandems Control-IQ+ Algorithmus erhielt FDA-Zulassung für Typ-2-Diabetes und eröffnete dem Unternehmen einen erheblichen neuen Umsatzstrom.

- Dezember 2024: Abbott und Dexcom unterzeichneten ein zehnjähriges Kreuzlizenzabkommen, beseitigten Rechtskosten und beschleunigten Produktinnovation.

- November 2024: Medtronic startete eine erweiterte InPen-App und legte damit den Grundstein für ein Simplera CGM-verbessertes Smart-MDI-Ökosystem.

- Oktober 2024: Senseonics erhielt FDA-Zulassung für den Eversense 365, den ersten implantierbaren Sensor, der für jährliches Tragen zugelassen ist.

Berichtsumfang für den globalen Markt für Diabetes-Pflegegeräte

Entsprechend dem Berichtsumfang sind Diabetes-Pflegegeräte die Hardware, Ausrüstung und Software, die von Diabetes-Patienten verwendet werden, um Blutzuckerwerte zu regulieren, Diabetes-Komplikationen zu verhindern, die Belastung durch Diabetes zu verringern und die Lebensqualität zu verbessern.

Der Markt für Diabetes-Pflegegeräte ist nach Gerätetyp, Patiententyp, Endnutzer und Geografie segmentiert. Nach Gerätetyp ist der Markt in Monitoring-Geräte und Management-Geräte segmentiert. Die Monitoring-Geräte sind weiter klassifiziert als Blutzuckerselbstkontrolle und kontinuierliche Glukose-Überwachung. Blutzuckerselbstkontrolle ist weiter unterteilt in Glukometer-Geräte, Teststreifen und Lanzetten, und kontinuierliche Glukose-Überwachung umfasst Sensoren und Verbrauchsmaterialien. Nach Management-Geräten ist der Markt in Insulinpumpen, Insulinspritzen, Insulinpens und Jet-Injektoren segmentiert. Die Insulinpumpen sind weiter klassifiziert als Insulinpumpengerät, Insulinpumpenreservoir und Infusionsset. Nach Patiententyp umfasst Typ-1-Diabetes, Typ-2-Diabetes und Gestations- & andere. Die Endnutzer umfassen Krankenhäuser & Kliniken, häusliche Pflegeeinrichtungen und ambulante Operationszentren. Nach Geografie ist der Markt in Nordamerika, Europa, Asien-Pazifik, Naher Osten & Afrika und Südamerika segmentiert. Für jedes Segment wurden Marktgrößen und Prognosen basierend auf Werten (USD) erstellt.

| Monitoring-Geräte | Blutzuckerselbstkontrolle | Blutzucker |

| Glukometer-Geräte | ||

| Teststreifen | ||

| Lanzetten | ||

| Kontinuierliche Glukose-Überwachung | Sensoren | |

| Verbrauchsmaterialien | ||

| Management-Geräte | Insulinpumpen | Insulinpumpengerät |

| Insulinpumpenreservoir | ||

| Infusionsset | ||

| Insulinspritzen | ||

| Insulinpens | ||

| Jet-Injektoren | ||

| Typ-1-Diabetes |

| Typ-2-Diabetes |

| Gestations- & andere |

| Krankenhäuser & Kliniken |

| Häusliche Pflegeeinrichtungen |

| Ambulante Operationszentren |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Frankreich | |

| Italien | |

| Spanien | |

| Vereinigtes Königreich | |

| Übriges Europa | |

| Asien-Pazifik | Japan |

| Südkorea | |

| China | |

| Indien | |

| Australien | |

| Übriger asiatisch-pazifischer Raum | |

| Südamerika | Mexiko |

| Brasilien | |

| Übriges Südamerika | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Übriger Naher Osten und Afrika |

| Nach Gerätetyp | Monitoring-Geräte | Blutzuckerselbstkontrolle | Blutzucker |

| Glukometer-Geräte | |||

| Teststreifen | |||

| Lanzetten | |||

| Kontinuierliche Glukose-Überwachung | Sensoren | ||

| Verbrauchsmaterialien | |||

| Management-Geräte | Insulinpumpen | Insulinpumpengerät | |

| Insulinpumpenreservoir | |||

| Infusionsset | |||

| Insulinspritzen | |||

| Insulinpens | |||

| Jet-Injektoren | |||

| Nach Patiententyp | Typ-1-Diabetes | ||

| Typ-2-Diabetes | |||

| Gestations- & andere | |||

| Nach Endnutzer | Krankenhäuser & Kliniken | ||

| Häusliche Pflegeeinrichtungen | |||

| Ambulante Operationszentren | |||

| Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Vereinigtes Königreich | |||

| Übriges Europa | |||

| Asien-Pazifik | Japan | ||

| Südkorea | |||

| China | |||

| Indien | |||

| Australien | |||

| Übriger asiatisch-pazifischer Raum | |||

| Südamerika | Mexiko | ||

| Brasilien | |||

| Übriges Südamerika | |||

| Naher Osten und Afrika | GCC | ||

| Südafrika | |||

| Übriger Naher Osten und Afrika | |||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle globale Markt für Diabetes-Pflegegeräte?

Der Markt wird auf 65,74 Milliarden USD im Jahr 2024 bewertet.

Wie schnell wird der Markt für Diabetes-Pflegegeräte voraussichtlich wachsen?

Die Marktgröße wird voraussichtlich mit einer CAGR von 6,94% von 2025 bis 2030 expandieren und 91,95 Milliarden USD erreichen.

Welche Region wird das höchste Wachstum verzeichnen?

Die Marktgröße im asiatisch-pazifischen Raum wird voraussichtlich mit einer CAGR von 8,19% zwischen 2025 und 2030 steigen.

Welche Gerätekategorie wächst am schnellsten?

Management-Geräte, insbesondere automatisierte Insulinabgabesysteme, werden etwa 8,07% pro Jahr bis 2030 wachsen.

Warum sind CGM-Erstattungsrichtlinien kritisch für Marktanteile?

Erweiterte Abdeckung erhöht die Patientenerschwinglichkeit, beschleunigt die Aufnahme und steigert Herstellerumsätze.

Wie beeinflussen Interoperabilitätsvorschriften den Wettbewerb?

FDA-Interoperabilitätswege ermöglichen es Pumpen, CGMs und Algorithmen verschiedener Marken, zusammenzuarbeiten, wodurch der Wettbewerbsfokus von geschlossenen Hardware-Ökosystemen auf Software- und Datenintegration verlagert wird.

Seite zuletzt aktualisiert am: