Marktgröße und Marktanteil für Datenerfassung

Datenerfassung-Marktanalyse von Mordor Intelligence

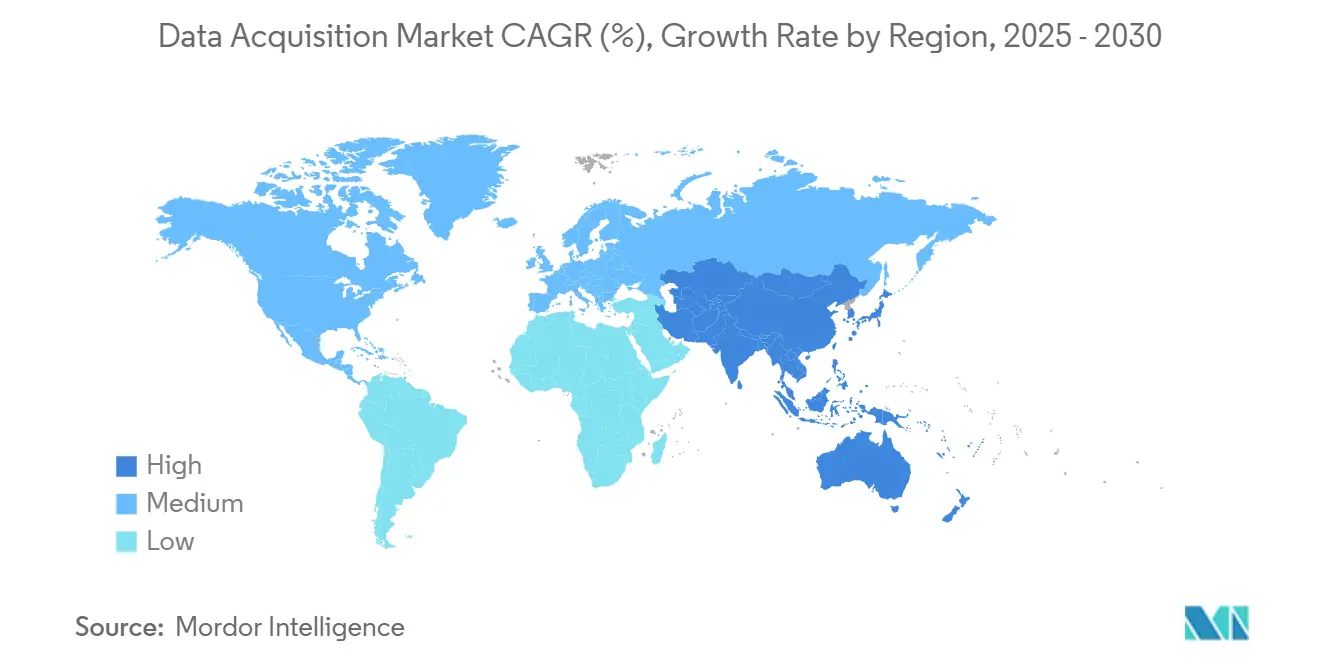

Die Marktgröße für Datenerfassung wurde 2025 auf 3,33 Milliarden USD bewertet und wird voraussichtlich bis 2030 4,56 Milliarden USD erreichen, mit einem Wachstum von 6,49% CAGR. Hardware-Plattformen dominierten weiterhin, da Labore, Fabriken und Testzellen auf bewährte Sensor-zu-Digitizer-Ketten vertrauten, dennoch verlagerten sich die Ausgaben stetig in Richtung softwaredefinierter Architekturen, die die Hardware-Lebensdauer verlängerten und die Kanalkonfigurierbarkeit verbesserten.[1]National Instruments, "Data Acquisition (DAQ) Systems, Devices & Software," ni.com Die rasche Elektrifizierung von Fahrzeugen, steigende Investitionen in Batterie-Gigafabriken und der Einsatz von Time-Sensitive Networking (TSN) erhöhten die technischen Anforderungen an Messpräzision und zeitkorrelierte Datenströme über Tausende von Kanälen. Drahtlose Schnittstellen expandierten schnell, da Ingenieure die Installationsflexibilität in rauen oder mobilen Umgebungen priorisierten, während Edge-fähige Analysen die Latenz reduzierten und die Host-Computer-Arbeitslasten bei Predictive-Maintenance-Rollouts in asiatisch-pazifischen Fertigungszentren reduzierten. Regional behielt Nordamerika die Führungsposition aufgrund seiner tiefen Luft- und Raumfahrt- sowie Verteidigungs-Testinfrastruktur, während Asien-Pazifik als schnellstwachsende Arena aufgrund von Halbleiter- und EV-Boomstädten hervortrat. Die Wettbewerbsintensität stieg, da spezialisierte Softwareunternehmen mit cloud-bereiten Analyse-Stacks eintraten und etablierte Hardware-Anbieter dazu drängten, integrierte Ökosysteme anstatt eigenständiger Geräte zu bündeln.

Wichtige Berichtserkenntnisse

- Nach Angebot hielt Hardware 70,5% des Datenerfassung-Marktanteils im Jahr 2024, während Softwarelösungen voraussichtlich mit einer CAGR von 9,5% bis 2030 expandieren werden.

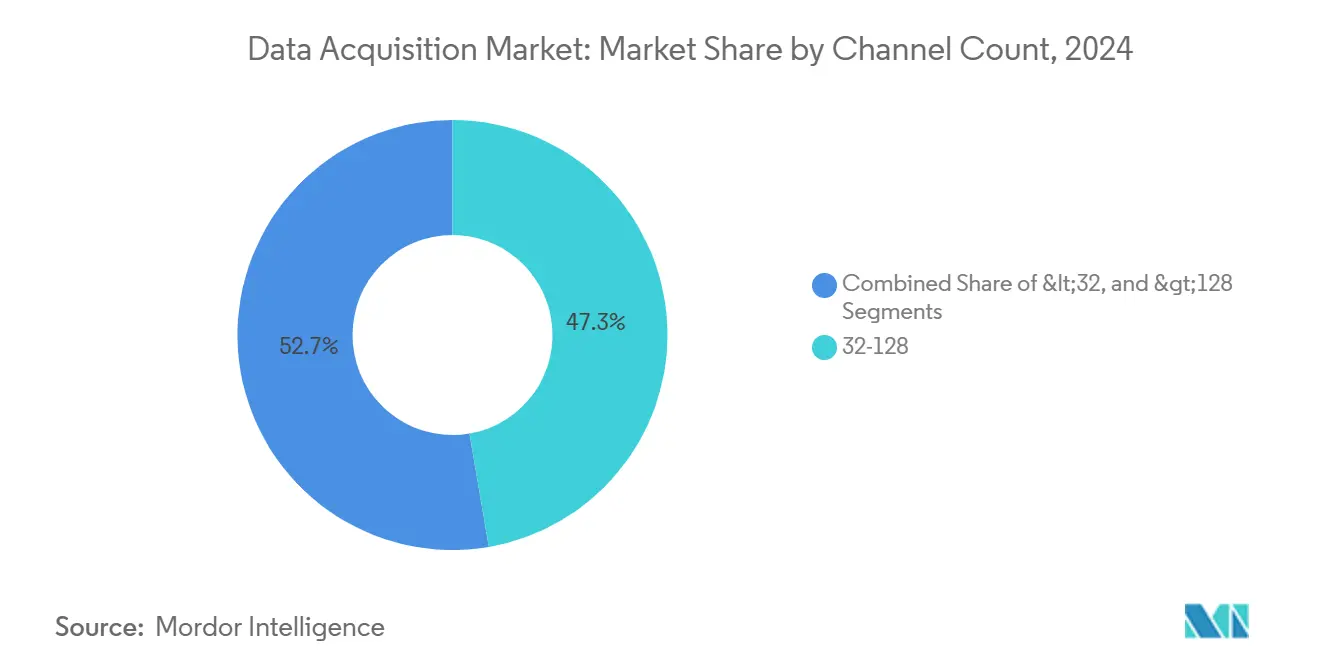

- Nach Kanalzahl führte das 32-128-Kanal-Segment mit 47,3% Umsatzanteil in 2024; Systeme über 128 Kanäle werden voraussichtlich mit einer CAGR von 8,8% bis 2030 steigen.

- Nach Abtastgeschwindigkeit machten Niedriggeschwindigkeitseinheiten (≤100 kS/s) 62,4% der Datenerfassung-Marktgröße in 2024 aus, während Hochgeschwindigkeitssysteme mit einer CAGR von 10,1% voranschreiten.

- Nach Schnittstelle dominierte USB mit 40,3% Anteil in 2024, während drahtlose Knoten voraussichtlich 11,4% pro Jahr bis 2030 wachsen werden.

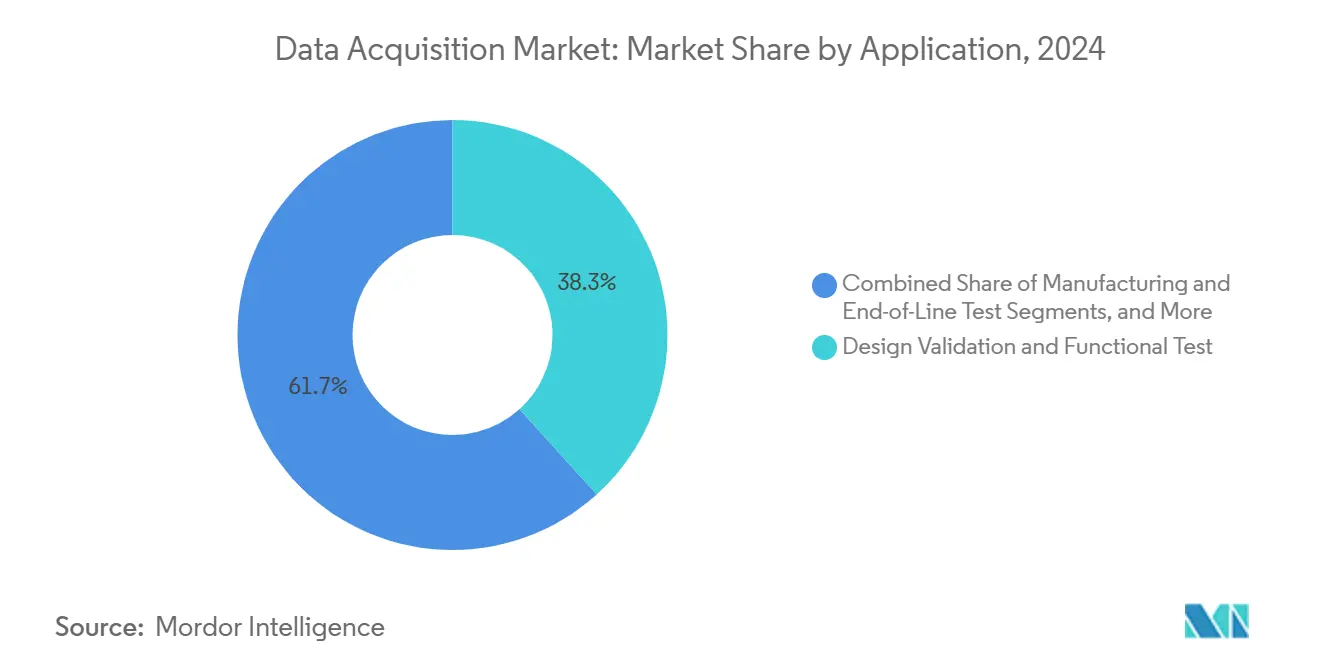

- Nach Anwendung nahmen Design-Validierung und Funktionstest 38,3% Anteil des Datenerfassung-Marktes in 2024 ein; Asset Condition Monitoring verzeichnet die höchste erwartete CAGR von 12,2% bis 2030.

- Nach Endverbraucherindustrie führten Automobil und E-Mobilität mit einem Anteil von 19,1% in 2024, während Luft- und Raumfahrt und Verteidigung voraussichtlich eine CAGR von 10,5% bis 2030 registrieren wird.

Globale Datenerfassung-Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Wachsende Akzeptanz von Time-Sensitive Networking (TSN) in DAQ-Architekturen | +1.5% | Global, frühe Akzeptanz in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Edge-eingesetzte DAQ beschleunigt Predictive Maintenance in der asiatisch-pazifischen Fertigung | +1.2% | Asien-Pazifik Kern; globaler Spillover | Kurzfristig (≤ 2 Jahre) |

| Schnelle Integration von DAQ mit Digital Twins in Automobil-Testbänken | +1.1% | Nordamerika, Europa und fortgeschrittene asiatische Auto-Cluster | Mittelfristig (2-4 Jahre) |

| Nachfrage nach hoher Kanalzahl-DAQ in Batterie-Gigafabriken | +0.9% | China, Europa, Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Akzeptanz von robusten modularen DAQ für Weltraumstartanlagen | +0.8% | Nordamerika, Europa und aufstrebende Weltraumwirtschaften | Langfristig (≥ 4 Jahre) |

| Verbreitung kostengünstiger USB-DAQ in beruflichen STEM-Programmen | +0.7% | Global; Fokus auf Entwicklungsländer | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

| Quelle: Mordor Intelligence | |||

Time-Sensitive Networking ermöglicht deterministisches Ethernet

TSN-Implementierungen reduzierten Synchronisationsfehler auf Sub-Mikrosekunden-Level und eliminierten kostspielige dedizierte Timing-Hardware, wodurch die Gesamtsystemkosten um 15-20% für Raketen-, Satelliten- und Hochgeschwindigkeits-Maschinentests gesenkt wurden. Frühe Anwender in der Luft- und Raumfahrt berichteten von Messgenauigkeitsgewinnen von 40%, wodurch Ingenieure zuvor separate analoge, digitale und Timing-Busse in einem gehärteten Netzwerk konsolidieren konnten. OEMs, die TSN-Switches direkt in Sensorknoten einbetteten, lieferten schlüsselfertige, eng synchronisierte Racks bereit für Plug-and-Play-Laborerweiterung.

Edge-fähige DAQ transformierte Predictive Maintenance

Machine-Learning-Routinen, die an den Messrand geschoben wurden, verkürzten die Anomalieerkennungslatenz von Sekunden auf Millisekunden und stoppten Halbleiter-Photolithografie-Fehler, die historisch bis zu 100.000 USD pro Ausfallstunde kosteten. Südkoreanische Fabs dokumentierten 38% Rückgänge bei unerwarteten Stillständen nach der Installation von Vibrations-, Akustik- und Thermalsensoren, die an eingebettete Prozessoren angeschlossen waren, die lokale FFT- und Hüllkurvenerkennungsroutinen ausführten und nur markierte Ereignisse an die Cloud weiterleiteten. Das Modell senkte die Bandbreitenkosten und schützte proprietäre Prozessdaten hinter On-Premise-Firewalls.

Digital-Twin-Integration gestaltete Automobilvalidierung neu

Die Verknüpfung hochauflösender DAQ-Streams mit physikbasierten Twins ermöglichte es Autoherstellern, physische Prototypen um 30-40% zu reduzieren und Antriebsstrang-Validierungszyklen von 18 auf 12 Monate zu verkürzen. Batteriemanagementsysteme liefen tausende synthetische Fahrszenarios ohne Hardware-in-Loop-Beschränkungen, während synchronisierte Sensordaten die Twin-Genauigkeit über Spannungs-, Strom- und Thermaldimensionen aufrechterhielten. Lieferanten eilten, Plug-ins anzubieten, die Gigabytes pro Minute an rohen Messdaten in Co-Simulationsumgebungen wie MATLAB oder Siemens Simcenter einbinden.[2]MathWorks, "Data Acquisition Toolbox," mathworks.com

Gigafabrik-Kanalexplosion trieb hochdichte Architekturen voran

Batterieanlagen forderten >10.000 synchrone Kanäle mit 0,1% Zelle-zu-Zelle-Genauigkeit während Formation und Alterung. Anbieter antworteten mit modularen 16-Slot-Frames und verteilten ADC-Knoten, die Kabelwege verkürzten, elektromagnetische Interferenzen minderten und Terabyte-große Datensätze in Echtzeit auf NVMe-Arrays schrieben. Das Design schützte die Produktionsausbeute durch Kennzeichnung von Mikro-Ohm-Widerstandsdrifts, die für Legacy-100-Kanal-Rigs unsichtbar waren, und unterstützte die sichere Einführung von Hochnickel-Chemien für Langstrecken-EVs.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Kapitalintensive Migration von Legacy-PCI zu PXIe-Plattformen | -0.9% | Global, am höchsten in budgetbeschränkten Regionen | Mittelfristig (2-4 Jahre) |

| Begrenzte Interoperabilitätsstandards zwischen herstellereigenen DAQ-Protokollen | -0.8% | Global, Multi-Vendor-Standorte am stärksten betroffen | Mittelfristig (2-4 Jahre) |

| Data-Governance-Compliance-Kosten bei länderübergreifenden Luft- und Raumfahrttests | -0.7% | Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Mangel an DAQ-versierten Testingenieuren in Hochwachstums-EV-Clustern | -0.6% | Aufstrebende EV-Zentren | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

| Quelle: Mordor Intelligence | |||

Upgrade auf PXIe belastete Kapitalhaushalte

Der Ersatz alternder PCI-Racks durch PXIe-Chassis überstieg oft 250.000 USD pro Einrichtung, sobald Software-Rewrites, Fixture-Retrofits und Personalschulung eingerechnet wurden. Viele Universitäten und KMU-Labore betrieben sechs Monate lang parallele Systeme, um Zertifizierungspläne zu schützen, wodurch der Wartungsaufwand während der Umstellungsfenster effektiv verdoppelt wurde. Folglich verschoben einige Institutionen Upgrades und riskierten Obsoleszenz und begrenzte Treiberunterstützung für neuere Betriebssysteme.

Vendor-gesperrte Protokolle behinderten Multi-Site-Integration

Proprietäre Steuerungsstacks erhöhten die Integrationsausgaben um 25-40%, wenn Autohersteller und Luft- und Raumfahrt-Primes Vibrationsshaker einer Marke mit Hochgeschwindigkeits-Digitizern einer anderen kombinierten. Teams griffen auf kundenspezifische Middleware oder CSV-Export-Workflows zurück, die Echtzeit-Feedback-Schleifen unterminierten. Während die OpenDAQ-Initiative eine Standardisierung von Discovery und Metadaten anstrebte, unterstützten nur 20% der 2025 ausgelieferten Geräte eine herstellerneutrale Baseline, wodurch Data-Silo-Kopfschmerzen verlängert wurden.

Segmentanalyse

Nach Kanalzahl: Hochdichte Architekturen untermauern komplexe Tests

Die 32-128-Kanal-Klasse eroberte 47,3% des Datenerfassung-Marktanteils in 2024. Labore bevorzugten diesen Sweet Spot, weil er Skalierbarkeit mit handhabbarer Verkabelung ausbalancierte und mehrachsige Vibrations-, Haltbarkeits- und EMI-Bewertungen ermöglichte. Gigafabrik-Rollouts katapultierten jedoch Racks über 128 Kanäle zu einer CAGR von 8,8%. Batteriezellen-Formationslinien vernähten Hunderte von 32-Kanal-Karten zu faserverknüpften Inseln, um Spannung und Temperatur über 10.000 Knoten zu überwachen und Thermal-Runaway-Erkennung bei 0,1% Toleranz zu gewährleisten.[3]Hioki, "Battery Industries & Solutions," hioki.com

Die Nachfrage nach verteilten Architekturen gestaltete das Gerätedesign neu. Anbieter adoptierten "Node-per-Rack"-Verkabelungsschemas und betteten ADCs nahe an Sensoren ein, um Signalintegritätsverluste zu reduzieren. Kleinere (<32-Kanal)-Boxen gediehen immer noch in Bildungslaboren und tragbaren Feldkits, doch ihr Gesamtanteil fiel, da sich Produktvalidierung in Breite und Tiefe ausweitete. Über die Prognose hinweg sind Anbieter, die Auto-Discovery-Firmware und Hot-Swap-Backplanes bündeln, am besten positioniert, um den Anstieg der Kanaldichte im Datenerfassung-Markt zu reiten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Angebot: Software-Intelligenz erhöht Hardware-Nutzen

Hardware machte 70,5% des Datenerfassung-Marktes in 2024 aus, doch Software-Umsätze stiegen mit gesunden 9,5%, da Benutzer Analyse-Stacks lizenzierten, die Machine-Learning-Algorithmen direkt in FPGA-Ressourcen injizierten. Die Einbindung von Drag-and-Drop-DSP-Bibliotheken lässt Ingenieure Daten auf der Karte filtern, resampeln und trendieren, wodurch Host-CPU-Zyklen um 70% reduziert werden.

Service-Linien schwollen ebenfalls an. Luft- und Raumfahrt-Primes lagerten Systemintegrationsprojekte aus, die Sensorauswahl, Rack-Layout und API-Anpassung an die Professional-Services-Arme der Anbieter abdeckten. Die Verschiebung drängte Legacy-Hardware-only-Firmen dazu, zu abonnementorientierten Software-Modulen zu schwenken, die kontinuierliche Deployment-Updates liefern. Im Laufe der Zeit migrierte der Wert von Board-Level-Features zu konfigurierbaren IP-Kernen, wodurch Software als Drehpunkt für Differenzierung im Datenerfassung-Markt zementiert wurde.

Nach Abtastgeschwindigkeit: Transientenerfassung treibt Hochgeschwindigkeits-Akzeptanz

Niedriggeschwindigkeitskonfigurationen (≤100 kS/s) beherrschten 62,4% der Datenerfassung-Marktgröße in 2024 und erfüllten Umwelt- und Prozesskontroll-Nischen. Hochgeschwindigkeits-(>100 kS/s)-Rigs schritten jedoch mit 10,1% CAGR voran und reagierten auf Leistungshalbleiter-Doppelpuls-Tests, Ultraschall-Fehlererkennung und millisekunden-skalige Schockereignisse.

Preiserosion beschleunigte die Akzeptanz. Eine-Million-Samples-pro-Sekunde-Digitizer, die 2020 20.000 USD kosteten, wurden 2025 nahe 5.000 USD verkauft und erschlossen Universitäts- und mittlere Industriebudgets. Windturbinen-OEMs nutzten diese Fähigkeit, um Schaufelresonanz-Signaturen zu verfolgen, Ermüdung vor Rissbildung vorherzusagen und die Turbinenlebensdauer um 20% zu verlängern. Angesichts der wachsenden Nachfrage nach 800-V-EV-Invertern und GaN-Geräten werden Hochgeschwindigkeits-Lieferungen den gesamten Datenerfassung-Markt weiterhin übertreffen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Schnittstelle: Drahtlose Knoten schreiben Deployment-Ökonomie neu

USB führte immer noch mit 40,3% Anteil in 2024 dank Plug-and-Go-Einfachheit, doch drahtlose Endpunkte wuchsen jährlich um 11,4% und beseitigten viele physische Standortbeschränkungen. Brückengesundheitsbehörden befestigten batteriebetriebene Knoten unter Deckplatten, die Lastspektren monatelang ohne Wartung streamten und kostspielige Spurenschließungen umgingen.

Leistungsoptimierte Radios und Remote-Firmware-Updates pumpten Lebenszyklen über fünf Jahre hinaus und befriedigten Offshore-Wind-Entwickler, die Gondeln nicht täglich warten können. Währenddessen bewahrten PCIe-basierte PXI-Chassis ihre Nische in Radar-, 5G- und RF-Vektorsignalanalyse-Bänken, wo Gigabit-pro-Sekunde-Durchsatz nicht verhandelbar blieb. Da sich Sensornetzwerke ausbreiten, werden hybride Mesh-Topologien, die Wi-Fi, Sub-GHz und zeitschlitzbasierte Protokolle mischen, den Datenerfassung-Markt dominieren.

Nach Anwendung: Predictive Maintenance gestaltet Ausgaben neu

Design-Validierung und Funktionstests behielten einen Anteil von 38,3% in 2024, weil jeder neue Antriebsstrang, Aktuator oder PCB vor dem Start erschöpfende Laborzyklen durchlief. Asset-Condition-Monitoring ist jedoch für eine CAGR von 12,2% positioniert, da Fabriken 50% ungeplante Ausfallzeitkürzungen anstreben. Wälzlager-Bibliotheken, die auf historischen Vibrationssignaturen trainiert wurden, trieben KI-Agenten an, die auto-eskalierten, wenn Hüllkurvenenergien gelernte Schwellenwerte überschritten, wodurch Wartungskosten um 10-40% gesenkt wurden.

End-of-Line-Tester in Halbleiter-Fabs instrumentierten 100% der Chips anstatt statistischer Stichproben und senkten Feldfehler um 90%. Feld- und Labor-Forschung-und-Entwicklung-Anwendungsfälle entwickelten sich ebenfalls; Forscher leiteten hochauflösende DAQ-Streams in Cloud-GPUs für Echtzeit-Monte-Carlo-Läufe und beschleunigten Materialwissenschafts-Entdeckungen. Da die Analytics-Sophistication steigt, werden sich Anwendungsbudgets entscheidend zu zustandsbasierten und autonomen Feedback-Loops im Datenerfassung-Markt neigen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbraucherindustrie: Elektrifizierung definiert Testkomplexität neu

Automobil- und E-Mobilitätsanwendungen hielten 19,1% der Datenerfassung-Marktausgaben in 2024, da OEMs Hochvolt-Batteriepacks, Traktionswechselrichter und ADAS-Sensorsuite unter weiten thermischen Schwankungen validierten. Luft- und Raumfahrt und Verteidigung wird voraussichtlich um 10,5% CAGR auf der Grundlage von wiederverwendbaren Trägerraketen und Hyperschall-Programmen steigen, die robuste, strahlungstolerante Digitizer erfordern.

Erneuerbare Energiebetreiber rüsteten Offshore-Turbinen mit mehrjährigen, autonomen DAQ-Clustern aus, die strukturelle Dehnungs- und Stromqualitätsdaten protokollierten, um Bankfähigkeit zu beweisen. Halbleiterlinien forderten Femto-Ampere-Leckstrom-Messungen an 2-nm-Gate-Stacks und dehnten Rauschboden-Spezifikationen. Diese divergierenden Anforderungen fördern ein Buffet maßgeschneiderter Lösungen - robuste Boxen für den Weltraum, rauscharme Racks für Nanoelektronik - wodurch der Datenerfassung-Markt fragmentiert, aber innovationsreich bleibt.

Geografieanalyse

Nordamerika kommandierte 33,2% der 2024-Umsätze, weil seine Luft- und Raumfahrt-Giganten, Verteidigungs-Primes und Big-Three-Autohersteller frühe Akzeptanz von TSN und hochdichten PXI-Systemen vorantrieben. NASAs Space Launch System Telemetrie-Station verarbeitete über 200.000 Ethernet-Kanäle in Echtzeit und zeigte lokale Forschungs- und Entwicklungsexpertise.[4]Safran Data Systems, "Avionics for Space Launchers," safran-group.com Große Bundesbudgets ermöglichten schnelle Erneuerungszyklen und zementierten die regionale Führungsposition.

Asien-Pazifik verzeichnete die schnellste CAGR von 9,8% bis 2030. Chinas Batterie-Gigafabrik-Aufbau und Südkoreas Halbleiterexpansionen verbrauchten Tausende von Kanalkarten pro Standort, während Indiens wachsende Raketenstart-Ambitionen robuste DAQ-Kästen erforderten, die Vibrationsspektren über 14 g RMS überstehen. Regierungen leiteten Anreize in intelligente Fertigung und spornten die Nachfrage nach Edge-fähigen drahtlosen Knoten an und drängten lokale Anbieter in den globalen Datenerfassung-Markt.

Europa behielt einen robusten Fußabdruck, der von deutscher Automobil-Forschung und -Entwicklung und ESA-Weltraumprojekten verankert war. Digital-Twin-Bänke in Stuttgarter Laboren fusionierten synchronisierte DAQ-Streams mit virtuellen Motoren und verkürzten Prototypzyklen. Der ExoMars-Rover erforderte Elektronik, die Temperaturschwankungen von -80 °C bis +70 °C überlebte, und drängte europäische Lieferanten zu strahlungsgehärteten Designs. Erneuerbare-Energie-Mandate in der Nordsee beschleunigten weiter Bestellungen für korrosionsbeständige, Langstrecken-DAQ-Verkabelung und drahtlose Brücken.

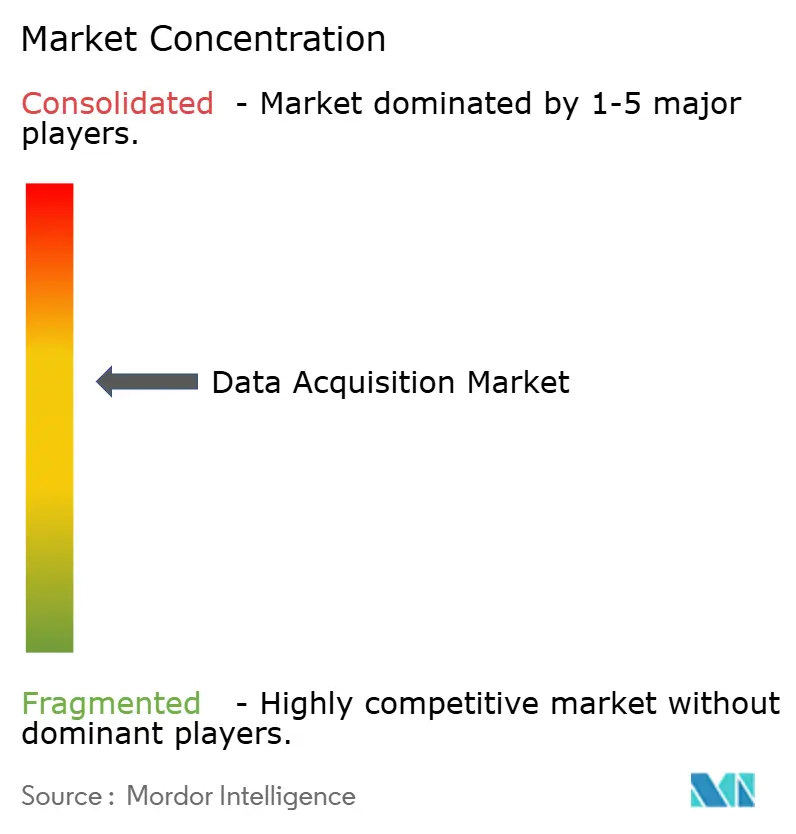

Wettbewerbslandschaft

Die Top-Fünf-Anbieter hielten etwa 45% Anteil, was moderate Konzentration im Datenerfassung-Markt anzeigt. National Instruments führte mit einem End-to-End-PXI- und LabVIEW-Ökosystem und verstärkte Kundenbindung durch einheitliche Treiber und TSN-Support. Keysight schärfte sein Batterietest-Spiel durch eine 2025-Akquisition, die proprietäre Zellalterungs-Algorithmen hinzufügte und das Unternehmen genau im EV-Sweet-Spot positionierte.

Mid-Tier-Spezialisten wie Dewesoft erhöhten ihren Anteil durch Differenzierung bei robusten IP67-bewerteten Modulen und DualCoreADC-Technologie, die 160 dB Dynamikbereich bietet. Yokogawa nutzte sein Prozessindustrie-Erbe, um Öl-und-Gas- und LNG-Verflüssigungsbenutzer zu erobern, die 24/7-Betriebszeit forderten. Asiatische Herausforderer veröffentlichten kostenoptimierte USB- und Ethernet-Racks, die budgetbewusste Bildungs- und leichtindustrielle Käufer ansprachen und etablierte Anbieter zwangen, Software-Kohärenz und globale Serviceabdeckung zu betonen.

Strategische Allianzen multiplizierte sich. NI, Siemens und Cloud-Hyperscaler co-entwickelten Edge-to-Cloud-Pipelines, die Streaming-Daten automatisch in Dashboarding-Portale aufnehmen und Integrationsfriktion für OT-IT-Konvergenz senken. Patentanmeldungen rund um drahtlose DAQ stiegen um 28% Jahr-über-Jahr und signalisierten Rennbedingungen in Sub-GHz-Mesh-Networking und Energy-Harvesting-Sensorknoten. Anbieter, die offene APIs mit sicherer, aufrüstbarer Firmware harmonisieren, sind bereit, Gräben im sich entwickelnden Datenerfassung-Markt zu erweitern.

Datenerfassung-Industrieführer

-

Advantech Co. Ltd.

-

Keysight Technologies

-

Schneider Electric SE

-

Honeywell International

-

Siemens AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Industrieentwicklungen

- März 2025: National Instruments startete eine TSN-fähige Plattform, die Sub-Mikrosekunden-Knoten-Synchronisation ohne externe Timing-Karten liefert.

- Februar 2025: Keysight schloss den Kauf eines Hochkanal-Zahl-Batterietest-Spezialisten ab und fügte proprietäre Formationsalgorithmen für EV-Zellen hinzu.

- Januar 2025: Dewesoft enthüllte IP67 KRYPTON XHS-Module mit -40 °C bis +85 °C Bewertung für extreme Luft- und Raumfahrtmissionen.

- Dezember 2024: Siemens kooperierte mit einem Industrie-KI-Lieferanten, um Anomalieerkennung in seine DAQ-Firmware einzubetten.

Globaler Datenerfassung-Marktbericht Umfang

Datenerfassung ist der Prozess der Abtastung von Signalen, die reale physische Bedingungen messen und die resultierenden Stichproben in digitale numerische Werte umwandeln, die ein Computer manipulieren kann.

Der Datenerfassung-Markt ist segmentiert nach Kanal (Weniger als 32, 32-128, Mehr als 128), Typ (Hardware, Software), Endverbraucher-Vertikal (Wasser- und Abfallbehandlung, Strom & Energie, Automobil, Bildung und Forschung, Luft- und Raumfahrt & Verteidigung, Papier und Zellstoff, Chemikalien) und Geographie.

| < 32 |

| 32 - 128 |

| > 128 |

| Hardware |

| Software |

| Services |

| ≤ 100 kS/s (Niedriggeschwindigkeit) |

| > 100 kS/s (Hochgeschwindigkeit) |

| USB |

| Ethernet / LAN |

| PCI / PXI / PXIe |

| Drahtlos |

| Design-Validierung und Funktionstest |

| Fertigungs- und End-of-Line-Test |

| Asset Condition Monitoring |

| Feld- und Labor-F&E |

| Umwelt- und Strukturüberwachung |

| Automobil und E-Mobilität |

| Luft- und Raumfahrt und Verteidigung |

| Energie und Strom (einschließlich Erneuerbarer) |

| Wasser- und Abfallbehandlung |

| Halbleiter und Elektronik |

| Bildungs- und Forschungsinstitute |

| Chemikalien, Papier und Zellstoff |

| Andere Endverbraucherindustrien |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Südkorea | ||

| Indien | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Rest des Nahen Ostens | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Rest von Afrika | ||

| Nach Kanalzahl | < 32 | ||

| 32 - 128 | |||

| > 128 | |||

| Nach Angebot | Hardware | ||

| Software | |||

| Services | |||

| Nach Abtastgeschwindigkeit | ≤ 100 kS/s (Niedriggeschwindigkeit) | ||

| > 100 kS/s (Hochgeschwindigkeit) | |||

| Nach Schnittstelle | USB | ||

| Ethernet / LAN | |||

| PCI / PXI / PXIe | |||

| Drahtlos | |||

| Nach Anwendung | Design-Validierung und Funktionstest | ||

| Fertigungs- und End-of-Line-Test | |||

| Asset Condition Monitoring | |||

| Feld- und Labor-F&E | |||

| Umwelt- und Strukturüberwachung | |||

| Nach Endverbraucherindustrie | Automobil und E-Mobilität | ||

| Luft- und Raumfahrt und Verteidigung | |||

| Energie und Strom (einschließlich Erneuerbarer) | |||

| Wasser- und Abfallbehandlung | |||

| Halbleiter und Elektronik | |||

| Bildungs- und Forschungsinstitute | |||

| Chemikalien, Papier und Zellstoff | |||

| Andere Endverbraucherindustrien | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Südkorea | |||

| Indien | |||

| Rest von Asien-Pazifik | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Türkei | |||

| Rest des Nahen Ostens | |||

| Afrika | Südafrika | ||

| Nigeria | |||

| Rest von Afrika | |||

Wichtige Fragen, die im Bericht beantwortet werden

Wie groß ist die prognostizierte Größe des Datenerfassung-Marktes bis 2030?

Der Markt wird voraussichtlich bis 2030 4,56 Milliarden USD erreichen und mit einer CAGR von 6,49% voranschreiten.

Welches Datenerfassung-Segment expandiert am schnellsten?

Hochgeschwindigkeitssysteme, die über 100 kS/s arbeiten, wachsen mit einer CAGR von 10,1%, weil Leistungselektronik-, Ultraschall- und Vibrationstests Mikrosekunden-Level-Auflösung fordern.

Warum ist Asien-Pazifik die am schnellsten wachsende Region?

Schnelle Industrialisierung, Batterie-Gigafabrik-Aufbauten und Halbleiterinvestitionen treiben eine CAGR von 9,8% in China, Japan, Südkorea und Indien an.

Wie verändern drahtlose Schnittstellen Feldimplementierungen?

Batteriebetriebene drahtlose Knoten eliminieren Verkabelung, ermöglichen mehrmonatige unbeaufsichtigte Operationen und verzeichnen eine jährliche Wachstumsrate von 11,4%.

Welche Auswirkung hat Time-Sensitive Networking auf DAQ-Systeme?

TSN reduziert Synchronisationsfehler auf Sub-Mikrosekunden-Level und entfernt dedizierte Timing-Karten, wodurch die Gesamtsystemkosten um bis zu 20% gesenkt werden.

Welche Endverbraucherindustrie gibt derzeit am meisten für DAQ-Lösungen aus?

Automobil- und E-Mobilitätsanwendungen führen mit einem Anteil von 19,1%, da sich EV-Antriebsstrang- und Batterietests intensivieren.

Seite zuletzt aktualisiert am: