Marktanalyse für Containerschifffahrt

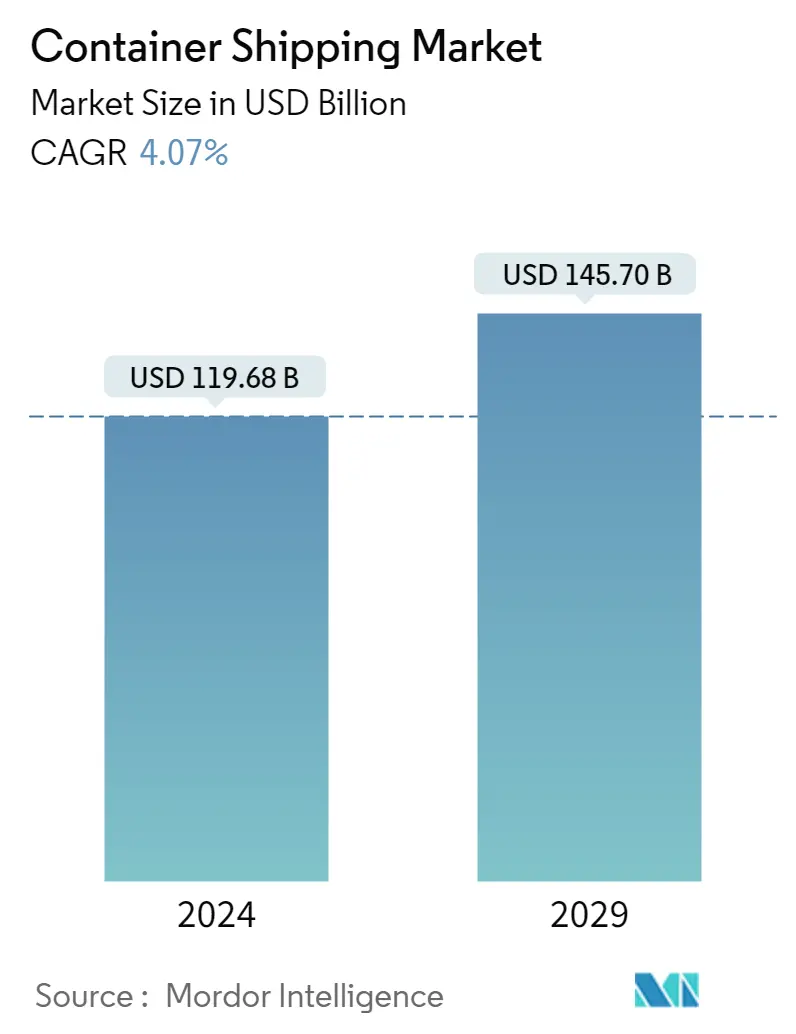

Die Größe des Containerschifffahrtsmarktes wird im Jahr 2024 auf 119,68 Milliarden US-Dollar geschätzt und soll bis 2029 145,70 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,07 % im Prognosezeitraum (2024–2029) entspricht.

- Während der Rückgang des Frachtvolumens eine zusätzliche Herausforderung für das strukturelle Marktungleichgewicht darstellte, setzte die Containerschifffahrtsbranche auf mehr Disziplin, Kapazität und geringere Kosten, um die Rentabilität aufrechtzuerhalten. Die weltweite Containerschifffahrt verzeichnet eine starke Erholung und lässt die Pandemie hinter sich, wie AP Moller-Maersk und CMA-CGM (die beiden größten Containerschifffahrtslinien der Welt) berichten.

- Der Anstieg der Transportmengen war auf die Belebung der Weltwirtschaft nach der Lockerung verschiedener Lockdown-Maßnahmen, die starke Dynamik des Warenkonsums, die an einigen Standorten durch Hilfspakete gefördert wurde, und das starke Wachstum des E-Commerce mit dem Wiederaufbau der Lagerbestände zurückzuführen und die üblichen saisonalen Schwankungen der Geschäftstätigkeit.

- Faktoren wie die steigende Nachfrage nach Frachttransporten per Schiff und die Zunahme handelsbezogener Abkommen ergänzen das Wachstum des Schiffscontainermarktes. Darüber hinaus behindern Schwankungen der Transport- und Lagerkosten das Wachstum des Marktes für Schiffscontainer. Es wird jedoch erwartet, dass Faktoren wie der erwartete Trend zur Automatisierung im Seetransport und eine Erhöhung der Sicherheitsnormen im Seeverkehr im Prognosezeitraum Chancen für das Wachstum des Marktes für Schiffscontainer bieten.

- Auch im Schienengüter- und LKW-Bereich besteht ein großes Potenzial für Schiffscontainer. Allerdings dürften Faktoren wie protektionistische Maßnahmen einiger Länder und hohe Frachtraten beim Transport von Containergütern das Wachstum etwas bremsen. Darüber hinaus dürften auch die Umweltauflagen beim Einsatz wasserbasierter Lacke zu zusätzlichen Kosten führen.

Markttrends für Containerschifffahrt

Zunehmender Seehandel

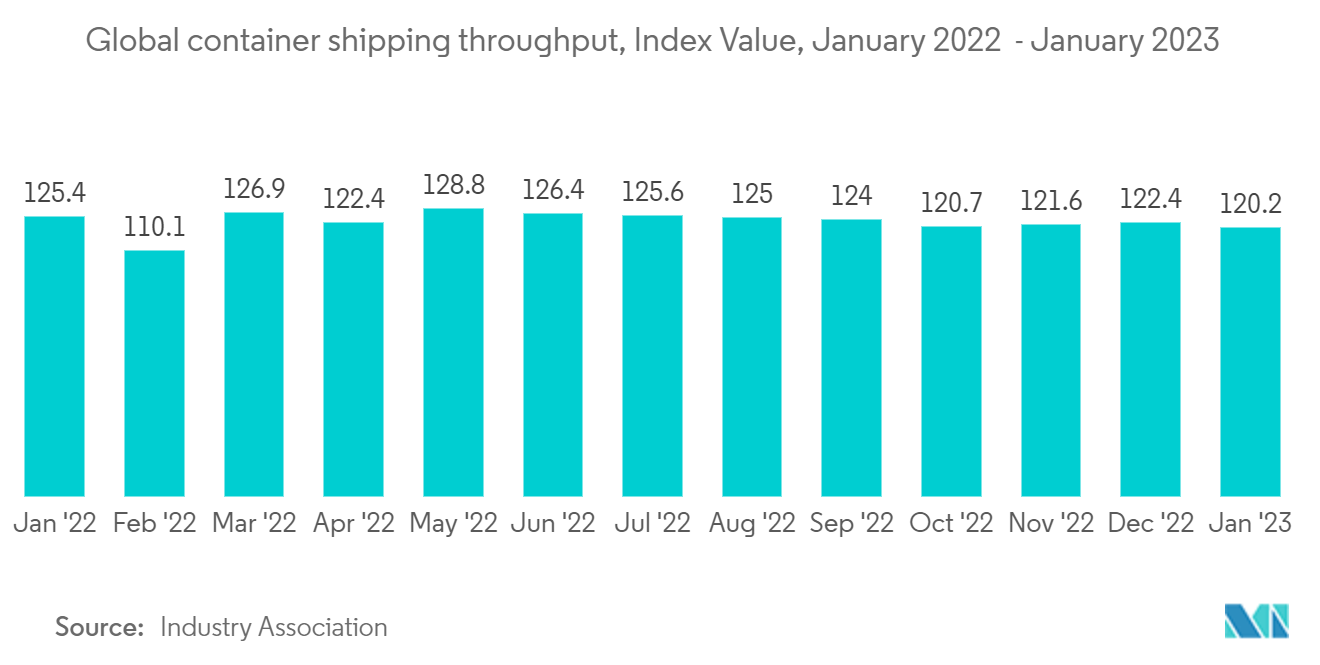

- Der Seefrachthandel erlebt einen Anstieg der Nachfrage nach Frachttransporten über Wasserstraßen, der durch Faktoren wie Frachtsicherheit und Kosteneffizienz unterstützt wird. Frachtschiffe sind für den Warentransport günstiger als der Straßen- und Lufttransport. Schiffe können innerhalb kurzer Zeit mehr Fracht von einem Ort zum anderen befördern.

- Schiffe liefern über 80 % des Welthandels, sodass Störungen in Häfen und Schifffahrtsrouten dazu führen, dass Nahrungsmittel, Energie, Medikamente und andere lebenswichtige Güter die Bedürftigen nicht erreichen. Unternehmen stehen ohne Vorräte da. Und die Preise für Produzenten und Verbraucher steigen.

- Ein Anstieg der Verbraucherausgaben – insbesondere für online bestellte Waren – in Verbindung mit Unterbrechungen der Lieferkette und Logistikbeschränkungen ließen die Containerfrachtraten im Jahr 2021 auf das Fünffache ihres Niveaus vor der Pandemie steigen. Der Anstieg der Containerversandkosten, der Anfang 2022 seinen Höhepunkt erreichte, nahm stark zu Verbraucherpreise für viele Güter.

- In allen Entwicklungsregionen war ein Wachstum zu verzeichnen. In Afrika stieg er um schätzungsweise 5,63 %, in Lateinamerika und der Karibik um 3,2 % und in Asien um 3,1 %, das nach wie vor das weltweit führende Seefrachtumschlagzentrum ist und im Jahr 2021 42,4 % der verladenen und 64,5 % der entladenen Güter ausmachte.

- Darüber hinaus treiben die wachsende Zahl von Containerschiffen und die zunehmende Hafenkapazität in Ländern auf der ganzen Welt die Nachfrage nach neuen Containerschiffen auf dem Markt voran.

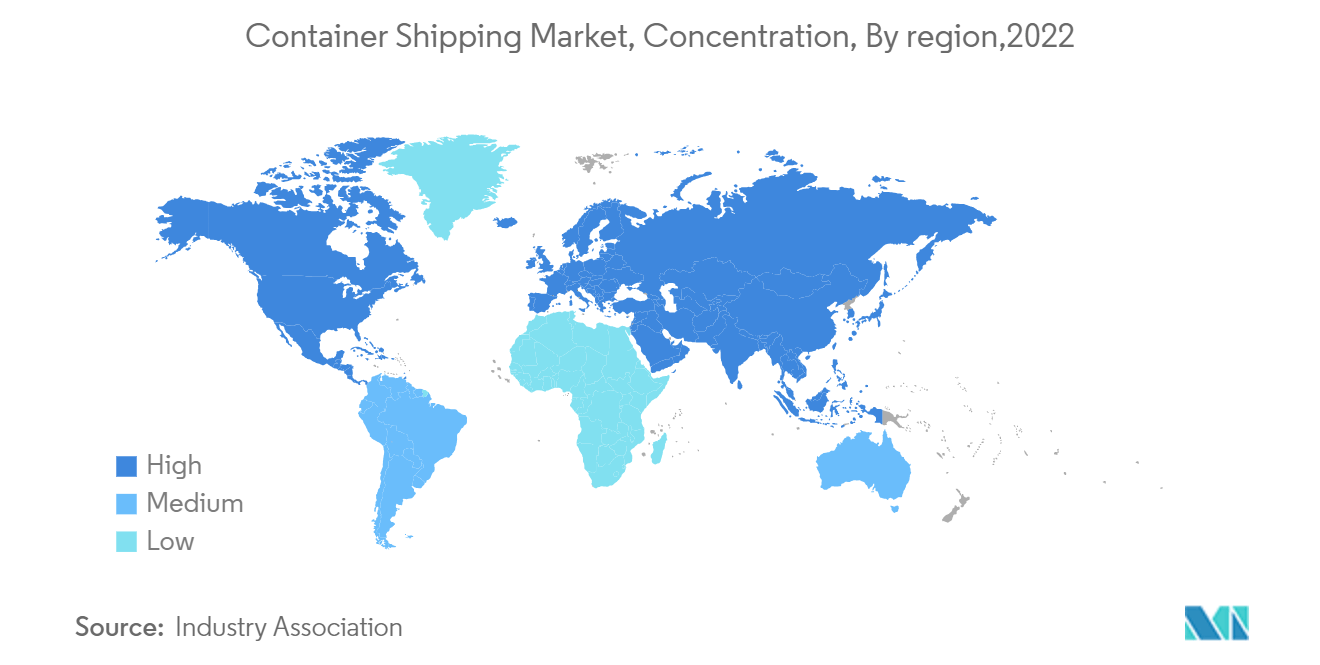

Der asiatisch-pazifische Raum dominiert den Markt

- Asien blieb auch im Jahr 2021 der weltweit führende Umschlagplatz für Seefracht und machte 42 % der Exporte und 64 % der Importe aus.

- Im Jahr 2021 entfielen rund 40 % des gesamten Containerhandels zwischen Asien, Europa und den Vereinigten Staaten auf den wichtigsten Ost-West-Routen. Auf Ost-West-Strecken außerhalb des Festlandes, beispielsweise Südasien-Mittelmeer, entfielen 12,9 %.

- Die Leistung der Containerschifffahrtsrouten variierte auch je nach Handelsrichtung – Haupttransport oder Rücktransport. Das Volumen auf der Transpazifikroute stieg um 15 %, was einem Wachstum von 20 % auf der Hauptroute von Ostasien nach Nordamerika entspricht. Unterdessen ging der Handel auf der Backhaul-Reise um 1,6 % zurück. Der Handel auf der Asien-Europa-Route stieg um 10 %, unterstützt durch wachsende Volumina von Ostasien nach Europa (14,7 %).

- Im Jahr 2021 gehörten asiatische Containerexporteure zu den Top Fünf und machten fast die Hälfte des Verkehrs aus, darunter China, Vietnam, die Republik Korea und Japan.

- Der Handel mit Eisenerz hängt stark von der Entwicklung in China ab und wuchs im Jahr 2021 nur geringfügig um 1 %. Auf China entfielen etwa 73 % der weltweiten Eisenerzimporte – ein Anteil, der über dem Niveau vor der Pandemie liegt. Laut einem Bericht von Transport Intelligence wird der asiatisch-pazifische Raum voraussichtlich die am schnellsten wachsende Region für Kontraktlogistik bleiben und von einem Marktwert von 95 Milliarden Euro im Jahr 2021 auf 135 Milliarden Euro im Jahr 2026 wachsen. Der Anteil des asiatisch-pazifischen Raums am Kontraktlogistikmarkt wird voraussichtlich von 39,8 % im Jahr 2021 auf 44,8 % im Jahr 2026 wachsen, während in Europa und Nordamerika ein Rückgang der Marktanteile zu erwarten ist.

- Der größte Beitrag zum Containerschifffahrtsmarkt wird voraussichtlich vom Einzelhandel in China und Indien kommen, unterstützt von Online-Marktplätzen, der Automobilindustrie in China und der Pharmaindustrie in Indien. Gleichzeitig werden die Exporteure von Hightech-Elektronik die externe Nachfrage nutzen, um das Wachstum voranzutreiben.

Überblick über die Containerschifffahrtsbranche

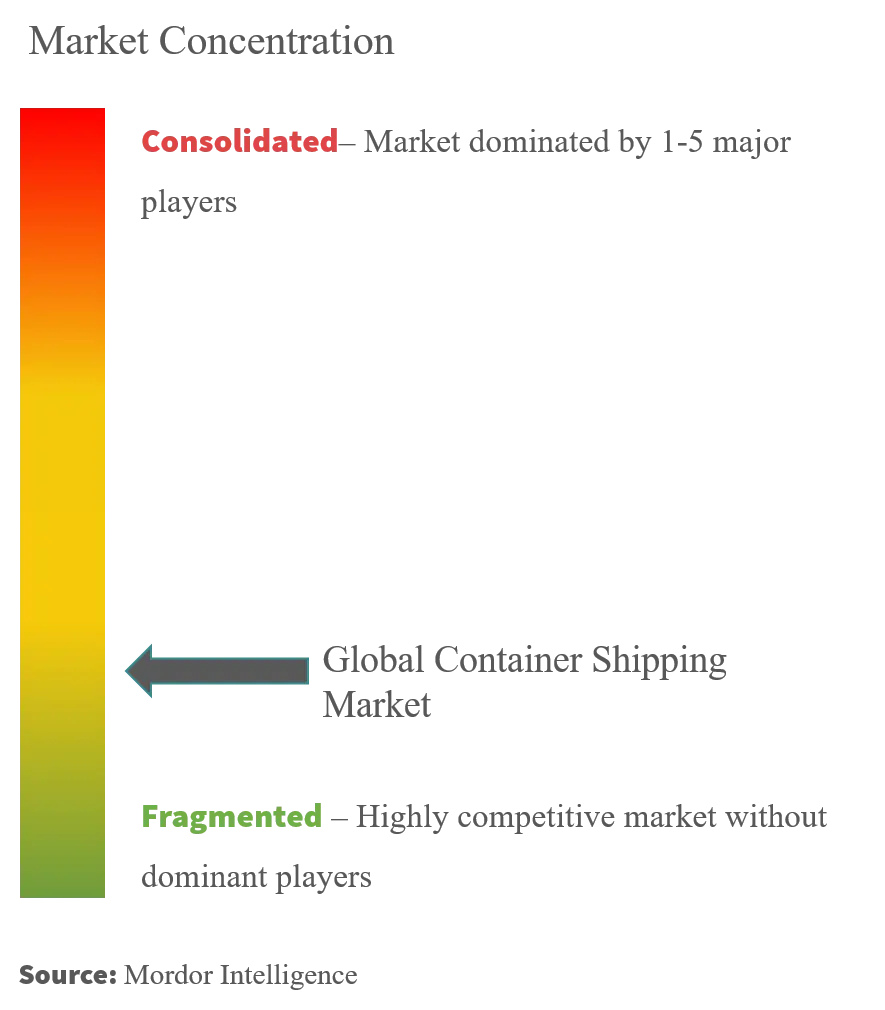

Der Containerschifffahrtsmarkt ist von Natur aus ziemlich fragmentiert und viele internationale Unternehmen sind auf dem Markt vertreten. Zu den Top-Playern in diesem Segment zählen Maersk, MSC, CMA, COSCO und Hapag Lloyd. Hohe Eintrittsbarrieren aufgrund der hohen Fahrzeugkosten und zunehmender Skaleneffekte beeinträchtigen den Wettbewerb in der Branche.

Die Branchenstruktur wird auch durch strenge internationale staatliche Vorschriften und Nachfragezyklizität beeinflusst. Reedereien tätigen sinnvolle Investitionen in neue Anlagen, um ihren Kunden Zuverlässigkeit und Effizienz zu garantieren und höhere Renditen für ihre Investitionen zu erzielen.

Aufgrund von Schiffsstaus während COVID-19 erkannten die Reedereien die Vorteile der Konsolidierung im Hinblick auf Kostensenkung und Nachhaltigkeit. Der erwartete Trend zur Automatisierung im Seetransport und der Anstieg der Sicherheitsnormen im Seeverkehr dürften in den kommenden Jahren auch Chancen für Marktteilnehmer schaffen.

Marktführer in der Containerschifffahrt

-

A. P. Moller-Maersk A/S

-

MSC Mediterranean Shipping Company S. A.

-

CMA CGM

-

China COSCO Holdings Company Limited

-

Hapag-Lloyd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Containerschifffahrt

- Januar 2023 AP Moller-Maersk (Maersk) gibt den Abschluss der Übernahme der Martin Bencher Group bekannt, einem dänischen Projektlogistikexperten mit erstklassigen Fähigkeiten in der nicht-containerisierten Projektlogistik und im globalen Betrieb. Mit der Aufnahme von Martin Bencher stärken sie ihre Fähigkeit, ihren globalen Kunden Projektlogistikdienstleistungen anzubieten und bieten gleichzeitig ein umfassenderes Angebot für eine Vielzahl von Branchen.

- Oktober 2022 Die CMA CGM Group, ein weltweit führender Schifffahrtskonzern, freut sich bekannt zu geben, dass sie die Übernahme von Containerships, einem Containertransport- und Logistikunternehmen, abgeschlossen hat. Die Europäische Kommission hat diese Transaktion am 22. Oktober genehmigt. Containerschiffe, die auf den innereuropäischen Markt spezialisiert sind, werden das Serviceangebot von CMA CGM ergänzen.

Segmentierung der Containerschifffahrtsbranche

Unter Containerschifffahrt versteht man den Transport in Containern von einem Ort zum anderen. Im Gegensatz zur konventionellen Schifffahrt werden in der Containerschifffahrt Container verschiedener Standardgrößen zum Laden, Transportieren und Entladen von Gütern oder Gegenständen verwendet. Dadurch können Container per Bahn, Schiff und LKW transportiert werden.

Der Bericht bietet eine umfassende Hintergrundanalyse des Containerschifffahrtsmarktes und deckt aktuelle Markttrends, Beschränkungen, technologische Aktualisierungen sowie detaillierte Informationen zu verschiedenen Segmenten und der Wettbewerbslandschaft der Branche ab. Auch die Auswirkungen von COVID-19 wurden in die Studie einbezogen und berücksichtigt.

Der Containerschifffahrtsmarkt ist nach Größe (kleine, große und High-Cube-Container), Typ (allgemeine Containerschifffahrt und Kühlcontainerschifffahrt) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika) segmentiert ). Der Bericht bietet Marktgrößen und Prognosen für den Containerschifffahrtsmarkt in Wert (USD) für alle oben genannten Segmente.

| Kleine Behälter |

| Große Behälter |

| Hohe Würfelbehälter |

| Allgemeine Containerschifffahrt |

| Kühlcontainertransport |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Frankreich | |

| Großbritannien | |

| Italien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Australien | |

| Indien | |

| Singapur | |

| Malaysia | |

| Indonesien | |

| Thailand | |

| Rest der Asien-Pazifik-Region | |

| Naher Osten und Afrika | Ägypten |

| Katar | |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas | |

| Südamerika | Brasilien |

| Kolumbien | |

| Rest von Südamerika |

| Nach Größe | Kleine Behälter | |

| Große Behälter | ||

| Hohe Würfelbehälter | ||

| Nach Typ | Allgemeine Containerschifffahrt | |

| Kühlcontainertransport | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Frankreich | ||

| Großbritannien | ||

| Italien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Australien | ||

| Indien | ||

| Singapur | ||

| Malaysia | ||

| Indonesien | ||

| Thailand | ||

| Rest der Asien-Pazifik-Region | ||

| Naher Osten und Afrika | Ägypten | |

| Katar | ||

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

| Südamerika | Brasilien | |

| Kolumbien | ||

| Rest von Südamerika | ||

Häufig gestellte Fragen zur Containerschifffahrt-Marktforschung

Wie groß ist der Containerschifffahrtsmarkt?

Es wird erwartet, dass der Containerschifffahrtsmarkt im Jahr 2024 ein Volumen von 119,68 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,07 % auf 145,70 Milliarden US-Dollar wachsen wird.

Wie groß ist der Containerschifffahrtsmarkt derzeit?

Im Jahr 2024 wird die Größe des Containerschifffahrtsmarktes voraussichtlich 119,68 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Containerschifffahrtsmarkt?

A. P. Moller-Maersk A/S, MSC Mediterranean Shipping Company S. A., CMA CGM, China COSCO Holdings Company Limited, Hapag-Lloyd sind die wichtigsten Unternehmen, die auf dem Containerschifffahrtsmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Containerschifffahrtsmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Containerschifffahrtsmarkt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Containerschifffahrtsmarkt.

Welche Jahre deckt dieser Containerschifffahrtsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Containerschifffahrtsmarktes auf 115 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Containerschifffahrtsmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Containerschifffahrtsmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Containerschifffahrtsbranche

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate der Containerschifffahrt im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Containerschifffahrt umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.