CMOS-Bildsensoren Marktgröße und Marktanteil

CMOS-Bildsensoren Marktanalyse von Mordor Intelligence

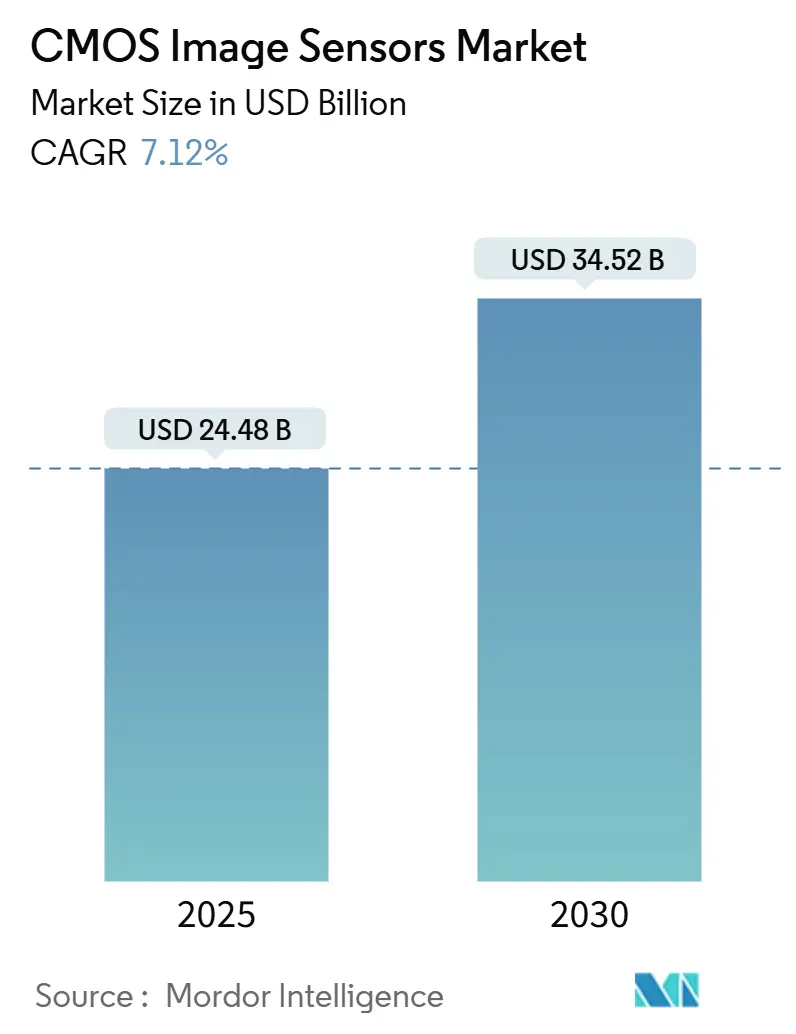

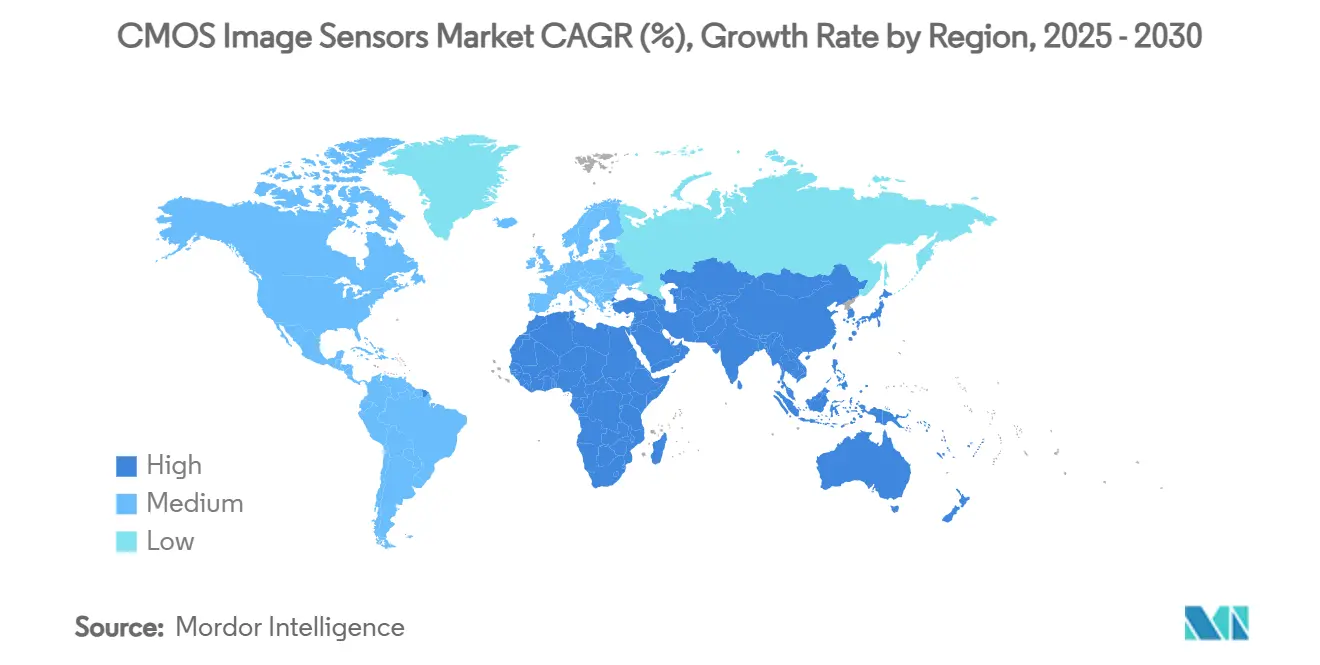

Der CMOS-Bildsensoren Markt steht bei USD 24,58 Milliarden im Jahr 2025 und wird voraussichtlich USD 34,52 Milliarden bis 2030 erreichen, mit einer CAGR von 7,12%. Die Nachfrage erstreckt sich von Smartphone-Kameras bis hin zu Automobil-Sicherheit, Industrieautomation und medizinischer Diagnostik, was die wachsenden Funktionsvorteile der Technologie gegenüber CCD-Designs widerspiegelt. Gestapelte Backside-illuminated (BSI) Architekturen mit integrierter On-Die-KI-Logik erhöhen die Leistung bei gleichzeitiger Reduzierung des Stromverbrauchs, was die Kostenführerschaft des CMOS-Bildsensoren Marktes in der Massenvolumen-Elektronik verstärkt. Regional verankert Asien-Pazifik die Produktion durch Taiwans Foundries, während Naher Osten und Afrika mit zweistelligem Wachstum durch Smart-City-Überwachungsimplementierungen übertreffen. Die Konsolidierung setzt sich fort, da traditionelle Hersteller Kapazitäten veräußern und Spezialistenakquisitionen beschleunigen, auch wenn US-chinesische Exportkontrollen und 300-mm-Wafer-Engpässe Lieferkettenrisiken einbringen.

Wichtige Berichtserkenntnisse

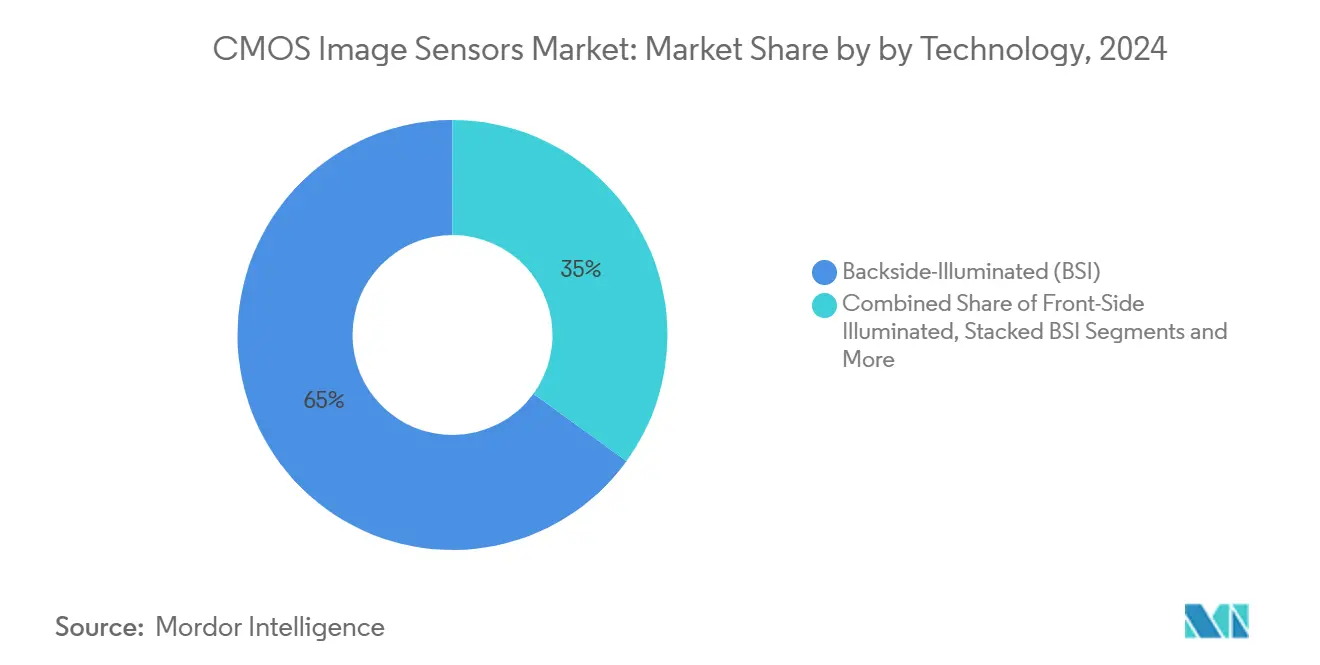

- Nach Technologie hielt die BSI-Architektur 65% des CMOS-Bildsensoren Marktanteils 2024; gestapelte BSI/3D-Sensoren werden voraussichtlich mit einer CAGR von 9,8% bis 2030 voranschreiten.

- Nach Auflösung machten 12-24 MP Geräte 25% Anteil der CMOS-Bildsensoren Marktgröße 2024 aus, während ≥49 MP Sensoren mit einer CAGR von 9,5% bis 2030 expandieren sollen.

- Nach Spektrum dominierten sichtbare Lichtsensoren mit 97% Umsatzanteil 2024; nicht-sichtbare Geräte (NIR/UV/SWIR) wachsen mit einer CAGR von 9%.

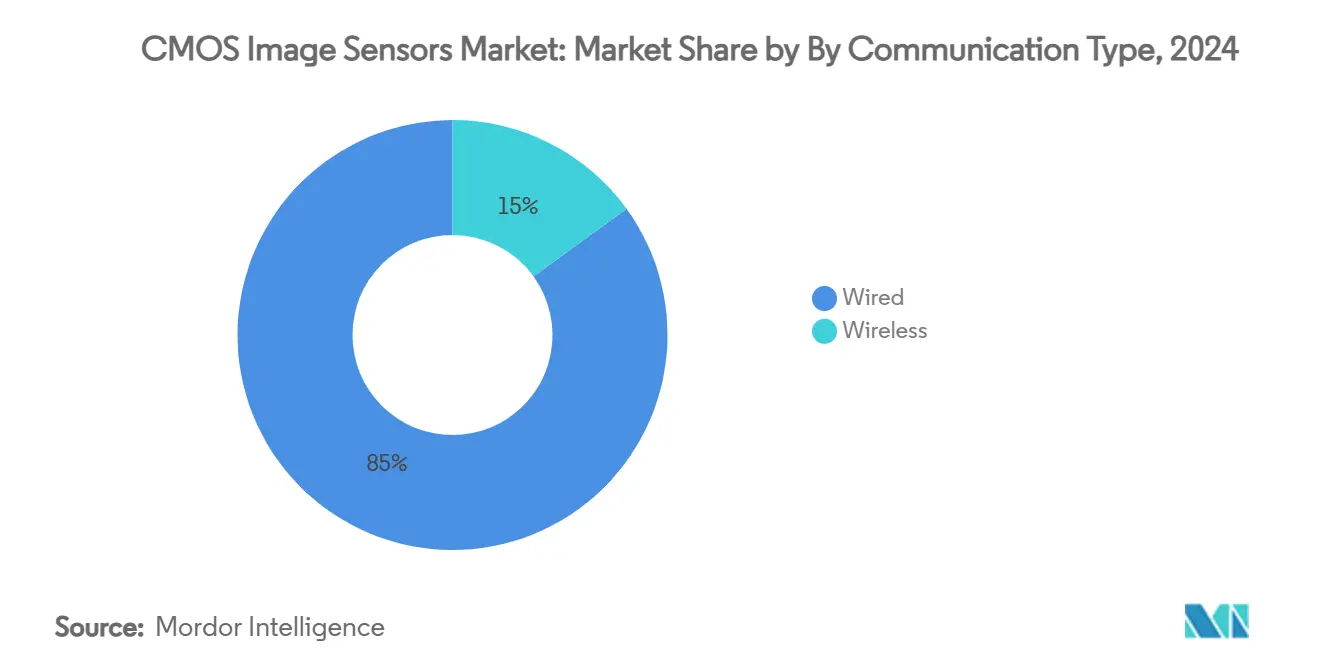

- Nach Kommunikationstyp behielten kabelgebundene Schnittstellen einen 85% Umsatzanteil 2024; kabellose Sensoren zeigen eine CAGR von 8,1%.

- Nach Endnutzer-Industrie führte Unterhaltungselektronik mit 28% Anteil der CMOS-Bildsensoren Marktgröße 2024, während Automobilanwendungen mit einer CAGR von 9,4% steigen.

- Regional kommandierte Asien-Pazifik 34% des Umsatzes 2024; Naher Osten und Afrika ist die am schnellsten wachsende Geografie mit 9,8% CAGR.

- Sony, Samsung und OmniVision kontrollierten gemeinsam etwa 60% des globalen Umsatzes 2024, was eine mäßig konzentrierte Landschaft anzeigt.

Globale CMOS-Bildsensoren Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| TREIBER | (~) % AUSWIRKUNG AUF CAGR PROGNOSE | GEOGRAFISCHE RELEVANZ | AUSWIRKUNGSZEITRAHMEN |

|---|---|---|---|

| Multi-Kamera-Einführung von APAC OEMs bei Smartphones | +1.8% | APAC-Kern, Übertragung auf globale Märkte | Mittelfristig (2-4 Jahre) |

| Regulatorische Mandate für ADAS-Kameras in USA & EU | +1.2% | Nordamerika & EU, Expansion nach APAC | Langfristig (≥ 4 Jahre) |

| Video-zentrische Social-Media-Nachfrage nach 4K/8K-Sensoren in Nordamerika | +0.9% | Nordamerika, globale Expansion | Kurzfristig (≤ 2 Jahre) |

| Miniaturisierte Sensoren für tragbare medizinische Bildgebung in Japan & EU | +0.7% | Japan & EU, selektive globale Einführung | Mittelfristig (2-4 Jahre) |

| Smart-City-Überwachungsausrollungen im Nahen Osten | +0.6% | Naher Osten, selektive Schwellenmärkte | Mittelfristig (2-4 Jahre) |

| Global-Shutter-Nachfrage für Industrieautomation in Deutschlands Industrie 4.0 | +0.5% | Deutschland & EU, Expansion zu Industriezentren | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Multi-Kamera-Einführung von APAC OEMs bei Smartphones

APAC-Smartphone-Hersteller erweitern Multi-Kamera-Arrays von Flaggschiff- auf Mittelklasse-Linien und treiben nachhaltiges Stückzahlwachstum für High-Dynamic-Range-Bildsensoren voran. Samsungs 2024-Veröffentlichung von 200 MP und 50 MP ISOCELL-Geräten unterstrich die Wende hin zu Computational Photography und höheren Bildwiederholraten bei Videos. OmniVisions OV50X mit 110 dB Single-Exposure-HDR veranschaulicht, wie Premium-Smartphones jetzt eher durch Sensorfähigkeiten als allein durch Megapixel-Zahl differenzieren. Sonys LYT-828, der 2025 in Massenproduktion geht, integriert Hybrid Frame-HDR-Logik On-Die und ermöglicht KI-unterstützte Schwachlichtverarbeitung ohne externe ISP-Zyklen. Die Kombination aus höheren Pixeldichten und On-Sensor-Computing unterstützt Funktionserweiterungen bei gleichzeitiger Erhöhung der durchschnittlichen Verkaufspreise für fortschrittliche Teile, was das Umsatzwachstum für den CMOS-Bildsensoren Markt verstärkt.[1]Samsung Electronics, \"Samsung Unveils Versatile Image Sensors for Superior Smartphone Photography, \" news.samsung.com

Regulatorische Mandate für ADAS-Kameras in USA & EU

NHTSAs Upgrade des New Car Assessment Program vom Dezember 2024 schreibt kamerabasierte Toter-Winkel-, Spurhalte- und Notbremsassistenzsysteme für leichte Fahrzeuge vor und verankert langfristige Sensornachfrage. Global-Shutter-Architekturen mildern Bewegungsartefakte, die für sicherheitskritische Bildgebung wesentlich sind, wie in Subarus EyeSight-System der nächsten Generation, das onsemis Hyperlux AR0823AT-Sensor mit ASIL-C-Sicherheitsstandards auswählt. Die EU-Allgemeine Sicherheitsverordnung spiegelt US-Anforderungen wider, synchronisiert Spezifikationen und gibt CMOS-Foundry-Betreibern Sichtbarkeit für ein Jahrzehnt automobiltauglicher Kapazitätsinvestitionen.[2]DPReview Staff, \"New smartphone image sensor promises the highest dynamic range available, \" dpreview.com

Video-zentrische Social-Media-Nachfrage nach 4K/8K-Sensoren in Nordamerika

Content-Ersteller, die vertikale 4K- und 8K-Formate für Plattformen wie YouTube und TikTok priorisieren, benötigen Sensoren mit geringer Latenz-Auslesung bei reduzierter Rolling-Shutter-Verzerrung. Prophesees Metavision Deblur-Engine, zugeschnitten auf Snapdragon 8 Gen 3 Chipsätze, bietet ereignisgesteuerte Verarbeitung, die Bewegungsunschärfe bei Handheld-Aufnahmen dämpft und neue Algorithm-Sensor Co-Design-Ansätze hervorhebt. Der Social-Media-Feedback-Loop beschleunigt Austauschzyklen und verstärkt Premium-Nachfrage innerhalb des CMOS-Bildsensoren Marktes.

Miniaturisierte Sensoren für tragbare medizinische Bildgebung in Japan & EU

Japans alternde Demografie und EU-Gesundheitskosteneindämmungspolitiken fördern die Einführung tragbarer Diagnostik mit implantierbaren CMOS Multi-Ionen-Sensoren für Gehirnchemie-Monitoring. Sensorminiaturisierung kombiniert mit On-Die-Analytik senkt den Stromverbrauch und ermöglicht Always-On-Gesundheitstracking mit lokaler Datenverarbeitung zur Datenschutzwahrung. Smart-Brillen-Prototypen erreichen 1°-Augentracking-Genauigkeit und belegen, wie medizinische und Mensch-Maschine-Schnittstellen-Funktionen auf CMOS-Plattformen konvergieren.

Beschränkungen-Auswirkungsanalyse

| BESCHRÄNKUNGEN | (~) % AUSWIRKUNG AUF CAGR PROGNOSE | GEOGRAFISCHE RELEVANZ | AUSWIRKUNGSZEITRAHMEN |

|---|---|---|---|

| Erweiterte 300-mm-CIS-Wafer-Kapazitätsengpässe in Taiwan & Korea | -1.4% | Global, konzentriert auf APAC-Lieferkette | Kurzfristig (≤ 2 Jahre) |

| ASP-Erosion bei Einsteiger-Smartphones | -0.8% | Global, am stärksten in Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Thermisches Rauschen & Rolling-Shutter-Limits in High-Speed-Kinematografie | -0.5% | Global, spezialisierte Anwendungen | Langfristig (≥ 4 Jahre) |

| US-chinesische Exportkontrollen bei führenden CIS | -0.9% | Global, Lieferkettenfragmentierung | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Erweiterte 300-mm-CIS-Wafer-Kapazitätsengpässe in Taiwan & Korea

Steigende KI-Chip-Bestellungen konkurrieren mit Bildsensor-Output um erweiterte 300-mm-Linien bei taiwanesischen und koreanischen Foundries und verlängern Lieferzeiten von 12-16 auf 20-24 Wochen. TSMCs Arizona-Expansion, obwohl mit USD 165 Milliarden kapitalisiert, wird CIS-Engpässe vor 2027 nicht bedeutend lindern. Die geografische Clusterung der gestapelten BSI-Fertigung erhöht geopolitische Exposition und dämpft deutlich kurzfristige Angebotselastizität für den CMOS-Bildsensoren Markt.

ASP-Erosion bei Einsteiger-Smartphones

Commodity-Grade-Kameras in Budget-Smartphones leiden unter fallenden durchschnittlichen Verkaufspreisen, da Referenz-Designs proliferieren. Der chinesische Anbieter SmartSens zog USD 225 Millionen an, um aggressiv über den Preis zu konkurrieren und intensivierte Margenkompression über Volumen-Tiers hinweg. Etablierte Hersteller verlagern daher Ressourcen zu Automobil- und Industrienischen, wo differenzierte Leistung gesündere Margen aufrechterhält.

Segmentanalyse

Nach Technologie: BSI-Architektur erweitert Leistungsgrenze

Backside-illuminierte Sensoren eroberten 65% CMOS-Bildsensoren Marktanteil 2024 und spiegelten überlegene Empfindlichkeit und höhere Signal-Rausch-Verhältnisse wider. Der Aufstieg des Segments hob die BSI-basierte CMOS-Bildsensoren Marktgröße für Premium-Smartphones und Automobilkameras. Gestapelte BSI/3D-Sensoren schreiten mit 9,8% CAGR voran und integrieren Logic-Layer, die KI-Inferenz in situ ausführen und den Wert pro Quadratmillimeter weiter vergrößern.

Front-side-illuminierte Geräte behalten Relevanz in kostenbeschränkten SKUs wie Einsteiger-IoT-Kameras. Global-Shutter-Architekturen, oft FSI-basiert, gewinnen Akzeptanz in Industrieautomation zur Abwehr von Bewegungsartefakten. Aufkommende Glassubstrat-3D-Stapelung, projiziert zwischen 2026 und 2030, verspricht engere thermische Profile und höhere Interconnect-Dichten, was High-End-Differenzierung erweitert.[3]Photonics Media, \"Definition of backside-illuminated sensor, \" photonics.com

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Auflösung: Ultra-hohe Pixelzahlen adressieren Nischennachfragen

Das 12-24 MP Band machte 25% CMOS-Bildsensoren Marktanteil 2024 aus und balancierte Speicher- und Compute-Overhead in Mainstream-Handsets. ≥49 MP Geräte, obwohl Nische, wachsen jährlich um 9,5%, da Überwachung, Medizin und professionelle Fotografie extremen digitalen Zoom bevorzugen. Canons 410 MP Prototyp hebt technische Machbarkeit von Vollformat-Ultra-High-Density-Sensoren hervor und katalysiert potenziell neue diagnostische Bildgebungsmodalitäten.

Sub-12 MP Teile bestehen in Barcode-Scanning und Dashcams fort, wo Framerate Definition übertrumpft. Mid-Tier 25-48 MP Sensoren bedienen spiegellose Kameras, die Multi-Frame-Computational-Overlays nutzen. Die Pixelzahl-Bifurkation schärft Preissegmentierung über den CMOS-Bildsensoren Markt hinweg und bewahrt Margen-Tiers.

Nach Spektrum: Nicht-sichtbare Bänder erschließen industrielle Einblicke

Sichtbare Lichtgeräte generierten 97% des Umsatzes 2024 und spiegelten Dominanz in Verbraucher-Bildgebung wider. Doch die CMOS-Bildsensoren Marktgröße für nicht-sichtbare Segmente (NIR, UV, SWIR) steigt mit 9% CAGR, da Fertigung, Landwirtschaft und Sicherheit wellenlängenspezifische Analytik einführen. UV- und SWIR-Kameras enthüllen Kontamination und Subsurface-Defekte, die sichtbares Licht verfehlt, und transformieren Qualitätskontrollparadigmen.

Nahinfrarot-Sensoren untermauern biometrische Authentifizierung und Vitalzeichen-Monitore und verbinden Health-Tech- und Verbrauchergeräte. Multispektrale Arrays, die sichtbare und SWIR-Frames co-erfassen, reduzieren Sensorzahl in autonomen Fahrzeugwahrnehmungsstapeln und veranschaulichen bereichsübergreifende Synergien.

Nach Kommunikationstyp: Drahtlose Verbindungen erweitern Einsatzreichweite

Kabelgebundene Sensoren hielten 85% Umsatzanteil 2024 und sind unverzichtbar, wo deterministische Latenz Maschinenreaktion steuert. Drahtlose Schnittstellen wachsen jedoch mit 8,1% CAGR, da edge-verarbeitete Bildgebung Bandbreitenbedarf senkt. 5G URLLC ermöglicht Remote-Robotik und Infrastruktur-Monitoring, einst durch Ethernet gefesselt.

Energy-Harvesting-Module gekoppelt mit Sub-1 mW Idle-Power erweitern Deployment in Umweltsensorik. Während Protokoll-Stacks reifen, wird der CMOS-Bildsensoren Markt BLE-, Wi-Fi 6- und UWB-Radios in miniaturisierte optische Knoten integrieren und Installationskostenbarrieren senken.

Nach Endnutzer-Industrie: Automobil-Sicherheit katalysiert Innovation

Unterhaltungselektronik behielt 28% Umsatz 2024, aber Automobil-Nachfrage ist der Wachstumsmotor, der mit 9,4% CAGR auf ADAS-Gesetzgebungskonvergenz steigt. Multi-Kamera-Suiten pro Fahrzeug multiplizieren Sensorgehalt, während In-Cabin-Monitoring zusätzliche Volumen-Layer öffnet.

Industrielle Machine Vision fügt Global-Shutter-Adoption in robotischen QC-Linien hinzu Automation World. Healthcare-Wearables nutzen Sub-µW Idle-Power-Sensoren für kontinuierliche Diagnostik. Luft- und Raumfahrt sowie Verteidigung erfordern strahlungsgehärtete Imager und erbringen spezialisierte aber profitable Verträge. Kollektiv mildern diversifizierte Vertikale Zyklizität in der CMOS-Bildsensoren Industrie.

Geografieanalyse

Asien-Pazifik hält 34% des Umsatzes 2024 und profitiert von vertikal integrierten Ökosystemen, die von Foundry-Silizium bis zur finalen Handset-Assemblierung reichen. Taiwanesische Fabs liefern den Großteil der gestapelten BSI-Wafer, während Festlandchina die weltgrößte Smartphone-Exportbasis bleibt. Koreanische Innovation, angeführt von Samsungs ISOCELL-Roadmap, hält Technologieführerschaft innerhalb des CMOS-Bildsensoren Marktes aufrecht. Lieferkettenkonzentration verleiht Skaleneffekte, erhöht aber Erdbeben- und geopolitische Exposition.

Naher Osten und Afrika präsentieren das schnellste Wachstum mit 9,8% CAGR bis 2030, da Golf-Smart-City-Pläne vernetzte Überwachungs- und Verkehrsanalytik-Kameras erfordern. ADAS-ausgerüstete Fahrzeugimporte heben Aftermarket-Austauschzyklen, während Afrikas Mobile-First-E-Commerce-Boom Schwachlicht-Selfie-Kamera-Volumen treibt. Öffentlich-private Finanzierungsanreize beschleunigen lokale Systemintegration und schaffen einen aufstrebenden Korridor für CMOS-Bildsensoren Markt-Expansion.

Nordamerika beeinflusst globales Design durch Social-Media-Plattform-Nachfragen und strenge Automobil-Sicherheitsregeln. Content-Creator-Ökosysteme priorisieren Sensoren optimiert für High-Frame-Rate 8K-Capture und drängen inländische Fabless-Anbieter zu Premium-Nischen. Europa, verankert durch Deutschlands Industrie 4.0-Investitionen, kanalisiert Photonik-F&E in hochzuverlässige Industrie- und Medizinsegmente. Südamerika und Südasien repräsentieren unerschlossenes Volumen, obwohl Preissensitivität Beschaffung zu etablierten Mid-Tier-Designs anstatt zu Bleeding-Edge-Sensoren lenkt.

Wettbewerbslandschaft

Sony, Samsung und OmniVision kommandieren kollektiv etwa 60% des globalen Umsatzes und verleihen dem CMOS-Bildsensoren Markt ein mäßiges Konzentrationsprofil. Sony nutzt proprietäre gestapelte BSI-Prozesse, um Premium-Leistungsklassen zu führen, Samsung skaliert erweiterte Pixelarchitekturen auf internen 300-mm-Linien, und OmniVision differenziert durch kosteneffiziente Automobil- und IoT-Portfolios.

Strategische Neuausrichtung formt das Feld um. SK Hynix reduziert CIS-Output, um Capex zu High-Bandwidth-Memory umzuverteilen und Anteil für aggressive chinesische Herausforderer freizugeben. Hamamatsus 2024-Akquisition von BAE Systems Imaging Solutions erweitert nordamerikanisches Design-Talent für High-Performance-wissenschaftliche Sensoren. Event-basierte Pioniere Prophesee und Thermal-Spezialist Meridian Innovation veranschaulichen, wie Nischenspieler durch Lösung anwendungsspezifischer Schmerzpunkte penetrieren.

Lieferkettenbrüchigkeit bleibt strategisches Risiko. US-Exportbeschränkungen behindern chinesischen Zugang zu EUV-Ausrüstung und bifurkieren potenziell Technologie-Roadmaps. Foundry-Kapazitätsknappheit positioniert integrierte Gerätehersteller mit eigenen Fabs-wie Sony und Samsung-besser zur Witterung von Allokationsschocks als reine Fabless-Marken. Geistiges-Eigentum-Barrieren um gestapelte BSI- und On-Die-KI-Verarbeitung konsolidieren Wettbewerbsgräben trotz Neueinsteiger-Finanzierung.

CMOS-Bildsensoren Industrieführer

-

Sony Group Corporation

-

Samsung Electronics Co., Ltd.

-

OmniVision Technologies, Inc.

-

onsemi Corporation

-

STMicroelectronics N.V.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Industrieentwicklungen

- Juni 2025: Sony Semiconductor Solutions kündigte den LYT-828 an, einen 50-Megapixel CMOS-Bildsensor mit dynamischem Bereich über 100 dB und Hybrid Frame-HDR-Technologie, geplant für Massenproduktion Ende August 2025 zur Verbesserung der Smartphone-Bildgebungsfähigkeiten in kontrastreichen Szenen.

- April 2025: OmniVision führte einen 1,5-Megapixel Global-Shutter-Sensor speziell für Automobil-Fahrerüberwachungssysteme ein und erweiterte die Präsenz des Unternehmens in Automobil-Sicherheitsanwendungen.

- April 2025: TSMCs Arizona-Anlage beschleunigte Expansionspläne mit einer USD 165 Milliarden Investition für sechs Fabs, wobei die erste Fab 4nm-Technologie für High-End-SoCs nutzt und nachfolgende Fabs für 3nm- und 2nm-Technologien geplant sind.

- März 2025: onsemi stellte die Hyperlux ID Familie vor, den ersten Echtzeit-indirekten Time-of-Flight-Sensor, der hochpräzise Tiefenmessungen bis zu 30 Meter für Industrieautomationsanwendungen ermöglicht.

Globaler CMOS-Bildsensoren Marktbericht Umfang

Ein Complementary Metal-Oxide-Semiconductor (CMOS) Bildsensor ist eine optische Technologie, die in Machine Vision für Roboter in OCR (Optical Character Recognition) verwendet wird und Satellitenfotos und Radarbilder verbessern kann. Er wird auch in Digitalkameras, CCTV-Kameras und Barcode-Lesern eingesetzt.

Der Berichtsumfang umfasst Marktgröße und Prognose für Kommunikationstyp-, Endnutzer-Industrie- und Geografie-Segmente. Nach Kommunikationstyp ist der Markt in kabelgebunden und kabellos segmentiert. Nach Endnutzer-Industrie ist der Markt in Unterhaltungselektronik, Gesundheitswesen, Industrie, Sicherheit und Überwachung, Automobil und Transport, Luft- und Raumfahrt und Verteidigung sowie Computing segmentiert. Nach Geografie ist der Markt in Nordamerika, Europa, Asien-Pazifik, Lateinamerika, Nahen Osten und Afrika segmentiert.

Der Bericht bietet Marktprognosen und Größe in Volumen (Einheiten) und Wert (USD) für alle oben genannten Segmente.

| Front-Side Illuminated (FSI) |

| Backside-Illuminated (BSI) |

| Stacked BSI / 3-D |

| Global-Shutter CMOS |

| Weniger als 12 Megapixel |

| 12-24 Megapixel |

| 25-48 Megapixel |

| Mehr als 49 Megapixel |

| Sichtbares Spektrum |

| Nicht-sichtbares (NIR, UV, SWIR) Spektrum |

| Kabelgebunden |

| Kabellos |

| Unterhaltungselektronik |

| Automobil und Transport |

| Industrie und Machine Vision |

| Sicherheit und Überwachung |

| Gesundheitswesen und Life Sciences |

| Computing und Rechenzentrum |

| Luft- und Raumfahrt und Verteidigung |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Italien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Restlicher Asien-Pazifik-Raum | |

| Naher Osten | Israel |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Türkei | |

| Restlicher Naher Osten | |

| Afrika | Südafrika |

| Ägypten | |

| Restliches Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Technologie | Front-Side Illuminated (FSI) | |

| Backside-Illuminated (BSI) | ||

| Stacked BSI / 3-D | ||

| Global-Shutter CMOS | ||

| Nach Auflösung | Weniger als 12 Megapixel | |

| 12-24 Megapixel | ||

| 25-48 Megapixel | ||

| Mehr als 49 Megapixel | ||

| Nach Spektrum | Sichtbares Spektrum | |

| Nicht-sichtbares (NIR, UV, SWIR) Spektrum | ||

| Nach Kommunikationstyp | Kabelgebunden | |

| Kabellos | ||

| Nach Endnutzer-Industrie | Unterhaltungselektronik | |

| Automobil und Transport | ||

| Industrie und Machine Vision | ||

| Sicherheit und Überwachung | ||

| Gesundheitswesen und Life Sciences | ||

| Computing und Rechenzentrum | ||

| Luft- und Raumfahrt und Verteidigung | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Restlicher Asien-Pazifik-Raum | ||

| Naher Osten | Israel | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Ägypten | ||

| Restliches Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Schlüsselfragen beantwortet im Bericht

Wie groß ist die aktuelle CMOS-Bildsensoren Marktgröße 2025?

Der Markt wird auf USD 24,58 Milliarden 2025 bewertet.

Wie schnell wird der CMOS-Bildsensoren Markt bis 2030 wachsen?

Er wird voraussichtlich USD 34,52 Milliarden erreichen, was eine CAGR von 7,12% widerspiegelt.

Welches Technologiesegment führt den CMOS-Bildsensoren Marktanteil?

Backside-illuminierte Sensoren halten 65% Anteil ab 2024.

Warum gewinnen Automobilanwendungen an Bedeutung?

Regulatorische Mandate in USA und EU erfordern kamerabasierte ADAS und treiben eine CAGR von 9,4% für Automobil-Sensoren.

Welche Region expandiert am schnellsten?

Naher Osten und Afrika zeigen das höchste Wachstum mit 9,8% CAGR bis 2030, getrieben durch Smart-City-Überwachung.

Wie konzentriert ist die Wettbewerbslandschaft?

Sony, Samsung und OmniVision kontrollieren etwa 60% der globalen Verkäufe und verleihen dem Markt ein mäßiges Konzentrationsniveau.

Seite zuletzt aktualisiert am: