Marktgröße und Marktanteil für Wolke-Sicherheitssoftware

Wolke-Sicherheitssoftware-Marktanalyse von Mordor Intelligenz

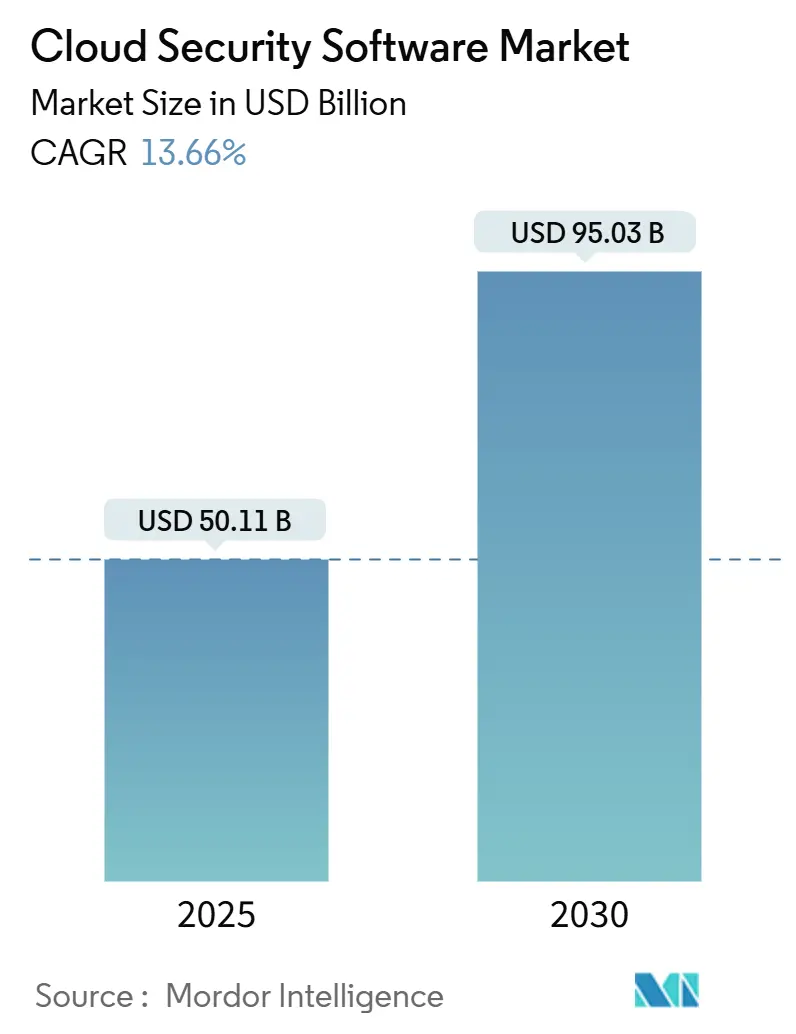

Der Markt für Wolke-Sicherheitssoftware generiert derzeit 50,11 Milliarden USD und soll bis 2030 95,03 Milliarden USD erreichen, mit einem Wachstum von 13,7% CAGR. Diese Wachstumstrajektorie bestätigt eine robuste Marktgröße für Wolke-Sicherheitssoftware, die durch regulierte Branchen geprägt wird, die sich beeilen, digitale Infrastrukturen zu modernisieren, die Einführung von Null-Trust-Frameworks und das Aufkommen generativer-KI-getriebener Bedrohungen. Verschärfte Einhaltung-Verpflichtungen, Sovereign-Wolke-Richtlinien und Kapitalausgaben von Hyperscalern haben die Nachfrage nach einheitlicher Sicherheitsorchestration über mehrere-Wolke-Bereitstellungen hinweg verstärkt. Während Unternehmen kritische Workloads In die öffentliche Wolke verlagern, priorisieren sie Identitätsverwaltung, Laufzeitschutz und automatisierte Einhaltung-Berichterstattung, um das Risikomanagement zu rationalisieren und die Geschäftsgeschwindigkeit aufrechtzuerhalten. Der Wettbewerb der Anbieter konzentriert sich nun auf Plattformkonsolidierung und einheimisch KI-Fähigkeiten, die schnellere Erkennung, niedrigere False-positiv-Raten und nahtlose Integration über verschiedene Wolke-Umgebungen hinweg versprechen.

Wichtige Berichtsergebnisse

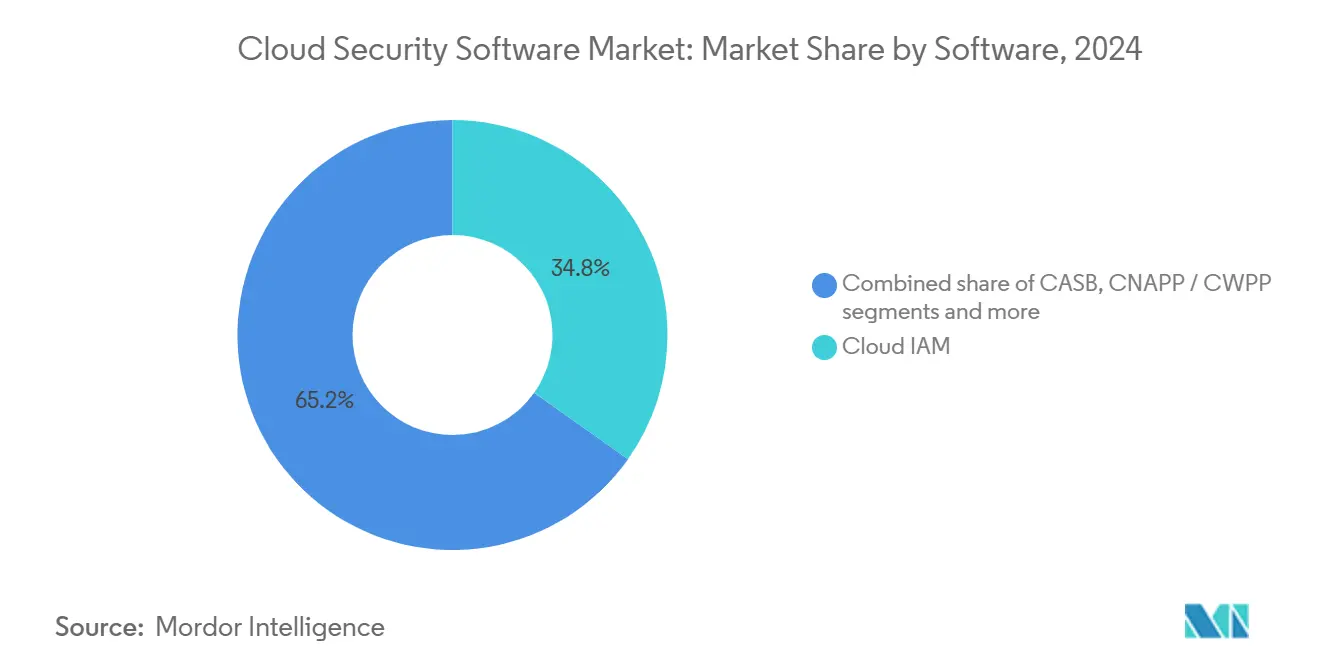

- Nach Softwareprodukt führte Wolke Identity Und Zugang Management mit 34,8% des Marktanteils für Wolke-Sicherheitssoftware im Jahr 2024, während Wolke-einheimisch Anwendung Schutz Plattformen voraussichtlich mit einer CAGR von 14,5% bis 2030 expandieren werden.

- Nach Bereitstellungsmodus behielt die öffentliche Wolke 65,4% Umsatzanteil im Jahr 2024, während Hybrid- und mehrere-Wolke-Konfigurationen die höchste prognostizierte CAGR von 15,2% bis 2030 verzeichnen.

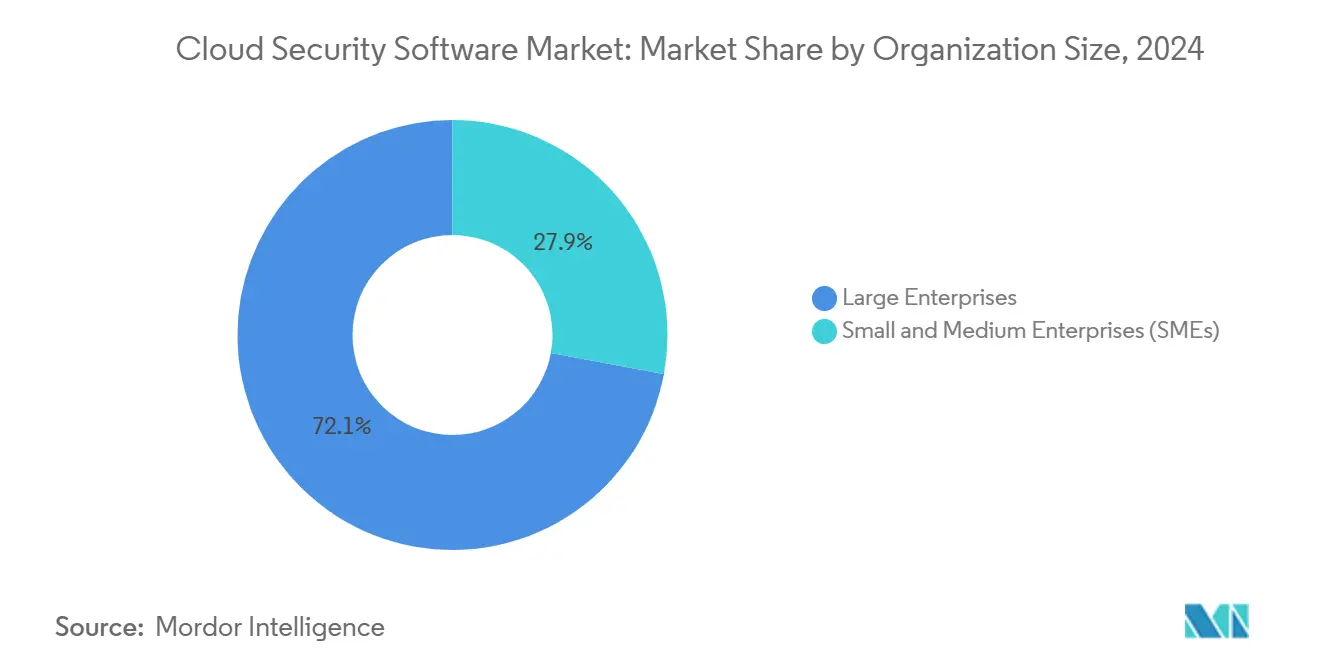

- Nach Unternehmensgröße hielten Großunternehmen 72,1% des Marktes für Wolke-Sicherheitssoftware im Jahr 2024; kleine und mittlere Unternehmen verzeichnen die schnellste CAGR von 15,5%, was eine breitere Demokratisierung fortschrittlicher Sicherheit signalisiert.

- Nach Endbenutzerbranche eroberten Bankwesen, Finanzdienstleistungen und Versicherungen 35,5% der Marktgröße für Wolke-Sicherheitssoftware im Jahr 2024, während Informationstechnologie und Telekommunikation eine CAGR von 13,9% bis 2030 verzeichnet.

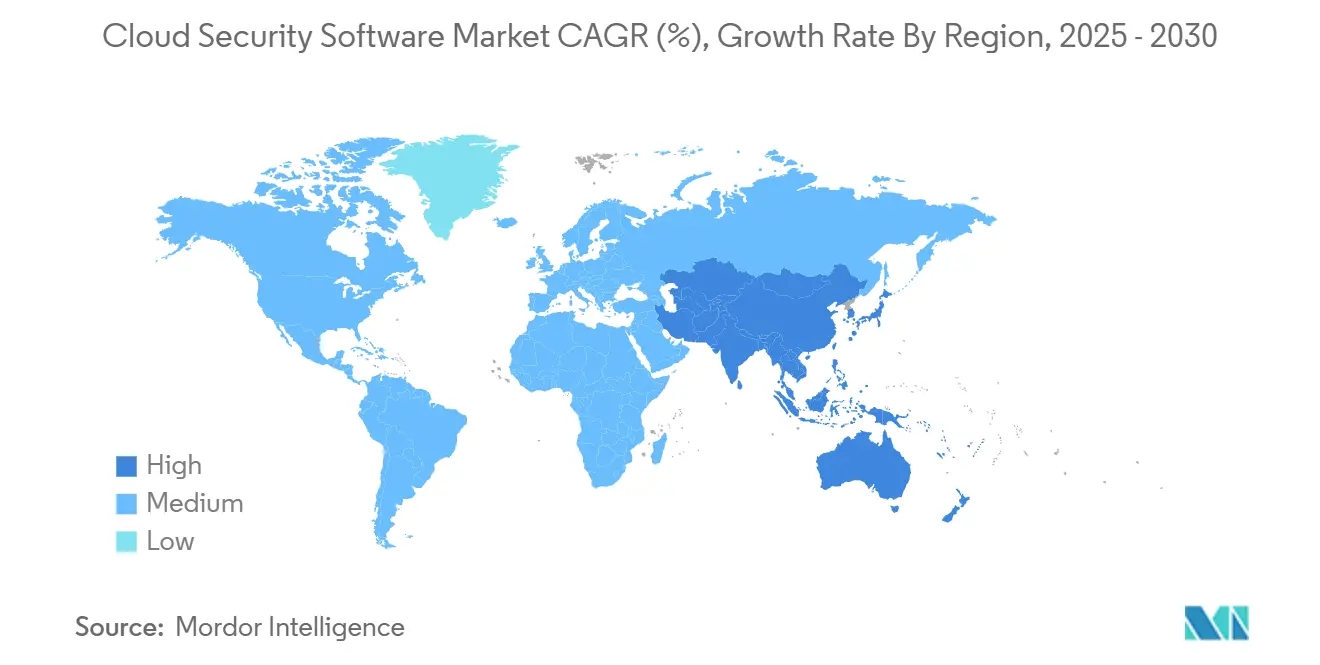

- Nach Geographie behielt Nordamerika 41,3% Umsatzanteil im Jahr 2024, dennoch ist Asien-Pazifik die am schnellsten wachsende Region mit 14,7% CAGR.

Globale Markttrends und Erkenntnisse für Wolke-Sicherheitssoftware

Treiber-Wirkungsanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Zeitlicher Einfluss |

|---|---|---|---|

| Schnell wachsende öffentliche-Wolke-Einführung unter regulierten Branchen | +2.8% | Global, besonders Nordamerika und EU | Mittelfristig (2-4 Jahre) |

| Anstieg der mehrere-Wolke- und Hybrid-Wolke-Komplexität | +2.1% | Global, hoch In APAC und Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Null-Trust-Architektur-Mandate | +1.9% | Nordamerika und EU, expandierend In APAC | Mittelfristig (2-4 Jahre) |

| Generative-KI-getriebene Bedrohungsvektoren | +1.7% | Global, am frühesten In Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Cyber-Versicherungsprämien-Anreize | +1.4% | Nordamerika und EU | Langfristig (≥ 4 Jahre) |

| Sovereign-Wolke-Initiativen | +1.2% | EU und APAC | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Schnell wachsende öffentliche-Cloud-Einführung unter regulierten Branchen

Regulierte Unternehmen rüsten Legacy-Architekturen um, während Aufsichtsbehörden Wolke-Leitlinien aktualisieren. Der Federal finanzielle Institutions Examination Rat betont nun die Echtzeitüberwachung von Drittanbieterrisiken und veranlasst Banken und Versicherer, automatisierte Kontrollen zu übernehmen, die kontinuierlich Einhaltung-Nachweise verifizieren. Gesundheitsdienstleister gleichen ebenso Modernisierungspläne mit Sicherheitszertifizierungen ab, die Wettbewerbsvorteile liefern, anstatt nur regulatorische Kästchen abzuhaken. Reformen des Federal Risiko Und Authorization Management Program legitimieren Wolke-Migrationen weiter und kaskadieren Einführungserwartungen über Auftragnehmer und Lieferanten hinweg. Anbieter reagieren mit vorgefertigten Einhaltung-Vorlagen, die Onboarding-Zeiten verkürzen und Richtlinien In programmatische Leitplanken über mehrere-Wolke-Estates übersetzen[1]Federal finanzielle Institutions Examination Rat, "Cybersicherheit Ressource Guide," ffiec.gov.

Anstieg der Multi-Cloud- und Hybrid-Cloud-Komplexität

Unternehmen betreiben typischerweise Workloads auf 3,2 Wolke-Anbietern, was Richtlinien-Silos und Integrationsschulden multipliziert. Unterschiedliche APIs und Variabel Sicherheitsmodelle befeuern die Nachfrage nach zentralisierter Orchestrierung, die In der Lage ist, Kontrollen unabhängig von der zugrunde liegenden Infrastruktur zu normalisieren. Wolke-einheimisch Anwendung Schutz Plattformen gewinnen daher an Gunst, indem sie Fehlkonfigurationen und Laufzeit-Anomalien über Behälter und serverlose Funktionen hinweg erkennen. Organisationen verfolgten ursprünglich mehrere-Wolke zur Diversifizierung, verlassen sich aber nun auf Orchestrierung, um die operative Lebensfähigkeit zu erhalten, während sich Kosten-, Leistungs- und Jurisdiktionsanforderungen divergieren.

Zero-Trust-Architektur-Mandate

Null-Trust verlagert perimeterbasierte Abwehrmechanismen hin zur kontinuierlichen Verifizierung von Benutzer-, Geräte- und Anwendungskontext. Das National Institute von Standards Und Technologie gab Entwurfsleitlinien für API-Schutz heraus, die risikobasierte Richtlinien über den gesamten Software-Lebenszyklus hinweg unterstreichen und die Beschaffung identitätszentrierter Werkzeuge beschleunigen, die granulare Zugriffsentscheidungen unterstützen[2]National Institute von Standards Und Technologie, "Special Publication 800-228: API Sicherheit Guidance," nist.gov. Die Einführung erstreckt sich über Bundesbehörden hinaus auf kommerzielle Einrichtungen, die mit verteilten Belegschaften und hybriden Datenflüssen umgehen. Der Implementierungserfolg hängt von skalierbaren Identitäts- und Zugriffsverwaltungsplattformen ab, die In der Lage sind, Richtlinien zu harmonisieren, ohne die Benutzererfahrung zu beeinträchtigen.

Generative-KI-getriebene Bedrohungsvektoren

Generative KI rüstet böse Akteure aus, polymorphe Malware und überzeugendes Phishing mit beispielloser Geschwindigkeit zu produzieren, und zwingt Verteidiger dazu, Bedrohungsanalysen mit ähnlicher Geschwindigkeit zu automatisieren. Organisationen pilotieren KI-betriebene Erkennungsmaschinen, die Wolke-Telemetrie In Echtzeit nach anomalem Verhalten durchsuchen. Sicherheitsteams erstellen auch KI-Governance-Richtlinien, um Modell Drift und Datenleckagen zu verhindern und Automatisierungsgewinne gegen Erklärbarkeits- und Einhaltung-Imperative abzuwägen.

Hemmfaktoren-Wirkungsanalyse

| Hemmfaktor | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Zeitlicher Einfluss |

|---|---|---|---|

| Integrationsschulden mit Legacy-Sicherheitsstacks | -1,8% | Global, besonders reife Märkte | Mittelfristig (2-4 Jahre) |

| Wolke-einheimisch Fachkräftemangel | -1,3% | Global, akut In APAC | Kurzfristig (≤ 2 Jahre) |

| Einhaltung-Konflikte zwischen Jurisdiktionen | -0,9% | Global, grenzüberschreitende Unternehmen | Langfristig (≥ 4 Jahre) |

| Anhaltendes Schatten-Es- und BYOD-Verhalten | -0,7% | Global, branchenabhängig | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Integrationsschulden mit Legacy-Sicherheitsstacks

Sicherheitsleiter kämpfen mit doppelten Werkzeugen und inkonsistenten Richtlinien, während Wolke-Kontrollen An-Premises-Investitionen überlagern. Parallele Umgebungen verschleiern Angriffspfade und erhöhen Betriebskosten, insbesondere wenn Organisationen Null-Trust-Modelle auf Hub-Und-Spoke-Netzwerke nachrüsten. Ohne einheitliche Telemetrie bleibt Bedrohung Intelligenz In Silos, und Remediation-Zyklen verlängern sich, was die Rendite der Sicherheitsausgaben untergräbt.

Cloud-native Fachkräftemangel

Japan veranschaulicht die globale Talentlücke: 70% der Unternehmen zitieren Defizite In Wolke-Technologie-Expertise versus 47% weltweit, auch wenn 94% Upskilling als höchste Priorität einplanen[3]Linux Foundation, "Zustand von Wolke einheimisch Sicherheit Skills Bericht 2024," linuxfoundation.org. Knappheit führt zu Projektverzögerungen, Fehlkonfigurationen und steigenden Servicekosten. Kleine und mittlere Unternehmen spüren den Druck am stärksten, was die Nachfrage nach verwalteten Diensten verstärkt, um Expertisemängel zu überbrücken.

Segmentanalyse

Nach Software: Identitätsverwaltung verankert Wachstum

Wolke Identity Und Zugang Management entfiel 2024 ein Marktanteil von 34,8% für Wolke-Sicherheitssoftware und spiegelt seine Grundpfeilerrolle bei Null-Trust-Rollouts wider. Der etablierte Status des Segments untermauert den breiteren Markt für Wolke-Sicherheitssoftware, während Organisationen Least-Privilege-Richtlinien priorisieren, um laterale Bewegungsrisiken zu mildern. Gleichzeitig erreichen Wolke-einheimisch Anwendung Schutz Plattformen und Wolke Workload Schutz Plattformen eine CAGR von 14,5% bis 2030, was die Proliferation containerisierter Workloads widerspiegelt, die Laufzeitschutzmaßnahmen erfordern. Ihr Aufstieg verbindet sich mit Wolke Zugang Sicherheit Brokern und Schwachstellen-Scannern, die sich In DevSecOps-Pipelines integrieren und kontinuierliche Bewertung über Entwicklung und Produktion hinweg bieten.

Die Nachfrage nach einheitlicher Protokollierung treibt die Modernisierung von Sicherheit Information Und Ereignis Management an, wobei Plattformen maschinelles Lernen nutzen, um Wolke-Skala-Telemetrie zu parsen und die mittlere Zeit zur Erkennung zu beschleunigen. Anbieter experimentieren weiter mit quantenresistenten Algorithmen, wie durch SEALSQs Kristall Kyber und Kristall Dilithium Showcase demonstriert, was die langfristige Evolution der Verschlüsselungsgrenzen signalisiert[4]SEALSQ Corp, "Kristall Kyber Und Kristall Dilithium Demonstrations at Quanten Days 2025," sealsq.com. Diese Innovationen gestalten kollektiv Kategoriengrenzen um und ermutigen Plattformanbieter, angrenzende Fähigkeiten In konsolidierte Suiten zu falten für vereinfachte Beschaffung und Operationen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Bereitstellungsmodus: Hybrid-Komplexität treibt Innovation

Die öffentliche Wolke behielt 65,4% Anteil der Marktgröße für Wolke-Sicherheitssoftware im Jahr 2024, gestützt durch Hyperscaler-Investitionen, die 2025 215 Milliarden USD erreichten. Amazon allein stellte mehr als 75 Milliarden USD bereit und verstärkte einheimisch Sicherheitsdienste und geografische Redundanz. Trotz der Skalenvorteile der öffentlichen Wolke verzeichnen hybride und mehrere-Wolke-Umgebungen die schnellste CAGR von 15,2%, da Unternehmen Workload-Portabilität, Datenresidenz-Sicherheit und Kostenoptimierung suchen.

Hybrid-Komplexität verstärkt den Bedarf an Richtlinienabstraktion und veranlasst Sicherheitsanbieter, zentrale Dashboards anzubieten, die einheitliche Regeln über Kubernetes-Cluster, SaaS-Anwendungen und An-Premises-Assets hinweg durchsetzen. Die Einführung privater Clouds besteht bei Branchen mit sensitivem geistigen Eigentum oder latenz-kritischen Workloads fort, obwohl viele Privat Umgebungen als Übergangswegpunkte hin zu breiterer öffentlicher Adoption behandeln, sobald Einhaltung-Hürden nachlassen.

Nach Unternehmensgröße: KMU-Beschleunigung signalisiert Demokratisierung

Großunternehmen kontrollierten 72,1% des Marktes für Wolke-Sicherheitssoftware im Jahr 2024, geschützt durch qualifizierte Mitarbeiter und beträchtliche Budgets, die In der Lage sind, geschichtete Abwehrmechanismen zu unterstützen. Sie investieren In Orchestrierungsplattformen, die Schwachstellenmanagement, Laufzeitschutz und automatisierte Einhaltung In eine einzige Sichtscheibe verschmelzen. Dennoch demonstriert die CAGR von 15,5% bei kleinen und mittleren Unternehmen, dass Automatisierung und verwaltete Dienste Eintrittsbarrieren senken. niedrig-berühren-Bereitstellungsmodelle und Abonnementpreise erlauben ressourcenbeschränkten Unternehmen, Best-üben-Konfigurationen zu erben, ohne umfangreiche interne Teams aufzubauen.

Dienstleister bieten nun gestaffelte Bündel an, die wesentliche Kontrollen auf spezifische regulatorische Verpflichtungen abbilden und vorhersagbare Kostenstrukturen liefern. Der Demokratisierungstrend erweitert die adressierbare Basis und ermutigt Anbieter, Benutzeroberflächen zu straffen, KI-basierte Playbooks für Vorfall Antwort zu integrieren und Einhaltung-Berichterstattungsvorlagen einzubetten, die Wirtschaftsprüfer mit minimalem manuellen Aufwand zufriedenstellen.

Nach Endbenutzerbranche: Finanzdienstleistungen führen digitale Transformation

Bankwesen, Finanzdienstleistungen und Versicherungen behielten 2024 einen Anteil von 35,5% der Marktgröße für Wolke-Sicherheitssoftware, gefesselt von regulatorischer Aufsicht und hochwertigen digitalen Assets. Die Leitlinien des Federal finanzielle Institutions Examination Rat zu Drittanbieter-Wolke-Risiken verstärken Ausgaben für Identitäts-Governance, Verschlüsselungsschlüssel-Management und kontinuierliche Kontrollüberwachung. Die Branchen Informationstechnologie und Telekommunikation verzeichnen eine CAGR von 13,9% bis 2030, was ihre Rolle als Wolke-Infrastruktur-Verwalter und Frühadoptoren KI-durchdrungener Sicherheit widerspiegelt.

Gesundheitsorganisationen investieren In spezialisierte Einhaltung-Automatisierung, um den Schutz elektronischer Gesundheitsakten mit operationeller Effizienz In Einklang zu bringen. Einzelhandel und Konsumgüter priorisieren Betrugsprävention und Datenintegrität zur Aufrechterhaltung von Omnichannel-Handel, während Fertigungsunternehmen industrielle IoT-Bereitstellungen sichern, die operative Technologie mit Unternehmens-Clouds verbinden. Diese Konvergenz von Es- und OT-Estates beschleunigt die Nachfrage nach branchenspezifischen Sicherheitsblaupausen, die In der Lage sind, einzigartige Produktionsuptime- und Sicherheitsanforderungen zu adressieren.

Geografische Analyse

Nordamerika behielt 2024 einen Umsatzanteil von 41,3% und signalisiert den größten regionalen Anteil des Marktes für Wolke-Sicherheitssoftware. Die Modernisierung des Federal Risiko Und Authorization Management Program stärkt das Vertrauen In Wolke-Kontrollen über zivile Behörden, Auftragnehmer und stark regulierte Branchen hinweg. Gleichzeitig führt das Daten Sicherheit Program des uns-Justizministeriums neue Einhaltung-Schichten für Telekommunikationsunternehmen ein, die ausländischen Datenverkehr handhaben, und generiert Möglichkeiten für automatisierte Policy-Abbildung-Werkzeuge, die überlappende Regelsätze In Einklang bringen.

Asien-Pazifik ist das am schnellsten wachsende Gebiet mit einer CAGR von 14,7% bis 2030, untermauert durch Sovereign-Wolke-Direktiven, 5 g-Rollout und breite Digitalisierung. Dennoch bedrohen akute Talentengpässe Ausführungszeiten. Japans Fachkräftemangel unterstreicht den Ausbildungsimperativ und spornt Partnerschaften zwischen Universitäten, Wolke-Anbietern und Sicherheitsvendoren an, um den Zertifizierungszugang zu erweitern. China treibt inländisch bezogene Sicherheitsstacks voran, um Souveränitätsmandate zu erfüllen, während Indien kostengünstige, skalierbare Lösungen zur Bedienung einer vielfältigen Unternehmensbasis betont. Australien, Neuseeland und Südkorea nutzen fortschrittliche Netzwerkinfrastruktur zur Einführung von Echtzeit-Bedrohungserkennungsplattformen, die niedrig-latente Schutzmaßnahmen für Finanzhandel und schlau-Fabrik-Umgebungen gewährleisten.

Europa navigiert die delikate Balance zwischen Innovation und Souveränität. Die Datenschutz-Grundverordnung und die sich entwickelnde Netz- und Informationssicherheitsrichtlinie formen Beschaffungskriterien, die Anbieter bevorzugen, die Datenlokalisierungsoptionen und transparente Audit-Pfade bieten. Deutschland führt die Einführung In der Fertigung an, während Frankreich In national gehostete Wolke-Zonen investiert, um kritische Infrastrukturprojekte zu untermauern. Nach dem Brexit entwickelt das Vereinigte Königreich seine eigene Datensicherheitshaltung, richtet sich aber eng genug aus, um grenzüberschreitende Transfers zu erleichtern. Regionale Harmonisierungsbemühungen vereinfachen den Anbietereintritt, obwohl divergierende nationale Zeitleisten für Richtlinientranspositionen weiterhin einheitliche Rollout-Strategien komplizieren.

Wettbewerbslandschaft

Der Markt für Wolke-Sicherheitssoftware zeigt mäßige Konsolidierung, vorangetrieben durch Plattformanbieter, die Nischen-Innovatoren akquirieren, um umfassende Suiten zusammenzustellen. Palo Alto Networks verzeichnete 2,29 Milliarden USD Quartalsumsatz und enthüllte Pläne zur Übernahme von Protect.KI, was aggressive Expansion In Richtung KI-getriebenen Schutz signalisiert. CrowdStrikes Ausfall 2024, der 5,4 Milliarden USD nachgelagerte Verluste auslöste, verstärkte Käufer-Prüfung von Freisetzung-Management-Praktiken und Uptime-Zusicherungen und veranlasste Anbieter, schrittweise Bereitstellungspipelines und Echtzeit-Rollback-Mechanismen zu übernehmen.

Hyperscaler betten Sicherheitsfeatures In Infrastrukturdienste ein und zwingen spezialisierte Anbieter, sich durch tiefe Analytik, Richtlinienportabilität und vertikalisierte Einhaltung-Werkzeuge zu differenzieren. Start-Ups vermarkten Post-Quanten-Verschlüsselungsbibliotheken, bewiesen durch SEALSQs IoT-orientiertes Kristall Kyber Showcase, um sich auf Quantenbedrohungen vorzubereiten, die heutige Kryptografie obsolet machen könnten. Investoren belohnen Firmen, die KI-Forschung In praktische Erkennungsgewinne übersetzen, ohne Betriebskosten aufzublähen. Folglich priorisieren Produktfahrpläne kontextuelle Analytik, niedrig-Code-Richtlinienerstellung und nahtlose Interoperabilität über mehrere-Wolke-APIs, um Kundenintegrationsschulden zu minimieren.

Anbieterallianzen proliferieren, da integrierte Lösungen Beschaffungsermüdung lindern. Dienstleister kuratieren Marktplätze, die Identität, Workload-Schutz und Governance-Berichterstattung bündeln und Kunden Abonnement-Flexibilität mit vorhersagbarer Budgetierung bieten. Wettbewerbsintensität wird voraussichtlich anhalten, während Akteure um Anteile In wachstumsstarken Nischen wie API-Sicherheit, Daten Sicherheit Posture Management und kontinuierlicher Einhaltung-Automatisierung konkurrieren.

Branchenführer für Wolke-Sicherheitssoftware

-

Check Punkt Software Technologien

-

IBM Corporation

-

Microsoft

-

Cisco Systeme

-

Amazon Web Dienstleistungen (Sicherheitsdienste)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Palo Alto Networks berichtete 2,29 Milliarden USD Quartalsumsatz und stimmte der Übernahme von Protect.KI zu, um sein KI-Sicherheitsportfolio zu verbessern und 15 Milliarden USD jährlich wiederkehrende Einnahmen bis 2030 anzustreben.

- Mai 2025: SEALSQ Corp demonstrierte Kristall Kyber und Kristall Dilithium Post-Quanten-Algorithmen bei Quanten Days 2025 und adressierte bevorstehende Quantencomputing-Bedrohungen für traditionelle Verschlüsselung.

- April 2025: Das uns-Justizministerium finalisierte Datensicherheitsprogramm-Regeln für Telekom- und Wolke-Datentransfers mit Besorgnis erregenden Ländern und erhöhte Einhaltung-Komplexität für Anbieter.

- März 2025: Die allgemein Dienstleistungen Administration startete ein überarbeitetes Federal Risiko Und Authorization Management Program zur Beschleunigung der Genehmigungen für die Sicherheit von Bundescloud.

- März 2025: Das National Institute von Standards Und Technologie veröffentlichte Entwurf SP 800-228 mit detaillierter API-Schutzleitlinie für Wolke-einheimisch Systeme.

- Februar 2025: Alphabet, Microsoft, Meta und Amazon stellten 215 Milliarden USD für die Wolke-Infrastruktur-Expansion 2025 bereit und vergrößerten die Leinwand für einheimisch Sicherheitsdienste.

Umfang des globalen Wolke-Sicherheitssoftware-Marktberichts

Die Wolke-Branche hat In den letzten zehn Jahren ein schnelles Wachstum In ihrer Einführung von technologiebasierten Unternehmen erfahren. Andere Branchen wie bfsi und Gesundheitswesen folgen ebenfalls diesem Trend aufgrund ihrer Erkenntnis der Vorteile, die Wolke-Systeme bieten. Dies schafft eine Umgebung, In der Wolke-Dienstleistungen das Rückgrat vieler Geschäftsoperationen sind.

Der Markt für Wolke-Sicherheitssoftware kann segmentiert werden nach Software (Wolke IAM, Web- und e-Mail-Sicherheit, SIEM, CASB, Schwachstellen- und Risikomanagement), Unternehmensgröße (KMU, Großunternehmen), Endbenutzerbranche (Es & Telekom, bfsi, Einzelhandel & Konsumgüter, Gesundheitswesen, Fertigung, Regierung) und Geographie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika, Naher Osten und Afrika). Die Marktgrößen und Prognosen werden In Wertbegriffen In USD für alle oben genannten Segmente bereitgestellt.

| Cloud IAM |

| CASB |

| CNAPP / CWPP |

| Schwachstellen- und Risikomanagement |

| Web-, E-Mail- und DNS-Sicherheit |

| SIEM und Log-Management |

| Public Cloud |

| Private Cloud |

| Hybrid / Multi-Cloud |

| Großunternehmen |

| Kleine und mittlere Unternehmen (KMU) |

| BFSI |

| IT und Telekommunikation |

| Gesundheitswesen und Life Sciences |

| Einzelhandel und Konsumgüter |

| Fertigung |

| Sonstige |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien und Neuseeland | ||

| Restlicher Asien-Pazifik-Raum | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Restliches Afrika | ||

| Nach Software | Cloud IAM | ||

| CASB | |||

| CNAPP / CWPP | |||

| Schwachstellen- und Risikomanagement | |||

| Web-, E-Mail- und DNS-Sicherheit | |||

| SIEM und Log-Management | |||

| Nach Bereitstellungsmodus | Public Cloud | ||

| Private Cloud | |||

| Hybrid / Multi-Cloud | |||

| Nach Unternehmensgröße | Großunternehmen | ||

| Kleine und mittlere Unternehmen (KMU) | |||

| Nach Endbenutzerbranche | BFSI | ||

| IT und Telekommunikation | |||

| Gesundheitswesen und Life Sciences | |||

| Einzelhandel und Konsumgüter | |||

| Fertigung | |||

| Sonstige | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Russland | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Australien und Neuseeland | |||

| Restlicher Asien-Pazifik-Raum | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Restliches Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Türkei | |||

| Restlicher Naher Osten | |||

| Afrika | Südafrika | ||

| Nigeria | |||

| Restliches Afrika | |||

Wichtige Fragen, die im Bericht beantwortet werden

Wie ist der aktuelle Wert des Marktes für Wolke-Sicherheitssoftware?

Der Markt für Wolke-Sicherheitssoftware generiert 2025 50,11 Milliarden USD und ist auf Kurs für 95,03 Milliarden USD bis 2030 mit einer CAGR von 13,7%.

Welche Softwarekategorie hält den größten Anteil?

Wolke Identity Und Zugang Management führt mit 34,8% des Marktanteils für Wolke-Sicherheitssoftware im Jahr 2024.

Warum ist Asien-Pazifik die am schnellsten wachsende Region?

Programme zur digitalen Transformation, Sovereign-Wolke-Mandate und 5 g-Rollouts treiben eine CAGR von 14,7% voran, obwohl Talentengpässe das Momentum Dämpfen.

Wie beeinflussen Null-Trust-Mandate die Nachfrage?

Null-Trust-Leitlinien von NIST betonen kontinuierliche Verifikation und treiben Investitionen In identitätszentrierte Werkzeuge und API-Schutzplattformen voran.

Welche Auswirkungen wird Post-Quanten-Kryptografie auf Anbieter haben?

Demonstrationen wie SEALSQs Kristall Kyber heben zukünftige Anforderungen hervor und ermutigen Anbieter, quantenresistente Algorithmen In Produktfahrpläne einzubetten, um langfristige Datenvertraulichkeit zu schützen.

Wie übernehmen KMU fortschrittliche Wolke-Sicherheit?

Automatisierung, verwaltete Dienste und vereinfachte Oberflächen erlauben KMU, Unternehmens-Abwehrmechanismen zu implementieren und befeuern eine CAGR von 15,5% bei kleinen und mittleren Unternehmen innerhalb der Wolke-Sicherheitssoftware-Branche.

Seite zuletzt aktualisiert am: