Marktanalyse für Chromatographieinstrumente

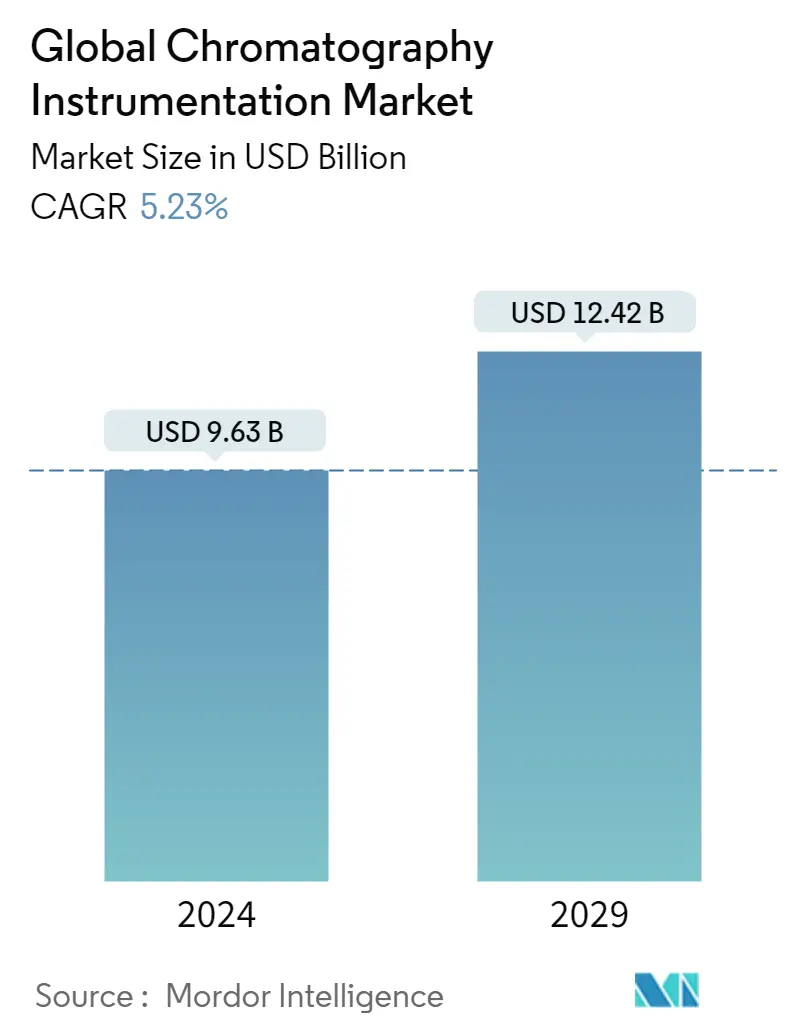

Die globale Marktgröße für Chromatographieinstrumente wird im Jahr 2024 auf 9,63 Milliarden US-Dollar geschätzt und soll bis 2029 12,42 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,23 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie dürfte sich leicht positiv auf den Markt auswirken. Es wird erwartet, dass sich die COVID-19-Pandemie positiv auf dieses Segment auswirken wird. Da der Pharma- und Bioindustriesektor in letzter Zeit große Aufmerksamkeit erhalten hat, wird davon ausgegangen, dass dies die Entwicklung des Gaschromatographiemarkts positiv beeinflussen wird. Im Juli 2020 erschien in der Zeitschrift Chromatography Today ein Artikel, in dem es hieß, dass die US-Luftwaffe und Forscher der University of Michigan zusammengearbeitet hätten, um Modifikationen an einem bestehenden Gasanalysesystem vorzunehmen, damit es wie ein Alkoholtester funktionieren könne Das kann den Atem analysieren und die chemische Signatur des akuten Atemnotsyndroms (ARDS) in seinem sehr frühen Stadium erkennen, das ein Vorläufer der meisten COVID-19-Infektionen ist. Es wird erwartet, dass Entwicklungen wie diese das Marktwachstum positiv unterstützen werden.

Die Chromatographie wird zur Qualitätskontrolle in der Lebensmittelindustrie eingesetzt, indem Zusatzstoffe, Vitamine, Konservierungsstoffe, Proteine und Aminosäuren abgetrennt und analysiert werden. Diese Faktoren waren die Haupttreiber des Wachstums dieses Marktes. Technologische Fortschritte bei der Entwicklung genauerer und effizienterer Systeme haben ebenfalls zum Marktwachstum beigetragen.

Darüber hinaus leiden laut den Aktualisierungen des Centers for Disease Control vom September 2022 in den Vereinigten Staaten über 100 Millionen Erwachsene an Diabetes oder Prädiabetes, und diese Zahl hat sich in den letzten fünf Jahren verdoppelt. Darüber hinaus haben sich nach den Aktualisierungen des Center for Disease Control and Prevention (CDC) vom Juli 2021 die Erkrankungen durch Mücken-, Zecken- und Flohstiche verdreifacht und neun neue durch Vektoren übertragene Krankheiten wurden entdeckt. Daher wird erwartet, dass die Zunahme verschiedener Krankheiten und chronischer Erkrankungen die Nachfrage nach Downstream-Prozessen erhöhen wird, da Chromatographiesäulen zur Reinigung des Produkts im Downstream-Prozess für die Arzneimittelentwicklung eingesetzt werden. Daher wird erwartet, dass der Markt im prognostizierten Jahr ansteigt.

Im Juni 2020 brachte die Waters Corporation ihr neues Hochleistungsflüssigkeitschromatographie (HPLC) auf den Markt – das Waters Arc HPLC System. Das Unternehmen erklärte, dass das neue Flüssigkeitschromatographiesystem für Routing-Tests in verschiedenen Endverbrauchsbereichen eingesetzt werden könne, beispielsweise in der Lebensmittel- und Getränkeindustrie, der Pharmaindustrie sowie auf dem akademischen und Materialmarkt.

Es wird jedoch erwartet, dass die hohen Kosten für HPLC-Instrumente und der Mangel an qualifiziertem Personal für die Gerätehandhabung das Marktwachstum im Prognosezeitraum behindern.

Markttrends für Chromatographieinstrumente

Es wird erwartet, dass Flüssigkeitschromatographiesysteme den Markt für Chromatographieinstrumente dominieren

Flüssigkeitschromatographie (LC) ist eine Trenntechnik, bei der die mobile Phase eine Flüssigkeit ist, in der Probenionen oder -moleküle gelöst werden. Konventionelle LC wird üblicherweise im präparativen Maßstab verwendet, um einige Komponenten einer Mischung zu reinigen und zu isolieren. Heutzutage verwendet die Flüssigkeitschromatographie im Allgemeinen sehr kleine Packungspartikel und einen relativ hohen Druck für die analytische Trennung von Lösungen, den Nachweis und die Quantifizierung, was als Hochleistungsflüssigkeitschromatographie (HPLC) bezeichnet wird.

Unternehmen auf dem Markt konzentrieren sich auf die Einführung fortschrittlicher Flüssigkeitschromatographiesysteme und -komponenten. Beispielsweise hat PerkinElmer Inc. im November 2020 eine neue HPLC-, UHPLC- und Softwarelösung der nächsten Generation (LC 300TM-Plattform und SimplicityChromTM-Software) auf den Markt gebracht. In ähnlicher Weise führte Scion Instruments im März 2020 die neue HPLC-Serie LC6000 in sein Sortiment an Chromatographieprodukten ein.

Über die vielfältigen qualitativen und quantitativen Anwendungen von LC zusammen mit Massenspektroskopie in der pharmazeutischen Industrie wird in vier Schlüsselbereichen berichtet synthetische organische Chemie, kombinatorische Bibliotheksparallelsynthese, Bioanalyse zur Unterstützung von ADME (Absorption, Verteilung, Metabolismus und Ausscheidung), Proteomik und auch pharmazeutische Forschung.

Darüber hinaus brachte Thermo Fisher Scientific im Februar 2021 sein Vanquish Online 2D-Liquid Chromatography (LC)-System auf den Markt, das Vielseitigkeit für die mehrdimensionale Flüssigkeitschromatographie bietet. Darüber hinaus brachte Shimadzu im Juli 2022 sein integriertes HPLC-System i-Series Plus auf den Markt, das konventionelle bis ultraschnelle LC-Analysen abdeckt. Die Markteinführung fällt mit dem 50-jährigen Jubiläum der Präsenz des Unternehmens in Europa zusammen.

Aufgrund der oben genannten Hauptvorteile, der kurzen Analysezeit und der zuverlässigen Ergebnisse wird die Flüssigkeitschromatographie häufig zur Qualitätskontrolle in der Pharma- und Biotechnologieindustrie eingesetzt. Dies wird das Wachstum des Segments in den kommenden Jahren ankurbeln.

Es wird erwartet, dass Nordamerika im Prognosezeitraum den Markt dominieren wird

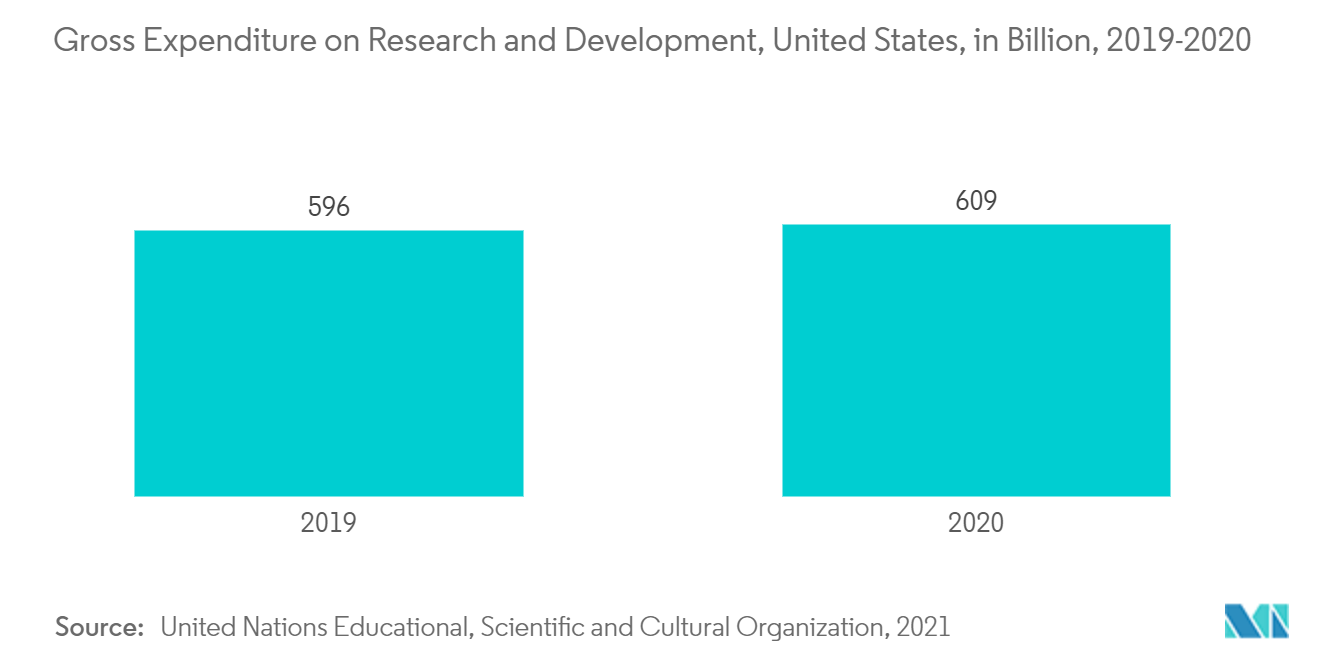

Nordamerika hat aufgrund wachsender staatlicher Investitionen und Forschungsfinanzierung den größten Anteil am Markt für Chromatographieinstrumente. Darüber hinaus wird erwartet, dass die Präsenz wichtiger Schlüsselakteure in dieser Region das Marktwachstum vorantreiben wird. Darüber hinaus verfügen die Länder über gut strukturierte Gesundheitssysteme. Diese Systeme fördern auch Forschung und Entwicklung. Diese Richtlinien ermutigen Global Player, in die Vereinigten Staaten und Kanada einzureisen. Aufgrund ihrer ausgebauten Gesundheitssysteme geben diese Volkswirtschaften einen hohen Anteil ihres Bruttoinlandsprodukts für Forschung und Entwicklung aus. Infolgedessen sind in diesen Ländern zahlreiche globale Marktteilnehmer und Forschungslabore präsent, die hauptsächlich Chromatographieinstrumente verwenden. Da die Nachfrage durch die Präsenz von Global Playern in der Region gedeckt wird, ist mit einem weiteren Wachstum des Marktes zu rechnen.

Im Februar 2022 genehmigte die Federal Trade Commission den Antrag von Sartorius Stedim Biotech SA auf vorherige Genehmigung der Übernahme des Chromatographiegerätegeschäfts von Novasep Process SAS. Darüber hinaus unterzeichnete Agilent Technologies im Mai 2022 eine Kooperationsvereinbarung mit APC Ltd., in der sich die Unternehmen dazu verpflichteten, ihre Technologien zu kombinieren, um Kunden einzigartige Arbeitsabläufe bereitzustellen, die eine automatisierte Prozessanalyse mittels Flüssigkeitschromatographie (LC) unterstützen. Es wird erwartet, dass solche Akquisitionen das Wachstum des Marktes in der Region ankurbeln werden.

Darüber hinaus ist Krebs laut der im Januar 2022 aktualisierten Statistik der American Cancer Society nach Herzerkrankungen weiterhin die zweithäufigste Todesursache in den Vereinigten Staaten. Im Jahr 2022 werden in den Vereinigten Staaten voraussichtlich insgesamt 1,9 Millionen neue Krebsfälle und 609.360 krebsbedingte Todesfälle auftreten. Schätzungen zufolge wird die Zahl in den kommenden Jahren aufgrund des veränderten Lebensstils der Menschen in der Region noch zunehmen. Daher werden mit der zunehmenden Prävalenz von Krebs chromatographische Instrumente eingesetzt, um einen Impfstoff gegen Krebs zu entwickeln. Daher wird erwartet, dass der Markt in der Region wächst.

Aufgrund der oben genannten Faktoren wird daher erwartet, dass das Wachstum des Marktes für Chromatographieinstrumente in Nordamerika im Prognosezeitraum ansteigt.

Branchenüberblick über Chromatographieinstrumente

Der Markt für Chromatographieinstrumente ist mäßig wettbewerbsintensiv und die Hauptakteure stellen den Großteil der Produkte für Chromatographieinstrumente her. Marktführer mit mehr Mitteln für die Forschung und einem besseren Vertriebssystem haben ihre Position auf dem Markt etabliert. Darüber hinaus ist im asiatisch-pazifischen Raum aufgrund des zunehmenden Bewusstseins das Auftauchen einiger kleinerer Akteure zu beobachten. Dies hat auch zum Wachstum des Marktes beigetragen. Zu den Hauptakteuren zählen Agilent Technologies, Thermo Fisher Scientific, Merck KGaA und Sartorious.

Marktführer bei Chromatographieinstrumenten

-

Agilent Technologies

-

Thermo Fisher Scientific

-

Merck KGaA

-

Sartorius AG

-

Bio-Rad Laboratories

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Chromatographieinstrumente

Im Juni 2022 brachte Agilent Technologies neue Quadrupol-Massenspektrometer für Flüssigkeitschromatographie-Massenspektrometrie (LC-MS) und Gaschromatographie-Massenspektrometrie (GC-MS) auf den Markt, die nach Angaben des Unternehmens den Grad der integrierten Geräteintelligenz erhöhen und eine höhere Leistung bieten werden Niveau der Gerätediagnose, um die Systemverfügbarkeit für Kunden zu maximieren.

Im Juni 2022 brachte PerkinElmer, Inc. die GC 2400-Plattform auf den Markt, eine fortschrittliche, automatisierte Lösung für Gaschromatographie (GC), Headspace-Probennehmer und GC/Massenspektrometrie (GC/MS), die Laborteams dabei helfen soll, Laborabläufe zu vereinfachen und präzise Ergebnisse zu erzielen und führen Sie eine flexiblere Überwachung durch.

Branchensegmentierung für Chromatographieinstrumente

Der Markt für Chromatographieinstrumente ist in Geräte (Chromatographiesysteme (Gaschromatographiesysteme, Flüssigkeitschromatographiesysteme, Flüssigkeitschromatographiesysteme und Dünnschichtchromatographiesysteme), Verbrauchsmaterialien (Säulen, Lösungsmittel/Reagenzien/Adsorbentien, Spritzen/Nadeln und andere) und Zubehör unterteilt (Säulenzubehör, Zubehör für automatische Probengeber, Pumpen und anderes Zubehör)), Anwendung (Agrarpharmaunternehmen, klinische Forschungsorganisationen, Umwelttests), Geographie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). ). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 Länder in wichtigen globalen Regionen ab. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Nach Geräten | Von Chromatography Systems | Gaschromatographiesysteme | |

| Flüssigkeitschromatographiesysteme | |||

| Flüssigkeitschromatographiesysteme | |||

| Dünnschichtchromatographiesysteme | |||

| Nach Verbrauchsmaterialien | Säulen | ||

| Lösungsmittel/Reagenzien/Adsorbentien | |||

| Spritzen/Nadeln | |||

| Andere | |||

| Nach Zubehör | Säulenzubehör | ||

| Auto-Sampler-Zubehör | |||

| Pumps | |||

| Sonstiges Zubehör | |||

| Auf Antrag | Landwirtschaft | ||

| Pharmaunternehmen | |||

| Klinische Forschungsorganisationen | |||

| Umwelttests | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Australien | |||

| Südkorea | |||

| Rest der Asien-Pazifik-Region | |||

| Naher Osten und Afrika | GCC | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

Häufig gestellte Fragen zur Marktforschung für Chromatographieinstrumente

Wie groß ist der globale Markt für Chromatographieinstrumente?

Die globale Marktgröße für Chromatographieinstrumente wird im Jahr 2024 voraussichtlich 9,63 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 5,23 % auf 12,42 Milliarden US-Dollar wachsen.

Wie groß ist der globale Markt für Chromatographieinstrumente aktuell?

Im Jahr 2024 wird die Größe des globalen Marktes für Chromatographieinstrumente voraussichtlich 9,63 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem globalen Markt für Chromatographieinstrumente?

Agilent Technologies, Thermo Fisher Scientific, Merck KGaA, Sartorius AG, Bio-Rad Laboratories sind die wichtigsten Unternehmen, die auf dem globalen Markt für Chromatographieinstrumente tätig sind.

Welches ist die am schnellsten wachsende Region im globalen Markt für Chromatographieinstrumente?

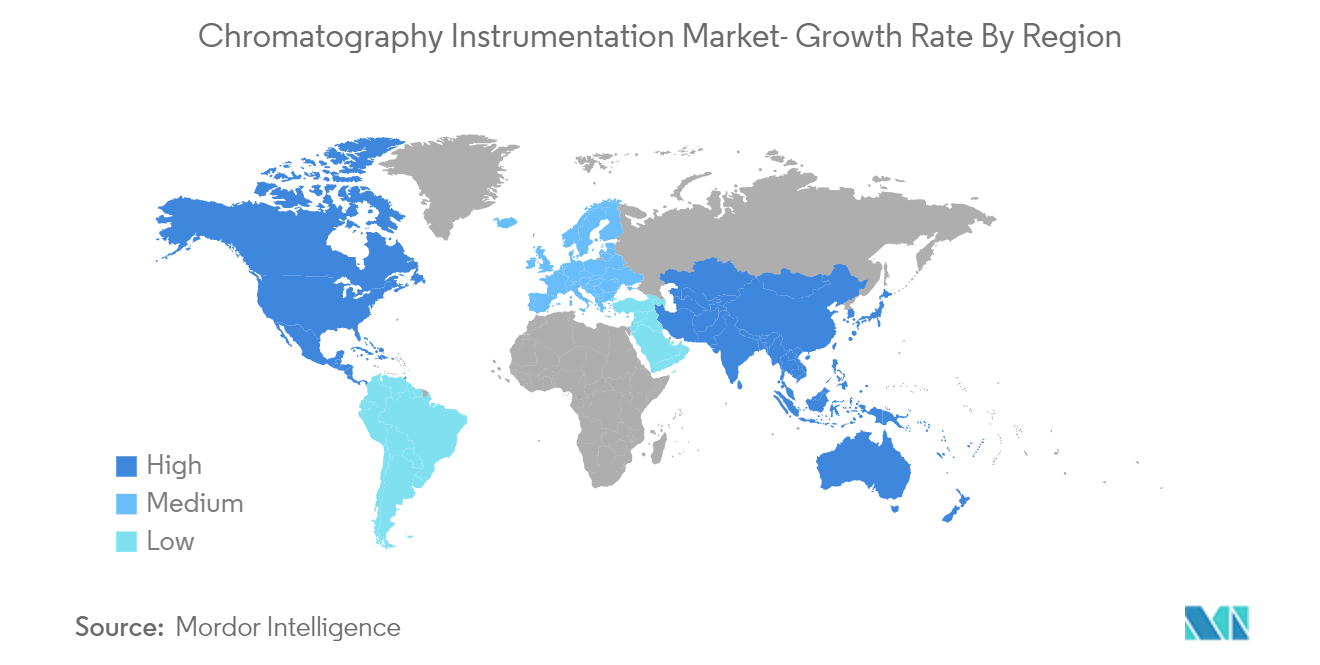

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am globalen Markt für Chromatographieinstrumente?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am globalen Markt für Chromatographieinstrumente.

Welche Jahre deckt dieser globale Markt für Chromatographieinstrumente ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die globale Marktgröße für Chromatographieinstrumente auf 9,15 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des globalen Marktes für Chromatographieinstrumente für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des globalen Marktes für Chromatographieinstrumente für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Medical Devices Reports

Popular Healthcare Reports

Other Popular Industry Reports

Branchenbericht über Chromatographieinstrumente

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Chromatographieinstrumenten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Chromatographieinstrumenten umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.