Marktgröße für Katzenfutter

|

|

Studienzeitraum | 2017 - 2029 |

|

|

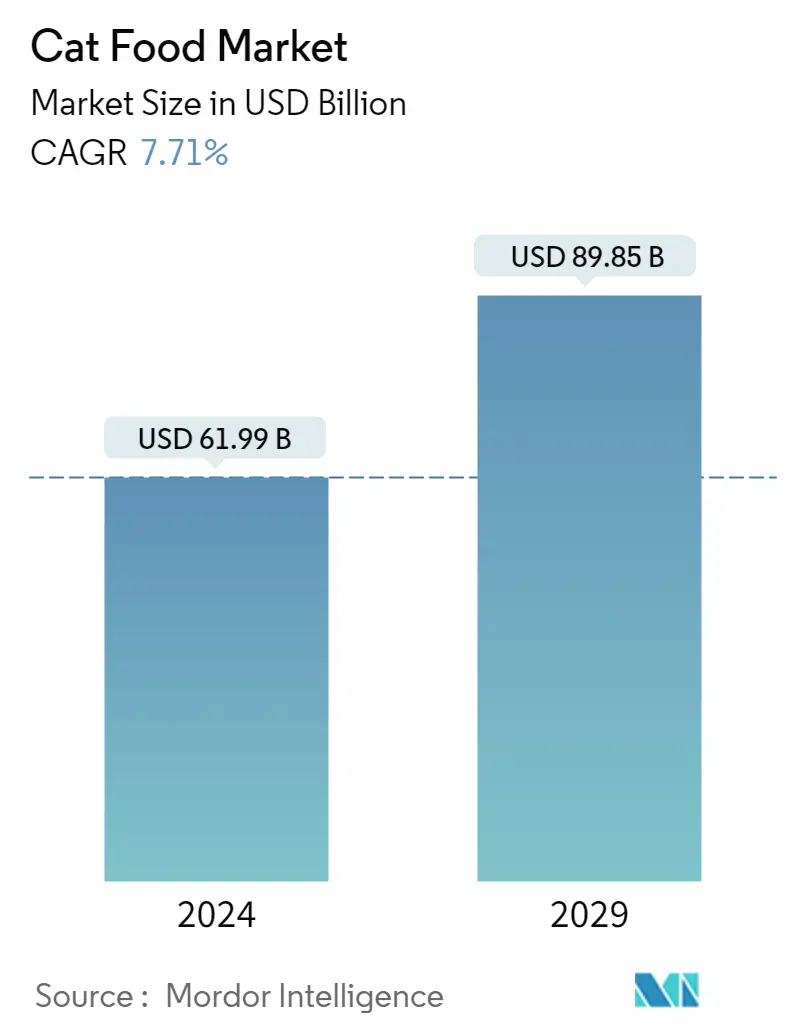

Marktgröße (2024) | USD 66.92 Billion |

|

|

Marktgröße (2029) | USD 96.77 Billion |

|

|

Größter Anteil nach Haustierfutterprodukt | Essen |

|

|

CAGR (2024 - 2029) | 7.71 % |

|

|

Größter Anteil nach Region | Nordamerika |

|

|

Marktkonzentration | Niedrig |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Katzenfutter

Die Größe des Katzenfuttermarkts wird im Jahr 2024 auf 61,99 Milliarden US-Dollar geschätzt und soll bis 2029 89,85 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,71 % im Prognosezeitraum (2024–2029) entspricht.

Der zunehmende Einsatz kommerzieller Produkte und die Humanisierung von Haustieren treiben den Katzenfuttermarkt voran

- Weltweit gehören Katzen zu den am häufigsten adoptierten Haustieren und erfreuen sich aufgrund ihres geringen Pflegeaufwands, ihrer Anpassungsfähigkeit an kleine Wohnräume und ihrer Behandlung in europäischen Ländern als Glücksbringer zunehmender Beliebtheit. Im Jahr 2022 hielten Katzen 32,3 % des weltweiten Tiernahrungsmarktes, der zwischen 2017 und 2022 aufgrund eines Anstiegs der Katzenpopulation um 18,8 % um 55,8 % zunahm.

- Im Jahr 2022 war das Lebensmittelsegment mit einem Marktwert von 38,62 Milliarden US-Dollar das größte Segment des globalen Katzenfuttermarktes. Dies ist auf die regelmäßige Fütterung von Futtermitteln zur Deckung des täglichen Nährstoffbedarfs zurückzuführen, die als Grundnahrungsmittel für Katzen dienen. Darüber hinaus dominierte Nassfutter gegenüber Trockenfutter, da es im Jahr 2022 einen Anteil von 53,6 % ausmachte, da es schmackhaft ist, bei der Gewichtskontrolle hilft und für Katzen leicht verdaulich ist.

- Das Segment Leckereien war mit einem Marktwert von 7,19 Milliarden US-Dollar im Jahr 2022 das zweitgrößte Segment, gefolgt von Veterinärdiäten (5,76 Milliarden US-Dollar) und Nutrazeutika/Nahrungsergänzungsmitteln (1,45 Milliarden US-Dollar). Es wird erwartet, dass es das am schnellsten wachsende Segment ist und im Prognosezeitraum aufgrund seiner Vorteile, wie positiver Verstärkung während Trainingseinheiten, einer Quelle geistiger Stimulation und Unterhaltung sowie der Stärkung der Bindung zwischen Haustier und Tier, eine jährliche Wachstumsrate von 8,0 % verzeichnet sein Elternteil.

- Die zunehmende Akzeptanz tierärztlicher Diäten als präventiver Ansatz für Katzen und das zunehmende Auftreten von Krankheiten wie Nieren-, Harnwegs- und Diabeteserkrankungen bei Katzen führen zu einer Nachfrage nach tierärztlicher Diät. Es ist das am zweitschnellsten wachsende Segment und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 7,5 % verzeichnen.

- Das Bevölkerungswachstum, das gestiegene Bewusstsein für präventive Ansätze und die zunehmende Humanisierung von Haustieren sind die Faktoren, die den Markt im Prognosezeitraum voraussichtlich mit einer durchschnittlichen jährlichen Wachstumsrate von 6,8 % antreiben werden.

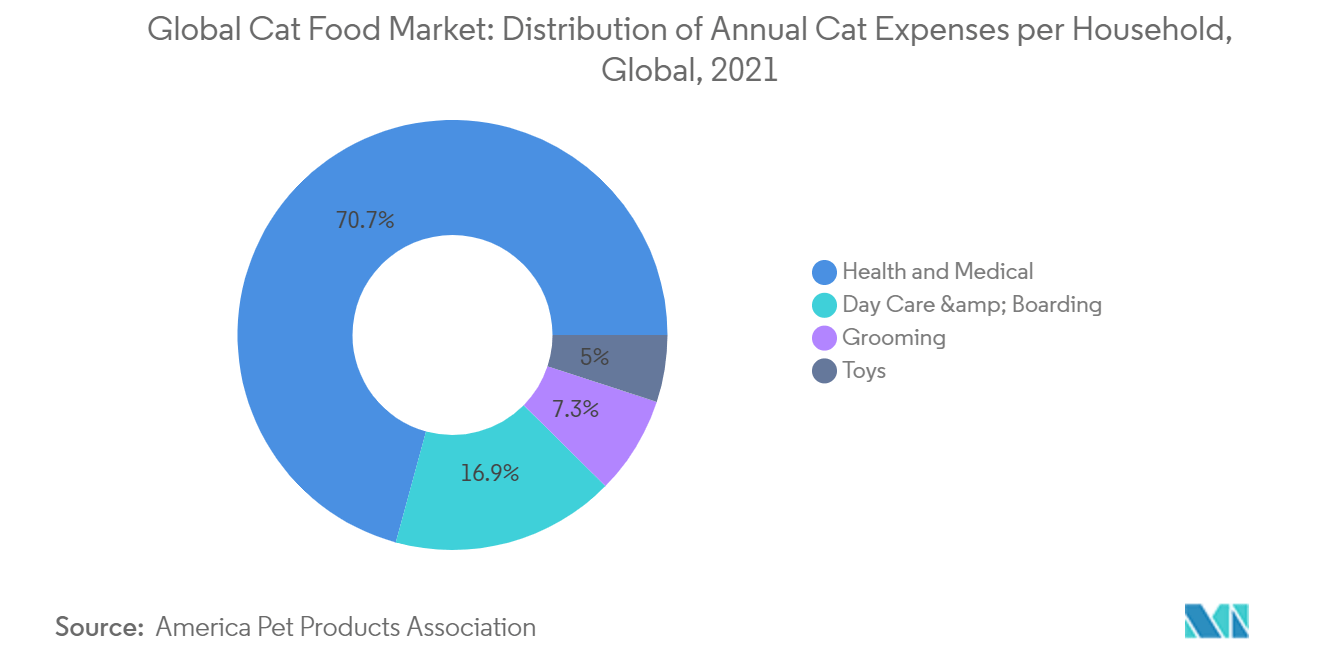

Zunehmende Vermenschlichung und Ausgaben für Katzen

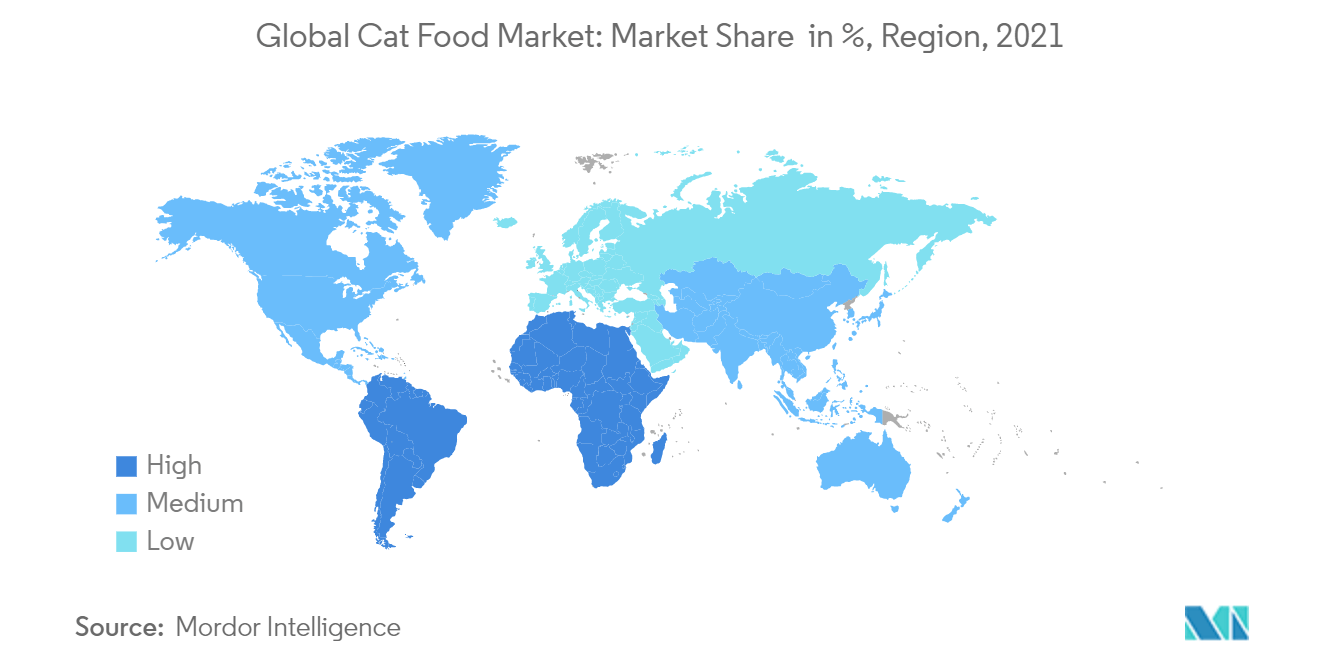

Der CPG-Bericht für Haushalts- und Haustierpflege zeigte, dass die Online-Verkäufe in der Kategorie Haushalts- und Haustierpflege in den nächsten fünf Jahren immer schneller wachsen werden. Es wird erwartet, dass sie zwischen 2018 und 2022 um mehr als 15 % steigen werden. Eine kürzlich durchgeführte AlphaWise-Umfrage ergab, dass 66 % der US-Haushalte mindestens ein Haustier haben, im Durchschnitt sind es 1,7. Eine auffälligere Tatsache ist, dass 69 % der Befragten voll und ganz zustimmen, dass ihre Katzen wichtige Familienmitglieder sind, 37 % Schulden machen würden, um die medizinischen Kosten eines Haustieres zu decken, und 29 % würden den Bedürfnissen einer Katze Vorrang vor ihren eigenen einräumen. Lateinamerika lag knapp hinter Nordamerika oder Anglo-Amerika. Es folgten die Regionen Europa und Asien-Pazifik, die beide einen mittleren Anteil von sechzig Prozent aufwiesen. Etwas weniger als 60 % der Befragten betrachteten ihre Katzen im Nahen Osten und Afrika als Familie.

Zwischen 2017 und 2020 stieg der gesamte Einzelhandelsumsatz mit Katzenfutter jährlich um 12,8 %, wobei Trocken- und Nassfutter für Katzen im mittleren Preissegment führend waren. In den Vereinigten Arabischen Emiraten entfallen 68,9 % aller verkauften Katzenfutter auf Nassprodukte. Die Vermenschlichung von Haustieren und das neue Haustierschutzgesetz des Landes, das geschaffen wurde, um das Aussetzen und den Missbrauch von Haustieren, insbesondere durch nomadische Expats, zu verhindern, treiben beide die Nachfrage nach gesünderen Waren an. Der zunehmende Verbrauchertrend zur Adoption von Haustieren hat die Premiumisierung von Tiernahrung vorangetrieben, was den Markt für Katzenfutter im Prognosezeitraum voraussichtlich erweitern wird.

Europa ist der größte Markt

Europa dominiert nach wie vor den weltweiten Markt für Katzenfutter. Die Popularität von Katzen hat im letzten Jahrhundert in der Region laut verschiedenen Studien weiter zugenommen. Die Zahl der Katzenbesitzer stieg stärker als die der Hundebesitzer, da es im modernen Lebensstil relativ einfach war, eine Katze als Haustier zu halten. Trockenfutter, Nassfutter und halbfeuchtes Futter sind die wichtigsten Arten von kommerziellem Katzenfutter.

Deutschland, die größte Volkswirtschaft der Europäischen Union, ist ein großer und vielversprechender Markt für Katzenfutter. Die deutsche Industrie ist ausgereift und etwas gesättigt, wächst aber stetig. Deutsche Katzenbesitzer tendieren zu Produkten, die die Pflege ihrer Katzen humanisieren, und als Reaktion darauf haben die Hersteller Premium-Katzenfutter entwickelt, das sich auf Gesundheit und Wohlbefinden konzentriert. Die Trends im Bereich Katzenfutter entsprechen oft denen in der Humanernährung. Unternehmen bieten immer mehr Premium-Produkte an, da die Verbraucher bereit sind, mehr für Tiernahrung auszugeben, die gesund und nahrhaft ist und ihre Lebensbedingungen verbessert. Im Jahr 2020 brachte beispielsweise das deutsche Unternehmen für Haustierleckerlis Gimborn eine Reihe von funktionellen Leckerlis für Haustiere auf den Markt. Zu den Produkten gehören Squeezables, flüssige Leckerlis auf Ölbasis sowie Munchables und knusprige Leckerlis für Katzen. Der Verbrauchertrend zur Katzenadoption hat die Premiumisierung von Katzenfutter vorangetrieben, was im Prognosezeitraum voraussichtlich zu einer Expansion des Katzenfuttermarktes führen wird.

Überblick über die Katzenfutterindustrie

Der Markt für Katzenfutter ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 35,08 % einnehmen. Die Hauptakteure auf diesem Markt sind ADM, Colgate-Palmolive Company (Hill's Pet Nutrition Inc.), Mars Incorporated, Nestle (Purina) und The JM Smucker Company (alphabetisch sortiert).

Marktführer für Katzenfutter

ADM

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

Mars Incorporated

Nestle (Purina)

The J. M. Smucker Company

Other important companies include Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), General Mills Inc., Heristo aktiengesellschaft, PLB International, Schell & Kampeter Inc. (Diamond Pet Foods).

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten vom Katzenfuttermarkt

- Juli 2023 Hill's Pet Nutrition stellt seine neuen MSC (Marine Stewardship Council) zertifizierten Seelachs- und Insektenproteinprodukte für Haustiere mit empfindlichem Magen und empfindlicher Haut vor. Sie enthalten Vitamine, Omega-3-Fettsäuren und Antioxidantien.

- Juni 2023 Mars Incorporated führt in Kanada seine Premium-Katzenmarke SHEBA ein und bietet Katzeneltern mit der SHEBA BISTRO-Linie Nassnahrung an.

- Mai 2023 Nestle Purina bringt unter der Friskies-Marke Frskies Playfuls – Leckerlis neue Leckerlis für Katzen auf den Markt. Diese Leckerbissen haben eine runde Form und sind in den Geschmacksrichtungen Huhn und Leber sowie Lachs und Garnelen für erwachsene Katzen erhältlich.

Marktbericht für Katzenfutter – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Haustierpopulation

- 4.2 Ausgaben für Haustiere

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

5.1 Tiernahrungsprodukt

- 5.1.1 Essen

- 5.1.1.1 Nach Unterprodukt

- 5.1.1.1.1 Trockenfutter für Haustiere

- 5.1.1.1.1.1 Von Sub Trockenfutter für Haustiere

- 5.1.1.1.1.1.1 Kroketten

- 5.1.1.1.1.1.2 Anderes Trockenfutter für Haustiere

- 5.1.1.1.2 Nassfutter für Haustiere

- 5.1.2 Nutraceuticals/Nahrungsergänzungsmittel für Haustiere

- 5.1.2.1 Nach Unterprodukt

- 5.1.2.1.1 Milch-Bioaktivstoffe

- 5.1.2.1.2 Omega-3-Fettsäuren

- 5.1.2.1.3 Probiotika

- 5.1.2.1.4 Proteine und Peptide

- 5.1.2.1.5 Vitamine und Mineralien

- 5.1.2.1.6 Andere Nutraceuticals

- 5.1.3 Leckerlis für Haustiere

- 5.1.3.1 Nach Unterprodukt

- 5.1.3.1.1 Knusprige Leckereien

- 5.1.3.1.2 Zahnbehandlungen

- 5.1.3.1.3 Gefriergetrocknete und ruckartige Leckereien

- 5.1.3.1.4 Weiche und zähe Leckereien

- 5.1.3.1.5 Andere Leckereien

- 5.1.4 Veterinärdiäten für Haustiere

- 5.1.4.1 Nach Unterprodukt

- 5.1.4.1.1 Diabetes

- 5.1.4.1.2 Verdauungsempfindlichkeit

- 5.1.4.1.3 Mundpflege-Diäten

- 5.1.4.1.4 Nieren

- 5.1.4.1.5 Erkrankung der Harnwege

- 5.1.4.1.6 Andere veterinärmedizinische Diäten

-

5.2 Vertriebsweg

- 5.2.1 Convenience-Stores

- 5.2.2 Online-Kanal

- 5.2.3 Fachgeschäfte

- 5.2.4 Supermärkte/Hypermärkte

- 5.2.5 Andere Kanäle

-

5.3 Region

- 5.3.1 Afrika

- 5.3.1.1 Nach Land

- 5.3.1.1.1 Südafrika

- 5.3.1.1.2 Rest von Afrika

- 5.3.2 Asien-Pazifik

- 5.3.2.1 Nach Land

- 5.3.2.1.1 Australien

- 5.3.2.1.2 China

- 5.3.2.1.3 Indien

- 5.3.2.1.4 Indonesien

- 5.3.2.1.5 Japan

- 5.3.2.1.6 Malaysia

- 5.3.2.1.7 Philippinen

- 5.3.2.1.8 Taiwan

- 5.3.2.1.9 Thailand

- 5.3.2.1.10 Vietnam

- 5.3.2.1.11 Rest des asiatisch-pazifischen Raums

- 5.3.3 Europa

- 5.3.3.1 Nach Land

- 5.3.3.1.1 Frankreich

- 5.3.3.1.2 Deutschland

- 5.3.3.1.3 Italien

- 5.3.3.1.4 Niederlande

- 5.3.3.1.5 Polen

- 5.3.3.1.6 Russland

- 5.3.3.1.7 Spanien

- 5.3.3.1.8 Großbritannien

- 5.3.3.1.9 Rest von Europa

- 5.3.4 Nordamerika

- 5.3.4.1 Nach Land

- 5.3.4.1.1 Kanada

- 5.3.4.1.2 Mexiko

- 5.3.4.1.3 Vereinigte Staaten

- 5.3.4.1.4 Rest von Nordamerika

- 5.3.5 Südamerika

- 5.3.5.1 Nach Land

- 5.3.5.1.1 Argentinien

- 5.3.5.1.2 Brasilien

- 5.3.5.1.3 Rest von Südamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

-

6.4 Firmenprofile

- 6.4.1 ADM

- 6.4.2 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.3 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.4 General Mills Inc.

- 6.4.5 Heristo aktiengesellschaft

- 6.4.6 Mars Incorporated

- 6.4.7 Nestle (Purina)

- 6.4.8 PLB International

- 6.4.9 Schell & Kampeter Inc. (Diamond Pet Foods)

- 6.4.10 The J. M. Smucker Company

7. WICHTIGE STRATEGISCHE FRAGEN FÜR PET-FOOD-CEOs

8. ANHANG

-

8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- HAUSTIERBEVÖLKERUNG VON KATZEN, ANZAHL, GLOBAL, 2017 - 2022

- Abbildung 2:

- HAUSTIERAUSGABEN PRO KATZE, USD, GLOBAL, 2017–2022

- Abbildung 3:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 4:

- WERT VON HAUSTIERKATZENFUTTER, USD, GLOBAL, 2017–2029

- Abbildung 5:

- MENGE VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKTKATEGORIEN, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 6:

- WERT VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKTKATEGORIEN, USD, GLOBAL, 2017–2029

- Abbildung 7:

- VOLUMENANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKTKATEGORIEN, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 8:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKTKATEGORIEN, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 9:

- MENGE VON HAUSTIERKATZENFUTTER NACH UNTERPRODUKTKATEGORIEN, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 10:

- WERT VON HAUSTIERKATZENFUTTER NACH UNTERPRODUKTKATEGORIEN, USD, GLOBAL, 2017–2029

- Abbildung 11:

- MENGENANTEIL VON HAUSTIERKATZENFUTTER NACH UNTERPRODUKTKATEGORIEN, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 12:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH UNTERPRODUKTKATEGORIEN, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 13:

- MENGE AN HAUSTIERKATZENFUTTER NACH UNTERTROCKENFUTTERKATEGORIEN, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 14:

- WERT VON HAUSTIERKATZENFUTTER NACH SUB-TROCKEN-HAUSTIERFUTTERKATEGORIEN, USD, GLOBAL, 2017–2029

- Abbildung 15:

- VOLUMENANTEIL VON HAUSTIERKATZENFUTTER NACH UNTERTROCKEN-HAUSTIERFUTTERKATEGORIEN, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 16:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH UNTERTROCKEN-HAUSTIERFUTTERKATEGORIEN, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 17:

- MENGE AN KIBBLES, METRISCHE TONNEN, GLOBAL, 2017 - 2029

- Abbildung 18:

- WERT DER KIBBLES, USD, GLOBAL, 2017–2029

- Abbildung 19:

- WERTANTEIL DER KIBBLES NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 20:

- MENGE AN ANDEREM TROCKENFUTTER FÜR HAUSTIERE, METRISCHE TONNEN, GLOBAL, 2017 - 2029

- Abbildung 21:

- WERT ANDERER TROCKENFUTTER FÜR HAUSTIERE, USD, GLOBAL, 2017 – 2029

- Abbildung 22:

- WERTANTEIL ANDERER TROCKENFUTTER FÜR HAUSTIERE NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 23:

- VOLUMEN NASSES HAUSTIERFUTTER, METRISCHE TONNEN, GLOBAL, 2017 – 2029

- Abbildung 24:

- WERT VON NASSEM HAUSTIERFUTTER, USD, GLOBAL, 2017–2029

- Abbildung 25:

- WERTANTEIL VON NASSEM HAUSTIERFUTTER NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 26:

- MENGE VON HAUSTIERKATZENFUTTER NACH UNTERPRODUKTKATEGORIEN, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 27:

- WERT VON HAUSTIERKATZENFUTTER NACH UNTERPRODUKTKATEGORIEN, USD, GLOBAL, 2017–2029

- Abbildung 28:

- MENGENANTEIL VON HAUSTIERKATZENFUTTER NACH UNTERPRODUKTKATEGORIEN, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 29:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH UNTERPRODUKTKATEGORIEN, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 30:

- MENGE AN MILCH-BIOAKTIVEN, METRISCHEN TONNEN, GLOBAL, 2017–2029

- Abbildung 31:

- WERT DER MILCH-BIOAKTIVEN, USD, GLOBAL, 2017 – 2029

- Abbildung 32:

- WERTANTEIL DER MILCH-BIOAKTIVEN NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 33:

- MENGE AN OMEGA-3-FETTSÄUREN, METRISCHE TONNEN, GLOBAL, 2017 - 2029

- Abbildung 34:

- WERT VON OMEGA-3-FETTSÄUREN, USD, GLOBAL, 2017 – 2029

- Abbildung 35:

- WERTANTEIL DER OMEGA-3-FETTSÄUREN NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 36:

- VOLUMEN AN PROBIOTIKA, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 37:

- WERT VON PROBIOTIKA, USD, GLOBAL, 2017–2029

- Abbildung 38:

- WERTANTEIL DER PROBIOTIKA NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 39:

- VOLUMEN AN PROTEINEN UND PEPTIDE, METRISCHE TONNEN, GLOBAL, 2017 - 2029

- Abbildung 40:

- WERT VON PROTEINEN UND PEPTIDE, USD, GLOBAL, 2017–2029

- Abbildung 41:

- WERTANTEIL VON PROTEINEN UND PEPTIDE NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 42:

- MENGE AN VITAMINEN UND MINERALIEN, METRISCHE TONNEN, GLOBAL, 2017 – 2029

- Abbildung 43:

- WERT VON VITAMINEN UND MINERALIEN, USD, GLOBAL, 2017 – 2029

- Abbildung 44:

- WERTANTEIL VON VITAMINEN UND MINERALIEN NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 45:

- MENGE ANDERER NUTRAZEUTIKA, METRISCHE TONNEN, GLOBAL, 2017 - 2029

- Abbildung 46:

- WERT ANDERER NUTRAZEUTIKA, USD, GLOBAL, 2017–2029

- Abbildung 47:

- WERTANTEIL ANDERER NUTRAZEUTIKA NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 48:

- MENGE VON HAUSTIERKATZENFUTTER NACH UNTERPRODUKTKATEGORIEN, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 49:

- WERT VON HAUSTIERKATZENFUTTER NACH UNTERPRODUKTKATEGORIEN, USD, GLOBAL, 2017–2029

- Abbildung 50:

- MENGENANTEIL VON HAUSTIERKATZENFUTTER NACH UNTERPRODUKTKATEGORIEN, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 51:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH UNTERPRODUKTKATEGORIEN, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 52:

- MENGE KNUSPRIGER LECKEREIEN, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 53:

- WERT VON KNUSPRIGEN LECKEREIEN, USD, GLOBAL, 2017–2029

- Abbildung 54:

- WERTANTEIL KNUSPRIGER LECKEREIEN NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 55:

- MENGE ZAHNBEHANDLUNGEN, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 56:

- WERT VON ZAHNMEDIZINEN, USD, GLOBAL, 2017–2029

- Abbildung 57:

- WERTANTEIL DER ZAHNBEHANDLUNGEN NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 58:

- MENGE GEFRIERGETROCKNETER UND JERKY-LECKEREIEN, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 59:

- WERT VON GEFRIERGETROCKNETEN UND JERKY-LECKEREIEN, USD, GLOBAL, 2017–2029

- Abbildung 60:

- WERTANTEIL VON GEFRIERGETROCKNETEN UND JERKY-LECKEREIEN NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 61:

- MENGE VON WEICHEN UND ZÄHIGEN LECKERIEN, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 62:

- WERT VON WEICHEN UND ZÄHIGEN LECKERIEN, USD, GLOBAL, 2017–2029

- Abbildung 63:

- WERTANTEIL VON WEICHEN UND ZAUBEREICHEN NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 64:

- MENGE ANDERER LECKEREIEN, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 65:

- WERT ANDERER LECKERIEN, USD, GLOBAL, 2017–2029

- Abbildung 66:

- WERTANTEIL ANDERER LECKERIEN NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 67:

- MENGE VON HAUSTIERKATZENFUTTER NACH UNTERPRODUKTKATEGORIEN, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 68:

- WERT VON HAUSTIERKATZENFUTTER NACH UNTERPRODUKTKATEGORIEN, USD, GLOBAL, 2017–2029

- Abbildung 69:

- MENGENANTEIL VON HAUSTIERKATZENFUTTER NACH UNTERPRODUKTKATEGORIEN, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 70:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH UNTERPRODUKTKATEGORIEN, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 71:

- MENGE AN DIABETES, METRISCHE TONNEN, GLOBAL, 2017 - 2029

- Abbildung 72:

- WERT VON DIABETES, USD, GLOBAL, 2017–2029

- Abbildung 73:

- WERTANTEIL VON DIABETES NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 74:

- VOLUMEN DER VERDAUUNGSEMPFINDLICHKEIT, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 75:

- WERT DER VERDAUUNGSEMPFINDLICHKEIT, USD, GLOBAL, 2017–2029

- Abbildung 76:

- WERTANTEIL DER VERDAUUNGSEMPFINDLICHKEIT NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 77:

- VOLUMEN DER MUNDPFLEGE-DIÄTTEN, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 78:

- WERT DER MUNDPFLEGEDIÄT, USD, GLOBAL, 2017–2029

- Abbildung 79:

- WERTANTEIL DER MUNDPFLEGEDIÄT NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 80:

- RENALVOLUMEN, METRISCHE TONNEN, GLOBAL, 2017 - 2029

- Abbildung 81:

- WERT VON RENAL, USD, GLOBAL, 2017 - 2029

- Abbildung 82:

- WERTANTEIL VON RENAL NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 83:

- VOLUMEN VON HARNWEGENKRANKHEITEN, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 84:

- WERT DER HARNWEGENKRANKHEIT, USD, GLOBAL, 2017–2029

- Abbildung 85:

- WERTANTEIL DER HARNWEGEKRANKHEIT NACH VERTRIEBSKANAL, %, GLOBAL, 2022 UND 2029

- Abbildung 86:

- VOLUMEN ANDERER Veterinärfuttermittel, metrische Tonnen, weltweit, 2017–2029

- Abbildung 87:

- WERT ANDERER Veterinärdiät, USD, GLOBAL, 2017–2029

- Abbildung 88:

- WERTANTEIL ANDERER Veterinärdiätmittel nach Vertriebskanälen, %, GLOBAL, 2022 und 2029

- Abbildung 89:

- VOLUMEN DES ÜBER VERTRIEBSKANÄLE VERKAUFTEN HAUSTIERKATZENFUTTERS, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 90:

- WERT DES ÜBER VERTRIEBSKANÄLE VERKAUFTEN HAUSTIERKATZENFUTTERS, USD, GLOBAL, 2017–2029

- Abbildung 91:

- VOLUMENANTEIL DES ÜBER VERTRIEBSKANÄLE VERKAUFTEN HAUSTIERKATZENFUTTERS, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 92:

- WERTANTEIL DES ÜBER VERTRIEBSKANÄLE VERKAUFTEN HAUSTIERKATZENFUTTERS, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 93:

- VOLUMEN DES ÜBER CONVENIENCE STORES VERKAUFTEN HAUSTIERKATZENFUTTERS, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 94:

- WERT DES ÜBER CONVENIENCE STORES VERKAUFTEN HAUSTIERKATZENFUTTERS, USD, GLOBAL, 2017–2029

- Abbildung 95:

- WERTANTEIL DES ÜBER CONVENIENCE STORES VERKAUFTEN HAUSTIERKATZENFUTTERS NACH HAUSTIERFUTTERPRODUKTKATEGORIEN, %, GLOBAL, 2022 UND 2029

- Abbildung 96:

- VOLUMEN DES ÜBER ONLINE-KANAL VERKAUFTEN HAUSTIERKATZENFUTTERS, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 97:

- WERT DES ÜBER ONLINE-KANAL VERKAUFTEN HAUSTIERKATZENFUTTERS, USD, GLOBAL, 2017–2029

- Abbildung 98:

- WERTANTEIL DES ÜBER ONLINE-KANAL VERKAUFTEN HAUSTIERKATZENFUTTERS NACH HAUSTIERFUTTERPRODUKTKATEGORIEN, %, GLOBAL, 2022 UND 2029

- Abbildung 99:

- MENGE VERKAUFTES KATZENFUTTER ÜBER FACHGESCHÄFTE, TONNEN, WELTWEIT, 2017 - 2029

- Abbildung 100:

- WERT DES ÜBER FACHGESCHÄFTE VERKAUFTEN HAUSTIERKATZENFUTTERS, USD, GLOBAL, 2017–2029

- Abbildung 101:

- WERTANTEIL DES ÜBER FACHGESCHÄFTE VERKAUFTEN HAUSTIERKATZENFUTTERS NACH HAUSTIERFUTTERPRODUKTKATEGORIEN, %, GLOBAL, 2022 UND 2029

- Abbildung 102:

- VOLUMEN DES ÜBER SUPERMÄRKTE/HYPERMÄRKTE VERKAUFTEN HAUSTIERKATZENFUTTERS, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 103:

- WERT DES ÜBER SUPERMÄRKTE/HYPERMÄRKTE VERKAUFTEN HAUSTIERKATZENFUTTERS, USD, GLOBAL, 2017–2029

- Abbildung 104:

- WERTANTEIL DES ÜBER SUPERMÄRKTE/HYPERMÄRKTE VERKAUFTEN HAUSTIERKATZENFUTTERS NACH HAUSTIERFUTTERPRODUKTKATEGORIEN, %, GLOBAL, 2022 UND 2029

- Abbildung 105:

- VOLUMEN DES ÜBER ANDERE KANÄLE VERKAUFTEN HAUSTIERKATZENFUTTERS, METRISCHE TONNEN, GLOBAL, 2017–2029

- Abbildung 106:

- WERT DES ÜBER ANDERE KANÄLE VERKAUFTEN HAUSTIERKATZENFUTTERS, USD, GLOBAL, 2017–2029

- Abbildung 107:

- WERTANTEIL DES ÜBER ANDERE KANÄLE VERKAUFTEN HAUSTIERKATZENFUTTERS NACH HAUSTIERFUTTERPRODUKTKATEGORIEN, %, GLOBAL, 2022 UND 2029

- Abbildung 108:

- MENGE AN HAUSTIERKATZENFUTTER NACH REGIONEN, TONNEN, GLOBAL, 2017–2029

- Abbildung 109:

- WERT VON HAUSTIERKATZENFUTTER NACH REGIONEN, USD, GLOBAL, 2017–2029

- Abbildung 110:

- VOLUMENANTEIL VON HAUSTIERKATZENFUTTER NACH REGIONEN, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 111:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH REGIONEN, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 112:

- MENGE AN HAUSTIERKATZENFUTTER NACH LAND, METRISCHE TONNEN, AFRIKA, 2017 - 2029

- Abbildung 113:

- WERT VON HAUSTIERKATZENFUTTER NACH LAND, USD, AFRIKA, 2017 - 2029

- Abbildung 114:

- VOLUMENANTEIL VON HAUSTIERKATZENFUTTER NACH LAND, %, AFRIKA, 2017 VS 2023 VS 2029

- Abbildung 115:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH LAND, %, AFRIKA, 2017 VS 2023 VS 2029

- Abbildung 116:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, SÜDAFRIKA, 2017 – 2029

- Abbildung 117:

- WERT VON HAUSTIERKATZENFUTTER, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 118:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, SÜDAFRIKA, 2022 UND 2029

- Abbildung 119:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, ÜBRIGE AFRIKA, 2017 - 2029

- Abbildung 120:

- WERT VON HAUSTIERKATZENFUTTER, USD, ÜBRIGE AFRIKA, 2017 - 2029

- Abbildung 121:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, ÜBRIGE AFRIKA, 2022 UND 2029

- Abbildung 122:

- MENGE AN HAUSTIERKATZENFUTTER NACH LAND, TONNEN, ASIEN-PAZIFIK, 2017–2029

- Abbildung 123:

- WERT VON HAUSTIERKATZENFUTTER NACH LAND, USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 124:

- MENGENANTEIL VON HAUSTIERKATZENFUTTER NACH LAND, %, ASIEN-PAZIFIK, 2017 VS. 2023 VS. 2029

- Abbildung 125:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH LAND, %, ASIEN-PAZIFIK, 2017 VS. 2023 VS. 2029

- Abbildung 126:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, AUSTRALIEN, 2017–2029

- Abbildung 127:

- WERT VON HAUSTIERKATZENFUTTER, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 128:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, AUSTRALIEN, 2022 UND 2029

- Abbildung 129:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, CHINA, 2017 - 2029

- Abbildung 130:

- WERT VON HAUSTIERKATZENFUTTER, USD, CHINA, 2017 - 2029

- Abbildung 131:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, CHINA, 2022 UND 2029

- Abbildung 132:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, INDIEN, 2017 - 2029

- Abbildung 133:

- WERT VON HAUSTIERKATZENFUTTER, USD, INDIEN, 2017 – 2029

- Abbildung 134:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, INDIEN, 2022 UND 2029

- Abbildung 135:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, INDONESIEN, 2017 - 2029

- Abbildung 136:

- WERT VON HAUSTIERKATZENFUTTER, USD, INDONESIEN, 2017 - 2029

- Abbildung 137:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, INDONESIEN, 2022 UND 2029

- Abbildung 138:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, JAPAN, 2017 - 2029

- Abbildung 139:

- WERT VON HAUSTIERKATZENFUTTER, USD, JAPAN, 2017–2029

- Abbildung 140:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, JAPAN, 2022 UND 2029

- Abbildung 141:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, MALAYSIA, 2017 - 2029

- Abbildung 142:

- WERT VON HAUSTIERKATZENFUTTER, USD, MALAYSIA, 2017 – 2029

- Abbildung 143:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, MALAYSIA, 2022 UND 2029

- Abbildung 144:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, PHILIPPINEN, 2017 – 2029

- Abbildung 145:

- WERT VON HAUSTIERKATZENFUTTER, USD, PHILIPPINEN, 2017 – 2029

- Abbildung 146:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, PHILIPPINEN, 2022 UND 2029

- Abbildung 147:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, TAIWAN, 2017 – 2029

- Abbildung 148:

- WERT VON HAUSTIERKATZENFUTTER, USD, TAIWAN, 2017 – 2029

- Abbildung 149:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, TAIWAN, 2022 UND 2029

- Abbildung 150:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, THAILAND, 2017 - 2029

- Abbildung 151:

- WERT VON HAUSTIERKATZENFUTTER, USD, THAILAND, 2017 - 2029

- Abbildung 152:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, THAILAND, 2022 UND 2029

- Abbildung 153:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, VIETNAM, 2017 - 2029

- Abbildung 154:

- WERT VON HAUSTIERKATZENFUTTER, USD, VIETNAM, 2017 - 2029

- Abbildung 155:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, VIETNAM, 2022 UND 2029

- Abbildung 156:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, ÜBRIGE ASIEN-PAZIFIK, 2017 - 2029

- Abbildung 157:

- WERT VON HAUSTIERKATZENFUTTER, USD, ÜBRIGE ASIEN-PAZIFIK, 2017 - 2029

- Abbildung 158:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, ÜBRIGE ASIEN-PAZIFIK, 2022 UND 2029

- Abbildung 159:

- MENGE AN HAUSTIERKATZENFUTTER NACH LAND, TONNEN, EUROPA, 2017 - 2029

- Abbildung 160:

- WERT VON HAUSTIERKATZENFUTTER NACH LAND, USD, EUROPA, 2017 - 2029

- Abbildung 161:

- VOLUMENANTEIL VON HAUSTIERKATZENFUTTER NACH LAND, %, EUROPA, 2017 VS 2023 VS 2029

- Abbildung 162:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH LAND, %, EUROPA, 2017 VS 2023 VS 2029

- Abbildung 163:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, FRANKREICH, 2017 - 2029

- Abbildung 164:

- WERT VON HAUSTIERKATZENFUTTER, USD, FRANKREICH, 2017 - 2029

- Abbildung 165:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, FRANKREICH, 2022 UND 2029

- Abbildung 166:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, DEUTSCHLAND, 2017 - 2029

- Abbildung 167:

- WERT VON HAUSTIERKATZENFUTTER, USD, DEUTSCHLAND, 2017 - 2029

- Abbildung 168:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, DEUTSCHLAND, 2022 UND 2029

- Abbildung 169:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, ITALIEN, 2017 - 2029

- Abbildung 170:

- WERT VON HAUSTIERKATZENFUTTER, USD, ITALIEN, 2017 - 2029

- Abbildung 171:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, ITALIEN, 2022 UND 2029

- Abbildung 172:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, NIEDERLANDE, 2017 - 2029

- Abbildung 173:

- WERT VON HAUSTIERKATZENFUTTER, USD, NIEDERLANDE, 2017 - 2029

- Abbildung 174:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, NIEDERLANDE, 2022 UND 2029

- Abbildung 175:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, POLEN, 2017 - 2029

- Abbildung 176:

- WERT VON HAUSTIERKATZENFUTTER, USD, POLEN, 2017 - 2029

- Abbildung 177:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, POLEN, 2022 UND 2029

- Abbildung 178:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, RUSSLAND, 2017 - 2029

- Abbildung 179:

- WERT VON HAUSTIERKATZENFUTTER, USD, RUSSLAND, 2017 - 2029

- Abbildung 180:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, RUSSLAND, 2022 UND 2029

- Abbildung 181:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, SPANIEN, 2017 - 2029

- Abbildung 182:

- WERT VON HAUSTIERKATZENFUTTER, USD, SPANIEN, 2017 - 2029

- Abbildung 183:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, SPANIEN, 2022 UND 2029

- Abbildung 184:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, VEREINIGTES KÖNIGREICH, 2017 - 2029

- Abbildung 185:

- WERT VON HAUSTIERKATZENFUTTER, USD, VEREINIGTES KÖNIGREICH, 2017 – 2029

- Abbildung 186:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, VEREINIGTES KÖNIGREICH, 2022 UND 2029

- Abbildung 187:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, ÜBRIGES EUROPA, 2017 - 2029

- Abbildung 188:

- WERT VON HAUSTIERKATZENFUTTER, USD, ÜBRIGES EUROPA, 2017 - 2029

- Abbildung 189:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, ÜBRIGES EUROPA, 2022 UND 2029

- Abbildung 190:

- MENGE AN HAUSTIERKATZENFUTTER NACH LAND, TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 191:

- WERT VON HAUSTIERKATZENFUTTER NACH LAND, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 192:

- VOLUMENANTEIL VON HAUSTIERKATZENFUTTER NACH LAND, %, NORDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 193:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH LAND, %, NORDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 194:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, KANADA, 2017 - 2029

- Abbildung 195:

- WERT VON HAUSTIERKATZENFUTTER, USD, KANADA, 2017–2029

- Abbildung 196:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, KANADA, 2022 UND 2029

- Abbildung 197:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, MEXIKO, 2017 - 2029

- Abbildung 198:

- WERT VON HAUSTIERKATZENFUTTER, USD, MEXIKO, 2017 - 2029

- Abbildung 199:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, MEXIKO, 2022 UND 2029

- Abbildung 200:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017–2029

- Abbildung 201:

- WERT VON HAUSTIERKATZENFUTTER, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 202:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, VEREINIGTE STAATEN, 2022 UND 2029

- Abbildung 203:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, ÜBRIGES NORDAMERIKA, 2017 - 2029

- Abbildung 204:

- WERT VON HAUSTIERKATZENFUTTER, USD, ÜBRIGES NORDAMERIKA, 2017 – 2029

- Abbildung 205:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, ÜBRIGES NORDAMERIKA, 2022 UND 2029

- Abbildung 206:

- MENGE AN HAUSTIERKATZENFUTTER NACH LAND, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 207:

- WERT VON HAUSTIERKATZENFUTTER NACH LAND, USD, SÜDAMERIKA, 2017 - 2029

- Abbildung 208:

- VOLUMENANTEIL VON HAUSTIERKATZENFUTTER NACH LAND, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 209:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH LAND, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 210:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, ARGENTINIEN, 2017 - 2029

- Abbildung 211:

- WERT VON HAUSTIERKATZENFUTTER, USD, ARGENTINIEN, 2017 - 2029

- Abbildung 212:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, ARGENTINIEN, 2022 UND 2029

- Abbildung 213:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, BRASILIEN, 2017 - 2029

- Abbildung 214:

- WERT VON HAUSTIERKATZENFUTTER, USD, BRASILIEN, 2017 - 2029

- Abbildung 215:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, BRASILIEN, 2022 UND 2029

- Abbildung 216:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, ÜBRIGES SÜDAMERIKA, 2017 - 2029

- Abbildung 217:

- WERT VON HAUSTIERKATZENFUTTER, USD, ÜBRIGES SÜDAMERIKA, 2017 – 2029

- Abbildung 218:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERPRODUKT, %, ÜBRIGES SÜDAMERIKA, 2022 UND 2029

- Abbildung 219:

- AKTIVSTE UNTERNEHMEN NACH ANZAHL STRATEGISCHER MASSNAHMEN, ANZAHL, GLOBAL, 2017–2023

- Abbildung 220:

- MEIST ANWENDETE STRATEGIEN, ANZAHL, GLOBAL, 2017–2023

- Abbildung 221:

- WERTANTEIL DER WICHTIGSTEN SPIELER, %, GLOBAL, 2022

Segmentierung der Katzenfutterindustrie

Lebensmittel, Nutraceuticals/Ergänzungsmittel für Haustiere, Leckerlis für Haustiere und Veterinärnahrung für Haustiere werden als Segmente von Pet Food Product abgedeckt. Convenience Stores, Online-Vertrieb, Fachgeschäfte, Supermärkte/Hypermärkte werden als Segmente nach Vertriebskanal abgedeckt. Afrika, Asien-Pazifik, Europa, Nordamerika und Südamerika werden als Segmente nach Regionen abgedeckt.

- Weltweit gehören Katzen zu den am häufigsten adoptierten Haustieren und erfreuen sich aufgrund ihres geringen Pflegeaufwands, ihrer Anpassungsfähigkeit an kleine Wohnräume und ihrer Behandlung in europäischen Ländern als Glücksbringer zunehmender Beliebtheit. Im Jahr 2022 hielten Katzen 32,3 % des weltweiten Tiernahrungsmarktes, der zwischen 2017 und 2022 aufgrund eines Anstiegs der Katzenpopulation um 18,8 % um 55,8 % zunahm.

- Im Jahr 2022 war das Lebensmittelsegment mit einem Marktwert von 38,62 Milliarden US-Dollar das größte Segment des globalen Katzenfuttermarktes. Dies ist auf die regelmäßige Fütterung von Futtermitteln zur Deckung des täglichen Nährstoffbedarfs zurückzuführen, die als Grundnahrungsmittel für Katzen dienen. Darüber hinaus dominierte Nassfutter gegenüber Trockenfutter, da es im Jahr 2022 einen Anteil von 53,6 % ausmachte, da es schmackhaft ist, bei der Gewichtskontrolle hilft und für Katzen leicht verdaulich ist.

- Das Segment Leckereien war mit einem Marktwert von 7,19 Milliarden US-Dollar im Jahr 2022 das zweitgrößte Segment, gefolgt von Veterinärdiäten (5,76 Milliarden US-Dollar) und Nutrazeutika/Nahrungsergänzungsmitteln (1,45 Milliarden US-Dollar). Es wird erwartet, dass es das am schnellsten wachsende Segment ist und im Prognosezeitraum aufgrund seiner Vorteile, wie positiver Verstärkung während Trainingseinheiten, einer Quelle geistiger Stimulation und Unterhaltung sowie der Stärkung der Bindung zwischen Haustier und Tier, eine jährliche Wachstumsrate von 8,0 % verzeichnet sein Elternteil.

- Die zunehmende Akzeptanz tierärztlicher Diäten als präventiver Ansatz für Katzen und das zunehmende Auftreten von Krankheiten wie Nieren-, Harnwegs- und Diabeteserkrankungen bei Katzen führen zu einer Nachfrage nach tierärztlicher Diät. Es ist das am zweitschnellsten wachsende Segment und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 7,5 % verzeichnen.

- Das Bevölkerungswachstum, das gestiegene Bewusstsein für präventive Ansätze und die zunehmende Humanisierung von Haustieren sind die Faktoren, die den Markt im Prognosezeitraum voraussichtlich mit einer durchschnittlichen jährlichen Wachstumsrate von 6,8 % antreiben werden.

| Tiernahrungsprodukt | Essen | Nach Unterprodukt | Trockenfutter für Haustiere | Von Sub Trockenfutter für Haustiere | Kroketten |

| Anderes Trockenfutter für Haustiere | |||||

| Nassfutter für Haustiere | |||||

| Nutraceuticals/Nahrungsergänzungsmittel für Haustiere | Nach Unterprodukt | Milch-Bioaktivstoffe | |||

| Omega-3-Fettsäuren | |||||

| Probiotika | |||||

| Proteine und Peptide | |||||

| Vitamine und Mineralien | |||||

| Andere Nutraceuticals | |||||

| Leckerlis für Haustiere | Nach Unterprodukt | Knusprige Leckereien | |||

| Zahnbehandlungen | |||||

| Gefriergetrocknete und ruckartige Leckereien | |||||

| Weiche und zähe Leckereien | |||||

| Andere Leckereien | |||||

| Veterinärdiäten für Haustiere | Nach Unterprodukt | Diabetes | |||

| Verdauungsempfindlichkeit | |||||

| Mundpflege-Diäten | |||||

| Nieren | |||||

| Erkrankung der Harnwege | |||||

| Andere veterinärmedizinische Diäten | |||||

| Vertriebsweg | Convenience-Stores | ||||

| Online-Kanal | |||||

| Fachgeschäfte | |||||

| Supermärkte/Hypermärkte | |||||

| Andere Kanäle | |||||

| Region | Afrika | Nach Land | Südafrika | ||

| Rest von Afrika | |||||

| Asien-Pazifik | Nach Land | Australien | |||

| China | |||||

| Indien | |||||

| Indonesien | |||||

| Japan | |||||

| Malaysia | |||||

| Philippinen | |||||

| Taiwan | |||||

| Thailand | |||||

| Vietnam | |||||

| Rest des asiatisch-pazifischen Raums | |||||

| Europa | Nach Land | Frankreich | |||

| Deutschland | |||||

| Italien | |||||

| Niederlande | |||||

| Polen | |||||

| Russland | |||||

| Spanien | |||||

| Großbritannien | |||||

| Rest von Europa | |||||

| Nordamerika | Nach Land | Kanada | |||

| Mexiko | |||||

| Vereinigte Staaten | |||||

| Rest von Nordamerika | |||||

| Südamerika | Nach Land | Argentinien | |||

| Brasilien | |||||

| Rest von Südamerika | |||||

Marktdefinition

- FUNKTIONEN - Tiernahrung dient in der Regel der vollständigen und ausgewogenen Ernährung des Haustiers, wird jedoch in erster Linie als funktionelles Produkt eingesetzt. Der Geltungsbereich umfasst die von Haustieren verzehrten Futter- und Nahrungsergänzungsmittel, einschließlich tierärztlicher Diäten. Nahrungsergänzungsmittel/Nutrazeutika, die direkt an Haustiere abgegeben werden, fallen in den Geltungsbereich.

- WIEDERVERKÄUFER - Unternehmen, die Tiernahrung ohne Mehrwert weiterverkaufen, wurden aus dem Marktumfang ausgeschlossen, um Doppelzählungen zu vermeiden.

- ENDVERBRAUCHER - Als Endverbraucher im untersuchten Markt gelten Tierhalter.

- VERTRIEBSKANÄLE - Im Geltungsbereich werden Supermärkte/Hypermärkte, Fachgeschäfte, Convenience-Stores, Online-Kanäle und andere Kanäle berücksichtigt. Zu den Fachgeschäften zählen die Geschäfte, die ausschließlich Basis- und Spezialprodukte rund ums Haustier anbieten.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 SCHLÜSSELVARIABLEN IDENTIFIZIEREN: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen