Marktanalyse für Kartonkarton

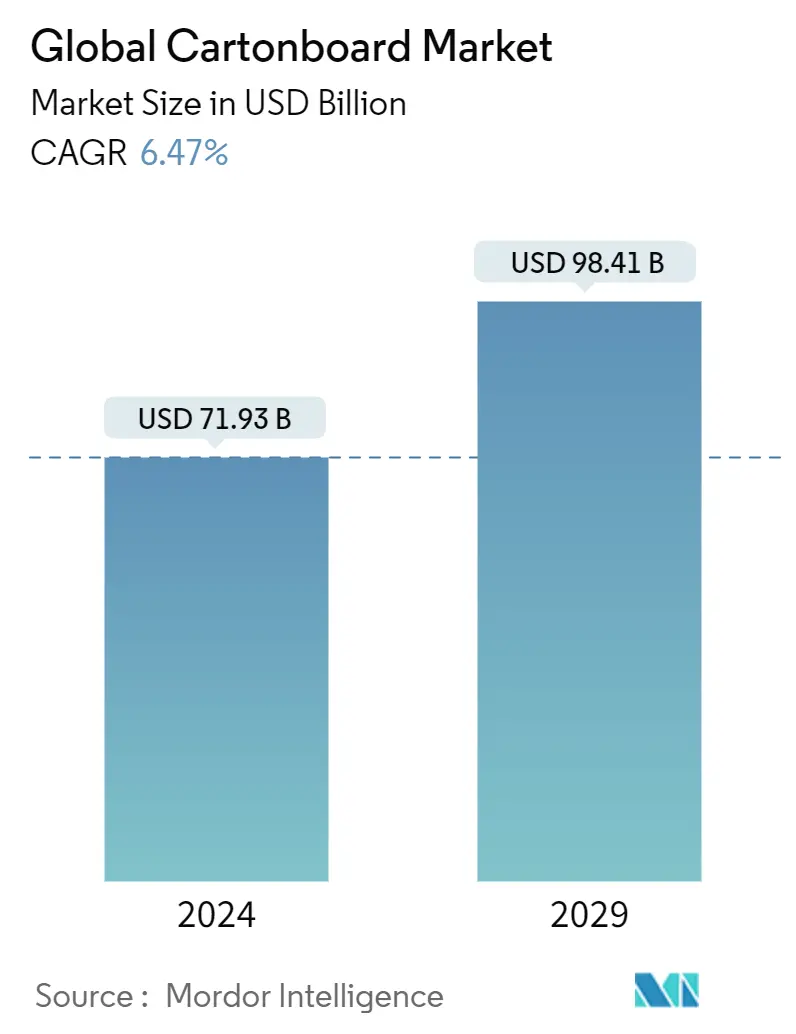

Die Größe des globalen Kartonmarkts wird im Jahr 2024 auf 71,93 Milliarden US-Dollar geschätzt und soll bis 2029 98,41 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,47 % im Prognosezeitraum (2024–2029) entspricht.

- Der Kartonmarkt wird maßgeblich von der aufstrebenden E-Commerce-Logistikbranche beeinflusst, die durch das sich verändernde Verbraucherverhalten und die zunehmende Verbreitung des Online-Versands vorangetrieben wird. Darüber hinaus bevorzugen umweltbewusste Verbraucher umweltfreundliche Produkte, was zu einer freiwilligen Umstellung auf nachhaltige Verpackungen wie Pappe führt, die sich schnell auf dem Markt durchsetzt. Darüber hinaus reduziert die mehrfache Recyclingfähigkeit von Kartons den gesamten Umweltabfall, was Regierungen dazu veranlasst, solche Initiativen aktiv zu unterstützen.

- Da die Verpackungsindustrie komplex ist und sich ständig weiterentwickelt, wurde sie von technologischen Fortschritten auf zwei wesentliche Arten beeinflusst die steigende Nachfrage nach Verpackungen im E-Commerce und die Integration von Sensoren und anderen Technologien in Verpackungsmaterialien. Der E-Commerce hat neue Verpackungsprobleme hervorgebracht, wie etwa Produktsicherheit, Auspackerlebnisse, Fälschungsschutzmaßnahmen, Optimierung für die Endlieferung und ein wachsendes Interesse, insbesondere bei großen E-Commerce-Einzelhändlern, an der Zusammenführung von Primär- und Sekundärverpackungen.

- Der globale Einzelhandelsmarkt verzeichnet ein erhebliches Wachstum, was die Nachfrage nach handelsfertigen Verpackungen (RRP) ankurbelt. Aktuelle Daten des US-Landwirtschaftsministeriums (USDA) zeigen, dass allein in Saudi-Arabien der Einzelhandelsumsatz mit verpackten Lebensmitteln 20 Milliarden US-Dollar überstieg. Der UVP ist zu einem zentralen Aspekt des Einzelhandels geworden, da Einzelhändler ständig nach Methoden zur Verbesserung von Effizienz und Nachhaltigkeit suchen. Während die Verpackung traditionell den UVP dominierte, bietet die Notwendigkeit einer Größenreduzierung erhebliche Chancen im Faltschachtelverpackungsformat und treibt letztendlich das Marktwachstum voran.

- In den letzten Jahren ist der Papierpreis aufgrund von Faktoren wie steigender Nachfrage, Verfügbarkeitsproblemen und anderen Marktveränderungen in der Zellstoff- und Papierindustrie stark gestiegen. Die Wiedereröffnung der Weltwirtschaft nach der COVID-Krise und die wiedererstarkte Dynamik der Unternehmen führten zu einem Anstieg der Papiernachfrage. Aufgrund von Störungen in der Lieferkette, darunter Rohstoffknappheit und Transportprobleme, kam es jedoch zu Lieferengpässen. Dieses Ungleichgewicht zwischen Angebot und Nachfrage führte zu einem erheblichen Anstieg der Papierpreise und verdeutlichte die Herausforderungen der Branche, die durch die wirtschaftliche Erholung und die Dynamik der Lieferkette beeinflusst werden.

- Der COVID-19-Ausbruch hat das Verbraucherverhalten erheblich verändert, da Käufer mehr Wert auf Produkthygiene, Sicherheit und Nachhaltigkeit legen. Die sich verändernden Bedürfnisse der Käufer und ein verbraucherorientierter Ansatz blieben auch während der Krise von zentraler Bedeutung. Es wurde erwartet, dass die erwarteten Veränderungen im Verbraucherverhalten im Prognosezeitraum die Anpassung des Marktes an das damals aktuelle Szenario widerspiegeln und eine vielversprechende Nachfrage nach Papier- und Kartonverpackungen in der Zukunft nach COVID-19 begünstigen.

Markttrends für Karton

Getränkesegment wird der am schnellsten wachsende Endverbraucher sein

- Getränke wie Fruchtsäfte, alkoholische Getränke und Mahlzeitenersatzshakes erfordern Verpackungslösungen aus Papier. Allerdings wird die Getränkequalität durch pH-Wert, Lagertemperatur, Druck und das Vorhandensein von Verunreinigungen beeinflusst. Eine Änderung der Füllmenge kann die Zusammensetzung des Getränks verändern. Immer mehr Unternehmen verwenden biologisch abbaubare Verpackungsprodukte mit hoher Barrierebeständigkeit (gegen Hitze, Feuchtigkeit und Bakterien), um einer möglichen Oxidation vorzubeugen.

- Festes ungebleichtes Sulfat (SUS) oder ungebleichter Kraftkarton ist ein starkes und bedruckbares Material, das häufig in der Verpackungsindustrie verwendet wird. Es wird häufig zur Herstellung von Getränkeschachteln und -behältern verwendet und kombiniert die Robustheit von Kraftpapier mit einer weißen Oberfläche. Eine Seite des Kartons ist typischerweise mit einer Tonbeschichtung versehen, um ihn zum Bedrucken geeignet zu machen.

- Seit vielen Jahren gibt es Bemühungen, die Recyclingfähigkeit von Getränkebehältern zu erhöhen. Dies wurde durch gemeinsame Investitionen mit Recyclern, Technologielieferanten und Ausrüstungsanbietern zum Bau neuer Anlagen erreicht. Im Juni 2023 investierten Tetra Pak und Stora Enso rund 29 Millionen Euro (31,5 Millionen US-Dollar) in eine neue Recyclinglinie für Getränkekartons in Polen. Diese Linie kann die jährliche Recyclingkapazität des Landes für Getränkekartons vervielfachen – von 25.000 auf 75.000 Tonnen. Es bietet auch die Möglichkeit, die gesamte Menge der in Polen und aus Nachbarländern wie der Tschechischen Republik, Ungarn, der Slowakei, Lettland, Estland und Litauen verkauften Getränkekartons zu recyceln.

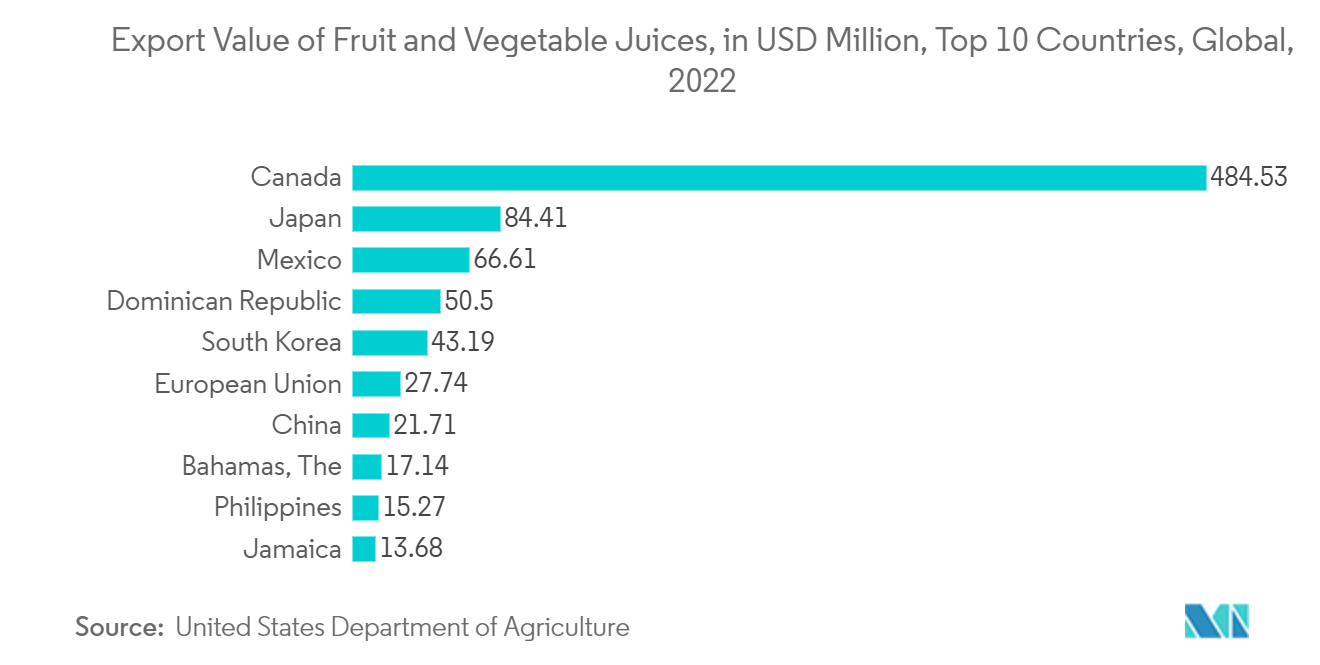

- Durch die Partnerschaft mit Stora Enso ist eine der größten Recyclinganlagen für Getränkekartons in der Europäischen Union (EU) entstanden. Dies ist ein Beispiel dafür, wie gemeinsame Anstrengungen dazu beitragen können, hochwertige erneuerbare Materialien wie Papierfasern aus recycelten Kartons zu erhalten. Als Mitglied der Alliance for Beverage Cartons and the Environment (ACE) setzt sich Tetra Pak dafür ein, das Branchenziel zu erreichen, bis 2030 in der EU eine Sammelquote von 90 % und eine Recyclingquote von 70 % für Getränkekartons zu erreichen Karton/Tetrapacks sind eine der am schnellsten wachsenden Verpackungsarten, vor allem bei alkoholfreien Getränken. Nach Angaben des US-Landwirtschaftsministeriums hatte Kanada mit einem Exportvolumen von insgesamt 484,53 Millionen US-Dollar den größten Saftmarkt weltweit. Es folgen Japan mit 84,41 Mio. USD und Mexiko mit 66,61 Mio. USD.

- In Verbindung mit dem steigenden Bewusstsein für recycelbares Verpackungsmaterial und der robusten Recyclingfähigkeit von Karton haben Tetra Pak und saveBOARD im Februar 2023 eine der ersten Recyclinganlagen für Getränkekartons in New South Wales, Australien, eröffnet. Dies ist ein großer Erfolg im Hinblick auf die gemeinsamen Umweltziele. Es ist das erste seiner Art im Land und wird die Kartons wiederverwenden, um kohlenstoffarme Baumaterialien für Wohnungen und Büros herzustellen, ohne dass zusätzliches Wasser, Klebstoffe oder Chemikalien verbraucht werden, was es zu einem wirklich nachhaltigen Produkt macht.

Der asiatisch-pazifische Raum wird voraussichtlich einen erheblichen Marktanteil halten

- Chinas Markt für Kartonverpackungen wird voraussichtlich aufgrund einer wachsenden Stadtbevölkerung, einer sich entwickelnden E-Commerce-Verpackungsindustrie, sinkenden Zellstoffpreisen und einem gestiegenen Bewusstsein für die Verwendung umweltfreundlicher Verpackungen wachsen. Nach Angaben der China Paper Association belief sich die Verbrauchsmenge an Papierzellstoff in China im Jahr 2022 auf rund 112,95 Millionen Tonnen, gegenüber 93,87 Millionen Tonnen im Jahr 2018. Dies soll den Anbau und Verbrauch von Faltschachteln unterstützen und so die Kapazität erhöhen für Kartonplatten.

- Darüber hinaus entwickelt sich der chinesische Verpackungssektor weiter und wird immer fortschrittlicher. In den letzten Jahren wurden die meisten Obstverpackungen aus Kunststoff hergestellt. Allerdings ändert sich der Trend in der Region, da sich die Vorschriften von Kunststoff- zu Papier- und Kartonverpackungen ändern. Darüber hinaus wird sichere Verpackung angesichts der zunehmenden Sorge um Sicherheit und Umweltschutz in den nächsten Jahren ein wichtiger Schwerpunkt bei Lebensmittelverpackungen werden.

- Indiens Kartonwachstum wird durch die anhaltende Nachfrage nach Qualitätsverpackungen für verschiedene FMCG-Produkte, Pharmazeutika, Textilien, den organisierten Einzelhandel, den boomenden E-Commerce und andere Segmente angetrieben. Darüber hinaus treiben Fruchtmark, Säfte und andere Konzentrate die wachsende Nachfrage nach Karton in Indien voran. Die Industrie in Indien hat die Nachhaltigkeitskurve vorangetrieben und ist technologisch weitaus fortschrittlicher geworden.

- Der Kartonmarkt in Japan könnte ein wertvoller Partner der alkoholischen Getränkeindustrie sein, wenn er das Ziel der Regierung, den Alkoholkonsum zu steigern, berücksichtigt und auf die veränderten Einstellungen junger Menschen eingeht. Kartonhersteller können die gestiegene Nachfrage nach Alkoholverpackungen nutzen und das Marktwachstum ankurbeln, die Steuereinnahmen der Regierung erhöhen oder diese steigern, wenn sie Wert auf Innovation, Nachhaltigkeit, kundenspezifische Anpassung und effektives Marketing legen.

- Australien verzeichnet im E-Commerce-Sektor eine enorme Nachfrage nach Wellpappenverpackungen. Laut Australia Post stieg beispielsweise das Umsatzwachstum im Vergleich zum Vorjahr in den E-Commerce-Branchen Haus und Garten (37 %), Lebensmittel und Spirituosen (32 %), Hobby- und Freizeitartikel (31 %) und Gemischtwarenläden ( 30 %, Mode (27 %), Gesundheit und Schönheit (24 %). Außerdem machte die Verteilung der Online-Ausgaben für Haushaltswaren und Haushaltsgeräte, Kaufhäuser, Lebensmittel und Spirituosen, Privat- und Freizeitartikel, Mode, Spiele und Spielzeug im August 2021 laut National Australia Bank 23,8 %, 16,3 %, 15,3 %, 12,45 % aus 10,9 % bzw. 8,9 %. Dadurch ist die Nachfrage nach Sekundärverpackungen wie Faltschachteln im Land gestiegen.

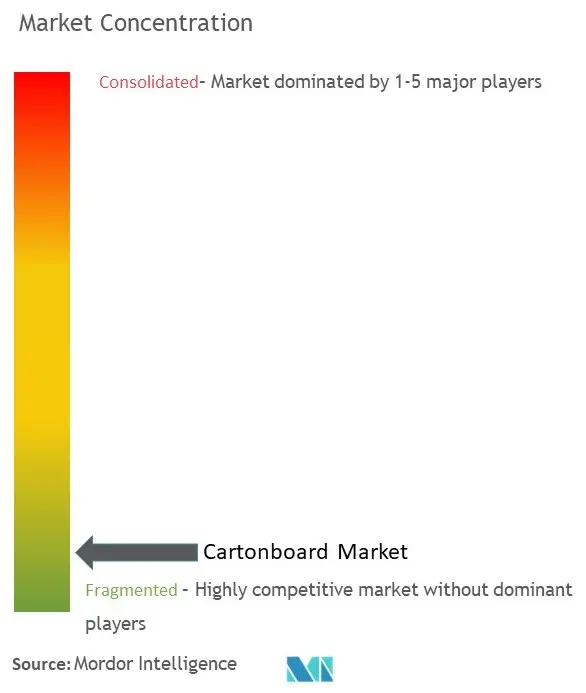

Überblick über die Kartonindustrie

Auf dem Kartonmarkt sind wichtige Akteure wie die Asia Pulp Paper Group (APP), die Mayr-Melnhof Karton AG (MM Group), Nine Dragons Paper Holdings Limited, Westrock Company und Graphic Packaging Holding Company vertreten. Diese Unternehmen nutzen strategische Manöver wie Partnerschaften und Übernahmen, um ihr Produktportfolio zu stärken und sich einen dauerhaften Wettbewerbsvorteil zu sichern.

Im September 2023 entwickelte sich Smurfit WestRock durch den Zusammenschluss von Smurfit Kappa und WestRock zu einer auf Nachhaltigkeit ausgerichteten globalen Kraft. Diese Konsolidierung zielt darauf ab, ihre papierbasierten Verpackungsgeschäfte zu synergieren und ihre komplementären Stärken zu nutzen, um eine beeindruckende Präsenz im Bereich nachhaltiger Verpackungen auf globaler Ebene aufzubauen.

Im April 2023 gab die Mayr-Melnhof Karton AG (MM-Gruppe) grünes Licht für eine umfassende Investitionsinitiative zur Stärkung der größten polnischen Karton- und Papierfabrik. Dieser dreiteilige Plan mit einem Wert von rund 660 Millionen Euro (721,6 Millionen US-Dollar) umfasst Maßnahmen zur Reduzierung der Energie- und CO2-Kosten, zur Integration von Zellstoffressourcen und zur Durchdringung des Marktes für Sackkraftpapier. Diese strategischen Schritte zielen darauf ab, das Werk für eine nachhaltige langfristige Rentabilität und Umweltverträglichkeit zu positionieren.

Marktführer im Bereich Karton

-

Asia Pulp & Paper Group (APP)

-

Mayr-Melnhof Karton AG (MM Group)

-

Nine Dragons Paper Holdings Limited

-

Westrock Company

-

Graphic Packaging Holding Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Karton

- Juni 2023 Stora Enso eröffnet eine neue Wellpappenproduktionsanlage in De Lier, Niederlande. Der Standort ist Teil der kürzlich erworbenen De Jong Packaging Group, jetzt die Westeuropa-Geschäftseinheit innerhalb der Packaging Solutions Division. Diese massive Erweiterung wurde mit einem starken Fokus auf nachhaltige Betriebsabläufe konzipiert.

- Juni 2023 Die Metsa Group stellt in Zusammenarbeit mit ihrem Innovationsunternehmen Mets Spring und dem Geschäftspartner Fiskars Group eine bahnbrechende faserbasierte Verpackungslösung namens Mouto 3D vor. Dieser Karton dient als Umverpackung und bietet eine optisch ansprechende und hochwertige Oberfläche, die das gesamte Verpackungserlebnis steigert. Im Kartongehäuse ist die ReNew-Schere von Fiskars untergebracht. Diese Schere wird aus recycelten Materialien hergestellt.

Segmentierung der Kartonindustrie

Bei einem Karton handelt es sich um eine Kartonart, die im Allgemeinen 180–600 g/m² dick ist und je nach den Anforderungen des Endverbrauchers variieren kann. Sie wird üblicherweise in Kartons gefaltet, die als Primär- oder Sekundärverpackung dienen und aus Altpapier, Zellstoff oder einer Mischung aus beidem hergestellt werden. Altpapier wird für die Herstellung billigerer Kartonqualitäten verwendet. Hochwertigere und teurere Qualitäten können jedoch aus verschiedenen Zellstoffarten hergestellt werden, die von mechanischem Zellstoff bis hin zu gebleichtem Weichholz-Kraftzellstoff (BSK) reichen. Karton wird zum Verpacken verschiedener Produkte wie Trocken- und Tiefkühlkost, Fertiggerichte, Körperpflegeprodukte, Süßwaren, Backwaren, Arzneimittel und mehr verwendet.

Der Kartonmarkt ist nach Produktqualität, Endverbraucher und Geografie segmentiert. Nach Produktqualität ist der Markt in gebleichten Vollkarton, ungebleichten Vollkarton, Faltschachtelkarton, weißkaschierte Spanplatte, Flüssigkeitsverpackungskarton und Lebensmittelkarton unterteilt. Nach Endverbraucher ist der Markt in Lebensmittel-, Getränke-, Pharma- und Gesundheitswesen-, Kosmetik- und Toilettenartikel-, Tabak- und andere Endverbraucherbranchen unterteilt. Geografisch ist der Markt in Nordamerika, Europa, den asiatisch-pazifischen Raum, Lateinamerika, den Nahen Osten und Afrika unterteilt. Der Bericht bietet außerdem Marktgrößen und Prognosen für 13 Länder in den wichtigsten Regionen.

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig in USD angegeben.

| Massives gebleichtes Brett |

| Festes, ungebleichtes Brett |

| Faltschachtelkarton |

| Weiß kaschierte Spanplatte |

| Flüssigkeitsverpackungskarton |

| Food-Service-Board |

| Getränk |

| Essen |

| Pharmazeutik und Gesundheitswesen |

| Kosmetik und Toilettenartikel |

| Tabak |

| Andere Endverbraucherbranchen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Großbritannien |

| Deutschland | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Rest des asiatisch-pazifischen Raums | |

| Lateinamerika | Brasilien |

| Argentinien | |

| Mexiko | |

| Rest Lateinamerikas | |

| Naher Osten und Afrika |

| Nach Produktqualität | Massives gebleichtes Brett | |

| Festes, ungebleichtes Brett | ||

| Faltschachtelkarton | ||

| Weiß kaschierte Spanplatte | ||

| Flüssigkeitsverpackungskarton | ||

| Food-Service-Board | ||

| Vom Endbenutzer | Getränk | |

| Essen | ||

| Pharmazeutik und Gesundheitswesen | ||

| Kosmetik und Toilettenartikel | ||

| Tabak | ||

| Andere Endverbraucherbranchen | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Großbritannien | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Rest des asiatisch-pazifischen Raums | ||

| Lateinamerika | Brasilien | |

| Argentinien | ||

| Mexiko | ||

| Rest Lateinamerikas | ||

| Naher Osten und Afrika | ||

Häufig gestellte Fragen zur Kartonmarktforschung

Wie groß ist der Kartonmarkt?

Es wird erwartet, dass der Kartonmarkt im Jahr 2024 71,93 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 6,47 % auf 98,41 Milliarden US-Dollar wachsen wird.

Wie groß ist der Kartonmarkt derzeit?

Im Jahr 2024 wird der Kartonmarkt voraussichtlich 71,93 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Kartonmarkt?

Asia Pulp & Paper Group (APP), Mayr-Melnhof Karton AG (MM Group), Nine Dragons Paper Holdings Limited, Westrock Company, Graphic Packaging Holding Company sind die wichtigsten Unternehmen, die auf dem Kartonmarkt tätig sind.

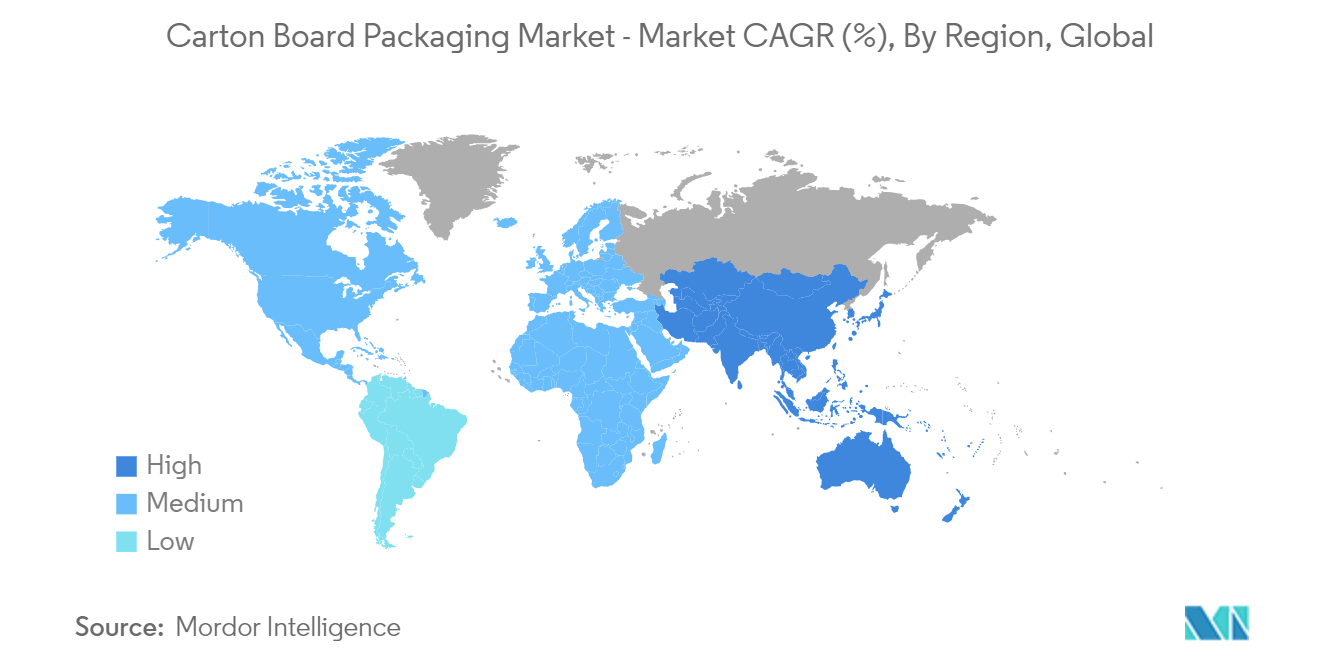

Welches ist die am schnellsten wachsende Region im Kartonmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Kartonmarkt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Kartonmarkt.

Welche Jahre deckt dieser Kartonmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Kartonmarkts auf 67,28 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Kartonmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Kartonkartons für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Karton

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Karton im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Kartonanalyse umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.