Marktgröße und Marktanteil für Herz-Kreislauf-Geräte

Marktanalyse für Herz-Kreislauf-Geräte von Mordor Intelligence

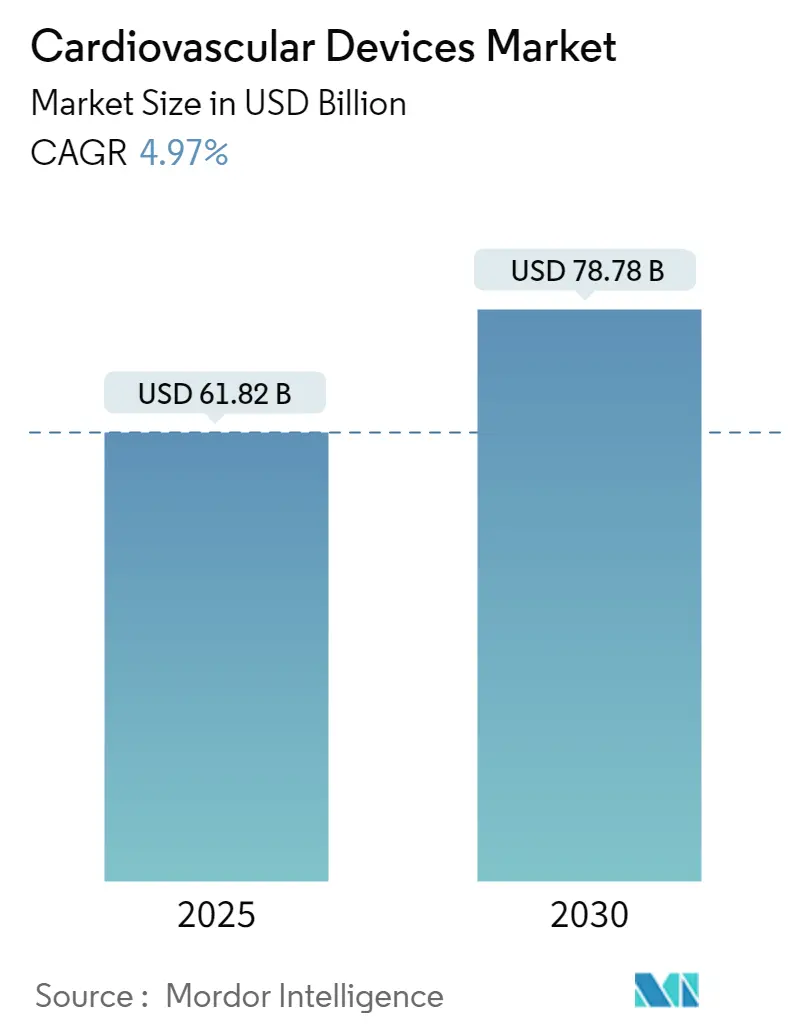

Die Marktgröße für Herz-Kreislauf-Geräte wird auf USD 61,82 Milliarden im Jahr 2025 geschätzt und soll USD 78,78 Milliarden bis 2030 erreichen, bei einer CAGR von 4,97% während der Prognoseperiode (2025-2030).

Die Nachfrage beschleunigt sich, da künstliche Intelligenz die Gerätefunktionalität verbessert, die Früherkennung zuverlässiger macht und gezielte Therapien ermöglicht. Die Verbreitung minimal-invasiver Verfahren wächst weiter, unterstützt durch erweiterte Indikationen für Transkatheter-Klappenersatz und die zunehmende Rolle ambulanter Chirurgiezentren (ASCs). Strategische Akquisitionen unter führenden Herstellern straffen End-to-End-Behandlungsportfolios, während neue FDA-Zulassungen für drahtlose Herzschrittmacher und Nierendenervierungssysteme neue Wege für unterversorgte Patientengruppen eröffnen. Verstärkte regulatorische Kontrolle und die hohen Kosten fortgeschrittener Technologie bleiben jedoch Hindernisse für die Adoption in preissensitiven Regionen.

Wichtige Erkenntnisse des Berichts

- Nach Gerätetyp hielten Diagnostik- und Überwachungsgeräte 72,20% des Marktanteils für Herz-Kreislauf-Geräte im Jahr 2024, während therapeutische Geräte die schnellste Segment-CAGR von 6,97% bis 2030 verzeichneten.

- Nach Anwendung beherrschte die koronare Herzkrankheit 45,01% der Marktgröße für Herz-Kreislauf-Geräte im Jahr 2024; strukturelle Herzkrankheiten werden voraussichtlich mit 7,80% CAGR bis 2030 expandieren.

- Nach Endnutzer führten Krankenhäuser und Herzzentren mit 59,20% Umsatzanteil im Jahr 2024, während ASCs die höchste erwartete CAGR von 9,86% zwischen 2025 und 2030 verzeichneten.

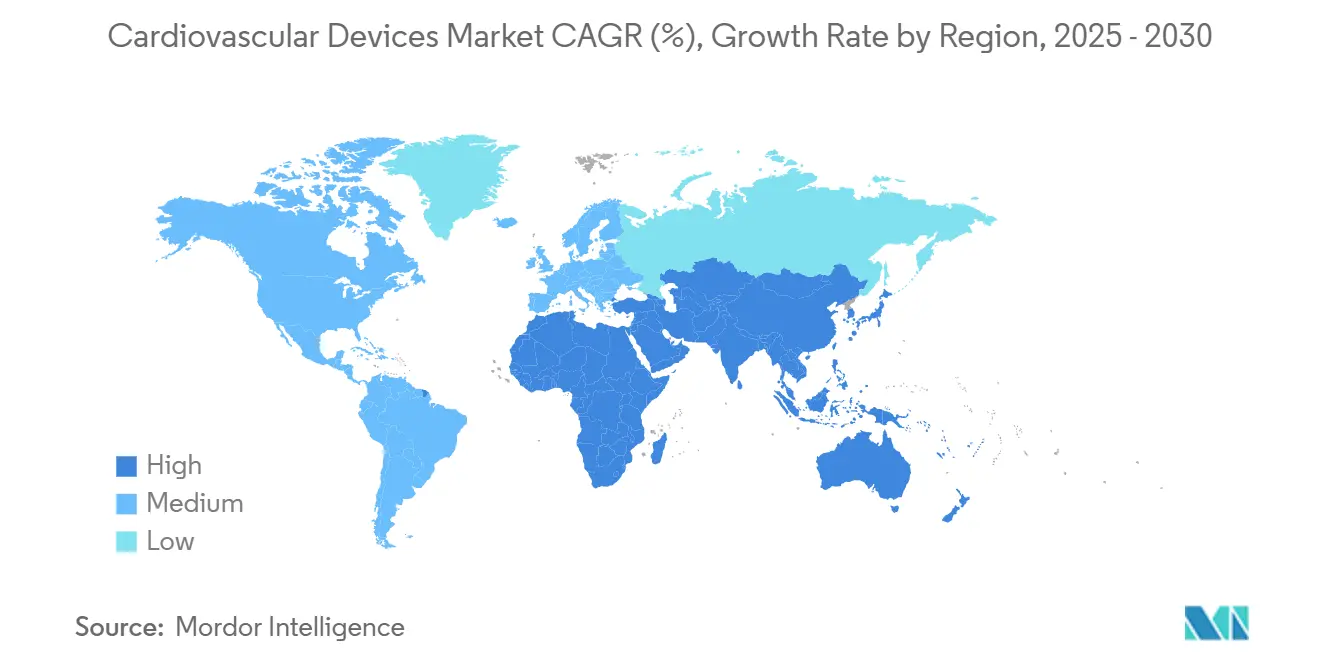

- Nach Geographie entfiel auf Nordamerika 45,24% des Marktes für Herz-Kreislauf-Geräte im Jahr 2024; Asien-Pazifik schreitet mit 8,96% CAGR bis 2030 voran.

Globale Markttrends und Erkenntnisse für Herz-Kreislauf-Geräte

Treiber-Impact-Analyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Erhöhte Präferenz für minimal-invasive Verfahren | 1.90% | Nordamerika, Europa, Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Zunehmende Belastung durch Herz-Kreislauf-Erkrankungen | 1.60% | Global, am höchsten in Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Schnelle technologische Fortschritte | 1.40% | Vereinigte Staaten, Europa, Japan | Mittelfristig (2-4 Jahre) |

| Integration von KI-gestützten Diagnosealgorithmen | 1.30% | Vereinigte Staaten, Europäische Union | Mittelfristig (2-4 Jahre) |

| Verbreitung von Fernüberwachungsabrechnungscodes für Herzerkrankungen (CMS-2023) | 1.20% | Vereinigte Staaten | Kurzfristig (≤ 2 Jahre) |

| Chinas volumenbasierte Beschaffung für Koronarstents | 0.90% | China | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Schnelle Einführung minimal-invasiver Verfahren

Minimal-invasive Techniken verändern die Herz-Kreislauf-Versorgung durch Senkung der Komplikationsraten und Verkürzung der Krankenhausaufenthalte. Die Transkatheter-Trikuspidalklappenreparatur erweiterte das Marktvolumen seit Q2 2024 um mehr als 50%. Gleichzeitig erhielten Pulsed-Field-Ablationssysteme von Medtronic und Boston Scientific FDA-Zulassungen während 2023-2024 und brachten einen sichereren Ansatz für die Behandlung von Vorhofflimmern. Das Investoreninteresse spiegelt diese klinischen Veränderungen wider, wie die 342 Kardiologieklinik-Akquisitionen von 2021 bis September 2023 zeigen. Johnson & Johnsons USD 13,1 Milliarden Kauf von Shockwave Medical unterstreicht das Vertrauen in die intravaskuläre Lithotripsie, die bereits in 400.000 Verfahren weltweit eingesetzt wird [1]Quelle: Johnson & Johnson, "Johnson & Johnson to Acquire Shockwave Medical," jnjmedtech.com.

Zunehmende Belastung durch Herz-Kreislauf-Erkrankungen

Herz- und Kreislauferkrankungen verursachen 170.000 Todesfälle pro Jahr im Vereinigten Königreich und betreffen 7,6 Millionen Menschen, was die Dringlichkeit für fortgeschrittene Diagnostik erhöht [2]Quelle: British Heart Foundation, "Facts and Figures," bhf.org.uk. Die direkten Kosten sind in Asien-Pazifik hoch und erreichen allein in China USD 21,7 Milliarden. Achtzig Prozent der Krankheitslast hängen mit modifizierbaren Risikofaktoren zusammen, was das Interesse an Frühwarngeräten steigert. Multimorbidität - Diabetes gekoppelt mit Herz-Kreislauf-Erkrankungen - beschleunigt die Sterblichkeit und macht integrierte Lösungen unverzichtbar Journal of Clinical Medicine.

Schnelle technologische Fortschritte

Bahnbrechende Produkte veranschaulichen das Tempo der Innovation. Abbotts AVEIR DR, der erste duale Kammer-drahtlose Herzschrittmacher, erhielt die CE-Kennzeichnung im Juni 2024 mit 98,3% Implantationserfolg und >97% atrio-ventrikulärer Synchronisation. Edwards Lifesciences' SAPIEN M3 wurde der erste Transkatheter-Mitralklappenersatz, der die CE-Kennzeichnung im April 2025 erhielt und die Optionen für inoperable Patienten erweiterte. Beide Fortschritte unterstützen nachhaltiges Wachstum im Markt für Herz-Kreislauf-Geräte.

Integration von KI-gestützten Diagnosealgorithmen

Künstliche Intelligenz verstärkt nun die Elektrokardiogramm-Interpretation und identifiziert subtile Wellenformmuster, die erkennbaren Symptomen vorausgehen. KI-verstärkte EKG können linksventrikuläre Dysfunktion mit einer AUC von 0,95 erkennen und übertreffen traditionelle Schwellenwerte bei weitem. Medtronics AccuRhythm KI-Algorithmen haben falsche Vorhofflimmer-Alarme um 88,2% reduziert, während bis zu 100% der echten Alarme erhalten blieben. FDA-zugelassene Modelle wie Implicitys SignalHF geben Klinikern eine zweiwöchige Vorwarnung vor Herzinsuffizienz-Verschlechterung und ermöglichen rechtzeitige Intervention. Zusammen fördern diese Fortschritte die weitere Nachfrage im Markt für Herz-Kreislauf-Geräte.

Hemmnis-Impact-Analyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Strenge regulatorische Richtlinien und Produktrückrufe | −1.1% | Europa, Vereinigte Staaten | Mittelfristig (2-4 Jahre) |

| Hohe Kosten für Instrumente und Verfahren | −1.0% | Global, am stärksten in Schwellenmärkten | Kurzfristig (≤ 2 Jahre) |

| Mangel an Heparin-beschichteten Rohstoffen aufgrund der Schweinepest in China | −0.8% | China; globale Stent-Lieferkette | Kurzfristig (≤ 2 Jahre) |

| Erstattungsobergrenze für TAVR-Implantate durch indische NPPA | −0.7% | Indien | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Strenge regulatorische Richtlinien und Produktrückrufe

Europas Medizinprodukteverordnung erhöhte die Evidenzstandards und steigerte die Kosten für mittelständische Hersteller European Heart Journal. Eine vergleichende Analyse fand 3- bis 7-jährige Verzögerungen zwischen CE-Kennzeichnung und FDA-Zulassung für viele Geräte, wobei nur 7 von 27 Produkten duale Zulassungen erhielten. Während diese Regeln die Sicherheit verbessern, verlangsamen sie den Markteintritt und könnten die kurzfristige Geräteverfügbarkeit reduzieren, was das Wachstum im Markt für Herz-Kreislauf-Geräte dämpft.

Hohe Kosten für Instrumente und Verfahren

In Kanada übertrafen die Ausgaben für Transkatheter-Aortenklappenimplantation (TAVI) die chirurgischen Ersatzkosten, erwiesen sich aber als kosteneffektiv, wenn reduzierte Intensivstations- und Komplikationskosten berücksichtigt wurden. In den Vereinigten Staaten betrugen periphere Gefäßkrankheits-Aufnahmen durchschnittlich USD 33.700 pro Entlassung, und Herzinsuffizienz-Aufnahmen summierten sich auf USD 19,5 Milliarden jährlich. Solche Ausgaben behindern die Adoption in kostensensitiven Umgebungen, besonders wo die Erstattung begrenzt ist.

Segmentanalyse

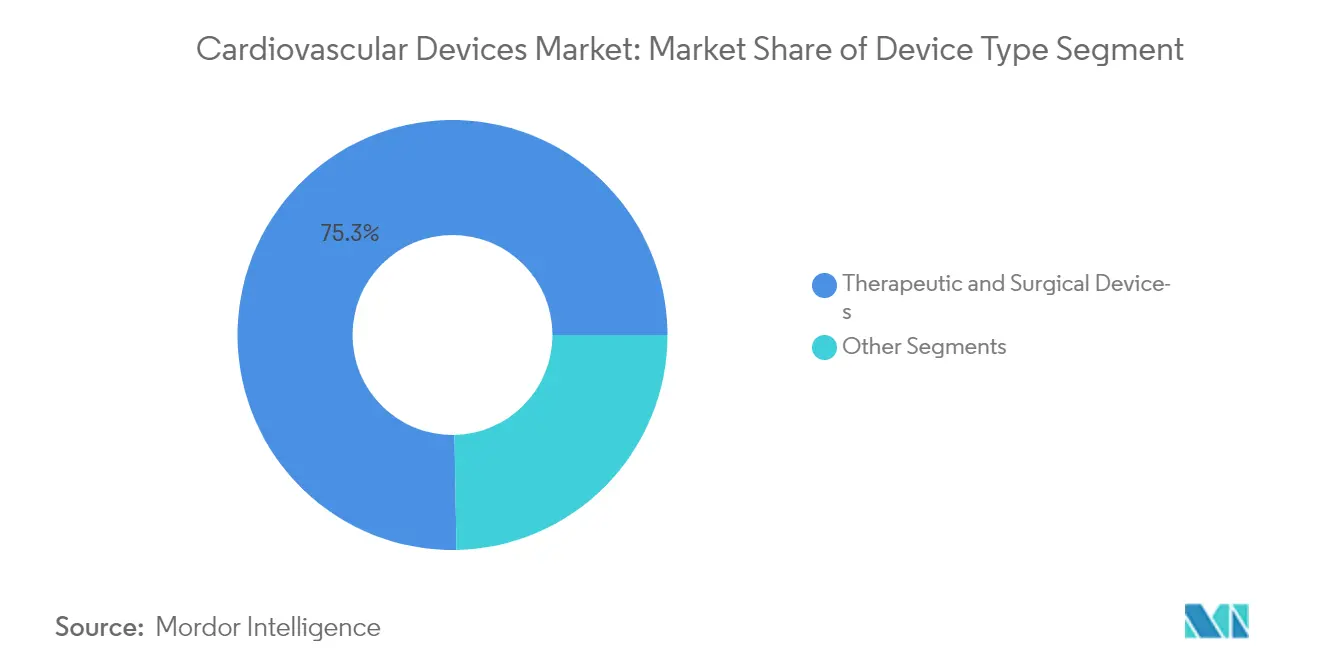

Nach Gerätetyp: Diagnostische Dominanz und steigende Therapeutika

Diagnostik- und Überwachungsprodukte führten mit 72,20% des Marktanteils für Herz-Kreislauf-Geräte im Jahr 2024 und unterstreichen die Bedeutung der Frühdiagnostik für das Risikomanagement. Kontinuierliche EKG-Plattformen wie der BodyGuardian MINI bieten bis zu 15 Tage Holter-Daten, angereichert mit BeatLogic KI, die die Rhythmusklassifikation verfeinert. Vivalinks wasserresistenter Wearable erweitert die Überwachung auf 30 Tage und fügt Komfort für die Langzeitbeobachtung hinzu. Künstliche Intelligenz steigert die diagnostische Genauigkeit weiter, da CarDS-Plus Single-Lead-Smartwatch-EKGs in etwa 35 Sekunden interpretieren kann und umsetzbare Erkenntnisse schafft.

Therapeutische Kategorien entwickeln sich schnell. Drahtlose Herzschrittmacher begrenzen Infektionsrisiken im Zusammenhang mit transvenösen Sonden, und Doppelkammer-Modelle wie AVEIR DR synchronisieren nun atrio-ventrikuläre Stimulation. Bahnbrechende Geräte, einschließlich Abbotts auflösbarer Stent für Arterien unterhalb des Knies, behandeln chronisch gliedmaßengefährdende Ischämie und erweitern den Markt für Herz-Kreislauf-Geräte. KI-geführte Herzablation verzeichnete 88% arrhythmiefreies Überleben nach 12 Monaten gegenüber 70% für Lungenvenen-Isolation allein und hebt das Potenzial für überlegene Ergebnisse hervor. Die Marktgröße für Herz-Kreislauf-Geräte, die fortgeschrittenen Therapeutika zugeschrieben wird, wird zusammen mit diesen Innovationen steigen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anwendung: Strukturelle Herzkrankheit gewinnt an Dynamik

Koronare Herzkrankheit blieb mit 45,01% des Marktes für Herz-Kreislauf-Geräte im Jahr 2024 dominant. Interventionen wie intravaskuläre Lithotripsie erweitern die Behandlung auf schwer verkalkte Läsionen. Dennoch wachsen strukturelle Herzanwendungen am schnellsten mit 7,80% CAGR, angetrieben von Transkatheter-Mitral- und Trikuspidalklappenreparatur. Edwards Lifesciences' SAPIEN M3 bietet katheterbasierten Mitralklappenersatz für Hochrisikopatienten, während laufende TAVR-Studien erweiterte Sicherheit für Niedrigrisiko-Kohorten zeigen.

Herzinsuffizienz-Technologien fügen Dynamik hinzu. Johnson & Johnsons Akquisition von V-Wave hob das USD 1,7 Milliarden Potenzial für Shunt-Systeme hervor, die Lungenstauung lindern. Hypertonie-Therapien entwickelten sich im November 2023 weiter, als Medtronics Symplicity Spyral FDA-Zulassung gewann und die Nierendenervierung als praktikable Option für medikamentenresistente Hypertonie zementierte. Die Marktgröße für Herz-Kreislauf-Geräte für Nierendenervierung ist unter diesen Dynamiken für mehrjährige zweistellige Expansion positioniert.

Nach Endnutzer: ASCs beschleunigen Serviceverlagerung

Krankenhäuser und Herzzentren hielten 59,20% des Umsatzes von 2024 und behielten komplexe Fallüberweisungen und fortgeschrittene Bildgebungsinfrastruktur. Dennoch wachsen ASCs am schnellsten mit 9,86% CAGR dank Kosteneinsparungen und kürzerer Aufenthalte. Medicare-Zahlungen an ASCs stiegen 2024 um 2,6% und fördern Standortneutralität und bringen Herz-Kreislauf-Interventionen in Gemeinschaftsumgebungen. Analystenprognosen zeigen, dass der US-ASC-Markt bis 2028 auf USD 59 Milliarden steigt, wobei die Verfahrensvolumen in diesem Jahrzehnt um 25% steigen sollen.

Fernbetreuungsmodelle folgen dem gleichen Dezentralisierungstrend. Endotronix' Cordella Lungenarteriensensor ermöglicht proaktives Herzinsuffizienz-Management zu Hause und kombiniert invasive Druckmessungen mit nicht-invasiven Vitalzeichen. Solche Technologie verwischt traditionelle Standortgrenzen und verspricht Volumenwachstum jenseits der Krankenhausmauern. Jede Verlagerung unterstützt nachhaltige Expansion im Markt für Herz-Kreislauf-Geräte.

Geografische Analyse

Nordamerika: Führend im Markt für Herz-Kreislauf-Geräte

Nordamerika verankerte 45,24% des Marktes für Herz-Kreislauf-Geräte im Jahr 2024 und nutzte hohe Pro-Kopf-Gesundheitsausgaben und breite Versicherungsabdeckung. Medicare-Erstattungen für ASCs erreichten USD 6,1 Milliarden im Jahr 2022 und veranschaulichen die öffentliche Zahler-Traktion für ambulante Versorgung medpac.gov. Robuste regulatorische Rahmen ermöglichen schnelle Adoption von KI-gestützten Geräten, wie mehrere FDA-Zulassungen für drahtlose Herzschrittmacher und Ablationssysteme während 2024 zeigten. Angebotsseitige Stärke stammt aus F&E-Zentren in Minnesota, Kalifornien und Massachusetts, wo Gerätehersteller mit Forschungsuniversitäten ko-lokalisiert sind.

Europa rangiert beim Umsatz an zweiter Stelle, unterstützt von einer Tradition klinischer Innovation. Die strengere Kontrolle der europäischen MDR könnte jedoch Zulassungen verschieben und die Marktüberwachung nach dem Inverkehrbringen verschärfen, was das Angebot vorübergehend einschränkt. Dennoch bestätigen CE-Kennzeichnungen für den AVEIR DR Herzschrittmacher und das M3 Mitralklappenersatzsystem anhaltende Innovation unter den neuen Regeln abbott.mediaroom.com. Die Adoption von Pulsed-Field-Ablation und intravaskulärer Lithotripsie unterstreicht weiter das regionale Engagement für minimal-invasive Versorgung.

Asien-Pazifik ist die am schnellsten wachsende Region mit 8,96% CAGR bis 2030. Alternde Bevölkerungen und steigende lebensstilbedingte Risikofaktoren schaffen eine große Patientengruppe, wobei China allein 290 Millionen Herz-Kreislauf-Erkrankungspatienten zählt biospectrumasia.com. Öffentlich-private Partnerschaften verbessern die Infrastruktur, und politische Initiativen in Indien und China fördern die inländische Herstellung. Trotz heterogener regulatorischer Wege arbeiten lokale Unternehmen mit globalen Führern für Technologietransfers zusammen und beschleunigen die Akzeptanz neuartiger Implantate. Zusammen bauen diese Elemente Dynamik für den Markt für Herz-Kreislauf-Geräte in verschiedenen Volkswirtschaften auf.

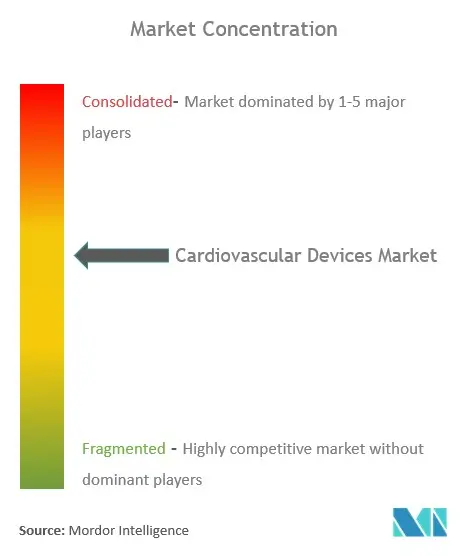

Wettbewerbslandschaft

Mäßige Konzentration herrscht vor, wobei Medtronic, Abbott, Boston Scientific, Edwards Lifesciences und Johnson & Johnson für die Mehrheit der globalen Verkäufe verantwortlich sind. Johnson & Johnsons USD 13,1 Milliarden Kauf von Shockwave Medical im April 2024 stärkt seine Technologie in der intravaskulären Lithotripsie, während die anschließende V-Wave-Akquisition die Exposition gegenüber Herzinsuffizienz-Therapie vertieft. Boston Scientific erweiterte seine intravaskuläre Lithotripsie-Reichweite durch die Übernahme von Bolt Medical für bis zu USD 664 Millionen im Januar 2025.

Produktpipelines zeigen parallele Weiterentwicklung. Medtronics AccuRhythm KI reduzierte falsche implantierbare Monitor-Alarme um bis zu 88,2% und verbesserte die Klinikereffizienz. Abbotts softwaregeführte ballonexpandierbare TAVI integriert prozedurale Algorithmen, die die Genauigkeit der Klappenplatzierung verbessern. Edwards Lifesciences konzentriert sich auf Transkatheter-Systeme der nächsten Generation und zielt darauf ab, zusätzliches Wachstum in der Mitral- und Trikuspidalklappenreparatur zu erfassen.

Partnerschaften mit Digital-Health-Startups erweitern Analysefähigkeiten. Medtronic arbeitet mit KI-Unternehmen für Arrhythmie-Vorhersage zusammen, und Boston Scientific investiert in cloudbasierte Rhythmusmanagement-Plattformen. Diese Strategien zielen auf verbesserte Ergebnisse und niedrigere Wiederaufnahmeraten ab und unterstützen nachhaltige Nachfrage im gesamten Markt für Herz-Kreislauf-Geräte.

Portfolio-Orchestrierung: Jenseits einfacher Größe vs. Spezialisierung

Der Herz-Kreislauf-Markt erlebt eine Verschiebung in der Positionierung von Unternehmen - weg von der alten Wahl zwischen groß oder spezialisiert zu sein. Die erfolgreichsten Akteure im Markt für Herz-Kreislauf-Geräte bauen strategische Netzwerke komplementärer Produkte auf, die ihre Hauptwertangebote stärken. Dieser Ansatz ist deutlich in Partnerschaften wie der zwischen dem in Großbritannien ansässigen Anumana und der Mayo Clinic sichtbar, die zur FDA-Zulassung für ihr ECG-AI LEF-Gerät führte, das potenzielle Herzinsuffizienz erkennt. Diese Kooperationen ermöglichen es Unternehmen, auf spezialisiertes Fachwissen zuzugreifen, ohne alles intern entwickeln zu müssen. Innerhalb des Segments Therapeutische und Chirurgische Geräte, das 75,3% des Marktes ausmacht, konzentrieren sich Unternehmen nun darauf, miteinander verbundene Produktsysteme anstatt eigenständiger Geräte zu schaffen. Sie erkennen, dass der Erfolg jetzt davon abhängt, komplette Lösungen statt nur individuelle Produktmerkmale anzubieten. Diese Strategie funktioniert besonders gut in Nordamerika, das etwa 51,1% des globalen Marktes für Herz-Kreislauf-Geräte repräsentiert, wo Gesundheitsdienstleister zunehmend Anbieter bevorzugen, die umfassende, kompatible Lösungen anbieten.

Regulatorisches Kapital: Compliance in Wettbewerbsvorteile verwandeln

Kluge Unternehmen im Sektor der Herz-Kreislauf-Geräte verwandeln ihre regulatorischen Fähigkeiten von grundlegenden Compliance-Funktionen in strategische Assets, die echte Wettbewerbsvorteile schaffen. Die Fähigkeit, komplexe Vorschriften effizient zu navigieren, ist zu einer wertvollen Kompetenz geworden, die Produkteinführungszeiten, Kosten und Marktposition beeinflusst. Unternehmen mit starkem regulatorischem Fachwissen gewinnen 6-12 Monate Vorsprung bei der Markteinführung von Produkten, besonders sichtbar im Markt für interventionelle Kardiologie-Geräte, wo der erste Platz direkt in Marktanteile übersetzt wird. Anumanas erfolgreiche FDA 510(k)-Zulassung für sein ECG-AI LEF-Gerät mit der Mayo Clinic zeigt, wie regulatorische Meilensteine zu wichtigen Ereignissen geworden sind, die Investoren und Analysten genau beobachten. Dieses Fachwissen ist besonders wertvoll in der wachsenden Region Asien-Pazifik, wo Unternehmen verschiedene Vorschriften in mehreren Ländern navigieren müssen. Unternehmen, die in regulatorisches Wissen investieren, gute Beziehungen zu Regulierungsbehörden pflegen und regulatorische Planung früh in die Produktentwicklung einbeziehen, schaffen Vorteile, die Konkurrenten nur schwer ohne erheblichen Zeitaufwand erreichen können.

Branchenführer für Herz-Kreislauf-Geräte

-

Boston Scientific Corporation

-

Abbott

-

Medtronic

-

Edwards Lifesciences Corporation

-

Cardinal Health

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Januar 2025: Boston Scientific stieg in das Rennen um intravaskuläre Lithotripsie ein, indem es Bolt Medical für bis zu USD 664 Millionen akquirierte

- Oktober 2024: Medtronic erhielt FDA-Zulassung für das Affera Mapping and Ablation System mit Dual-Energie-Fähigkeiten für Vorhofflimmern

- Oktober 2024: Johnson & Johnson schloss seine V-Wave-Akquisition ab, die möglicherweise USD 1,7 Milliarden wert ist

- September 2024: Johnson & Johnson benannte seine Herz-Kreislauf-Tochtergesellschaften unter Johnson & Johnson MedTech um

Berichtsumfang für den globalen Markt für Herz-Kreislauf-Geräte

Gemäß dem Berichtsumfang werden Herz-Kreislauf-Geräte für die Diagnose von Herzkrankheiten und die Behandlung verwandter Gesundheitsprobleme verwendet. Der Markt für Herz-Kreislauf-Geräte ist segmentiert nach Gerätetyp (Diagnostik- und Überwachungsgeräte [Elektrokardiogramm (EKG), Fernüberwachung des Herzens und andere Diagnostik- und Überwachungsgeräte] und Therapeutische und Chirurgische Geräte [Herzunterstützungsgeräte, Herzrhythmus-Management-Geräte, Katheter, Transplantate, Herzklappen, Stents und andere Therapeutische und Chirurgische Geräte]) und Geographie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und Trends für 17 verschiedene Länder in den wichtigsten Regionen weltweit ab. Der Bericht bietet den Wert (in USD Millionen) für die oben genannten Segmente.

| Diagnostik- und Überwachungsgeräte | Elektrokardiogramm (EKG) |

| Fernüberwachung des Herzens | |

| Andere Diagnostik- und Überwachungsgeräte | |

| Therapeutische und Chirurgische Geräte | Herzunterstützungsgeräte |

| Herzrhythmus-Management-Geräte | |

| Katheter | |

| Transplantate | |

| Herzklappen | |

| Stents | |

| Andere Therapeutische und Chirurgische Geräte |

| Koronare Herzkrankheit |

| Arrhythmie |

| Herzinsuffizienz |

| Strukturelle Herzkrankheit |

| Hypertonie |

| Andere |

| Krankenhäuser und Herzzentren |

| Ambulante Chirurgiezentren |

| Häusliche Pflegeeinstellungen |

| Spezialkliniken |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Restliches Asien-Pazifik | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Gerätetyp | Diagnostik- und Überwachungsgeräte | Elektrokardiogramm (EKG) |

| Fernüberwachung des Herzens | ||

| Andere Diagnostik- und Überwachungsgeräte | ||

| Therapeutische und Chirurgische Geräte | Herzunterstützungsgeräte | |

| Herzrhythmus-Management-Geräte | ||

| Katheter | ||

| Transplantate | ||

| Herzklappen | ||

| Stents | ||

| Andere Therapeutische und Chirurgische Geräte | ||

| Nach Anwendung | Koronare Herzkrankheit | |

| Arrhythmie | ||

| Herzinsuffizienz | ||

| Strukturelle Herzkrankheit | ||

| Hypertonie | ||

| Andere | ||

| Nach Endnutzer | Krankenhäuser und Herzzentren | |

| Ambulante Chirurgiezentren | ||

| Häusliche Pflegeeinstellungen | ||

| Spezialkliniken | ||

| Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Restliches Asien-Pazifik | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Schlüsselfragen im Bericht beantwortet

Wie groß ist der Markt für Herz-Kreislauf-Geräte?

Die Marktgröße für Herz-Kreislauf-Geräte wird voraussichtlich USD 61,82 Milliarden im Jahr 2025 erreichen und mit einer CAGR von 4,97% auf USD 78,78 Milliarden bis 2030 wachsen.

Welche Gerätekategorie hält heute den größten Anteil?

Diagnostik- und Überwachungsgeräte machen 72,20% des Umsatzes von 2024 aus, angetrieben von breiter Adoption KI-gestützter EKG- und Fernüberwachungslösungen.

Warum ziehen strukturelle Herzgeräte Aufmerksamkeit auf sich?

Strukturelle Herzkrankheit zeigt das schnellste Anwendungswachstum bei 7,80% CAGR dank Transkatheter-Klappeninnovationen wie Edwards Lifesciences' SAPIEN M3.

Wie beeinflussen ambulante Chirurgiezentren die Marktdynamik?

ASCs bieten niedrigere Verfahrenskosten und kürzere Erholungszeiten, was zu einer CAGR von 9,86% führt, die Krankenhausvolumen übertrifft und ambulante Expansion unterstützt.

Welche Regionen werden das zukünftige Wachstum anführen?

Nordamerika behält den größten Anteil bei 45,24%, aber Asien-Pazifik verzeichnet die höchste Wachstumsrate bei 8,96% CAGR, angeheizt von steigender Krankheitsprävalenz und Gesundheitsinvestitionen.

Wie wichtig ist künstliche Intelligenz in diesem Markt?

KI verbessert die diagnostische Genauigkeit dramatisch, reduziert falsche Alarme und ermöglicht frühere Intervention, was sie zu einem kritischen Treiber der zukünftigen Geräteadoption weltweit macht.

Seite zuletzt aktualisiert am: