Marktanalyse für Biobanking

Die Größe des Biobankenmarktes wird im Jahr 2024 auf 52,72 Milliarden US-Dollar geschätzt und soll bis 2029 67,26 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,99 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie hatte erhebliche Auswirkungen auf den Biobankenmarkt. Biobanking spielt eine entscheidende Rolle bei der Diagnose und Entwicklung von Behandlungen für verschiedene Krankheiten. Es bestand ein dringender Bedarf an internationalen Anstrengungen zur Entwicklung von Impfstoffen und anderen Therapien zur Bekämpfung der COVID-19-Pandemie. Die Sammlung, Verarbeitung und Analyse von Patientenproben standen bei diesem Notfall im Vordergrund. Laut einer Aktualisierung der irischen Regierung vom Juli 2021 kündigte der Gesundheitsminister beispielsweise eine Investition in Höhe von 2 Mio. EUR (2,18 Mio. USD) in die National Irish COVID-19 Biobank an. Die National Irish COVID-19 Biobank (NICB) war ein wesentlicher Bestandteil der Reaktion Irlands auf die COVID-19-Pandemie.

Darüber hinaus wurde die Probensammlungsdatenbank gemäß einem Update vom Februar 2021 vom SciLifeLab Data Center in Zusammenarbeit mit der Biobank Schweden und dem Forschungsbereich Biobanken für COVID-19 des SciLifeLab und des KAW National COVID-19 Research Program entwickelt. Solche Initiativen deuteten also darauf hin, dass der Ausbruch der Pandemie zu einer erhöhten Nachfrage nach Biobankdienstleistungen führte und dem Markt weltweit zugute kam. Allerdings wächst der Markt derzeit in einem stabilen Tempo. Aufgrund der Forschungs- und Entwicklungsaktivitäten in der Biotechnologie wird erwartet, dass der Markt in den kommenden Jahren einen ähnlichen Trend erleben wird.

Zu den Hauptfaktoren für das Wachstum des Biobankenmarkts zählen außerdem Innovationen in der regenerativen Medizin, die zunehmende Inzidenz chronischer Krankheiten, Fortschritte bei der Entdeckung und Entwicklung von Arzneimitteln sowie die Finanzierung und Investition von Forschungs- und Entwicklungseinrichtungen durch staatliche und nichtstaatliche Organisationen. Innovationen in der regenerativen Medizin treiben das Wachstum des Marktes voran. Es gab einen zunehmenden Trend staatlicher Initiativen und klinischer Studien im Zusammenhang mit der Stammzellenforschung und der Förderung von Innovationen in der regenerativen Medizin. Beispielsweise veröffentlichte der Indian Council of Medical Research (ICMR) im Februar 2022 die National Guidelines for Stem Cell Research (NGSCR) 2017, die im Einklang mit internationalen Richtlinien stehen. Die Regierung unterstützte die ethische und wissenschaftliche Durchführung der Stammzellforschung durch Leitlinien für die Stammzellforschung. Die Abteilung Biotechnologie (DBT) unterstützte Projekte zur Grundlagenbiologie von Stammzellen, frühe und späte translationale Forschung, die Entwicklung von Gen-Editing-Technologien für potenzielle therapeutische Anwendungen und die Erstellung von Tiermodellen für verschiedene menschliche Krankheiten.

Darüber hinaus kündigten die NFLA und Sanford Health im Juli 2021 den Aufbau einer Biobank an, um Studien zur Behandlung von sportbedingten Verletzungen, zur Gehirngesundheit und zur sportlichen Leistung im Interesse der medizinischen Forschung zu unterstützen. Die Rolle der Biobank bei der Weiterentwicklung der regenerativen Medizin wird Wissenschaftlern dabei helfen, frühzeitig mit ihren Untersuchungen zu beginnen und die Forschung zu beschleunigen, wenn die aktive Beteiligung von NFLA-Mitgliedern in Betracht gezogen wird. Ebenso wurden im März 2021 die Vereinbarungen zur Übernahme von SSCB Swiss Stem Cells Biotech SA durch Gaensel Energy Group Inc. abgeschlossen. SSCB ermöglicht die Konservierung von Stammzellen aus Fettgewebe, was ein enormes Potenzial in der regenerativen Medizin birgt. Es wird erwartet, dass solche Entwicklungen das Marktwachstum im Prognosezeitraum ankurbeln werden.

Darüber hinaus werden steigende Forschungs- und Entwicklungsfinanzierungen durch staatliche und nichtstaatliche Organisationen das Marktwachstum im Prognosezeitraum stärken. Beispielsweise sammelte Audubon Bioscience im Jahr 2021 fast 220.000 US-Dollar von über 440 Investoren ein, nachdem es eine Crowdfunding-Kampagne auf MicroVentures.com gestartet hatte, einer Online-Crowdfunding-Plattform für Aktien mit Sitz in Austin, Texas. Der Erfolg der Crowdfunding-Kampagne zeigt die wachsende Anerkennung des Biobankings als entscheidender Bestandteil der Fortschritte in der biomedizinischen Forschung.

Darüber hinaus wurden der schwedischen Kindertumor-Biobank im Januar 2022 12 Mio. SEK (1,15 Mio. USD) als strategische Investition für die Gesamtgenomsequenzierung von Tumor- und Blutproben zugeteilt, die in der Probensammlung noch analysiert werden müssen. Für 2022 erhöhte sich der jährliche Zuschuss auf 19 Mio. SEK (1,82 Mio. USD). Über einen Zeitraum von drei Jahren wurden 24 Millionen SEK (2,30 Millionen US-Dollar) für das GMS Childhood Cancer Project bereitgestellt. Solche Investitionen und das steigende Bewusstsein für Biobanken werden wahrscheinlich das Wachstum des Marktes im gesamten Prognosezeitraum vorantreiben.

Es wird jedoch erwartet, dass regulatorische Probleme und Kostenbeschränkungen das Wachstum des Marktes behindern.

Markttrends für Biobanken

Es wird erwartet, dass das Segment Humangewebe-Biobanking im Prognosezeitraum einen erheblichen Marktanteil halten wird

Es wird erwartet, dass das Segment Biobanking von menschlichem Gewebe je nach Probentyp einen erheblichen Marktanteil halten wird. Biobanken für menschliches Gewebe unterscheiden sich von anderen Organisationen, die Gewebe und Blut für die direkte Patientenversorgung, beispielsweise eine Organ- oder Bluttransplantation, annehmen und sammeln. Diese Biobanken werden gezielt zu Forschungszwecken genutzt. Ein Aufschwung in der Krankheitsforschung, insbesondere bei seltenen Krankheiten beim Menschen, und Fortschritte in der regenerativen Medizin fördern das Wachstum des Segments der Biobanking-Dienstleistungen für menschliches Gewebe.

Der Anstieg der Biobanken, die Bankdienstleistungen für menschliches Gewebe anbieten, steigert das Wachstum des Segments. Beispielsweise eröffnete die Newcastle University im Dezember 2021 eine neue Sammlung von Blutproben und spendete menschliches Gewebe, was die Heilungsversuche seltener bösartiger Erkrankungen revolutionieren könnte. Im Oktober 2021 arbeitete RareCan, ein in Hexham ansässiges medizinisches Start-up, das sich der Förderung der Erforschung der seltensten Krebsarten widmet, zusammen, um die BioResource zu entwickeln. BioResource wird während der Operation von Patienten mit bestimmten Krebsarten gesammelte Proben speichern und sie Forschern auf der ganzen Welt zur Verfügung stellen, um die Krankheiten zu behandeln, zu verhindern und zu diagnostizieren.

Darüber hinaus wurde im Juli 2021 Tissue Solutions Ltd., eine virtuelle Biobank mit Sitz im Vereinigten Königreich, von BioIVT übernommen, einem führenden Anbieter von Forschungsmodellen und Dienstleistungen für die Arzneimittel- und Diagnostikentwicklung. Tissue Solutions liefert hochwertiges menschliches Gewebe und andere biologische Materialien an medizinische Forscher für die Arzneimittelforschung, Zielidentifizierung und -validierung, Assay-Entwicklung und -Validierung, Biomarker- und Begleitdiagnostik-Entwicklung und mehr. Diese Akquisition könnte die Zugänglichkeit von Biobanking-Dienstleistungen für menschliches Gewebe im ganzen Land verbessern und so das Wachstum des Segments in der Zukunft erleichtern.

Daher wird erwartet, dass diese Faktoren das Wachstum des Segments im Prognosezeitraum ankurbeln werden.

Es wird erwartet, dass Nordamerika einen erheblichen Anteil am untersuchten Markt hält und dies auch im Prognosezeitraum tun wird

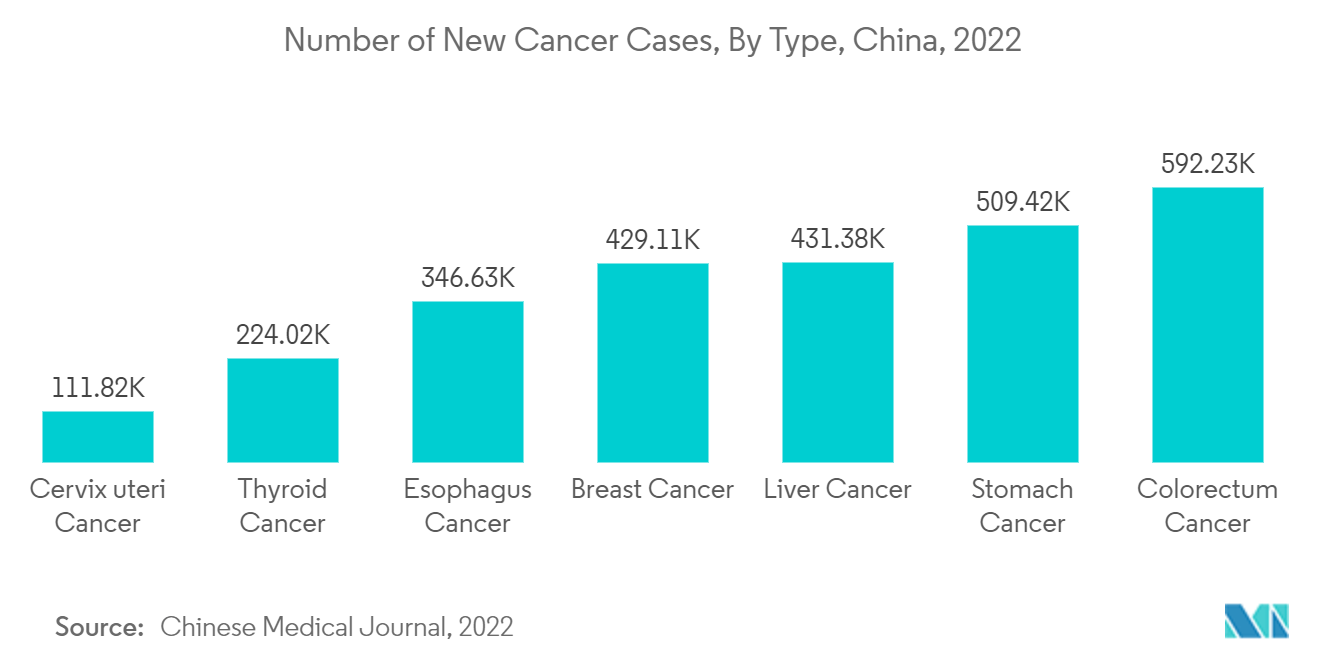

Es wird erwartet, dass Nordamerika einen bedeutenden Anteil am Biobankenmarkt haben wird. Die Hauptfaktoren für das Marktwachstum in den USA sind die zunehmende Belastung durch chronische Krankheiten und die Konzentration auf Forschungs- und Entwicklungsaktivitäten. Beispielsweise werden laut Cancer Facts and Figures 2023, das im Januar 2023 von der American Cancer Society veröffentlicht wurde, im Jahr 2023 schätzungsweise 1,9 Millionen neue Krebsfälle diagnostiziert. Davon entfallen schätzungsweise 288.300 auf Prostatakrebs, gefolgt von 238.340 Fällen Lungenkrebs und 300.590 Fälle von Brustkrebs bei Frauen. Darüber hinaus wurde laut von der kanadischen Regierung veröffentlichten und im Mai 2022 veröffentlichten Statistiken im Jahr 2022 bei etwa 233.900 Kanadiern Krebs diagnostiziert, und Prostatakrebs wird voraussichtlich die am häufigsten diagnostizierte Krebsart bleiben. Da Biobanken es den Forschern erleichtern, an die Menge, Qualität und Art des Krebsgewebes und die Daten zu gelangen, die sie benötigen, um ihre Forschung zu beschleunigen, können die steigenden Krebsinzidenzen die Forschungs- und Entwicklungsaktivitäten im Bereich Krebsmedikamente ankurbeln und so zum Wachstum des Marktes beitragen.

Darüber hinaus können strategische Entwicklungen wichtiger Akteure zum Wachstum des Marktes beitragen. Beispielsweise arbeitete das Cincinnati Children's Hospital Medical Center im Februar 2021 mit Down Syndrome Achieves (DSA) zusammen, um eine Forschungsbiobank zu eröffnen. Es ist ein zentraler Aufbewahrungsort für Bioproben, die von Personen mit Down-Syndrom und ihren unmittelbaren Familien gespendet wurden.

Darüber hinaus wird der nordamerikanische Biobankenmarkt auch durch wachsende Produkteinführungen, Kooperationen und Partnerschaften innerhalb der Branche angetrieben. Beispielsweise führte STEMCELL Technologies im September 2021 in Zusammenarbeit mit WiCell die Charakterisierung menschlicher pluripotenter Stammzellen (hPSC) und Bankdienstleistungen ein. Diese Dienstleistungen, die über die Contract Assay Services-Abteilung von STEMCELL angeboten werden, werden Forschern umfassende Zellqualitätsbewertungen ermöglichen und es ihnen ermöglichen, Zellbanken unter Verwendung standardisierter Verfahren zu erstellen.

Daher wird erwartet, dass diese Faktoren das Marktwachstum in Nordamerika im Prognosezeitraum vorantreiben werden.

Überblick über die Biobanken-Branche

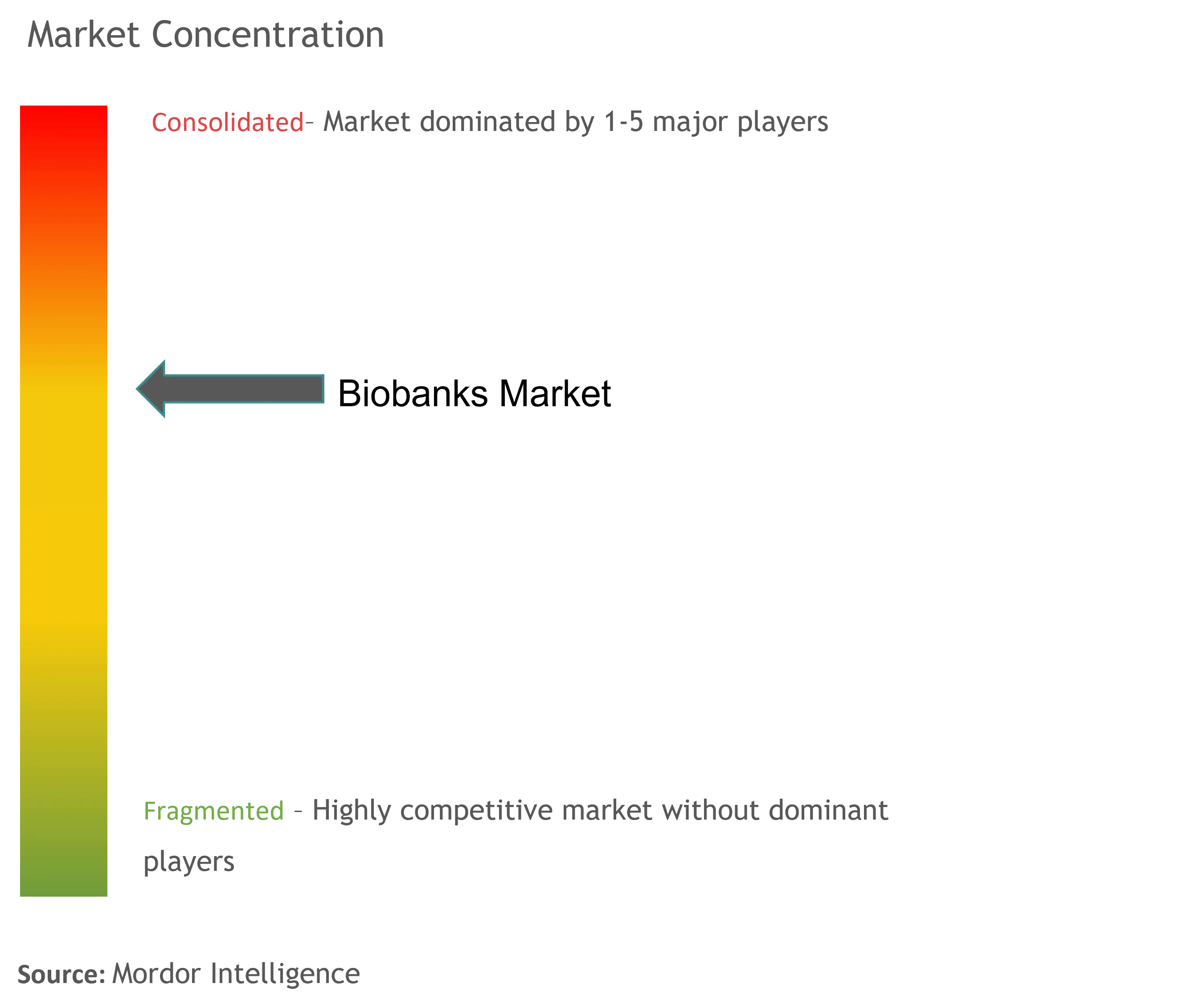

Der Biobankenmarkt ist mäßig wettbewerbsintensiv. Einige Segmente werden von wenigen großen Playern dominiert, während andere auf mehrere Player verteilt sind. Die Marktteilnehmer, darunter BioLifeSolutions Inc., Hamilton Company, Merck KGaA (Sigma-Aldrich Inc.), Thermo Fisher Scientific Inc. und Avantor (VWR International LLC), konzentrieren sich auf Kooperations- und Partnerschaftsaktivitäten.

Marktführer im Bereich Biobanken

-

Hamilton Company

-

Merck KGaA (Sigma-Aldrich Inc.)

-

Thermo Fisher Scientific Inc.

-

Avantor (VWR International LLC)

-

BioLife Solutions

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Biobanken

- März 2023 Südafrika hat ein zentrales Biobanksystem eingeführt, um bis zu eine Million biologische Proben zu koordinieren, die in den letzten 200 Jahren gesammelt und über seine Universitäten, Forschungseinrichtungen und Nationalparks verstreut wurden.

- Mai 2022 BC Platforms (BCP) hat sich nach einer wettbewerbsorientierten Ausschreibung einen mehrjährigen Vertrag über die Zusammenarbeit mit drei im Besitz des finnischen Krankenhausbezirks befindlichen Biobanken (klinische Biobanken) gesichert, um den Zugang zu und die automatisierte Verwaltung phänotypischer, genomischer und klinischer Daten zu verbessern. Das Projekt untermauert Finnlands Ziel, ein führendes Land für Real-World-Data-Studien (RWD) zu sein, die globale Entwicklung neuartiger Behandlungen zu unterstützen und die Widerstandsfähigkeit der Gesundheitssysteme zu verbessern.

Segmentierung der Biobanken-Branche

Im Sinne des Berichts handelt es sich bei einer Biobank um ein Biorepositorium, in dem verschiedene Biomaterialien (in der Regel menschliche Proben) für Forschungszwecke gelagert werden. Der Biobankenmarkt ist nach Ausrüstung (kryogene Lagersysteme (Kühlschränke, Eismaschinen und Gefrierschränke), Alarmüberwachungssysteme und andere Ausrüstung), Probentyp (Biobanking von menschlichem Gewebe, Biobanking von Stammzellen, Biobanking von Nabelschnur, DNA/RNA-Biobanking usw.) segmentiert andere Dienstleistungen), Anwendung (regenerative Medizin, Arzneimittelentwicklung und Krankheitsforschung) und Geographie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in USD) für die oben genannten Segmente.

| Nach Ausrüstung | Kryospeichersysteme | Kühlschränke | |

| Eismaschinen | |||

| Gefrierschränke | |||

| Alarmüberwachungssysteme | |||

| Andere Ausrüstung | |||

| Nach Probentyp | Biobanking von menschlichem Gewebe | ||

| Stammzell-Biobanking | |||

| Kabelbanking | |||

| DNA/RNA-Biobanking | |||

| Andere Dienstleistungen | |||

| Auf Antrag | Regenerative Medizin | ||

| Arzneimittelentdeckung | |||

| Krankheitsforschung | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Australien | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Naher Osten und Afrika | GCC | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

Häufig gestellte Fragen zur Marktforschung für Biobanken

Wie groß ist der Biobankenmarkt?

Es wird erwartet, dass die Marktgröße für Biobanken im Jahr 2024 52,72 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 4,99 % bis 2029 auf 67,26 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Biobanken derzeit?

Im Jahr 2024 wird die Größe des Biobankenmarktes voraussichtlich 52,72 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Biobanken-Markt?

Hamilton Company, Merck KGaA (Sigma-Aldrich Inc.), Thermo Fisher Scientific Inc., Avantor (VWR International LLC), BioLife Solutions sind die wichtigsten Unternehmen, die auf dem Biobankenmarkt tätig sind.

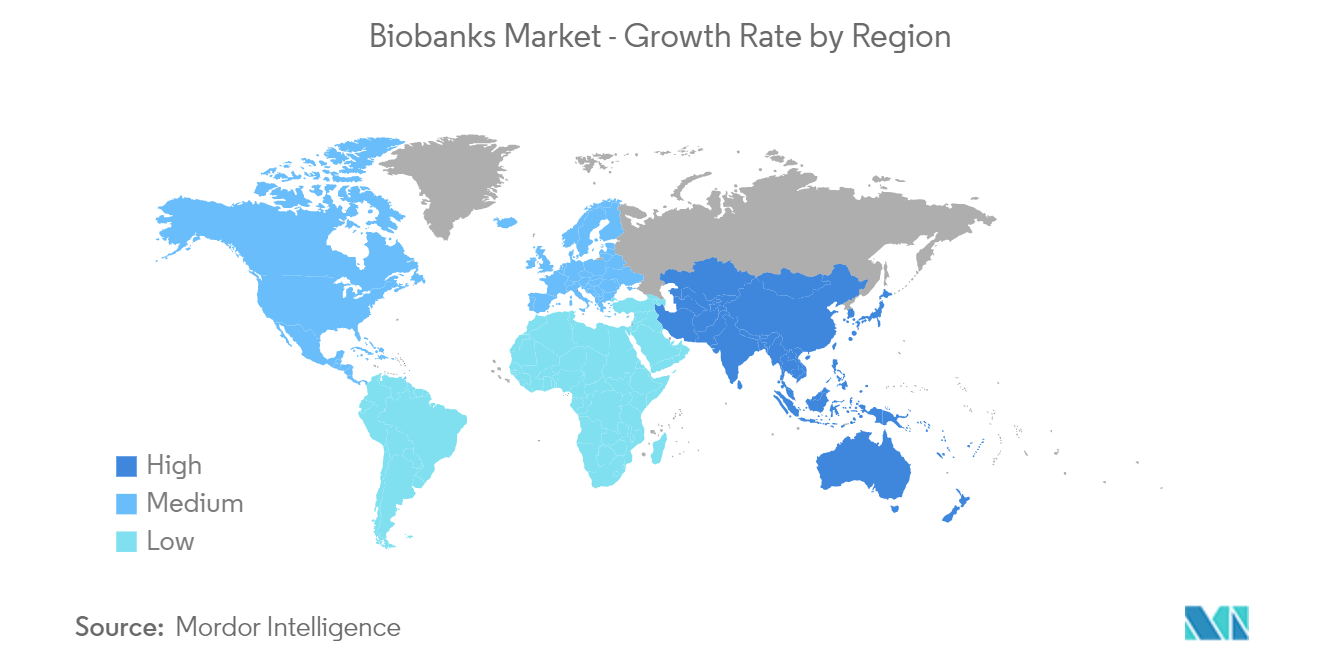

Welches ist die am schnellsten wachsende Region im Biobanken-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Biobanken-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Biobankenmarkt.

Welche Jahre deckt dieser Biobanken-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Biobankenmarktes auf 50,21 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Biobankenmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Biobankenmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Biotechnology Reports

Popular Healthcare Reports

Other Popular Industry Reports

Bericht der Biobanking-Branche

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Biobanken im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Biobanken umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.