Marktanalyse für Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge

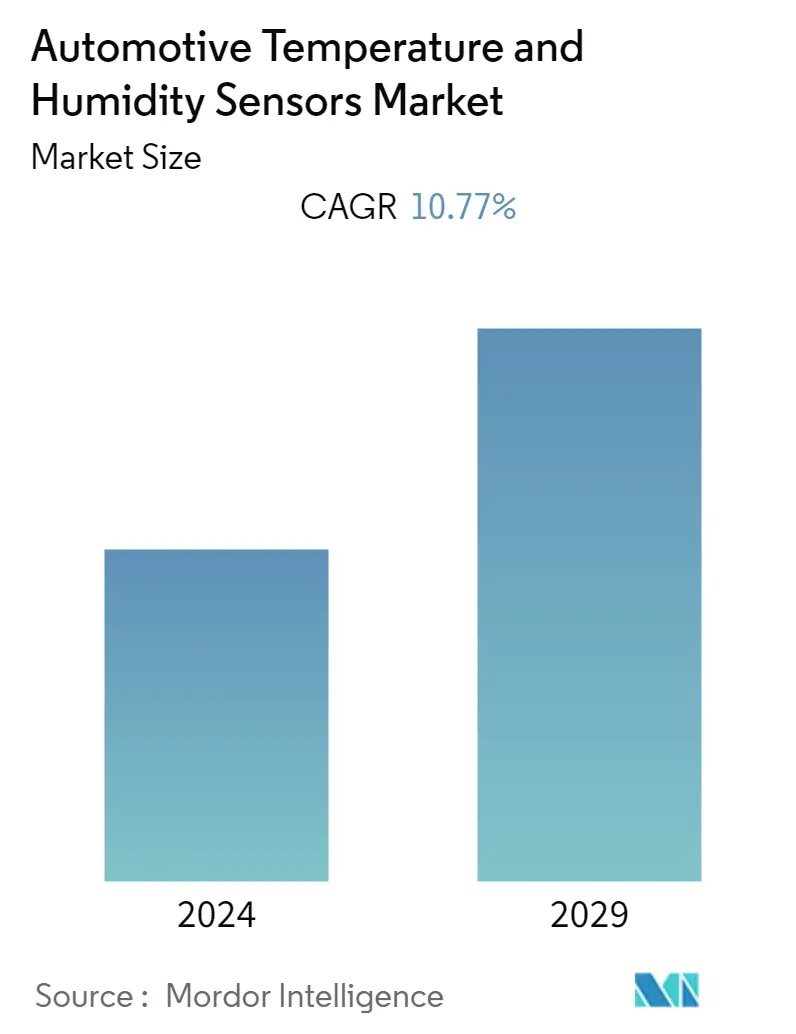

Der Markt für Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge wird im Prognosezeitraum voraussichtlich mit einer jährlichen Wachstumsrate von 10,77 % wachsen. Die Automobilindustrie ist in den letzten fünf Jahren erheblich gewachsen, was auf das Wachstum der Stückzahlen und die Entstehung hochinnovativer Unternehmen zurückzuführen ist. Die Vereinigten Staaten, China und Europa behaupten weiterhin ihre Stärke, während Schwellenländer wie Indien im Prognosezeitraum voraussichtlich ein robustes Wachstum verzeichnen werden.

- Mehrere Kfz-Sensoren überwachen Temperaturänderungen, Fahrwerkslösungen für Dach- und Cabrioschalter sowie die Sitzposition. Temperatur- und Luftfeuchtigkeitssensoren sind in HVAC-Systeme integriert, um das Beschlagen von Windschutzscheiben und das Energiemanagement zu verhindern. In Fahrzeugen werden häufig Feuchtigkeitssensoren eingesetzt, um den Taupunkt zu überwachen und die Luftqualität zu verbessern. Die Sensoren sind außerdem in der Nähe der Abgaskammer angebracht, um die Qualität, den Füllstand und die Temperatur des Harnstoffs aufrechtzuerhalten. Einige dieser Sensoren umfassen Sensoren für Harnstoffpumpendruck und Abgastemperatur (EGTS).

- Jedes Auto ist mit einem Kraftstoffsensor ausgestattet, der ständig die Temperatur des Kraftstoffs prüft, um festzustellen, ob die Kraftstoffausnutzung effizient ist. Bei kaltem Motor dauert die Verbrennung aufgrund der hohen Dichte länger. Wenn der Brennstoff warm ist, dauert die Verbrennung kürzer. Das Hauptproblem hierbei sind die unterschiedlichen Zuflussmengen, die zur Verletzung bestimmter Teile eines Automobils führen können. Dieser Sensor überwacht das Erdöl und stellt sicher, dass es mit der richtigen Geschwindigkeit und Temperatur eingespritzt wird.

- Die Auswirkungen von COVID-19 auf diesen Markt sind jedoch nur vorübergehend, da lediglich die Produktions- und Lieferkette ins Stocken geraten ist. Als sich die Situation nach der Pandemie normalisierte, nahmen die Produktion, die Lieferketten und die Nachfrage nach Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge allmählich zu. Der Fall nach COVID-19 wird Unternehmen dazu bewegen, über fortschrittlichere Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge nachzudenken, um die Effizienz zu steigern.

- Während Sicherheitsvorschriften das Wachstum von Sensoren vorangetrieben haben, waren Umweltvorschriften ein wesentlicher Treiber für Temperatursensoranwendungen. Und laut UBS wird der globale Markt für Sensorhalbleiter in autonomen Fahrzeugen bis 2030 voraussichtlich einen Wert von 30 Milliarden US-Dollar erreichen. Ein hohes Wachstum der Automobilverkäufe könnte im Prognosezeitraum zu einem potenziellen Wachstum bei den Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge führen.

- Darüber hinaus berichtete die Semiconductor Industry Association (SIA) laut der Studie der Semiconductor Industry Association im Juni 2022, dass der Umsatz der Halbleiterindustrie weltweit im April 2022 50,9 Milliarden US-Dollar betrug, was einem Anstieg von 21,1 % gegenüber 42,0 Milliarden US-Dollar entspricht im April 2021 und 0,7 % gegenüber den 50,6 Milliarden US-Dollar im März 2022. Das Wachstum ist vor allem auf die hohe Nachfrage aus der Fabrikautomation und einen deutlich zunehmenden Einsatz von Sensoren in der Automobilindustrie zurückzuführen.

- Es wird erwartet, dass die hohen Kosten der Systeme und Installationen das Marktwachstum einschränken werden. Darüber hinaus wird erwartet, dass der Markt aufgrund der wachsenden Nachfrage nach Temperatur- und Feuchtigkeitssensoren mit besseren technischen Spezifikationen Hilfe benötigt. Potenzielle Unterbrechungen der Komponentenlieferkette schaden dem Markt, indem sie aus sensorischer Sicht Verkäufe und Produktion reduzieren.

Markttrends für Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge

Es wird erwartet, dass der Anstieg elektrischer und autonomer Fahrfahrzeuge den Markt antreiben wird

- Automobilhersteller auf der ganzen Welt setzen auf die Elektrifizierung von Fahrzeugen. Autos müssen schneller aufgeladen werden und mit einer einzigen Ladung eine größere Reichweite haben. Dies bedeutet, dass elektrische und elektronische Schaltkreise im Fahrzeug in der Lage sein sollten, extrem hohe Leistungen zu bewältigen und Verluste effektiv zu bewältigen. Dadurch entsteht ein Bedarf an robusten Wärmemanagementlösungen, um sicherzustellen, dass sicherheitskritische Anwendungen betriebsbereit bleiben und sich voraussichtlich positiv auf die Temperatursensoren von Fahrzeugen auswirken.

- Darüber hinaus steigt die Nachfrage nach Feuchtigkeitssensoren aufgrund der schnellen Elektrifizierung der Automobilindustrie. Der Bedarf an Batteriemanagementsystemen wächst stark, da Elektrofahrzeuge (EV) und Hybrid-Elektrofahrzeuge immer beliebter werden. Feuchtigkeitssensoren sind ein wesentlicher Bestandteil von Batteriemanagementsystemen, da sie die Sicherheit von Elektrofahrzeugen erhöhen, indem sie Strom, Spannung, Luftfeuchtigkeit und Temperatur der Lithium-Ionen-Batterien überwachen.

- Darüber hinaus startet der Belüftungsprozess erst, wenn die Luftfeuchtigkeit über den Schwellenwert steigt, was den Stromverbrauch senkt und die Gesamteffizienz von Elektrofahrzeugen steigert. Dies ermöglicht das Marktwachstum für Feuchtigkeits- und Temperatursensoren.

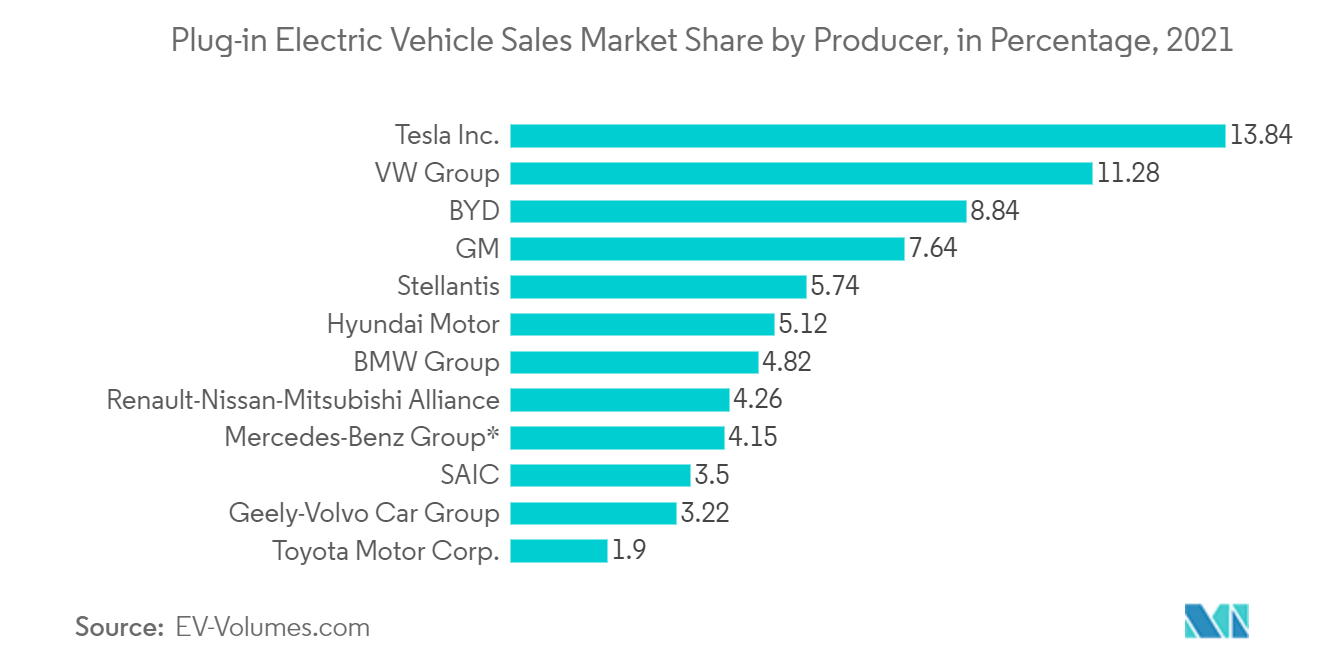

- Laut EV-volumes.com wurde Tesla von EV Volumes zum meistverkauften Elektrofahrzeughersteller der Welt gekürt, nachdem es im Jahr 2021 fast 936.200 Einheiten verkauft hatte. Der Marktanteil von Tesla beträgt 14 %, gemessen am Verkaufsvolumen. Zu den Zweitplatzierten zählten BYD und der Volkswagen-Konzern. Auch die Zulassungen von Plug-in-Elektrofahrzeugen stiegen im Jahr 2021, da der chinesische Markt für Elektrofahrzeuge wuchs. Ein solcher Anstieg und die Einführung von Elektrofahrzeugen werden die weltweite Nachfrage nach Temperatur- und Feuchtigkeitssensoren steigern.

- Darüber hinaus wird erwartet, dass sich die zunehmende Verbreitung autonomer Autos auch positiv auf den Markt auswirken wird, da an einem autonomen Fahrzeug spezielle Sensoren vorhanden sind, beispielsweise ein Kühlmitteltemperatursensor oder ein Ansauglufttemperatursensor. Im Mai 2020 kündigte Volvo mit LIDAR ausgestattete Autos an, wobei das Unternehmen erwähnte, dass Benutzer ohne menschliches Eingreifen selbst auf Autobahnen fahren könnten; Das Unternehmen nahm seine Produktionslinie im Jahr 2022 auf.

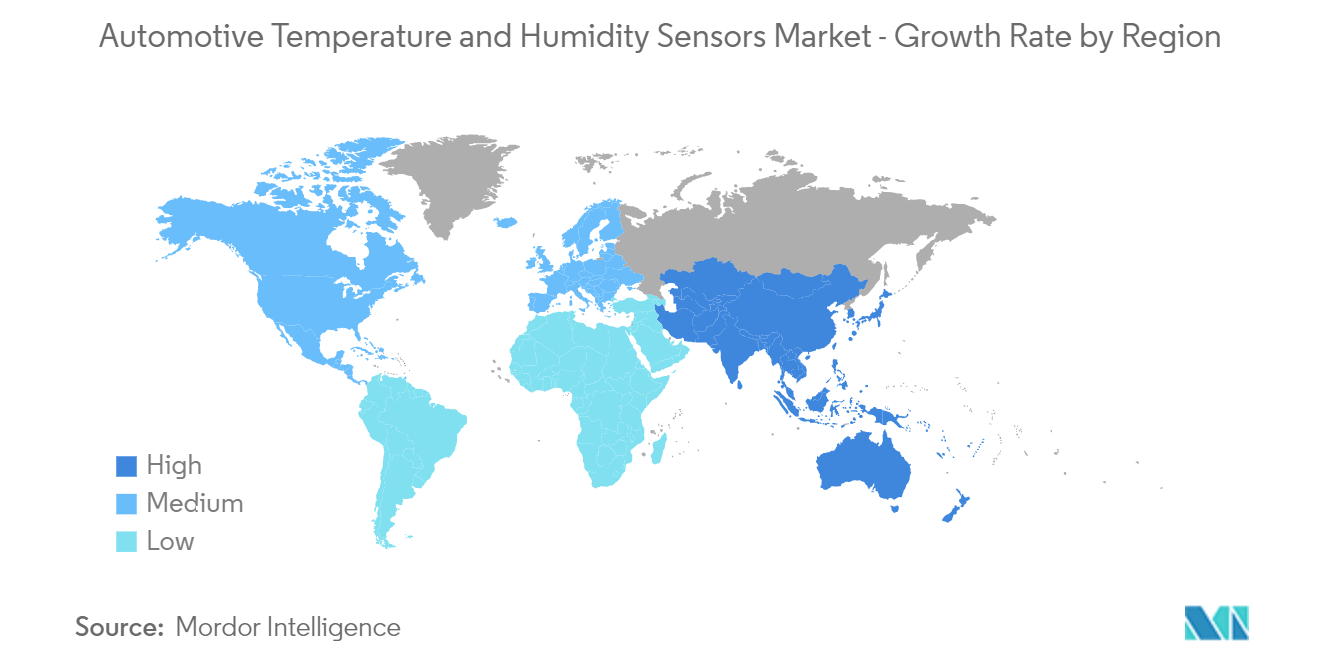

Der asiatisch-pazifische Raum wird Zeuge des erheblichen Wachstums sein

- Das Wachstum im asiatisch-pazifischen Raum ist auf die wachsende Automobilindustrie in Ländern wie China und Indien zurückzuführen. Es wird erwartet, dass die Sicherheits- und Emissionskontrollvorschriften der Region den Markt im Prognosezeitraum deutlich ankurbeln werden.

- Die rasche Urbanisierung in der Region hat auch zu einem Anstieg der Umweltverschmutzung geführt und damit die Nachfrage nach kraftstoffeffizienten Fahrzeugen erhöht, die mit einem Temperatursensor im Motor und im Auspuff ausgestattet sind. Große Unternehmen auf dem Markt wie Panasonic und TDK haben ihren Sitz in Japan.

- Darüber hinaus profitiert der asiatisch-pazifische Markt für Kfz-Temperatursensoren von den geltenden Schadstoffvorschriften und der steigenden Nachfrage nach Sicherheitsgeräten wie Steuergeräten. Darüber hinaus hat die rasche Urbanisierung zu einem Anstieg der Emissionen geführt, wodurch die Nachfrage nach kraftstoffeffizienten Autos mit Temperatursensoren im Motor und im Auspuff steigt.

- Auch die zunehmende Verbreitung von Elektrofahrzeugen in den Entwicklungsländern im asiatisch-pazifischen Raum begünstigt das Marktwachstum im Prognosezeitraum. China ist beispielsweise der Hauptproduzent und -verbraucher von Sensoren und nimmt eine herausragende Stellung auf dem Weltmarkt ein.

- China machte im Jahr 2021 etwa 32,5 % der weltweiten Autoproduktion aus; Nach Angaben des Chinesischen Verbands der Automobilhersteller (CAAM) übertraf Chinas jährliche Pkw-Produktion die Japans, Deutschlands, Indiens und Südkoreas zusammen. Im Jahr 2021 lag China bei den Automobilverkäufen weltweit an erster Stelle. Ein solcher Anstieg an Fahrzeugen wird in der Region zu einer höheren Nachfrage nach Sensoren wie Temperatur- und Feuchtigkeitssensoren führen.

Branchenüberblick über Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge

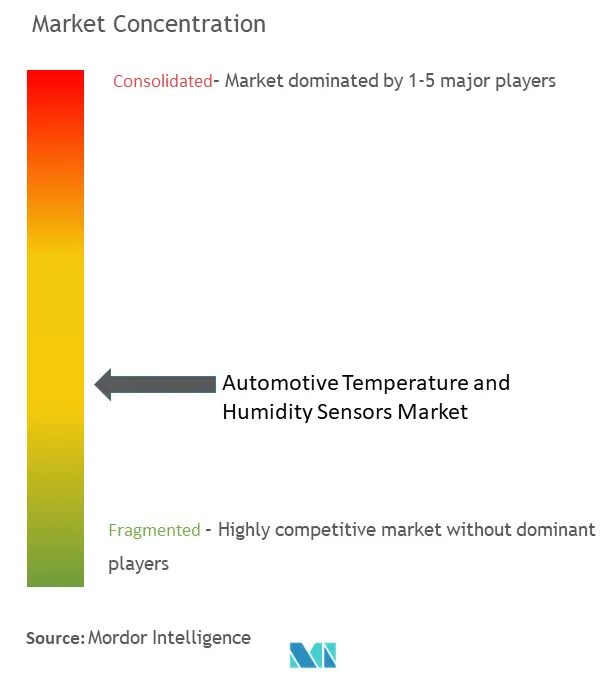

Der Markt für Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge ist mäßig wettbewerbsintensiv und hat im letzten Jahrzehnt einen Wettbewerbsvorteil erlangt. Um jedoch ihre Position auf dem Weltmarkt zu behaupten, erhöhen viele Unternehmen mit zunehmenden Innovationen und nachhaltigen Produkten ihre Marktpräsenz, indem sie durch die Erschließung neuer Märkte neue Verträge abschließen.

- November 2022 – TDK Corporation gibt die Veröffentlichung der InvenSense IAM-20380HT Hochtemperatur-Automobilsensorplattformlösung für nicht sichere Automobilanwendungen sowie die Erweiterung der Smart Automotive-Reihe von ASIL- und Nicht-ASIL-Sensoren bekannt. Der IAM-20380HT ist ein eigenständiger Gyroskopsensor, der in einem weiten Temperaturbereich arbeiten kann und präzise Messdaten für verschiedene Automobilanwendungen liefert.

- Juni 2022 – Renesas Electronics hat eine neue Familie von Temperatur- und relativen Luftfeuchtigkeitssensoren und zugehörigen Produkten vorgestellt. Die aktuellen Sensoren für relative Luftfeuchtigkeit und Temperatur bieten hohe Genauigkeit, schnelle Messreaktionszeiten und einen äußerst geringen Stromverbrauch in einer kleinen Gehäusegröße, um den Einsatz in tragbaren Geräten oder Produkten für raue Umgebungen zu unterstützen. Diese Sensoren können auch in der Automobilindustrie und anderen Branchen eingesetzt werden.

Marktführer für Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge

-

Robert Bosch GmbH

-

TDK Corporation

-

TE Connectivity Ltd.

-

Sensata Technologies, Inc.

-

NXP Semiconductor N.V.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge

- November 2022 – ScioSense hat eine Reihe digitaler Feuchtigkeits- und Temperatursensoren mit einer Genauigkeit von 0,1 °C und 0,8 % relativer Luftfeuchtigkeit eingeführt. Die Hauptanwendungen der ENS21x-Sensoren sind die industrielle Automatisierung, die Automobilklimatisierung und andere verwandte Anwendungen.

- Juli 2022 – Tageos stellt seine EOS-840-Sensorprodukte vor, die ersten vielseitigen, batterielosen Sensor-Inlays auf dem Markt, die auf den AS321x-Chips der nächsten Generation von Asygn basieren. Die neuen RAIN RFID (UHF)-Produkte bieten die neuesten Temperaturerfassungstechnologien. Es bietet den EOS-840 Sensor T für Temperatur, den EOS-840 Sensor LT für Umgebungslicht und Temperatur und den EOS-840 Sensor ST für mechanische Belastung und Temperaturzuweisungen.

Branchensegmentierung für Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge

Autos sind mit Temperatursensoren ausgestattet, die die Temperatur von Motoröl, Gas, Luft und Innenraum messen können. Temperatur- und Feuchtigkeitsmessung sind die wichtigsten und am besten etablierten Funktionen der Automobilelektronik. Sie sind hilfreich in Systemen wie Klimatisierung und Antriebssträngen. Diese Sensoren werden immer wertvoller, da das Bewusstsein der Menschen für Umweltkosten, CO2-Fußabdrücke und energieeffiziente Systeme zunimmt. Die effektivsten und am besten etablierten Anwendungen sind der Antriebsstrang, HVAC, Karosserieelektronik und alternative Kraftstoffe.

Der Markt für Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge ist nach Typ (konventionell, digital), Fahrzeugtyp (Pkw, Nutzfahrzeuge), Anwendungstyp (Antriebsstrang, Karosserieelektronik, Fahrzeuge mit alternativen Kraftstoffen) und Geografie (Nordamerika, Europa, Asien) segmentiert Pazifik, Lateinamerika, Naher Osten und Afrika). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig (in Mio. USD) angegeben.

| Typ | Konventionell (Temperatur, Luftfeuchtigkeit) | ||

| Digital (Temperatur, Luftfeuchtigkeit) | |||

| Fahrzeugtyp | Personenkraftwagen | ||

| Nutzfahrzeuge | |||

| Anwendungstyp | Antriebsstrang | ||

| Körperelektronik | |||

| Fahrzeuge mit alternativen Kraftstoffen | |||

| Andere Anwendungstypen | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Rest des asiatisch-pazifischen Raums | |||

| Lateinamerika | Brasilien | ||

| Argentinien | |||

| Rest Lateinamerikas | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Vereinigte Arabische Emirate | |||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung für Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge

Wie groß ist der Markt für Temperatur- und Feuchtigkeitssensoren im Automobilbereich derzeit?

Der Markt für Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 10,77 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge?

Robert Bosch GmbH, TDK Corporation, TE Connectivity Ltd., Sensata Technologies, Inc., NXP Semiconductor N.V. sind die wichtigsten Unternehmen, die auf dem Markt für Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge tätig sind.

Welches ist die am schnellsten wachsende Region im Kfz-Temperatur- und Feuchtigkeitssensoren-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge.

Welche Jahre deckt dieser Markt für Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge ab?

Der Bericht deckt die historische Marktgröße des Marktes für Temperatur- und Luftfeuchtigkeitssensoren für Kraftfahrzeuge für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Temperatur- und Luftfeuchtigkeitssensoren für Kraftfahrzeuge für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht über Temperatur- und Feuchtigkeitssensoren für Kraftfahrzeuge

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Kfz-Temperatur- und Luftfeuchtigkeitssensoren im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Temperatur- und Luftfeuchtigkeitssensoren für Kraftfahrzeuge umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.