Aquafeed-Marktgröße und -anteil

Aquafeed-Marktanalyse von Mordor Intelligence

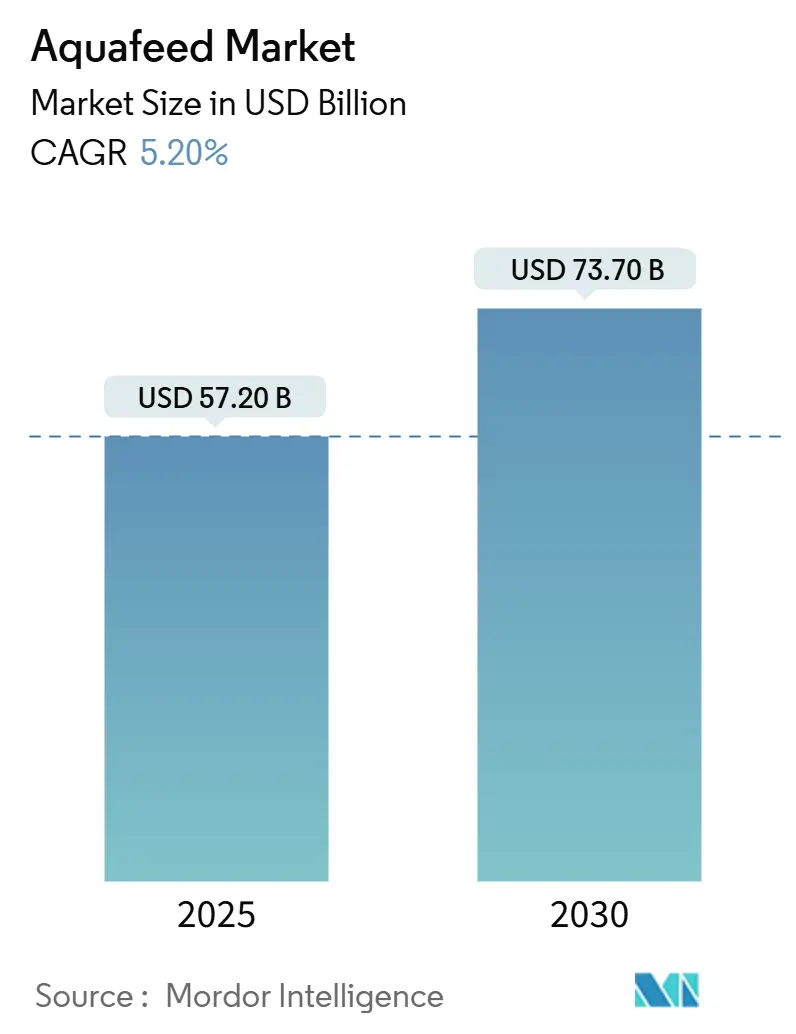

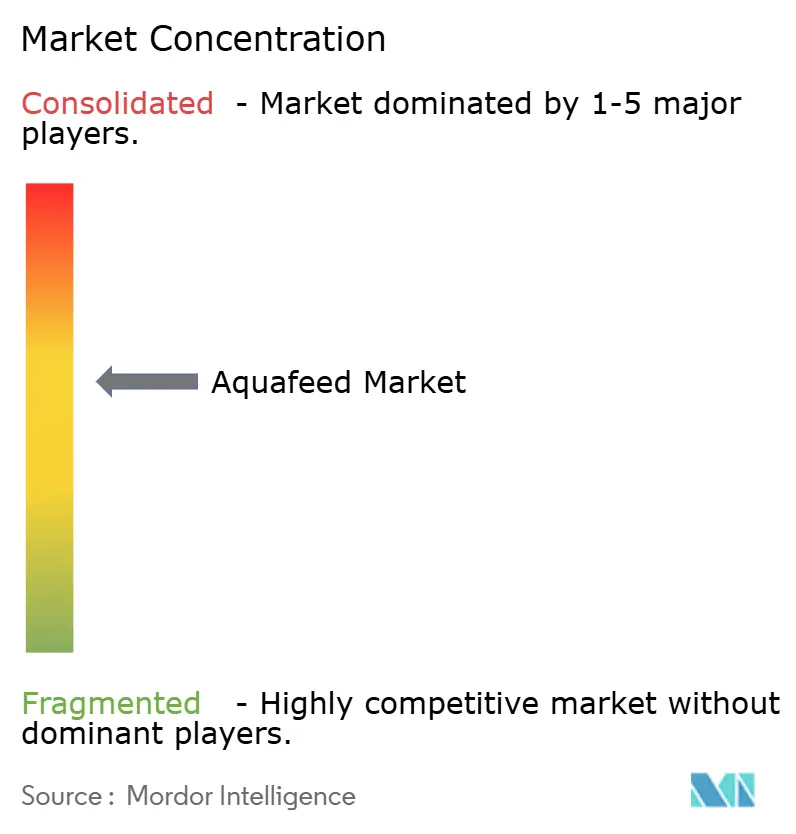

Der Aquafeed-Markt erreichte einen Wert von USD 57,2 Milliarden im Jahr 2025 und wird voraussichtlich USD 73,7 Milliarden bis 2030 erreichen, mit einer CAGR von 5,2%. Die Marktexpansion wird der Position der Aquakultur als primäre Fischproteinquelle für mehr als 3 Milliarden Menschen zugeschrieben, was erfordert, dass Futtermittelhersteller die Produktion steigern und dabei die Nachhaltigkeit der Inhaltsstoffe gewährleisten.[1]Food and Agriculture Organization, \"The State of World Fisheries and Aquaculture 2024, \" fao.org Die Beschränkungen bei der Fischmehlversorgung, Fortschritte bei Insekten-, Algen- und Einzelzellproteinen sowie die Implementierung KI-gestützter Präzisionsfütterung beeinflussen Produktionskosten, Futterverwertungsraten und Beschaffungsstrategien für Inhaltsstoffe. Die konsolidierten Produktionsanlagen der Region Asien-Pazifik, mit Chinas Produktionsvolumen von 58,1 Millionen Tonnen im Jahr 2023, fördern die Betriebseffizienz, erhöhen aber die Anfälligkeit für Krankheitsausbrüche und klimabedingte Störungen.[2]Foreign Agricultural Service, \"China Fisheries Semi-Annual 2024, \" usda.gov Das Wachstum von Ecuadors Garnelen-Exporten und die EU-Antibiotikaregulierungen schaffen Marktchancen für funktionale und medikamentöse Futtermittel. Der Markt zeigt mäßigen Wettbewerb, wobei große Unternehmen vertikale Integration verfolgen, während spezialisierte Firmen alternative Proteine und Probiotika entwickeln, um die Abhängigkeit von Fischmehl zu minimieren.

Wichtige Erkenntnisse des Berichts

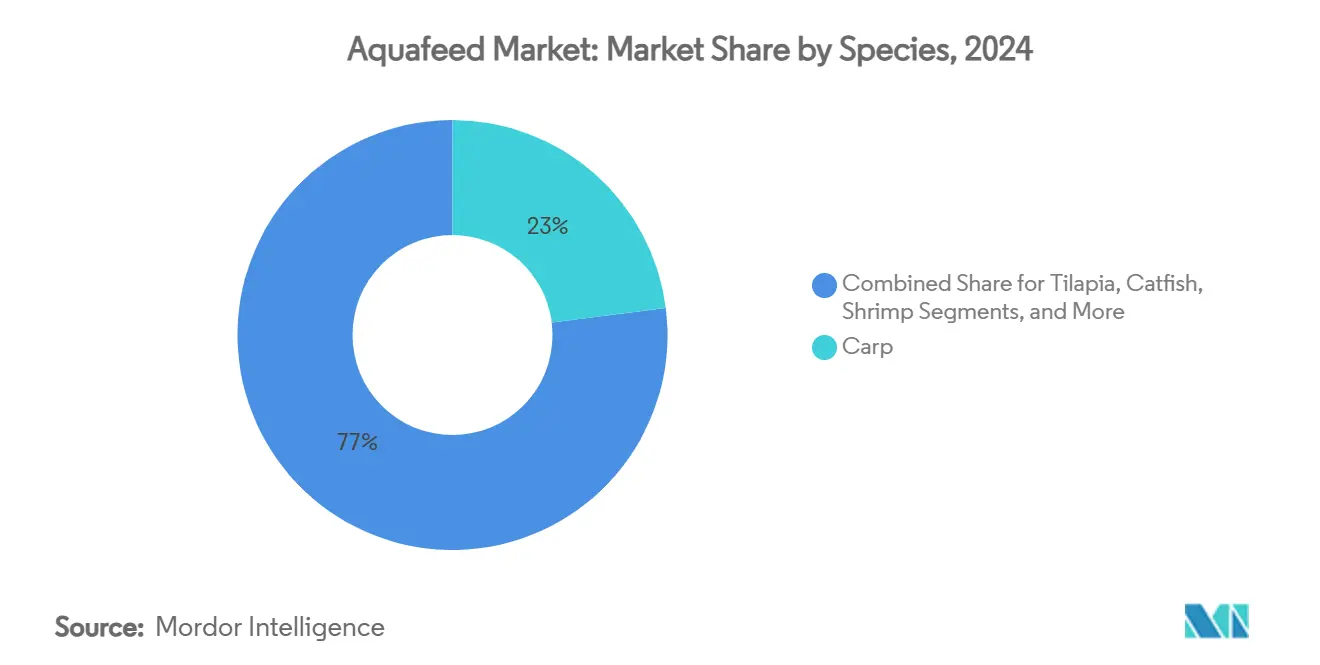

- Nach Arten führte Karpfen mit 23% des Aquafeed-Marktanteils im Jahr 2024; Garnelenfutter wächst mit einer CAGR von 8,6% bis 2030.

- Nach Inhaltsstoffen hielten Fischmehl und Fischöl einen 37%-Anteil der Aquafeed-Marktgröße im Jahr 2024; neuartige Proteine werden voraussichtlich mit einer CAGR von 14,6% expandieren.

- Nach Additivtyp machten Aminosäuren einen 28%-Anteil der Aquafeed-Marktgröße im Jahr 2024 aus, während Probiotika eine CAGR von 12,9% bis 2030 aufweisen.

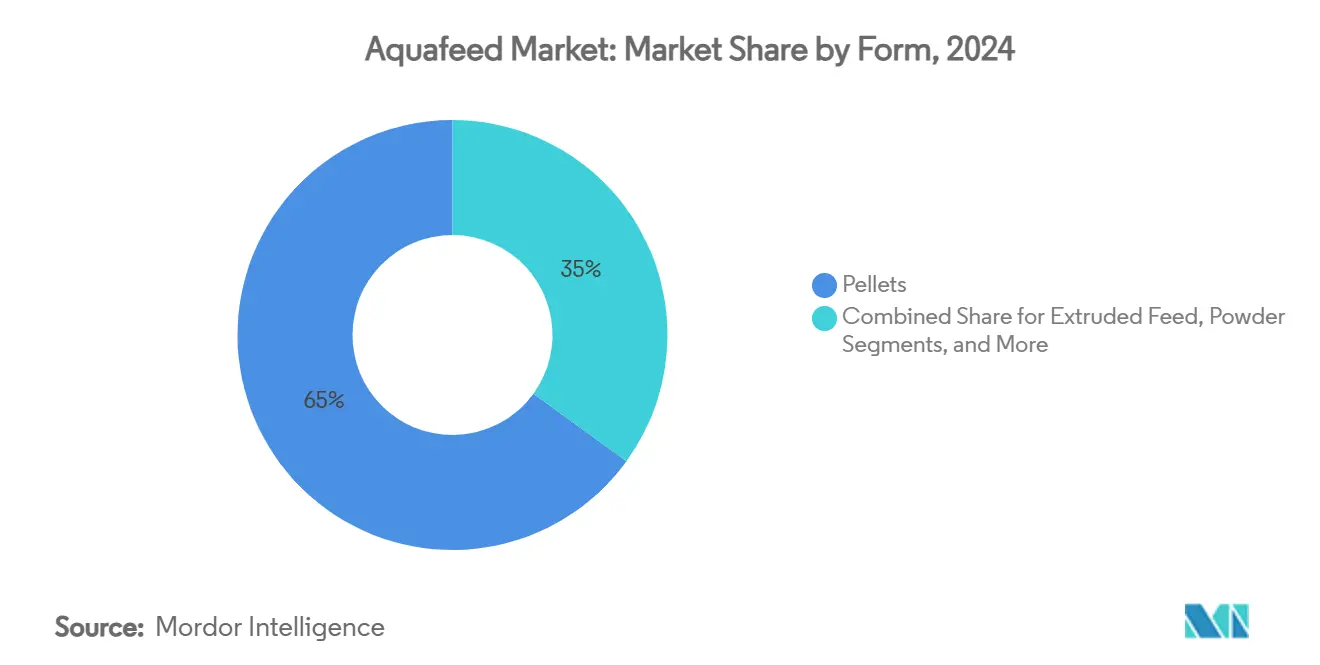

- Nach Form dominierten Pellets mit einem 65%-Anteil im Jahr 2024; extrudiertes Futter wächst mit einer CAGR von 9,6%.

- Nach Lebenszyklusstufe eroberte Aufzuchtfutter einen 41%-Anteil der Aquafeed-Marktgröße im Jahr 2024; Starterfutter verzeichnet eine CAGR von 9,3% bis 2030.

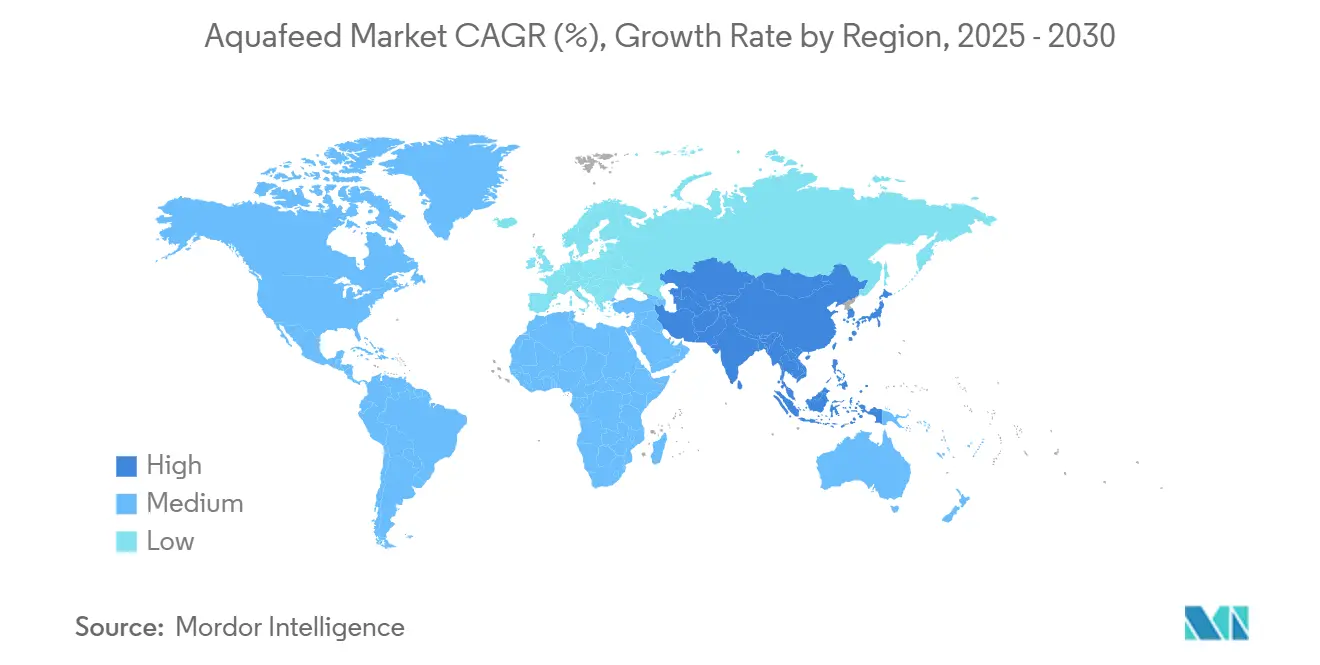

- Nach Geografie befehligte Asien-Pazifik 45% des Aquafeed-Marktanteils im Jahr 2024 und bleibt die am schnellsten expandierende Region mit einer CAGR von 7,4%.

Globale Aquafeed-Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigender globaler Meeresfrüchteverbrauch | +1.8% | Asien-Pazifik und Schwellenmärkte | Langfristig (≥ 4 Jahre) |

| Exportorientierte Aquakultur-Expansion | +1.2% | Asien-Pazifik Kernregion, Übertragung auf Südamerika und Naher Osten | Mittelfristig (2-4 Jahre) |

| Fortschrittliche Futtermittelformulierungstechnologien | +0.9% | Global, frühe Adoption in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Nachfrage nach funktionalen/medizinischen Futtermitteln | +0.8% | Europa und Nordamerika, expandiert global | Kurzfristig (≤ 2 Jahre) |

| Adoption neuartiger Proteine | +0.6% | Europa und Nordamerika führend, expandiert nach Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| KI-gesteuerte Präzisionsfütterungsadoption | +0.4% | Nordamerika und Europa, mit Pilotprogrammen in Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigender globaler Meeresfrüchteverbrauch

Die Aquakultur trägt 46% zur gesamten Fischproduktion bei, wobei Chinas Pro-Kopf-Meeresfrüchteverbrauch 14,9 kg im Jahr 2024 erreichte und eine stabile Nachfragebasis für den Aquafeed-Markt etablierte. Länder mit mittlerem Einkommen stellen die primäre Quelle für erhöhte Nachfrage dar, da Verbraucher ihre Proteinquellen in Richtung Fisch diversifizieren. Die post-pandemische Betonung auf Gesundheit hat den Meeresfrüchteverbrauch in Haushaltsdiäten gesteigert, während E-Commerce-Plattformen den Zugang zu Premium-Zuchtarten in städtischen Gebieten verbessert haben. Laut Rabobank wird China voraussichtlich 40% der zusätzlichen Meeresfrüchtenachfrage bis 2030 generieren, was USD 29 Milliarden an Importanforderungen entspricht. Dieses Wachstumsmuster erfordert, dass Futtermittelhersteller Produktionsvolumen erhöhen und gleichzeitig Nachhaltigkeitsbedenken bei marinen Inhaltsstoffen angehen, was Investitionen in alternative Proteine und effizienzsteigernde Futtermitteladditive antreibt.

Exportorientierte Aquakultur-Expansion

Produzenten zielen zunehmend auf internationale Preisprämien ab anstatt auf lokale Nachfrage. Ecuadors Garnelenproduktion stieg von 40.000 Tonnen im Jahr 2000 auf 1,2 Millionen Tonnen im Jahr 2023, eine Veränderung, die Futtervolumen erhöht, aber die Betriebe anfälliger für Inputkosten und Krankheitsausbrüche macht. Saudi-Arabien strebt 600.000 Tonnen Zuchtmeeresfrüchte bis 2030 unter seinen Lebensmittelsicherheitsinitiativen an, unterstützt durch Cargills Zusammenarbeit mit ARASCO und NEOM. Der Fokus auf Exporte treibt die Adoption funktionaler Additive an, die Produkthaltbarkeit und Farbe verbessern, um internationale Käuferanforderungen zu erfüllen. Im Aquafeed-Markt differenzieren sich Lieferanten durch spezialisierte Nährstoffprofile, die für Premium-Exportqualitäten entwickelt wurden.

Fortschrittliche Futtermittelformulierungstechnologien

Präzisionsernährungsplattformen, wie Cargills FLOW-System, reduzieren Nährstoffverluste um 50%. Feststofffermentationsprozesse wandeln Reiskleie in proteinreiche Garnelenzutaten um, nutzen landwirtschaftliche Nebenprodukte und reduzieren die Fischmehlabhängigkeit. Mikroverkapselungstechnologie ermöglicht kontrollierte Freisetzung empfindlicher Verbindungen, verbessert Verdaulichkeit und Futterverwertungsraten. Fortschrittliche Extrusionsprozesse schaffen komplexe Pelletstrukturen, die Wasserstabilität bewahren und gleichzeitig optimale Darmauflösung gewährleisten, ein kritischer Faktor, da Futter 60-70% der Produktionskosten ausmacht. Nahinfrarotspektroskopie und DNA-Barcoding ermöglichen Echtzeit-Qualitätskontrolle, minimieren Chargenabweichungen und gewährleisten Etikettkonformität für regulatorische Anforderungen.

Nachfrage nach funktionalen/medizinischen Futtermitteln

EU-Verordnung 2019/4 beschränkt die Verwendung wachstumsfördernder Antimikrobiotika, was zu verstärkter Adoption von probiotischen und präbiotischen Mischungen führt, die Darmgesundheit ohne Antibiotikarückstände verbessern.[3]European Environment Agency, \"Reducing Antimicrobial Use in Animals, \" eea.europa.eu Forschungsstudien mit Bacillus licheniformis zeigten signifikante Verbesserungen bei Überlebens- und Wachstumsraten bei Hybrid-Zackenbarschen und bestätigten die Wirksamkeit biologischer Alternativen. Zusätzlich verbesserten Streptomyces-basierte Produkte die Futtereffizienz bei pazifischen weißen Garnelen. Die Implementierung organischer Spurenelemente erhöht Bioverfügbarkeit und reduziert Umweltbelastung, erleichtert Compliance mit Abwasserregulierungen. Dieser strategische Übergang zu funktioneller Ernährung verbessert Lieferantenmargen und minimiert regulatorisches Risiko im Aquafeed-Markt.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Volatile Fischmehl- und Fischölpreise | -1.4% | Asien-Pazifik und Südamerika | Kurzfristig (≤ 2 Jahre) |

| Regulatorische Verschärfung des Antibiotikaeinsatzes | -0.6% | Europa und Nordamerika, expandiert nach Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Popularität veganer/alternativer Proteindiäten | -0.8% | Nordamerika und Europa primär, expandiert global | Mittelfristig (2-4 Jahre) |

| Klimabedingte Rohstoffschocks | -0.5% | Global, mit regionalen Variationen in der Schwere | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Volatile Fischmehl- und Fischölpreise

Peru, das 20% der globalen Fischmehlproduktion ausmacht, erlebte eine erhebliche Störung, als El Niño-Ereignisse den Fang 2023 auf 25% der Quote reduzierten, was zu einem USD 1,4 Milliarden Umsatzrückgang und erhöhten Rohstoffkosten führte. Obwohl 2024 eine Erholung mit Anlandungen von 98% der 2,48 Millionen Tonnen Quote zeigte, bestehen Versorgungsunsicherheiten im Markt fort. Als Reaktion haben Hersteller höhere Lagerbestände implementiert oder alternative Proteine eingearbeitet. Chinas periodische Fischfangbeschränkungen erhöhen dessen Importanforderungen und generieren temporäre Preisanstiege, die Verarbeitermargen beeinträchtigen. Der Markt erlebt zusätzliche Volatilität, da erhöhte Sojaschrotpreise Fischmehlnachfrage antreiben können, was zyklische Inputkostenschwankungen im Aquafeed-Markt schafft.

Regulatorische Verschärfung des Antibiotikaeinsatzes

Das EU-Ziel einer 50%igen antimikrobiellen Reduktion bis 2030 erfordert von Produzenten, Diäten neu zu formulieren und Krankheitspräventionsprotokolle zu implementieren. Die variierenden Regulierungen zwischen Regionen schaffen Marktungleichgewichte und potenzielle Handelshemmnisse, besonders wo kritisch wichtige Antibiotika weiterhin erlaubt bleiben. Die Florfenicol-Richtlinien der US-amerikanischen Food and Drug Administration erfordern umfangreiche Dokumentation, was Verwaltungskosten erhöht. Während Übergangszeiten temporär die Produktivität reduzieren können, fokussieren sich Forschungs- und Entwicklungsinvestitionen nun auf Probiotika und Immunmodulatoren. Diese strengeren Regulierungen treiben Innovation in Tiergesundheitspraktiken an und erhöhen Verbrauchervertrauen in Zuchtmeeresfrüchte.

Segmentanalyse

Nach Arten: Karpfen-Dominanz treibt Marktwachstum

Karpfenfutter dominierte den Aquafeed-Markt mit einem 23%-Anteil im Jahr 2024, unterstützt durch extensive asiatische Teichsysteme, die große Volumina proteinärmeren Futters nutzen. Lachsfutter sicherte sich die zweite Position nach Wert und spiegelt die hohen Kosten für Lipide und Pigmente wider, die für exportqualitative Filets benötigt werden. Tilapia-Futterverbrauch stieg signifikant in Afrika und Südostasien, unterstützt durch die Anpassungsfähigkeit des Fisches an diverse Wasserbedingungen. Katzenfisch-Futternachfrage blieb stabil in Nordamerika, unterstützt durch etablierte Futtermühlen nahe Sojaschrotproduktionszentren. Garnelenfutter zeigt die höchste Wachstumsrate mit 8,6% CAGR, angetrieben durch erhöhte Produktion in Ecuador, Indien und Vietnam für Exportmärkte. Die Intensivierung der Vannamei-Garnelenzucht erhöht die Anforderungen an dichte Pellets und funktionale Additive. Molluskenfutter nimmt ein kleines Marktsegment ein, da diese Arten primär natürliches Plankton konsumieren, obwohl spezialisierte Brutanstalts-Mikrodiäten eine begrenzte Gelegenheit darstellen. Krankheitsausbrüche und Umweltstress bei verschiedenen Arten treiben verstärkte Nutzung immunstärkender Additive an und unterstreichen die Wichtigkeit gesundheitsfokussierter Formulierungen in Aquafeed.

High-End-Garnelenfutter-Formulierungen enthalten mikroverkapseltes Astaxanthin und Probiotika zur Verbesserung von Färbung und Verdauungsgesundheit und erzielen Premium-Preise in europäischen und US-Märkten. Karpfenfutter-Hersteller fokussieren auf Kostenreduzierung pro Kilogramm durch verstärkten Einsatz fermentierter Getreide-Nebenprodukte. Tilapia-Futterentwicklung erforscht Insektenmehl-Einarbeitung auf 10%-Niveau zur Optimierung von Proteingehalt und Kosteneffizienz. Lachsproduzenten in Norwegen und Chile implementieren KI-basierte Kamerasysteme zur Optimierung der Futterverteilung basierend auf Fischfressverhalten, reduzieren Verschwendung und Umwelteinfluss. Die Diversifizierung über Arten hinweg schützt Hersteller vor artspezifischen Störungen und erhöht gleichzeitig Formulierungskomplexität und Forschungsanforderungen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Inhaltsstoffen: Neuartige Proteine fordern traditionelle Dominanz heraus

Fischmehl und Fischöl behielten einen 37%-Anteil im Jahr 2024 aufgrund ihrer überlegenen Verdaulichkeit und Aminosäureprofils. Jedoch erlebt der Aquafeed-Markt persistente Versorgungsbeschränkungen, was die Adoption von Pflanzenkonzentraten und mikrobiellen Proteinen antreibt. Getreide und Körner bieten Energie und Bindeeigenschaften, obwohl steigende Maispreise Gewinnmargen beeinträchtigen. Ölsaaten und Hülsenfrüchte bieten kosteneffektive Proteinquellen, erfordern aber Enzymergänzung zur Adressierung antinutritiver Faktoren. Additive, einschließlich Antioxidantien und Emulgatoren, verbessern Pelletstabilität und Futterpalabilität.

Neuartige Proteine wachsen mit einer CAGR von 14,6%, angetrieben durch die Expansion von Insektenmehl-Produktionsanlagen in Europa und Einzelzellprotein-Anlagen in China. Calysseos 20.000-Tonnen-FeedKind-Anlage demonstriert die industrielle Skalierung mikrobieller Proteinproduktion, die nun in Lachs- und Garnelenfutter eingearbeitet wird. Insektenmehl-Nutzung steigt nach EU-Regulierungen, die dessen Anwendung bei allen Zuchtfischarten erlauben. Algenöle dienen als teilweise Substitute für Fischöl bei der Bereitstellung essentieller Fettsäuren und reduzieren Abhängigkeit von peruanischen Sardellenfängen. Während Kostenparität mit Fischmehl herausfordernd bleibt, ermöglichen geringere CO2-Fußabdruckvorteile Produzenten Zugang zu nachhaltigkeitsverknüpfter Finanzierung. Die Diversifizierung von Inhaltsstoffen reduziert Preisvolatilität und etabliert eine Grundlage für nachhaltige, klimaresiliente Lieferketten.

Nach Additivtyp: Probiotika treiben gesundheitsfokussierte Innovation

Aminosäuren dominierten Aquafeed-Additivverbrauch mit einem 28%-Marktanteil im Jahr 2024, angetrieben durch extensive Nutzung kristallinen Lysins und Methionins in fischmehl-armen Diätformulierungen. Vitamine und Mineralien rangieren an zweiter Stelle und bieten essentielle Unterstützung für metabolische und Immunfunktionen über verschiedene Wachstumsstufen. Enzyme, spezifisch Phytase und Carbohydrase, gewinnen an Bedeutung, da Hersteller Pflanzenproteingehalt erhöhen, was Phosphorverfügbarkeit und Verdaulichkeit verbessert. Antioxidantien erhalten Fettstabilität während ausgedehntem Transport, besonders in tropischen Regionen.

Das Probiotika-Segment zeigt die höchste Wachstumsrate mit 12,9% CAGR. Die bewiesene Wirksamkeit von Bacillus- und Streptomyces-Stämmen in Krankheitsprävention etabliert sie als viable Antibiotika-Alternativen. Hefe-basierte Präbiotika verbessern Darmmikrobiota-Zusammensetzung und Nährstoffaufnahme. Organische Spurenelemente reduzieren Umweltbelastung und erfüllen strengere Regulierungen. Premium-Garnelenfutter-Formulierungen integrieren zunehmend spezialisierte funktionale Mischungen zur Verbesserung der Stressresistenz während Handhabung und Transport. Die zunehmende Komplexität von Additivformulierungen hat Lieferanten dazu gebracht, technische Supportdienste für Dosierungsmanagement zu integrieren, was Kundenbeziehungen stärkt und dienstbasierte Einnahmen im Aquafeed-Markt erweitert.

Nach Form: Extrudierte Futtermitteltechnologie schreitet voran

Pellets dominierten mit einem 65%-Anteil im Jahr 2024, geschätzt für ihre Kompatibilität mit automatisierten Gebläsen und Fütterungsschläuchen. Schwimmende Pellets ermöglichen Landwirten visuelle Verbrauchsüberwachung und begrenzen Verschwendung. Sinkende Varianten eignen sich für benthische Arten, einschließlich Garnelen und Katzenfisch. Pulverformen bedienen Brutanstalten, wo larvale Mundgröße mikronisierte Partikel erfordert. Flüssigfutter dient als spezialisierte Option für Brutstock-Konditionierung und Larvenanreicherung.

Extrudiertes Futter ist die am schnellsten wachsende Form mit 9,6% CAGR. Hochscherkochen während Extrusion inaktiviert antinutritive Faktoren und gelatiniert Stärke, verbessert Verdaulichkeit. Moderne Doppelschnecken-Linien integrieren Vakuumbeschichtung, ermöglichen präzise Ölimprägnierung nach thermischem Stress. Produzenten berichten reduzierte Feinstoffe, verbesserte Wasserstabilität und niedrigere Futterverwertungsraten. Während Energiekosten anfangs die Adoption begrenzten, bevorzugen neuere Energierückgewinnungssysteme und steigende Arbeitskosten Extrusion. Die Technologiefähigkeit zur Reduzierung von Nährstoffauswaschung stärkt ihre Position, da Umweltregulierungen strenger werden.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Lebenszyklusstufe: Starterfutter-Innovation beschleunigt

Aufzuchtdiäten machten 41% des Aquafeed-Marktumsatzes im Jahr 2024 aus, da Fische die längste Zeit in dieser Wachstumsphase verbringen. Futterformulierer balancieren Proteindichte und kosteneffektive Energiequellen zur Maximierung täglicher Gewichtszunahme. Mastfutter betont Fleischqualitätsfaktoren, einschließlich Lipidprofil und Farbe, die für Verbraucherakzeptanz essentiell sind. Brutstock-Futter integriert erhöhte n-3-Fettsäuren und Vitamin-C-Level zur Verbesserung von Gametenqualität und Laichfrequenz.

Starterfutter wächst mit einer CAGR von 9,3% und spiegelt das Industrieverständnis wider, dass frühe Ernährungsprogrammierung lebenslange Leistung beeinflusst. Mikrodiät-Technologien, die Lebendfutter ersetzen, verbessern Überlebensraten und Uniformität und reduzieren gleichzeitig Brutanstalts-Arbeitskosten. Die Futter enthalten verkapselte Mikronährstoffe, die Vitaminauswaschung in kleinen Wasservolumen verhindern. Die Zugabe von Immunstimulantien während dieser Phase stärkt larvale Immunsysteme und verringert den Bedarf an Antibiotika in späteren Stadien. Die Entwicklung schneller wachsender Jungfische durch genetische Verbesserung hat präzise Starterfutter-Partikelgröße und Auftrieb essentiell gemacht, was dieses Segment zu einem Schlüsselbereich für Futterinnovationsentwicklung macht.

Geografieanalyse

Asien-Pazifik hält einen 45%-Umsatzanteil im Jahr 2024 mit einer prognostizierten CAGR von 7,4% bis 2030 und behält seine Dominanz im Aquafeed-Markt. Chinas Zuchtfischproduktion erreichte 58,1 Millionen Tonnen im Jahr 2023, während Indonesien 14,6 Millionen Tonnen Aquakulturproduktion im Jahr 2021 erzielte. Die integrierten Cluster der Region reduzieren Logistikkosten und ermöglichen schnelle Adoption neuer Futtertechnologien. Jedoch erhöhen Krankheitsausbrüche und küstenbezogene Umweltbeschränkungen Biosicherheitsausgaben. Klimawandel, einschließlich mariner Hitzewellen, die ostasiatische Gewässer betreffen, erfordern Investitionen in tiefere Käfige und verbesserte funktionale Futtermittel.

Nordamerika stellt einen reifen Markt dar, wo landbasierte Kreislaufaquakultursysteme (RAS) Nachfrage nach staubarmen, proteinreichen Futtermitteln antreiben, die Wasserqualität erhalten. Die Partnerschaft zwischen Green Plains und Riverence für fermentierte Proteinversorgung in Idaho-Forellenproduktion demonstriert den Marktfokus auf Kreislaufwirtschafts-Inhaltsstoffe. Regulatorische Anforderungen bezüglich Antibiotikarückständen und CO2-Emissionen fördern Implementierung KI-gesteuerter Fütterungssysteme und verifizierter Inhaltsstoffe. Trotz höherer Futterkosten im Vergleich zu Asien erhalten Premium-Einzelhandelspreise und Nachhaltigkeitszertifizierungen Profitabilität für technologiefokussierte Produzenten.

Europas Aquakulturindustrie priorisiert Compliance- und Rückverfolgbarkeitsstandards. Spanien führt EU-Produktion an, mit Muscheln und marinen Finfish im Wert von USD 4,14 Milliarden (EUR 3,6 Milliarden) im Jahr 2024. Strenge antimikrobielle Regulierungen steigern Probiotika-Adoption, während organische Zertifizierungsanforderungen Nachfrage nach gentechnikfreien, fischmehl-armen Futtermitteln antreiben. Pelagias integrierte Fischmehlversorgung und Abfallbehandlungsoperationen demonstrieren die Monetarisierung von Nachhaltigkeitspraktiken. Mediterrane Hitzewellen beeinflussen Wachstumszyklen und Ernährungsanforderungen und erfordern von Futterherstellern Modifikation von Lipidquellen und Antioxidantiengehalt.

Wettbewerbslandschaft

Der Aquafeed-Markt ist mäßig konsolidiert, wobei globale Marktführer Cargill, Incorporated, Nutreco NV und BioMar Group einen kombinierten Marktanteil von 29,2% halten. Diese Unternehmen behalten ihren Wettbewerbsvorteil durch Skaleneffekte bei Rohstoffbeschaffung und Forschungs- und Entwicklungsinvestitionen. Cargills Akquisition zweier US-Futtermühlen im Jahr 2024 erhöht heimische Produktionskapazität und reduziert Liefervorlaufzeiten. BioMar berichtete 12% Wachstum bei Futtervolumen während Q1 2025, einschließlich 24% Anstieg in Garnelenfutterproduktion, was seinen Fokus auf wachstumsstarke Segmente anzeigt. Große Unternehmen integrieren ihre Ingredienzbeschaffung, Herstellung und Vertriebsoperationen zur Minimierung der Exposition gegenüber Spotmarkt-Preisschwankungen.

Neue Marktteilnehmer fokussieren auf spezialisierte Technologien. Nutrecos Investition in BiomEdit kombiniert das Vertriebsnetzwerk des Unternehmens mit mikrobiom-basierten Additiven als Antibiotika-Alternativen. Calysta und InnovaFeed entwickeln alternative Proteine, die reduzierte CO2-Emissionen und stabile Lieferketten bieten und Formulierungseinschlussraten von 10-15% anstreben, um Kostenwettbewerbsfähigkeit zu erreichen. KI-Technologieanbieter bieten Bildgebungssysteme und Analytik, die Hersteller in Futterverträge einschließen, um Kundenbeziehungen zu stärken.

Patentaktivität in Extrusionsausrüstung, Mikroverkapselung und probiotischen Konsortien stieg signifikant im Jahr 2024 und zeigt schnellen technologischen Fortschritt. Futterunternehmen bilden strategische Partnerschaften mit Genetikfirmen zur Optimierung sowohl von Futterformulierungen als auch Tierstämmen für bessere Futterverwertung. Die Einführung nachhaltigkeitsverknüpfter Kredite, die mit Scope-3-Emissionen verbunden sind, schafft zusätzlichen Druck zur Reduzierung des Fischmehlverbrauchs bei Beibehaltung der Wachstumsleistung. Diese Marktdynamiken erhöhen Markteintrittsbarrieren durch technische Anforderungen und stärken etablierte Unternehmenspositionen, während potenzielle Akquisitionsziele mit wertvollen technologischen Vermögenswerten identifiziert werden.

Aquafeed-Industrieführer

-

Cargill, Incorporated

-

Nutreco NV

-

BioMar Group

-

Charoen Pokphand Foods PCL.

-

Tongwei Co., Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- März 2025: IFFO verzeichnete einen 29%igen Jahresanstieg der globalen Fischmehlproduktion und 34% bei Fischöl, angeführt von Perus Erholung.

- September 2024: Cargill kaufte zwei US-Futtermühlen von Compana Pet Brands zur Stärkung seines Geschäfts für Tierernährung und Gesundheit.

- April 2024: Pelagia erwarb den britischen Meeresfrüchtehändler Ideal Foods zur Verbesserung der Versorgung mit Fischmehl und Fischöl.

- Oktober 2024: Cellana erwarb PhytoSmart und kombiniert algenbasierte Nahrungsergänzungsmittel mit großskaliger Produktion für Aquafeed.

Globaler Aquafeed-Marktbericht Umfang

Aquafeed ist eine Mischung aus Rohstoffen, Additiven und anderen Nahrungsergänzungsmitteln, die aus natürlichen oder synthetischen Quellen stammen und an Zuchtfische verfüttert werden. Der Aquafeed-Markt ist segmentiert nach Typ (Fischfutter (Karpfenfutter, Lachsfutter, Tilapia-Futter, Katzenfischfutter und anderes Fischfutter), Molluskenfutter, Krustentierfutter (Garnelenfutter und anderes Krustentierfutter) und anderes Aquafeed) und Geografie (Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten und Afrika). Der Bericht bietet Marktgröße und Prognosen in Werten (USD) für alle oben genannten Segmente.

| Fischfutter | Karpfen |

| Lachs | |

| Tilapia | |

| Katzenfisch | |

| Anderes Fischfutter | |

| Molluskenfutter | |

| Krustentierfutter | Garnelen |

| Anderes Krustentierfutter | |

| Anderes Aquafeed |

| Getreide und Körner |

| Ölsaaten und Hülsenfrüchte |

| Fischmehl und Fischöl |

| Neuartige Proteine (Insekten, Algen, SCP) |

| Additive |

| Andere |

| Aminosäuren |

| Vitamine und Mineralien |

| Probiotika |

| Enzyme |

| Antioxidantien |

| Andere |

| Pellets |

| Extrudiertes Futter |

| Pulver |

| Flüssig |

| Starter |

| Aufzucht |

| Mast |

| Brutstock |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Restliches Nordamerika | |

| Europa | Spanien |

| Vereinigtes Königreich | |

| Frankreich | |

| Deutschland | |

| Italien | |

| Russland | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Thailand | |

| Vietnam | |

| Australien | |

| Restlicher Asien-Pazifik-Raum | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika | |

| Naher Osten | Türkei |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Restlicher Naher Osten | |

| Afrika | Südafrika |

| Ägypten | |

| Restliches Afrika |

| Nach Arten | Fischfutter | Karpfen |

| Lachs | ||

| Tilapia | ||

| Katzenfisch | ||

| Anderes Fischfutter | ||

| Molluskenfutter | ||

| Krustentierfutter | Garnelen | |

| Anderes Krustentierfutter | ||

| Anderes Aquafeed | ||

| Nach Inhaltsstoffen | Getreide und Körner | |

| Ölsaaten und Hülsenfrüchte | ||

| Fischmehl und Fischöl | ||

| Neuartige Proteine (Insekten, Algen, SCP) | ||

| Additive | ||

| Andere | ||

| Nach Additivtyp | Aminosäuren | |

| Vitamine und Mineralien | ||

| Probiotika | ||

| Enzyme | ||

| Antioxidantien | ||

| Andere | ||

| Nach Form | Pellets | |

| Extrudiertes Futter | ||

| Pulver | ||

| Flüssig | ||

| Nach Lebenszyklusstufe | Starter | |

| Aufzucht | ||

| Mast | ||

| Brutstock | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Restliches Nordamerika | ||

| Europa | Spanien | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Deutschland | ||

| Italien | ||

| Russland | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Thailand | ||

| Vietnam | ||

| Australien | ||

| Restlicher Asien-Pazifik-Raum | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten | Türkei | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Ägypten | ||

| Restliches Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie hoch ist der aktuelle Wert des Aquafeed-Markts?

Der Markt wird auf USD 57,2 Milliarden im Jahr 2025 bewertet und wird voraussichtlich auf USD 73,7 Milliarden bis 2030 steigen.

Welche Region dominiert die globale Aquafeed-Nachfrage?

Asien-Pazifik führt mit 45% Umsatzanteil im Jahr 2024 und wächst weiter mit einer CAGR von 7,4%, unterstützt von China, Indonesien und Vietnam.

Warum gewinnen neuartige Proteine im Aquafeed an Bedeutung?

Insekten-, Algen- und Einzelzellproteine reduzieren Abhängigkeit von volatilen Fischmehllieferungen und bieten kleinere CO2-Fußabdrücke, was eine CAGR von 14,6% im neuartigen Proteiningredientsegment antreibt.

Wie beeinflussen Regulierungen die Futterformulierung?

EU-Antibiotikabeschränkungen und ähnliche Regeln anderswo beschleunigen Adoption von Probiotika und funktionalen Additiven, während Umweltbegrenzungen diäten mit geringer Auswaschung und hoher Verdaulichkeit fördern.

Welche Aquafeed-Form wächst am schnellsten?

Extrudiertes Futter expandiert mit einer CAGR von 9,6%, da fortschrittliche Verarbeitung Nährstoffretention verbessert und Abwassereinfluss senkt, was strengeren Nachhaltigkeitsstandards entspricht.

Was ist die größte Herausforderung für Futterproduzenten?

Inputkosten-Volatilität, besonders bei Fischmehl und Fischöl, gepaart mit klimainduzierten Versorgungsschocks, stellt das größte kurzfristige Risiko für Profitabilität und Versorgungskontinuität dar.

Seite zuletzt aktualisiert am: