Marktanalyse für Anästhesiemedikamente

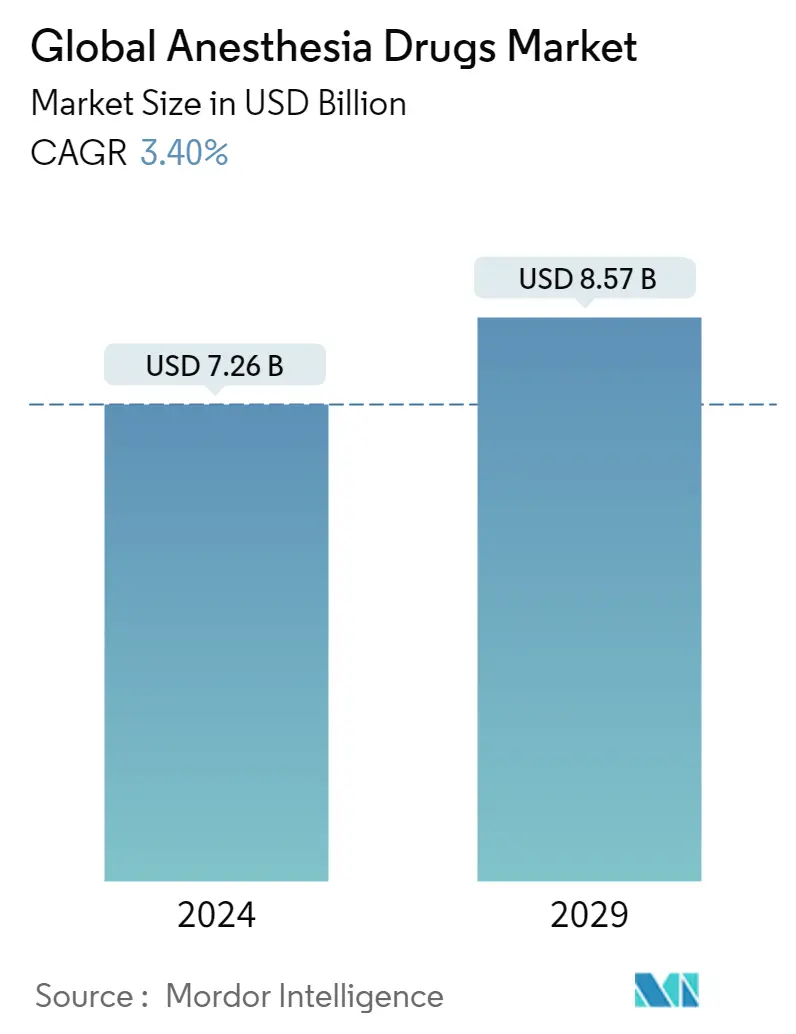

Die globale Marktgröße für Anästhesiemedikamente wird im Jahr 2024 auf 7,26 Milliarden US-Dollar geschätzt und soll bis 2029 8,57 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,40 % im Prognosezeitraum (2024–2029) entspricht.

Aufgrund der sich abzeichnenden Pandemiesituation ging die Nachfrage nach Anästhetika im Jahr 2020 leicht zurück, was dazu führte, dass Operationen verschoben oder abgesagt wurden. Laut einer im Mai 2020 im British Journal of Surgery veröffentlichten Studie wurden weltweit schätzungsweise rund 28,4 Millionen elektive Operationen abgesagt oder verschoben, basierend auf der 12-wöchigen Spitzenunterbrechung des Krankenhausdienstes aufgrund von COVID-19. Mit der Wiederaufnahme der Aktivitäten werden jedoch alle verschobenen elektiven Operationen nun abgeschlossen, was den Verbrauch von Anästhesiemedikamenten erhöht.

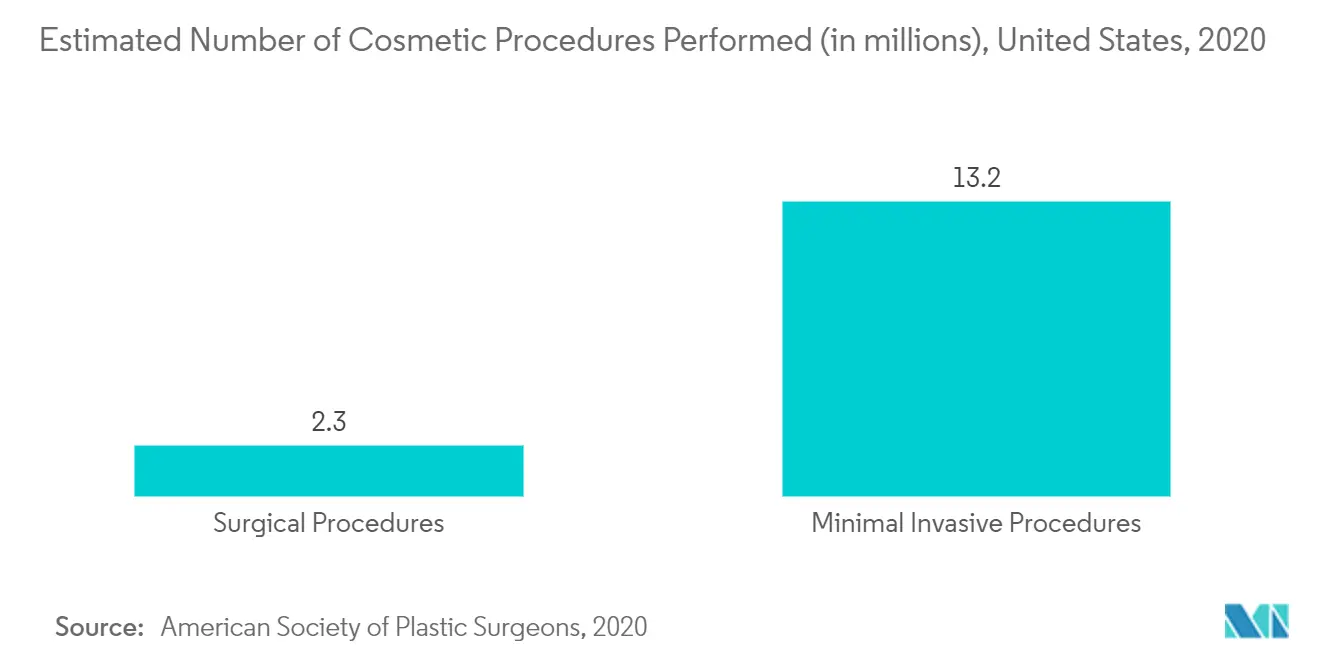

Die Hauptfaktoren für das Wachstum dieses Marktes sind die steigende Zahl von Operationen und die Zulassung neuer Anästhesiemedikamente. Nach Angaben der American Society of Plastic Surgeons wurden im Jahr 2020 in den Vereinigten Staaten 2,3 Millionen kosmetische chirurgische Eingriffe, 13,2 Millionen kosmetische minimalinvasive Eingriffe und 6,8 Millionen rekonstruktive Eingriffe durchgeführt, was einem Anstieg von 3 % gegenüber 2019 entspricht. Dies deutet auf einen Anstieg hin Zahl der Operationen, was letztendlich zu einem steigenden Bedarf an Anästhetika führt.

Darüber hinaus werden laut dem im Juli 2020 im National Center for Biotechnology Information (NCBI) veröffentlichten Artikel Trauma of Major Surgery jedes Jahr weltweit unglaubliche 310 Millionen größere Operationen durchgeführt. In ähnlicher Weise wurden laut dem im Juli 2021 veröffentlichten Artikel mit dem Titel Inzidenz und kumulatives Risiko größerer chirurgischer Eingriffe bei älteren Menschen in den Vereinigten Staaten in den Vereinigten Staaten jährlich fast neun größere chirurgische Eingriffe pro 100 ältere Menschen durchgeführt, und mehr als 1 in Sieben Medicare-Leistungsempfänger haben sich im Laufe von fünf Jahren einer größeren Operation unterzogen, was fast fünf Millionen älteren Menschen entspricht.

Darüber hinaus erweisen sich die Entwicklung und Zulassung neuartiger Lokalanästhesiemedikamente als neue Einnahmequelle für Marktteilnehmer. Beispielsweise brachte PainPass im Februar 2021 die erste Cannabidiol (CBD)/Lidocain-Produktlinie auf den Markt, die sich an Menschen mit chronischen Schmerzen richtet und die Muskeln äußerlich betäubt. Im Dezember 2021 hat Hikma Pharmaceuticals PLC (Hikma) über seine US-Tochtergesellschaft Hikma Pharmaceuticals United States Inc. Bupivacain-HCl-Injektion (USP) auf den Markt gebracht. Das Unternehmen hat 0,25 %, 0,5 % und 0,75 % in 10-ml- und 30-ml-Dosen auf den Markt gebracht. Darüber hinaus erhielt die PAION AG im Juni 2021 die Zulassung der britischen Medicines Healthcare Products Regulatory Agency (MHRA) für Byfavo (Remimazolambesylat) bei Erwachsenen zur Kurzsedierung.

Somit beflügeln alle oben genannten Faktoren, wie die zunehmende Zahl chirurgischer Eingriffe und Produkteinführungen, den Markt im Prognosezeitraum.

Markttrends für Anästhesiemedikamente

Das Propofol-Segment wird voraussichtlich das schnellste Wachstum im Segment der Allgemeinanästhesiemedikamente aufweisen

Propofol ist eines der am häufigsten verwendeten Vollnarkosemittel in Operationen und wird als Beruhigungsmittel für die Intensivpflege (einschließlich Patienten mit COVID-19) auf der Intensivstation eingesetzt. Es wird für die Einleitung und Aufrechterhaltung der Sedierung, der Vollnarkose usw. verwendet. Im Juni 2020 genehmigte die US-amerikanische Food Drug Administration die Verwendung von Fresenius Propoven 2 %-Emulsion zur Aufrechterhaltung der Sedierung bei COVID-19-Patienten (ab 16 Jahren). ), die eine mechanische Belüftung erfordern.

Propofol wird auch zur Aufrechterhaltung der Narkoseeinleitung und zur Behandlung des refraktären Status epilepticus eingesetzt. Das Medikament wird seit langem für verschiedene Arten von chirurgischen Eingriffen eingesetzt, die eine Anästhesie erfordern. Die Unternehmen, die Propofol-Injektionen herstellen, sind Neon Laboratories Limited, Bharat Serums and Vaccines Limited und Fresenius Kabi.

Darüber hinaus ist laut der im Mai 2021 im British Journal of Anesthesiology veröffentlichten Studie mit dem Titel Chirurgische Aktivitäten in England und Wales während der COVID-19-Pandemie eine landesweite Beobachtungskohortenstudie die Gesamtzahl der in England durchgeführten chirurgischen Eingriffe Wales betrug im Jahr 2020 3.102.674. Daher sind die zunehmende Häufigkeit von Notoperationen, der umfangreiche Einsatz des Medikaments, seine kurzwirksamen Eigenschaften und eine steigende Zahl chirurgischer Eingriffe weltweit die Hauptfaktoren, die das Wachstum des Marktes vorantreiben.

Aufgrund der oben genannten Faktoren wird erwartet, dass das Propofol-Segment im Prognosezeitraum ein gesundes Wachstum verzeichnen wird.

Nordamerika dominiert den Markt und dürfte im Prognosezeitraum demselben Trend folgen

Nordamerika dominiert derzeit den Markt für Anästhesiemedikamente und wird voraussichtlich noch einige Jahre lang seine Vormachtstellung behalten. Die Vereinigten Staaten sind der größte regionale Markt der Welt. Mit dem Aufkommen von COVID-19 waren die Vereinigten Staaten mit einem starken Mangel an lebenswichtigen Anästhetika konfrontiert, insbesondere Dexmedetomidin, Midazolam, Propofol und neuromuskulären Blockern. Viele Unternehmen steigern daher ihre Produktion von Anästhesiemedikamenten. Beispielsweise führte Hikma Pharmaceutical im Mai 2020 in den Vereinigten Staaten ein neues Produkt ein, Propofol Injectable Emulsion.

Darüber hinaus wird dieser Markt durch die zunehmende Zahl von Operationen, die zunehmende Alterung der Bevölkerung mit zunehmenden chronischen Erkrankungen und Fortschritte in der Anästhesietechnologie angetrieben. Nach Angaben der American Society of Plastic Surgeons (ASPS) wurden im Jahr 2020 insgesamt etwa 768.000 kosmetische Eingriffe bei Menschen im Alter von 10 bis 29 Jahren durchgeführt, und insgesamt 6,1 Millionen kosmetische Eingriffe in der Altersgruppe der 40- bis 54-Jährigen. Diese Statistiken zeigen, dass chirurgische Eingriffe in der Region ständig zunehmen, was letztendlich die Nachfrage nach Anästhesiemedikamenten steigert. Es wird erwartet, dass der Einsatz von Anästhetika in der Allgemeinchirurgie erheblich zum Wachstum des Marktes beitragen wird.

Darüber hinaus werden im Land neue Anästhesiemedikamente entwickelt, was das Marktwachstum ankurbeln dürfte. Beispielsweise gingen Medova und die New York School of Regional Anesthesia (NYSORA) im Juni 2020 eine Partnerschaft ein, um SAFIRA (SAFer Injection for Regional Anaesthesia) in den Vereinigten Staaten einzuführen. Außerdem genehmigte die Food Drug Administration im Januar 2020 den neuen Arzneimittelantrag für Kokainhydrochlorid (HCI; NUMBRINO) Nasenlösung 4 % (40 mg/ml), hergestellt von der Lannett Company, zur Anästhesieanwendung in den Vereinigten Staaten. Darüber hinaus brachte Hikma Pharmaceuticals PLC (Hikma) im Dezember 2021 über seine US-Tochtergesellschaft Hikma Pharmaceuticals USA Inc. Bupivacain-HCl-Injektion USP auf den Markt. Das Unternehmen brachte 0,25 %, 0,5 % und 0,75 % in 10-Milliliter- und 30-Milliliter-Dosen auf den Markt. Ebenso erhielt Blue-Zone Technologies Ltd im April 2020 von Health Canada die Zulassung für Desfluran (USP), ein Anästhetikum zur Vollnarkose.

Es wird erwartet, dass solche Entwicklungen in Verbindung mit der steigenden Zahl von Operationen, bei denen Anästhesiemedikamente eingesetzt werden, das Marktwachstum in der Region stärken werden.

Überblick über die Anästhesie-Medikamentenbranche

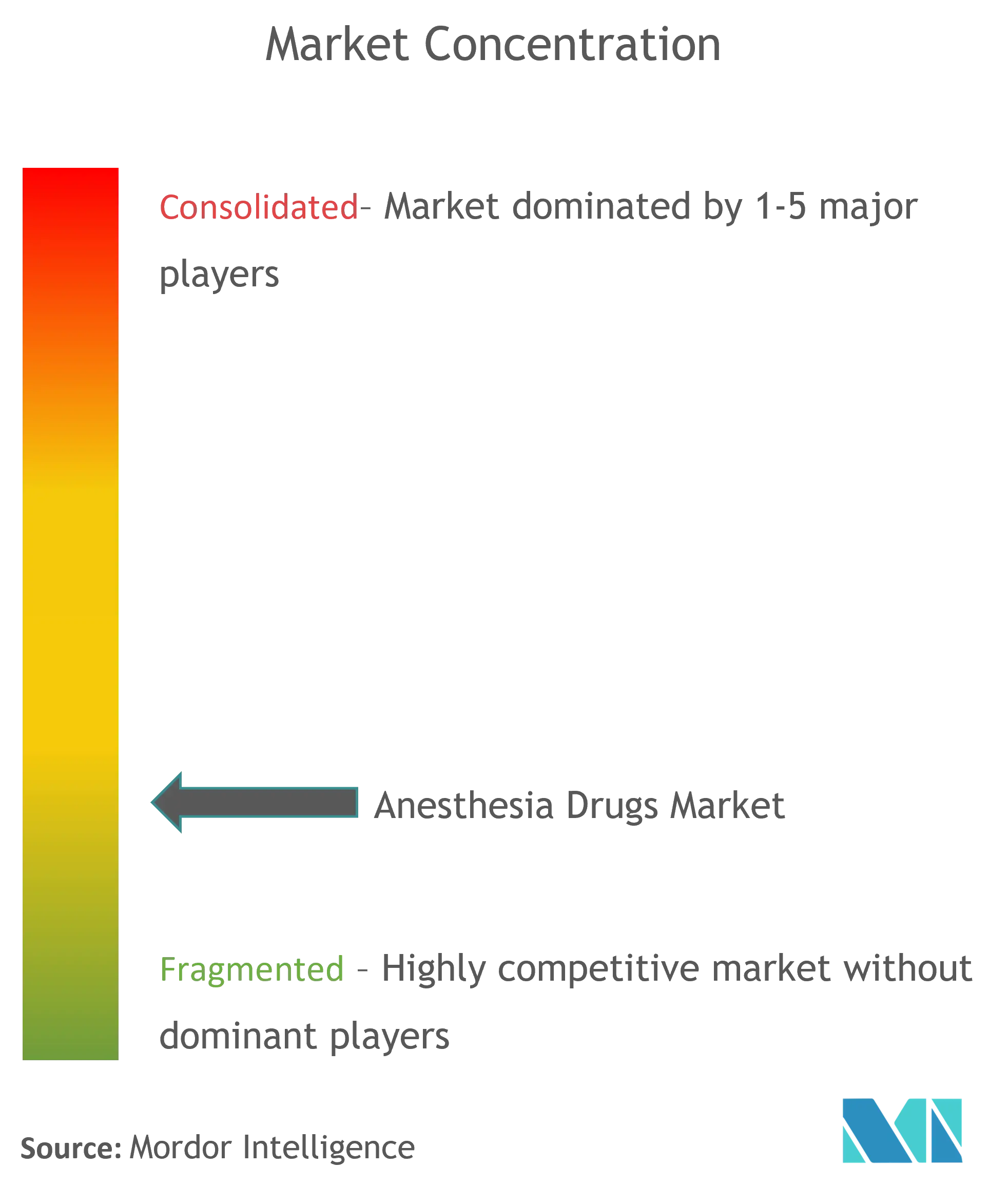

Der Markt für Anästhesiemedikamente ist hart umkämpft und besteht aus mehreren großen Akteuren. Gemessen am Marktanteil dominieren derzeit nur wenige der großen Player den Markt. Mit steigenden Arzneimittelzulassungen erweitern jedoch mittlere und kleinere Unternehmen ihre Marktpräsenz, indem sie neue Inhaltsstoffe zu günstigeren Preisen einführen. Unternehmen wie Baxter, Abbott Laboratories, Aspen, Fresenius SE, Roche und B. Braun Melsungen AG halten erhebliche Marktanteile auf dem Markt für Anästhesiemedikamente.

Marktführer bei Anästhesiemedikamenten

Baxter International Inc.

Aspen Pharmacare Holdings Limited

B. Braun Melsungen AG

Fresenius SE & Co. KGaA

Pfizer Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Anästhesiemedikamente

- Im Januar 2022 schloss Laboratoires Théa SAS (Théa) eine Vereinbarung zum Kauf von sieben ophthalmologischen Markenprodukten von Akorn Operating Company LLC. Der strategische Schritt wird es Théa ermöglichen, Produkte der Marke Akorn in sein Portfolio aufzunehmen, darunter Akten (Lidocain-HCl-Augengel), ein Lokalanästhetikum zur Anästhesie der Augenoberfläche bei ophthalmologischen Eingriffen.

- Im Februar 2022 gab Sedana Medical AB die Einführung von Sedaconda (Isofluran) in Deutschland bekannt. Sedaconda (Isofluran) erhielt im Juli 2021 die europäische DCP-Zulassung. Darüber hinaus hat das Produkt nationale Zulassungen in 14 Ländern erhalten. Im selben Jahr wurden weitere Anträge auf Marktzulassung eingereicht, und im Jahr 2022 wird das Unternehmen voraussichtlich nationale Zulassungen in Italien, Polen, der Schweiz und dem Vereinigten Königreich erhalten.

Segmentierung der Anästhesiemedikamente-Branche

Im Sinne des Berichts handelt es sich bei der Anästhesie um ein Medikament, das einen reversiblen Gefühlsverlust hervorruft. Die Anästhesie ist einer der wesentlichen Bestandteile jedes chirurgischen Eingriffs. Es führt zu vorübergehender Bewusstlosigkeit und zum Verlust der Schutzreflexe. Medikamente zur Vollnarkose unterdrücken die Aktivitäten des Zentralnervensystems und führen zu einem völligen Gefühlsverlust. Lokalanästhetika schränken die Übertragung von Nervenimpulsen von der Zielregion zum Rückenmark ein. Der Markt für Anästhesiemedikamente ist nach Arzneimitteltyp (Allgemeinanästhesiemedikamente und Lokalanästhesiemedikamente), Verabreichungsweg (Inhalation, Injektion und andere Verabreichungswege), Anwendung (allgemeine Chirurgie, Schönheitschirurgie, plastische Chirurgie, Zahnchirurgie und andere) segmentiert Anwendungen) und Geographie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 verschiedene Länder in wichtigen Regionen weltweit ab. Der Bericht bietet Marktgrößen und Prognosen zum Wert (in Mio. USD) für die oben genannten Segmente.

| Medikamente zur Allgemeinanästhesie | Propofol |

| Sevofluran | |

| Desfluran | |

| Dexmedetomidin | |

| Remifentanil | |

| Midazolam | |

| Andere Medikamente zur Vollnarkose | |

| Medikamente zur Lokalanästhesie | Bupivacain |

| Ropivacain | |

| Lidocain | |

| Chloroprocain | |

| Prilocain | |

| Benzocain | |

| Andere Medikamente zur Lokalanästhesie |

| Inhalation |

| Injektion |

| Andere Verwaltungswege |

| Generelle Operation |

| Plastische Chirurgie |

| Kosmetische Chirurgie |

| Zahnchirurgie |

| Andere Anwendungen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Medikamententyp | Medikamente zur Allgemeinanästhesie | Propofol |

| Sevofluran | ||

| Desfluran | ||

| Dexmedetomidin | ||

| Remifentanil | ||

| Midazolam | ||

| Andere Medikamente zur Vollnarkose | ||

| Medikamente zur Lokalanästhesie | Bupivacain | |

| Ropivacain | ||

| Lidocain | ||

| Chloroprocain | ||

| Prilocain | ||

| Benzocain | ||

| Andere Medikamente zur Lokalanästhesie | ||

| Auf dem Verwaltungsweg | Inhalation | |

| Injektion | ||

| Andere Verwaltungswege | ||

| Auf Antrag | Generelle Operation | |

| Plastische Chirurgie | ||

| Kosmetische Chirurgie | ||

| Zahnchirurgie | ||

| Andere Anwendungen | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Häufig gestellte Fragen zur Marktforschung für Anästhesiemedikamente

Wie groß ist der globale Markt für Anästhesiemedikamente?

Es wird erwartet, dass der globale Markt für Anästhesiemedikamente im Jahr 2024 ein Volumen von 7,26 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 3,40 % auf 8,57 Milliarden US-Dollar wachsen wird.

Wie groß ist der globale Markt für Anästhesiemedikamente derzeit?

Im Jahr 2024 wird der globale Markt für Anästhesiemedikamente voraussichtlich ein Volumen von 7,26 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem globalen Markt für Anästhesiemedikamente?

Baxter International Inc., Aspen Pharmacare Holdings Limited, B. Braun Melsungen AG, Fresenius SE & Co. KGaA, Pfizer Inc. sind die wichtigsten Unternehmen, die auf dem globalen Markt für Anästhesiemedikamente tätig sind.

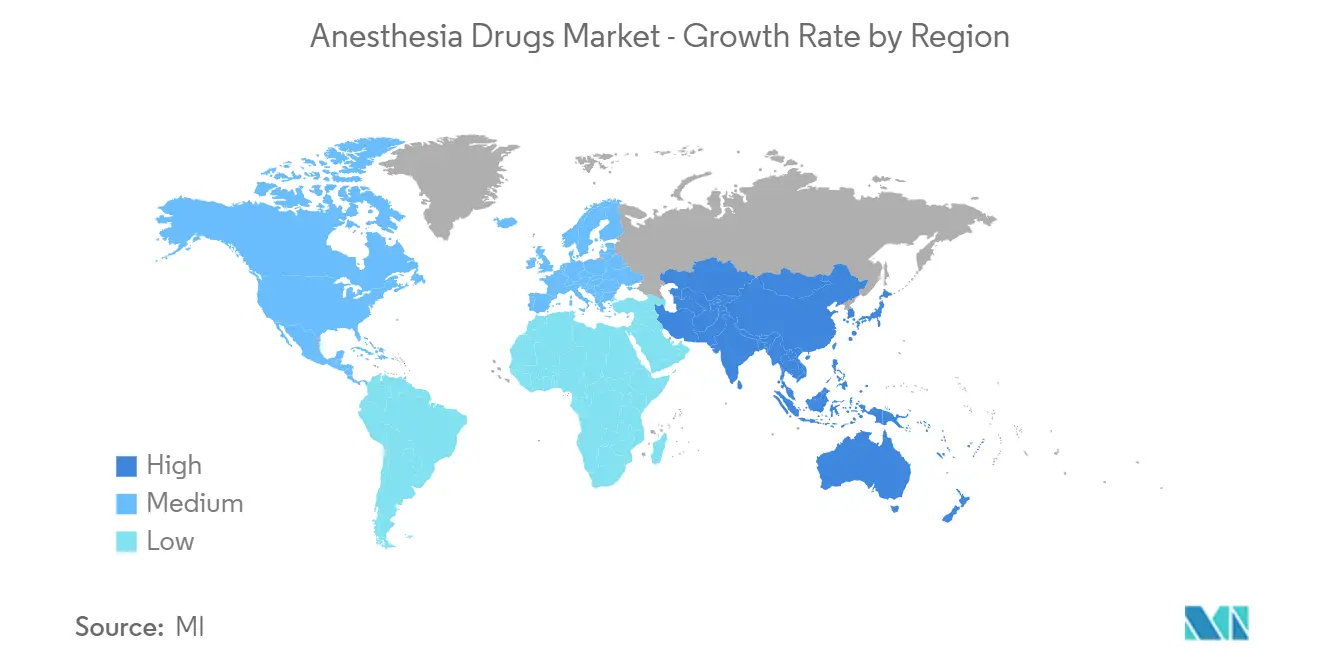

Welches ist die am schnellsten wachsende Region im globalen Markt für Anästhesiemedikamente?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am globalen Markt für Anästhesiemedikamente?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am globalen Markt für Anästhesiemedikamente.

Welche Jahre deckt dieser globale Markt für Anästhesiemedikamente ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die globale Marktgröße für Anästhesiemedikamente auf 7,02 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des globalen Marktes für Anästhesiemedikamente für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des globalen Marktes für Anästhesiemedikamente für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Anästhesiemedikamente

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Anästhesiemedikamenten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Anästhesiemedikamenten umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.