Marktgröße und -anteil für die Wartung, Reparatur und Überholung (MRO) von Verkehrsflugzeugen

Marktanalyse für die Wartung, Reparatur und Überholung (MRO) von Verkehrsflugzeugen von Mordor Intelligence

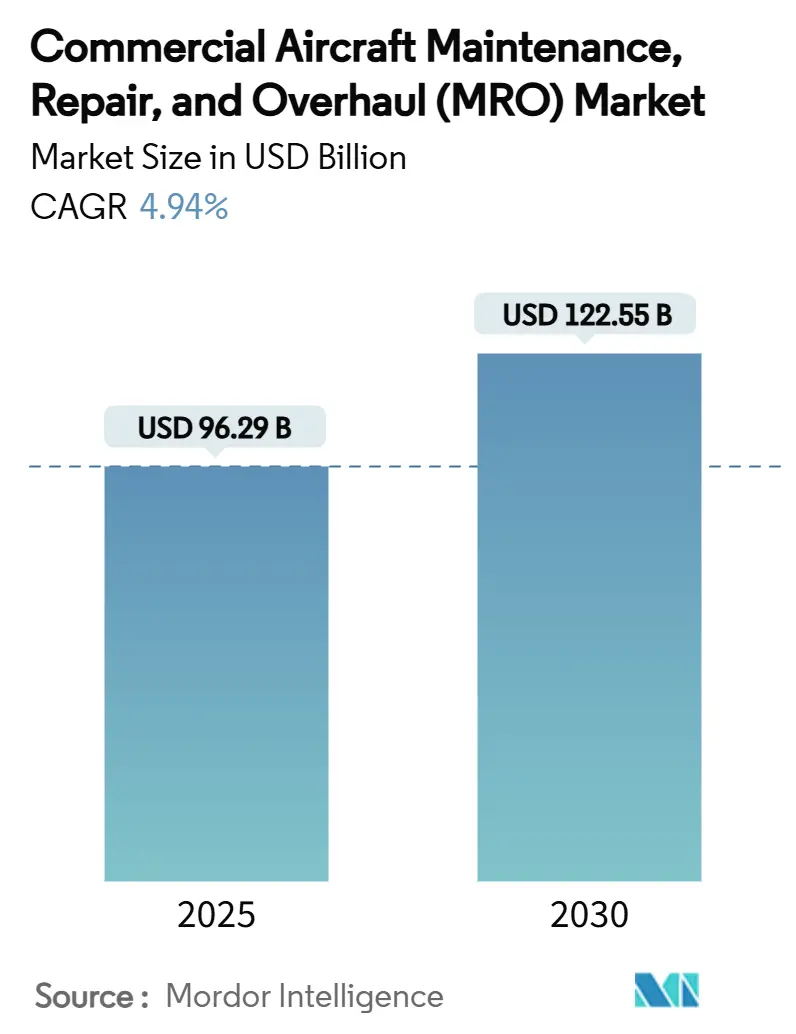

Der Markt für Verkehrsflugzeug-MRO belief sich 2025 auf 96,29 Milliarden USD und wird voraussichtlich bis 2030 eine Marktgröße von 122,55 Milliarden USD erreichen, bei einem Wachstum von 4,94% CAGR. Flottenbetreiber verlängerten weiterhin die Anlagenlebensdauer, sodass schwere Checks und Triebwerks-Werkstattbesuche die dominierenden Ausgabenkategorien blieben. Wachsende Investitionen von Originalgeräteherstellern (OEMs) in globale Servicenetzwerke und der Fokus der Fluggesellschaften auf schnelle Flugzeugwende-Fähigkeiten erhöhten die strukturelle Nachfrage nach digitalen Linienwartungslösungen. Die Konsolidierung unter unabhängigen Anbietern beschleunigte sich, da Skalierung für Supply-Chain-Resilienz und datengesteuerte Services unerlässlich ist. Gleichzeitig begrenzten Technikermangel und Triebwerks-Werkstatt-Engpässe die kurzfristige Kapazitätserweiterung trotz solider Verkehrserholung.

Wichtige Erkenntnisse des Berichts

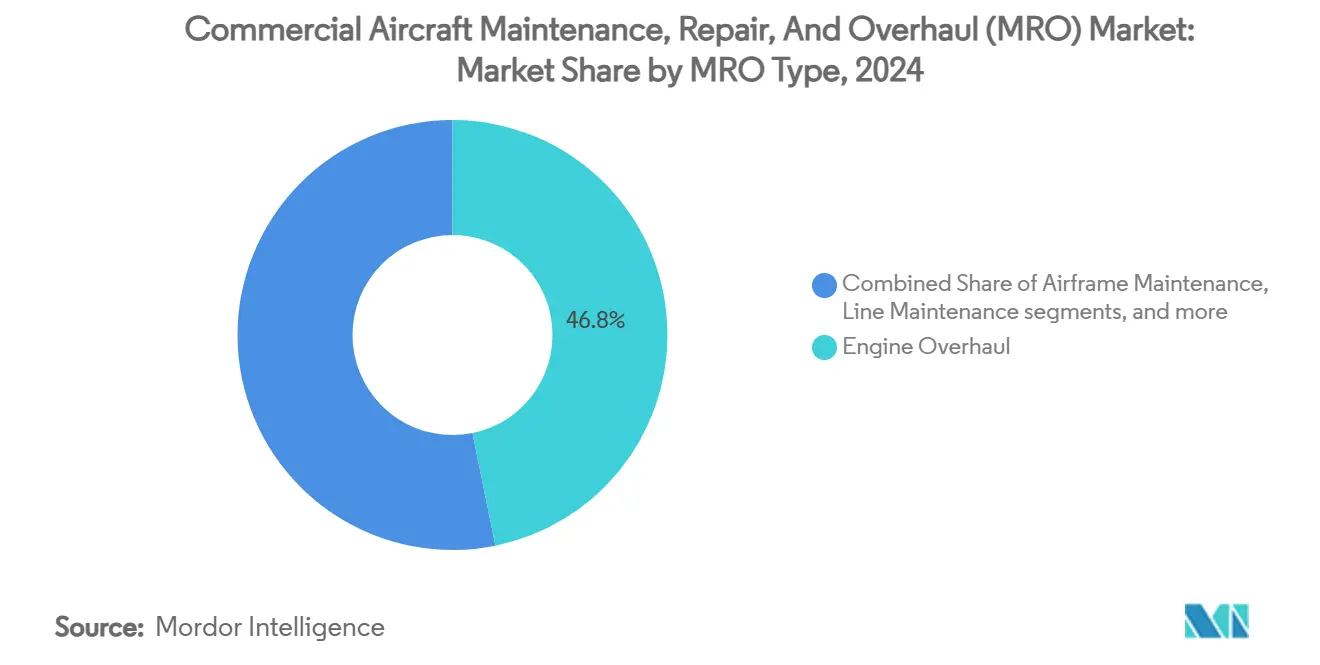

- Nach MRO-Typ führte die Triebwerksüberholung mit 46,80% des Marktanteils für Verkehrsflugzeug-MRO im Jahr 2024, während die Linienwartung voraussichtlich mit einer CAGR von 5,71% bis 2030 wächst.

- Nach Flugzeugtyp machten Starrflügler-Plattformen 95,45% des Verkehrsflugzeug-MRO-Marktes im Jahr 2024 aus; Drehflügler-MRO wird voraussichtlich mit einer schnelleren CAGR von 4,78% bis 2030 expandieren.

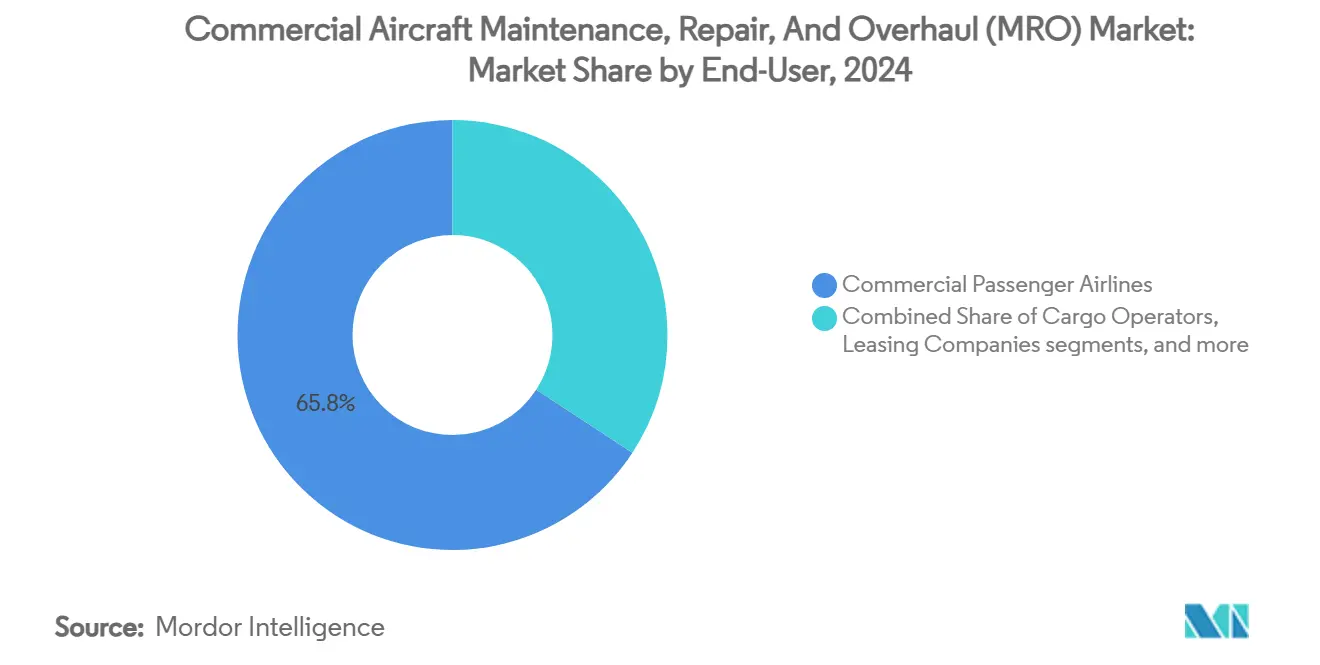

- Nach Endnutzer hielten kommerzielle Passagierfluggesellschaften 78,85% Umsatzanteil im Jahr 2024, während Charterunternehmen die höchste prognostizierte CAGR von 5,37% bis 2030 zeigen.

- Nach Dienstleistertyp kommandierten unabhängige Drittanbieter-MROs 49,32% des Umsatzes im Jahr 2024, dennoch liegen OEM-verbundene Einrichtungen mit einer CAGR von 5,30% vorn.

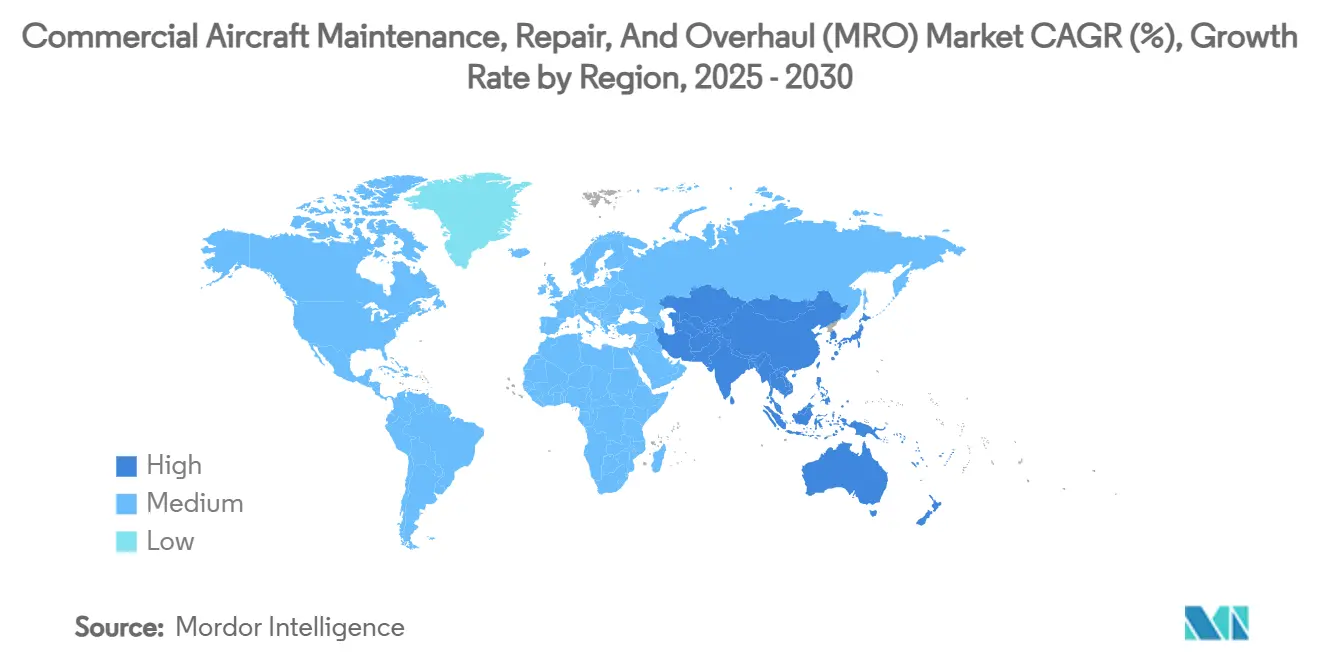

- Nach Region erfasste Nordamerika 38,98% des Umsatzes 2024, während Asien-Pazifik die am schnellsten wachsende Geografie mit einer CAGR von 5,12% ist, unterstützt durch pro-MRO-politische Anreize.

Globale Markttrends und Erkenntnisse für die Wartung, Reparatur und Überholung (MRO) von Verkehrsflugzeugen

Analyse der Treiber-Auswirkungen

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Alternde globale Flotte, die schwere Checks erfordert | +1.2% | Global, mit Konzentration in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Expansion der OEM-Aftermarket-Strategie | +0.8% | Global, angeführt von Nordamerika und Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Steigende Narrowbody-Auslastung nach COVID | +0.9% | Global, am stärksten in Asien-Pazifik und Naher Osten | Kurzfristig (≤ 2 Jahre) |

| Regionale Regierungsanreize für einheimische MRO | +0.6% | Asien-Pazifik-Kern, Überschwappung zu MEA | Mittelfristig (2-4 Jahre) |

| Einführung KI-gestützter vorausschauender Wartung | +0.5% | Nordamerika und EU, Expansion nach APAC | Langfristig (≥ 4 Jahre) |

| Formalisierung der Lieferkette für gebrauchte betriebsbereite Materialien (USM) | +0.4% | Global, mit frühen Gewinnen in Nordamerika | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Alternde globale Flotte, die schwere Checks erfordert

Das durchschnittliche Flottenalter stieg, da Fluggesellschaften Stilllegungen aufschoben, weil neue Lieferslots knapp blieben. Ältere Jets erfordern tiefere Strukturinspektionen, Korrosionsschutz und Komponentenaustausch, was die schweren Wartungsarbeitsstunden pro Flugzeugrumpf erhöht. Unabhängige Hangars in Nordamerika und Europa buchten weiterhin mehrjährige schwere Check-Verträge und sicherten stabile Umsatzsichtbarkeit für den Flugzeug-MRO-Markt.

Expansion der OEM-Aftermarket-Strategie

OEMs investierten mehr als 2 Milliarden USD in Servicenetzwerk-Erweiterungen in den Vereinigten Staaten, Europa und Asien. GE Aerospace allein verpflichtete sich zu 1 Milliarde USD zur Vergrößerung seines Überholungsbereichs, während Safran 1 Milliarde EUR (1,18 Milliarden USD) bereitstellte, um die jährliche LEAP-Triebwerks-Werkstattbesuch-Kapazität auf 1.200 Einheiten zu erhöhen.[1]Quelle: Safran, "Safran Invests Over EUR 1 Billion to Develop a Global MRO Network for its LEAP Engine," safran-group.com Diese Schritte verstärkten die OEM-Kontrolle über proprietäre Reparaturdaten und zogen Airline-Power-by-the-Hour-Verträge an, die den Flugzeug-MRO-Markt vergrößern.

Steigende Narrowbody-Auslastung nach COVID

Single-Aisle-Tageszyklen übertrafen die Werte von 2019, da Fluggesellschaften Kurzstreckenfrequenzen priorisierten. Höhere Auslastung erhöhte ungeplante Komponentenentnahmen und beschleunigte die Linienwartungsnachfrage rund um Hub-Flughäfen. Anbieter, die in mobile Inspektionsgeräte und digitale Slot-Planungstools investierten, eroberten einen zusätzlichen Anteil des Flugzeug-MRO-Marktes, besonders in Asiens schnell wendenden Umgebungen.

Regionale Regierungsanreize für einheimische MRO

Indien beseitigte Waren- und Dienstleistungssteuer-Barrieren und erlaubte 100% ausländische Direktinvestitionen in Wartungseinrichtungen, was Projekte wie Air Indias 35-Hektar-Komplex in Bengaluru stimulierte.[2]Quelle: Safran, "Safran Invests Over EUR 1 Billion to Develop a Global MRO Network for its LEAP Engine," safran-group.com Quelle: Air India, "Air India Commences Construction of Mega MRO Facility in Bengaluru," airindia.com Singapurs Aviation Development Fund bot passende Investitionszuschüsse, während Indonesien Freihandelszonen um Batam erweiterte. Diese politischen Maßnahmen zogen frisches Kapital an, diversifizierten die Lieferbasis und stärkten Asien-Pazifiks Beitrag zum Flugzeug-MRO-Markt.

Analyse der Beschränkungsauswirkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Akuter Mangel an lizenzierten A&P-Technikern | -0.9% | Global, am schwersten in Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Anhaltende Kapazitätskrise bei Triebwerks-Werkstattbesuchen | -0.7% | Global, konzentriert in großen MRO-Zentren | Mittelfristig (2-4 Jahre) |

| Volatilität der Tier-2-Komponentenlieferkette | -0.5% | Global, mit regionalen Variationen | Mittelfristig (2-4 Jahre) |

| OEM-Preiseskalation bei Ersatzteilen | -0.4% | Global, betrifft alle Marktsegmente | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Akuter Mangel an lizenzierten A&P-Technikern

Ruhestandsbedingte Fluktuation übertraf Neuzugänge, besonders in den Vereinigten Staaten, wo Ausbildungsanmeldungen stagnierten. Fluggesellschaften boten Premium-Überstundensätze und beschleunigte Ausbildungsprogramme an, aber Arbeitskräftemangel verlängerte dennoch Bearbeitungszeiten und begrenzte zusätzliche Hangarkapazität, was das Wachstum des Flugzeug-MRO-Marktes zurückhielt.

Anhaltende Kapazitätskrise bei Triebwerks-Werkstattbesuchen

Unerwartete Haltbarkeitsbefunde bei Turbofans der nächsten Generation erhöhten die Werkstattbesuchsraten. Gleichzeitig verlängerten Teilemangel die Arbeitsumfänge, sodass mehrere globale Triebwerkszentren nahezu voll ausgelastet liefen. Fluggesellschaften buchten Slots mehr als ein Jahr im Voraus, und einige leasten Ersatztriebwerke zur Zeitplanabsicherung, was direkte Wartungskosten innerhalb des Flugzeug-MRO-Marktes erhöhte.

Segmentanalyse

Nach MRO-Typ: Triebwerksarbeit kommandiert Investition

Triebwerksüberholung generierte 46,80% des Umsatzes 2024 und unterstreicht die kapitalintensive Natur der Triebwerkswartung innerhalb des Flugzeug-MRO-Marktes. OEM-zertifizierte Zentren erweiterten Werkzeuglinien für LEAP- und GTF-Varianten, während Unabhängige sich auf reife Triebwerksfamilien spezialisierten, um wettbewerbsfähig zu bleiben. Die Marktgröße für Verkehrsflugzeug-MRO in Bezug auf Triebwerksarbeit wird voraussichtlich voranschreiten, da sich Werkstattbesuchsintervalle in Post-Pandemie-Muster einpendeln.

Linienwartung zeigte den höchsten CAGR-Ausblick von 5,71%, da Schnellwende-Services die Umsatztage der Betreiber maximieren. Tablet-basierte Inspektionsapps und tragbare Head-up-Displays verkürzten Routinechecks und verbesserten Gate-Zeit-Disziplin. Da sich Airline-Fahrpläne verdichteten, eroberten Anbieter mit Teams am Flughafen zusätzliche Anteile und verstärkten die breitere Wachstumstrajektorie des Verkehrsflugzeug-MRO-Marktes.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Flugzeugtyp: Starrflügler dominieren, Drehflügler-Nische wächst

Starrflügler-Flotten hielten 95,45% Umsatzanteil im Jahr 2024 und verankern weiterhin die Nachfrage aufgrund des Umfangs kommerzieller Jet-Operationen. Narrowbody-Flugzeuge treiben einen beträchtlichen Teil der Marktgröße für Verkehrsflugzeug-MRO an, wobei Auslastungsmuster die Aufgabenkarten-Frequenz bei Flugzeugrumpf- und Komponentenlinien erhöhen. Widebody-schwere Checks blieben stabil, da die Langstreckenverkehrserholung in gemessenem Tempo fortsetzte.

Die Nachfrage nach Drehflüglern ist kleiner, aber widerstandsfähig, da Verteidigungsmodernisierung und Offshore-Energieprogramme Hubschrauber mit hoher Verfügbarkeit benötigen. Spezialisierte Rotorblatt-Überholungskapazität, strenge Lufttüchtigkeitsanforderungen und Regierungsbudget-Sichtbarkeit erzeugen stabile Margen. Anbieter, die Militärverträge sicherten, fügten einen vorhersagbaren Umsatzstrom hinzu, der die Zyklizität im Starrflügler-dominierten Verkehrsflugzeug-MRO-Markt abpuffert.

Nach Endnutzer: Airline-Skalierung trifft Charter-Agilität

Kommerzielle Passagierfluggesellschaften umfassten 78,85% der Ausgaben im Jahr 2024. Flottenweite Wartungsprogramme und Power-by-the-Hour-Vereinbarungen ermöglichten es Fluggesellschaften, Volumenrabatte zu bündeln und Stückkosten zu reduzieren, was ihre Führung im Verkehrsflugzeug-MRO-Markt verstärkte.

Charterunternehmen, obwohl kleiner, werden voraussichtlich mit 5,37% CAGR wachsen. Geschäftskunden schätzen schnelle Return-to-Service-Zeiten und maßgeschneiderte Kabinenrenovierung, was höhere Arbeitsausbeuten pro Flugzeug bringt. Anbieter, die dedizierte Buchten für mittelgroße Jets anboten, zogen Premium-Arbeitsumfänge an und diversifizierten die gesamten Umsatzströme des Verkehrsflugzeug-MRO-Marktes.

Nach Dienstleistertyp: Unabhängige halten Skalierung, OEMs gewinnen Boden

Unabhängige Drittanbieter-Werkstätten behielten 49,32% Umsatz im Jahr 2024, da flexible Arbeitsmodelle und wettbewerbsfähige Preise kostenbewusste Fluggesellschaften anzogen. Mehrere Unabhängige verfolgten Konsolidierung; AARs 845 Millionen USD-Akquisition von Triumph Groups Product Support-Geschäft erweiterte US- und Asien-Komponentenreparaturkapazität.[3]Quelle: AAR Corp, "AAR Completes Acquisition of Triumph Product Support," aarcorp.com

OEM-verbundene Einrichtungen übertreffen das Marktwachstum und werden durch proprietäre Werkzeuge, technische Daten und langfristige Serviceverträge unterstützt. GE Aerospaces 267 Millionen USD XEOS-Werk in Polen exemplifizierte Kapazitätsaufbau, der auf LEAP-Triebwerke abgestimmt ist. Diese Integration eroberte hochwertige Arbeit von Unabhängigen zurück und verschob Wettbewerbsdynamiken im Verkehrsflugzeug-MRO-Markt.

Geografieanalyse

Nordamerika generierte 38,98% des Umsatzes 2024 aus den großen aktiven Flotten und reifen Wartungsökosystemen der Region. Große Hubs in Atlanta, Dallas und Miami boten umfassende Triebwerks-, Komponenten- und schwere Check-Kapazität sowie effiziente Logistik. Jüngste Investitionen, wie Pratt & Whitneys Vereinbarung mit Delta TechOps zur Steigerung des GTF-Durchsatzes um 30%, verstärkten die Kapazität. Starke Zertifizierungsstandards und digitale Adoption erhielten Produktivitätswachstum aufrecht und hielten den Verkehrsflugzeug-MRO-Markt trotz höherer Arbeitskosten wettbewerbsfähig.

Asien-Pazifik lieferte den schnellsten CAGR-Ausblick von 5,12%, da Fluggesellschaften Flotten erweiterten und Regierungen heimische Wartung incentivisierten. Singapore Aero Engine Services kündigte 242 Millionen USD in neuen Einrichtungen an, während Air India die Arbeit an einem 35-Hektar-Campus in Bengaluru begann, der voraussichtlich 1.200 Arbeitsplätze schafft. Diese Erweiterungen helfen, regionale Ausgaben zu behalten, die zuvor nach Europa oder den Nahen Osten gingen, und erhöhen Asiens Beitrag zum Verkehrsflugzeug-MRO-Markt.

Europa blieb Technologieführer, stand aber unter Kostendruck. Lufthansa Technik genehmigte ein Multi-Milliarden-Euro-Investitionsprogramm, das eine neue schwere Wartungsstätte in Portugal einschloss, um zukünftige Widebody-Arbeitsbelastung zu sichern. Osteuropäische Länder boten wettbewerbsfähige Arbeitskosten und zogen Triebwerksüberholungseinrichtungen wie XEOS in Polen an. Der Nahe Osten nutzte geografische Konnektivität, um transitbezogene Checks anzuziehen. Südamerika entwickelte Nischen-Komponentenreparaturcluster zur Unterstützung von Frachtflotten und gewährleistete ausgewogene Verkehrsflugzeug-MRO-Marktentwicklung weltweit.

Wettbewerbslandschaft

Der Wettbewerb blieb moderat, tendierte aber zur Konsolidierung, da Skalierung für digitale Investitionen und Supply-Chain-Hebelwirkung vital wurde. Boeings 8,3 Milliarden USD-Vereinbarung zum Kauf von Spirit AeroSystems zielte darauf ab, Qualität zu kontrollieren und Produktionslinien zu synchronisieren, was das Interesse von Flugzeugrumpf-OEMs an engerer vertikaler Integration anzeigt. Unabhängiger Marktführer AAR finalisierte mehrere Käufe, die Komponentenreparaturkapazität erweiterten und geografische Reichweite verbreiterten.

Digitale Fähigkeit entpuppte sich als wichtiger Differenziator. Lufthansa Technik führte sein Digital Tech Ops Ecosystem mit Avianca ein, um vorausschauende Wartungsanalytik über gemischte Flotten einzuführen. Safran verstärkte Triebwerks-Gesundheitsüberwachungstools neben seiner globalen Netzwerkerweiterung, während IFS' Akquisition von EmpowerMX cloudbasierte Wartungsausführungssoftware stärkte.

Arbeitsdefizite und Supply-Chain-Risiko ermutigten Joint Ventures, die Kapital, Technologie und Standortvorteile kombinieren. GE Aerospace kooperierte mit Lufthansa Technik für das XEOS-Venture und nutzte deutsche Ingenieurskompetenz und polnische Kostenwettbewerbsfähigkeit. West Star Aviations Verkauf an Greenbriar Equity hob Private-Equity-Interesse an spezialisierten Business-Aviation-MRO-Nischen hervor. Anbieter, die integrierte, technologiebasierte Services liefern konnten, positionierten sich, um längerfristige Verträge zu gewinnen und Anteile im Verkehrsflugzeug-MRO-Markt zu steigern.

Branchenführer für die Wartung, Reparatur und Überholung (MRO) von Verkehrsflugzeugen

-

Lufthansa Technik AG

-

AAR CORP.

-

Delta Air Lines, Inc.

-

Hong Kong Aircraft Engineering Company Limited (HAECO)

-

Safran SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- März 2025: GE Aerospace und Lufthansa Technik eröffneten Polens 267 Millionen USD XEOS LEAP-Triebwerkszentrum mit dem Ziel von 250 jährlichen Überholungen.

- Oktober 2024: GE Aerospace kündigte seine Pläne an, bis Ende 2026 über 130 Millionen USD in seine Wartungs-, Reparatur- und Überholungs- (MRO) und Komponentenreparatureinrichtungen in Europa zu investieren, als Teil seiner globalen 1 Milliarden USD MRO-Ausgabeninitiative. Die Initiative zielt darauf ab, Kapazität zu erhöhen, Bearbeitungszeiten zu reduzieren und Reparaturkapazitäten mit fortschrittlichen Technologien zu erweitern.

Umfang des globalen Marktberichts für die Wartung, Reparatur und Überholung (MRO) von Verkehrsflugzeugen

Flugzeug-MRO bezieht sich auf Überholung, Inspektion, Reparatur oder Modifikation eines Flugzeugs oder seiner Komponenten.

Der Markt für Flugzeugwartung, -reparatur und -überholung (MRO) ist nach MRO-Typ und Geografie segmentiert. Der Markt ist nach MRO-Typ in Flugzeugrumpf-, Triebwerks-, Komponenten- und Linienwartung segmentiert. Die Kabineninnraum-Modifikationen und -reparaturen wurden mit dem Komponentensegment betrachtet. Der Studienumfang ist auf MRO-Services in Verkehrsflugzeugen beschränkt und umfasst keine Militär- und Allgemeinluftfahrtflugzeuge. Der Bericht deckt auch die Marktgrößen und Prognosen für den Flugzeug-MRO-Markt in wichtigen Ländern verschiedener Regionen ab. Die Marktgröße wird für jedes Segment in Werten (USD) bereitgestellt.

| Flugzeugrumpf-Wartung |

| Triebwerksüberholung |

| Komponentenreparatur und -überholung |

| Linienwartung |

| Starrflügler | Narrowbody-Flugzeuge |

| Widebody-Flugzeuge | |

| Regionaltransportflugzeuge | |

| Drehflügler |

| Kommerzielle Passagierfluggesellschaften |

| Frachtbetreiber |

| Leasingunternehmen |

| Charterunternehmen |

| Airline-verbundene MROs |

| Unabhängige Drittanbieter-MROs |

| OEM-verbundene MROs |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Russland | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Restlicher Asien-Pazifik-Raum | ||

| Südamerika | Brasilien | |

| Restliches Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | ||

| Türkei | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Restliches Afrika | ||

| Nach MRO-Typ | Flugzeugrumpf-Wartung | ||

| Triebwerksüberholung | |||

| Komponentenreparatur und -überholung | |||

| Linienwartung | |||

| Nach Flugzeugtyp | Starrflügler | Narrowbody-Flugzeuge | |

| Widebody-Flugzeuge | |||

| Regionaltransportflugzeuge | |||

| Drehflügler | |||

| Nach Endnutzer | Kommerzielle Passagierfluggesellschaften | ||

| Frachtbetreiber | |||

| Leasingunternehmen | |||

| Charterunternehmen | |||

| Nach Dienstleistertyp | Airline-verbundene MROs | ||

| Unabhängige Drittanbieter-MROs | |||

| OEM-verbundene MROs | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Russland | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Australien | |||

| Restlicher Asien-Pazifik-Raum | |||

| Südamerika | Brasilien | ||

| Restliches Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | |||

| Türkei | |||

| Restlicher Naher Osten | |||

| Afrika | Südafrika | ||

| Restliches Afrika | |||

In dem Bericht beantwortete Schlüsselfragen

Wie groß ist der aktuelle Flugzeug-MRO-Markt?

Der Flugzeug-MRO-Markt wurde 2025 auf 96,29 Milliarden USD bewertet und wird voraussichtlich bis 2030 122,55 Milliarden USD erreichen, bei einem Wachstum von 4,94% CAGR.

Welches MRO-Segment generiert den meisten Umsatz?

Triebwerksüberholung führt und erfasst 46,80% des Umsatzes 2024, hauptsächlich aufgrund der Komplexität und Kosten moderner Triebwerke.

Welche Region wächst am schnellsten in der Flugzeugwartung?

Asien-Pazifik zeigt die höchste prognostizierte CAGR von 5,12% bis 2030, unterstützt durch Regierungsanreize und steigende Flottenzahlen.

Wie verändern OEMs die Wettbewerbslandschaft?

OEMs investieren Milliarden zur Expansion markengebundener Servicenetzwerke und nutzen proprietäre Daten und Werkzeuge, um langfristige Wartungsverträge zu gewinnen.

Was ist die größte Herausforderung für MRO-Anbieter heute?

Ein Mangel an lizenzierten Technikern und begrenzte Triebwerks-Werkstattkapazität sind die unmittelbarsten Beschränkungen, verlängern Bearbeitungszeiten und treiben Kosten höher.

Warum wird erwartet, dass Linienwartung schnell wächst?

Fluggesellschaften benötigen schnelle Flugzeugwende-Fähigkeit zur Maximierung täglicher Auslastung, sodass die Nachfrage nach flughafennaher, technologiebasierter Linienwartung schneller steigt als andere Kategorien.

Seite zuletzt aktualisiert am: