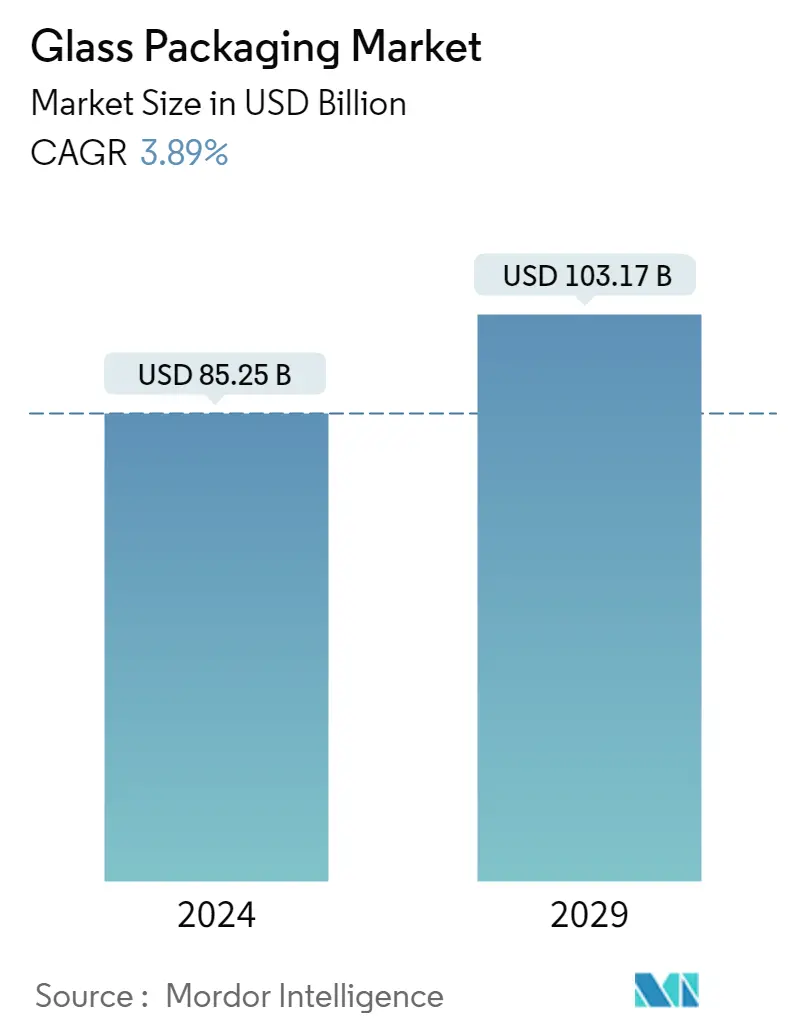

Marktgröße für Glasverpackungen

| Studienzeitraum | 2019 - 2029 |

| Marktgröße (2024) | USD 85.25 Milliarden |

| Marktgröße (2029) | USD 103.17 Milliarden |

| CAGR(2024 - 2029) | 3.89 % |

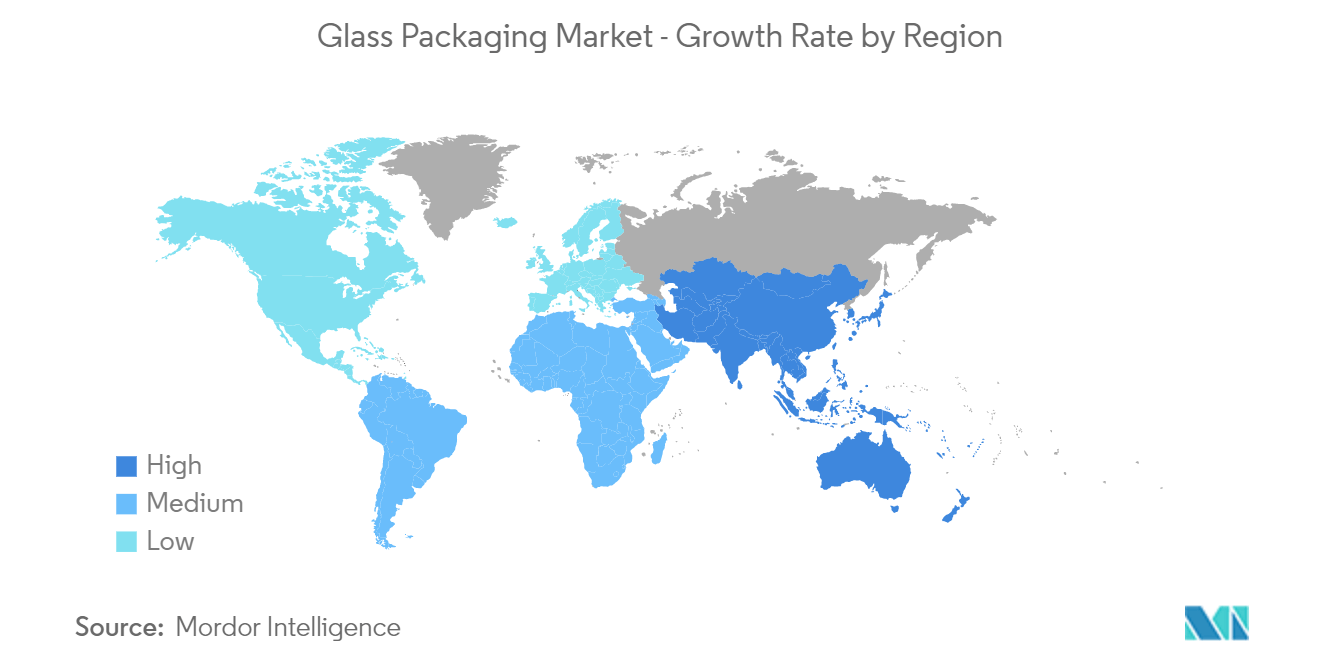

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

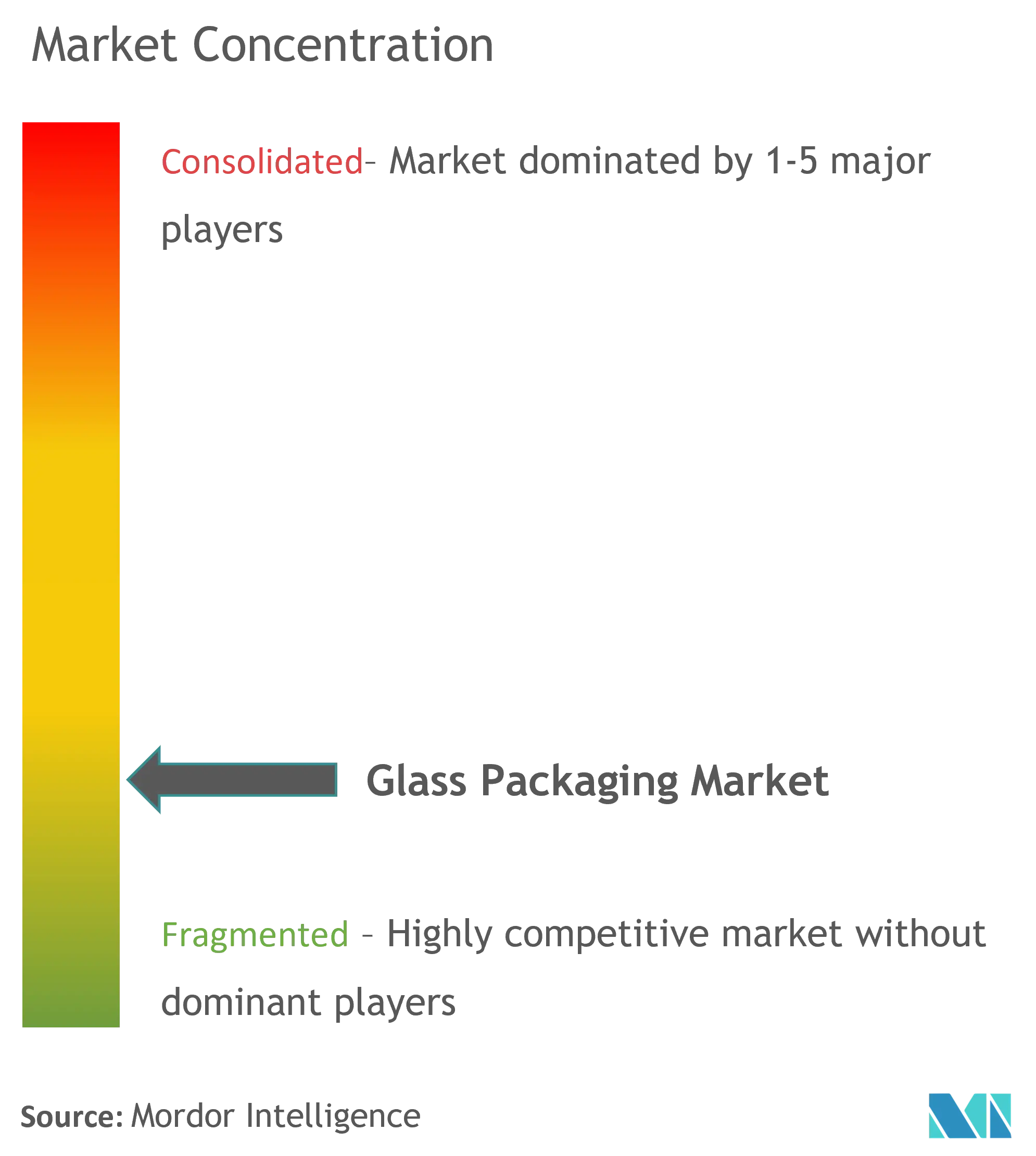

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Glasverpackungen

Die Größe des Glasverpackungsmarkts wird im Jahr 2024 auf 85,25 Milliarden US-Dollar geschätzt und soll bis 2029 103,17 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,89 % im Prognosezeitraum (2024–2029) entspricht.

Glasverpackungen gelten als eine der vertrauenswürdigsten Verpackungsformen im Hinblick auf Gesundheit, Geschmack und Umweltsicherheit. Glasverpackungen gelten als hochwertig und bewahren die Frische und Sicherheit des Produkts. Dadurch kann trotz der starken Konkurrenz durch Kunststoffverpackungen eine kontinuierliche weltweite Nutzung in einer Reihe von Endverbraucherbranchen sichergestellt werden.

- Die steigende Nachfrage der Verbraucher nach sicheren und gesünderen Verpackungen trägt dazu bei, dass Glasverpackungen in verschiedenen Kategorien wachsen. Darüber hinaus machen innovative Technologien zum Prägen, Formen und Hinzufügen künstlerischer Veredelungen zu Glas Verpackungen aus Glas bei Endverbrauchern attraktiver. Darüber hinaus stimulieren Faktoren wie die steigende Nachfrage nach umweltfreundlichen Produkten und die steigende Nachfrage aus dem Lebensmittel- und Getränkemarkt das Marktwachstum.

- Auch die Recyclingfähigkeit von Glas macht es zum umweltfreundlichsten Verpackungstyp. Leichtglas ist zu einer bedeutenden Innovation geworden, da es die gleiche Widerstandsfähigkeit wie herkömmliche Glasmaterialien und eine höhere Stabilität bietet und so die Menge an Rohstoffen und den CO2-Ausstoß reduziert.

- Nach Angaben der European Container Glass Federation (FEVE) gibt es in ganz Europa 162 Produktionsstätten. Behälterglas leistet einen wesentlichen Beitrag zur europäischen Realwirtschaft und beschäftigt etwa 50.000 Menschen, während es entlang der gesamten Lieferkette zahlreiche Beschäftigungsmöglichkeiten schafft.

- Aus regionaler Sicht verzeichnen Schwellenländer wie Indien und China aufgrund der steigenden Pro-Kopf-Ausgaben der Verbraucher und der sich ändernden Lebensstile eine hohe Nachfrage nach Bier, Erfrischungsgetränken und Apfelwein. Allerdings bremsen die steigenden Betriebskosten und der zunehmende Einsatz von Ersatzprodukten wie Kunststoffen und Zinn das Marktwachstum.

- Eine der größten Herausforderungen für den Markt ist die zunehmende Konkurrenz durch alternative Verpackungsformen wie Aluminiumdosen und Kunststoffbehälter. Da diese Artikel leichter sind als sperriges Glas, erfreuen sie sich bei Herstellern und Kunden aufgrund der geringeren Transport- und Transportkosten zunehmender Beliebtheit.

- Glasverpackungen galten während der COVID-19-Pandemie in den meisten Ländern als eine wichtige Industrie. Die Branche verzeichnet eine erhöhte Nachfrage aus der Lebensmittel- und Getränkebranche sowie der Pharmabranche. Die Nachfrage nach Glasverpackungen aus dem FB- und Pharmasektor ist gestiegen, da die COVID-19-Pandemie zu einer größeren Nachfrage nach Medikamentenflaschen, Lebensmittelgläsern und Getränkeflaschen geführt hat.

- Darüber hinaus erkannten Verbraucher während der Pandemie die nachhaltigen Vorteile von Glasverpackungen. In einer von Branchenexperten durchgeführten Umfrage unter über 10.000 Verbrauchern aus 10 Ländern wurden Kartons auf Glas- und Papierbasis als am nachhaltigsten und Verpackungen mit mehreren Substraten als am wenigsten nachhaltig angesehen.

Markttrends für Glasverpackungen

Getränkeindustrie hält höchsten Marktanteil

- Premiumisierungstrends haben bei der Auswahl von Glasverpackungen für verschiedene Getränkekategorien, einschließlich Erfrischungsgetränke, eine Rolle gespielt. Erfrischungsgetränke nehmen aufgrund ihrer weltweiten Beliebtheit einen erheblichen Anteil am untersuchten Markt ein. Erfrischungsgetränke gibt es in einer großen Vielfalt an Geschmacksrichtungen und Formaten, sodass für jeden Trinkanlass etwas Passendes dabei ist.

- Der Markt für Glasverpackungen in der alkoholischen Getränkeindustrie steht in starker Konkurrenz durch das Segment der Metallverpackungen in Form von Dosen. Aufgrund der Verwendung von Premiumprodukten wird jedoch erwartet, dass das Unternehmen seinen Anteil im Prognosezeitraum halten wird. Das Wachstum wird bei verschiedenen Getränkeprodukten wie Säften, Kaffee, Tee, Suppen und milchfreien Getränken erwartet.

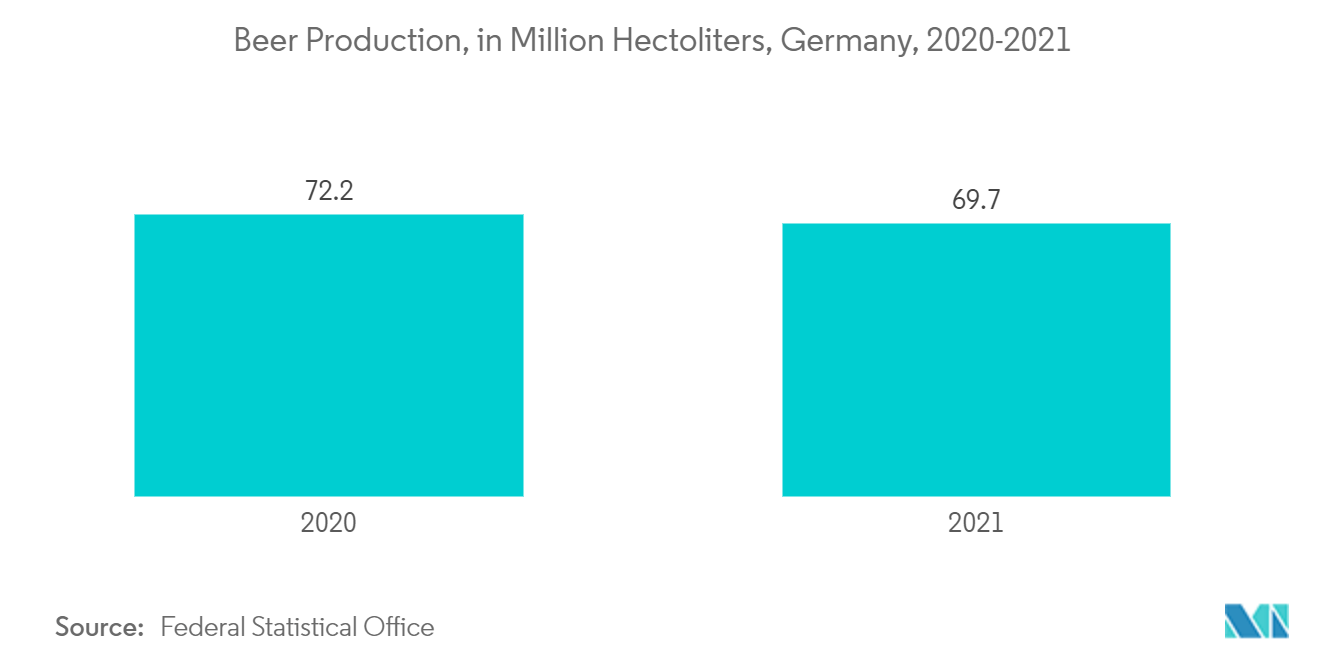

- Unter den alkoholischen Getränken verzeichnete Bier in den letzten Jahren ein enormes Wachstum. Der Großteil des Biervolumens wird in Glasflaschen verkauft, was den Bedarf an höheren Produktionsraten in der Glasverpackungsindustrie erhöht. Die steigende Nachfrage nach Premium-Varianten alkoholischer Getränke treibt das Wachstum von Glasflaschen voran. Auch Entwicklungsländer wie Indien zeigen eine viel höhere Qualitätswahrnehmung von Bier.

- Mehrweg-Glasflaschen sind für Unternehmen eine kostengünstige Möglichkeit, ihre Produkte zu liefern. Diese Verpackungsform wird vor allem in der alkoholfreien Getränkeindustrie eingesetzt. Etwa 70 % der verwendeten Flaschen für natürliches Mineralwasser bestehen aus Kunststoff. Die Auswahl an Verpackungsmaterialien für Flaschenwasser nimmt unter Berücksichtigung von Umweltaspekten zu.

- Getränkehersteller wie Coke und PepsiCo versuchen, Plastikverpackungen zu vermeiden. PepsiCo möchte beispielsweise bis zum Jahr 2025 die Verwendung von 67 Milliarden Plastikflaschen verhindern, und die Alternative hierfür sollen Glasflaschen sein.

- Die weltweite Milchindustrie erlebt einen Wandel von Plastik- zu Glasflaschen, angetrieben durch die Nachfrage der Verbraucher nach umweltfreundlicher Milch. Molkereiunternehmen wie Milk More und Parker Dairies haben einen erheblichen Anstieg der Nachfrage nach Glasflaschen festgestellt, da die Verbraucher in ihren Bemühungen, die Umwelt zu schonen, bereit sind, für diesen Service etwas mehr als für Plastik zu zahlen.

- Die Einführung von Growlern und nachhaltigen Gläsern/Bechern hat es Schankstuben und Mikrobrauereien ermöglicht, ihre Umsätze durch Lieferung und Mitnahme zu steigern.

Der asiatisch-pazifische Raum hält den größten Marktanteil

- Der zunehmende Konsum alkoholischer Getränke treibt das Marktwachstum im asiatisch-pazifischen Raum voran. Die Bierverpackungsindustrie im asiatisch-pazifischen Raum wird hauptsächlich durch veränderte kulturelle Trends, wachsende Bevölkerungszahlen, Urbanisierung und die wachsende Beliebtheit von Bier bei jüngeren Menschen angetrieben. Aufgrund verschiedener Investitionen und der zunehmenden Verbreitung von Bier in verschiedenen Regionen wird erwartet, dass sich in dieser Region wechselnde Trends fortsetzen, die wiederum den Markt für Glasflaschen und -behälter beleben können.

- China ist einer der größten Pharmamärkte der Welt. Im Vergleich zu vielen Industrieländern sind die Gesundheitsausgaben immer noch bescheiden. Das Land verbessert kontinuierlich seine inländischen Fähigkeiten in der Arzneimittelforschung und -entwicklung sowie seine inländische Arzneimittelproduktion, sodass die Regierung einer wachsenden Zahl von Chinesen eine erschwingliche Gesundheitsversorgung bieten kann.

- Darüber hinaus ist der Alkoholkonsum in China im Laufe der Jahre deutlich gestiegen. Nach Angaben der in Brasilien ansässigen Bank Banco do Nordeste wird erwartet, dass der Konsum alkoholischer Getränke in China in den kommenden Jahren die Nachfrage nach Glasverpackungen erhöhen wird. Außerdem versuchen viele Hersteller alkoholischer Getränke, im Land zu expandieren, um die Chance zu nutzen.

- Darüber hinaus legt Japan Wert auf das Recycling von Glasbehältern und -flaschen, um seinen CO2-Fußabdruck zu verringern, und hat im ganzen Land mehrere Glasrecyclinganlagen gebaut. Derzeit gibt es über 18 Glasrecyclinganlagen, die Glasflaschen und -behälter zur Herstellung von Glaskügelchen und -pulver annehmen. Die robuste Recycling-Infrastruktur fördert in gewisser Weise den Einsatz von Glasverpackungen aufgrund ihrer funktionalen Eigenschaftsvorteile.

- Auch Entwicklungsländer wie Indien haben den Bierkonsum erhöht. Die Wiederverwendung von Verpackungslösungen aus Glas, insbesondere von Flaschen, nimmt in Indien zu, da indische Verbraucher Wert auf Gesundheit legen; Sie bevorzugen Glasverpackungen gegenüber anderen Optionen, da diese ein Auslaugen von der Oberfläche verhindern.

Überblick über die Glasverpackungsindustrie

Der globale Markt für Glasverpackungen ist aufgrund der starken Präsenz wichtiger Akteure weltweit hart umkämpft. Der Wettbewerb ist auch aufgrund des Vorhandenseins von Ersatzstoffen intensiv, da viele Unternehmen der Branche versuchen, kontinuierlich Innovationen einzuführen, um ihren Marktanteil zu halten.

- März 2022 – Die HEINZ-GLAS GmbH Co. KGaA hat am Standort Kleintettau eine neue Glasschmelzwanne in Betrieb genommen. Das Projekt umfasste Investitionen in Höhe von rund 15 Millionen Euro (14,795 Millionen US-Dollar).

- Januar 2022 – Gerresheimer gibt bekannt, dass es seine Kapazitäten für Glasfläschchen am Standort Wertheim und an zwei weiteren Standorten in den USA und China erweitert. Das Unternehmen investierte in die Produktion in Wertheim, um die Fläschchenkapazität um 150 Millionen Einheiten pro Jahr zu erhöhen.

Marktführer für Glasverpackungen

-

Piramal Glass Private Limited

-

Owens-Illinois Inc.

-

Amcor Plc

-

Westpack LLC

-

Gerresheimer AG

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Glasverpackungen

- Juni 2022 – Der in den USA ansässige Hybridverpackungsanbieter Berlin Packaging übernimmt Verrerie du Comtat, einen in Frankreich ansässigen Anbieter von Glasverpackungen für Wein- und Olivenölmärkte.

- April 2022 – Ardagh Glass Packaging North America, ein Unternehmen der Ardagh Group, gab die Aufnahme neuer Produkte in sein Portfolio bekannt. Das Unternehmen bietet jetzt auf seiner BuyOurBottles-Website zwei neue Bierflaschen an, eine 12-Unzen-Flasche mit langem Hals und eine 22-Unzen-Flasche im belgischen Stil.

- Januar 2022 – Berlin Packaging, einer der weltweit größten Anbieter von Hybridverpackungen, hat die Übernahme des Le Parfait-Geschäfts und der Marken von OI France SAS abgeschlossen. Le Parfait ist bekannt für seine ikonischen Gläser und Deckel, die von OI France SAS und seinen Tochtergesellschaften hergestellt werden.

Marktbericht für Glasverpackungen – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE

4.1 Marktübersicht

4.2 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.2.1 Bedrohung durch neue Marktteilnehmer

4.2.2 Verhandlungsmacht der Käufer

4.2.3 Verhandlungsmacht der Lieferanten

4.2.4 Bedrohung durch Ersatzprodukte

4.2.5 Wettberbsintensität

4.3 Analyse der Branchenwertschöpfungskette

4.4 Branchenrichtlinien

4.5 Bewertung der Auswirkungen von COVID-19 auf den Markt

5. MARKTDYNAMIK

5.1 Marktführer

5.1.1 Steigende Nachfrage nach umweltfreundlichen Produkten

5.1.2 Steigende Nachfrage aus dem Lebensmittel- und Getränkemarkt

5.2 Marktbeschränkungen

5.2.1 Steigende Betriebskosten

5.2.2 Zunehmender Einsatz von Ersatzprodukten (Kunststoff)

6. TECHNOLOGIE-SCHNAPPSCHUSS

7. MARKTSEGMENTIERUNG

7.1 Nach Endverbraucherbranche

7.1.1 Essen

7.1.2 Getränk

7.1.3 Körperpflege

7.1.4 Gesundheitspflege

7.1.5 Haushaltspflege

7.1.6 Andere Endbenutzer (Landwirtschaft usw.)

7.2 Nach Geographie

7.2.1 Nordamerika

7.2.1.1 Vereinigte Staaten

7.2.1.2 Kanada

7.2.2 Europa

7.2.2.1 Großbritannien

7.2.2.2 Deutschland

7.2.2.3 Frankreich

7.2.2.4 Rest von Europa

7.2.3 Asien-Pazifik

7.2.3.1 China

7.2.3.2 Indien

7.2.3.3 Japan

7.2.3.4 Rest des asiatisch-pazifischen Raums

7.2.4 Lateinamerika

7.2.4.1 Brasilien

7.2.4.2 Mexiko

7.2.4.3 Rest Lateinamerikas

7.2.5 Naher Osten und Afrika

7.2.5.1 Saudi-Arabien

7.2.5.2 Vereinigte Arabische Emirate

7.2.5.3 Südafrika

7.2.5.4 Rest des Nahen Ostens und Afrikas

8. WETTBEWERBSFÄHIGE LANDSCHAFT

8.1 Firmenprofile

8.1.1 Piramal Glass Private Limited

8.1.2 Owens-Illinois Inc.

8.1.3 WestPack LLC

8.1.4 Gerresheimer AG

8.1.5 Hindustan National Glass & Industries Ltd.

8.1.6 Ardagh Group

8.1.7 HEINZ-GLAS GmbH & Co. KGaA

8.1.8 Agrado Sa

8.1.9 SGD S.A. (SGD Pharma)

8.1.10 AAPL Solutions Pvt Ltd

8.1.11 Crestani SRL

9. INVESTITIONSANALYSE

10. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der Glasverpackungsindustrie

Glas ist eines der beliebtesten Verpackungsmaterialien für Verbraucher, denen ihre Gesundheit und die Umwelt am Herzen liegen. Es wird aus rein natürlichen, nachhaltigen Rohstoffen hergestellt. Glasverpackungen bewahren den Geschmack oder das Aroma des Produkts und bewahren die Integrität oder Gesundheit von Lebensmitteln und Getränken.

Der Glasverpackungsmarkt ist nach Endverbraucherindustrie (Lebensmittel, Getränke, Körperpflege, Gesundheitswesen, Haushaltspflege) und Geografie segmentiert.

| Nach Endverbraucherbranche | ||

| ||

| ||

| ||

| ||

| ||

|

| Nach Geographie | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

Häufig gestellte Fragen zur Marktforschung für Glasverpackungen

Wie groß ist der Glasverpackungsmarkt?

Es wird erwartet, dass die Größe des Glasverpackungsmarkts im Jahr 2024 85,25 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 3,89 % bis 2029 auf 103,17 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Glasverpackungen derzeit?

Im Jahr 2024 wird die Marktgröße für Glasverpackungen voraussichtlich 85,25 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Glasverpackungsmarkt?

Piramal Glass Private Limited, Owens-Illinois Inc., Amcor Plc, Westpack LLC, Gerresheimer AG sind die wichtigsten Unternehmen, die auf dem Glasverpackungsmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Glasverpackungsmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Glasverpackungsmarkt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil im Glasverpackungsmarkt.

Welche Jahre deckt dieser Glasverpackungsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Glasverpackungsmarktes auf 82,06 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Glasverpackungsmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Glasverpackungsmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der Glasverpackungsindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Glasverpackungen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Glasverpackungen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.