Marktgröße für Geräte zur Wundversorgung in Deutschland

| Studienzeitraum | 2021 - 2029 |

| Basisjahr für die Schätzung | 2023 |

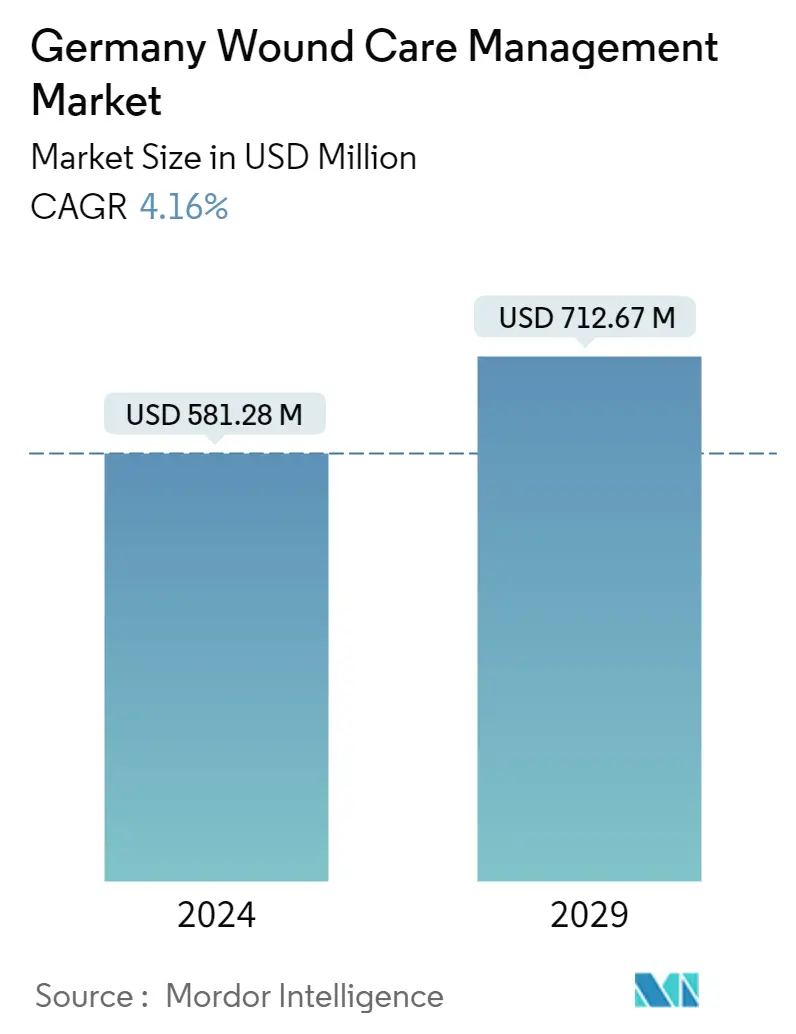

| Marktgröße (2024) | USD 581.28 Millionen |

| Marktgröße (2029) | USD 712.67 Millionen |

| CAGR(2024 - 2029) | 4.16 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Geräte zur Wundversorgung in Deutschland

Die Größe des deutschen Marktes für Wundversorgungsmanagement wird im Jahr 2024 auf 581,28 Millionen US-Dollar geschätzt und soll bis 2029 712,67 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,16 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie führte zu schwerwiegenden Störungen im Gesundheitswesen, einschließlich der Behandlung verletzter Patienten. Anstatt die Wundheilung zu verhindern, bestand das Hauptziel der Wundversorgung während der Pandemie darin, erhebliche Wundkomplikationen zu minimieren, Krankenhausaufenthalte zu reduzieren und chirurgische Eingriffe zu vermeiden. Laut der vom International Wound Journal im Februar 2021 veröffentlichten Studie behinderte die Pandemie in Deutschland den Zugang zur klinischen Versorgung chronischer Wunden. Allerdings hatten die Einschränkungen keine nennenswerten Auswirkungen auf die Lebensqualität im Zusammenhang mit der Wundversorgung oder der häuslichen Pflege. Trotz ihrer offensichtlichen Vorteile in der Wundversorgung, insbesondere vor dem Hintergrund der Pandemie, wird Telemedizin in Deutschland im Vergleich zu früher kaum eingesetzt. Daher wird erwartet, dass der Markt für Wundversorgungsmanagement weiter wächst, mit erheblichen Auswirkungen im Prognosezeitraum.

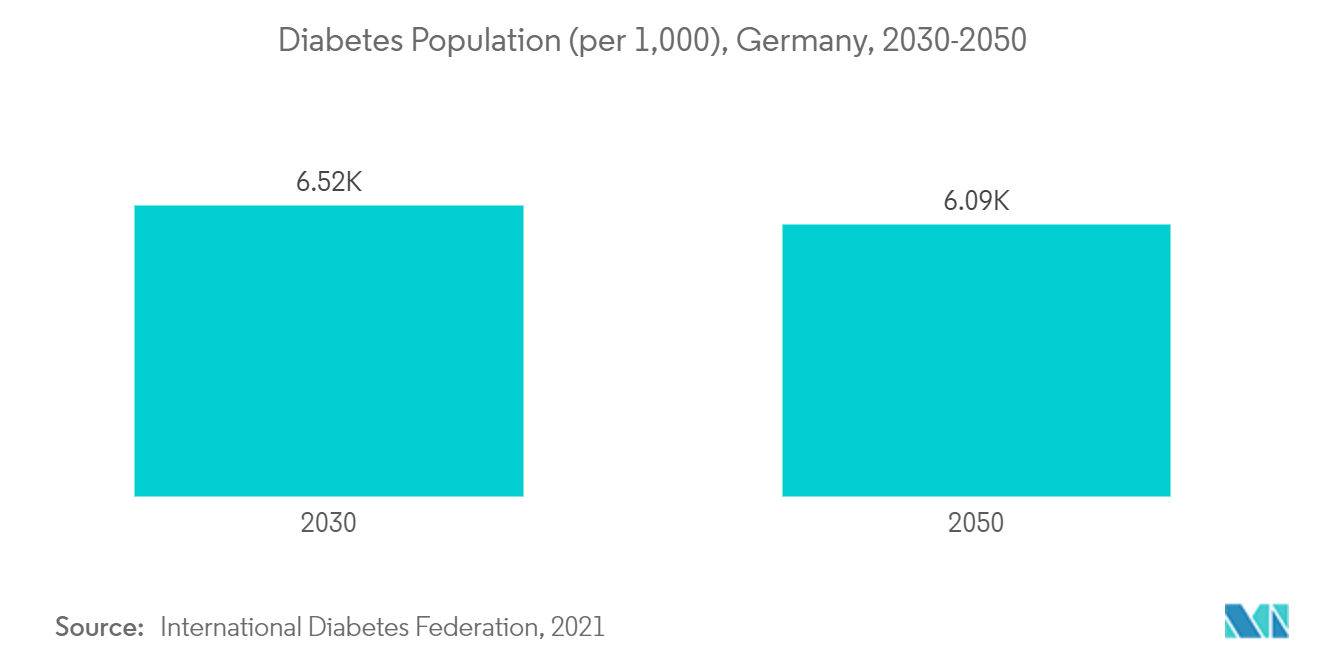

Es wird erwartet, dass die zunehmenden Fälle von chronischen Wunden, Geschwüren und diabetischen Geschwüren in Deutschland das Wachstum des Marktes vorantreiben werden. Angesichts der zunehmenden Diabetesfälle in Deutschland und der zunehmenden Wahrscheinlichkeit, dass Diabetiker ein diabetisches Geschwür entwickeln, wird erwartet, dass der Markt für Wundversorgungsmanagement deutlich wachsen wird. Nach Angaben der International Diabetes Federation 2021 waren in Deutschland im Jahr 2021 6.199,9 Tausend Menschen an Diabetes erkrankt, bis 2030 soll die Zahl um 6.519,7 Tausend steigen. Aufgrund der zunehmenden Prävalenz von Diabetes, einem wichtigen Risikofaktor für die Entstehung von Fußgeschwüren, wird die Nachfrage nach Wundversorgung steigen und im Prognosezeitraum voraussichtlich deutlich zunehmen.

Die Marktexpansion dürfte durch die Tatsache unterstützt werden, dass Marktteilnehmer häufig neue Produkte auf den Markt bringen und in ihren spezifischen Segmenten unterschiedliche Wachstumsstrategien anwenden. Beispielsweise einigten sich das deutsche Unternehmen Schülke Mayr GmbH (schülke) und Bactiguard im Juni 2021 auf eine exklusive Vertriebsvereinbarung für Wundversorgungslösungen für deutsche Krankenhäuser. Diese Vereinbarungen werden das Wundversorgungsmanagement auf verschiedene Gesundheitseinrichtungen weiter ausweiten und voraussichtlich das Wachstum des Marktes vorantreiben.

Allerdings könnten Erstattungsprobleme und die hohen Produktkosten das Marktwachstum im Prognosezeitraum bremsen.

Markttrends für Geräte zur Wundversorgung in Deutschland

Es wird erwartet, dass das diabetische Fußgeschwür (DFU) mit chronischer Wunde im Prognosezeitraum den Markt dominieren wird

Das diabetische Fußgeschwür (DFU) ist eine Art chronischer Wunde, die aufgrund von Faktoren wie einer zunehmenden Belastung durch Diabetes und neuen Methoden zur Behandlung von Wunden, die durch diabetische Fußgeschwüre verursacht werden, voraussichtlich im Laufe der Zeit erhebliche Auswirkungen haben wird.

Laut dem von Diabetes Res Clin Pract veröffentlichten Studienbericht. Im Februar 2021 lag in Deutschland die kumulative DFU-Rezidivrate über 15 Jahre bei etwa 70 %. Bei Patienten, die schon einmal ein Geschwür hatten, ist die Wahrscheinlichkeit höher, dass in der Zukunft ein weiteres Geschwür auftritt. Daher wird erwartet, dass die zunehmende Wiederholungsrate von DFU das Wachstum des Segments im Prognosezeitraum ankurbeln wird. Darüber hinaus würde die neue Analyse von Wundversorgungsprodukten für eine effiziente Anwendung zu erschwinglichen Kosten dazu beitragen, dass der Markt schneller wächst und das Marktwachstum vorantreibt.

Beispielsweise berichtete ein im August 2021 in der Fachzeitschrift Int Wound veröffentlichter Studienbericht, dass eine Kosteneffektivitätsanalyse bei deutschen Patienten mit mäßig bis stark nässenden Unterschenkelgeschwüren, die superabsorbierende Wundauflagen anstelle der Standardbehandlung verwenden, eine um 2,57 % höhere Heilungschance hat. Daher helfen Studien zu Wundversorgungsprodukten dabei, ein wirksames Wundversorgungsmanagement zu finden, das dem Patienten eine hohe Chance auf Heilung von Fußgeschwüren bietet und das Wachstum des Marktes vorantreibt.

Es wird erwartet, dass Wundauflagen im Rahmen der Wundversorgung im Prognosezeitraum einen erheblichen Marktanteil haben werden

Ein Wundverband ist eine sterile Auflage oder Kompresse, die auf eine Wunde aufgetragen wird, um die Heilung zu fördern und die Wunde vor weiteren Schäden zu schützen. Im Gegensatz zu einem Verband, der am häufigsten dazu verwendet wird, einen Verband an Ort und Stelle zu halten, ist ein Verband so konzipiert, dass er in direktem Kontakt mit der Wunde steht. Viele moderne Verbände sind selbstklebend, und diese modernen Verbände tragen aufgrund ihrer Effizienz bei der Wundversorgung zu einem schnellen Wachstum des Marktes bei.

So veröffentlichte beispielsweise der deutsche Medizintechnikhersteller curea Medical im Februar 2022 eine Studie, in der die Wirksamkeit des Aktivkohle-Wundverbandes curea P1 duo active mit einem silberhaltigen, nicht klebenden Schaumverband (Allevyn Ag) verglichen wurde, der sich als überlegen erwies in Bezug auf die Reduzierung der Wundfläche. Daher ist es wahrscheinlich, dass diese Art von Vergleichsstudien zu Wundauflagen den Patienten effiziente Produkte für eine bessere Genesung bieten und dazu beitragen, dass der Markt im Studienzeitraum wächst.

Darüber hinaus erweitern die Neuzukäufe bei den wichtigsten Marktteilnehmern in Deutschland das Wundauflagen-Portfolio und tragen zum Wachstum des Marktes bei. Evonik hat beispielsweise das deutsche Biotech-Unternehmen JeNaCell übernommen. Durch die Akquisition erweitert Evonik sein Biomaterialportfolio um biotechnologisch gewonnene Cellulose. Das von JeNaCell entwickelte naturidentische Material wird in der Medizintechnik und Dermatologie zur Behandlung von Wunden und Verbrennungen sowie in der hydroaktiven Hautpflege eingesetzt. Aufgrund der oben genannten Variablen, wie z. B. neue Forschungen und Akquisitionen, wird erwartet, dass das untersuchte Segment im Prognosezeitraum wächst.

Branchenüberblick über Geräte zur Wundversorgung in Deutschland

Die führenden Hersteller des Wundversorgungsmanagement-Marktes konzentrieren sich auf die Markterweiterung ihrer Produktportfolios. Deutschland ist eine entwickelte Nation, die von anderen entwickelten Ländern in Europa umgeben ist. Zu den Akteuren gehören 3M, B. Braun SE, Coloplast Group, Smith Nephew, Medtronic, Convatec Group PLC, Paul Hartmann AG, Molnlycke Health Care, Integra Lifesciences und Cardinal Health.

Marktführer für Geräte zur Wundversorgung in Deutschland

-

Smith & Nephew

-

Coloplast Group

-

B. Braun SE

-

Medtronic

-

3M

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Geräte zur Wundversorgung in Deutschland

- Oktober 2022 Freudenberg, ein deutsches Unternehmen, bringt eine elastische Variante seiner flexiblen Superabsorber für moderne Wundauflagen auf den Markt. Die Superabsorber erhöhen den Tragekomfort für den Patienten, ermöglichen eine längere Tragedauer und reduzieren so die Häufigkeit von Verbandwechseln.

- September 2022 Evonik unterzeichnet einen Vertrag mit dem medizintechnischen Beratungs- und Vertriebsunternehmen Coopmed über den Vertrieb der Wundauflage Epicite. Mit dieser Vereinbarung wird Coopmed Epicite, das aus biosynthetischer Zellulose hergestellt wird, exklusiv auf dem deutschen Markt für die Behandlung chronischer Wunden vertreiben.

Deutschland Marktbericht für Geräte zur Wundversorgung – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktübersicht

4.2 Marktführer

4.2.1 Zunehmende Belastung durch chronische Wunden, Geschwüre, diabetische Geschwüre und geriatrische Bevölkerung

4.2.2 Technologische Fortschritte

4.3 Marktbeschränkungen

4.3.1 Hohe Produktkosten und Erstattungsprobleme

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Bedrohung durch neue Marktteilnehmer

4.4.2 Verhandlungsmacht von Käufern/Verbrauchern

4.4.3 Verhandlungsmacht der Lieferanten

4.4.4 Bedrohung durch Ersatzprodukte

4.4.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG (Marktgröße nach Wert – USD Mio.)

5.1 Nach Produkt

5.1.1 Wundversorgung

5.1.1.1 Verbände

5.1.1.2 Bandagen

5.1.1.3 Hydrogel-Verbände

5.1.1.4 Aktuelle Wirkstoffe

5.1.1.5 Andere Wundversorgungsgeräte

5.1.2 Wundverschluss

5.1.2.1 Nahtmaterial und Klammergeräte

5.1.2.2 Gewebekleber, Dichtmittel und Kleber

5.2 Nach Wundtyp

5.2.1 Chronische Wunde

5.2.1.1 Diabetisches Fußgeschwür

5.2.1.2 Druckgeschwür

5.2.1.3 Arterielles und venöses Geschwür

5.2.1.4 Andere chronische Wunde

5.2.2 Akute Wunde

5.2.2.1 Chirurgische Wunden

5.2.2.2 Verbrennungen

5.2.2.3 Andere akute Wunden

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Firmenprofile

6.1.1 3M

6.1.2 B. Braun SE

6.1.3 Cardinal Health Inc

6.1.4 Coloplast Group

6.1.5 Convatec Group PLC

6.1.6 Integra Lifesciences

6.1.7 Molnlycke Health Care

6.1.8 Medtronic

6.1.9 Paul Hartmann AG

6.1.10 Smith & Nephew

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Branchensegmentierung für Geräte zur Wundversorgung in Deutschland

Produkte zur Wundversorgung werden hauptsächlich zur Behandlung komplexer Wunden eingesetzt. Wunden und Verletzungen sind häufige Leiden, von denen weltweit Milliarden Menschen betroffen sind. Die Produkte weisen eine hohe Resistenz gegen Umweltinhibitoren und Fremdpartikel auf und werden aus verschiedenen Gründen von einer Krankenschwester auf Anordnung und Aufsicht des Arztes verwendet.

Der Germann-Markt für Wundversorgungsmanagement ist segmentiert nach Produkt (Wundversorgung (Verbände, Bandagen, Hydrogel-Verbände, topische Mittel und Wundversorgungsgeräte), Wundverschluss (Nahtmaterial und Klammergeräte, Gewebekleber, Dichtmittel und Leim)), Wundtyp ( chronische Wunde (diabetisches Fußgeschwür, Druckgeschwür, arterielles und venöses Geschwür und andere chronische Wunden) und akute Wunde (chirurgische Wunden, Verbrennungen und andere akute Wunden)). Der Bericht bietet Werte in Mio. USD für alle oben genannten Segmente.

| Nach Produkt | ||||||||||||

| ||||||||||||

|

| Nach Wundtyp | ||||||||||

| ||||||||||

|

Häufig gestellte Fragen zur Marktforschung für Geräte zur Wundversorgung in Deutschland

Wie groß ist der deutsche Markt für Wundversorgungsmanagement?

Es wird erwartet, dass der Markt für Wundversorgungsmanagement in Deutschland im Jahr 2024 581,28 Millionen US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,16 % auf 712,67 Millionen US-Dollar wachsen wird.

Wie groß ist der Markt für Wundversorgungsmanagement in Deutschland derzeit?

Im Jahr 2024 wird der Markt für Wundversorgungsmanagement in Deutschland voraussichtlich 581,28 Millionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem deutschen Markt für Wundversorgungsmanagement?

Smith & Nephew, Coloplast Group, B. Braun SE, Medtronic, 3M sind die wichtigsten Unternehmen, die auf dem deutschen Markt für Wundversorgungsmanagement tätig sind.

Welche Jahre deckt dieser deutsche Markt für Wundversorgungsmanagement ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des deutschen Marktes für Wundversorgungsmanagement auf 558,06 Millionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des deutschen Marktes für Wundversorgungsmanagement für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des deutschen Marktes für Wundversorgungsmanagement für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht zum Wundversorgungsmanagement in Deutschland

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Wundversorgungsmanagement in Deutschland im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des Wundversorgungsmanagements in Deutschland umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.