Marktgröße und Marktanteil des deutschen Veterinärmedizin-Marktes

Analyse des deutschen Veterinärmedizin-Marktes von Mordor Intelligence

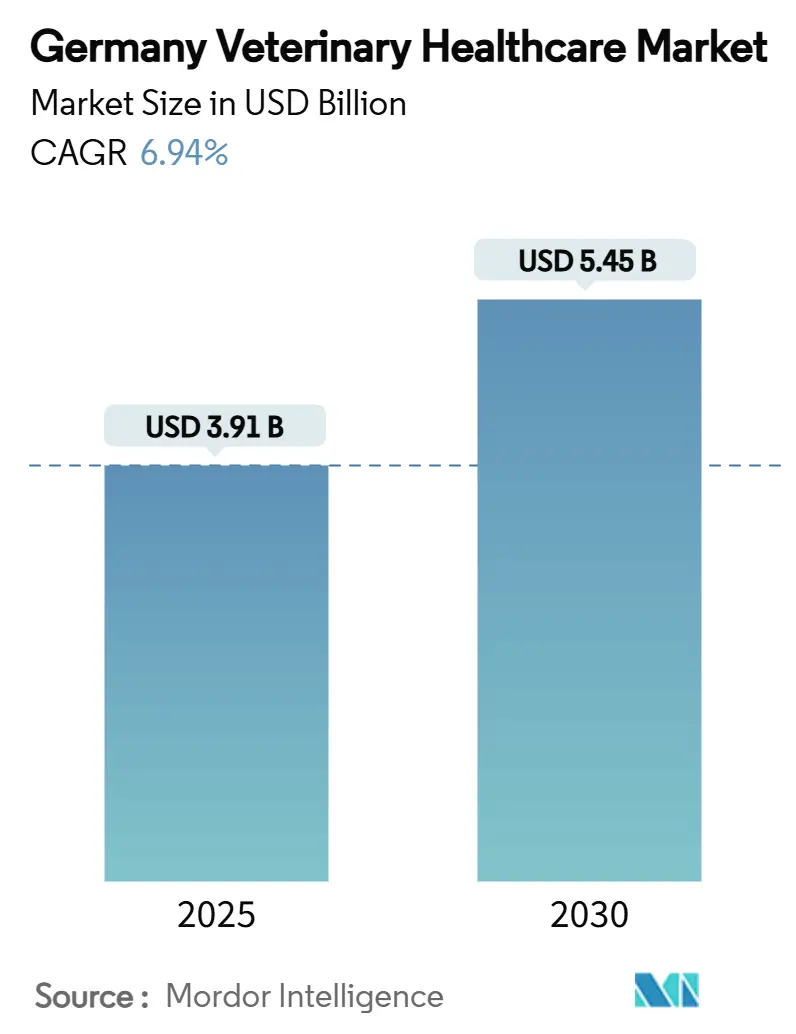

Die Marktgröße der deutschen Veterinärmedizin erreichte 3,90 Milliarden USD im Jahr 2025 und wird voraussichtlich mit einer CAGR von 6,94% auf 5,45 Milliarden USD bis 2030 voranschreiten. Stabile Heimtierhaltung, strengere Nutztiergesundheitsvorschriften und schnelle diagnostische Innovationen unterstützen diese Expansion. Eine Haustierpopulation von 33,9 Millionen Tieren untermauert die wiederkehrende Nachfrage, während zunehmende zoonotische Bedrohungen und der erste heimische Maul- und Klauenseuche-Fall seit 1988 die Notwendigkeit robuster Präventionsprogramme verstärken. Digitale Werkzeuge wie KI-gestützte Hämatologie-Analysatoren und Telekonsultationsplattformen verbessern die Praxiseffizienz und unterstützen die Versorgung ländlicher Gebiete. Unternehmenskonsolidierung unter Herstellern beschleunigt Produkteinführungen, und steigende Tierkrankenversicherungsaufnahme erweitert die Erschwinglichkeit für höherwertige Versorgung. Jedoch bremsen Arbeitskräftemangel und obligatorische Gebührenordnungen die kurzfristige Wachstumsdynamik.

Wichtige Berichtsergebnisse

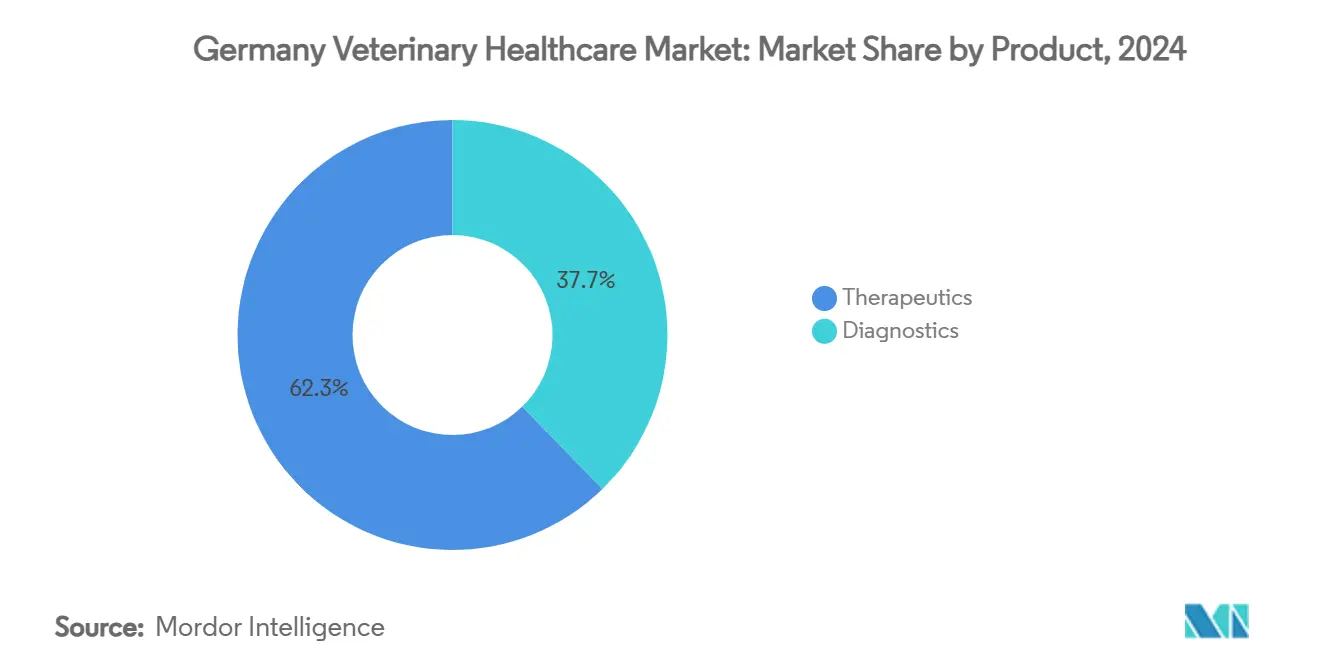

- Nach Produkttyp führten Therapeutika mit 62,34% Marktanteil im deutschen Veterinärmedizin-Markt im Jahr 2024, während Diagnostika voraussichtlich mit einer CAGR von 7,54% bis 2030 expandieren werden.

- Nach Tierart machten Hunde und Katzen 46,54% der deutschen Veterinärmedizin-Marktgröße im Jahr 2024 aus; Geflügel wird voraussichtlich mit einer CAGR von 6,89% bis 2030 wachsen.

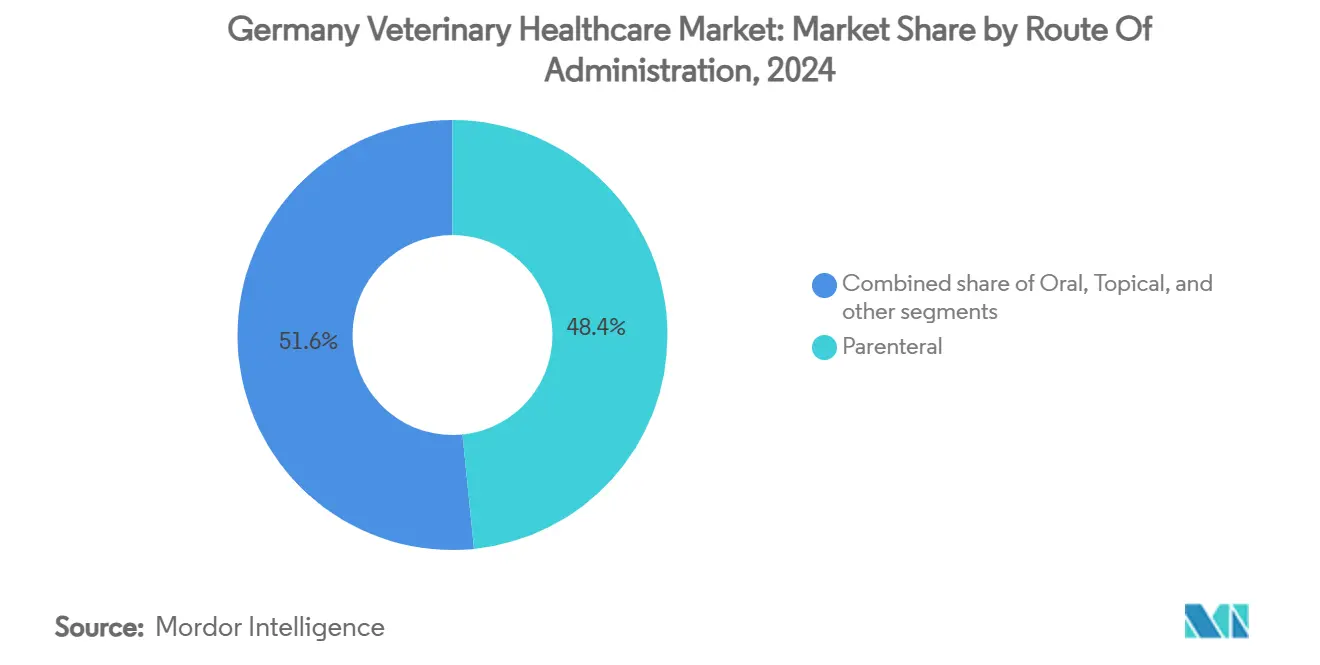

- Nach Verabreichungsweg hielten parenterale Formulierungen 48,43% Marktanteil im deutschen Veterinärmedizin-Markt im Jahr 2024, während orale Produkte mit einer CAGR von 6,64% voranschreiten.

- Nach Endnutzer beherrschten Krankenhäuser und Kliniken 57,87% der deutschen Veterinärmedizin-Marktgröße im Jahr 2024; Point-of-Care-Testing-Bereiche zeigen die schnellste Entwicklung mit 7,86% CAGR.

Trends und Erkenntnisse des deutschen Veterinärmedizin-Marktes

Treiber-Auswirkungsanalyse

| Treiber | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Wachstum der Heimtierpopulation | +1.2% | Urbane Zentren bundesweit | Mittelfristig (2-4 Jahre) |

| Anstieg der Zoonose-Inzidenz | +0.8% | National mit ländlichem Fokus | Kurzfristig (≤2 Jahre) |

| Staatliche Tiergesundheitsinitiativen | +0.6% | Bundesweit, EU-konform | Langfristig (≥4 Jahre) |

| Fortschritte in Veterinärdiagnostik und Telemedizin | +1.1% | Ballungsräume | Mittelfristig (2-4 Jahre) |

| Ausweitung der Tierkrankenversicherung | +0.4% | Bundesweit | Langfristig (≥4 Jahre) |

| Wandel zu präventiver Nutztierversorgung | +0.7% | Intensive Landwirtschaftsregionen | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Wachstum der Heimtierpopulation

Steigende Haustierhaltung unterstützt kontinuierliche Servicenachfrage, da 44% der deutschen Haushalte mindestens ein Tier hielten im Jahr 2024[1]Zentralverband Zoologischer Fachbetriebe, `Heimtierstatistik 2024,` zzf.de. Generationswandel positioniert Haustiere als Familienmitglieder und fördert Zahlungsbereitschaft für fortschrittliche Behandlungen. Alleinstehende und Paare in städtischen Wohnungen steigern Pro-Kopf-Ausgaben, und pandemiebedingte Adoptionsraten bei Familien mit Kindern verankern langfristiges Wachstum. Diese Umgebung unterstützt Spezialkliniken, Onkologie-Services und Ernährungsberatung.

Anstieg der Zoonose-Inzidenz

Klimawandel und grenzüberschreitender Handel intensivieren Erregerausbreitung. Vektor-übertragene Bedrohungen wie Lyme-Borreliose, die bis zu 200.000 Menschen jährlich betrifft, drängen Besitzer zu Zeckenschutzmitteln[2]Robert Koch-Institut, `Vektor-übertragene Krankheiten in Deutschland,` rki.de. Schmallenberg-Seroprävalenz sprang auf 40,15% in 2023 und unterstreicht virale Unberechenbarkeit. Der Maul- und Klauenseuche-Ausbruch im Januar 2025 löste schnelle Eindämmung aus und verdeutlicht, wie ein Ereignis durch Lieferketten nachhallt. Robuste Überwachungs- und Impfprogramme gewinnen daher Priorität.

Staatliche Tiergesundheitsinitiativen

Umsetzung des Tierarzneimittelgesetzes richtet nationale Politik an EU-Verordnung 2019/6 aus und zielt auf 50% Antibiotika-Reduktion bis 2030. DART 2030 harmonisiert human-tierärztliche antimikrobielle Stewardship, und obligatorisches Herdengesundheitsmanagement steigert Milchleistung auf 10.195 kg pro Kuh. Bundesförderung für das Hannoveraner Skills Lab stärkt klinische Ausbildungskapazität und mildert Arbeitskräftemangel.

Fortschritte in Veterinärdiagnostik und Telemedizin

Point-of-Care-Werkzeuge von Zoetis liefern Referenzlabor-Qualitätshämatologie in Minuten und verkürzen Entscheidungszyklen. KI-Zytologie-Systeme straffen Lymphknoten-Screening, und tragbare Sensoren ermitteln Echtzeitvitalwerte ohne Fixierung. Telekonsultation-Aufnahme bleibt bescheiden aufgrund rechtlicher Unklarheiten, jedoch reduzieren Remote-Nachsorgen Praxisstau und erweitern ländliche Reichweite.

Hemmnisse-Auswirkungsanalyse

| Hemmnisse-Auswirkungsanalyse | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Kosten fortschrittlicher Veterinärversorgung | -0.9% | Am stärksten in ländlichen Gebieten | Mittelfristig (2-4 Jahre) |

| Strenger regulatorischer Genehmigungsprozess | -0.5% | Bundesweit, EU-Aufsicht | Langfristig (≥4 Jahre) |

| Mangel an qualifizierten Veterinärfachkräften | -0.7% | Ländliche und Kleinstadtkliniken | Kurzfristig (≤2 Jahre) |

| Ethische Bedenken bezüglich Tierversuchen in F&E | -0.3% | Bundesweit, akademische Zentren | Langfristig (≥4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Kosten fortschrittlicher Veterinärversorgung

Obligatorische Gebührenrevisionen erhöhten Verfahrenspreise um etwa 50% in 2022 und belasteten Budgets trotz Qualitätsvorteilen. Begrenzte Versicherungsdurchdringung bedeutet, dass Besitzer Operationen und MRT-Scans selbst finanzieren und manchmal Versorgung aufschieben. Nutztierproduzenten wägen Premiumimpfstoffe gegen dünne Margen ab, und eskalierende Studentenschulden schrecken Klinikgründungen in einkommensschwachen Bezirken ab und erhalten Zugangsunterschiede aufrecht.

Strenger regulatorischer Genehmigungsprozess

Duale Behördenaufsicht erfordert umfangreiche Dossiers und Pharmakovigilanz-Berichterstattung und verlängert Time-to-Market für neuartige Medikamente. Kleinere Hersteller tragen unverhältnismäßige Kosten, kooperieren oft mit größeren Firmen oder steigen aus. Neue PFAS-Richtlinien für Futterzusätze führen zusätzliche Datenanforderungen ein, während antimikrobielle Reduktionsziele teure Reformulierungen vor Markteinführung erfordern.

Segmentanalyse

Nach Produkt: Therapeutika dominieren inmitten diagnostischer Innovation

Therapeutika trugen 62,34% zur deutschen Veterinärmedizin-Marktgröße in 2024 bei, verankert durch Impfstoffe und Parasitizide. Geflügelimmunisierungen gegen Marek-Krankheit und Geflügelpest bleiben kritisch, und gezielte Antiparasitika schützen Heimtiere vor vektor-übertragenen Krankheiten. Anti-Infektiva stehen unter Volumenbeschränkungen, profitieren aber von Premiumpreisen für Last-Resort-Moleküle. Medizinische Futterzusätze bieten nicht-antibiotische Wachstumsunterstützung für Schweine und Broiler.

Diagnostika, mit 7,54% CAGR expandierend, erfassen Wert aus molekularen Panels, die Therapien an BRAF- oder KIT-Mutationen bei Hundekrebsarten anpassen. KI-unterstützte Bildgebung erhöht Röntgendurchsatz, während On-Farm-PCR-Kits schnelle Ausbruchseindämmungsregeln erfüllen. Diese Konvergenz von regulatorischer Nachfrage und Technologie befeuert Segmentbeschleunigung.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Tierart: Heimtiere führen, während Geflügel beschleunigt

Hunde und Katzen hielten 46,54% Marktanteil im deutschen Veterinärmedizin-Markt in 2024 und spiegeln hohe Haushaltsdurchdringung und Bereitschaft wider, Spezial-Onkologie oder orthopädische Eingriffe zu finanzieren. Katzenspezifische Angsttherapien wie Pregabalin-Orallösungen zielen darauf ab, die Versorgungslücke zu schließen, wo nur 40% der Katzen jährlich Kliniken besuchen.

Geflügel, prognostiziert mit 6,89% CAGR zu wachsen, reagiert auf dichte Produktionsumgebungen, die umfassende Impfung und Wasserqualitätsüberwachung benötigen. H5N1-Ereignisse haben Investitionen in multivalente Impfstoffe validiert, und PFAS-freie Futterzusätze gewinnen Traktion zur Erfüllung von Exportstandards.

Nach Verabreichungsweg: Parenterale Dominanz durch orale Innovation herausgefordert

Injektables hielten 48,43% Marktanteil im deutschen Veterinärmedizin-Markt in 2024, geschätzt für Dosisgenauigkeit und schnellen Wirkungseintritt in Herdengesundheitskampagnen. Monoklonale Antikörper wie Bedinvetmab exemplifizieren Premium-Parenterale mit dokumentierter Sicherheit aus 25 Millionen globalen Dosen.

Orale Verabreichung, mit 6,64% CAGR steigend, kapitalisiert auf Besitzerpräferenz für stressfreie Verabreichung. Langlebigkeitstabletten, die auf kaninen Stoffwechselrückgang abzielen, und schmackhafte Suspensionen für Katzenangst verkörpern diesen Komforttrend. Bei Nutztieren bietet mediziniertes Futter skalierbare Verteilung bei Einhaltung neuer Rückstandsgrenzen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Krankenhäuser dominieren, während Point-of-Care-Testing aufsteigt

Krankenhäuser und Kliniken erfassten 57,87% der deutschen Veterinärmedizin-Marktgröße in 2024 und bieten Operationssäle und Bildgebung. Arbeitskräftemangel - der 78,5% der europäischen Länder betrifft - treibt Konsolidierung unter Unternehmensgruppen voran, die zu regionsübergreifender Personalbeschaffung fähig sind.

Point-of-Care-Bereiche, mit 7,86% CAGR voranschreitend, integrieren kartuschbasierte CBC-Analysatoren, die 90-Sekunden-Panels durchführen und externe Laborkosten senken. Ländliche mobile Kliniken setzen diese Geräte ein, um sofortige Behandlungspläne zu liefern und Standards ohne physische Expansion zu erhöhen.

Geografieanalyse

Deutschland verankert Europas größte Heimtier-Wirtschaft mit 7 Milliarden EUR Umsatz in 2024. Urbane Korridore wie Berlin-Hamburg beherbergen dichte Kliniknetze, während geringe Tierarztdichte in östlichen ländlichen Bezirken Telemedizin und mobile Einheiten erfordern. Bundesweite Überwachungsinfrastruktur, einschließlich des Friedrich-Loeffler-Instituts, koordiniert schnelle Antigenbank-Deployment während Ausbrüchen. Nationale antimikrobielle Verkäufe fielen von 89,2 mg/PCU in 2016 auf 69,9 mg/PCU in 2022 und positionieren Deutschland als regionalen Maßstab[3]European Medicines Agency, `Verkäufe veterinärer antimikrobieller Mittel 2023,` ema.europa.eu. Grenzüberschreitende Ausrichtung mit EU-One-Health-Programmen erleichtert Austausch genomischer Pathogendaten und stärkt prädiktive Analytik.

Wettbewerbslandschaft

Deutschlands Veterinärmedizin-Markt bleibt mäßig konsolidiert, wobei die 25 Mitgliedsunternehmen des Bundesverbands für Tiergesundheit mehr als 90% der nationalen Verkäufe kontrollieren. Marktführerschaft liegt bei multinationalen Firmen wie Zoetis, Boehringer Ingelheim, Elanco und Ceva, die von umfangreichen Produktportfolios und etablierten Vertriebsnetzen profitieren. Ihre Größe unterstützt nachhaltige F&E-Ausgaben und hilft ihnen, Deutschlands duales Behördengenehmigungssystem zu navigieren und hohe Eintrittsbarrieren für kleinere Rivalen aufrechtzuerhalten.

Technologieadoption ist zum primären Wettbewerbshebel geworden. Zoetis führte KI-gestützte Point-of-Care-Hämatologie- und -Zytologie-Plattformen ein, die diagnostische Durchlaufzeiten verkürzen und Klinikbeziehungen vertiefen. Boehringer Ingelheim erweiterte seine Impfstoff-Pipeline durch Akquisition von Saiba Animal Health und unterstreicht strategischen Wandel zu Biologika für chronische Haustierkrankheiten. Start-ups wie Loyal zielen auf Nischenchancen ab, einschließlich Langlebigkeitstherapeutika für alternde Hunde, und heben Nischenbereiche hervor, die etablierte Unternehmen nun genau beobachten.

Praxiseigentum korporatisiert sich langsam: 16% der europäischen Tierärzte arbeiten jetzt in konsolidierten Gruppen, obwohl Deutschland hinter der Durchdringungsrate Großbritanniens zurückbleibt. Unternehmensketten nutzen Gruppeneinkauf und zentralisierte digitale Aufzeichnungen zur Margenverbesserung bei gleichzeitiger Bewältigung ländlicher Personalengpässe durch bundesweiten Tierarztmangel. Strenge antimikrobielle Reduktionsziele und neue PFAS-Futterregulierungen bevorzugen weiter gut kapitalisierte Akteure, die Reformulierungen und Compliance-Systeme finanzieren können. Insgesamt belohnt das Wettbewerbsfeld Größe, regulatorische Expertise und schnelle Integration digitaler Werkzeuge.

Branchenführer der deutschen Veterinärmedizin

-

Boehringer Ingelheim International GmbH

-

Zoetis, Inc

-

Elanco Animal Health

-

Ceva Animal Health

-

Vetoquinol S.A.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- März 2025: Zoetis berichtete Librela-Studienergebnisse mit äquivalenter Schmerzlinderung zu Meloxicam bei weniger Nebenwirkungen.

- Februar 2025: Elanco und Medgene vereinbarten Co-Marketing eines H5N1-Milchvieh-Impfstoffs für nordamerikanische und potenzielle EU-Nachfrage.

- Januar 2025: Deutschland bestätigte seinen ersten Maul- und Klauenseuche-Ausbruch seit 1988 bei Brandenburg-Wasserbüffeln.

- September 2025: Zoetis lancierte den Vetscan OptiCell kartuschbasierten KI-Hämatologie-Analysator.

- Dezember 2024: Loyals LOY-002 erhielt FDA-Bestätigung angemessener Wirksamkeit für altersbedingte Kanin-Therapien.

Berichtsumfang des deutschen Veterinärmedizin-Marktes

Gemäß Berichtsumfang umfasst Veterinärmedizin die Produkte, die zur Diagnose und Behandlung von Krankheiten bei Tieren verwendet werden.

Der deutsche Veterinärmedizin-Markt ist segmentiert nach Produkt (Therapeutika (Impfstoffe, Parasitizide, Anti-Infektiva, medizinische Futterzusätze und andere Therapeutika) und Diagnostika (Immundiagnostische Tests, Molekulare Diagnostik, Diagnostische Bildgebung, Klinische Chemie und andere Diagnostika), und Tierart (Hunde und Katzen, Pferde, Wiederkäuer, Schweine, Geflügel und andere Tiere). Der Bericht bietet Werte (in Millionen USD) für die oben genannten Segmente.

| Nach Therapeutika | Impfstoffe |

| Parasitizide | |

| Anti-Infektiva | |

| Medizinische Futterzusätze | |

| Andere Therapeutika | |

| Nach Diagnostika | Immundiagnostische Tests |

| Molekulare Diagnostik | |

| Diagnostische Bildgebung | |

| Klinische Chemie | |

| Andere Diagnostika |

| Hunde und Katzen |

| Pferde |

| Wiederkäuer |

| Schweine |

| Geflügel |

| Andere Tiere |

| Nach Produkt | Nach Therapeutika | Impfstoffe |

| Parasitizide | ||

| Anti-Infektiva | ||

| Medizinische Futterzusätze | ||

| Andere Therapeutika | ||

| Nach Diagnostika | Immundiagnostische Tests | |

| Molekulare Diagnostik | ||

| Diagnostische Bildgebung | ||

| Klinische Chemie | ||

| Andere Diagnostika | ||

| Nach Tierart | Hunde und Katzen | |

| Pferde | ||

| Wiederkäuer | ||

| Schweine | ||

| Geflügel | ||

| Andere Tiere | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der deutsche Veterinärmedizin-Markt in 2025?

Der Sektor wird auf 3,90 Milliarden USD in 2025 bewertet und soll bis 2030 5,45 Milliarden USD erreichen.

Welches Segment hält den größten Ausgabenanteil?

Therapeutische Produkte, hauptsächlich Impfstoffe und Parasitizide, halten 62,34% der Gesamtausgaben in 2024.

Welche Wachstumsrate wird für Diagnostika erwartet?

Diagnostika werden voraussichtlich 7,54% CAGR bis 2030 verzeichnen, da KI und Point-of-Care-Werkzeuge an Traktion gewinnen.

Warum ist Geflügelgesundheit ein Fokusbereich?

Intensive Produktionssysteme und wiederkehrende Geflügelpest-Ausbrüche treiben Geflügel zum schnellsten Segmentwachstum bei 6,89% CAGR.

Wie werden Arbeitskräfteengpässe angegangen?

Kliniken setzen zunehmend Telemedizin und KI-Diagnostik ein, und Universitäten haben Simulationslabore erweitert, um Absolventenbereitschaft zu beschleunigen.

Seite zuletzt aktualisiert am: