Marktanalyse für Büroimmobilien in Deutschland

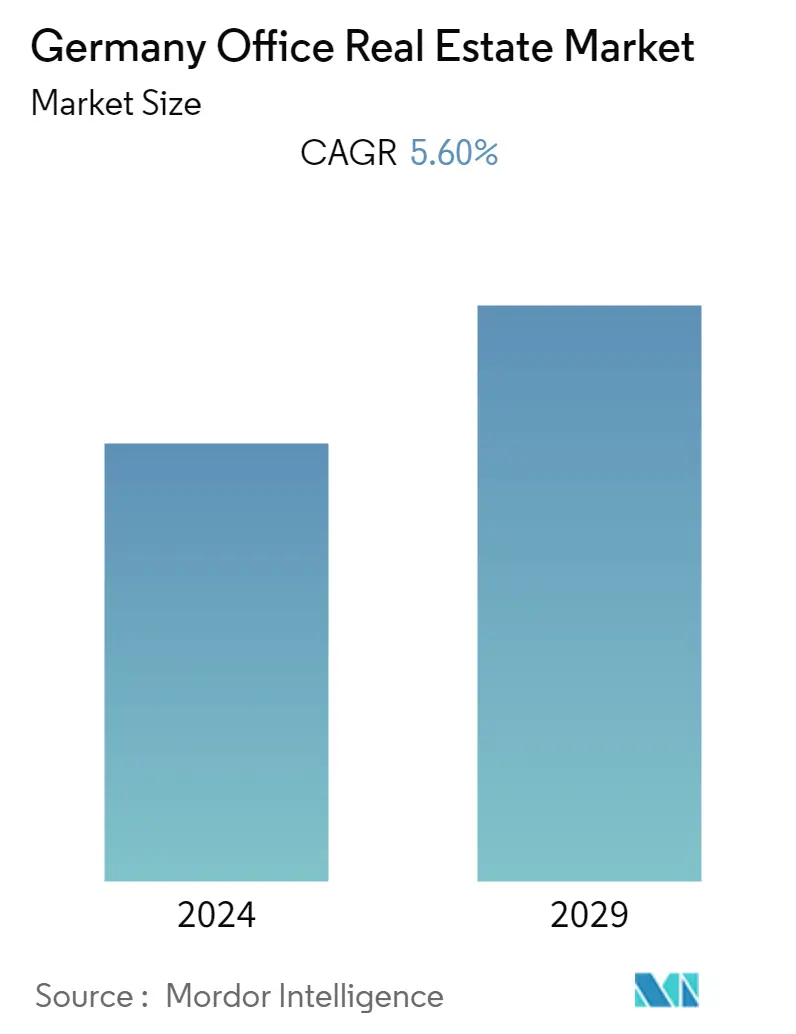

- Der deutsche Büroimmobilienmarkt wird im Prognosezeitraum 2022-2027 voraussichtlich eine CAGR von über 5,6 % verzeichnen. Aufgrund von Einschränkungen, sozialer Distanzierung und einer Kultur der Arbeit von zu Hause aus hatte die COVID-19-Pandemie erhebliche Auswirkungen auf den deutschen Büroimmobilienmarkt, die Arbeitsgewohnheiten und die Standorte. Aufgrund der Pandemie hat die Mehrheit der Unternehmen Remote-Arbeit eingeführt. Exogene Schocks wie der Konflikt in der Ukraine, die steigende Inflation und Lieferengpässe ersticken die deutsche Wirtschaft. Diese Faktoren haben dazu geführt, dass die Konjunktur deutlich geringer ist als zu Jahresbeginn erwartet.

- Der Büromarkt hat sich im dritten Quartal 2022 jedoch aufgrund eines Gleichgewichts zwischen Unsicherheit und starken Fundamentaldaten gut entwickelt. Die Großstädte nahmen in den ersten neun Monaten des Jahres 2022 etwas weniger als 2,8 Millionen m² Bürofläche ein, was einem Anstieg von 29 % gegenüber dem gleichen Zeitraum im Jahr 2021 entspricht. Hier scheint das aktuelle Problem ein wenig anders zu sein, insbesondere angesichts des Anstiegs der Akzeptanz in allen Big-7-Bürohochburgen. In Düsseldorf sind es knapp 7 Prozent, in Stuttgart sind es 200 Prozent.

- Da der Markt für Neubauflächen immer noch sehr wettbewerbsintensiv ist, was die Vorvermietung von Flächen erschwert, und weil der Druck wächst, veraltete Räumlichkeiten loszuwerden, treiben viele Nutzer, insbesondere größere Unternehmen, derzeit geplante Umzüge und Neuvermietungen um bis zu zwei Jahre voran.

- Die meisten Unternehmen suchen nach Büroräumen mit hervorragenden Standards, um Mitarbeiter zu rekrutieren und zu halten. Ein ansprechendes Arbeitsumfeld beeinflusst zunehmend die Geschäftsentwicklung eines Unternehmens. Laut einer aktuellen JLL-Umfrage beabsichtigen etwa 43 % der Unternehmen, bis 2025 ihre Investitionen in einen nachhaltigen und flexiblen Arbeitsplatz zu erhöhen.

- Trends deuten auch darauf hin, dass viel größere Geldsummen in bestehende Bestände investiert werden müssen, um die Marktnachfrage zu befriedigen und einen Rückgang der Neubautätigkeit zu berücksichtigen, was rentabel sein kann, da die meisten Unternehmen immer noch bereit sind, einen höheren Mietpreis für eine nachhaltig renovierte Immobilie zu zahlen, die den ESG-Standards entspricht. Schätzungen zufolge wird bis 2030 mehr als ein Fünftel aller deutschen Büroflächen nicht mehr den europäischen ESG-Anforderungen entsprechen, was die dringende Notwendigkeit proaktiver Lösungen zeigt.

- Unternehmen, die auf der Suche nach Büroflächen sind, haben insgesamt rund 4,6 Mio. m² kurzfristige Optionen in den großen Immobilienzentren. Die Leerstandsquoten dürften jedoch stetig steigen, insbesondere bei minderwertigen Büroflächen. Die Nutzung von Premium-Flächen macht über 70 % der gesamten Bürofläche aus. Ungenutzte Flächen, die durch Umzüge verursacht werden und nicht den Bedürfnissen neuer Mieter entsprechen, bleiben tendenziell leer. Dieser Bereich kann nur aufgrund großer Mietpreissenkungen oder nach umfangreichen Renovierungen beworben werden.

Trends auf dem deutschen Büroimmobilienmarkt

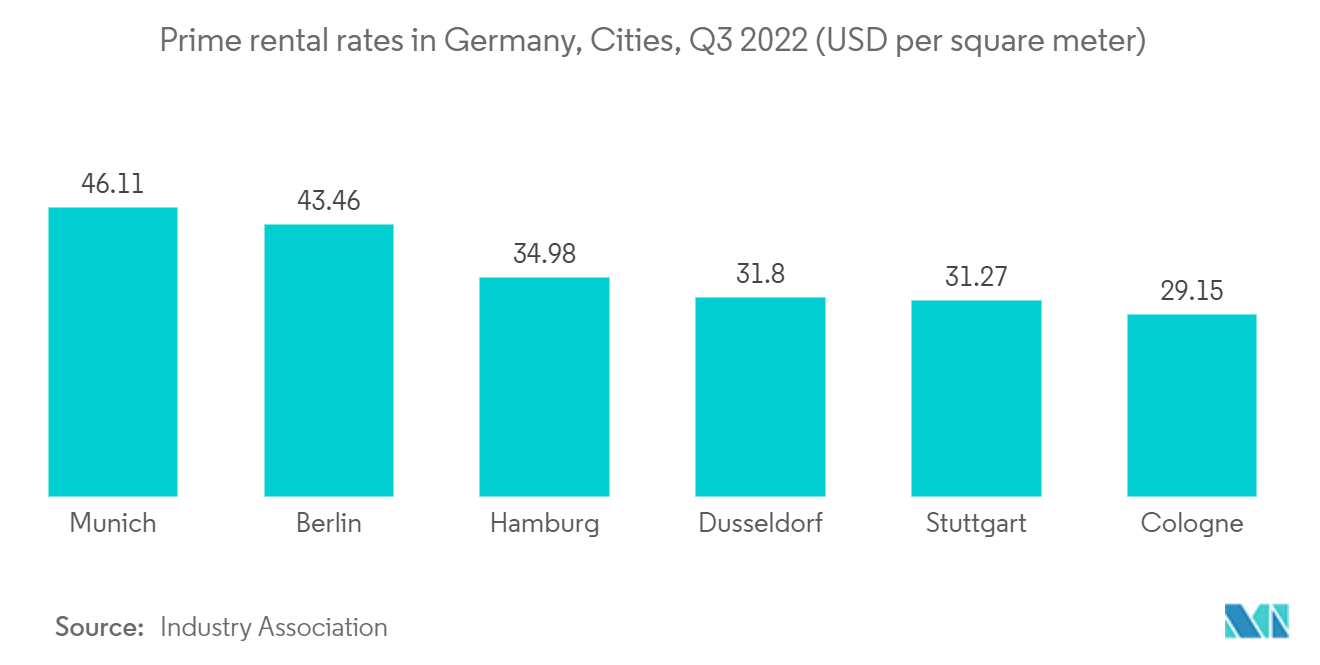

Spitzenmieten steigen aufgrund von Mietanpassungsklauseln in Mietverträgen weiter an

Indexierungsklauseln in Mietverträgen sind im aktuellen Marktszenario zu einem Diskussionsthema geworden, da sie es den Eigentümern ermöglichen, sich vor möglichen Wertverlusten zu schützen.

Mietanpassungsklauseln sind in 90-95 % aller Büromietverträge enthalten, die in den letzten Jahren unterzeichnet wurden. Obwohl einige davon in Form von Mieterhöhungen erfolgen, enthalten die meisten dieser Vereinbarungen Indexierungsklauseln, um Mietanpassungen in Abhängigkeit vom Gesamtlebenshaltungskostenindex (Inflation) zu ermöglichen.

Indexierungsklauseln in Mietverträgen können viele verschiedene Formen annehmen. Der typischste Mechanismus für einen Anteil von 40 % besteht darin, die Miete jedes Jahr um die gleiche Rate zu erhöhen, wie der prozentuale Anstieg des Lebenshaltungskostenindexes oder der Inflation. Diese Art von Gesetzgebung ist in den letzten Jahren immer häufiger geworden. Es wurde jedoch festgestellt, dass es seit diesem Jahr eine teilweise Abkehr von Indexierungsklauseln gegeben hat.

Aufgrund der erheblichen Unsicherheit über die Richtung der Inflation wird das Risiko, ihre Miete in Zukunft nicht zahlen zu können, für viele Mieter zu groß. Im Gegensatz dazu müssen Vermieter immer noch Wert erhalten. Daher basieren viele Vereinbarungen, insbesondere solche mit langen Mietverträgen, auf einer Mieteskalation, was bedeutet, dass die Miete entsprechend den zuvor vereinbarten festgelegten Tariferhöhungen steigt. Das gibt den Eigentümern rechnerisch Sicherheit und senkt gleichzeitig das Risiko für die Mieter. Mietgleit- und Indexierungsklauseln tragen zum zugrunde liegenden Mietwachstum bei, wenn sie zur Erhöhung der Mieten eingesetzt werden.

Büromarkt wappnet sich gegen rezessive Trends

Die Nachfrage ist nach wie vor sehr stark, insbesondere nach gehobenen Flächen. Da der Markt für Neubauflächen immer noch sehr wettbewerbsintensiv ist, was die Vorvermietung von Flächen erschwert, und weil der Druck wächst, veraltete Räumlichkeiten loszuwerden, treiben viele Nutzer, insbesondere größere Unternehmen, derzeit geplante Umzüge und Neuvermietungen um bis zu zwei Jahre voran.

Die meisten Unternehmen suchen nach Büroräumen mit hervorragenden Standards, um Mitarbeiter zu rekrutieren und zu halten. Ein ansprechendes Arbeitsumfeld beeinflusst zunehmend die Geschäftsentwicklung eines Unternehmens. Etwa 43 % der Unternehmen beabsichtigen, bis 2025 mehr in einen nachhaltigen und flexiblen Arbeitsplatz zu investieren.

Trends deuten auch darauf hin, dass aufgrund eines Rückgangs der Neubautätigkeit und zur Deckung der Marktnachfrage weitaus größere Summen als in der Vergangenheit in bestehende Bestände investiert werden müssen. Die meisten Unternehmen sind nach wie vor bereit, einen höheren Mietpreis für Flächen zu zahlen, die nachhaltig renoviert wurden und den ESG-Standards entsprechen.

Schätzungen zufolge wird bis 2030 mehr als ein Fünftel des gesamten Bürobestands in Deutschland nicht mehr den europäischen ESG-Anforderungen entsprechen, was die dringende Notwendigkeit proaktiver Reaktionen zeigt.

Überblick über die Büroimmobilienbranche in Deutschland

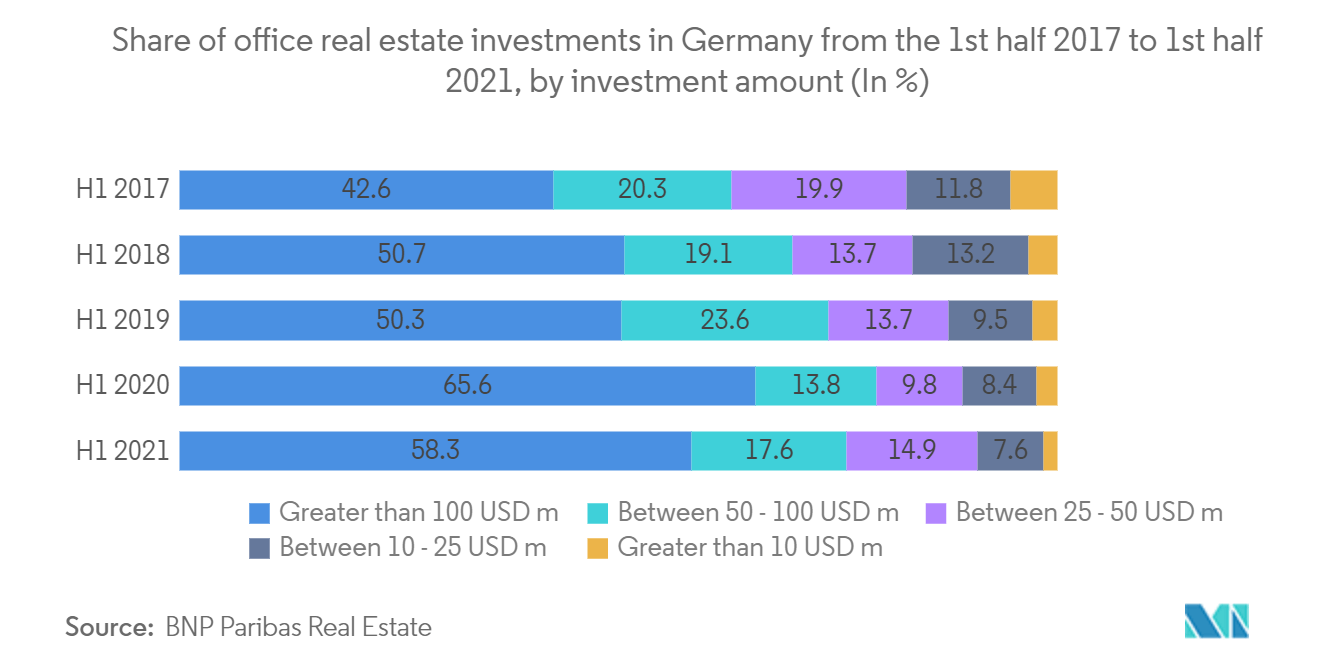

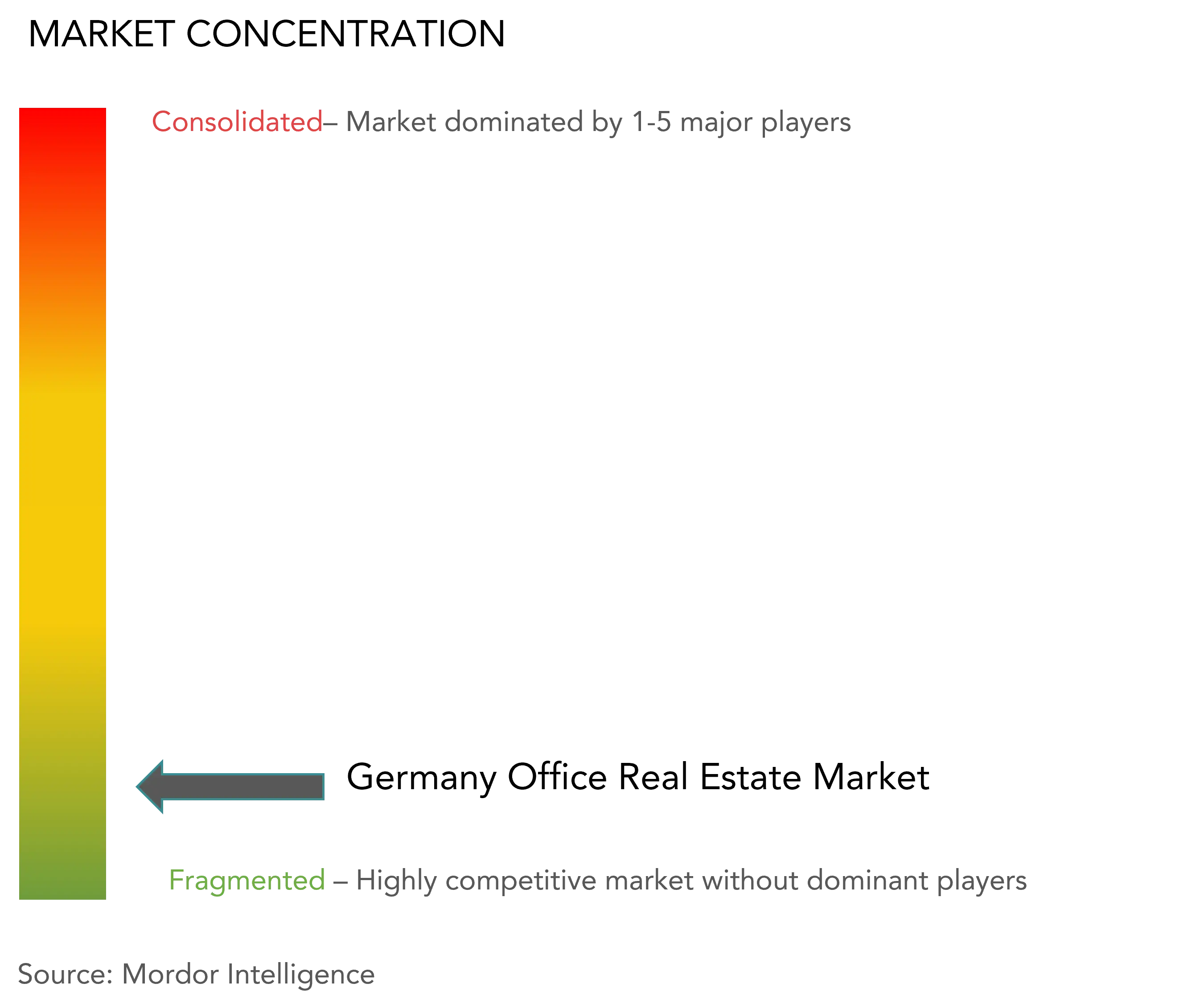

Die Top-Player der deutschen Immobilienbranche werden in dieser Studie erfasst. Der Wohnimmobilienmarkt in Deutschland ist extrem fragmentiert. Große Unternehmen verfügen über finanzielle Ressourcen zu ihrem Vorteil, während kleine Unternehmen durch den Aufbau von Fachwissen auf lokalen Märkten effektiv konkurrieren können. Savills, JLL, Cushman & Wakefield, Knight Frank usw. sind einige der Hauptakteure auf dem Markt.

Deutschland Büroimmobilien Marktführer

-

Savills

-

JLL

-

Cushman & Wakefield

-

STRABAG

-

BAUER Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Deutschland Büroimmobilienmarkt News

- November 2022 NREP, ein urbaner Investor mit einem verwalteten Vermögen von 19 Milliarden US-Dollar, gibt nach seiner ersten Immobilieninvestition in Deutschland und der Einrichtung eines engagierten Teams von zunächst acht Mitarbeitern die weitere Ausweitung seines Einflusses auf nordeuropäische Länder bekannt.

- Juni 2022 Prologis Inc., ein Pionier im Bereich globaler Logistikimmobilien, gab den Kauf eines Portfolios von 11 Gebäuden in Deutschland bekannt. Gebäude in Rhein-Ruhr, Berlin, Rhein-Main, Rhein-Neckar, Hannover, Ulm und Regensburg liegen in Zielmärkten, die die Expansionsstrategie des Unternehmens unterstützen.

Segmentierung der Büroimmobilienbranche in Deutschland

Büroimmobilien sind der Bau von Gebäuden zu Vermietungs- und Verkaufszwecken an Unternehmen aus verschiedenen Branchen. Dieser Bericht zielt darauf ab, eine detaillierte Analyse des Büroimmobilienmarktes zu liefern. Es konzentriert sich auf Markteinblicke, Dynamiken, technologische Trends und Regierungsinitiativen.

Der deutsche Büroimmobilienmarkt ist nach Schlüsselstädten (Berlin, Hamburg, München, Köln und andere Städte) unterteilt. Der Bericht bietet Marktgröße und Wertprognose (Mrd. USD) für alle oben genannten Segmente.

| Berlin |

| Hamburg |

| München |

| Köln |

| Andere Städte |

| Nach wichtigen Städten | Berlin |

| Hamburg | |

| München | |

| Köln | |

| Andere Städte |

Häufig gestellte Fragen zur Marktforschung für Büroimmobilien in Deutschland

Wie groß ist der aktuelle deutsche Büroimmobilienmarkt?

Der deutsche Büroimmobilienmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 5,60 % verzeichnen

Wer sind die Hauptakteure auf dem deutschen Büroimmobilienmarkt?

Savills, JLL, Cushman & Wakefield, STRABAG, BAUER Group sind die wichtigsten Unternehmen, die auf dem deutschen Büroimmobilienmarkt tätig sind.

Welche Jahre deckt dieser deutsche Büroimmobilienmarkt ab?

Der Bericht deckt die historische Marktgröße des deutschen Büroimmobilienmarktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des deutschen Büroimmobilienmarktes für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenreport Büroimmobilien Deutschland

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Büroimmobilien in Deutschland im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Büroimmobilien in Deutschland enthält eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich eine Probe dieser Branchenanalyse als kostenlosen PDF-Download des Berichts.