Marktgröße für Neurologiegeräte in Deutschland

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2019 - 2022 |

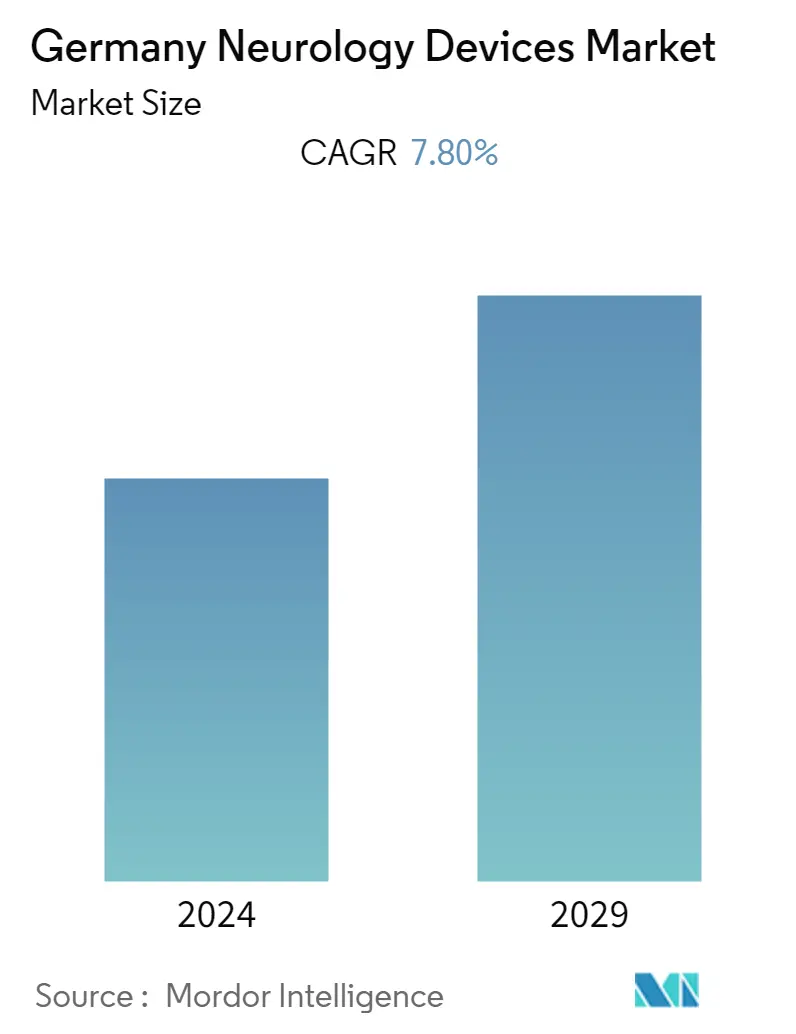

| CAGR | 7.80 % |

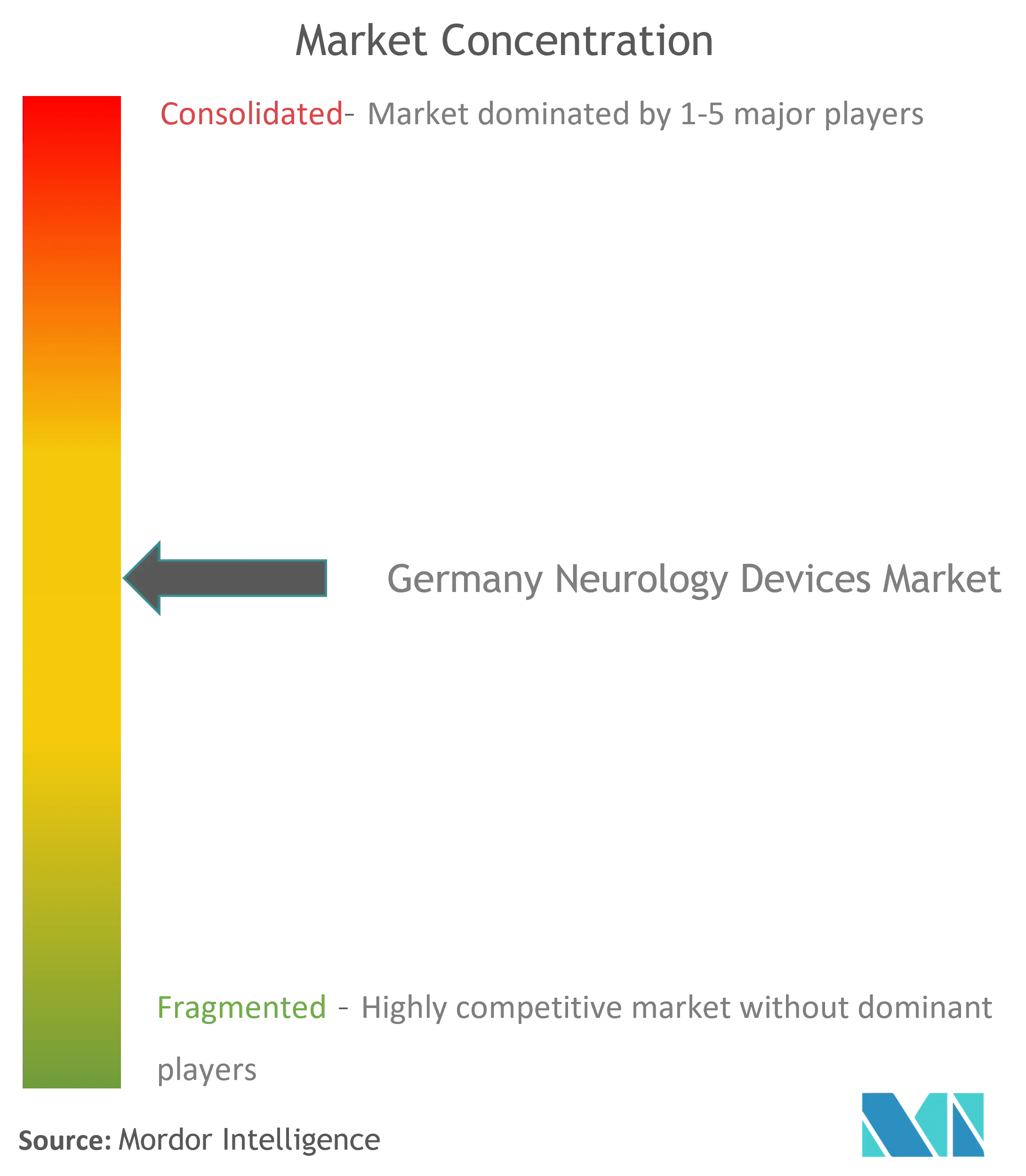

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Neurologiegeräte in Deutschland

Der deutsche Markt für Neurologiegeräte wird im Prognosezeitraum voraussichtlich mit einer jährlichen Wachstumsrate von 7,8 % wachsen.

Die Pandemie wirkte sich auf den untersuchten Markt aus. In einer im November 2021 veröffentlichten Forschungsstudie Neuorganisation der Schlaganfall- und neurologischen Intensivpflege während der COVID-19-Pandemie in Deutschland wurde festgestellt, dass der Ausbruch der Coronavirus-Krankheit 19 (COVID-19) die Gesundheitssysteme dramatisch dazu gezwungen hat, ihre Abteilungen, einschließlich neurologischer Stationen, neu zu organisieren. In der Studie wurde verglichen, wie Stroke Units, Intermediate Care Units (IMC) und neurologische Intensivstationen (ICUs) neu organisiert und Sicherheitsmaßnahmen umgesetzt werden. In 84,2 % der Krankenhäuser wurde ein separater Standort für Patienten eingerichtet, die auf die Ergebnisse ihres COVID-19-Tests warteten, und 94,7 % verfügten über einen ausgewiesenen Bereich für ihre Behandlung. In 36,8 % der Einrichtungen wurde die ambulante Versorgung sogar eingestellt oder um 63,2 % gekürzt. Somit wurde der Markt durch die Pandemie negativ beeinflusst.

Die Schlüsselfaktoren für das Wachstum des Marktes sind die zunehmende Inzidenz neurologischer Erkrankungen, enorme Investitionen privater Akteure in neurologische Geräte und eine Zunahme der Forschung und Entwicklung im Bereich Neurotherapien. Es wird erwartet, dass die zunehmende Inzidenz neurologischer Erkrankungen wie Hirnaneurysmen, Hirntumoren, Epilepsie, Gedächtnisstörungen, Multiple Sklerose, Parkinson-Krankheit, periphere Neuropathie und Rückenmarkstumoren das Marktwachstum steigern wird. Laut der Deutschen Hirntumor-Gesellschaft aus dem Jahr 2020 betreffen beispielsweise 25 % aller Krebsdiagnosen bei jungen Menschen Tumoren im Gehirn und im Zentralnervensystem. Laut dem im Februar 2021 im Journal of Global Health von Peige Songs veröffentlichten Artikel lag die Gesamtprävalenz der Diagnose einer Aufmerksamkeitsdefizit-/Hyperaktivitätsstörung (ADHS) in Deutschland im Laufe des Lebens bei 4,8 %. Wie erwartet gab es einen erheblichen Geschlechterunterschied zwischen Jungen und Mädchen (7,7 %). (1,8 Prozent). Daher wird erwartet, dass die zunehmende Prävalenz von ADHS die Nachfrage nach neurologischen Geräten erhöhen und damit den Markt ankurbeln wird. In ähnlicher Weise wurde laut dem im August 2021 in Brain Behavior Immunology veröffentlichten Artikel von Sofia Pappa festgestellt, dass bei 23,2 % der Menschen Angstzustände vorherrschend waren, gefolgt von Depressionen bei 22,08 % und Schlaflosigkeit bei 38,9 %. der Menschen. Diese Krankheiten beeinträchtigen die normale Funktion des Gehirns und beflügeln so den Markt für neurologische Geräte. Daher wird erwartet, dass die oben genannten Faktoren das Marktwachstum steigern werden.

Allerdings bremsen die hohen Kosten der Geräte sowie strenge Vorschriften und Richtlinien für neue Geräte das Marktwachstum.

Markttrends für Neurologiegeräte in Deutschland

Neurostimulationsgeräte dürften im Prognosezeitraum am schnellsten wachsen

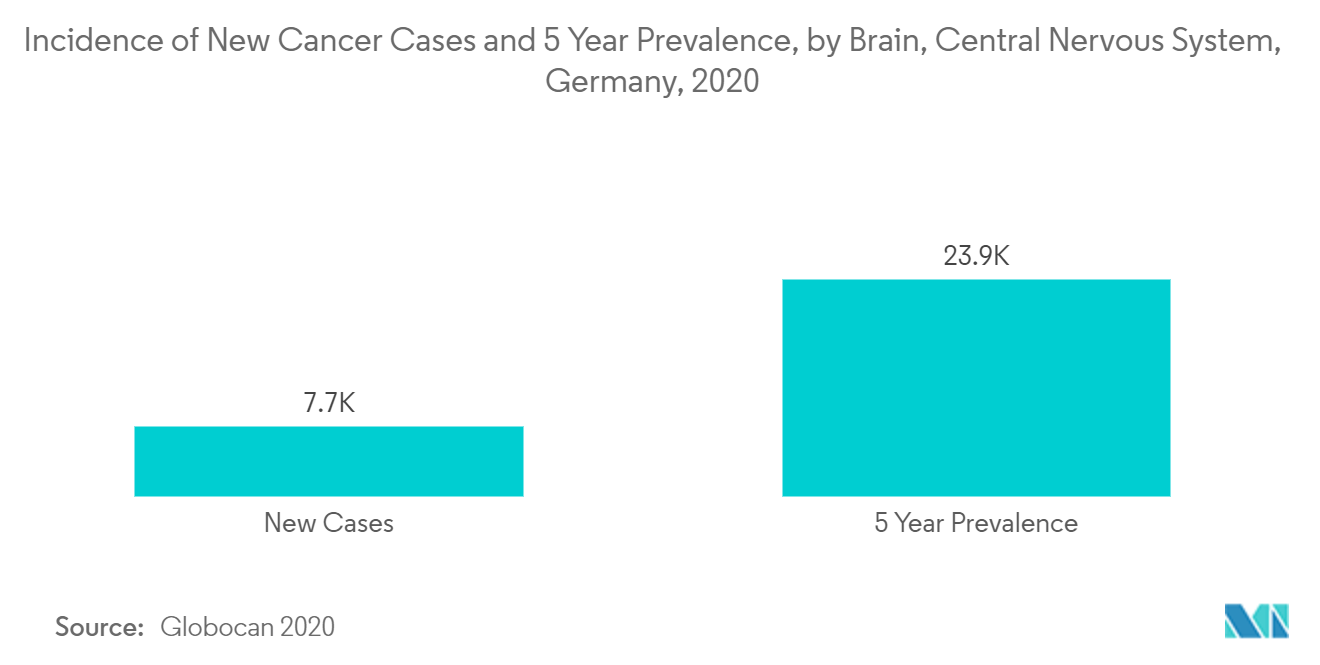

Das schnellste Wachstum des Segments ist auf den zunehmenden Einsatz von Geräten zur Stimulation des Sakralnervs und zur Tiefenhirnstimulation zurückzuführen. Die Geräte zur Stimulation des Sakralnervs werden meist bei Patienten eingesetzt, bei denen eine medikamentöse Therapie oder andere Medikamente keinen Erfolg bringen. Geräte zur Tiefenhirnstimulation werden im Allgemeinen zur Behandlung neuropsychiatrischer Störungen eingesetzt und werden wirksam bei der Behandlung verschiedener anderer neurologischer Erkrankungen wie Parkinson-Krankheit, essentiellem Tremor, Dystonie, chronischen Schmerzen, schweren Depressionen und Zwangsstörungen eingesetzt. Laut Globocan 2020 belief sich die geschätzte Gesamtzahl der Fälle von Hirn- und Zentralnervensystemkrebs in Deutschland im Jahr 2020 auf etwa 7.697 mit einer 5-Jahres-Prävalenz von 23.889 Fällen. Daher wird erwartet, dass eine derart hohe Prävalenzrate im Land die Nachfrage nach neurologischen Geräten erhöhen wird.

Nach Angaben der Alzheimer-Gesellschaft litten im Jahr 2021 mehr als 1,6 Millionen Menschen in Deutschland an der Alzheimer-Krankheit. Eine große Zahl von Alzheimer-Patienten weist auf die Marktchancen im Land hin. Darüber hinaus hat die in Deutschland ansässige STADAPHARM GmbH im Februar 2021 ein neues Dreifachkombinationsprodukt mit moderner Pumpentechnologie zur Behandlung der fortgeschrittenen Parkinson-Krankheit in Deutschland und Österreich auf den Markt gebracht. Daher wird erwartet, dass solche Produkteinführungen das Marktwachstum steigern werden.

Daher wird erwartet, dass die oben genannten Faktoren das Marktwachstum steigern werden.

Überblick über die Branche für neurologische Geräte in Deutschland

Der deutsche Markt für Neurologiegeräte ist mit mehreren großen Anbietern mäßig wettbewerbsintensiv. Zu den umgesetzten Strategien gehören Vereinbarungen, Kooperationsmodelle, Geschäftsausweitung und Produktentwicklung. Zu den wichtigsten Marktteilnehmern zählen unter anderem B. Braun Melsungen AG, Boston Scientific Corporation, Stryker Corporation, Medtronic PLC, Abbott Laboratories, Johnson and Johnson und Smith Nephew.

Marktführer für Neurologiegeräte in Deutschland

-

B. Braun Melsungen AG

-

Boston Scientific Corporation

-

Stryker Corporation

-

Medtronic PLC

-

Abbott Laboratories

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Neurologiegeräte in Deutschland

- Um ihren Patienten eine gründlichere elektronische Beurteilung zu ermöglichen, haben Divergence Neuro Technologies Inc. (Divergence) und OVID Clinics GmbH Gr. hat zusammengearbeitet, um OVID die Pilotierung des cloudbasierten Softwaresystems für klinische Beurteilung und Neurofeedback von Divergence (die Divergence Neuro-Plattform für Therapeuten) zu ermöglichen.

- Im Juli 2020 haben sich Excellent Brain, ein israelisches Startup, das sich auf die Entwicklung modernster Gehirntrainingsprodukte mithilfe der Neurofeedback-Technologie spezialisiert hat, und Mindtecstore, eine Marke von TITAN Commerce, einem erfahrenen Distributor modernster EEG-Geräte und -Lösungen, zusammengeschlossen den Neurofeedback-Markt in Europa auszubauen.

Deutschland Marktbericht für Neurologiegeräte – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktübersicht

4.2 Marktführer

4.2.1 Zunahme der Inzidenz neurologischer Erkrankungen

4.2.2 Steigerung der Forschung und Entwicklung im Bereich Neurotherapien

4.3 Marktbeschränkungen

4.3.1 Hohe Ausrüstungskosten

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Bedrohung durch neue Marktteilnehmer

4.4.2 Verhandlungsmacht von Käufern/Verbrauchern

4.4.3 Verhandlungsmacht der Lieferanten

4.4.4 Bedrohung durch Ersatzprodukte

4.4.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG (Marktgröße nach Wert – Mio. USD)

5.1 Nach Gerätetyp

5.1.1 Geräte zur Zerebrospinalflüssigkeitsverwaltung

5.1.2 Geräte für die interventionelle Neurologie

5.1.2.1 Interventionelle/chirurgische Simulatoren

5.1.2.2 Neurothrombektomiegeräte

5.1.2.3 Stents der Halsschlagader

5.1.2.4 Emboliespulen

5.1.2.5 Unterstützende Geräte

5.1.3 Geräte für die Neurochirurgie

5.1.3.1 Neuroendoskope

5.1.3.2 Stereotaktische Systeme

5.1.3.3 Aneurysma-Clips

5.1.3.4 Andere neurochirurgische Geräte

5.1.4 Neurostimulationsgeräte

5.1.4.1 Geräte zur Rückenmarkstimulation

5.1.4.2 Geräte zur Tiefenhirnstimulation

5.1.4.3 Geräte zur Stimulation des Sakralnervs

5.1.4.4 Andere Neurostimulationsgeräte

5.1.5 Andere Arten von Geräten

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Firmenprofile

6.1.1 B. Braun Melsungen AG

6.1.2 Boston Scientific Corporation

6.1.3 Stryker Corporation

6.1.4 Medtronic PLC

6.1.5 Abbott Laboratories

6.1.6 Johnson and Johnson

6.1.7 Smith & Nephew

6.1.8 Nihon Kohden Corporation

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Branchensegmentierung für Neurologiegeräte in Deutschland

Im Sinne des Berichts handelt es sich bei neurologischen Geräten um medizinische Geräte, die bei der Diagnose, Vorbeugung und Behandlung verschiedener neurologischer Störungen und Leiden wie Alzheimer, Parkinson, schwerer Depression und Schädel-Hirn-Trauma helfen. Der deutsche Markt für Neurologiegeräte ist nach Gerätetyp (Geräte zur Zerebrospinalflüssigkeitsverwaltung, Geräte für die interventionelle Neurologie (interventionelle/chirurgische Simulatoren, Neurothrombektomiegeräte, Stents der Halsschlagader, Emboliespiralen und Unterstützungsgeräte)), neurochirurgische Geräte (Neuroendoskope, stereotaktische Systeme, Aneurysma) segmentiert Clips und andere Geräte für die Neurochirurgie), Neurostimulationsgeräte (Geräte zur Stimulation des Rückenmarks, Geräte zur Tiefenhirnstimulation, Geräte zur Stimulation des Sakralnervs und andere Geräte zur Neurostimulation) und andere Arten von Geräten). Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Nach Gerätetyp | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Häufig gestellte Fragen zur Marktforschung für Neurologiegeräte in Deutschland

Wie groß ist der Markt für neurologische Geräte in Deutschland derzeit?

Der deutsche Markt für Neurologiegeräte wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 7,80 % verzeichnen.

Wer sind die Hauptakteure auf dem deutschen Markt für Neurologiegeräte?

B. Braun Melsungen AG, Boston Scientific Corporation, Stryker Corporation, Medtronic PLC, Abbott Laboratories sind die wichtigsten Unternehmen, die auf dem deutschen Markt für Neurologiegeräte tätig sind.

Welche Jahre deckt dieser Markt für Neurologiegeräte in Deutschland ab?

Der Bericht deckt die historische Marktgröße des deutschen Marktes für Neurologiegeräte für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des deutschen Marktes für Neurologiegeräte für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht für Neurologiegeräte in Deutschland

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Neurologiegeräten in Deutschland im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Neurologiegeräten in Deutschland umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.