Marktanalyse für Haarpflege in Deutschland

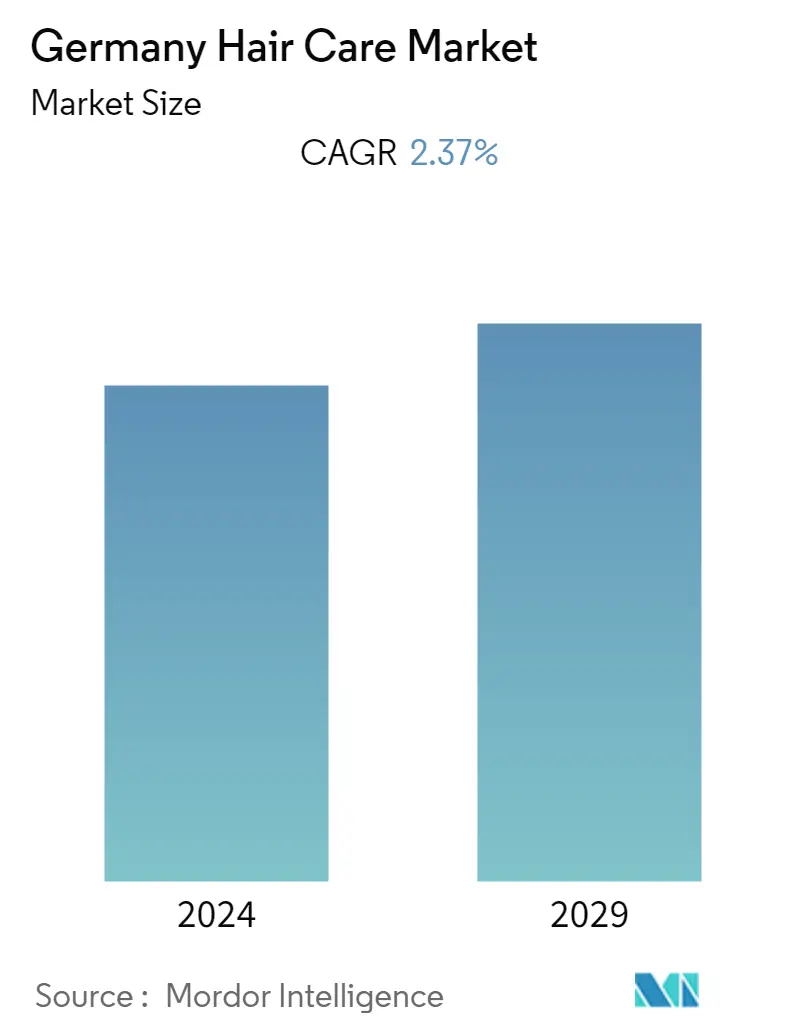

Der deutsche Haarpflegemarkt wird in den kommenden fünf Jahren voraussichtlich eine jährliche Wachstumsrate von 2,37 % verzeichnen.

In Deutschland sind sich immer mehr Menschen der Vorteile natürlicher und biologischer Produkte, der Auswirkungen schädlicher Chemikalien in den vorhandenen Produkten und der Möglichkeit, die Haare zu Hause selbst zu pflegen, bewusst geworden, was zu einem Rückgang der Friseurbesuche geführt hat.

In Deutschland hat sich mit dem zunehmenden Trend zum E-Commerce der Online-Handel als starker Vertriebskanal für den Vertrieb etabliert. Es wird erwartet, dass es im Prognosezeitraum erheblich wachsen wird.

Es wird erwartet, dass der Markt in den kommenden Jahren von zunehmenden Haarproblemen und zunehmenden Modetrends angetrieben wird. Darüber hinaus wird erwartet, dass eine steigende Nachfrage nach professionellen Produkten und eine zunehmende Marktdurchdringung von Salondienstleistungen auf der ganzen Welt den Markt in den kommenden Jahren stärken werden. Darüber hinaus wird erwartet, dass sich entwickelnde Pflegetrends und technologische Fortschritte in der Produktherstellung den Markt in den erwarteten Jahren antreiben werden. Einige Einschränkungen und Schwierigkeiten können die Marktexpansion behindern. Markteinschränkungen werden voraussichtlich durch teurere Haarpflegeverfahren und mögliche negative Auswirkungen einiger Haarpflegeprodukte auf Haar und Kopfhaut verursacht.

Der deutsche Haarpflegemarkt ist von der COVID-19-Krise aufgrund der Schließung von Einzelhandels- und Friseursalons betroffen, was zu einem Umsatzrückgang führte. Aufgrund der Schließung von Salons haben Verbraucher neue Trends wie Do-it-yourself (DIY) übernommen. Da viele Salons geschlossen waren, mieden Verbraucher diese Dienstleistungen aus Angst vor engem Körperkontakt. Die sich ändernden Modetrends und das gestiegene Bewusstsein für die Verfügbarkeit neuer, wirksamerer und sichererer Haarpflegeprodukte haben zu einem deutlichen Anstieg der Verwendung dieser Produkte geführt, was wiederum zu einem Umsatzanstieg in Deutschland führt.

Haarpflegemarkttrends in Deutschland

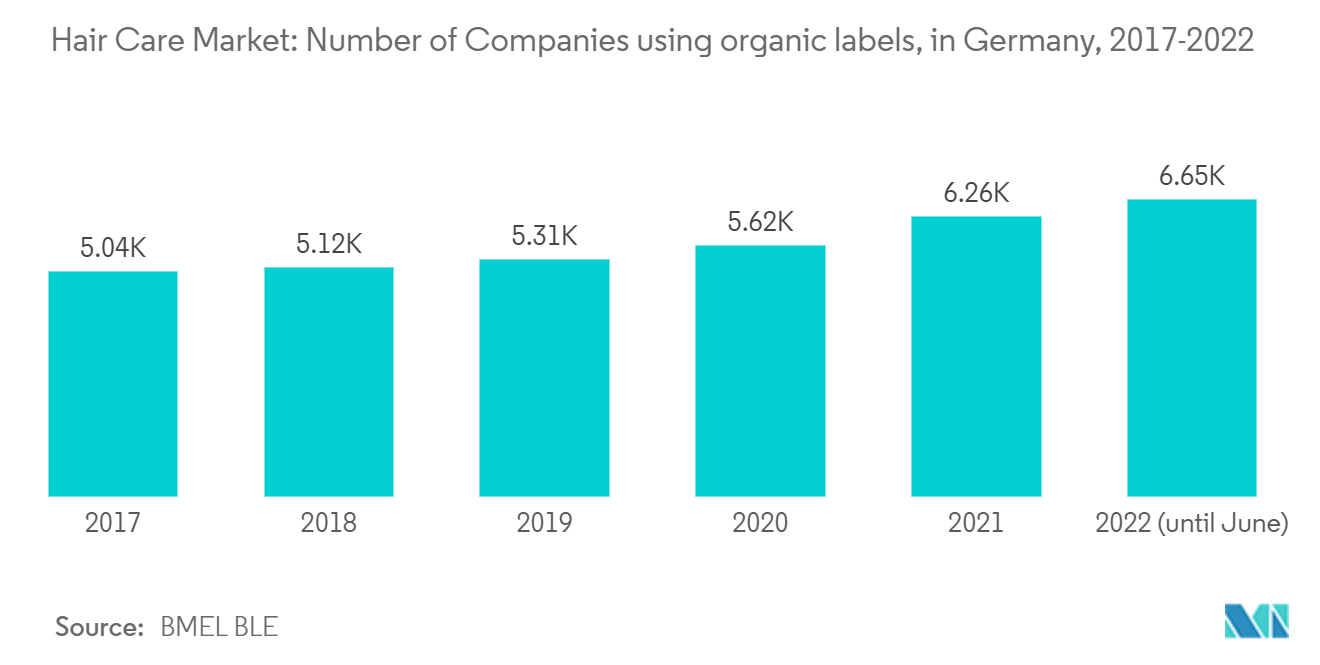

Wachsende Attraktivität für Bio- und Naturprodukte

Empfindliche Verbraucher tendieren dazu, nach natürlichen und parfümfreien Produkten zu suchen. In europäischen Ländern wie Deutschland gibt es einen zunehmenden Trend hin zu parfümfreien Produkten. Laut Untersuchungen des Battelle Memorial Institute und des Silent Spring Institute wurden bei der Analyse von 18 häufig verwendeten Produkten wie Entspannungsmitteln, Haarwurzelstimulatoren und Anti-Frizz-Produkten 66 Chemikalien mit potenziell toxischen Wirkungen festgestellt. Zentraler Treiber des Marktes ist der Wunsch nach einem repräsentativen persönlichen Image bei den Verbrauchern, das auch zu einem Bewusstsein für persönliche Hygienegewohnheiten führt. Die wachsende Sorge der Verbraucher um ihre Gesundheit und Hygiene als langfristige Investition steigerte die Nachfrage nach natürlichen oder biologischen Produkten im ganzen Land. Solche Faktoren zwangen die Hersteller, ihr Produktangebot zu verbessern, um den Verbraucheranforderungen gerecht zu werden.

Darüber hinaus wird erwartet, dass der zunehmende Trend von Bio-Concept-Stores zu Bio-Produkten bei den Verbrauchern auch das Wachstum natürlicher und biologischer Haarpflegeprodukte auf dem Markt fördern wird. OXO hat beispielsweise seinen Sitz in Berlin, Deutschland. Sie behaupten, Friseursalons eine saubere, sichere und langlebige Glätteisenbehandlung anzubieten, die Locken glättet, Kräuselungen beseitigt und geschädigtes Haar repariert; OXO hat für seine Kunden eine speziell formulierte Bio-Haarbehandlung entwickelt.

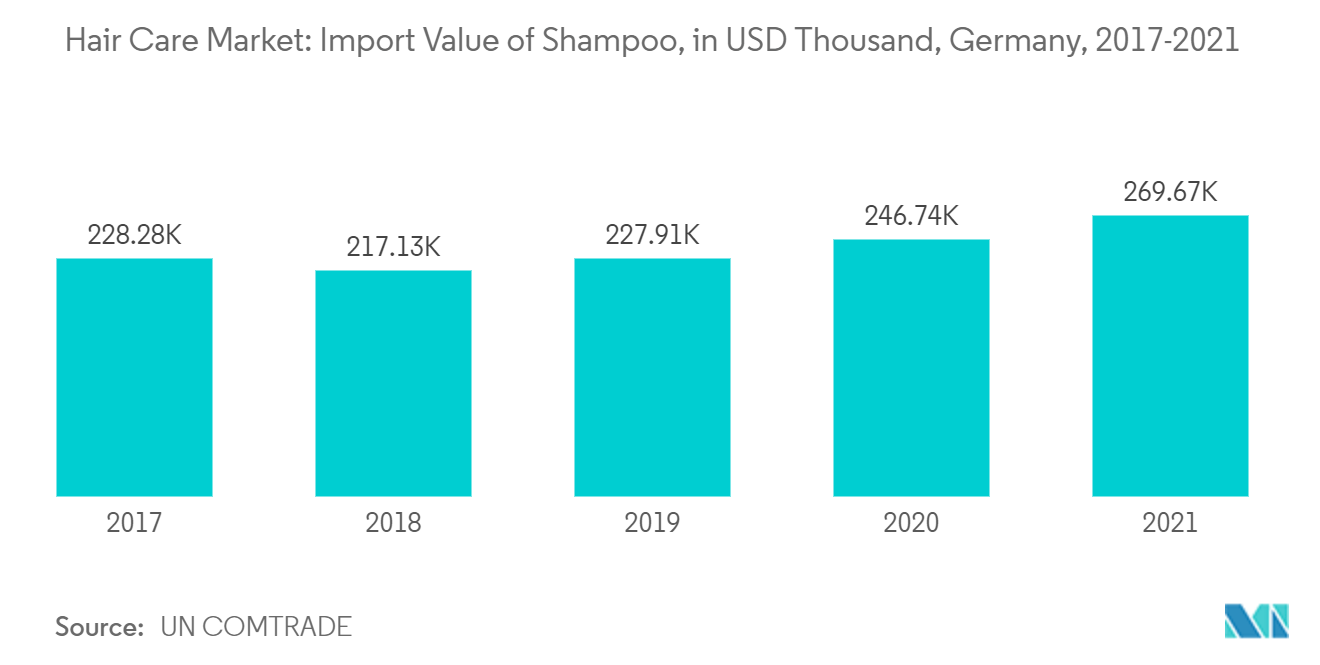

Shampoo hält einen großen Marktanteil

Die günstigen wirtschaftlichen Umstände im Land ermöglichen es den Verbrauchern, sich die üblicherweise teureren Konsumgüter zu leisten, was zu einer Verbesserung der Gesundheit und des Wohlbefindens der Verbraucher führt. Die Kosmetikindustrie des Landes (einschließlich des Haarpflegemarktes) basiert auf Produktinnovationen und neuen Produkteinführungen, wobei die Tendenz der Verbraucher zu natürlichen und biologischen Produkten voraussichtlich ein Wachstum verzeichnen wird. Es wird erwartet, dass die Produkte mit natürlichen Inhaltsstoffen (unter der Free-from-Kennzeichnung) den Markt für Cosmeceuticals vergrößern werden.

Die Verbraucher im Land bevorzugen eine größere Auswahl an Haarpflegeprodukten, die von Zöpfen über Flechten bis hin zu chemischen Behandlungen und anderen drastischen Stiländerungen reichen. Trockenshampoos sollen die Haarpflegeindustrie in der Region revolutionieren. Darüber hinaus suchen Verbraucher nach Shampoos, die mit Ölen angereichert sind, darunter Mischformulierungen und reine Bio-Produkte, die trockenes und geschädigtes Haar gesund reparieren. Die Nachfrage nach Shampoos steigt aufgrund der zunehmenden Häufigkeit von Haarerkrankungen wie Schuppen, Haarausfall, fettiges Haar, trockenes Haar, Juckreiz und viele andere. Das Wachstum des Shampoo-Marktes wird auch durch einen veränderten Lebensstil und eine zunehmende Urbanisierung sowie zunehmende Umweltverschmutzung unterstützt. Auch die Einführung innovativer Produkte wie Kräutershampoos sowie der Einsatz aggressiver Marketingstrategien werden das Wachstum des Shampoo-Marktes ankurbeln. Auch der Trend, unterschiedliche Arten von Shampoos für unterschiedliche Haarprobleme zu verwenden, wird dem Shampoo-Markt Auftrieb verleihen. Daher ist der Verkauf von Shampoos deutlich gestiegen.

Darüber hinaus wird der Markt im Land durch die Präsenz prominenter Player wie der Beiersdorf AG, Henkel und verschiedener anderer Unternehmen bestimmt. Als inländische Akteure sind sich diese Unternehmen der Verbraucherpräferenzen im Land bewusst und bringen in regelmäßigen Abständen neue Produkte auf den Markt.

Überblick über die Haarpflegebranche in Deutschland

Der deutsche Haarpflegemarkt ist mit zahlreichen kleinen und großen Unternehmen umkämpft. Große Unternehmen dominieren den Markt mit einem erheblichen Marktanteil. Unternehmen entwickeln vielfältige Strategien, um im Wettbewerb bestehen zu können. Die Spieler sind auch dabei, natürliche/biologische Produkte in ihr Portfolio aufzunehmen. Die auf dem Markt tätigen Akteure konzentrieren sich auf die Umsetzung wichtiger Strategien wie Produktinnovation, schnelle Marktexpansion, Fusionen und Übernahmen sowie Partnerschaften, um größere Marktanteile zu gewinnen, die Verbraucherbasis zu stärken und sich einen Wettbewerbsvorteil gegenüber anderen Unternehmen zu verschaffen. Zu den wichtigsten Marktteilnehmern zählen L'Oreal SA, Henkel AG Co.KGaA, Shiseido Company Ltd, Unilever PLC und Beiersdorf AG. Die Hauptakteure konzentrieren sich auf die Einführung neuer Produkte und den Ausbau ihrer Präsenz in neue Märkte, um den Interessen der Verbraucher gerecht zu werden und bedeutende Marktanteile zu gewinnen.

Deutschlands Haarpflege-Marktführer

-

Henkel AG & Co.KGaA

-

L'Oreal SA

-

Beirsdorf AG

-

Unilever PLC

-

Shiseido Company Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum deutschen Haarpflegemarkt

- Im Juni 2022 expandierte JohnBeerens.com, der Online-Beauty-Händler aus den Niederlanden, nach Frankreich und Deutschland. Das Unternehmen arbeitet außerdem an seinem Produktlabel und seinem Kundenbindungsprogramm.

- Im Mai 2021 expandierte die Kokosnusswassermarke Vita Coco nach Europa mit einer Reihe von Shampoos, Spülungen und Behandlungen, die aus drei Linien bestehen, die trockenes Haar nähren und geschädigtes Haar und Kopfhaut bei Reizungen reparieren, jeweils mit Kokosnuss als Hauptbestandteil. Das zertifizierte vegane Angebot umfasste Shampoos, Spülungen, eine Serum-Haarmaske und ein Kopfhautpeeling, jeweils formuliert mit bis zu 31 % Kokosnuss und 95 % natürlichen Inhaltsstoffen.

- Im Februar 2021 brachte die Henkel AG Co. KGaA Syoss Compressed Micro Haarsprays in konzentrierter Form auf den Markt. Das neu entwickelte 200-ml-Format bietet eine vergleichbare Anwendungsvielfalt wie das doppelt so große 400-ml-Format.

Segmentierung der deutschen Haarpflegeindustrie

Haarpflege ist ein allgemeiner Begriff für Hygiene und Kosmetik, der sich auf die Haare bezieht, die aus der menschlichen Kopfhaut wachsen, und in geringerem Maße auch auf Gesichts- und andere Körperhaare. Zu den Haarpflegeprodukten gehören Haarspülungen, Shampoo, Haarspray, Haaröl, Haarwachs, Bartöl usw. Produkttypen wie Haarspray, Spülung, Shampoo, Haaröl und andere Produkttypen segmentieren den deutschen Haarpflegemarkt. Nach Vertriebskanälen ist der Markt in Supermärkte/Hypermärkte, Convenience-Stores, Fachgeschäfte, Online-Shops und andere Vertriebskanäle unterteilt. Der Bericht bietet Marktgrößen und Prognosen zum Wert (in Mio. USD) für die oben genannten Segmente. Für jedes Stück wurden die Marktgröße und Prognosen auf der Grundlage des Gewichts (in Mio. USD) erstellt.

| Produktart | Haarspray |

| Spülung | |

| Shampoo | |

| Haar Öl | |

| Andere Produkttypen | |

| Vertriebsweg | Verbrauchermärkte/Supermärkte |

| Fachgeschäfte | |

| Convenience-Stores | |

| Online-Shops | |

| Andere Vertriebskanäle |

Häufig gestellte Fragen zur Haarpflege-Marktforschung in Deutschland

Wie groß ist der Haarpflegemarkt in Deutschland aktuell?

Der deutsche Haarpflegemarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 2,37 % verzeichnen.

Wer sind die Hauptakteure auf dem deutschen Haarpflegemarkt?

Henkel AG & Co.KGaA, L'Oreal SA, Beirsdorf AG, Unilever PLC, Shiseido Company Limited sind die größten Unternehmen, die auf dem deutschen Haarpflegemarkt tätig sind.

Welche Jahre deckt dieser deutsche Haarpflegemarkt ab?

Der Bericht deckt die historische Marktgröße des deutschen Haarpflegemarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des deutschen Haarpflegemarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Beauty and Personal Care Reports

Popular Consumer Goods and Services Reports

Other Popular Industry Reports

Bericht der deutschen Haarpflegebranche

Statistiken für den Haarpflege-Marktanteil, die Größe und die Umsatzwachstumsrate in Deutschland im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Haarpflege in Deutschland umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)

.webp)