Marktanalyse für Endoskopiegeräte in Deutschland

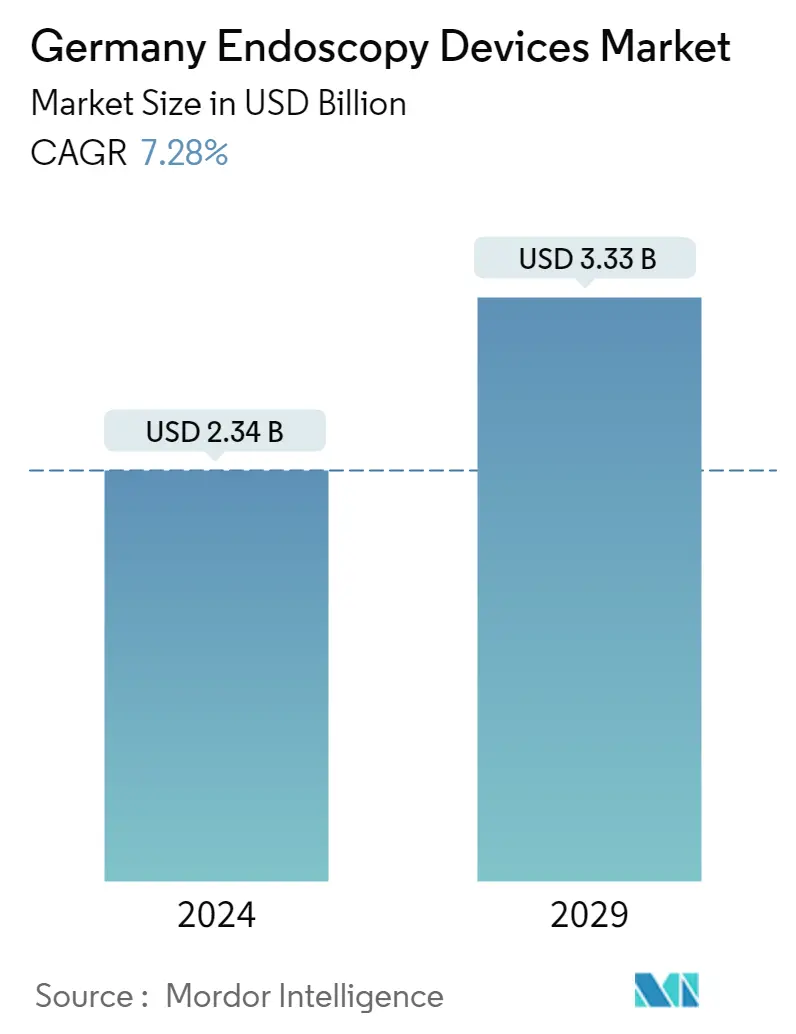

Die Marktgröße für Endoskopiegeräte in Deutschland wird im Jahr 2024 auf 2,34 Milliarden US-Dollar geschätzt und soll bis 2029 3,33 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,28 % im Prognosezeitraum (2024–2029) entspricht.

COVID-19 hat den deutschen Markt für Endoskopiegeräte erheblich beeinträchtigt. Die endoskopischen Dienstleistungen wurden durch den Ausbruch der Pandemie beeinträchtigt. Laut dem im März 2022 im European Journal of Medical Research veröffentlichten Artikel rieten endoskopische Fachgesellschaften in Deutschland als Reaktion auf COVID-19 zunächst zu einer Reduzierung endoskopischer Eingriffe, wobei nicht dringende Endoskopien insbesondere verzögert wurden. Darüber hinaus hat die Europäische Gesellschaft für Gastrointestinale Endoskopie (ESGE) gemäß den Anregungen der Fachgesellschaften zur COVID-19-Pandemie am 18. März 2020 Empfehlungen für den Umgang mit COVID-19-Patienten in Endoskopieeinheiten herausgegeben, die von der Europäischen Gesellschaft für Gastrointestinale Endoskopie (ESGE) übernommen wurden Deutsche Fachgesellschaft DGVS (Deutsche Gesellschaft für Gastroenterologie, Verdauungs- und Stoffwechselkrankheiten). Die oben genannten Faktoren haben in der Anfangsphase zu einem Rückgang des Marktwachstums geführt, aber da die Richtlinien für die Endoskopie bei COVID-19 herausgegeben wurden, wird es in den späteren Phasen der Pandemie zu einem deutlichen Marktwachstum kommen, und das ist der Fall bis Mitte 2023 das Niveau vor der Pandemie erreichen.

Das Wachstum auf dem deutschen Markt für Endoskopiegeräte ist vor allem auf die zunehmende Präferenz der Patienten für minimalinvasive Eingriffe, die hohe Inzidenz chronischer Krankheiten, das gestiegene Bewusstsein für eine frühzeitige Früherkennung chronischer Krankheiten und deren Behandlung, technologische Fortschritte bei Endoskopiegeräten und die Akquisition zwischen Schlüsselmärkten zurückzuführen Spieler und die Einführung neuer Produkte. Beispielsweise brachte Fujifilm im November 2021 ColoAssist PRO auf den Markt, ein Echtzeit-Endoskop-Visualisierungssystem in Deutschland. Das Gerät soll Endoskopiker bei der Durchführung von Koloskopien wie der Erkennung und Charakterisierung von Dickdarmpolypen mithilfe von KI-Technologie unterstützen. Darüber hinaus erwarb Erbe Elektromedizia im April 2021 das in Deutschland ansässige Unternehmen Maxer Endoscopy, um seine Präsenz im Geschäft mit chirurgischer Endoskopie in Deutschland auszubauen. Daher wird erwartet, dass solche Markteinführungen und Akquisitionen zur Erweiterung der Endoskopie-Dienstleistungen in Deutschland das Marktwachstum aufgrund der zunehmenden Akzeptanz der Produkte vorantreiben werden.

Die zunehmende Belastung durch häufige Magen-Darm-Erkrankungen wie Durchfall. Bei deutschen Patienten wurden unter anderem häufig Reizdarmsyndrom und Darmkrebs beobachtet. Darüber hinaus besteht bei Magen-Darm-Erkrankungen häufig die Möglichkeit einer Fehldiagnose. Beispielsweise ist laut der im Februar 2022 in BMC Gastroenterology veröffentlichten Studie in Deutschland das Reizdarmsyndrom (IBS) die häufigste Funktionsstörung des Magen-Darm-Trakts, doch viele Patienten mit IBS weisen komplexe gastrointestinale (GI) Symptome auf, die zu einer Überschneidung führen Diagnose von Reizdarmsyndrom und anderen Magen-Darm-Erkrankungen bei vielen Patienten. Solche Studien werden die Bedeutung der Endoskopie für die richtige Diagnose sich überschneidender Krankheitszustände hervorheben, wodurch ihre Akzeptanz erhöht und das Marktwachstum im Land vorangetrieben wird.

Aufgrund der oben genannten Fakten, wie z. B. zunehmender Initiativen der wichtigsten Marktteilnehmer und der Bedeutung der Endoskopie für die ordnungsgemäße Diagnose, wird erwartet, dass deutsche Endoskopiegeräte im Prognosezeitraum ein Wachstum verzeichnen. Der Mangel an qualifizierten Technikern könnte jedoch das Marktwachstum bremsen.

Markttrends für Endoskopiegeräte in Deutschland

Das Segment Orthopädie-Chirurgie wird im Prognosezeitraum voraussichtlich die schnellste Wachstumsrate aufweisen

Die orthopädische Chirurgie ist der Zweig der Chirurgie, der sich mit Erkrankungen des Bewegungsapparates befasst. Orthopädische Chirurgen verwenden sowohl chirurgische als auch nicht-chirurgische Mittel zur Behandlung von Muskel-Skelett-Traumata, Wirbelsäulenerkrankungen, Sportverletzungen, degenerativen Erkrankungen, Infektionen, Tumoren und angeborenen Erkrankungen. Die Vorteile der endoskopischen Chirurgie in der Orthopädie sind kurze Rehabilitationszeiten, präzise Eingriffe, kurze Krankenhausaufenthalte und geringere Kosten.

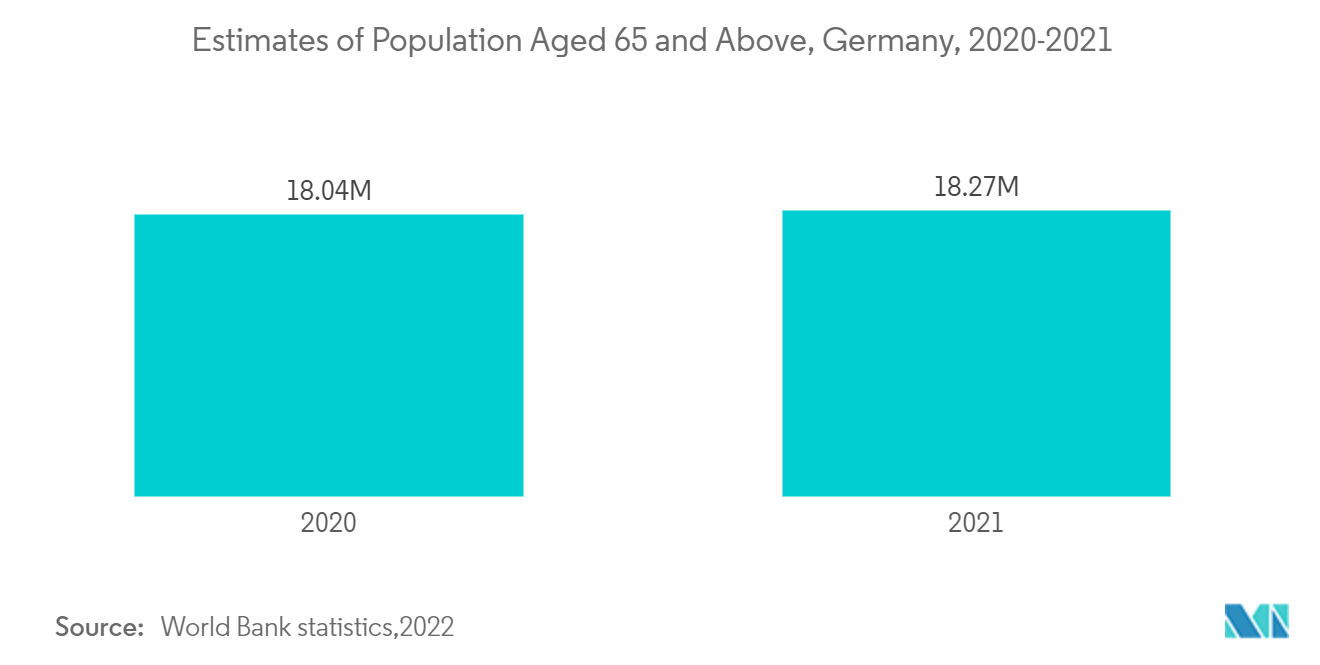

Auch orthopädische Eingriffe sind in der geriatrischen Bevölkerung häufiger anzutreffen. In Deutschland ist der Anteil der geriatrischen Bevölkerung hoch und wird voraussichtlich in Zukunft noch zunehmen. Laut Weltbankstatistik 2022 betrug die Bevölkerungszahl im Alter von 65 Jahren und älter in Deutschland im Jahr 2021 18.269.366. Es wird erwartet, dass eine so große ältere Bevölkerung das Wachstum des Segments vorantreiben wird, da die ältere Bevölkerung anfälliger für orthopädische Erkrankungen ist.

Darüber hinaus wird erwartet, dass die zunehmende Bedeutung der Endoskopie in der orthopädischen Chirurgie das Segmentwachstum weiter vorantreiben wird. Beispielsweise war laut der im Januar 2022 in Trauma veröffentlichten Studie in der Mehrzahl der im Rahmen der Studie untersuchten Fälle eine endoskopische Osteosynthese der vorderen intrapelvinen Platte möglich. Damit wird die endoskopische Beckenchirurgie in Zukunft wahrscheinlich eine praktikable Alternative für bestimmte Fälle von Beckentraumata sein. Daher wird erwartet, dass die zunehmende Bedeutung der Endoskopie bei Beckentraumata aufgrund der zunehmenden Einführung von Endoskopien in der orthopädischen Chirurgie das Segmentwachstum vorantreiben wird.

Aufgrund der oben genannten Faktoren dürfte das Segment der orthopädischen Chirurgie im Prognosezeitraum ein Wachstum verzeichnen.

Es wird erwartet, dass der Einsatz endoskopischer Kameras in der Visualisierungsausrüstung im Prognosezeitraum ein deutliches Wachstum verzeichnen wird.

Bei chirurgischen endoskopischen Eingriffen werden hochauflösende endoskopische Kamerasysteme eingesetzt, um Stand- und Bewegtbilder im Operationssaal aufzunehmen. Eine Vielzahl starrer und flexibler Endoskope, die am Kamerakopf befestigt sind, transportieren das optische Bild von der Operationsstelle zum Kamerakopf. Das System besteht aus einem Kamerakopf mit integriertem Kabel, das mit der Kamerasteuereinheit (CCU) verbunden ist.

Zu den Faktoren, die das Wachstum dieses Segments vorantreiben, gehören zunehmende Initiativen für wichtige Marktteilnehmer, wie Partnerschaften und Ausstellungen der Produkte auf dem deutschen Markt. So gingen OmniVision Technologies und die Diaspective Vision GmbH, Entwickler hochwertiger hyperspektraler und multispektraler Kamerasysteme für medizinische Anwendungen, im November 2021 eine Partnerschaft zur Entwicklung eines neuen Typs endoskopischer Kameras ein, dem MALYNA-System, das auf proprietärem Multispektral basiert Bildgebungstechnologie.

Darüber hinaus gab OMNIVISION im November 2022 bekannt, dass der in der Visualisierungsendoskopie eingesetzte OH02B-Imager und die OCH2B-Kamera im November 2022 in Deutschland vorgeführt werden. Die OH02B-Bildsensoren werden für verschiedene Anwendungen wie Magen-Darm-, HNO-, orthopädische, chirurgische und zahnmedizinische Anwendungen eingesetzt sowie wiederverwendbare und wegwerfbare Endoskope, Katheter und Führungsdrähte für den Tierarzt.

Aufgrund der oben genannten Faktoren wird daher erwartet, dass das Segment der Endoskopiekameras im Prognosezeitraum ein deutliches Wachstum verzeichnen wird.

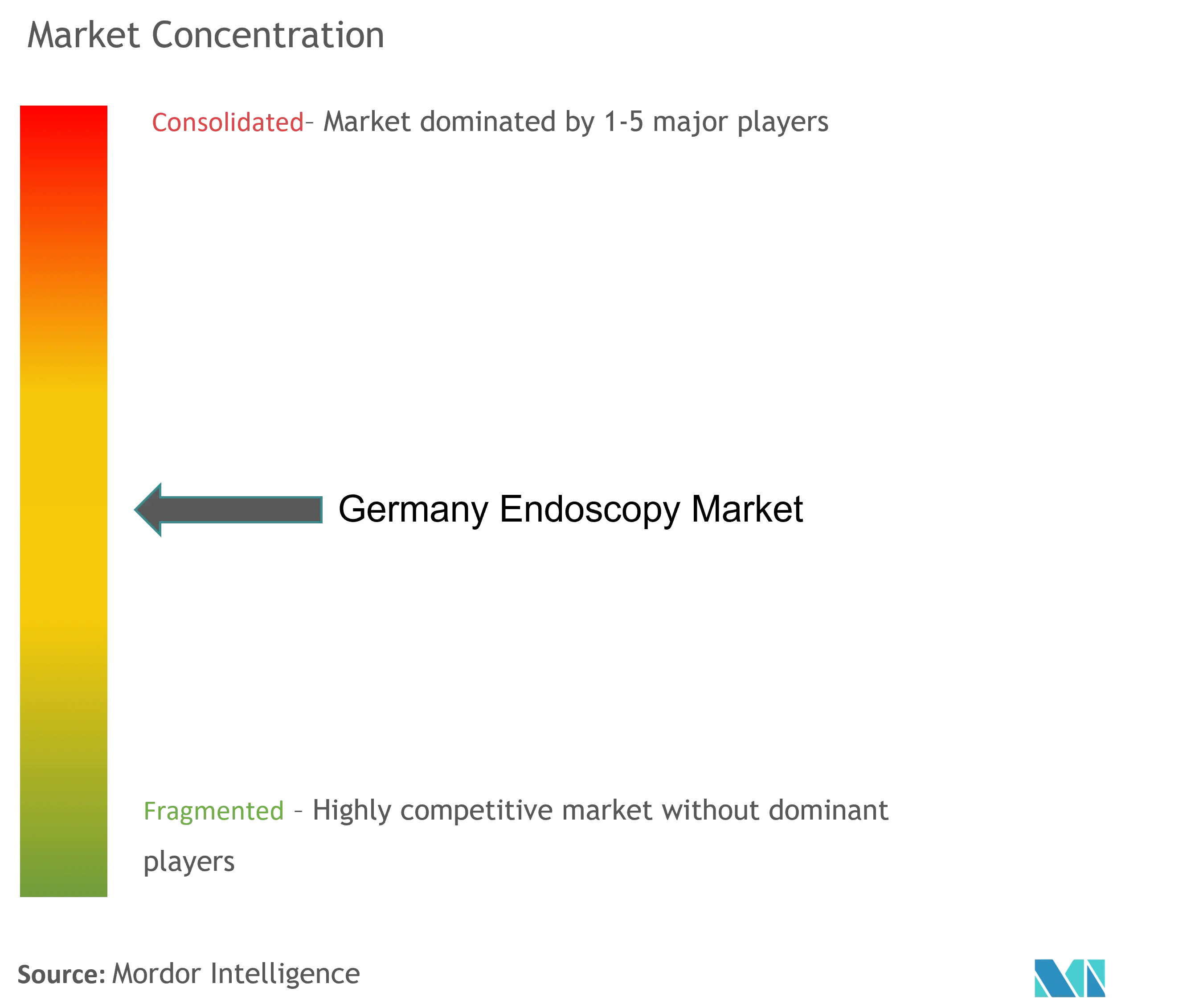

Überblick über die Branche für Endoskopiegeräte in Deutschland

Der Markt ist mäßig wettbewerbsintensiv und besteht aus mehreren Global Playern. Die Hauptakteure auf dem Markt setzen Strategien wie Vertriebspartnerschaften, die Übernahme anderer Unternehmen und die Einführung von Produkten um. Zu den auf dem Markt tätigen Akteuren zählen unter anderem Stryker Corporation, Karl Storz GmbH, Medtronic PLC, B. Braun Melsungen AG und Boston Scientific Corporation.

Deutschlands Marktführer für Endoskopiegeräte

-

B. Braun Melsungen AG

-

Karl Storz GmbH

-

Medtronic PLC

-

Stryker Corporation

-

Boston Scientific Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Endoskopiegeräte in Deutschland

- Oktober 2022 Die Erbe-Gruppe, ein Hersteller von chirurgischen Systemen, übernimmt Blazejewski Medi-Tech (BMT), den deutschen Endoskopentwickler und -hersteller. Durch die Übernahme erweitert Erbe seine Produktpalette auf dem Chip-on-Tip (COT)- und 3D-Endoskopie-Markt in Deutschland.

- Oktober 2022 In Deutschland erhält Fujifilm die behördliche Zulassung für sein endoskopisches Ultraschallendoskop der neuesten Generation (EG-740UT). Es ist für komplexe diagnostische und therapeutische endoskopische Ultraschallverfahren konzipiert.

Branchensegmentierung für Endoskopiegeräte in Deutschland

Gemäß dem Umfang des Berichts handelt es sich bei Endoskopgeräten um minimalinvasive Geräte, die in den Körper eingeführt werden können, um ein inneres Organ oder ein Gewebe im Detail zu beobachten. Endoskopische Operationen werden für bildgebende Verfahren und kleinere Operationen durchgeführt. Der deutsche Markt für Endoskopiegeräte ist nach Gerätetyp (Endoskope, endoskopische Operationsgeräte, Visualisierungsgeräte) und Anwendung (Gastroenterologie, Pulmonologie, Orthopädie, Kardiologie, Gynäkologie und Urologie, andere Anwendungen) segmentiert. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Nach Gerätetyp | Endoskope | Flexible Endoskope | |

| Starre Endoskope | |||

| Kapselendoskop | |||

| Andere Endoskopiegeräte | |||

| Endoskopisches Operationsgerät | Bewässerungs-/Saugsystem | ||

| Zugriffsgerät | |||

| Wundschutz | |||

| Andere endoskopische Operationsgeräte | |||

| Visualisierungsausrüstung | Endoskopische Kamera | ||

| SD-Visualisierungssystem | |||

| HD-Visualisierungssystem | |||

| Auf Antrag | Gastroenterologie | ||

| Pulmologie | |||

| Orthopädische Operation | |||

| Kardiologie | |||

| Gynäkologie und Urologie | |||

| Andere Anwendungen | |||

Häufig gestellte Fragen zur Marktforschung für Endoskopiegeräte in Deutschland

Wie groß ist der deutsche Markt für Endoskopiegeräte?

Die Marktgröße für Endoskopiegeräte in Deutschland wird im Jahr 2024 voraussichtlich 2,34 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 7,28 % auf 3,33 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für Endoskopiegeräte in Deutschland derzeit?

Im Jahr 2024 wird der Markt für Endoskopiegeräte in Deutschland voraussichtlich 2,34 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem deutschen Markt für Endoskopiegeräte?

B. Braun Melsungen AG, Karl Storz GmbH, Medtronic PLC, Stryker Corporation, Boston Scientific Corporation sind die wichtigsten Unternehmen, die auf dem deutschen Markt für Endoskopiegeräte tätig sind.

Welche Jahre deckt dieser Markt für Endoskopiegeräte in Deutschland ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des deutschen Marktes für Endoskopiegeräte auf 2,18 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des deutschen Marktes für Endoskopiegeräte für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des deutschen Marktes für Endoskopiegeräte für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Medical Devices Reports

Popular Healthcare Reports

Other Popular Industry Reports

Branchenbericht für Endoskopiegeräte in Deutschland

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Endoskopiegeräten in Deutschland im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Endoskopiegeräten in Deutschland umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.