Deutschland Diagnostische Bildgebung Marktgröße und -anteil

Deutschland Diagnostische Bildgebung Marktanalyse von Mordor Intelligence

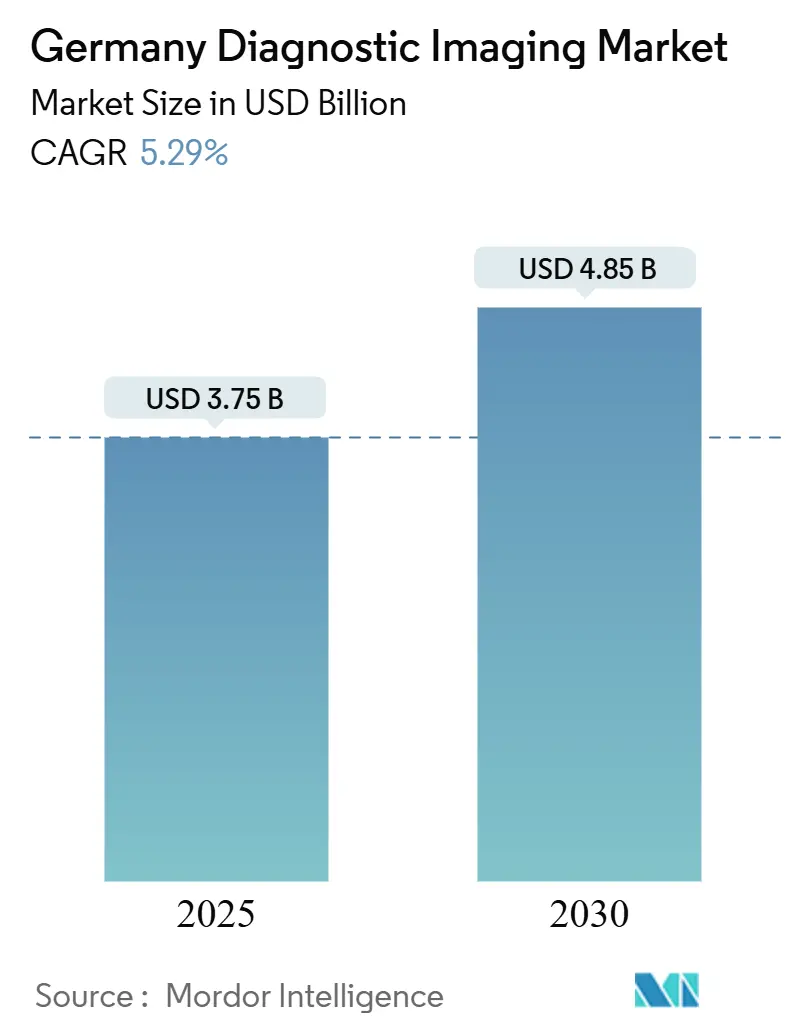

Die Deutschland Diagnostische Bildgebung Marktgröße wird auf USD 3,75 Milliarden im Jahr 2025 geschätzt und soll USD 4,85 Milliarden bis 2030 erreichen, bei einer CAGR von 5,29% während des Prognosezeitraums (2025-2030). Das Wachstum baut auf Deutschlands Position als Europas größte Gesundheitswirtschaft auf. Die Technologieeinführung beschleunigt sich, da 1.874 Krankenhäuser nun radiologische Geräte mit neuen Dateninfrastrukturen verbinden, während Künstliche-Intelligenz (KI) Software anhaltende Radiologen-Engpässe ausgleicht. Demografischer Druck verstärkt die Nachfrage: Deutschlands Bevölkerung im Alter von 65 Jahren und älter steigt weiterhin an, was Onkologie- und Kardiologie-Screening-Volumina nach oben treibt und stetige Geräte-Erneuerungszyklen unterstützt. Die Konsolidierung unter privaten Bildgebungsketten und Krankenhauskapazitätsreduzierungen intensiviert den Wettbewerb, dennoch belohnen regulatorische Barrieren, die durch die Medizinprodukteverordnung (MDR) geschaffen wurden, Anbieter, die robuste Qualitätsprozesse aufrechterhalten.

Wichtige Bericht-Erkenntnisse

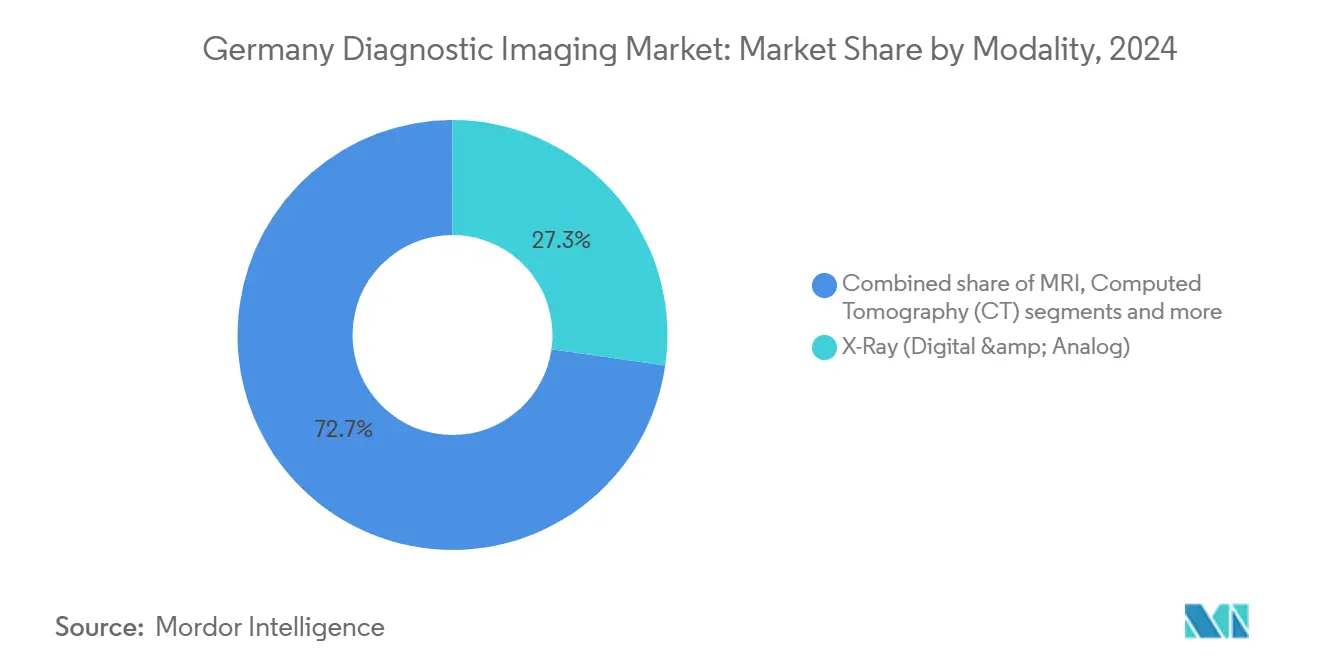

- Nach Modalität führten Röntgensysteme mit 27,26% des Deutschland Diagnostische Bildgebungsgeräte Marktanteils im Jahr 2024, während MRT mit einer CAGR von 6,46% bis 2030 wachsen soll.

- Nach Portabilität machten stationäre Systeme 80,21% der Deutschland Diagnostische Bildgebungsgeräte Marktgröße im Jahr 2024 aus, während mobile und handgehaltene Plattformen mit einer CAGR von 6,92% bis 2030 voranschreiten.

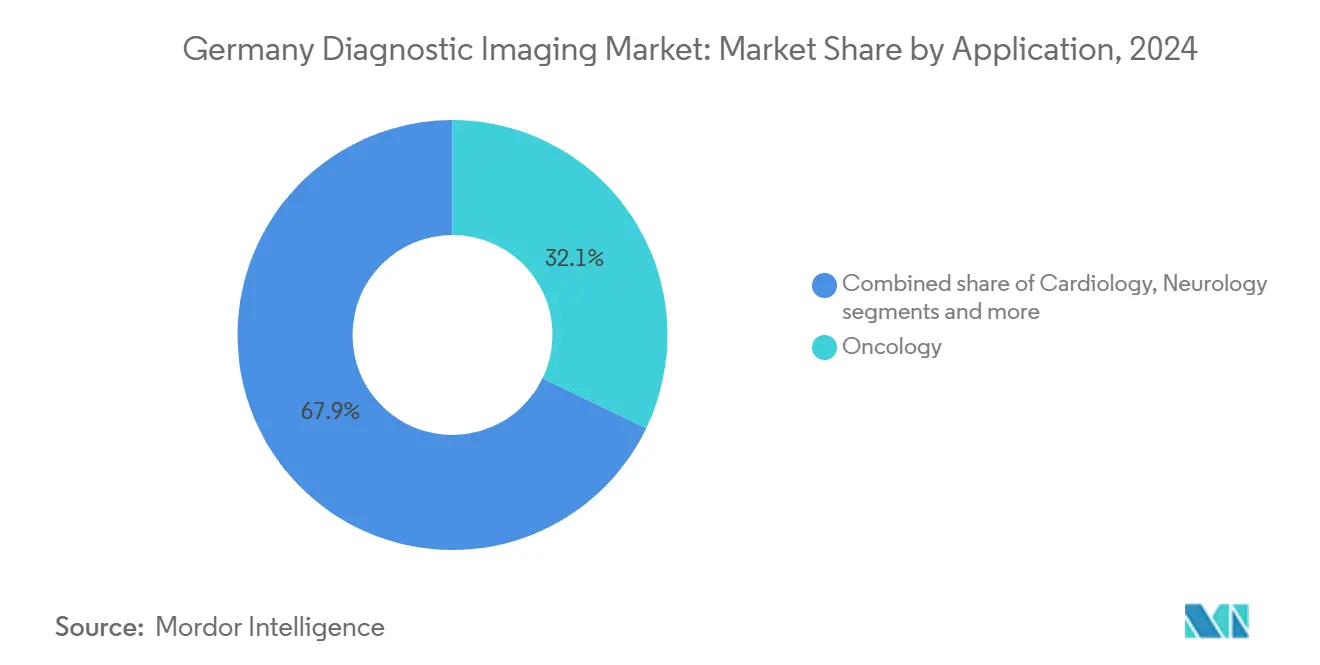

- Nach Anwendung eroberte Onkologie 32,14% Umsatz im Jahr 2024; Kardiologie ist bereit für die schnellste CAGR von 7,13% zwischen 2025 und 2030.

- Nach Endverbraucher behielten Krankenhäuser 65,65% Anteil der Deutschland Diagnostische Bildgebungsgeräte Marktgröße im Jahr 2024, aber diagnostische Bildgebungszentren expandieren mit einer CAGR von 6,55% bis 2030.

Deutschland Diagnostische Bildgebung Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Wachsende Belastung durch chronische Krankheiten | +1.2% | National, konzentriert in städtischen Zentren | Langfristig (≥ 4 Jahre) |

| Verstärkte Einführung fortschrittlicher Technologien | +1.8% | National, angeführt von Universitätskliniken | Mittelfristig (2-4 Jahre) |

| Schnell alternde Bevölkerung, die Früherkennung verlangt | +1.1% | National, akut in ländlichen Gebieten | Langfristig (≥ 4 Jahre) |

| Regierungsförderung für ländliche Teleradiologie-Einführung | +0.7% | Ländliche Regionen, östliche Bundesländer Priorität | Kurzfristig (≤ 2 Jahre) |

| Private-Equity-Konsolidierung von Bildgebungszentren | +0.4% | Metropolitangebiete, ambulante Einrichtungen | Mittelfristig (2-4 Jahre) |

| Ausweitung nationaler Krebs-Screening-Programme | +0.6% | National, Fokus auf Mammographie-Netzwerke | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Wachsende Belastung durch chronische Krankheiten

Die steigende Prävalenz von Krebs, Diabetes und Herz-Kreislauf-Erkrankungen sichert langfristige Bildgebungsnachfrage im gesamten Markt. Gebärmutterhalskrebs veranschaulicht die Dynamik: 4.666 neue Diagnosen treten jährlich auf, und HPV-16/18-Infektionen machen 76,5% der invasiven Tumore aus, was präzises Screening unverzichtbar macht. Die nationale Mammographie-Sensitivität zwischen 69,9% und 71,7% unterstreicht den Bedarf für KI-gestützte Verbesserung, die die Läsionserkennung verbessert und falsch-negative Ergebnisse reduziert. Chronische Krankheitspfade sind nun auf longitudinale Bildgebung angewiesen, was wiederkehrende Geräte-Upgrades sichert. Krankenhäuser und ambulante Zentren betrachten daher Bildgebungshardware als umsatzschützende Infrastruktur und nicht als diskretionäres Kapital, was stetige Bestellungen auch während breiterer wirtschaftlicher Volatilität verstärkt

Verstärkte Einführung fortschrittlicher Technologien

Der EUR 4 Milliarden Krankenhauszukunftsfonds beschleunigt digitale Infrastrukturkäufe, die KI, Interoperabilität und Cloud-Architekturen integrieren. DigitalRadar-Benchmarking von 1.624 Krankenhäusern ergab einen mittleren Digitalisierungsgrad von 33,3/100, was erhebliches Upgrade-Potenzial aufzeigt. Philips' HealthSuite Cloud-Bildgebungsplattform und NEXUS/CHILI's Vertriebspakt mit deepc bestätigen, dass skalierbare KI-Pipelines nun die Beschaffung beeinflussen. Institutionen führen fortschrittliche Modalitäten nicht nur für Bildqualität ein, sondern für nahtlosen Datenaustausch mit elektronischen Patientenakten, die durch das Digital-Gesetz 2024 vorgeschrieben sind.[1]Quelle: Bundesministerium für Gesundheit, "Digital-Gesetz (DigiG)," bundesgesundheitsministerium.de

Schnell alternde Bevölkerung, die Früherkennung verlangt

Deutschlands Pflegekraft-Bedarf soll bis 2049 um 33% steigen, was eine breitere Belastung des diagnostischen Durchsatzes signalisiert. Ärzte zeigen 79,2% positive Einstellungen zur Teleradiologie, dennoch verzeichnen 80,4% begrenzte Nutzung, was Implementierungshürden und nicht Akzeptanzlücken belegt. Präventive Screenings treiben Bildgebungsvolumen vor Symptomonset voran und erfordern hochauflösende Modalitäten, die subtile Läsionen aufdecken. Solche demografische Widerstandsfähigkeit schützt Geräteverkäufe vor zyklischen Krankenhausbudgetbeschränkungen und stützt weiterhin den Deutschland Diagnostische Bildgebungsgeräte Markt.

Regierungsförderung für ländliche Teleradiologie-Einführung

Bundespolitik entfernt Teleradiologie-Mengenbegrenzungen und bietet pauschale Erstattung für digitale Dienste, was Installationsraten in unterversorgten östlichen Bundesländern steigert. Nahezu 59,5% der überweisenden Ärzte identifizieren Teleradiologie als den entscheidenden Hebel für ländlichen Zugang, was Anbieter incentiviert, tragbare CT- und handgehaltene Ultraschallösungen anzubieten, die zwischen Standorten reisen. Frühe Projekte demonstrieren Netzwerkeffekte: sobald erste Gateways vorhanden sind, bevorzugen zusätzliche Zentren Geräte, die mit der etablierten Dateninfrastruktur kompatibel sind.

Hemmnis-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Strahlendosis-Bedenken & strengere Regulierung | -0.8% | National, durchgesetzt vom BfS | Kurzfristig (≤ 2 Jahre) |

| Hohe Gerätekosten & Erstattungslücken | -1.1% | National, akut in kleineren Einrichtungen | Mittelfristig (2-4 Jahre) |

| Radiologen-Mangel verursacht Unterauslastung | -0.7% | National, schwerwiegend in ländlichen Gebieten | Langfristig (≥ 4 Jahre) |

| Datenschutzhürden behindern großskalige KI-Schulung & Bildaustausch | -0.5% | EU-weit, DSGVO-Compliance-Fokus | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Strahlendosis-Bedenken & strengere Regulierung

Deutschlands Strahlenschutzverordnung setzt jährliche Dosisgrenzwerte durch, die Rechtfertigung und Optimierung für jede Untersuchung erfordern, was Anbieter zu Premium-Scannern mit automatisierter Dosisverfolgung drängt. Siemens Healthineers' Photon-Counting-CT veranschaulicht, wie Anbieter sich durch niedrige Dosisleistung differenzieren, während sie diagnostische Genauigkeit bewahren. Compliance fügt Kosten und operative Komplexität hinzu, besonders für Einrichtungen ohne integrierte Informatik, und kann Untersuchungsfrequenz für niedrigwertige Indikationen reduzieren.

Hohe Gerätekosten & Erstattungslücken

Deutschlands Wechsel von fallbezogener Finanzierung zu garantierten Ertragsmodellen bis 2029 trübt Kapitalrendite-Berechnungen für Kapitalkäufe. Das Hilfsmittelverzeichnis zwingt Hersteller, sowohl Qualität als auch Preiskonkurrenzfähigkeit zu demonstrieren, bevor ein Scanner Versicherungsschutz erhält, was etablierte Anbieter mit bestehenden Dossiers begünstigt. Kleinere Kliniken verschieben daher Upgrades, was Einführungskurven trotz klarem klinischen Bedarf dämpft.

Segmentanalyse

Nach Modalität: MRT-Momentum fordert Röntgen-Dominanz heraus

Röntgen behielt 27,26% des Deutschland Diagnostische Bildgebungsgeräte Marktanteils im Jahr 2024, da jedes Krankenhaus auf Radiographie für Trauma- und Routine-Thoraxstudien angewiesen ist. MRT steigert jedoch Volumen in kardialen und neuro Anwendungen, und seine 6,46% CAGR positioniert es als primären Wachstumsmotor bis 2030. Siemens Healthineers erweitert seine Magnetom Flow-Plattform im beliebten 1,5 Tesla-Segment und fügt KI-gestützte Workflow-Automatisierung hinzu, die Untersuchungszeiten verkürzt und Überweisungsindikationen erweitert. PET/SPECT-Wiederbelebung durch Theranostik diversifiziert den Modalitätsmix weiter, da GE Healthcare ein spezielles Zentrum in Deutschland baut.

Der Deutschland Diagnostische Bildgebungsgeräte Markt bewertet Modalitäten nun nicht nur für Bildklarheit, sondern dafür, wie sie sich in elektronische Patientenakten und KI-Entscheidungsunterstützung integrieren. Ultraschall-Einführung profitiert von handgehaltenen Geräten, die Bildgebung in Notaufnahmen und ländliche Kliniken bringen, während Mammographie durch digitale Detektoren und computergestützte Erkennung modernisiert, die Programmsensitivität steigert. Insgesamt spalten sich Modalitätsportfolios weiterhin zwischen hohem Durchsatz von Röntgenräumen, die Baseline-Servicelevel sichern, und Premium-MRT-Suiten, die zusätzliche Erstattung erfassen, was ausgewogene Kapitalinvestitionsprofile über Anbietertypen hinweg aufrechterhält.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Portabilität: mobile Systeme mildern Personalengpässe

Stationäre Systeme beherrschten 80,21% der Deutschland Diagnostische Bildgebungsgeräte Marktgröße im Jahr 2024, da große Institutionen weiterhin raumbasierte CTs und MRTs für Durchsatzeffizienz bevorzugen. Dennoch verzeichnen mobile und handgehaltene Systeme eine CAGR von 6,92%, da Arbeitskräftemängel Point-of-Care-Diagnostik attraktiv machen. Siemens Healthineers' SOMATOM On.site CT ermöglicht Intensivpflege-Bildgebung ohne Patiententransport und bietet Fernsteuerungsoptionen, die Technologenzeit sparen.

Handgehaltene Ultraschallgeräte mit eingebetteter KI generieren nun automatisierte Messungen und teilen Ergebnisse direkt in Cloud-Archive, was sich an Deutschlands Digital-Gesundheits-Erstattungsrahmen für Telematik-Infrastruktur ausrichtet. Tragbare Scanner ergänzen statt kannibalisieren stationäre Installationen und offenbaren einen Dual-Track-Beschaffungstrend, bei dem Krankenhäuser beide Kategorien kaufen, um Case-Mix-Variabilität zu entsprechen.

Nach Anwendung: Kardiologie überholt Onkologie in Wachstumsgeschwindigkeit

Onkologie eroberte 32,14% des Umsatzes im Jahr 2024, unterstützt von nationalen Screening-Programmen für Brust-, Darm- und Prostatakrebs. Kardiologie soll mit einer CAGR von 7,13% überholen, da Richtlinien frühere Koronarbewertung für Patienten mit metabolischem Syndrom empfehlen und da KI-verbesserte kardiale MRT-Protokolle Scanzeiten drastisch verkürzen. Deutschland Diagnostische Bildgebungsgeräte Marktgröße in der Kardiologie soll daher vorhersagbar expandieren und Anbieter-F&E zu myokardialer Gewebecharakterisierung und Nachbearbeitungsautomatisierung anziehen.

Neurologie expandiert durch Schlaganfall-Triage-Netzwerke, unterstützt vom EUR 26,9 Millionen UMBRELLA-Projekt, das KI-Algorithmen für Echtzeit-Entscheidungsunterstützung installiert. Orthopädie und Geburtshilfe präsentieren stetige Volumen, während Gastro-Urologie von Hybrid-Bildgebung profitiert, die Diagnose und minimal-invasive Behandlung kombiniert. Anwendungsdiversifikation sichert Auslastung über Krankenhausabteilungen hinweg und verteilt Umsatzrisiken.

Nach Endverbraucher: Ambulante Zentren beschleunigen

Krankenhäuser hielten 65,65% der Deutschland Diagnostische Bildgebungsgeräte Marktgröße im Jahr 2024, da sie Gatekeeper für hochkomplexe Verfahren bleiben. Diagnostische Bildgebungszentren verzeichnen jedoch eine CAGR von 6,55%, da ambulante Erstattungsmodelle Same-Day-Service belohnen und da Private Equity Kettenkonsolidierung finanziert. Evidia veranschaulicht diese Expansion: gebildet durch Fusion von MRH und Blikk, verwaltet es über 100 Standorte und 1.800 Mitarbeiter.

Ambulante Chirurgiezentren führen interne Bildgebung ein, um Patientenwege zu straffen, während Fachkliniken wie Orthopädie in 3D-Scanner investieren, die chirurgische Planungssoftware speisen. Der Deutschland Diagnostische Bildgebungsgeräte Markt spaltet sich daher entlang Versorgungslinien. Krankenhäuser konzentrieren sich auf hochakute Fälle, die fortgeschrittene CT und MRT erfordern, während ambulante Hubs vielseitige, geringere Stellflächen-Einheiten suchen, die Patientenfluss bei niedrigeren Kosten maximieren.

Geografieanalyse

Deutschland beherbergt 1.874 Krankenhäuser mit 476.924 Betten und einer Belegungsrate von 71,2%, was eine breite Installationsbasis für Anbieter gewährleistet. Nordrhein-Westfalen führt mit 328 Krankenhäusern und 112.610 Betten und ist damit der größte regionale Käufer von Ersatzscannern. Bayern und Baden-Württemberg folgen, unterstützt durch Nähe zu Medtech-Clustern, die Siemens Healthineers' Fertigungszentren in Erlangen und Kemnath einschließen.

Bundespolitik leitet KHZG-Mittel zu ländlichen östlichen Bundesländern, um historische Unterinvestition zu korrigieren, was Teleradiologie-Installationsförderung katalysiert, die neue adressierbare Nachfrage für den Deutschland Diagnostische Bildgebungsgeräte Markt eröffnet. Ländliche Standorte wählen oft mobile CT- oder kompakte MRT-Systeme, da Raum und Personal beschränkt sind, während städtische Lehrkrankenhäuser Hochfeld-MRT und Photon-Counting-CT für Forschung und Tertiärversorgung einsetzen.

Grenzüberschreitende Versorgung prägt die Geografie weiter. Kliniken in Bayern behandeln österreichische Patienten für fortgeschrittene Bildgebung, und Nordseeküstenregionen bedienen dänische Überweisungen, was Auslastungsspitzen glättet und Beschaffungsvolumen beeinflusst. Regierungsbeharrung auf universellem Zugang bedeutet, dass Gesundheitsministerien der Länder mobile Brustkrebsvorsorgebusse mitfinanzieren, die durch dünn besiedelte Bezirke zirkulieren und gerechte Verteilung von Bildgebungsressourcen landesweit verstärken.

Wettbewerbslandschaft

Der Deutschland Diagnostische Bildgebungsgeräte Markt zeigt moderate Konzentration. Siemens Healthineers verankert heimische Versorgung mit EUR 60 Millionen Produktionserweiterung in Kemnath und einem EUR 350 Millionen Hochenergie-Photonikzentrum in Forchheim, was Markteinführungsvorteile für Photon-Counting-CT und nächste Generation MRT gewährt.[2]Quelle: Siemens Healthineers, "Siemens Healthineers investiert €60 Millionen in Kemnather Produktionsstandort," siemens-healthineers.com Philips sichert EU-MDR-Zertifikate über sein Bildgebungsportfolio und skaliert cloudbasierte Unternehmensbildgebung nach Europa, was es positioniert, von Krankenhäusern Digitalisierungsbudgets zu profitieren.[3]Quelle: Medical Device Network, "Philips sichert EU-MDR-Zertifikat für Bildgebungslösung," medicaldevice-network.com

GE Healthcare verfolgt Theranostik-Differenzierung und kooperiert mit deutschen Universitätszentren, um PET-Tracer-Forschung zu erweitern, während Canon Medical sich auf KI-gesteuerte Workflow-Tools konzentriert, die Technologen-Arbeitsbelastung minimieren. Heimische mittelgroße Firmen wie Drägerwerk und Carl Zeiss Meditec liefern spezialisierte Bildgebungsperipherie und integrierte OP-Lösungen, die große Anbieter-Scanner ergänzen.

Private-Equity-Deal-Flow bleibt lebhaft. Duke Street akquirierte Agito Medical von Philips, um erneuerte Gerätenachfrage zu zielen, und Bildgebungszentren-Plattformen fusionieren, um Beschaffungsmacht zu skalieren. Anbieter schneidern daher Angebote sowohl für Premium-Universitätskliniken als auch kostensensiblive ambulante Ketten zu, was ausgewogene Verkaufskanäle aufrechterhält.

Deutschland Diagnostische Bildgebung Branchenführer

-

Koninklijke Philips NV

-

Siemens Healthineers AG

-

FUJIFILM Holdings Corporation

-

Hologic Inc.

-

GE HealthCare

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Januar 2025: Deutsche Forschungsgemeinschaft lädt Vorschläge für multimodale Magnetpartikel-Bildgebungsinstrumente unter einer neuen Großgeräte-Initiative ein.

- Juni 2024: Fraunhofer IBMT stellt ein 256-Kanal-Ultraschallsystem vor, das präzise Tiefenhirnstimulation für neurologische Störungen ermöglicht.

- Juni 2023: Exo partnert mit Sana Kliniken AG, um KI-gestützten handgehaltenen Ultraschall in 44 Krankenhäusern und angeschlossenen Einrichtungen einzusetzen.

Deutschland Diagnostische Bildgebungsgeräte Marktbericht Umfang

Gemäß dem Umfang dieses Berichts ist die diagnostische Bildgebung eine gängige Technik, um bei der Visualisierung physischer Diagnosen in der klinischen Gemeinschaft zu helfen. Für diagnostische Zwecke werden diese Systeme verwendet, um den Körper abzubilden, um eine korrekte Diagnose zu erhalten und zukünftige Versorgung zu bestimmen. Diagnostische Bildgebung ist die Technik oder der Prozess der Erstellung visueller Darstellungen des inneren Körpers für klinische Untersuchung und medizinische Interpolation, zusammen mit der visuellen Darstellung der Funktion bestimmter Organe oder Gewebe. Der Deutschland Diagnostische Bildgebung Markt ist segmentiert nach Modalität (MRT, Computertomographie, Ultraschall, Röntgen und Andere Modalitäten), Anwendungen (Kardiologie, Onkologie, Neurologie, Orthopädie, Andere Anwendungen), und Endverbraucher (Krankenhaus, Diagnostisches Zentrum, und Andere). Der Bericht bietet den Wert (in USD Millionen) für die oben genannten Segmente.

| MRT |

| Computertomographie (CT) |

| Ultraschall |

| Röntgen (Digital & Analog) |

| Nuklearbildgebung (PET / SPECT) |

| Mammographie |

| Fluoroskopie & C-Bögen |

| Stationäre Systeme |

| Mobile und handgehaltene Systeme |

| Kardiologie |

| Onkologie |

| Neurologie |

| Orthopädie |

| Geburtshilfe & Gynäkologie |

| Gastro-Urologie |

| Andere Anwendungen |

| Krankenhäuser |

| Diagnostische Bildgebungszentren |

| Ambulante Chirurgiezentren |

| Fachkliniken & Andere |

| Nach Modalität | MRT |

| Computertomographie (CT) | |

| Ultraschall | |

| Röntgen (Digital & Analog) | |

| Nuklearbildgebung (PET / SPECT) | |

| Mammographie | |

| Fluoroskopie & C-Bögen | |

| Nach Portabilität | Stationäre Systeme |

| Mobile und handgehaltene Systeme | |

| Nach Anwendung | Kardiologie |

| Onkologie | |

| Neurologie | |

| Orthopädie | |

| Geburtshilfe & Gynäkologie | |

| Gastro-Urologie | |

| Andere Anwendungen | |

| Nach Endverbraucher | Krankenhäuser |

| Diagnostische Bildgebungszentren | |

| Ambulante Chirurgiezentren | |

| Fachkliniken & Andere |

Wichtige im Bericht beantwortete Fragen

Wie beeinflusst Deutschlands Wandel zu wertbasierter Versorgung die Funktionsausstattung, die Krankenhäuser bei neuen Bildgebungssystemen verlangen?

Anbieter schauen zunehmend nach Scannern, die Echtzeit-Analytik und strukturierte Berichtswerkzeuge einbetten, da diese Fähigkeiten diagnostische Leistung mit ergebnisbasierten Erstattungsmetriken verknüpfen.

Was macht Interoperabilität zu einem kritischen Kaufkriterium für deutsche Radiologieabteilungen heute?

Mit nun verpflichtenden elektronischen Patientenakten bevorzugen Einrichtungen Geräte, die offene Standards wie DICOMweb und HL7 FHIR verwenden, um problemlosen Datenaustausch über Multi-Vendor-Netzwerke sicherzustellen.

Wie beschleunigen Personalmängel die Einführung von Fernbedienungstechnologien in Bildgebungssuiten?

Plattformen, die externen Technologen ermöglichen, Protokolle zu setzen oder Untersuchungen zu überwachen, gewinnen an Zugkraft und helfen Krankenhäusern, Scanner während Nachtschichten und in unterversorgten Regionen am Laufen zu halten.

Warum werden Theranostik-Fähigkeiten zu einem Gesprächsthema in Deutschlands Nuklearmedizin-Segment?

Interesse an personalisierten Onkologie-Behandlungen treibt Nachfrage nach hybriden PET/SPECT-Systemen, die sowohl diagnostische Bildgebung als auch gezielte Radionuklid-Therapieplanung unterstützen.

Wie beeinflussen Deutschlands Krebsvorsorge-Programm-Updates Modalitäts-Erneuerungszyklen?

Erweiterte Richtlinien für Brust- und Lungenvorsorge drängen Einrichtungen dazu, auf digitale Detektoren und KI-assistierte Triage-Tools zu upgraden, was akzeptable Gerätelebensdauern verkürzt.

Welche Rolle spielt die neue Telematikinfrastruktur-Pauschalerstattung bei Teleradiologie-Investitionen?

Garantierte Digital-Service-Zahlungen geben ländlichen Krankenhäusern Budgetsicherheit und ermutigen sie, cloud-ready CT- und MRT-Scanner zu beschaffen, die sich reibungslos in Hub-and-Spoke-Lesemodelle integrieren.

Seite zuletzt aktualisiert am: