Marktgröße für Pflanzenschutzchemikalien in Deutschland

| Studienzeitraum | 2019 - 2029 | |

| Basisjahr für die Schätzung | 2023 | |

| Prognosedatenzeitraum | 2024 - 2029 | |

| Marktgröße (2024) | 3.45 Milliarden US-Dollar | |

| Marktgröße (2029) | 4.29 Milliarden US-Dollar | |

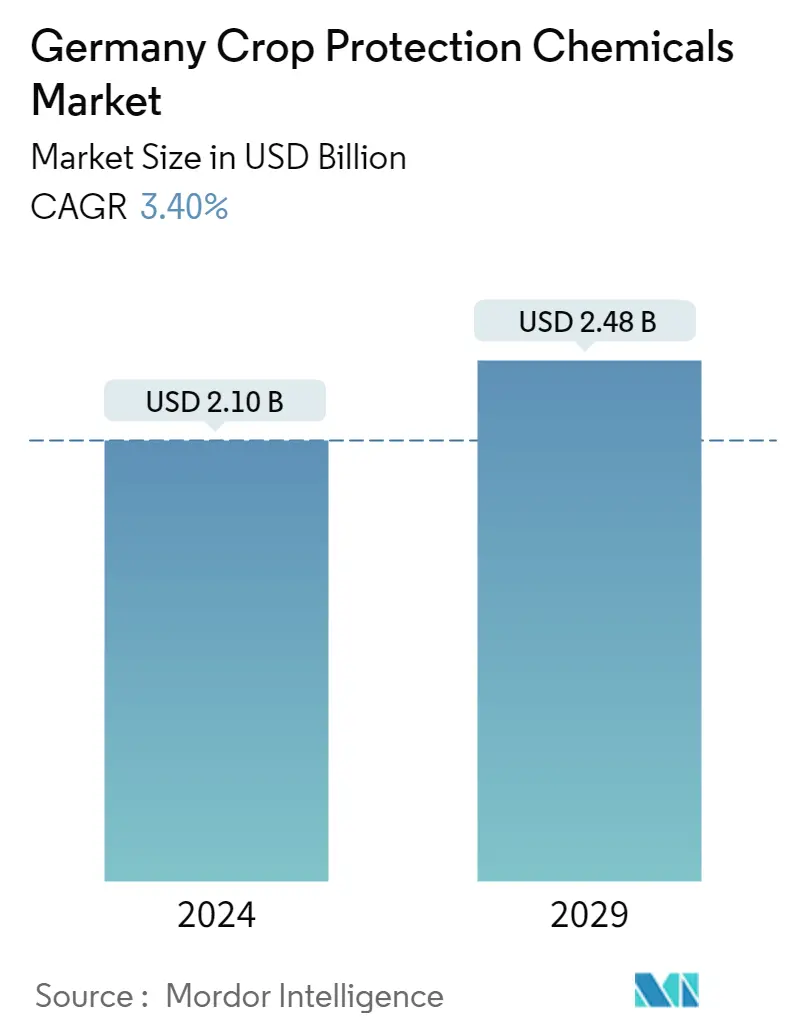

| CAGR (2024 - 2029) | 3.40 % | |

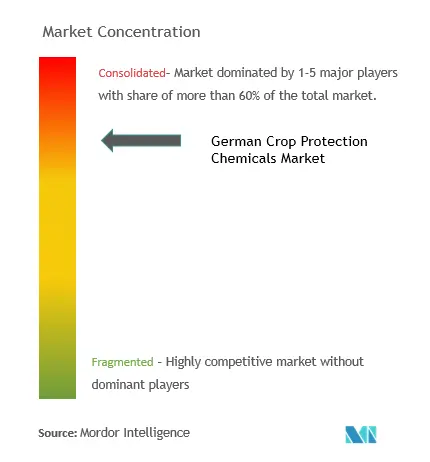

| Marktkonzentration | Hoch | |

Hauptakteure | ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Pflanzenschutzchemikalien in Deutschland

Die Größe des deutschen Marktes für Pflanzenschutzchemikalien wird im Jahr 2024 auf 2,10 Milliarden US-Dollar geschätzt und soll bis 2029 2,48 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,40 % im Prognosezeitraum (2024–2029) entspricht.

- Die wachsende Nachfrage nach Lebensmittelsicherheit und -qualität, die steigende Verbrauchernachfrage nach Bio-Produkten und günstige staatliche Maßnahmen zur Förderung von Biokontrollprodukten sind einige Faktoren, die das Marktwachstum von Biopestiziden vorantreiben. Deutschland gehört zu den Pionieren der Biopestizidregulierung in Europa und hat daher mehrere Maßnahmen ergriffen, um die Kommerzialisierung von Biopestizidprodukten im Land zu unterstützen.

- Nach Angaben der FAO belief sich der gesamte landwirtschaftliche Verbrauch an Insektiziden im Jahr 2020 auf 20.966 Tonnen, gefolgt von Herbiziden mit 14.618 Tonnen und Fungiziden und Bakteriziden mit 9.483 Tonnen im Jahr 2020. Die Gruppe Fungizide und Bakterizide war eine der am häufigsten verbrauchten Im Jahr 2020 wurden in Deutschland laut Eurostat 47.973.969 Kilogramm Pestizide produziert, was mehr ist als 45.181.227 Kilogramm im Vorjahr.

- Mit der steigenden Nachfrage nach Nahrungsmitteln in Deutschland steigt der Druck im Land, ausreichend Nahrungsmittel zu produzieren. Damit einher geht die Notwendigkeit, die Verluste durch Insekten- und Schädlingsbefall zu minimieren. Laut FAO belief sich die gesamte Getreideproduktion von Weizen, Gerste und Hafer auf 21.459,2 Tausend Tonnen, gefolgt von 10.411,1 Tausend Tonnen und 766,5 Tausend Tonnen. Septoria tritici ist die schädlichste Blattkrankheit des deutschen Weizens und verursacht in Hochdrucksaisonen Ertragsverluste von etwa 30 % bis 50 %. Um den Ertragsverlust abzumildern, haben viele Weizenbauern den Einsatz von Fungiziden in ihren Kulturen erhöht. Chlorthalonil, ein Fungizid, das Mehltau und Schimmel auf Nutzpflanzen verhindert, ist eines der am häufigsten verwendeten Pestizide in Deutschland.

Pflanzenschutzchemikalien umfassen eine Klasse von Agrochemikalien, die dazu dienen, die Zerstörung von Nutzpflanzen durch Insektenschädlinge, Krankheiten, Unkräuter und andere Schädlinge zu verhindern. Der deutsche Markt für Pflanzenschutzchemikalien ist nach Herkunft (synthetisch und biobasiert), Typ (Herbizid, Fungizid, Insektizid und andere Typen) und Anwendung (Getreide und Getreide, Hülsenfrüchte und Ölsaaten, Obst und Gemüse, Nutzpflanzen usw.) segmentiert Andere Anwendungen). Der Bericht bietet auch eine Marktgröße in Bezug auf Wert (Mio. USD) und Volumen (Tonne).

Anstieg der Einführung von Biopestiziden

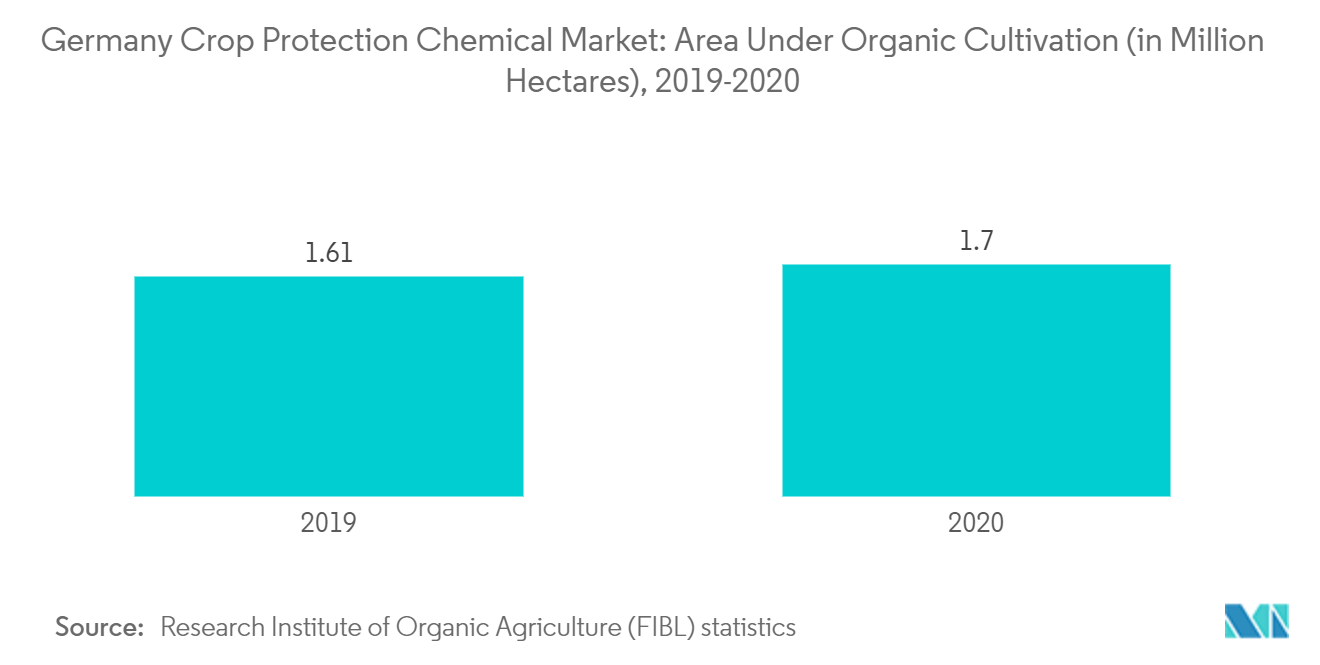

In den letzten Jahren ist im Land die Nachfrage nach Bio-Lebensmitteln und Bio-Anbau gestiegen. Laut Statistik des Forschungsinstituts für biologischen Landbau (FIBL) ist die Fläche des biologischen Anbaus von 1,61 im Jahr 2019 auf 1,70 im Jahr 2020 gestiegen. Da Biopestizide frei von Chemikalien sind, werden sie nachweislich in der großflächigen Landwirtschaft eingesetzt Region.

Angesichts der Umweltschäden, die durch chemische Pestizidprodukte verursacht werden, und des Bewusstseins der Verbraucher für Bio-Produkte fördert das Land den Einsatz von Biopestiziden, um die Umweltschäden zu schützen.

Mit dem gleichen Ziel plant das Land beispielsweise auch, bis 2023 den Einsatz chemischer Pestizide wie des Unkrautvernichters Glyphosat zu verbieten, da dadurch Insektenpopulationen ausgelöscht werden, die für Ökosysteme und die Bestäubung von Nahrungspflanzen wichtig sind. Die Regierung plant außerdem, den Einsatz in artenreichen Gebieten wie Grünland und Streuobstwiesen einzuschränken. Es wird erwartet, dass dieser Schritt die Nachfrage nach Biopestiziden im Land ankurbeln wird.

In dieser Hinsicht gelten Biopestizide aufgrund ihrer durchweg nachgewiesenen Wirksamkeit als sicherere Alternativen für Landwirte. Daher erweitern Unternehmen wie BASF SE und Bayer CropScience AG mit Sitz in Deutschland ihre Produktpalette an Biopestiziden, um sich einen Wettbewerbsvorteil gegenüber anderen Akteuren in der Region zu verschaffen.

Darüber hinaus erweitern die Unternehmen auch ihre Produktions- und Innovationskapazitäten für Biopestizide, um der steigenden Nachfrage gerecht zu werden. So hat die SGS Germany GmbH kürzlich im Januar 2023 ihr Biopestizid-Testlabor erweitert. Daher wird erwartet, dass die steigende Nachfrage im Biopestizidsegment den Markt im Prognosezeitraum antreiben wird.

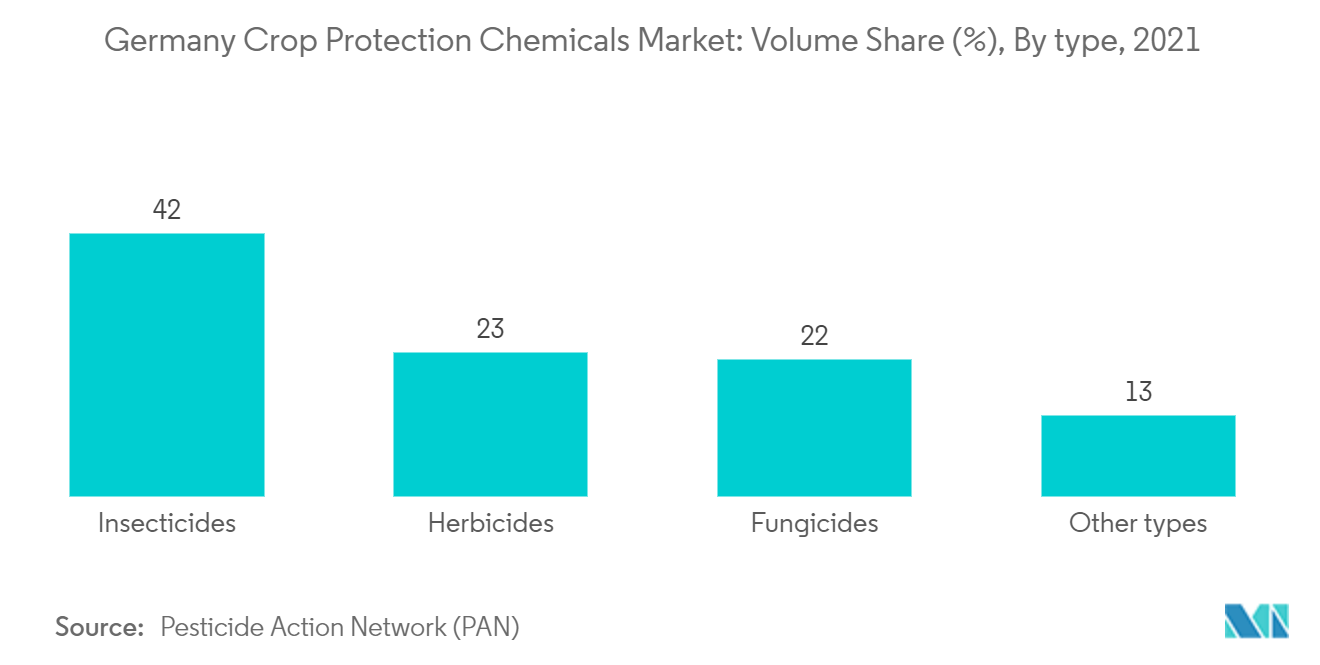

Das Segment Insektizide dominiert den Markt

Deutschland ist einer der größten Umsatzbringer für Insektizidprodukte im Land. Der Verkauf von Insektizidwirkstoffen im Land erreichte mit 25.344 Tonnen einen Rekordwert und machte im Jahr 2021 rund 32,7 % des Marktanteils aus.

Carbamate und Pyrethroide sind die am häufigsten verwendeten Insektizidwirkstoffe im Land. Die zunehmenden Umweltschäden in Verbindung mit dem ökologischen Landbau begünstigen das Wachstum von Bioinsektizidprodukten gegenüber konventionellen Pestizidprodukten auf dem deutschen Markt. So erreichten im Jahr 2021 die Verkäufe biologisch gewonnener Wirkstoffe einen Anteil von 5,9 % am Umsatz des Insektizidwirkstoffs im Land.

Aufgrund des hohen Insektizidverbrauchs auf dem Markt beschäftigen sich die Hauptakteure mit der Entwicklung innovativer Produkte in diesem Segment. Beispielsweise hat Syngenta Crop Protection im Jahr 2021 in 40 Ländern weltweit, darunter auch in Deutschland, ein innovatives Insektizidprodukt namens PLINAZOLIN auf den Markt gebracht. Nach Angaben des Unternehmens wird dieses neue Produkt eine beispiellose Insektenbekämpfung bei einer Vielzahl von Insekten wie Stinkwanzen, Milben, Thripsen, Raupen, Fliegen und Käfern ermöglichen.

Bedenken hinsichtlich der Umweltauswirkungen chemischer Pestizide und das Bewusstsein der Verbraucher für Bio-Lebensmittelprodukte sind jedoch ein limitierender Faktor für das Wachstum des Marktes. Um dieser Herausforderung zu begegnen, betreiben die Unternehmen kontinuierlich Forschungs- und Entwicklungsaktivitäten, um innovative Lösungen zu finden, die diese Herausforderung abmildern können.

Beispielsweise hat die BASF SE ein neues Produkt namens Axalion entwickelt, das über einen Wirkstoff mit neuartiger Wirkungsweise und hoher Verträglichkeit mit nützlichen Insekten, einschließlich Bestäubern, verfügt. Darüber hinaus ist dieser Wirkstoff im Vergleich zu seinen Copetitot-Inhaltsstoffen umweltfreundlicher. Nach offizieller Aussage des Unternehmens soll dieses neue Produkt bis 2026 auf dem deutschen Markt eingeführt werden.

Daher wird erwartet, dass die Produktinnovationen der großen Pestizidhersteller in Deutschland das Insektizidsegment des Marktes weiter ankurbeln werden.

Überblick über die Industrie für Pflanzenschutzchemikalien in Deutschland

Der deutsche Markt für Pflanzenschutzchemikalien ist hart umkämpft, da in der Region zahlreiche internationale Unternehmen für Pflanzenschutzchemikalien ansässig sind. Zu den Hauptakteuren auf diesem Markt zählen BASF SE, Bayer CropScience AG, Syngenta AG, Corteva Agriscience und Adama Agricultural Solutions. Diese Akteure investieren stark in Forschungs- und Entwicklungsaktivitäten und bringen chemische Pflanzenschutzprodukte auf den Markt, die auf die Bedürfnisse der Landwirte in dieser Region zugeschnitten sind.

Deutschlands Marktführer für Pflanzenschutzmittel

BASF SE

Syngenta AG

Corteva Agrisciences

Bayer CropScience AG

Adama Agricultural Solutions

Other important companies include .

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Pflanzenschutzchemikalien in Deutschland

- August 2022 BASF und Corteva Agriscience haben gemeinsam neue Lösungen zur Soja-Unkrautbekämpfung für verschiedene Märkte auf der ganzen Welt, darunter auch Deutschland, entwickelt.

- November 2021 Syngenta Crop Protection führt PLINAZOLIN ein, einen innovativen Wirkstoff zur Insektenbekämpfung, der Landwirten dabei helfen wird, ihre Pflanzen vor einer Vielzahl von Schädlingen zu schützen, und zwar in 40 Ländern auf der ganzen Welt, darunter auch in Deutschland.

- März 2020 BASF bringt ein neues innovatives Fungizid namens Revysol auf den Markt. Dieses neue Fungizid bietet eine lang anhaltende Restkontrolle sowie eine schützende und heilende Wirkung gegen viele Wetterbedingungen.

Deutschland-Marktbericht für Pflanzenschutzchemikalien – Inhaltsverzeichnis

1. EINFÜHRUNG

- 1.1 Studienannahmen und Marktdefinition

- 1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

- 4.1 Marktübersicht

- 4.2 Marktführer

- 4.3 Marktbeschränkungen

- 4.4 Porters Five-Force-Analyse

- 4.4.1 Bedrohung durch neue Marktteilnehmer

- 4.4.2 Verhandlungsmacht von Käufern/Verbrauchern

- 4.4.3 Verhandlungsmacht der Lieferanten

- 4.4.4 Bedrohung durch Ersatzprodukte

- 4.4.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG

- 5.1 Herkunft

- 5.1.1 Synthetik

- 5.1.2 Biobasiert

- 5.2 Typ

- 5.2.1 Herbizid

- 5.2.2 Fungizid

- 5.2.3 Insektizid

- 5.2.4 Andere Arten

- 5.3 Anwendung

- 5.3.1 Getreide und Getreide

- 5.3.2 Hülsenfrüchte und Ölsaaten

- 5.3.3 Früchte und Gemüse

- 5.3.4 Kommerzielle Pflanzen

- 5.3.5 Andere Anwendungen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Die am häufigsten verwendeten Strategien

- 6.2 Marktanteilsanalyse

- 6.3 Firmenprofile

- 6.3.1 Bayer CropScience AG

- 6.3.2 BASF SE

- 6.3.3 FMC Corporation

- 6.3.4 Corteva Agriscience

- 6.3.5 Sumitomo Chemical Co. Ltd

- 6.3.6 Syngenta International AG

- 6.3.7 Novozymes Biologicals

- 6.3.8 Adama LTD

- 6.3.9 UPL Limited

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Pflanzenschutzchemikalien umfassen eine Klasse von Agrochemikalien, die dazu dienen, die Zerstörung von Nutzpflanzen durch Insektenschädlinge, Krankheiten, Unkräuter und andere Schädlinge zu verhindern. Der deutsche Markt für Pflanzenschutzchemikalien ist nach Herkunft (synthetisch und biobasiert), Typ (Herbizid, Fungizid, Insektizid und andere Typen) und Anwendung (Getreide und Getreide, Hülsenfrüchte und Ölsaaten, Obst und Gemüse, Nutzpflanzen usw.) segmentiert Andere Anwendungen). Der Bericht bietet auch eine Marktgröße in Bezug auf Wert (Mio. USD) und Volumen (Tonne).

| Synthetik |

| Biobasiert |

| Herbizid |

| Fungizid |

| Insektizid |

| Andere Arten |

| Getreide und Getreide |

| Hülsenfrüchte und Ölsaaten |

| Früchte und Gemüse |

| Kommerzielle Pflanzen |

| Andere Anwendungen |

| Herkunft | Synthetik |

| Biobasiert | |

| Typ | Herbizid |

| Fungizid | |

| Insektizid | |

| Andere Arten | |

| Anwendung | Getreide und Getreide |

| Hülsenfrüchte und Ölsaaten | |

| Früchte und Gemüse | |

| Kommerzielle Pflanzen | |

| Andere Anwendungen |

Marktdefinition

- Vehicle Types - Passenger Vehicles, Commercial Vehicles and Motorcycles are the vehicle types considered under the automotive lubricants market.

- Product Types - For the purpose of this study, lubricant products such as engine oils, transmission oils, greases and hydraulic fluids are taken into consideration.

- Service Refill - Service refill is the primary factor considered while accounting the lubricant consumption for each of the vehicle segments, under the study.

- Factory Fill - First lubricant fill-ups for newly produced vehicles are considered.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.