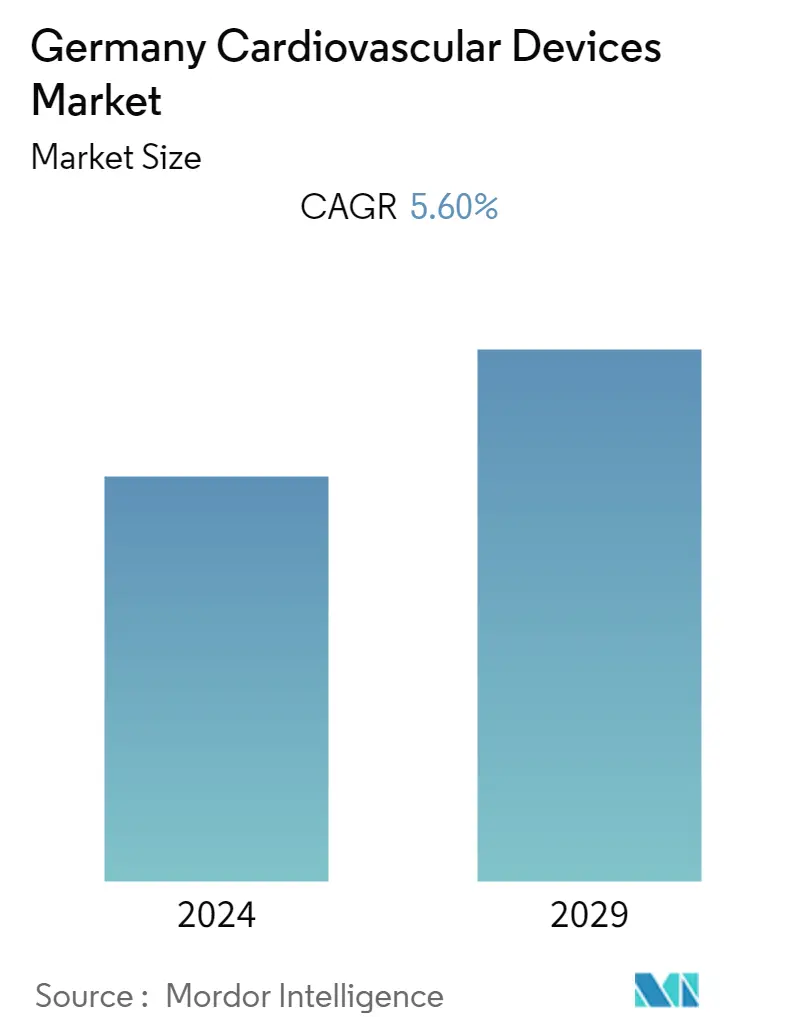

Marktgröße für Herz-Kreislauf-Geräte in Deutschland

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2019 - 2022 |

| CAGR | 5.60 % |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Herz-Kreislauf-Geräte in Deutschland

Der deutsche Markt für Herz-Kreislauf-Geräte wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 5,6 % verzeichnen.

Die COVID-19-Pandemie hatte schwerwiegende Auswirkungen auf den Markt für Herz-Kreislauf-Geräte, da es zu Störungen im Lieferkettenmanagement kam und Herzoperationen ausgesetzt wurden, was sich auf die bei der Diagnose und bei chirurgischen Eingriffen eingesetzten Herz-Kreislauf-Geräte auswirkte. So heißt es in einem im August 2022 im European Heart Journal veröffentlichten Artikel mit dem Titel COVID-19 Retrospektive Analyse der Herzchirurgiekapazität in deutschen Herzzentren, dass am 1. Januar 2020 in 53 deutschen Herzchirurgieabteilungen 800 Intensivbetten belegt seien. Diese Kapazität wurde im April 2021 um 25,6 % auf 595 Betten reduziert. Dadurch konnte die Zahl der Operationssäle für herzchirurgische Eingriffe während der ersten beiden Lockdowns von 207 auf 152 (-26,9 %) reduziert werden. Da elektive Operationen und Diagnosen reduziert wurden, wirkte sich die Pandemie negativ auf Herz-Kreislauf-Geräte aus, die zur Behandlung und Diagnose von Herz-Kreislauf-Erkrankungen eingesetzt werden.

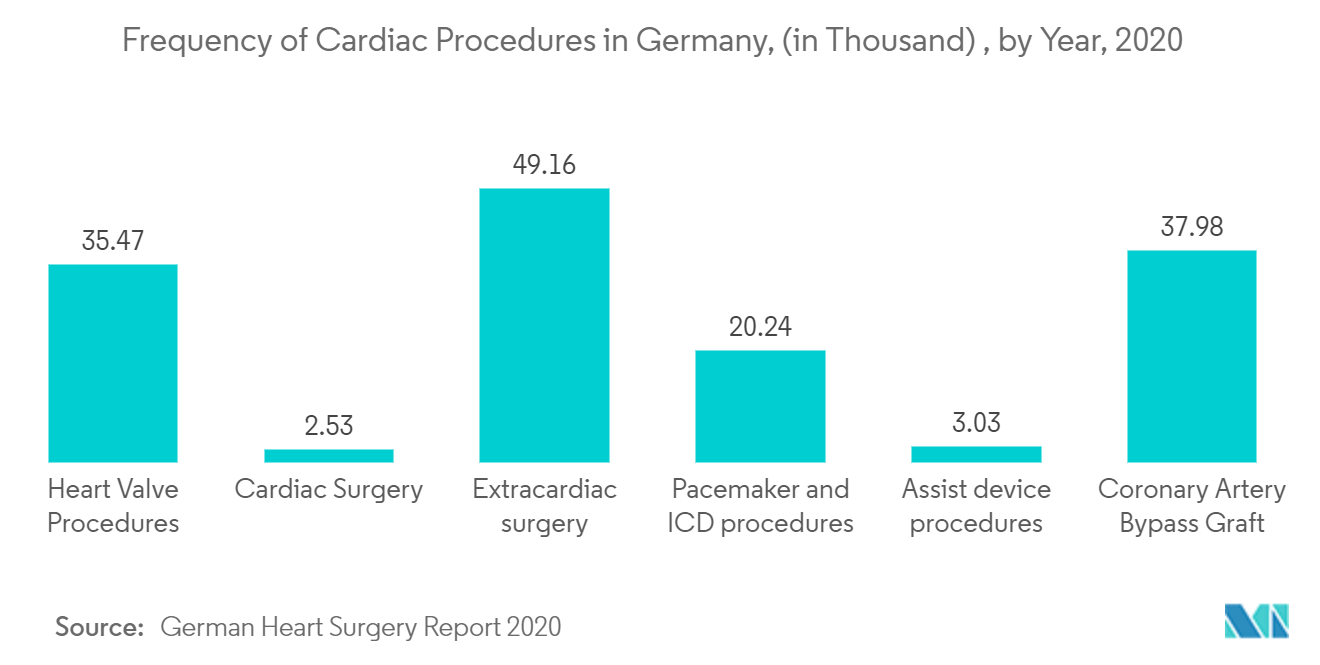

Darüber hinaus wirken sich die zunehmende Belastung durch Herz-Kreislauf-Erkrankungen und die zunehmende Präferenz für minimalinvasive Verfahren aktiv auf das Wachstum des untersuchten Marktes aus. Laut Statistik des Deutschen Herzchirurgie-Reports 2021 wurden im Jahr 2021 in Deutschland etwa 161.261 Herzeingriffe durchgeführt, davon 36.714 Herzklappeneingriffe und 19.490 Herzschrittmacher- und ICD-Eingriffe. Eine derart hohe Zahl kardiologischer Eingriffe erhöht den Bedarf an Herz-Kreislauf-Geräten in Deutschland.

Die technologischen Fortschritte bei Herz-Kreislauf-Geräten, Markteinführungen, Partnerschaften und Übernahmen durch wichtige Marktteilnehmer in Deutschland dürften das untersuchte Marktwachstum im Prognosezeitraum ankurbeln. So kooperierte AIBODY, eine der weltweit ersten Physiology-as-a-Service-Plattformen, im August 2022 mit dem Deutschen Herzzentrum Berlin (DHZB), einem auf Herz-Kreislauf-Erkrankungen spezialisierten medizinischen Forschungsinstitut. Der Schwerpunkt der Zusammenarbeit liegt auf der Entwicklung innovativer Lösungen, die die Diagnose und Behandlung angeborener Herzerkrankungen vereinfachen. Diese Initiativen sollen das Wachstum von Herz-Kreislauf-Geräten in Deutschland steigern.

Außerdem führte ReCor Medical im Oktober 2021 in Deutschland die Paradise Ultrasound Renal Denervation zur Behandlung von Bluthochdruck ein. Die Produkteinführungen und Partnerschaften dürften das Wachstum von Herz-Kreislauf-Geräten im Land ankurbeln.

Aufgrund der oben genannten Faktoren wird daher erwartet, dass der untersuchte Markt im Analysezeitraum ein Wachstum verzeichnen wird. Allerdings dürften strenge Regulierungsmaßnahmen das Marktwachstum behindern.

Markttrends für kardiovaskuläre Geräte in Deutschland

Es wird erwartet, dass Katheter im Prognosezeitraum den Markt für Herz-Kreislauf-Geräte dominieren werden

Ein Katheter ist ein dünner, flexibler Schlauch, der durch ein Blutgefäß zum Herzen geführt wird, um bestimmte Herzerkrankungen wie verstopfte Arterien oder unregelmäßigen Herzschlag zu diagnostizieren oder zu behandeln. Aufgrund der zunehmenden Belastung durch Herz-Kreislauf-Erkrankungen, der zunehmenden Nutzung minimalinvasiver Verfahren und der steigenden Nachfrage nach antimikrobiellen Kathetern wird für das Segment ein gutes Wachstum erwartet.

In dem Artikel mit dem Titel Epidemiologie der Herzinsuffizienz, der im Juni 2020 im European Journal of Heart Failure veröffentlicht wurde, heißt es, dass die geschätzte Prävalenz von Herzinsuffizienz in Deutschland auf der Grundlage von Gesundheitsdaten von über 3 Millionen Einwohnern sowohl bei Männern als auch bei Frauen bei 4 % liege. Es wird erwartet, dass die hohe Belastung durch Herzerkrankungen das Wachstum des Segments in den kommenden Jahren verstärken wird.

Die steigenden Fortschritte bei Herzkathetern, Zulassungen, Markteinführungen, Partnerschaften und Übernahmen durch die wichtigsten Marktteilnehmer befeuern das Wachstum des Segments im Prognosezeitraum. Beispielsweise hat Medtronic plc im Juli 2021 seinen medikamentenbeschichteten Ballonkatheter (DCB) Prevail im europäischen Raum, einschließlich Deutschland, nach der CE-Kennzeichnung (Conformité Européene) auf den Markt gebracht.

Aufgrund der wachsenden Nachfrage nach minimalinvasiven Operationen und des technologischen Fortschritts gibt es ein Wachstum im Kathetersegment des untersuchten Marktes.

Überblick über die Branche der kardiovaskulären Geräte in Deutschland

Der deutsche Markt für Herz-Kreislauf-Geräte ist von Natur aus leicht konsolidiert. Die großen Player haben sich in bestimmten Marktsegmenten etabliert. Zu den Akteuren, die derzeit den Markt dominieren, gehören Abbott Laboratories, Boston Scientific Corporation, Cardinal Health Inc, Edwards Lifesciences, GE Healthcare, WL Gore Associates, Inc, Medtronic PLC, Biotronik, Siemens Healthineers AG und Canon Medical Systems Corporation.

Marktführer bei Herz-Kreislauf-Geräten in Deutschland

-

Abbott Laboratories

-

Boston Scientific Corporation

-

Medtronic PLC

-

Edwards Lifesciences

-

Cardinal Health Inc

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Herz-Kreislauf-Geräte in Deutschland

- Im Mai 2022 gaben HCSG und IMPLICITY, zwei in Deutschland ansässige Anbieter von Fernüberwachungslösungen im Bereich der Kardiologie, den Abschluss einer Kooperationsvereinbarung bekannt. Die beiden Unternehmen richten sich an deutsche Kardiologen, die ihre Telemedizin-Einrichtung betreiben wollen.

- Im März 2022 brachte Cathi Distribution GmbH, ein in Deutschland ansässiges Unternehmen, das sich auf endovaskuläre Simulatoren spezialisiert hat, den Cathis RHC 2 auf den Markt, den geeigneten Herzkathetersimulator (RHC) der nächsten Generation des Unternehmens.

Deutschland-Marktbericht für Herz-Kreislauf-Geräte – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktübersicht

4.2 Marktführer

4.2.1 Steigende Belastung durch Herz-Kreislauf-Erkrankungen

4.2.2 Erhöhte Präferenz minimalinvasiver Verfahren

4.3 Marktbeschränkungen

4.3.1 Strenge Regulierungsrichtlinien

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Bedrohung durch neue Marktteilnehmer

4.4.2 Verhandlungsmacht von Käufern/Verbrauchern

4.4.3 Verhandlungsmacht der Lieferanten

4.4.4 Bedrohung durch Ersatzprodukte

4.4.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG (Marktgröße nach Wert – Mio. USD)

5.1 Nach Gerätetyp

5.1.1 Diagnose- und Überwachungsgeräte

5.1.1.1 Elektrokardiogramm (EKG)

5.1.1.2 Fernüberwachung des Herzens

5.1.1.3 Andere Diagnose- und Überwachungsgeräte

5.1.2 Therapeutische und chirurgische Geräte

5.1.2.1 Herzunterstützungsgeräte

5.1.2.2 Herzrhythmus-Managementgerät

5.1.2.3 Katheter

5.1.2.4 Transplantate

5.1.2.5 Herzklappen

5.1.2.6 Stents

5.1.2.7 Andere therapeutische und chirurgische Geräte

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Firmenprofile

6.1.1 Abbott Laboratories

6.1.2 Boston Scientific Corporation

6.1.3 Cardinal Health Inc

6.1.4 Edwards Lifesciences

6.1.5 GE Healthcare

6.1.6 W. L. Gore & Associates, Inc

6.1.7 Medtronic PLC

6.1.8 Biotronik

6.1.9 Siemens Healthineers AG

6.1.10 Canon Medical Systems Corporation

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der deutschen Herz-Kreislauf-Geräte-Branche

Im Rahmen des Berichts werden Herz-Kreislauf-Geräte zur Diagnose und Behandlung von Herzerkrankungen und damit verbundenen Herz-Kreislauf-Problemen eingesetzt. Cardiac Devices bietet Überwachungsdienste für Krankenhäuser und Ärzte an, um die Patienten mithilfe der von Herzmonitoren erfassten Daten zu betreuen. Der deutsche Markt für kardiovaskuläre Geräte ist nach Gerätetyp, Diagnose- und Überwachungsgeräten (Elektrokardiogramm, Fernüberwachung des Herzens und andere Diagnose- und Überwachungsgeräte) sowie therapeutischen und chirurgischen Geräten (Herzunterstützungsgeräte, Herzrhythmus-Managementgeräte, Katheter, Transplantate, Herz) segmentiert Ventile, Stents und andere therapeutische und chirurgische Geräte). Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Nach Gerätetyp | ||||||||||||||||

| ||||||||||||||||

|

Häufig gestellte Fragen zur Marktforschung für kardiovaskuläre Geräte in Deutschland

Wie groß ist der Markt für Herz-Kreislauf-Geräte in Deutschland aktuell?

Der deutsche Markt für Herz-Kreislauf-Geräte wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 5,60 % verzeichnen.

Wer sind die Hauptakteure auf dem deutschen Markt für Herz-Kreislauf-Geräte?

Abbott Laboratories, Boston Scientific Corporation, Medtronic PLC, Edwards Lifesciences, Cardinal Health Inc sind die größten Unternehmen, die auf dem deutschen Markt für Herz-Kreislauf-Geräte tätig sind.

Welche Jahre deckt dieser Markt für Herz-Kreislauf-Geräte in Deutschland ab?

Der Bericht deckt die historische Marktgröße des deutschen Marktes für Herz-Kreislauf-Geräte für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des deutschen Marktes für Herz-Kreislauf-Geräte für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht für Herz-Kreislauf-Geräte in Deutschland

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Herz-Kreislauf-Geräten in Deutschland im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Herz-Kreislauf-Geräten in Deutschland umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.