| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

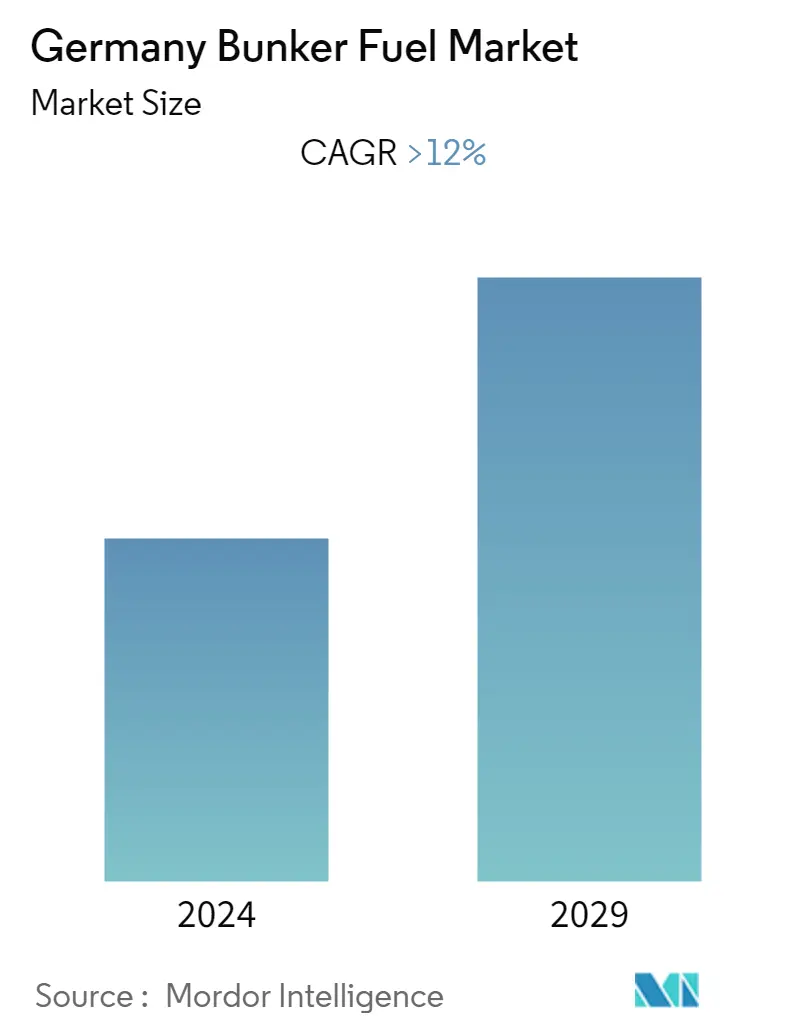

| CAGR | 12.00 % |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Bunkertreibstoff in Deutschland

Es wird erwartet, dass der deutsche Bunkerkraftstoffmarkt im Prognosezeitraum eine jährliche Wachstumsrate von mehr als 12 % verzeichnen wird.

- Mittelfristig wird der Bunkerkraftstoffmarkt des Landes hauptsächlich durch den ständig zunehmenden Seetransport lebenswichtiger Güter, die Umsetzung strengerer Umweltvorschriften, die die Nachfrage nach saubereren Bunkerkraftstoffen ankurbeln, und den zunehmenden Einsatz von Schiffen dafür angetrieben Offshore-Öl- und Gasentwicklungen.

- Andererseits dürften die zunehmenden Initiativen der Schifffahrtsbranche zur Reduzierung des Treibstoffverbrauchs das Marktwachstum in den kommenden Jahren behindern.

- Dennoch war Deutschland schon immer eine wichtige Schifffahrtsnation und gehört zu den größten Schifffahrtsländern der Europäischen Union. Die Schaffung neuer Seehandelsrouten und die Steigerung des internationalen Seehandels könnten für Schiffskraftstofflieferanten von großem Nutzen sein.

Markttrends für Bunkertreibstoff in Deutschland

Sehr schwefelarmes Heizöl (VLSFO) verzeichnet erhebliche Nachfrage

- Schiffskraftstoff, der weniger als 0,5 % Schwefel enthält, wird im Allgemeinen als sehr schwefelarmes Heizöl bezeichnet. Ab dem 1. Januar 2020 konnte HSFO nur noch in Schiffen eingesetzt werden, die zur Emissionsreduzierung mit Scrubbern ausgestattet waren, was die Nachfrage nach VLSFO ankurbeln wird.

- Es wird erwartet, dass der Großteil des Marktes für Bunkeröl mit hohem Schwefelgehalt (HSFO) in Kürze durch Alternativen mit niedrigem Schwefelgehalt ersetzt wird. Der größte Teil des auf dem Markt erhältlichen VLSFO wird aus Rest- und Destillatkomponenten gemischt, die mit verschiedenen Schneidstoffen unterschiedlichen Schwefelgehalts und unterschiedlicher Viskosität vermischt werden, um ein spezifikationsgerechtes Produkt zu erzeugen.

- Laut der Ende 2019 veröffentlichten Umfrage des Verbandes Deutscher Reeder (VDR) planen mehr als 80 Prozent der deutschen Reedereien, ab 2020 auf das neue schwefelreduzierte Heizöl mit niedrigem Schwefelgehalt (LSFO) umzusteigen. Im Juni 2020 gab der deutsche Betreiber von Flüssigmassengutterminals HES Wilhelmshaven Tank Terminal GmbH (HWTT), eine 100-prozentige Tochtergesellschaft von HES International BV, den Start seiner Bunkerkraftstoffproduktionsanlage für schwefelarmes Heizöl (LSFO) bekannt.

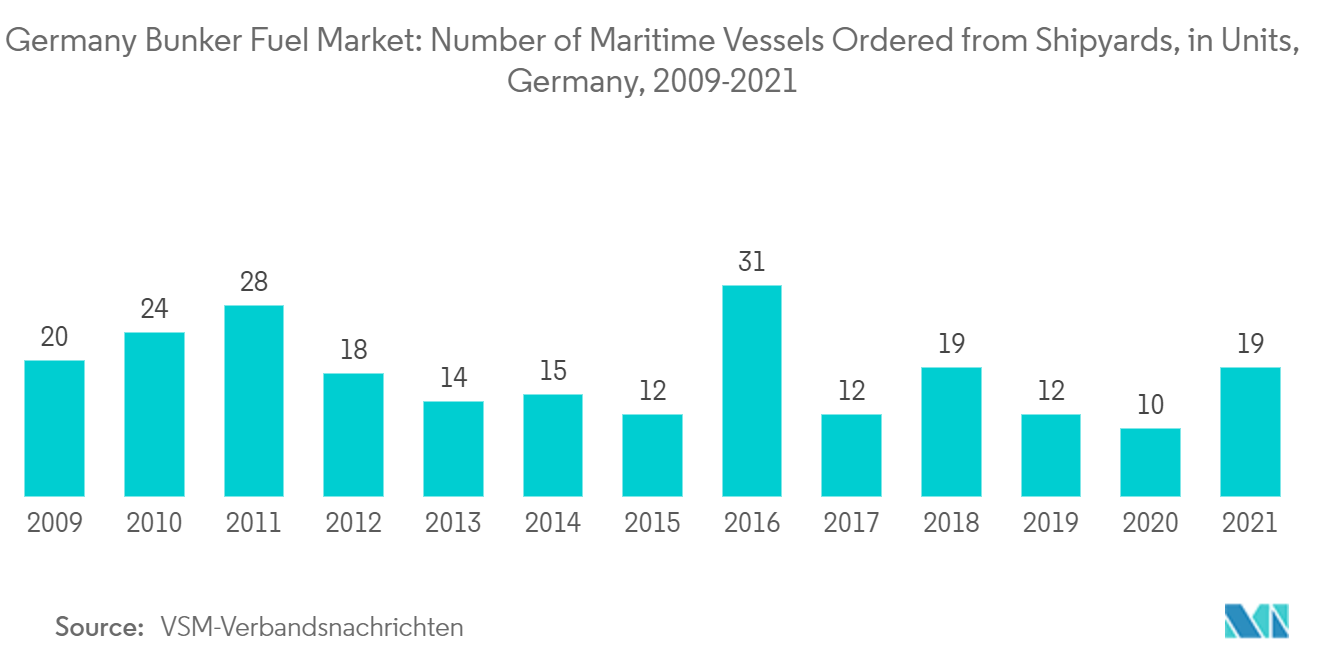

- Laut VSM-Verbandsnachrichten werden im Jahr 2021 19 neue Seeschiffe bei deutschen Werften bestellt. Das waren fast doppelt so viele Bestellungen wie im Jahr 2020. Die wachsende Zahl von Seeschiffen in Deutschland treibt die Nachfrage nach sehr schwefelarmem Heizöl voran.

- Aufgrund der gestiegenen Nachfrage nach saubererem Kraftstoff und der Umsetzung der IMO 2020-Vorschriften wird daher erwartet, dass der Preis für sehr schwefelarmes Heizöl (VLSFO) im Prognosezeitraum deutlich steigen wird.

Steigender Seehandel soll das Marktwachstum ankurbeln

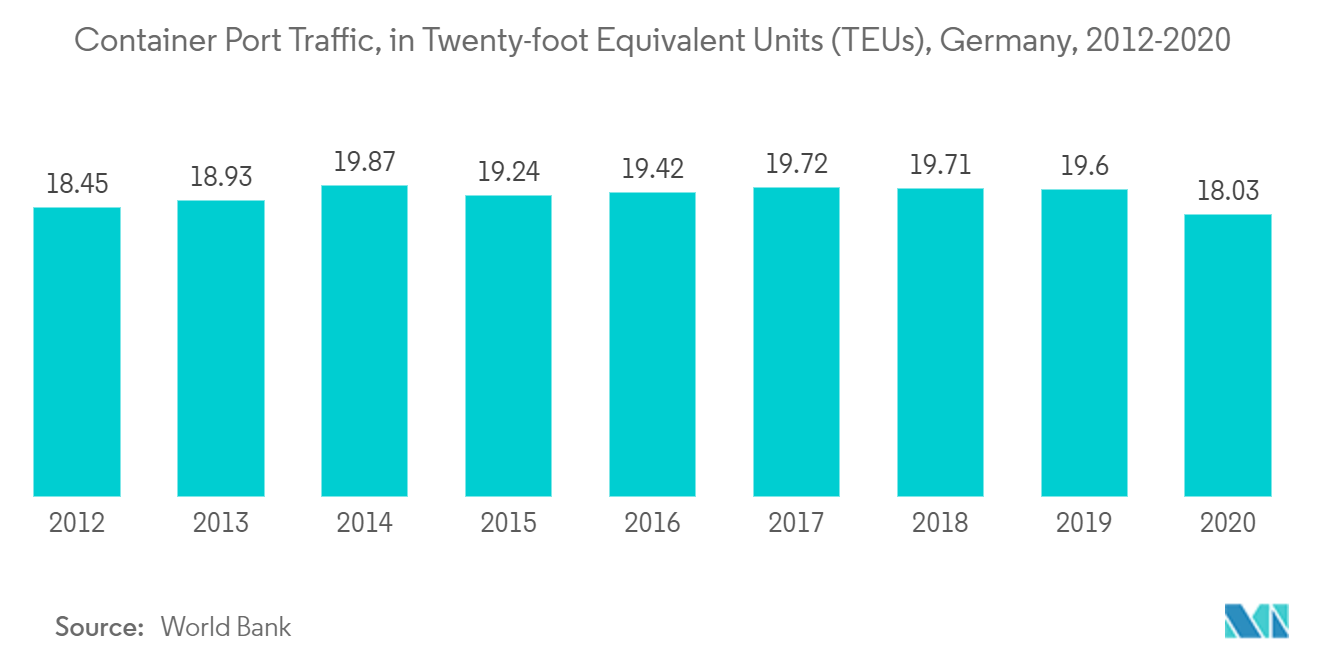

- Aufgrund des zunehmenden internationalen Handels hat der Seehandel im ganzen Land zugenommen, und der Seeweg gilt als die schnellste und bequemste Art des internationalen Handels. Nach Angaben der Weltbank erreichte der Containerhafenverkehr in Deutschland im Jahr 2020 18,03 Zwanzig -foot Equivalent Units (TEUs).

- Deutschland ist eines der Top-Seehandelsländer. Auch die deutschen Häfen Hamburg und Bremen/Bremerhaven wurden vom World Shipping Council zu den Top 50 Containerhäfen gezählt. Die Reederei Hapag-Lloyd ist eine bekannte internationale Reederei. Einer der Top-10-Häfen, die ihre LSCI-Leistung zwischen 2006 und 2019 regelmäßig steigerten, ist der Hafen Wilhelmshaven in Deutschland.

- Deutschland war schon immer eine starke Schifffahrtsnation und gehört zu den größten Schifffahrtsländern der Europäischen Union. Im Jahr 2021 gab es in Deutschland mehr als 360 Reedereien. Auch hinsichtlich der TEU (Twenty Foot Equivalent Units) ist Deutschland eine der größten Containerschifffahrtsnationen weltweit.

- Im Jahr 2021 gab es in Deutschland insgesamt über 70 Häfen. Dazu gehören große Universalhäfen wie der Hamburger Hafen, Emden, Kiel, Bremen, Rostock, Wismar usw.

- Schiffe transportieren etwa 90 % aller Güter aus Deutschland. Die Umsetzung der IMO 2020 führte ab Januar 2020 zur Umstellung auf Kraftstoffe mit niedrigem Schwefelgehalt oder zur Installation von Scrubbern, um die Emissionen zu reduzieren. Die Umstellung auf LNG-betriebene Schiffe ist aufgrund der höheren Umbaukosten für einen Motorentausch auf neu gebaute Schiffe beschränkt.

- Auch in Deutschland hat die Regierung die Maritime Agenda 2025 festgelegt; Im Rahmen des Programms wurde besonderes Augenmerk auf die Nachhaltigkeit des Seehandels gelegt, da der internationale Handel zunimmt und der Schwerpunkt zunehmend auf schwefelhaltigen Kraftstoffen liegt. Dies treibt das Wachstum des Bunkerkraftstoffmarktes in Deutschland voran.

Überblick über die deutsche Bunkerkraftstoffindustrie

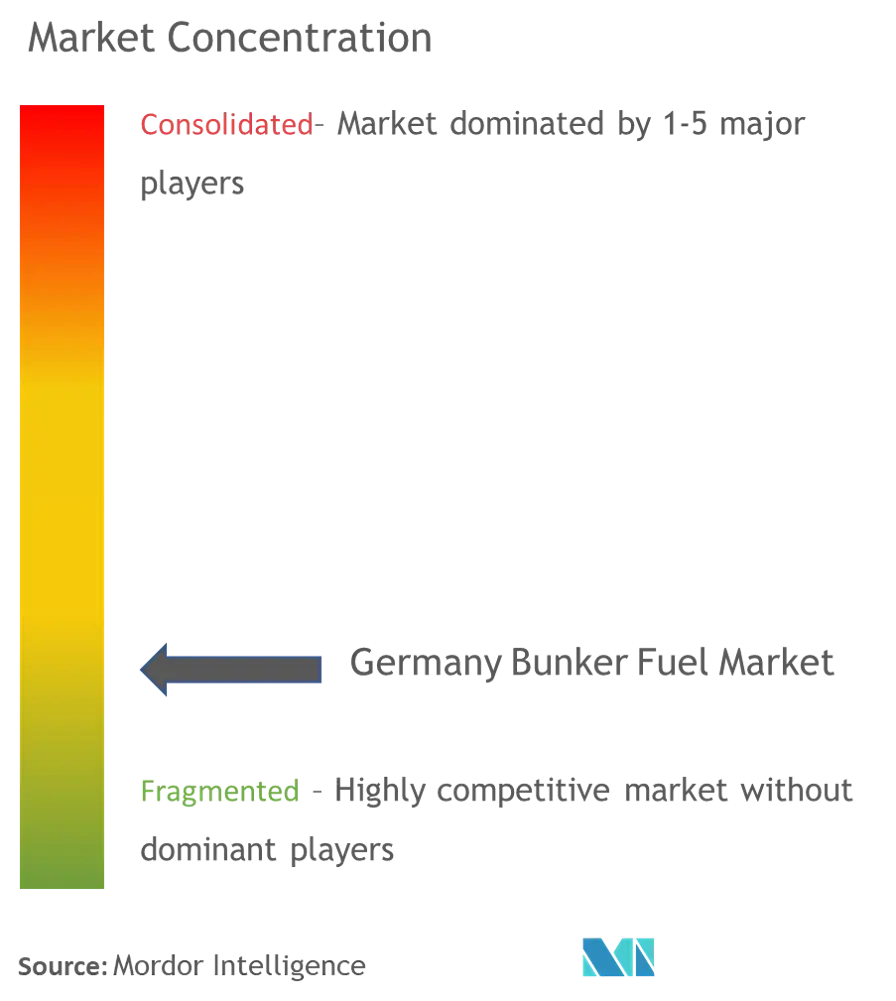

Der deutsche Bunkerkraftstoffmarkt ist teilweise fragmentiert. Zu den Hauptakteuren auf diesem Markt (insbesondere in der Reihenfolge) gehören unter anderem Bunker Holding A/S, Vitol Holding BV, Total SA, Monjasa Holding A/S und Royal Dutch Shell Plc.

Deutschlands Marktführer für Bunkertreibstoff

-

Bunker Holding A/S

-

Vitol Holding BV

-

Total SA

-

Royal Dutch Shell Plc

-

Monjasa Holding A/S

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum deutschen Bunkerkraftstoffmarkt

- Oktober 2022 Biofabrik, ein deutsches Öl- und Kunststoffrecyclingunternehmen, hat brauchbare Bunkerbrennstoffe aus Altölprodukten entwickelt. Das Unternehmen hat eine Reihe von Bunkerbrennstoffen aus Altölbrennstoffprodukten wie Schlamm hergestellt.

- Juni 2022 Mit Fincantieri Bay Shipbuilding hat die TGE Marine Gas Engineering GmbH den Auftrag zur Entwicklung und Lieferung von zwei 6.000 m3 großen Bilobe-Tanks vom Typ C für den Transport von LNG bei -163 Grad Celsius im Rahmen eines 12.000 m3 LNG-Bunker-Binnenvertrags erhalten. Das Frachtumschlagsystem umfasst zwei 6.000 m3 große Bilobe-Tanks vom Typ C.

Segmentierung der deutschen Bunkerkraftstoffindustrie

Unter Bunkertreibstoff versteht man allgemein den Treibstoff, der in den Bunker eines Schiffes gegossen wird, um dessen Motoren anzutreiben. Die meisten Tiefseefrachtschiffe verbrennen das Schweröl, das bei der Rohölraffinierung übrig bleibt, nachdem Benzin, Diesel und andere leichte Kohlenwasserstoffe entfernt wurden.

Der deutsche Bunkerkraftstoffmarkt ist nach Kraftstoffart und Schiffstyp segmentiert. Nach Kraftstofftyp ist der Markt in Heizöl mit hohem Schwefelgehalt (HSFO), Heizöl mit sehr niedrigem Schwefelgehalt (VLSFO), Marinegasöl (MGO), Flüssigerdgas (LNG) und andere (Methanol, LPG usw.) unterteilt Biodiesel). Nach Schiffstyp ist der Markt in Container, Tanker, Stückgut, Massengutcontainer und andere unterteilt. Für jedes Segment wurden Marktgrößen und Prognosen auf Basis des Umsatzes (USD) erstellt.

| Treibstoffart | Heizöl mit hohem Schwefelgehalt (HSFO) |

| Heizöl mit sehr niedrigem Schwefelgehalt (VLSFO) | |

| Marinegasöl (MGO) | |

| Flüssigerdgas (LNG) | |

| Andere Kraftstoffarten (Methanol, LPG, Biodiesel) | |

| Schiffstyp | Behälter |

| Tanker | |

| Stückgut | |

| Großbehälter | |

| Andere Schiffstypen |

Häufig gestellte Fragen zur Bunkerkraftstoff-Marktforschung in Deutschland

Wie groß ist der deutsche Bunkerkraftstoffmarkt derzeit?

Der deutsche Bunkerkraftstoffmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 12 % verzeichnen.

Wer sind die Hauptakteure auf dem deutschen Bunkerkraftstoffmarkt?

Bunker Holding A/S, Vitol Holding BV, Total SA, Royal Dutch Shell Plc, Monjasa Holding A/S sind die größten Unternehmen, die auf dem deutschen Bunkerkraftstoffmarkt tätig sind.

Welche Jahre deckt dieser deutsche Bunkerkraftstoffmarkt ab?

Der Bericht deckt die historische Marktgröße des deutschen Bunkerkraftstoffmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des deutschen Bunkerkraftstoffmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Oil and Gas Reports

Popular Energy & Power Reports

Other Popular Industry Reports

Bericht der deutschen Bunkerkraftstoffindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Bunkerkraftstoff in Deutschland im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Bunkerkraftstoff in Deutschland umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.