Marktanalyse für künstliche Organe und bionische Implantate in Deutschland

Der deutsche Markt für künstliche Organe und Bionik wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 5 % verzeichnen.

Die COVID-19-Pandemie stellte eine beispiellose Bedrohung für die öffentliche Gesundheit dar, die Gemeinden, Branchen, Unternehmen und Menschen in ganz Deutschland schadete. COVID-19 behinderte die Versorgung und Herstellung künstlicher Organe und Bionik. Laut der im Mai 2021 vom Colégio Brasileiro de Cirurgiões veröffentlichten Studie gab es in Deutschland keine nennenswerten Veränderungen bei der Anzahl der Patienten auf der Warteliste für eine Lungentransplantation, der Gesamtzahl der Organspender oder der Sterblichkeitsrate bei der Warteliste für eine Lungentransplantation Liste in den ersten fünf Monaten des Jahres 2020. Darüber hinaus ergab eine im Juli 2022 in Transplantation veröffentlichte Studie einen leichten Rückgang der Transplantationsraten in Deutschland bei gleichzeitig höheren Sterberaten. Infolgedessen gab es keine Änderungen auf der Warteliste für Organtransplantationen. Allerdings kam es im Land zu einem leichten Rückgang der Transplantationsaktivität, der das Wachstum des untersuchten Marktes beeinträchtigte. Die Markterholung in den letzten zwei Jahren wurde durch die hohe Verbreitung von Krankheiten und Produkteinführungen durch Marktteilnehmer vorangetrieben.

Zu den Hauptfaktoren, die für das Wachstum des Marktes für künstliche Organe und Bionik verantwortlich sind, gehören der Mangel an Spenderorganen für Organtransplantationen und der technologische Fortschritt. Ein großes Problem war die mangelnde Verfügbarkeit potenzieller Organe für eine Transplantation. Wie das IRODaT im Juli 2022 berichtete, blieb die Organspendequote in Deutschland im Jahr 2020 hartnäckig niedrig. Mehr als 9.000 Menschen stehen bereits auf der Warteliste für Organe. Die Organspenderate in Deutschland ist mit 11,5 Spendern pro Million Menschen mehr als dreimal niedriger als in den USA und mehr als viermal niedriger als die des Weltmarktführers Spanien. Bionik und künstliche Organe können den Bedürfnissen derjenigen gerecht werden, die Organtransplantationen und -ersatz benötigen. Sie können die Funktion geschädigter Organe nachbilden.

Darüber hinaus wird erwartet, dass verschiedene organische und anorganische Strategien wichtiger Marktteilnehmer das Marktwachstum im Prognosezeitraum ankurbeln werden. So plante Ottobock beispielsweise im Juli 2021, sich auf einen großen Börsengang im Jahr 2022 vorzubereiten, der den deutschen Hersteller von Prothesen mit mehr als 5 Milliarden Euro (5,9 Milliarden US-Dollar) bewerten könnte. Darüber hinaus erwarb Ottobock im November 2021 100 % der Anteile von suiteX, einem in den USA ansässigen Unternehmen, das aus dem Robotics and Human Engineering Lab der University of California, Berkeley hervorgegangen ist und sich auf die Forschung und Entwicklung von beruflichen und medizinischen Exoskeletten spezialisiert hat. Ottobock und suitX bündeln ihre Expertise und Produkte, um den Exoskelett-Markt auf ein neues Niveau zu heben und die weltweite Verbreitung von Exoskeletten voranzutreiben.

Es wird jedoch erwartet, dass andere Faktoren wie die hohen Kosten des Verfahrens, das Risiko von Kompatibilitätsproblemen und Fehlfunktionen das Marktwachstum behindern.

Markttrends für künstliche Organe und bionische Implantate in Deutschland

Es wird erwartet, dass das Segment der künstlichen Nieren im Prognosezeitraum einen erheblichen Anteil am untersuchten Markt halten wird.

Die Hämodialyse ist eine Methode zur Entfernung von Abfallprodukten wie Kreatinin und Harnstoff sowie von freiem Wasser aus dem Blut bei Nierenversagen. Um das Blut des Patienten zu reinigen, wird eine künstliche Niere eingesetzt. Daher ist der andere Name für eine künstliche Niere Dialysemaschine. Das Segment wird durch die zunehmende Prävalenz von Nierenerkrankungen und Produkteinführungen wichtiger Marktteilnehmer vorangetrieben.

Laut einer im November 2021 im International Journal of Environmental Research and Public Health veröffentlichten Studie liegt die Prävalenz von CKD bei etwa 10 %. Das Wissen von Patienten und Ärzten über CKD ist oft unzureichend, was eine frühzeitige Diagnose und Behandlung einschränkt. Dies kann die Nierenerkrankung verschlimmern und die Niere schädigen, was die Nachfrage nach künstlichen Nieren erhöht und voraussichtlich das Segmentwachstum vorantreiben wird.

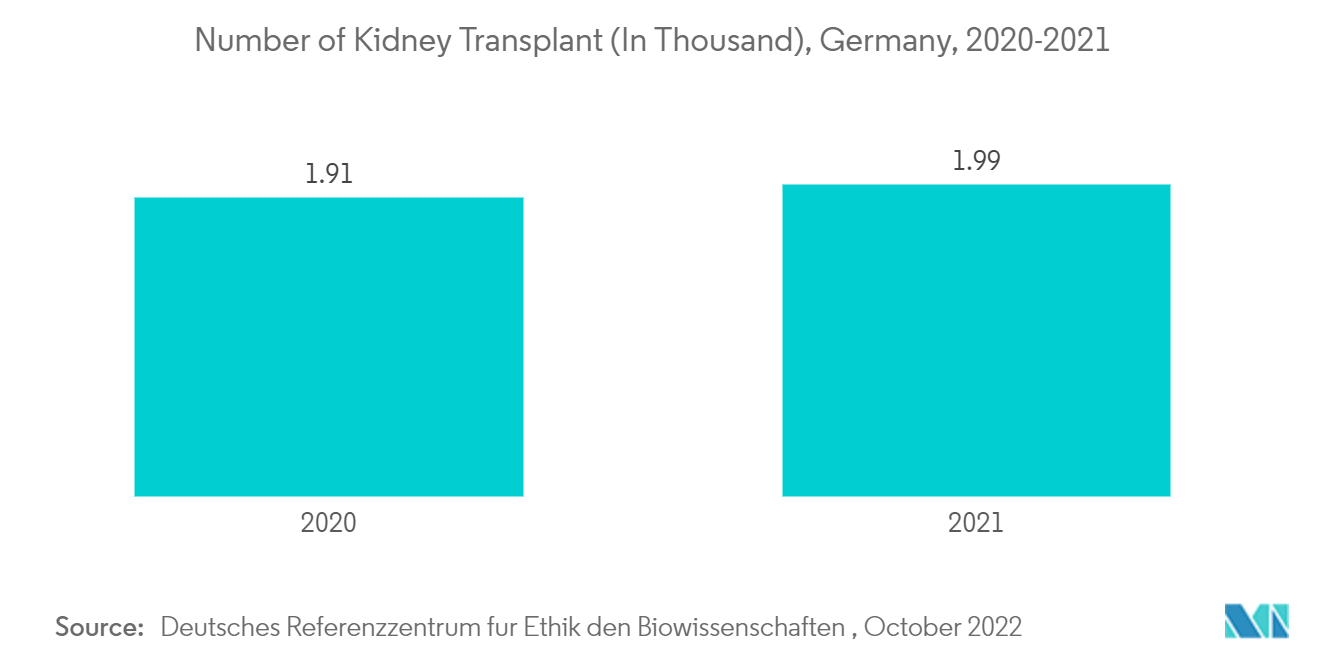

Darüber hinaus wird erwartet, dass die steigende Nachfrage nach Nierentransplantationen das Marktwachstum vorantreiben wird. So belief sich die Gesamtzahl der Nierentransplantationen in Deutschland im Jahr 2021 nach Angaben des Deutschen Referenzzentrums für Ethik den Biowissenschaften vom Oktober 2022 auf 1.994 gegenüber 1.909 im Vorjahr. Daher wird erwartet, dass die wachsende Nachfrage nach Nierentransplantationen das Marktwachstum im Prognosezeitraum ankurbeln wird.

Aufgrund der oben genannten Faktoren wird daher erwartet, dass das Segment der künstlichen Nieren im Prognosezeitraum wächst.

Es wird erwartet, dass Cochlea-Implantate im Prognosezeitraum einen erheblichen Marktanteil halten werden

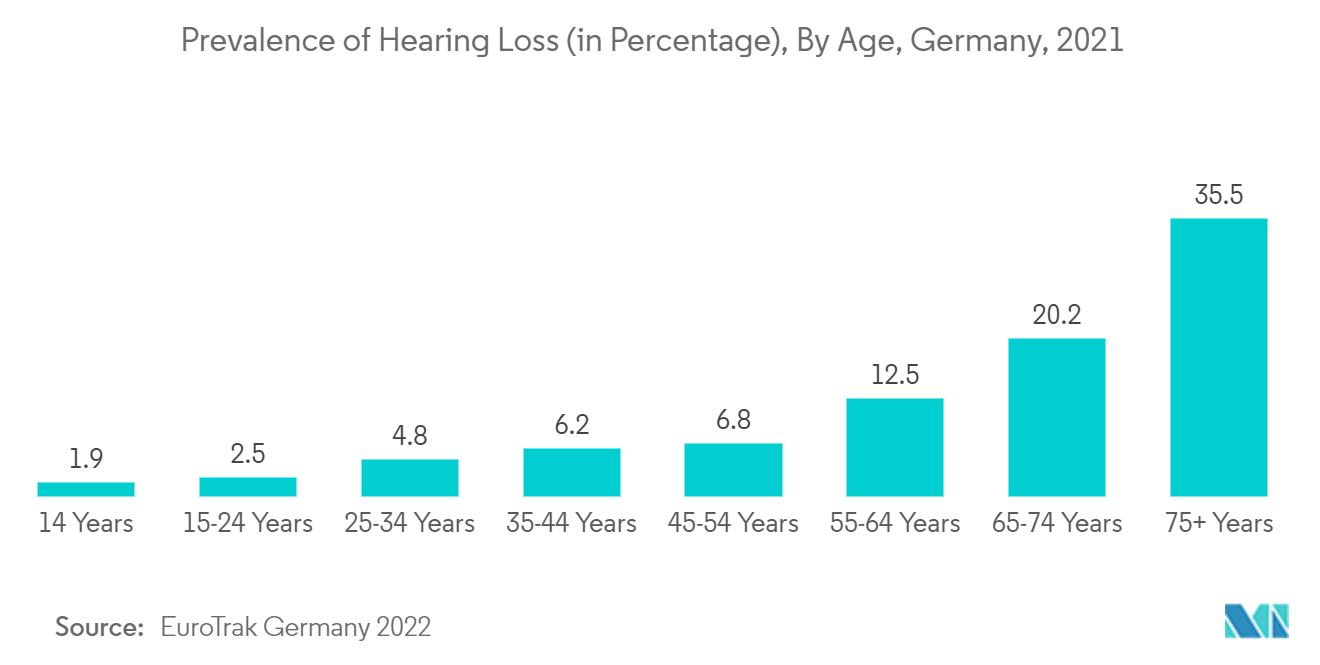

Cochlea-Implantate wandeln Schall in elektrische Signale um, die das Hörvermögen wiederherstellen, indem sie beschädigte Teile der Cochlea ersetzen und die Signale an das Gehirn weiterleiten. Es wird von Menschen als Hörgerät bei geringem bis hohem Hörverlust verwendet. Diese Cochlea-Implantate werden chirurgisch implantiert und bestehen aus zwei Teilen. Die innere Komponente wird unter die Haut implantiert, während die andere äußere Komponente hinten am Ohr getragen wird. Die wichtigsten Faktoren, die das Wachstum dieses Segments unterstützen, sind der Anstieg von Hörbehinderungen in der wachsenden geriatrischen Bevölkerung, das Risiko eines Hörverlusts aufgrund der Lärmbelastung in Freizeitumgebungen in der jüngeren Bevölkerung sowie technologische Fortschritte und eine längere Batterielebensdauer von Cochlea-Implantaten.

Laut der EuroTrak Deutschland 2022-Umfrage empfinden rund 9,24 Millionen Menschen in Deutschland ihr Gehör als beeinträchtigt. Dies entspricht 11,1 % der Gesamtbevölkerung. Etwa 9,03 Millionen Erwachsene sind von der Epidemie betroffen. Darüber hinaus lag laut derselben Quelle die Prävalenz von Hörverlust in Deutschland im Jahr 2022 bei 4,6 %, und die Akzeptanzrate für Hörgeräte in der Gesamtbevölkerung lag bei 4,6 %. Angesichts der zunehmenden Prävalenz von Hörverlust und der zunehmenden Verbreitung von Hörgeräten im Land wird daher erwartet, dass die Nachfrage nach Cochlea-Implantaten im Prognosezeitraum steigen wird.

Daher wird erwartet, dass alle oben genannten Faktoren, wie die zunehmende Belastung durch Hörverlust und die Einführung von Hörgeräten, das Marktwachstum vorantreiben werden.

Überblick über die Branche für künstliche Organe und bionische Implantate in Deutschland

Der deutsche Markt für künstliche Organe und bionische Implantate ist mit mehreren großen Akteuren mäßig wettbewerbsintensiv. Der Großteil der künstlichen Organe und der Bionik wird von weltweit führenden Unternehmen hergestellt. Marktführer mit mehr Mitteln für die Forschung und einem besseren Vertriebssystem haben ihre Position auf dem Markt etabliert. Dies hat zum Wachstum des Marktes beigetragen. Zu den Marktteilnehmern zählen Abiomed Inc., Asahi Kasei Medical Co. Ltd, Baxter International Inc., Berlin Heart GmbH und Boston Scientific Corporation.

Deutschland Marktführer für künstliche Organe und bionische Implantate

-

Boston Scientific Corporation

-

Ossur

-

Medtronic PLC

-

Berlin Heart GmbH

-

Asahi Kasei Medical Co., Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für künstliche Organe und bionische Implantate in Deutschland

- Mai 2022 Das biomedizinische Scale-up Adapttech geht eine Partnerschaft mit Guenther Bionics ein, um prothetische Anpassungslösungen auf dem deutschen Markt zu vertreiben.

- Dezember 2021 German Bionic, einer der weltweit führenden Anbieter vernetzter Roboter-Exoskelett-Technologie, bringt die fünfte Version des preisgekrönten Cray X auf den Markt.

Segmentierung der Branche für künstliche Organe und bionische Implantate in Deutschland

Künstliche Organe sind mechanische Geräte, die ein Körperorgan vorübergehend oder dauerhaft ersetzen können. Künstliche Organe werden von Menschen hergestellt und mithilfe von lebendem Gewebe in den menschlichen Körper eingebaut. Unter Bionik versteht man den Ersatz oder die Verbesserung von Körperteilen durch mechanische Geräte.

Der deutsche Markt für künstliche Organe und Bionik ist nach Produkttyp (künstliche Organe wie künstliche Herzen, künstliche Nieren, Cochlea-Implantate und andere Organtypen) und Bionik (Ohrbionik, orthopädische Bionik, Herzbionik und andere Bionik) segmentiert. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Nach Typ | Künstliches Organ | Künstliches Herz | |

| Künstliche Niere | |||

| Cochlea-Implantate | |||

| Andere Orgeltypen | |||

| Bionik | Ohrbionik | ||

| Orthopädische Bionik | |||

| Herzbionik | |||

| Andere Bionik | |||

Häufig gestellte Fragen zur Marktforschung für künstliche Organe und bionische Implantate in Deutschland

Wie groß ist der Markt für künstliche Organe und Bionik in Deutschland derzeit?

Der deutsche Markt für künstliche Organe und Bionik wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 5 % verzeichnen.

Wer sind die Hauptakteure auf dem deutschen Markt für künstliche Organe und Bionik?

Boston Scientific Corporation, Ossur, Medtronic PLC, Berlin Heart GmbH, Asahi Kasei Medical Co., Ltd sind die größten Unternehmen auf dem deutschen Markt für künstliche Organe und Bionik.

Welche Jahre deckt dieser deutsche Markt für künstliche Organe und Bionik ab?

Der Bericht deckt die historische Marktgröße des deutschen Marktes für künstliche Organe und Bionik für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des deutschen Marktes für künstliche Organe und Bionik für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Medical Devices Reports

Popular Healthcare Reports

Other Popular Industry Reports

Branchenbericht über künstliche Organe und Bionik in Deutschland

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von künstlichen Organen und Bionik in Deutschland im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse künstlicher Organe und Bionik in Deutschland umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.