Marktanalyse für Anästhesiegeräte in Deutschland

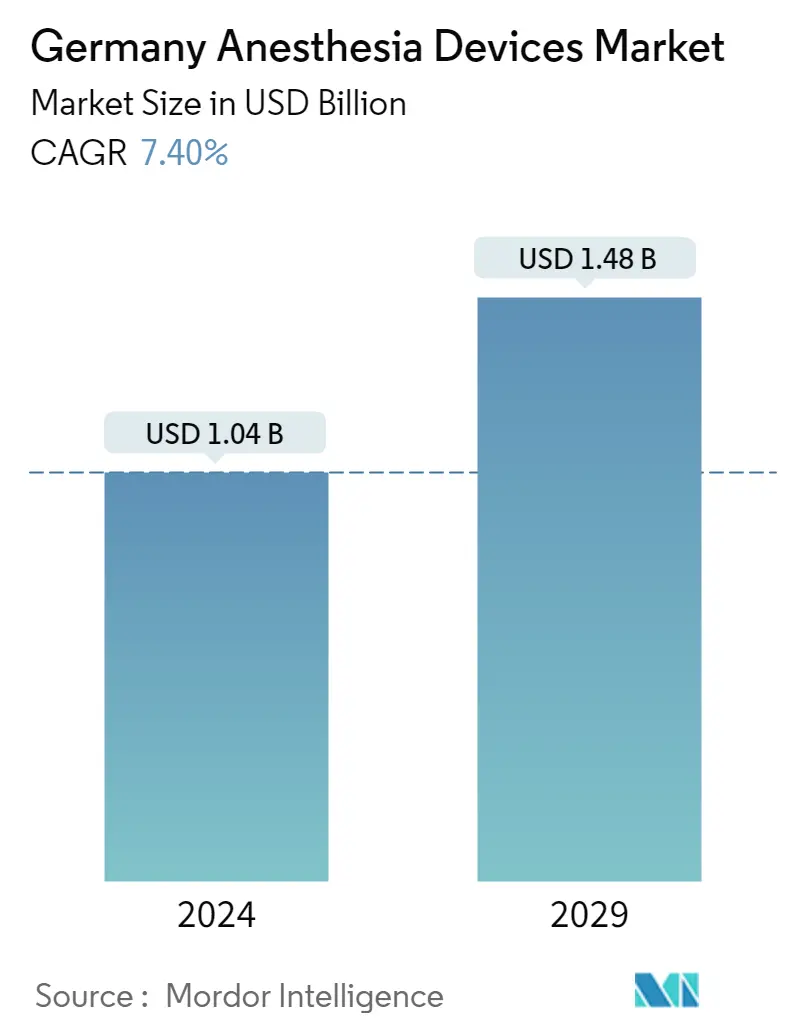

Die Marktgröße für Anästhesiegeräte in Deutschland wird im Jahr 2024 auf 1,04 Milliarden US-Dollar geschätzt und soll bis 2029 1,48 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,40 % im Prognosezeitraum (2024–2029) entspricht.

Durch die COVID-19-Pandemie kam es in Deutschland zu einem starken Rückgang chirurgischer Eingriffe. Verschiedene elektive und nicht dringende Operationen wurden verschoben oder abgesagt. Laut einer von Elsevier Inc. im Oktober 2020 veröffentlichten Studie berichteten die Universitätskliniken Leipzig und Greifswald, dass 89 bzw. 92 elektive Operationen in den Abteilungen für Allgemein-, Viszeral-, Thorax- und Gefäßchirurgie verschoben wurden. Aufgrund des hohen Risikos einer Übertragung im Krankenhaus und der unverhältnismäßigen perioperativen Morbiditäts- und Mortalitätsraten bei COVID-19-Patienten stehen Chirurgen bei der Einteilung von Operationen in Notfall-, Notfall- und Wahloperationen vor Herausforderungen. Es wird erwartet, dass dies kurzfristig negative Auswirkungen auf das Marktwachstum haben wird. Aufgrund des Rückstands bei den in den Jahren 2019 und 2020 verschobenen Eingriffen wird jedoch erwartet, dass das chirurgische Volumen bis 2021 steigen wird.

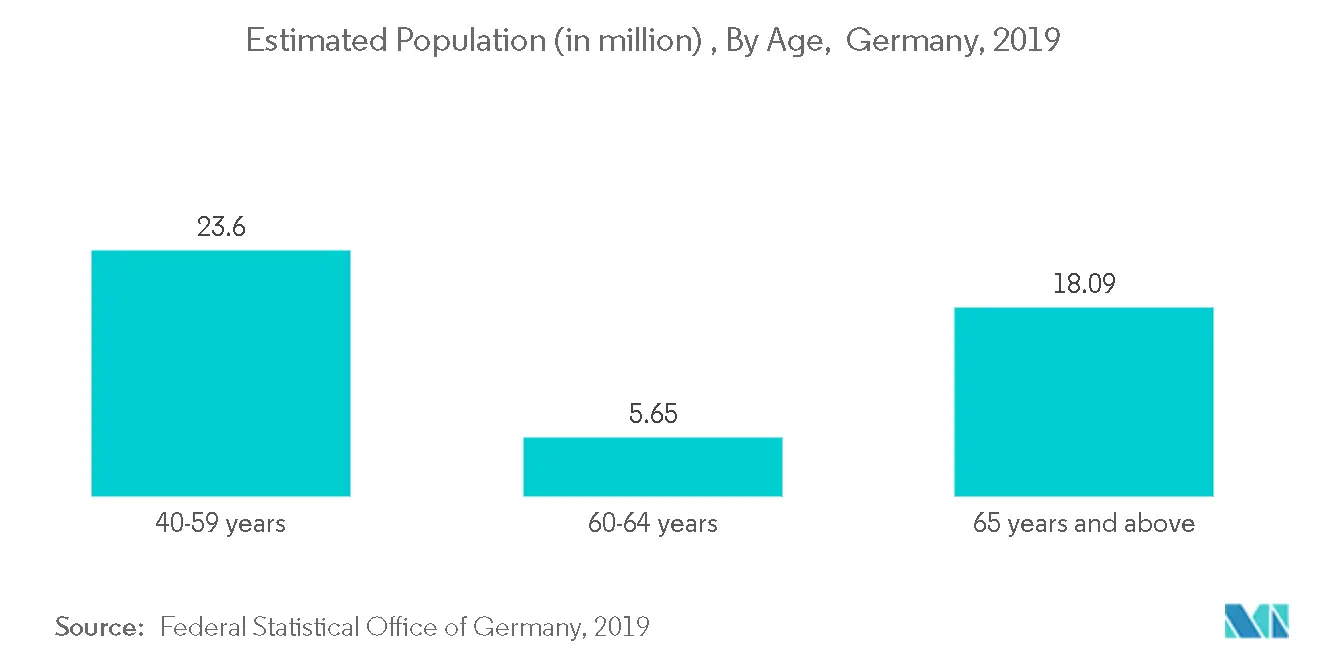

Faktoren wie die steigende Zahl chirurgischer Eingriffe, die eine Anästhesie erfordern, die zunehmende geriatrische Bevölkerung, die anfällig für chronische Krankheiten ist, und technologische Fortschritte in der Anästhesietechnologie treiben den Markt im Prognosezeitraum an. Laut der von Eurostat im Jahr 2018 veröffentlichten Statistik wurden in Deutschland insgesamt 233.300 Kaiserschnitte durchgeführt. Gleichzeitig wurden im Jahr 2018 in Deutschland pro 100.000 Einwohner 311 Hüftoperationen durchgeführt. Zudem altert die Bevölkerung in Deutschland aufgrund sinkender Geburtenraten und steigender Lebenserwartung rapide, was zu einer hohen Prävalenz führt chronischer Erkrankungen, die eine Anästhesie erfordern. Nach Angaben des Statistischen Bundesamtes waren im Jahr 2019 knapp 18,09 Millionen der deutschen Bevölkerung 65 Jahre und älter. Mit zunehmender Alterung der Bevölkerung ist auch mit einem Anstieg der Prävalenzraten chronischer Krankheiten zu rechnen, die eine kontinuierliche Überwachung erfordern. Die geriatrische Bevölkerung ist sehr anfällig für degenerative und chronische Erkrankungen, was zu einer Nachfrage nach chirurgischen Eingriffen geführt hat, was wiederum das Wachstum des Marktes für Anästhesiegeräte vorantreibt.

Markttrends für Anästhesiegeräte in Deutschland

Das Segment der integrierten Anästhesiearbeitsplätze wird in den Prognosejahren voraussichtlich ein besseres Wachstum verzeichnen

Integrierte Anästhesiearbeitsplätze sind benutzerfreundlich und anpassbar. Sie werden mit Funktionen wie Stauraum, Schreibfläche, Beleuchtung, Ventilen und Messgeräten in Reichweite sowie den Hauptfunktionen angeboten. Sie bestehen aus einem Ventilator, einem Trägergas- und Wirkstoffabgabesystem, einem Spülsystem und Monitoren. Die Fähigkeit dieser Geräte, den Anästhesie-Workflow zu optimieren und die Prozesskosten durch integrierte Funktionen zu senken, steigert die Beliebtheit integrierter Anästhesie-Workstations bei Medizinern. Das Wachstum dieses Marktes wird auch auf die Fähigkeit der Geräte zur Integration in verschiedene Geräte und die Anzeige von Anästhesie-, Beatmungs- und hämodynamischen Daten auf einem einzigen Bildschirm für eine optimierte Entscheidungsfindung zurückgeführt. Darüber hinaus dürften stetige Innovationen und Zulassungen in diesem Marktsegment den gesamten untersuchten Markt vorantreiben. Im Januar 2020 brachte die Drägerwerk AG, ein deutsches Unternehmen, mehrere neue Produkte auf den Markt, darunter die neue Altan-Familie von Anästhesiearbeitsplätzen, die darauf abzielen, die Arbeitsabläufe sowohl für klinisches Personal als auch für Biomediziner zu vereinfachen, um jeder Herausforderung gewachsen zu sein. Daher wird erwartet, dass die Integration verschiedener Geräte in eine Maschine die Wartungszeit verkürzt, die Effizienz erhöht und somit den Markt erweitert.

Überblick über die Branche für Anästhesiegeräte in Deutschland

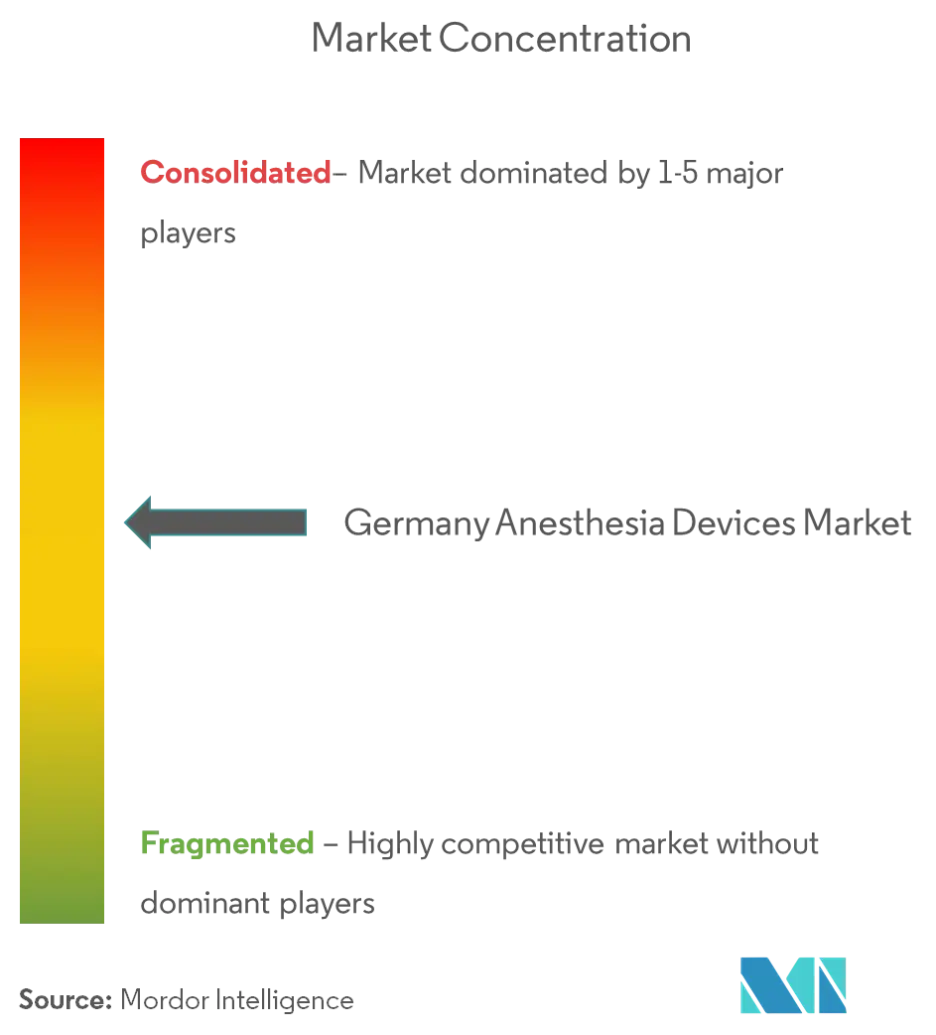

Der deutsche Markt für Anästhesiegeräte ist aufgrund der Präsenz internationaler und inländischer Anbieter mäßig wettbewerbsintensiv. Die Marktteilnehmer in dieser Region entwickeln derzeit Strategien für anorganische Strategien wie Fusionen, Übernahmen und Partnerschaften. Die Hauptakteure auf dem deutschen Markt für Anästhesiegeräte sind Ambu A/S, B. Braun Melsungen AG, Draegerwerk AG, Fisher Paykel Healthcare Limited, GE Healthcare, Koninklijke Philips NV, Medtronic PLC, Mindray Medical International Limited, Smiths Group PLC und Teleflex Incorporated.

Marktführer bei Anästhesiegeräten in Deutschland

B. Braun Melsungen AG

Draegerwerk AG

Koninklijke Philips NV

Medtronic PLC

GE Healthcare

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Anästhesiegeräte in Deutschland

Im Oktober 2020 brachte Mindray brandneue A9- und A8-Anästhesiesysteme in Europa auf den Markt, darunter auch in Deutschland und anderen ausgewählten Regionen.

Im Oktober 2020 unterzeichneten die Vygon Group und Medovate einen exklusiven Vertrag zum Vertrieb von SAFIRA (SAFer Injection for Regional Anaesthesia) in 60 Ländern, darunter auch Deutschland.

Branchensegmentierung für Anästhesiegeräte in Deutschland

Gemäß dem Umfang des Berichts werden Anästhesiegeräte verwendet, um die Reaktion eines Patienten auf eine Anästhesie während eines chirurgischen Eingriffs zu überprüfen. Die Anforderungen an diese Geräte hängen von der Art der durchgeführten Operation ab und sind in jedem Fall unterschiedlich. Diese Geräte helfen dem Anästhesisten, die Anästhesiedosis zu überwachen. Der deutsche Markt für Anästhesiegeräte ist nach Produkttypen segmentiert (Anästhesiegeräte sowie Einwegartikel und Zubehör). Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Anästhesiegeräte | Anästhesie-Arbeitsplatz |

| Anästhesie-Verabreichungsmaschinen | |

| Anästhesie-Beatmungsgeräte | |

| Anästhesiemonitore | |

| Einwegartikel und Zubehör | Anästhesiekreisläufe (Atemkreisläufe) |

| Anästhesiemasken | |

| Endotrachealtuben (ETTs) | |

| Larynxmasken-Atemwege (LMAs) |

| Nach Produkttyp | Anästhesiegeräte | Anästhesie-Arbeitsplatz |

| Anästhesie-Verabreichungsmaschinen | ||

| Anästhesie-Beatmungsgeräte | ||

| Anästhesiemonitore | ||

| Einwegartikel und Zubehör | Anästhesiekreisläufe (Atemkreisläufe) | |

| Anästhesiemasken | ||

| Endotrachealtuben (ETTs) | ||

| Larynxmasken-Atemwege (LMAs) | ||

Häufig gestellte Fragen zur Marktforschung für Anästhesiegeräte in Deutschland

Wie groß ist der Markt für Anästhesiegeräte in Deutschland?

Die Marktgröße für Anästhesiegeräte in Deutschland wird im Jahr 2024 voraussichtlich 1,04 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 7,40 % auf 1,48 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für Anästhesiegeräte in Deutschland derzeit?

Im Jahr 2024 wird der Markt für Anästhesiegeräte in Deutschland voraussichtlich 1,04 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem deutschen Markt für Anästhesiegeräte?

B. Braun Melsungen AG, Draegerwerk AG, Koninklijke Philips NV, Medtronic PLC, GE Healthcare sind die größten Unternehmen, die auf dem deutschen Markt für Anästhesiegeräte tätig sind.

Welche Jahre deckt dieser Markt für Anästhesiegeräte in Deutschland ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Anästhesiegeräte in Deutschland auf 0,97 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des deutschen Marktes für Anästhesiegeräte für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des deutschen Marktes für Anästhesiegeräte für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Anästhesiegeräte in Deutschland

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Anästhesiegeräten in Deutschland im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der deutschen Anästhesiegeräte umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.