Marktanalyse für Third Party Logistics (3PL) in Deutschland

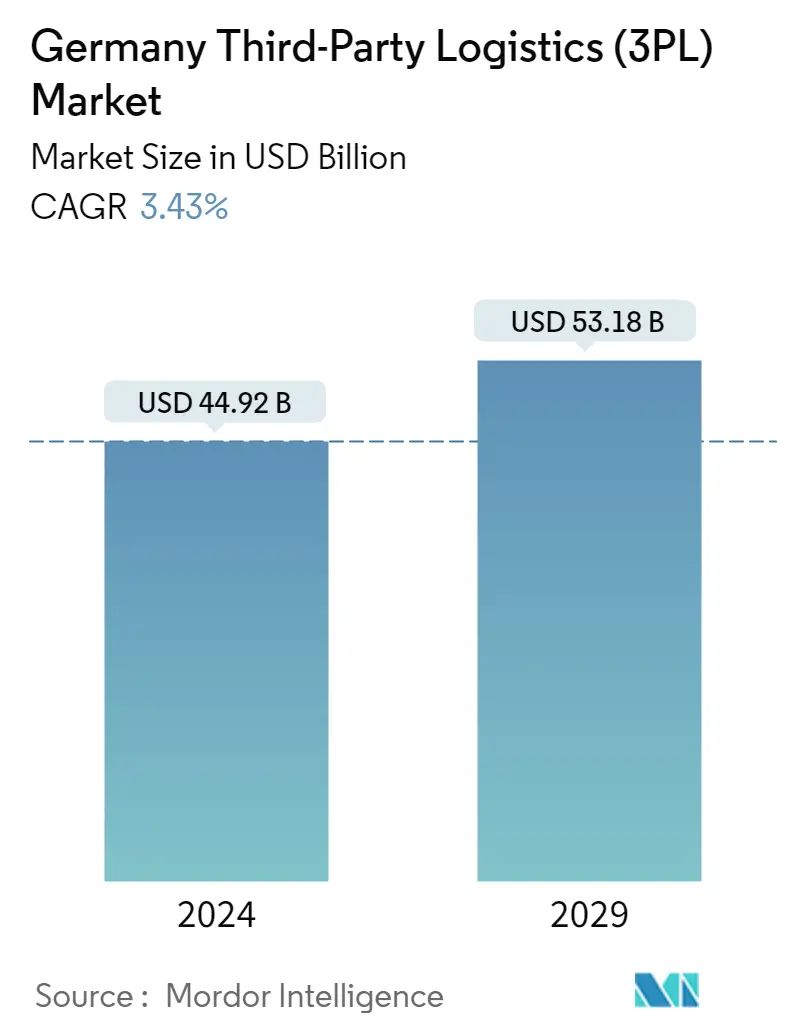

Die Größe des deutschen Drittlogistikmarktes wird im Jahr 2024 auf 44,92 Milliarden US-Dollar geschätzt und soll bis 2029 53,18 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,43 % im Prognosezeitraum (2024–2029) entspricht.

- Da Deutschland ein regionaler Knotenpunkt ist, ist es ein bevorzugter Standort für Hersteller, die auf das Ökosystem führender Verlader und Drittlogistikanbieter (3PLs) im Land zurückgreifen können. Die Nachfrage nach Lagerflächen ist im letzten Jahrzehnt gestiegen und wird im Prognosezeitraum voraussichtlich durch das Wachstum des regionalen Handels und des E-Commerce verstärkt.

- E-Commerce ist einer der Hauptfaktoren für das Marktwachstum. Das Land gehört zu den fünf umsatzstärksten Ländern durch E-Commerce. Das Aufkommen des E-Commerce in den letzten Jahren hat das Wachstum des 3PL-Marktes angekurbelt. Angesichts des wachsenden Inlandsmarktes und der prognostizierten größeren Effizienz bei der Bestandsprognose und Lagerverwaltung wird erwartet, dass der Bedarf an Lagerbeständen in Zukunft abnimmt.

- Deutschlands Logistikinfrastruktur ist nicht nur erstklassig, auch die Unternehmen sind weltweit führend in der Logistik. Tatsächlich ist der weltweit größte Logistikdienstleister ein deutsches Unternehmen – die Deutsche Post (DHL). Die Deutsche Bahn betreibt Europas größtes Schienennetz und Lufthansa Cargo ist eines der weltweit führenden globalen Luftfrachtunternehmen.

- Mit dem Ausbruch von COVID-19 verzeichnete der 3PL-Logistikmarkt einen Aufwärtstrend, wobei der Nachfrageanstieg insbesondere aus dem E-Commerce-Bereich kam.

Markttrends für Third Party Logistics (3PL) in Deutschland

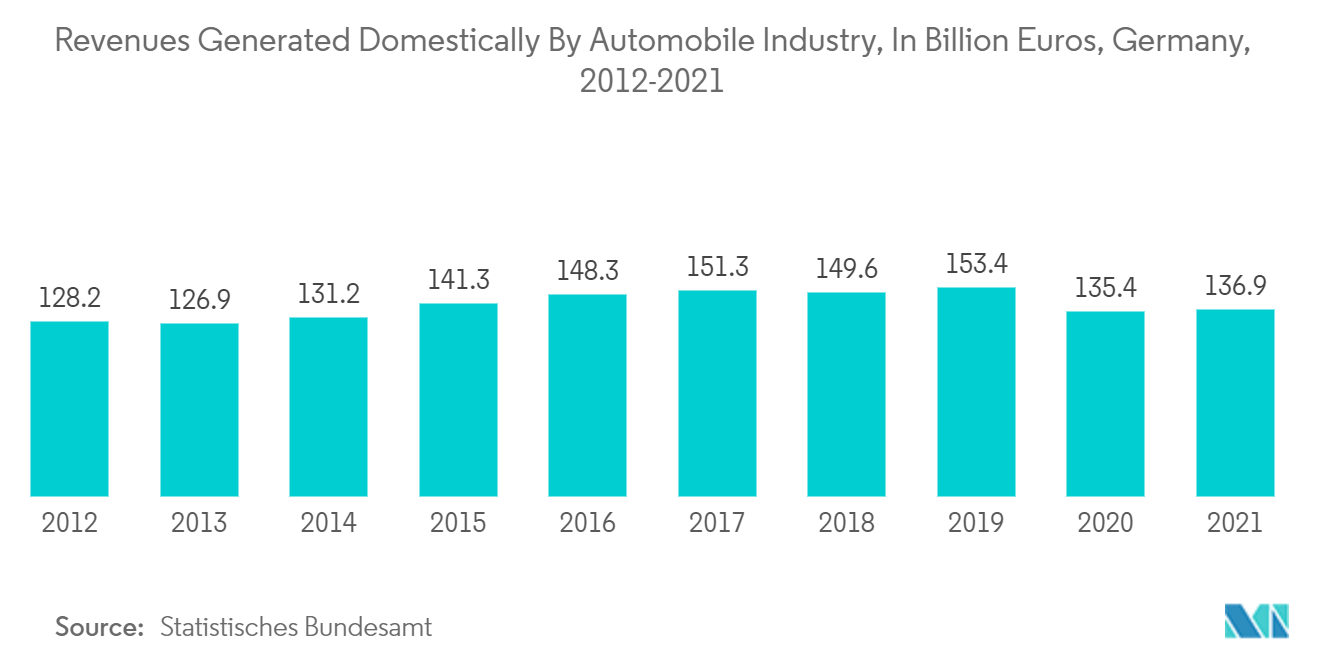

Wachstum im Automobilsektor soll den deutschen 3PL-Markt vorantreiben

Die Automobilbranche ist die Rückgratindustrie in Deutschland und die deutsche Automobilbranche ist weltweit führend.

Deutschland ist das Produktionszentrum für Premium-Automobile weltweit. Von allen weltweit produzierten Premium-Markenfahrzeugen sind 65 % deutsche Erstausrüster. Von allen weltweit produzierten Fahrzeugen wurden 40 % der Fahrzeuge in Europa produziert – davon 23 % im Jahr 2021 in Deutschland. Innerhalb Europas sind mehr als 80 % deutsche Fahrzeuge mit OEM-Emblem – 57 % dieser Fahrzeuge wurden in Deutschland hergestellt. Der westeuropäische Produktionssektor für leichte Fahrzeuge ist überwiegend auf den Premiumsektor ausgerichtet.

Deutsche Fahrzeuge wurden hauptsächlich in europäische Länder exportiert. Weitere führende Regionen für den Fahrzeugexport waren Nord- und Südamerika sowie Asien. Die Liste der führenden Importländer für deutsche Kraftfahrzeuge umfasste die USA, Großbritannien und China unter den ersten drei. Das Land exportiert Autos im Wert von 20 bis 25 Milliarden Euro in die USA.

Volkswagen, BMW und Daimler belegen die ersten drei Plätze, auch international belegen Zulieferer wie Bosch, Schaffler und ZF die Spitzenplätze. Die Branche will in den kommenden Jahren 150 Milliarden Euro in Digitalisierung, Elektromobilität und Antriebssysteme, Wasserstofftechnologie und Verkehrssicherheit investieren.

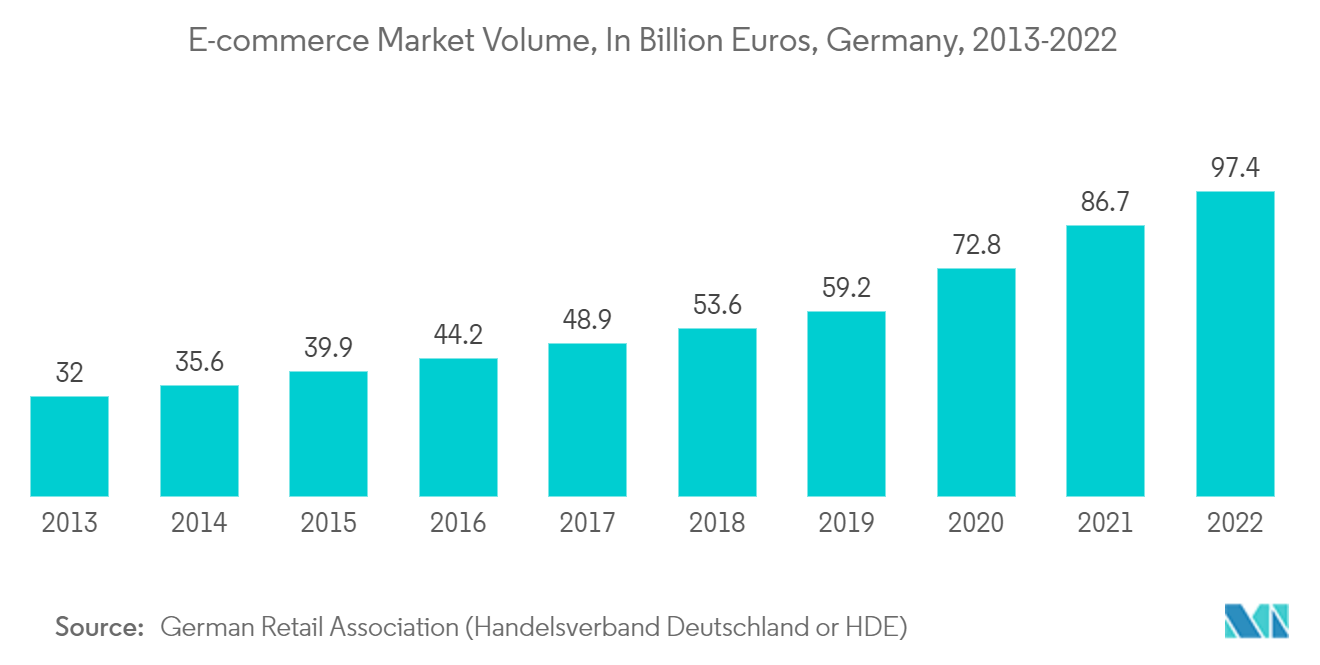

Steigende Nachfrage nach E-Commerce-Fulfillment-Dienstleistungen

Der 3PL-Logistiksektor ist unruhig angesichts der wachsenden Nachfrage nach Logistikdienstleistungen, die durch den Boom und die Entwicklung des E-Commerce verursacht wird. Deutschland verfügt über einen der größten E-Commerce-Märkte in Europa. Die Anzahl der E-Commerce-Konsumenten, die Internetdurchdringung und die durchschnittlichen Ausgaben pro Jahr liegen allesamt über dem europäischen Durchschnitt.

Im Jahr 2021 betrug der Gesamtumsatz 127,5 Milliarden US-Dollar, was einem Wachstum von 24 % gegenüber 2020 entspricht. Es wird erwartet, dass die Online-Bevölkerung in Deutschland von 62,4 Millionen im Jahr 2020 auf 68,4 Millionen im Jahr 2025 ansteigen wird. E-Commerce-Penetration im Jahr 2021 erreichte im deutschen Markt 77 %.

Aufgrund der strengen COVID-Lockdown-Maßnahmen in den Jahren 2020 und 2021 haben viele deutsche Verbraucher ihre Online-Einkäufe gesteigert und Waren wie Lebensmittel und Hygieneartikel zum ersten Mal online gekauft. Zu den wichtigsten Gründen für Verbraucher, online einzukaufen, zählen die Lieferung nach Hause, die Verfügbarkeit rund um die Uhr und die Bequemlichkeit.

Überblick über die deutsche Third-Party-Logistics-Branche (3PL).

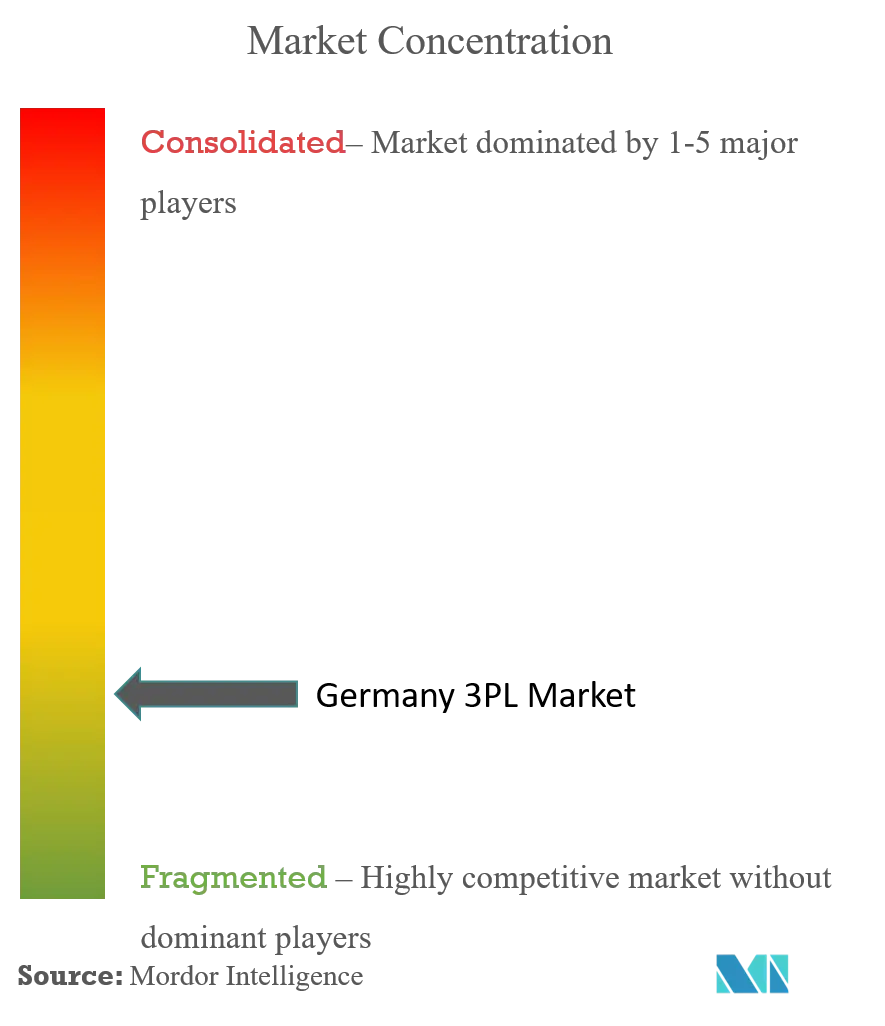

Der Markt ist relativ fragmentiert und es gibt eine große Anzahl lokaler und internationaler Akteure, darunter Dachser, DB Schenker, DHL Supply Chain, Fiege Logistics und Havi. Während das Land regulatorische Änderungen durchläuft, erfährt der 3PL-Markt Expansionen, Fusionen und Übernahmen, wodurch seine Kontrolle über die nationalen und internationalen Märkte zunimmt.

Marktführer im Bereich Third Party Logistics (3PL) in Deutschland

-

DACHSER

-

DB Schenker

-

HAVI

-

FIEGE Logistics

-

Deutsche Post DHL

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Third Party Logistics (3PL) in Deutschland

- Dez. 2022 Der Logistikdienstleister DACHSER plant, seine europäische Flotte um 50 Einheiten des auf der IAA Transportation 2022 vorgestellten Mercedes-Benz eActros LongHaul zu erweitern. Dazu unterzeichnete das Kemptener Weltunternehmen einen Letter of Intent mit Mercedes-Benz Trucks.

- Mai 2022 Um zu zeigen, dass die gelbe Marke grüner wird, hat die Deutsche Post das 20.000ste E-Fahrzeug in ihre Zustellflotte aufgenommen, dieses Mal in Berlin. Allein das für 2022 bereitgestellte Budget belief sich auf 300 Millionen Euro. Auch die Deutsche Post DHL investiert ähnlich viel in den Bau und die Sanierung klimafreundlicher Betriebsstandorte. Dazu gehören CO2-freie Lieferdepots – 100 davon sollen bis Ende dieses Jahres fertiggestellt werden. In den nächsten zwei Jahren wird Post Paket Deutschland mehr als 400 (Bio-)Gas-Lkw anschaffen, um den Transport von Sendungen zwischen Brief- und Paketzentren umweltfreundlicher zu gestalten. Darüber hinaus bietet das Unternehmen ab sofort ein neues Portfolio an GoGreen Plus-Produkten an und bietet Kunden damit die Möglichkeit, ihren CO2-Fußabdruck proaktiv zu steuern und zu reduzieren, indem sie sich für den klimafreundlichen Versand per Bahn entscheiden.

Branchensegmentierung für Third Party Logistics (3PL) in Deutschland

Ein 3PL-Anbieter (Third Party Logistics) bietet ausgelagerte Logistikdienstleistungen an, die alles umfassen, was die Verwaltung eines oder mehrerer Aspekte der Beschaffungs- und Erfüllungsaktivitäten umfasst. Der Bericht bietet eine vollständige Hintergrundanalyse des deutschen 3PL-Marktes, einschließlich einer Marktübersicht, einer Schätzung der Marktgröße für Schlüsselsegmente und aufkommender Trends nach Segmenten sowie der Marktdynamik. Der Bericht bietet auch die Auswirkungen von COVID-19 auf den Markt.

Der deutsche Markt für Third Party Logistics (3PL) ist nach Typ (Inlandstransportmanagement, internationales Transportmanagement sowie Mehrwertlagerung und -verteilung) und Endbenutzer segmentiert. Der Bericht bietet Marktgrößen und Prognosen zum Wert (in Milliarden US-Dollar) für alle oben genannten Segmente.

| Inländisches Transportmanagement |

| Internationales Transportmanagement |

| Mehrwertige Lagerung und Distribution |

| Automobil |

| Konstruktion |

| Verbraucher und Einzelhandel (einschließlich E-Commerce) |

| Biowissenschaften und Gesundheitswesen |

| Herstellung |

| Andere Endbenutzer |

| Nach Dienstleistungen | Inländisches Transportmanagement |

| Internationales Transportmanagement | |

| Mehrwertige Lagerung und Distribution | |

| Vom Endbenutzer | Automobil |

| Konstruktion | |

| Verbraucher und Einzelhandel (einschließlich E-Commerce) | |

| Biowissenschaften und Gesundheitswesen | |

| Herstellung | |

| Andere Endbenutzer |

Häufig gestellte Fragen zur Marktforschung für Drittanbieterlogistik (3PL) in Deutschland

Wie groß ist der deutsche Third-Party-Logistics-Markt (3PL)?

Es wird erwartet, dass der deutsche Markt für Third-Party-Logistics (3PL) im Jahr 2024 44,92 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,43 % auf 53,18 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Third Party Logistics (3PL) in Deutschland derzeit?

Im Jahr 2024 wird die Größe des deutschen Third-Party-Logistics-Marktes (3PL) voraussichtlich 44,92 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem deutschen Third-Party-Logistics-Markt (3PL)?

DACHSER, DB Schenker, HAVI, FIEGE Logistics, Deutsche Post DHL sind die größten Unternehmen, die auf dem deutschen Third-Party-Logistics-Markt (3PL) tätig sind.

Welche Jahre deckt dieser deutsche Third-Party-Logistics-Markt (3PL) ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des deutschen Third-Party-Logistics-Marktes (3PL) auf 43,43 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des deutschen Marktes für Drittlogistik (3PL) für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des deutschen Marktes für Drittlogistik (3PL) für die Jahre 2024, 2025, 2026 , 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur deutschen Third-Party-Logistik (3PL).

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Third-Party Logistics (3PL) in Deutschland im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der deutschen Third-Party-Logistik (3PL) umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.