Marktgröße für GCC-Investmentfonds

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2020 - 2022 |

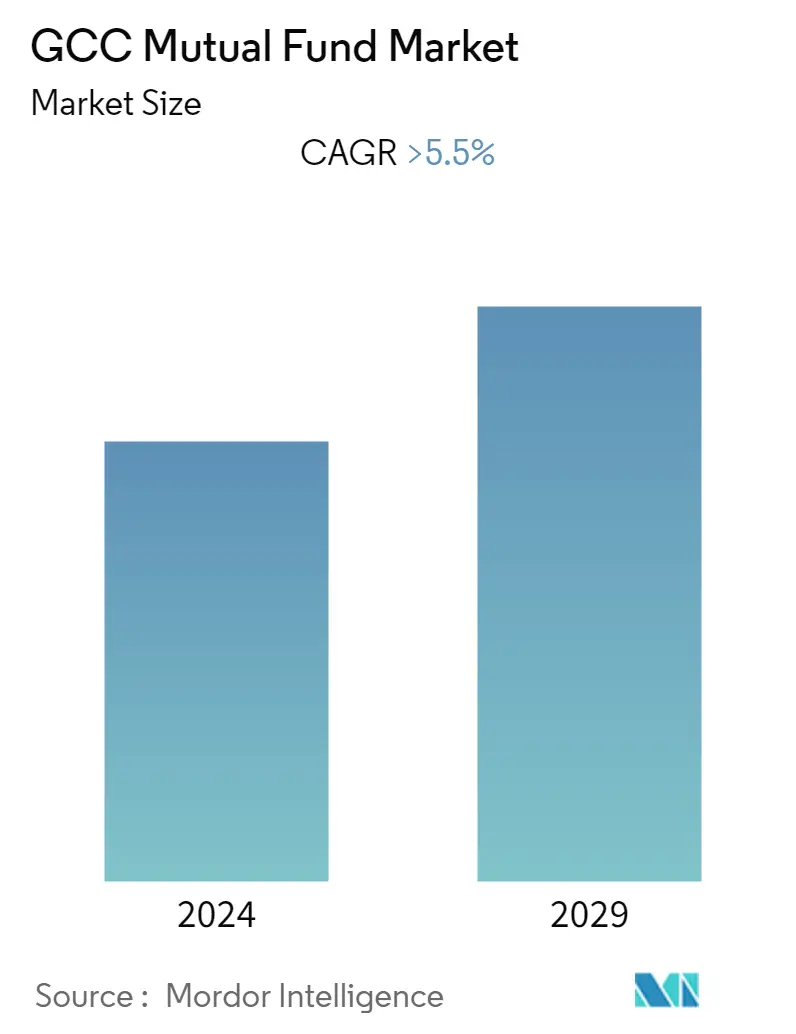

| CAGR | > 5.50 % |

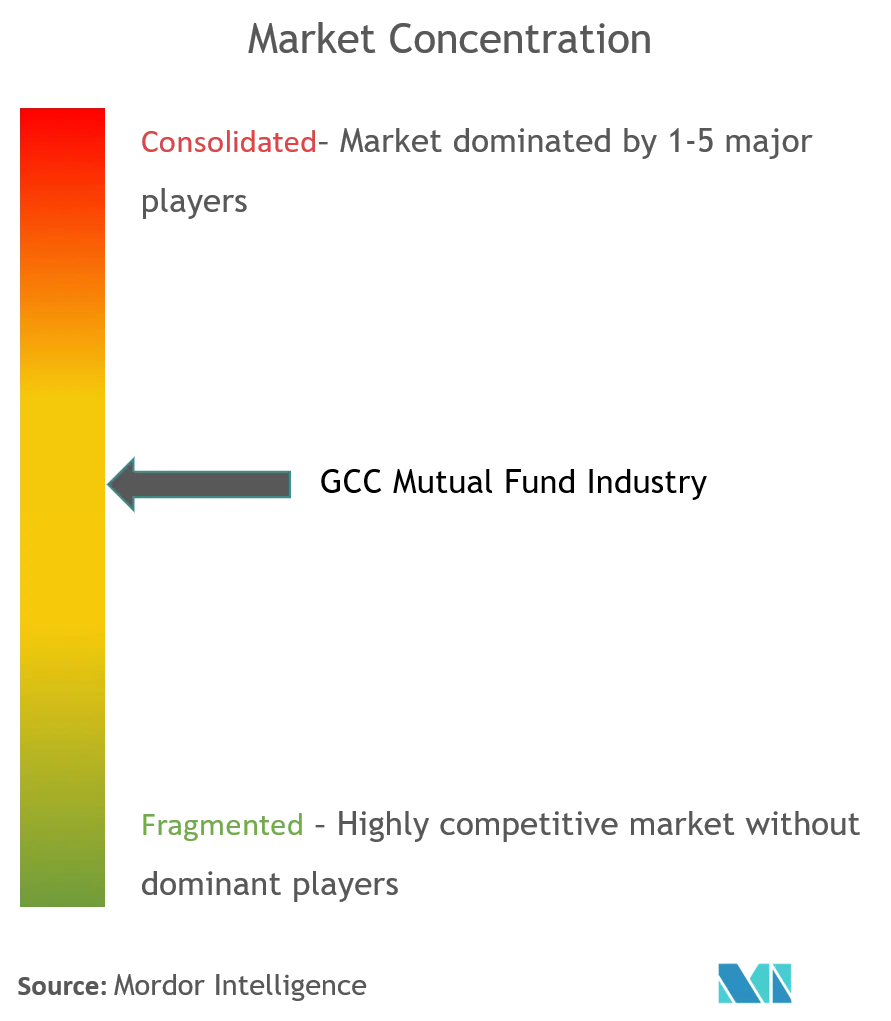

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für GCC-Investmentfonds

Der Markt für Investmentfonds des GCC hat derzeit einen Wert von 55 Milliarden US-Dollar und es wird erwartet, dass er im Prognosezeitraum eine durchschnittliche jährliche Wachstumsrate (CAGR) von mehr als 5,5 % verzeichnen wird.

Dubai, das sich auf Finanzaktivitäten konzentriert, wurde während der COVID-19-Finanzkrise besonders hart getroffen, was zu einem Beinahe-Ausfall seiner Schuldenzahlungen und einer anschließenden Rettungsaktion durch Abu Dhabi führte. Andererseits hat Dubai nach mehreren wichtigen Umstrukturierungen und politischen Änderungen eine nachhaltige Expansionsphase mit großen Projekten in der Tourismus- und Immobilienbranche begonnen. Die COVID-19-Pandemie hat diesen Branchen schweren Schaden zugefügt, und Dubai stand 2020 vor einem schrecklichen Jahr. Aufgrund der schnellen und starken Führung war Dubai jedoch eines der ersten Länder, das den internationalen Reiseverkehr wieder aufnahm, von dem die Behörden und Investoren glaubten, dass er der Wirtschaft zugute kommen würde.

Die GCC Asset Management Industry verwaltete im Dezember 2021 Investmentfondsvermögen in Höhe von 55 Milliarden US-Dollar. Das Verhältnis der verwalteten Vermögenswerte (AuM) zum BIP für die Investmentfonds in der GCC-Region liegt bei 3,3 %, verglichen mit dem weltweiten Durchschnitt von 33,3 % Wachstumspotenzial der Investmentfondsbranche in der Region. Der Investmentfonds-Vermögensverwaltungsmarkt der GCC konzentriert sich auf die führenden Vermögensverwaltungsgesellschaften, wobei die zehn größten Vermögensverwalter (von 74 Managern) 83 % des gesamten verwalteten Vermögens ausmachen. Da viele in den GCC-Staaten ansässige Investmentfonds in lokale Aktien, Anleihen oder Sukuk investieren und ausschließlich auf den Markt setzen, benötigen sie in der Regel ein gewisses Maß an Wirtschaftsaufschwung und positives Wachstum an den Aktienmärkten oder festverzinslichen Wertpapieren, wenn die Investitionen wachsen sollen.

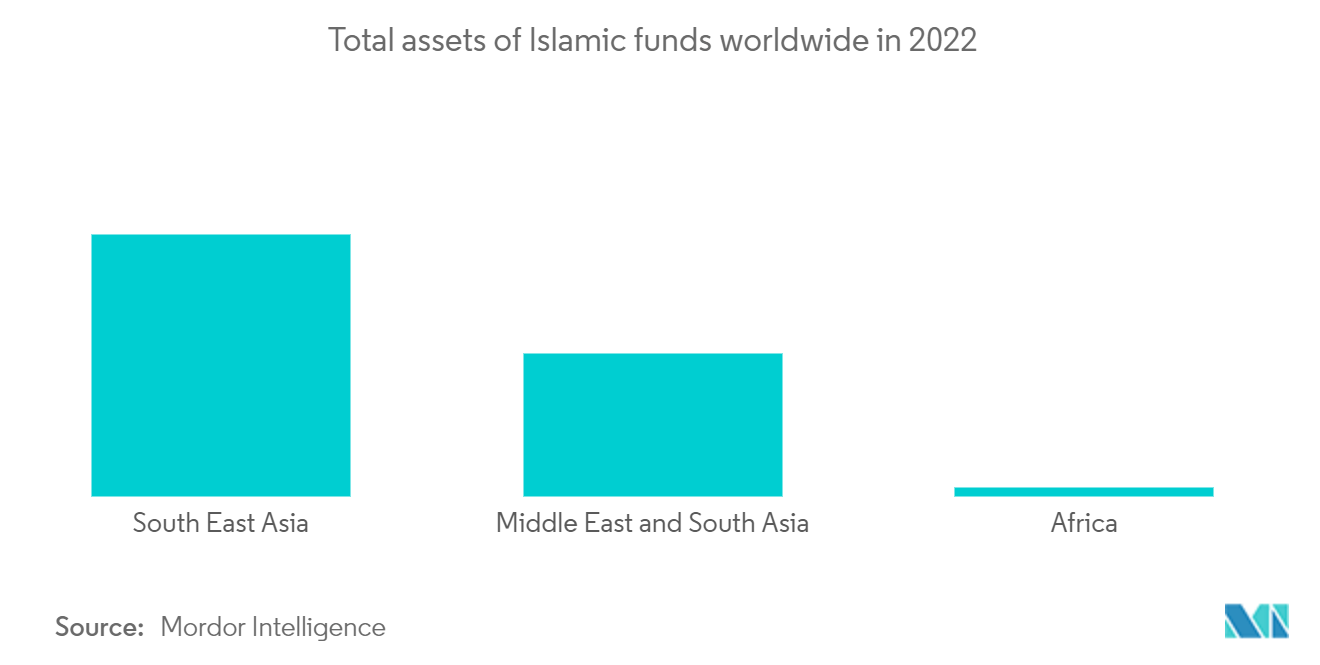

Aufgrund der Affinität des GCC zum islamischen Finanzwesen hat die Vermögensverwaltungsbranche insbesondere in Saudi-Arabien erhebliche Fortschritte im Bereich Scharia-konformer Fonds erzielt. Investmentfonds haben Schwierigkeiten bei der Vermarktung und dem Vertrieb an GCC-Staatsangehörige, die hauptsächlich über Banken erreicht werden. AMCs genießen oft exklusiven Zugang zum Vertriebsnetz ihrer Mutterbank. Dadurch entsteht eine Situation, in der es für einen AMC schwierig wird, im Wettbewerb zu bestehen, wenn er nicht über ein Netz von Bankfilialen verfügt.

Markttrends für GCC-Investmentfonds

Aufstrebende Führungsrolle Saudi-Arabiens auf den GCC-Kapitalmärkten

In GCC gibt es zwei aktive Anlageklassen innerhalb der Branche Investmentfonds sowie Private Equity und andere alternative Vermögenswerte. Investmentfonds hängen im Großen und Ganzen von der Größe und dem Wachstum der regionalen Kapitalmärkte ab. Die GCC-Aktienmärkte entwickelten sich im vergangenen Jahr schlechter als ihre globalen Mitbewerber und verzeichneten im Laufe des Jahres deutlich geringere Gewinne.

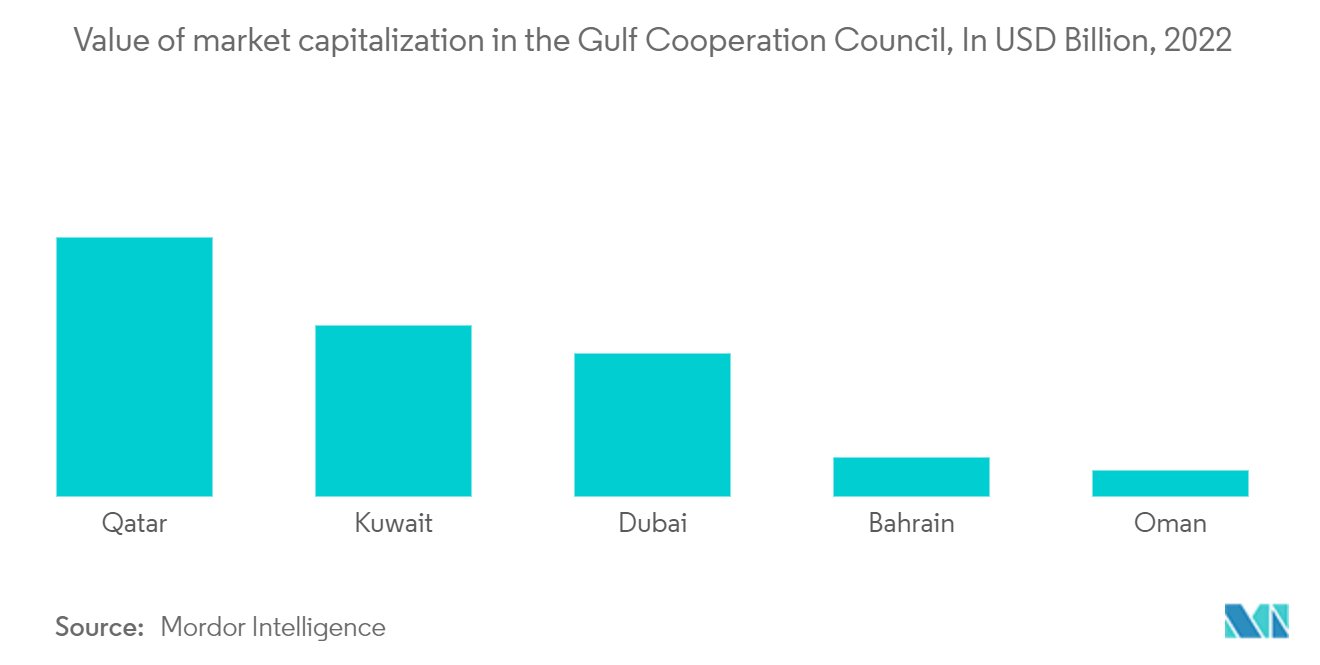

Saudi-Arabien ist traditionell der größte Markt in der GCC-Region. Dies ist angesichts der relativen Größe der Wirtschaft des Königreichs Saudi-Arabien nicht überraschend. Als nächstes folgen Katar und die Vereinigten Arabischen Emirate. Die Capital Markets Authority (CMA) in Saudi-Arabien verbessert außerdem aktiv den Regulierungsrahmen für die Börsennotierung und die Unternehmensführung, um mehr Tiefe zu erreichen.

GCC Mutual Fund AuM nach Fondskategorie

Das Sammeln von Vermögenswerten gestaltete sich in der Region als schwierig, was sich an der geringen Größe der verwalteten Vermögen von Investmentfonds im Vergleich zum BIP zeigt, trotz des reichlichen Privatvermögens und der Liquidität. Aktienfonds, das wichtigste Instrument zur Vermögensbildung, wurden von der globalen Finanzkrise im Jahr 2008 hart getroffen, was dazu führte, dass die meisten Anleger ihr Geld abzogen, und die Branche hat sich seitdem nicht erholt. In dieser Region dominieren Aktienfonds. Anleihenfonds sind ein relativ neues Produkt, und da die Schuldenmärkte der GCC-Staaten erst kürzlich reformiert wurden, ist ihre Größe auch sehr klein. Immobilienfonds, eine beliebte Wahl vieler GCC-Investoren, haben seit 2015 negative Renditen erzielt und konnten daher ihr verwaltetes Vermögen nicht steigern.

Überblick über die GCC-Investmentfondsbranche

Der GCC-Marktbericht für Mutual Funds enthält einen Überblick über MF-Unternehmen, die im gesamten GCC tätig sind. Wir möchten ein detailliertes Profil einiger großer Unternehmen präsentieren, das sich mit Produktangeboten, den für sie geltenden Vorschriften, ihrem Hauptsitz und ihrer finanziellen Leistung befasst. Derzeit sind einige der wichtigsten Akteure, die den Markt dominieren, Riyad Capital, NCB Capital, Samba Capital Investment Management Company, HSBC Saudi Arabia Ltd und ANB Invest.

GCC-Marktführer für Investmentfonds

-

Riyad Capital

-

NCB Capital

-

Samba Capital & Investment Management Company

-

HSBC Saudi Arabia Ltd

-

ANB Invest

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für GCC-Investmentfonds

- Mai 2023 Riyad Capital mit Sitz in Saudi-Arabien hat in Zusammenarbeit mit dem Immobilienentwickler Al Ramz Real Estate Company den Riyad Real Estate Development Fund – Durrat Hitteen – aufgelegt. Der Fonds mit einem Wert von über 0,5 Milliarden SAR (133,3 Millionen US-Dollar) zielt darauf ab, ein gemischt genutztes Projekt im Bezirk Hitteen in Riad mit einer Gesamtfläche von 27.119 Quadratmetern zu entwickeln.

- Januar 2022 Die Saudi National Bank (SNB) gibt den Abschluss der Fusion zwischen NCB und Samba Financial Group bekannt, was es zur größten und schnellsten Fusion in der Geschichte der Region macht. Die Fusion umfasste fünf Schlüsselbereiche die Migration von Privat- und Firmenkundenkonten, die Migration von Treasury-, NCB Capital- und Samba Capital-Kunden sowie die Migration anderer Verwaltungsbereiche und die Fusion der Filialen beider Banken.

GCC-Marktbericht für Investmentfonds – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktübersicht

4.2 Bedeutung islamischer Fonds in der GCC-Investmentfondsbranche

4.3 Ein Überblick über das regulatorische Umfeld

4.4 Einblicke in verschiedene Arten von Programmen oder Fonds, die in der Investmentfondsbranche angeboten werden

4.5 Technologische Innovationen prägen die Branche

4.6 Marktführer

4.6.1 Wirtschaftswachstum

4.6.2 Steigendes Wohlstands- und Einkommensniveau

4.7 Marktbeschränkungen

4.7.1 Marktvolatilität

4.7.2 Begrenzte Produktangebote

4.8 Porters Fünf-Kräfte-Analyse

4.8.1 Verhandlungsmacht von Käufern/Verbrauchern

4.8.2 Verhandlungsmacht der Lieferanten

4.8.3 Bedrohung durch neue Marktteilnehmer

4.8.4 Bedrohung durch Ersatzprodukte

4.8.5 Wettberbsintensität

4.9 Auswirkungen von COVID-19 auf den Markt

5. MARKTSEGMENTIERUNG

5.1 Nach Fondstyp

5.1.1 Eigenkapital

5.1.2 Geldmarkt

5.1.3 Immobilie

5.1.4 Andere Fondstypen (Anleihen, Rohstoffe, gemischt)

5.2 Nach Geographie

5.2.1 Saudi-Arabien

5.2.2 Katar

5.2.3 Abu Dhabi

5.2.4 Kuwait

5.2.5 Dubai

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Überblick über den Marktwettbewerb (Marktkonzentration und M&A-Deals)

6.2 Firmenprofile

6.2.1 Riyad Capital

6.2.2 NCB Capital

6.2.3 Samba Capital & investment Management

6.2.4 HSBC Saudi Arabia Ltd

6.2.5 ANB Invest

6.2.6 Saudi Hollandi Capital

6.2.7 Al Rajhi Capital

6.2.8 Jadwa Investment

6.2.9 Caaam Saudi Fransi

6.2.10 BNP Paribas Asset Management*

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

8. HAFTUNGSAUSSCHLUSS UND ÜBER UNS

Segmentierung der GCC-Investmentfondsbranche

Ein Verständnis der GCC-Investmentfondsbranche, des regulatorischen Umfelds, der MF-Unternehmen und ihrer Geschäftsmodelle sowie detaillierte Marktsegmentierung, Produkttypen, aktuelle Markttrends, Veränderungen in der Marktdynamik und Wachstumschancen. Eingehende Analyse der Marktgröße und Prognose für die verschiedenen Segmente. Die GCC-Investmentfondsbranche ist nach der Fondskategorie (Aktien, Geldmarkt, Immobilien und Sonstiges (Anleihen, Rohstoffe, gemischt)) und nach Geografie (Saudi-Arabien, Katar, Kuwait, Abu Dhabi und Dubai) segmentiert. Der Bericht bietet Marktgrößen und Prognosen für den GCC-Investmentfondsmarkt in Wert (USD) für alle oben genannten Segmente.

| Nach Fondstyp | ||

| ||

| ||

| ||

|

| Nach Geographie | ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für GCC-Investmentfonds

Wie groß ist der GCC-Investmentfondsmarkt derzeit?

Der GCC-Investmentfondsmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 5,5 % verzeichnen.

Wer sind die Hauptakteure auf dem GCC-Investmentfondsmarkt?

Riyad Capital, NCB Capital, Samba Capital & Investment Management Company, HSBC Saudi Arabia Ltd, ANB Invest sind die wichtigsten Unternehmen, die auf dem GCC-Investmentfondsmarkt tätig sind.

Welche Jahre deckt dieser GCC-Investmentfondsmarkt ab?

Der Bericht deckt die historische Marktgröße des GCC-Mutualfondsmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die GCC-Mutualfondsmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

GCC-Bericht zur Investmentfondsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von GCC-Mutualfonds im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des GCC Mutual Fund umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.