| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Marktgröße (2024) | USD 9.75 Billion |

| Marktgröße (2029) | USD 13.68 Billion |

| CAGR (2024 - 2029) | 7.00 % |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Vertragslogistikanalyse des Golf-Kooperationsrats (GCC).

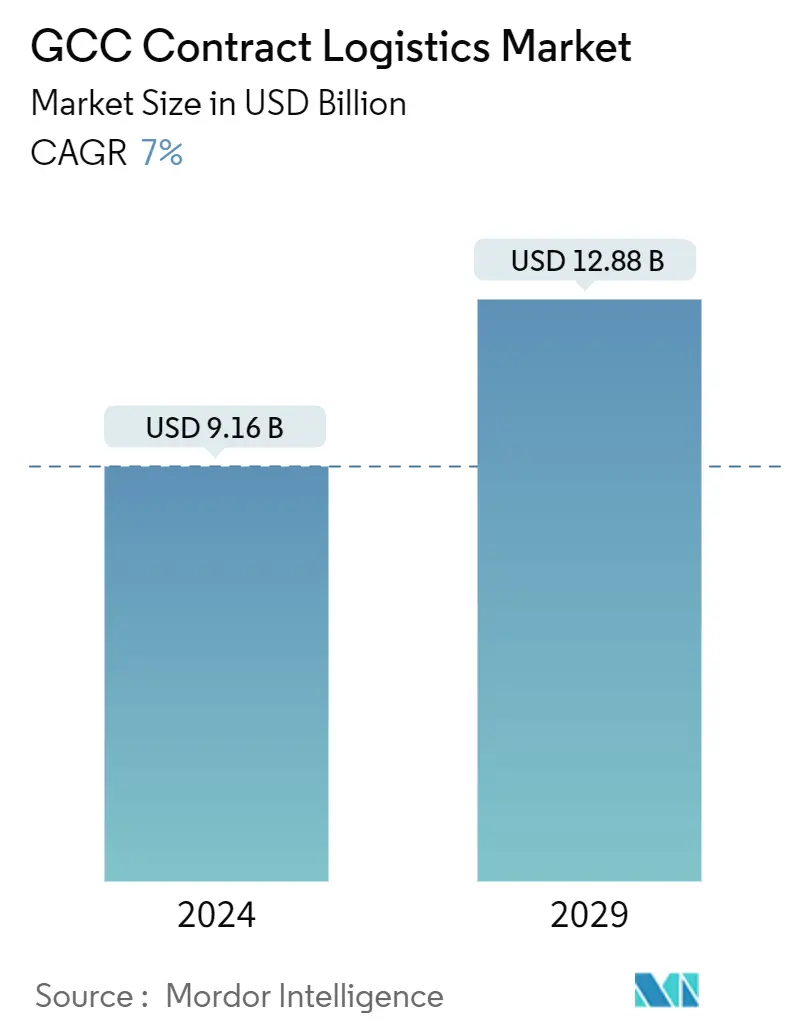

Die Größe des GCC-Kontraktlogistikmarkts wird im Jahr 2024 auf 9,16 Milliarden US-Dollar geschätzt und soll bis 2029 12,88 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7 % im Prognosezeitraum (2024–2029) entspricht.

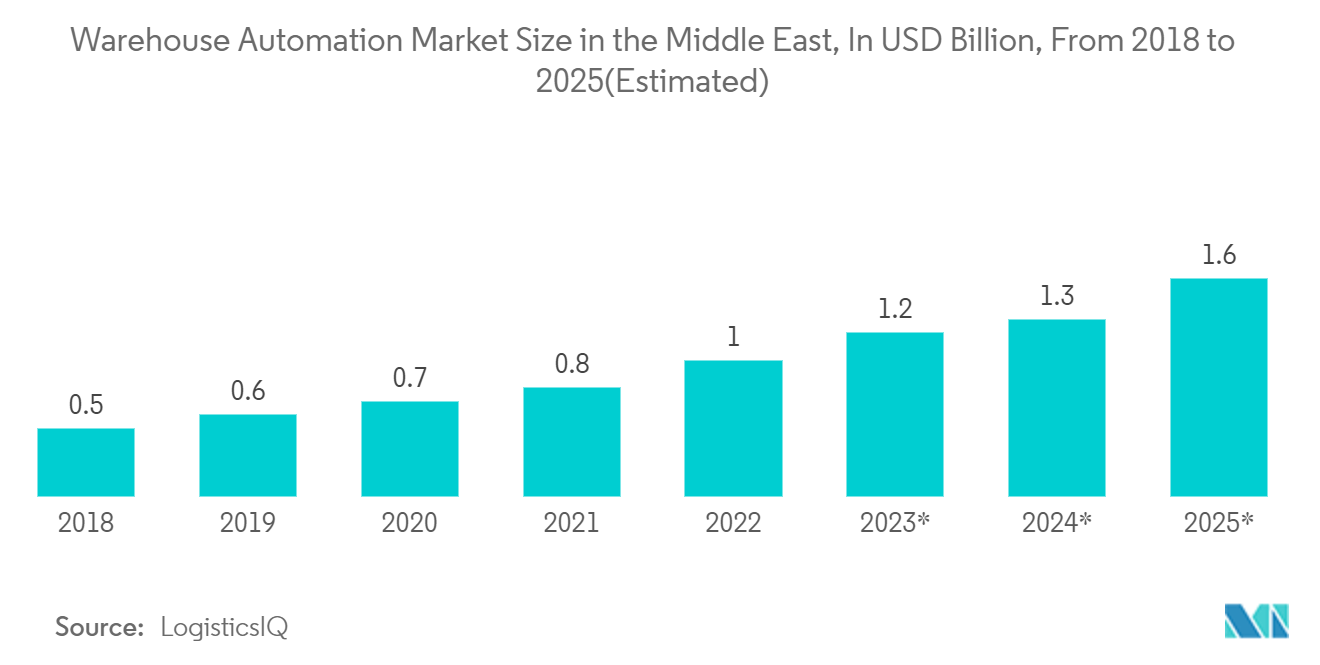

Nach dem Ausbruch von COVID-19 stießen verschiedene Logistikunternehmen auf Hindernisse, darunter Kapazitätsengpässe in der Lieferkette und staatliche Beschränkungen, die zur Einstellung wichtiger Dienste auf bestimmten Routen sowie zu Kostendruck und Problemen beim Lieferkettenmanagement führten. Andererseits hatten Kontraktlogistikdienstleister, die automatisierte Technologien eingesetzt haben, Vorteile bei der Bewältigung der Epidemie und der darauffolgenden Lockdowns.

- Die Vereinigten Arabischen Emirate sind Teil mehrerer multilateraler und bilateraler Handelsabkommen. Die Vereinigten Arabischen Emirate unterhalten im Golf-Kooperationsrat enge Wirtschaftsbeziehungen mit Saudi-Arabien, Kuwait, Bahrain und Oman. Im Rahmen des Greater Arab Free Trade Area Agreement (GAFTA) haben die Vereinigten Arabischen Emirate freien Handelszugang zu Bahrain, Ägypten, Irak, Jordanien, Kuwait, Libanon, Libyen, Marokko, Oman, Palästina, Katar, Saudi-Arabien, Syrien, Tunesien, und Jemen.

- Die Emirate haben auch Abkommen mit anderen Ländern unterzeichnet, darunter Pakistan, Algerien, Indien, Südkorea und den Niederlanden. Die Vereinigten Arabischen Emirate haben sich auf die Verbesserung ihrer Handelsabkommen konzentriert, um das Niveau der Handels- und Wirtschaftskooperation gemäß den in jedem Land geltenden Gesetzen zu verbessern und die Quellen der Wirtschaft und der nachhaltigen Entwicklung zu diversifizieren.

- Das Wirtschaftsministerium der VAE hat kürzlich den vollständigen Text des CEPA veröffentlicht, das zwischen der Regierung der Vereinigten Arabischen Emirate (VAE) und der Regierung der Republik Indien (Indien) unterzeichnet wurde. Das wegweisende Abkommen wurde am 18. Februar 2022 unterzeichnet und ist am 1. Mai 2022 offiziell in Kraft getreten. Im Rahmen des CEPA gehen beide Länder davon aus, den bilateralen Handel innerhalb der nächsten fünf Jahre von 60 Milliarden US-Dollar auf 100 Milliarden US-Dollar zu steigern; Zu den wichtigsten Produkten, die unmittelbar von der Vereinbarung profitieren werden, gehören Öl und Gas, Petrochemikalien, Mineralien, Textilien, Landwirtschaft, Schmuck und Edelsteine, Metalle und mehr.

- Im Oktober 2022 hatte Kronprinz Mohammed bin Salman die Global Supply Chain Resilience Initiative (GSCRI) ins Leben gerufen, um lokale und internationale Investitionen im Lieferkettensektor anzuziehen. Mit dem Ziel, in den ersten beiden Jahren 40 Milliarden SR (10,64 Milliarden US-Dollar) aufzubringen, hat die Initiative 10 Milliarden SR an finanziellen und nichtfinanziellen Anreizen für Investoren geschaffen.

- Der Ansatz setzt auch auf wirksame Governance-Modelle, um die institutionelle Arbeit im Transport- und Logistiksektor zu verbessern. Die Strategie zielt darauf ab, den Beitrag des Transport- und Logistiksektors zum nationalen BIP bis 2030 auf 10 % zu steigern und die Einnahmen des Sektors außerhalb des Ölsektors zum Gesamthaushalt des Staates um rund 45 Milliarden SAR zu steigern. Saudi-Arabien will die Zahl der internationalen Flugrouten bis 2030 von 99 auf über 250 erhöhen.

- Bahrain hat das schnellste See-Luft-Logistikzentrum der Region ins Leben gerufen, da das Königreich seine Wirtschaft diversifizieren will. Es wird erwartet, dass der Hub die Kosten um 40 % senkt und die Umschlagszeit für Container verkürzt, sodass Kunden ihre Sendung in der Hälfte der Zeit erhalten können. Bahrain wird seine geografische Lage zwischen Europa und Asien sowie seine Nähe zu regionalen Zielmärkten durch seinen neuen multimodalen Umschlagplatz nutzen.

Markttrends für Vertragslogistik des Golf-Kooperationsrats (GCC).

Wachstum im E-Commerce treibt den Markt voran

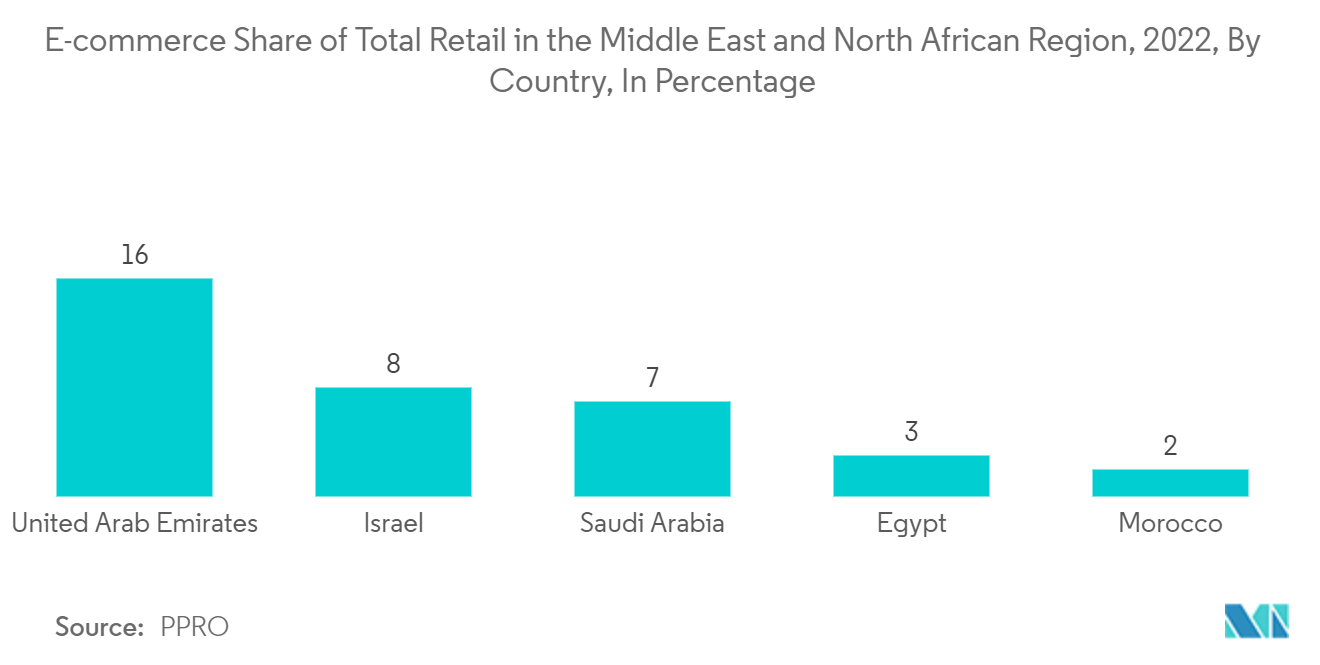

Um den Handel und den E-Commerce-Markt zu erleichtern, haben die Vereinigten Arabischen Emirate Initiativen zur Entwicklung ihrer Infrastruktur und Technologie entwickelt, um ein gut integriertes Transportsystem und eine Logistikinfrastruktur zu implementieren. Im Jahr 2020 waren die Vereinigten Arabischen Emirate mit einem Umsatz von 6 Milliarden US-Dollar der 30. größte Markt für E-Commerce. Es wird erwartet, dass die zunehmenden E-Commerce-Aktivitäten den Speditionsmarkt der VAE ankurbeln werden. Im zweiten Quartal 2021 zeigten Statistiken der Studie State of the Retail Sector in the VAE, dass sich die Erholung, die Anfang des Jahres begonnen hatte, offenbar fortsetzt.

Die Vereinigten Arabischen Emirate sind mit einem prognostizierten Umsatz von 10.205,5 USD der 27. größte Markt für E-Commerce. Bis 2023 wird es eine Million erreichen und damit vor Saudi-Arabien liegen. Der weltweite E-Commerce-Boom befeuert auch die Nachfrage nach Lagerhäusern in den VAE. Laut einem Bericht von Tradeling diese Woche soll der E-Commerce-Markt der VAE bis 2027 jährlich um 8,4 Prozent auf 17,3 Milliarden US-Dollar wachsen.

Der E-Commerce in Saudi-Arabien verzeichnet angesichts der COVID-19-Pandemie ein rasantes Wachstum und erfordert stärkere Lieferketten, die den Speditionsmarkt antreiben werden. Mit einem Plus von 34 % trug der saudi-arabische E-Commerce-Markt zum globalen Wachstum von 29 % bei. Die wachsende Präsenz von Social-Media-Plattformen in der Region trug auch zu mehr Online-Engagement bei, das sich in E-Commerce-Verkäufe für Unternehmen im Land niederschlug.

Es wird erwartet, dass der E-Commerce einer der größten Wachstumstreiber für den Speditionsmarkt in Saudi-Arabien sein wird. Quellen zufolge wird die Zahl der Nutzer bis 2025 34,5 Millionen erreichen und die Nutzerdurchdringung soll bis 2025 92,5 % erreichen.

Steigerung der Lagermöglichkeiten

Aufgrund der wachsenden Bedeutung Dubais im Welthandel und seiner starken Wirtschaftsaussichten sind die VAE eines der am schnellsten wachsenden Länder in der GCC-Region. Bahrain bietet einige der niedrigsten Einrichtungs- und Betriebskosten für ein Logistikunternehmen mit Kosteneinsparungen von 30–40 % im Vergleich zum Rest des GCC. Dies hat mehrere Unternehmen dazu ermutigt, im Land zu investieren, um Geschäfte zu gründen und Zugang zum Golf-Kooperationsrat und zur arabischen Welt zu erhalten.

In den VAE müssen mehr Lagerhäuser gebaut werden, um den künftigen Bedarf zu decken, da wachstumsstarke Branchen wie E-Commerce und Fertigung die Nachfrage nach Industrieimmobilien steigern. Die Dubai Industrial Strategy 2030 hofft, durch die Umwandlung des Emirats in ein globales Industriezentrum bis zum Ende des Jahrzehnts zusätzliche 160 Milliarden AED zu generieren.

Die Operation 300 Mrd. der VAE zielt darauf ab, den Beitrag des Industriesektors zum BIP bis 2031 auf 300 Mrd. AED (81,6 Mrd. USD) zu steigern, von 133 Mrd. AED im Jahr 2021. Im Oktober 2022 veranstaltete Edamah eine Zeremonie für seinen Sitra Logistics Park, eine erstklassige Lageranlage im Logistiksektor Bahrains. Trident Warehousing unterzeichnete einen zehnjährigen Mietvertrag für ein 8.137 Quadratmeter großes Gebäude für 7 Millionen US-Dollar.

Im September 2022 gaben International Maritime Industries (IMI), die größte Werft in der MENA-Region, und Bahri Logistics, eine der Unternehmensgruppen von Bahri, einen langfristigen Vertrag zur Verbesserung ihrer Lieferkette durch modernste Lager- und Logistikdienstleistungen bekannt.

Überblick über die Kontraktlogistikbranche des Gulf Cooperation Council (GCC).

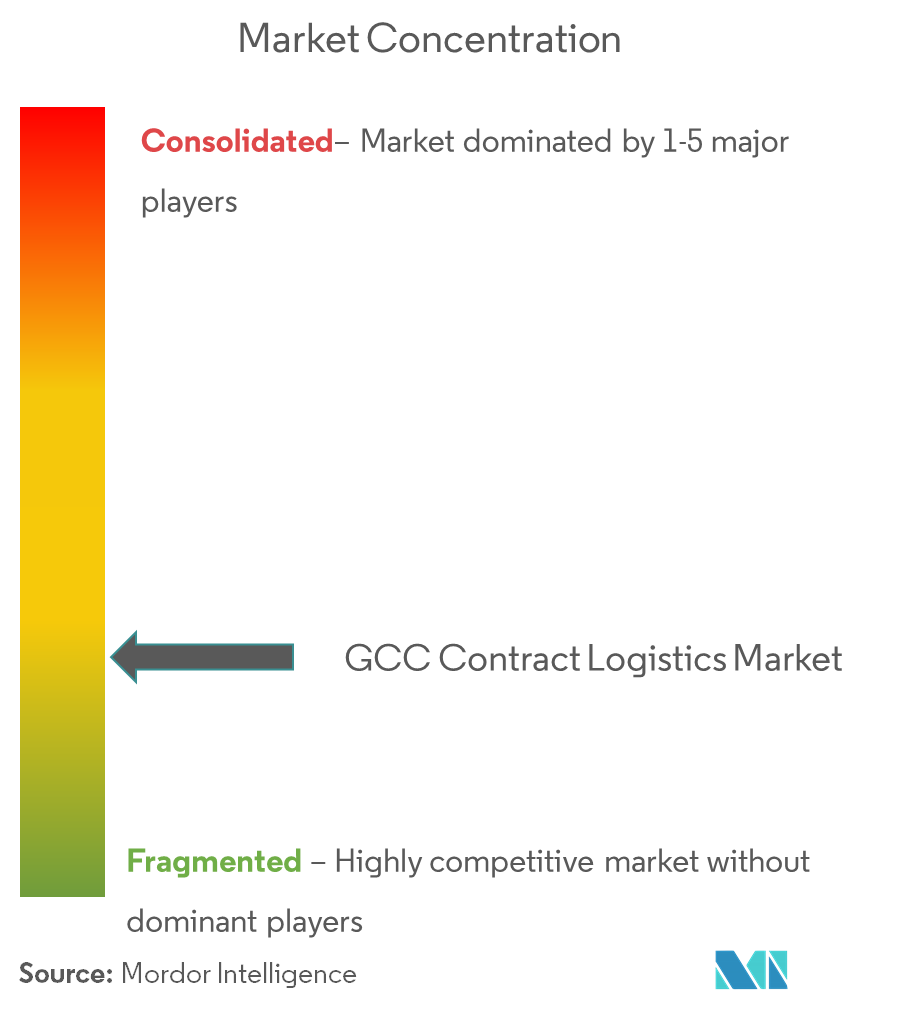

Der GCC-Kontraktlogistikmarkt ist äußerst fragmentiert. Der Kontraktlogistikmarkt erfreut sich in der GCC-Region großer Beliebtheit. Es wird oft als die beste Möglichkeit für Unternehmen angesehen, den wachsenden grenzüberschreitenden Warenfluss zu bewältigen und gleichzeitig ihre Logistikprozesse zu erweitern. Der Markt wird durch Kostensenkungen, die Verfügbarkeit spezialisierter Dienstleister, das Vorhandensein von Industriegebieten und die zunehmende Industrialisierung angetrieben.

Marktführer im Bereich Kontraktlogistik des Gulf Cooperation Council (GCC).

-

Agility Logistics Pvt. Ltd

-

Gulf Warehousing Company QPSC (GWC)

-

Al Futtaim Logistics

-

Almajdouie Logistics Co. LLC

-

Ceva Logistics

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Kontraktlogistik des Golf-Kooperationsrats (GCC).

- März 2023 Der kuwaitische Logistikspezialist Agility hat mit der Entwicklungssparte der Hassan Allam Holding ein Joint Venture zum Bau und Betrieb von Lagerhäusern in Ägypten gegründet. Das Unternehmen Yanmu soll im August seinen ersten Logistikpark mit einer Anfangsinvestition von rund 100 Millionen US-Dollar eröffnen, sagte Agility in einer Börsenmeldung. Die Entwicklung, ein 270.000 Quadratmeter großes Grundstück etwa 10 Meilen vom Flughafen Kairo entfernt, wird teilweise durch Eigenkapital und Fremdkapital finanziert.

- Februar 2023 DSV mit Hauptsitz in Dänemark hat bereits dreimal in Bahrain expandiert. Nun plant das Logistikunternehmen eine vierte Expansion, um die Golfmärkte noch besser bedienen zu können. Die neue Anlage in Bahrain stellt eine Investition von DSV in Höhe von 18 Mio. USD dar und ist die zweite Expansion des Unternehmens im Land in nur drei Jahren.

Segmentierung der Kontraktlogistikbranche des Gulf Cooperation Council (GCC).

Die Auslagerung von Ressourcenmanagementaufgaben an eine Drittorganisation wird als Kontraktlogistik bezeichnet. Zu den Aufgaben von Kontraktlogistikunternehmen gehören die Entwicklung und Planung von Lieferketten, die Gestaltung von Anlagen, die Lagerung, Lieferung und Verteilung von Waren, die Bearbeitung von Bestellungen und das Einziehen von Zahlungen, die Verwaltung von Lagerbeständen und die Bereitstellung bestimmter Aspekte der Kundenbetreuung.

Eine umfassende Hintergrundanalyse des GCC-Kontraktlogistikmarktes, die die aktuellen Markttrends, Beschränkungen, technologischen Updates und detaillierte Informationen zu verschiedenen Segmenten und der Wettbewerbslandschaft der Branche abdeckt. Auch die Auswirkungen von COVID-19 wurden in die Studie einbezogen und berücksichtigt.

Der GCC-Kontraktlogistikmarkt ist nach Typ (ausgelagert und eingekauft), Endbenutzer (Fertigung und Automobil, Konsumgüter und Einzelhandel, Hightech, Gesundheitswesen und Pharmazeutik sowie andere Endbenutzer) und nach Land (Saudi-Arabien, Vereinigte Arabische Emirate) segmentiert Emirate, Katar, Kuwait, Oman und Bahrain). Der Bericht bietet Marktgrößen und Prognosen für den GCC-Kontraktlogistikmarkt in Wert (USD) für alle oben genannten Segmente.

| Nach Typ | Insourced |

| Ausgelagert | |

| Vom Endbenutzer | Fertigung und Automobil |

| Konsumgüter und Einzelhandel | |

| Hightech | |

| Gesundheitswesen und Pharmazeutik | |

| Andere Endbenutzer | |

| Nach Land | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Katar | |

| Kuwait | |

| Mein eigenes | |

| Bahrain |

Häufig gestellte Fragen zur Kontraktlogistik-Marktforschung des Gulf Cooperation Council (GCC).

Wie groß ist der GCC-Kontraktlogistikmarkt?

Die Größe des GCC-Kontraktlogistikmarktes wird im Jahr 2024 voraussichtlich 9,16 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 7 % auf 12,88 Milliarden US-Dollar wachsen.

Wie groß ist der GCC-Kontraktlogistikmarkt derzeit?

Im Jahr 2024 wird die Größe des GCC-Kontraktlogistikmarkts voraussichtlich 9,16 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure im GCC-Kontraktlogistikmarkt?

Agility Logistics Pvt. Ltd, Gulf Warehousing Company QPSC (GWC), Al Futtaim Logistics, Almajdouie Logistics Co. LLC, Ceva Logistics sind die wichtigsten Unternehmen, die im GCC-Kontraktlogistikmarkt tätig sind.

Welche Jahre deckt dieser GCC-Kontraktlogistikmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des GCC-Kontraktlogistikmarktes auf 8,52 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des GCC-Kontraktlogistikmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die GCC-Kontraktlogistikmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Integrated Logistics Reports

Popular Logistics Reports

Other Popular Industry Reports

GCC-Kontraktlogistik-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der GCC-Kontraktlogistik im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die GCC Contract Logistics-Analyse umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.