GCC-Marktanalyse für Baumaschinenvermietung

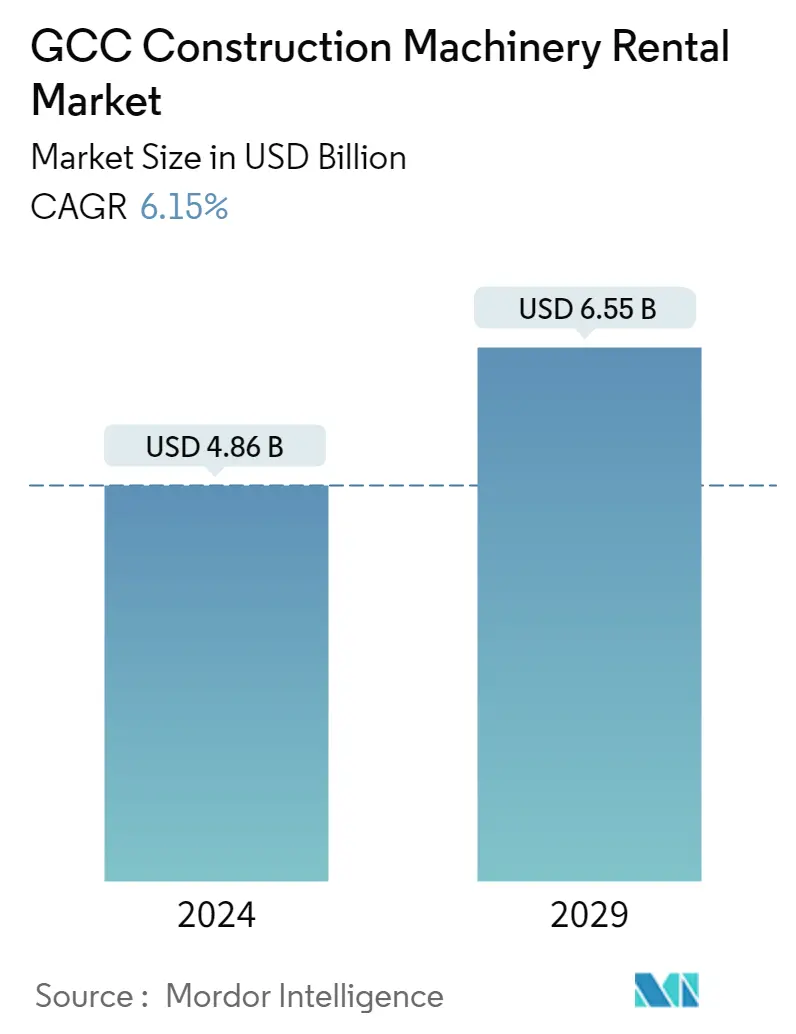

Die Größe des GCC-Marktes für die Vermietung von Baumaschinen wird im Jahr 2024 auf 4,86 Milliarden US-Dollar geschätzt und soll bis 2029 6,55 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,15 % im Prognosezeitraum (2024–2029) entspricht.

Langfristig gesehen sind die wachsende Bauindustrie, die steigende Nachfrage nach Kranen sowie die sich entwickelnden Trends in Richtung Automatisierung und Telematik wesentliche Treiber für das Wachstum des Marktes. Die Vermietung oder das Leasing von Baumaschinen nimmt zu, da man versucht, die Anschaffungs- und Wartungskosten für die Ausrüstung zu senken.

Die Vermietung oder das Leasing von Baumaschinen nimmt zu, da man versucht, die Anschaffungs- und Wartungskosten für die Ausrüstung zu senken. Abgesehen von den Kosten gibt es noch weitere Vorteile, die mit der Anmietung von Baumaschinen verbunden sind. Vermietungsunternehmen stellen die Maschinen sowie die erforderlichen professionellen Maschinenbediener und Fahrer zur Verfügung und sorgen so für einen reibungslosen Betrieb.

Der Bausektor verzeichnet in GCC-Ländern wie den Vereinigten Arabischen Emiraten, dem Königreich Saudi-Arabien, Katar und Bahrain ein Wachstum aufgrund der Zunahme von Bauprojekten im Zusammenhang mit Straßen, Gebäuden, Hotels, Stadien und anderer Infrastruktur. Darüber hinaus erleichtern Fortschritte bei der Vermietung von Baumaschinen, wie z. B. digitale Plattformen, den Verbraucher und sind ein weiterer wichtiger Faktor für das Wachstum des Baumaschinenmarkts in den GCC-Ländern.

GCC-Markttrends für die Vermietung von Baumaschinen

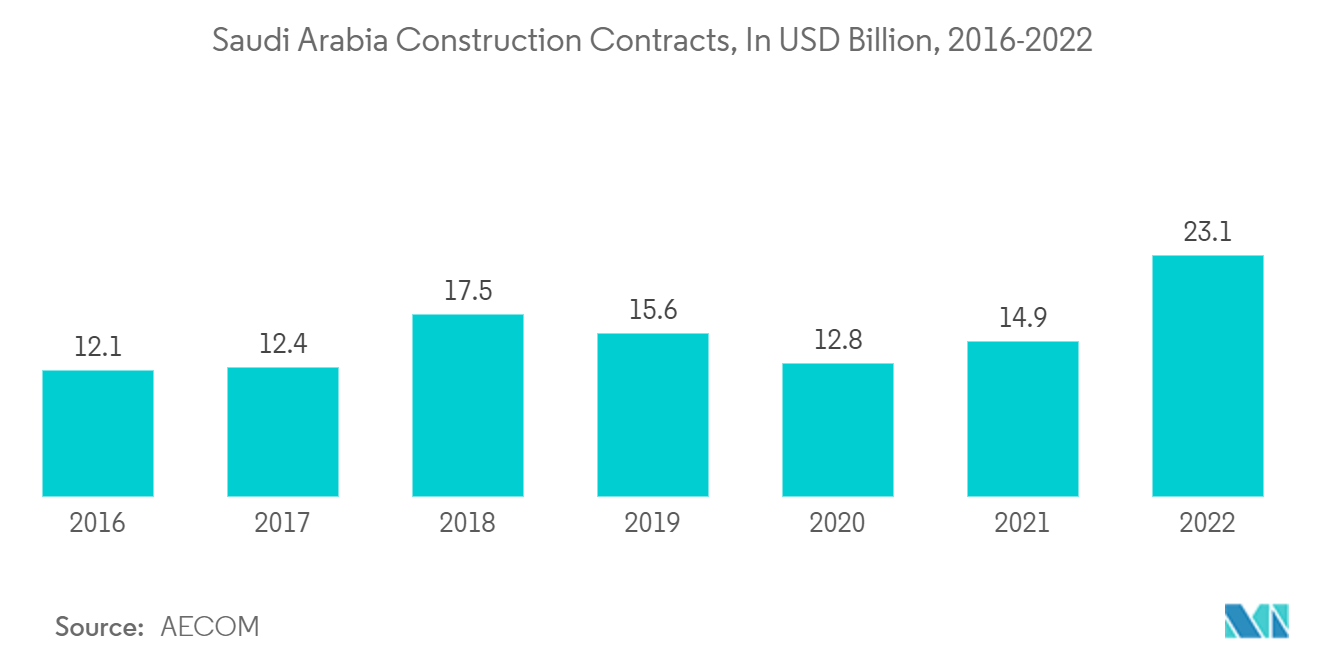

Zunehmende Bauaktivitäten in der GCC-Region

In den letzten Jahren nahmen die politischen Unruhen zuletzt zu, da die weltweite Öl- und Gasnachfrage nachließ. Während die Welt nach umweltfreundlicheren und nachhaltigeren Energiequellen sucht, versuchen die Ölwirtschaften, ihr Angebot für die Welt zu diversifizieren. Die Diversifizierung in Tourismus, Luxus und andere Sektoren erfordert mittelgroße bis große kommerzielle und lebende Infrastrukturprojekte. Zu den Beispielen gehört Katars National Vision 2030, ein ehrgeiziges Projekt, das mit der Schaffung einer brandneuen Stadt für die FIFA-Fußballweltmeisterschaft 2022 begann. Um Touristen an diesen abgelegenen Ort zu locken, erkannten sie die Notwendigkeit, einzigartige und beeindruckende Bauwerke wie zurückgewonnene Inseln, markante Gebäude, riesige Einkaufszentren, Kulturzentren, Flughäfen und andere zu errichten.

Aufgrund wachsender Infrastrukturprojekte im Zusammenhang mit Straßen- und Autobahnnetzen in den Golfstaaten nimmt daher die Vermietung von Erdbewegungsgeräten wie Baggern, Motorgradern und Ladern zu.

Darüber hinaus soll Six Flags Qiddiya, 40 Meilen von der Stadt Riad in Saudi-Arabien entfernt, im Jahr 2023 als Teil des größeren Qiddiya-Projekts eröffnet werden. Das saudische Megaprojekt wird dreimal so groß sein wie Walt Disney World in Orlando und 28 Fahrgeschäfte auf einer Fläche von 32 Hektar umfassen. Das Projekt ist eines von drei großen Giga-Projekten innerhalb der Vision 2030. Das Rahmenwerk zielt neben NEOM und dem Red Sea Project (einem Luxustouristenziel) darauf ab, die Einnahmen des Landes zu diversifizieren. Diese Projekte zielen darauf ab, den Tourismus in Saudi-Arabien zu steigern, sodass Besucher bis 2030 10 % zum BIP des Königreichs beitragen.

Ziel des Projekts ist es, Riad zu einem wichtigen Knotenpunkt für die Bereitstellung nachhaltiger Transport- und Logistikdienstleistungen im Nahen Osten zu machen. Das Programm wird an der Entwicklung von Knotenpunkten zwischen den Ringstraßen von Riad und den Hauptstrecken arbeiten. Es wird 400 km des Straßennetzes ausbauen, indem neue Straßen hinzugefügt und bestehende Knotenpunkte modernisiert werden.

Mehrere Vermieter erweitern ihre Mietflotte und planen die Aufwertung ihres Produktportfolios, um ihre Marktposition zu stärken. Zum Beispiel,.

- April 2022: My Crane, ein digitaler Vorreiter für die Kran- und Baubranche mit Sitz in Dubai, kündigt seine Expansion mit der Unterzeichnung von drei weiteren Franchiseverträgen an. Auf der jüngsten Cranes and Transport Middle East-Konferenz in Dubai ernannte Mycrane, eine schnell wachsende digitale Kranvermietungsplattform, Franchisenehmer für Katar.

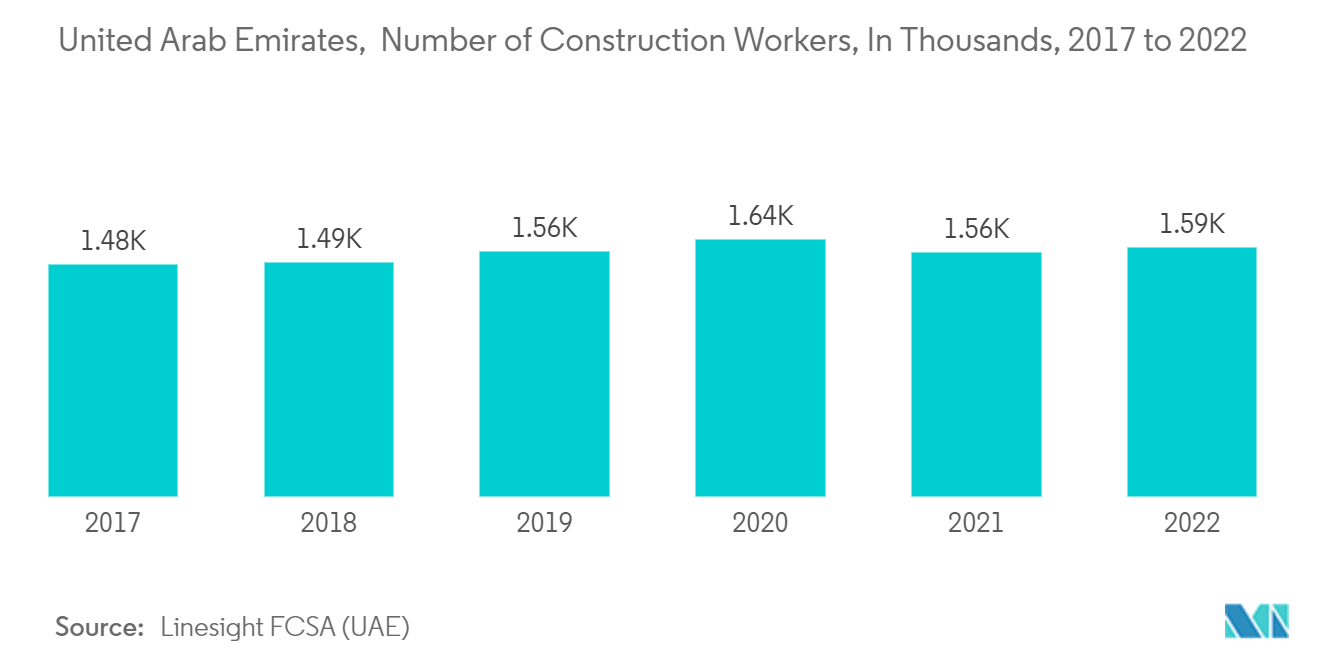

Die Vereinigten Arabischen Emirate werden voraussichtlich der GCC-Markt für Baumaschinenvermietung anführen

Die Regierung der Vereinigten Arabischen Emirate priorisiert Energie- und Infrastrukturinvestitionen, einschließlich Transport, Versorgung, Dekarbonisierung, erneuerbare und nukleare Energieerzeugung sowie die Bekämpfung der anhaltenden Wasserknappheit. Das große Engagement und die Ressourcen der Regierung führen zu zahlreichen Projekten und Möglichkeiten für Bau- und Ingenieurunternehmen in den VAE. Die Al-Nouf-Meerwasseraufbereitungsanlage der Abu Dhabi National Oil Company (ADNOC), der Plan der Stadtverwaltung von Dubai zum Bau eines strategischen Abwassertunnels und andere Bauprojekte wie die Sanierung von Mina Rashid in Dubai und die Erweiterung 2.0 des Dubai International Financial Centre sind allesamt erst vor Kurzem entstanden angekündigt.

Es wird erwartet, dass sich der Bausektor der VAE in den nächsten fünf Jahren stark erholt und der Wert der Bauindustrie um 3,7–4,7 % steigt. Die Entwicklungsagenda des Landes, die sich auf den Ausbau der Industrie-, Transport- und Energieinfrastruktur des Landes konzentriert, wird das Wachstum vorantreiben. Die Regierung der Vereinigten Arabischen Emirate kündigte Pläne zur Umsetzung einer Reihe von Projekten an, die darauf abzielen, die wirtschaftliche Entwicklung der Vereinigten Arabischen Emirate zu beschleunigen und das Land im Rahmen der Initiative Projekte der 50 in ein umfassendes Zentrum für alle Sektoren zu verwandeln, um ausländische Direktinvestitionen (FDI) in Höhe von 149,8 Milliarden US-Dollar anzuziehen. in den nächsten neun Jahren.

Darüber hinaus bleibt die Entwicklung der Transport- und Straßeninfrastruktur von entscheidender Bedeutung, um den Bedürfnissen der wachsenden Bevölkerung der VAE und einer zunehmenden Anzahl von Autos gerecht zu werden. Dies steht im Einklang mit den Plänen der Regierung, den Städtebau und den Tourismus in Abu Dhabi und Dubai zu steigern. Die VAE arbeiten an mehreren Verkehrs- und Straßeninfrastrukturprojekten, darunter dem 11 Milliarden US-Dollar teuren Etihad-Eisenbahnprojekt, dem 5,9 Milliarden US-Dollar teuren Hyperloop-Projekt zwischen Dubai und Abu Dhabi, dem 2,7 Milliarden US-Dollar teuren Doppeldecker-Straßenprojekt Sheikh Zayed und anderen. Die wachsende Nachfrage nach städtischen Verkehrsmitteln sowie die Bemühungen der Regierung, den Tourismus anzukurbeln und die Verkehrsinfrastruktur auszubauen, werden die Entwicklung des Schienen- und Straßenverkehrs im ganzen Land vorantreiben.

Darüber hinaus wird erwartet, dass der Bausektor in den Vereinigten Arabischen Emiraten bis 2021 fast 1,6 Millionen Menschen beschäftigen wird. Mehrere Projekte und Strategien, darunter die Energiestrategie 2050, das Sheikh Zayed Housing Program und die Dubai Tourism Strategy, sind in Arbeit, um Anreize zu schaffen der Baubranche.

Solche Investitionen und Entwicklungen im Land dürften zu einer erheblichen Nachfrage nach Baumaschinen führen. Es dürfte dem Markt für Baumaschinenvermietung in den Vereinigten Arabischen Emiraten zugute kommen.

Überblick über die GCC-Baumaschinenvermietungsbranche

Der GCC-Markt für die Vermietung von Baumaschinen/-maschinen ist fragmentiert, da mehrere lokale Akteure aufgrund ihres lokalen Händlernetzes und ihrer lokalen Beschaffungskapazitäten einen beachtlichen Anteil in der Region halten. Die Vermieter investieren erheblich in der GCC-Region, um sich einen Wettbewerbsvorteil zu verschaffen. Einige der anderen wichtigen Marktteilnehmer konzentrieren sich auf Investitionen, Produktentwicklung, Partnerschaften usw., um sich einen Wettbewerbsvorteil gegenüber anderen Marktteilnehmern zu verschaffen. Zum Beispiel,.

- Im Januar 2023 hat sich Dayim Equipment Rental Co. mit der Red Sea Development Co. zusammengetan, um vor Ort ein CO2-neutrales Betriebszentrum zu errichten und verwaltete Dienste für das Red Sea Project und AMAALA bereitzustellen.

GCC-Marktführer für die Vermietung von Baumaschinen

-

Al Faris

-

Bin Quraya

-

Arabian Machinery & Heavy Equipment Co. (AMHEC)

-

Byrne Equipment Rental

-

Mohamed Abdulrahman Al-Bahar LLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

GCC-Marktnachrichten für die Vermietung von Baumaschinen

- Januar 2023: Im Jahr 2022 erhält die Al Faris Group of Companies mit Hauptsitz in Dubai (Vereinigte Arabische Emirate) 24 Mobilkrane von Liebherr. Das im GCC ansässige Kran- und Schwertransportunternehmen expandiert mit neuen Kranen mit einer Tragfähigkeit von 110 bis 700 Tonnen und weiteren 27 Kranen, die bereits bestellt sind.

- Oktober 2022: Doosan zeigt auf seinem Bauma-Stand den neuen zwei Tonnen schweren Elektro-Minibagger DX20ZE. Der DX20ZE wird Doosans erster serienmäßig hergestellter Elektrobagger sein. Die vollständige Markteinführung ist für 2023 geplant. Aufgrund seiner geringen Größe ist der DX20ZE auch eine ausgezeichnete Wahl für Bau- und Vermietungsunternehmen, die in sensiblen Bereichen arbeiten, in denen wenig Lärm und/oder Nacht- Zeitarbeit ist erforderlich.

- Juli 2022: Die Red Sea Development Company (TRSDC), der saudische Entwickler hinter dem ehrgeizigsten regenerativen Tourismusprojekt der Welt, arbeitet mit Dayim Equipment Rental zusammen, dem Full-Service-Anbieter von Anlagen, Maschinen und Fahrzeugen in der Region.

Segmentierung der GCC-Baumaschinenvermietungsbranche

Unter Baugerätevermietung versteht man einen Standort für die Abholung und Lagerung von großen Fahrzeugen oder großen Maschinenteilen, die üblicherweise mit Bauarbeiten in Zusammenhang stehen und für die öffentliche Nutzung zur Verfügung stehen, wozu ergänzende und zusätzliche Einzelhandelsaktivitäten gehören können.

Der GCC-Markt für die Vermietung von Baumaschinen/Maschinen ist nach Fahrzeugtyp, Antriebstyp und Land segmentiert.

Nach Fahrzeugtyp ist der Markt in Erdbewegungsmaschinen und Materialtransport unterteilt. Nach Antriebsart wird der Markt in Verbrennungsmotoren und Hybridantriebe unterteilt. Nach Ländern ist der Markt in Bahrain, Kuwait, Oman, Katar, Saudi-Arabien und die Vereinigten Arabischen Emirate unterteilt.

Der Bericht bietet die Größe und Prognose für den GCC-Markt für Baumaschinen/Maschinenvermietung im Wert von USD für alle oben genannten Segmente.

| Erdbewegungsanlagen |

| Materialhandhabung |

| IC-Motor |

| Hybridantrieb |

| Bahrain |

| Kuwait |

| Mein eigenes |

| Katar |

| Saudi-Arabien |

| Vereinigte Arabische Emirate |

| Nach Fahrzeugtyp | Erdbewegungsanlagen |

| Materialhandhabung | |

| Nach Antriebsart | IC-Motor |

| Hybridantrieb | |

| Nach Land | Bahrain |

| Kuwait | |

| Mein eigenes | |

| Katar | |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate |

GCC – Häufig gestellte Fragen zur Marktforschung zur Vermietung von Baumaschinen

Wie groß ist der GCC-Markt für die Vermietung von Baumaschinen?

Es wird erwartet, dass der GCC-Markt für die Vermietung von Baumaschinen im Jahr 2024 4,86 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 6,15 % auf 6,55 Milliarden US-Dollar wachsen wird.

Wie groß ist der GCC-Markt für Baumaschinenvermietung derzeit?

Im Jahr 2024 wird der GCC-Markt für die Vermietung von Baumaschinen voraussichtlich ein Volumen von 4,86 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem GCC-Markt für Baumaschinenvermietung?

Al Faris, Bin Quraya, Arabian Machinery & Heavy Equipment Co. (AMHEC), Byrne Equipment Rental, Mohamed Abdulrahman Al-Bahar LLC sind die wichtigsten Unternehmen, die auf dem GCC-Markt für die Vermietung von Baumaschinen tätig sind.

Welche Jahre deckt dieser GCC-Markt für Baumaschinenvermietung ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des GCC-Marktes für die Vermietung von Baumaschinen auf 4,58 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des GCC-Marktes für Baumaschinenvermietung für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des GCC-Marktes für Baumaschinenvermietung für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

GCC-Branchenbericht zur Vermietung von Baumaschinen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von GCC Construction Machinery Rental im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die GCC Construction Machinery Rental-Analyse umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.