Marktanalyse für gasbetriebene Generatoren

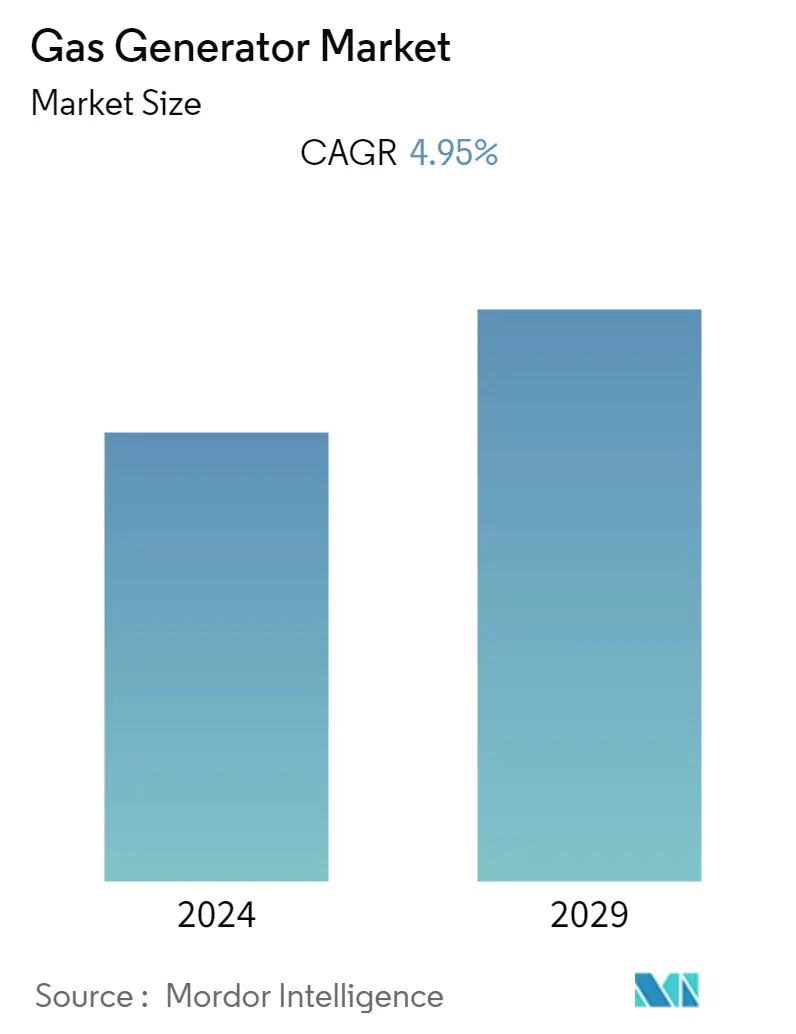

Der Markt für Gasgeneratoren wird bis Ende dieses Jahres auf 5,95 Milliarden US-Dollar geschätzt und soll in den nächsten fünf Jahren 7,57 Milliarden US-Dollar erreichen, was einer durchschnittlichen jährlichen Wachstumsrate von über 4,95 % im Prognosezeitraum entspricht.

- Mittelfristig dürften Faktoren wie das zunehmende Bewusstsein für Erdgas als sauberen und zuverlässigen Kraftstoff, zunehmende Bedenken hinsichtlich der Wartung und Betankung von Dieselmotoren sowie sinkende Preise für Erdgaskraftstoffe den Markt für Gasgeneratoren im Prognosezeitraum antreiben.

- Andererseits wird erwartet, dass der Mangel an Gasnetzanbindung über Pipelines, der zu einer behinderten Brennstoffversorgung führt, im Prognosezeitraum als hemmender Faktor für den Gasgeneratorenmarkt wirken wird.

- Dennoch wird erwartet, dass der kommerzielle und industrielle Sektor der Schwellenländer, der Wohnsektor der entwickelten Volkswirtschaften und der zunehmende Bedarf an Energie im Verteidigungsbereich im Prognosezeitraum erhebliche Chancen für die Marktteilnehmer schaffen werden.

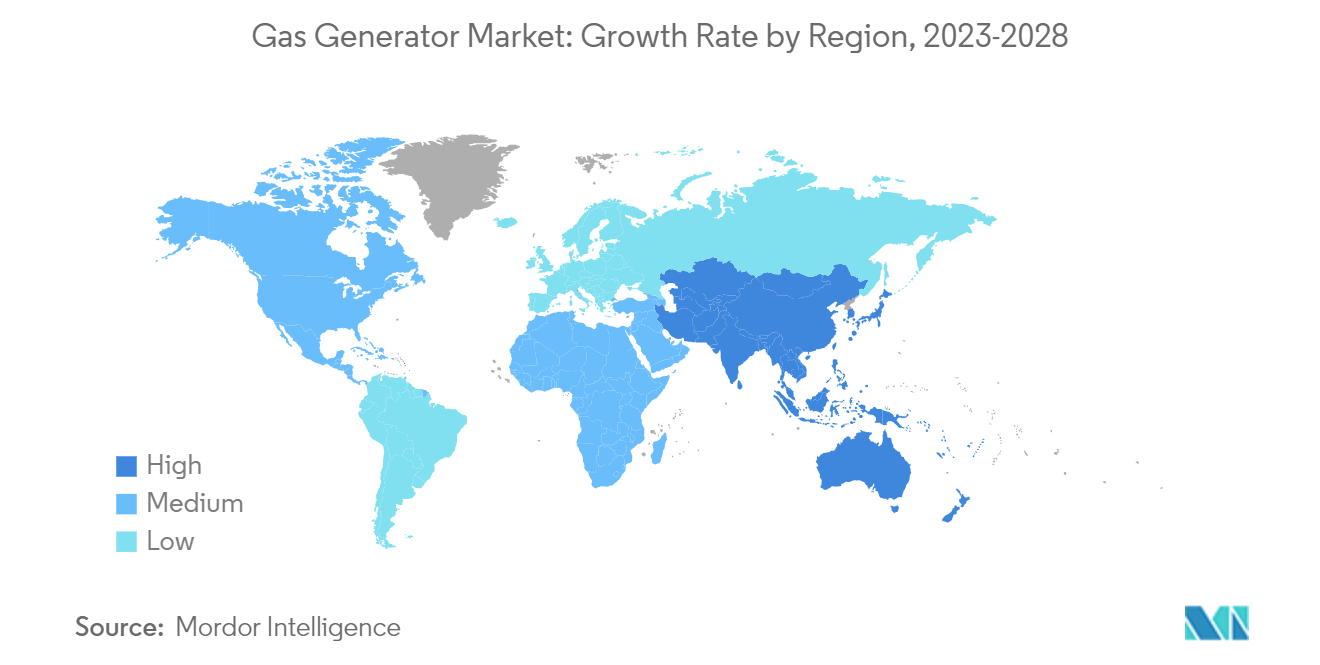

- Nordamerika dürfte im Prognosezeitraum der größte Markt für Gasgeneratoren sein, wobei der Großteil der Nachfrage voraussichtlich aus den USA und Kanada kommen wird.

Markttrends für gasbetriebene Generatoren

Unterhalb von 75 kVA Kapazitätsbewertung, um den Markt zu dominieren

- Gasgeneratoren mit weniger als oder gleich 75 kVA werden im Telekommunikationssektor, in Gewerbekomplexen, kleinen Restaurants, Kleinindustrien und Tankstellen eingesetzt, hauptsächlich als Notstromversorgung in netzgebundenen Gebieten und als Hauptstromquelle in netzunabhängigen Bereichen Bereiche.

- Es wird erwartet, dass die Nachfrage nach Gasgeneratoren mit weniger als oder gleich 75 kVA mit der Veränderung der Landschaft für kleine Unternehmen, insbesondere in den Entwicklungsländern im asiatisch-pazifischen Raum und in Afrika, steigen wird. Stromausfälle kommen in den meisten Regionen häufig vor, daher bevorzugen die meisten Haushalte und Geschäfte tragbare und erschwingliche kleine Generatoren.

- Der Bau- und Konstruktionsmarkt wächst in Indien und China aufgrund aktueller Regierungsinitiativen wie Smart Cities und Green Building-Initiativen, die im Prognosezeitraum voraussichtlich die Nachfrage nach Gasgeneratoren steigern und den Markt ankurbeln werden.

- Mit dem zunehmenden Erdgasverbrauch wird erwartet, dass der Einsatz von Erdgas bei der Stromerzeugung zunimmt, was den Markt im Prognosezeitraum antreibt.

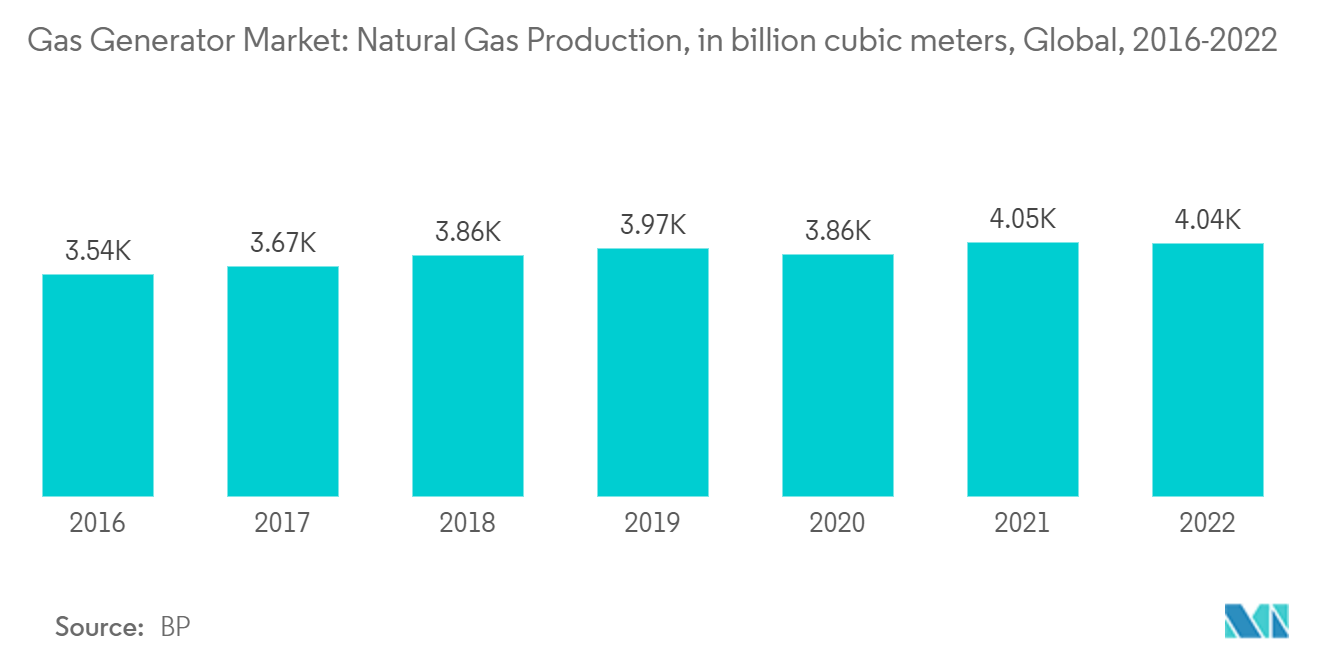

- Die steigende Produktion von Erdgas ist ein weiterer Hauptgrund für den zunehmenden Einsatz von Gasgeneratoren. Im Jahr 2022 wurden weltweit rund 4043,8 Milliarden Kubikmeter Erdgas gefördert. Darüber hinaus basiert der Kauf von Gasgeneratoren mit weniger als 75 kVA hauptsächlich auf Preis und Anforderungen und nicht auf der Effizienz, da sie Notstrom bieten.

- Daher hat es kleinen Generatorherstellern geholfen, zu wachsen und die Nachfrage in Entwicklungsländern zu bedienen, wo Wohnungsbauprojekte und staatliche Investitionen in die Tourismus- und Landwirtschaftsbranche ein starkes Wachstum verzeichnen.

Nordamerika wird den Markt dominieren

- Die Erdgasindustrie in Nordamerika hat sich in beispiellosem Ausmaß und Tempo verändert, wobei der Erdgasverbrauch in den letzten 10 Jahren um 25 % gestiegen ist. Die Verfügbarkeit reichlich vorhandener Erdgasressourcen in den Schieferregionen wird im Prognosezeitraum wahrscheinlich die Nachfrage nach Gasgeneratoren erhöhen.

- Häufige Hurrikane und Gewitter haben zu Störungen der gut ausgebauten Stromübertragungsnetze in den Vereinigten Staaten geführt und die Nachfrage nach Gasgeneratoren erhöht.

- Der größte Treiber des Gasgeneratormarktes sind die Pläne für Rechenzentren in der Region, die eine zuverlässigere Stromversorgung erfordern. Im August 2022 plante Vantage beispielsweise, seine Aktivitäten in Kanada durch die Eröffnung eines neuen Campus in Montreal und die Erweiterung bestehender Rechenzentren in Montreal und Quebec City zu erweitern. Das Unternehmen kündigte eine zusätzliche Investition von 713 Millionen US-Dollar in den Ausbau seiner kanadischen Aktivitäten an. Diese Investition umfasst die Entwicklung eines dritten Campus in Montreal und die Erweiterung von zwei bestehenden Campussen in Montreal und Quebec City, wodurch sich die Gesamtzahl der Vantage-Campusse in Quebec auf vier erhöht und bei vollständiger Entwicklung eine Gesamtkapazität von 143 MW ergibt.

- Im Februar 2023 kündigte Cummins Inc. die Ergänzung von 175-kW- und 200-kW-Erdgas-Notstromaggregaten für nordamerikanische Kunden an. Die neuen 175-kW- und 200-kW-Erdgasgeneratorsätze bieten Kunden eine branchenführende Leistungsdichte und sind auf außergewöhnliche Leistung und gleichbleibende Zuverlässigkeit ausgelegt, um den Stromanforderungen der Kunden gerecht zu werden.

- Da die Luftemissionsnormen in den Vereinigten Staaten immer strenger werden und gleichzeitig Vorteile für die Umwelt mit sich bringen, wird erwartet, dass die Nachfrage nach Gasgeneratoren im Vergleich zu Dieselgeneratoren, die als umweltschädlicher gelten, erheblich steigen wird.

- Die Vereinigten Staaten verfügen über eine der am weitesten entwickelten Gasnetzinfrastrukturen der Welt, die eine stetige Kraftstoffversorgung gewährleistet. Angesichts der sinkenden Kosten für Erdgas wird erwartet, dass die Nutzung von Erdgas im gesamten Wohnbereich zunehmen wird. Dies wiederum dürfte in den kommenden Jahren den Markt für Gasgeneratoren im Privathaushaltssektor für Notstromanwendungen ankurbeln.

- Basierend auf den oben genannten Faktoren wird daher erwartet, dass Nordamerika im Prognosezeitraum den globalen Markt für Gasgeneratoren dominieren wird.

Überblick über die Branche der gasbetriebenen Generatoren

Der Markt für Gasgeneratoren ist mäßig fragmentiert. Zu den Hauptakteuren auf diesem Markt (nicht in bestimmter Reihenfolge) gehören Generac Holdings Inc., Caterpillar Inc., Mitsubishi Heavy Industries Ltd, Cummins Inc. und Kohler Co.

Marktführer für gasbetriebene Generatoren

-

Generac Holdings Inc.

-

Caterpillar Inc.

-

General Electric Company

-

Cummins Inc.

-

Kohler Co.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für gasbetriebene Generatoren

- Februar 2023 Cummins Inc. kündigt die Einführung von 175-kW- und 200-kW-Erdgas-Notstromaggregaten für nordamerikanische Kunden an. Diese beiden neuen Stromaggregate sind Teil der kontinuierlichen Investitionen von Cummins in neue und nachhaltige Technologien im Rahmen von Destination Zero, der Strategie des Unternehmens, bei seinen Produkten null Emissionen zu erreichen. Die neuen 175-kW- und 200-kW-Erdgasgeneratorsätze bieten Kunden eine branchenführende Leistungsdichte und sind auf außergewöhnliche Leistung und gleichbleibende Zuverlässigkeit ausgelegt, um den Stromanforderungen der Kunden gerecht zu werden.

- Juli 2022 Sterling Generators gibt eine strategische Partnerschaft mit Moteurs Baudouin bekannt, einem französischen Hersteller von Diesel- und Gasmotoren zur Stromerzeugung. Die Zusammenarbeit wird von Baudouins Tradition in der Herstellung hochwertiger Diesel- und Gasmotoren und den kraftstoffeffizienten, ausgefeilten Hilfsstromlösungen von Sterling Generators profitieren.

- Januar 2022 Caterpillar Inc. stellt den Cat G3516 Fast Reaction-Generatorsatz vor, der sein wachsendes Angebot an Erdgas-Stromversorgungslösungen um einen 1,5-MW-Leistungsknoten erweitert, der marktführende Lastakzeptanz, Einschwingverhalten und EPA-Zertifizierung für geschäftskritische Anwendungen bietet Anwendungen.

Segmentierung der Branche für gasbetriebene Generatoren

Ein Gasgenerator wird mit Gas anstelle der herkömmlichen Kraftstoffe wie Benzin oder Diesel betrieben und erzeugt den benötigten Strom. Als einer der wirtschaftlichsten und effizientesten Brennstoffe unter den nicht erneuerbaren Ressourcen zur Stromerzeugung kann Erdgas Notstromaggregate und tragbare Generatoren antreiben.

Der Markt für Gasgeneratoren ist nach Kapazität, Endbenutzer und Geografie segmentiert. Der Markt ist nach Kapazität in weniger als 75 kVA, 75-375 kVA und über 375 kVA unterteilt. Nach Endverbraucher ist der Markt in Industrie, Gewerbe und Wohnen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Gasgeneratorenmarkt in der gesamten Großregion. Die Marktgröße und Prognosen basieren auf dem Umsatz jedes Segments (USD).

| Weniger als 75 kVA |

| 75-375 kVA |

| Über 375 kVA |

| Industriell |

| Kommerziell |

| Wohnen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Frankreich | |

| Großbritannien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Nennleistung | Weniger als 75 kVA | |

| 75-375 kVA | ||

| Über 375 kVA | ||

| Endbenutzer | Industriell | |

| Kommerziell | ||

| Wohnen | ||

| Geografie (Regionale Marktanalyse {Marktgrößen- und Nachfrageprognose bis 2028 (nur für Regionen)}) | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Frankreich | ||

| Großbritannien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für gasbetriebene Generatoren

Wie groß ist der Markt für Gasgeneratoren derzeit?

Der Markt für Gasgeneratoren wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,95 % verzeichnen.

Wer sind die Hauptakteure auf dem Gasgeneratoren-Markt?

Generac Holdings Inc., Caterpillar Inc., General Electric Company, Cummins Inc., Kohler Co. sind die wichtigsten Unternehmen, die auf dem Gasgeneratormarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Gasgeneratoren-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Gasgenerator-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Gasgeneratorenmarkt.

Welche Jahre deckt dieser Gasgeneratormarkt ab?

Der Bericht deckt die historische Marktgröße des Gasgeneratormarktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Gasgeneratormarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Gasaggregate

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Gasaggregaten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Gasaggregaten umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.