Marktanalyse für Spielekonsolen

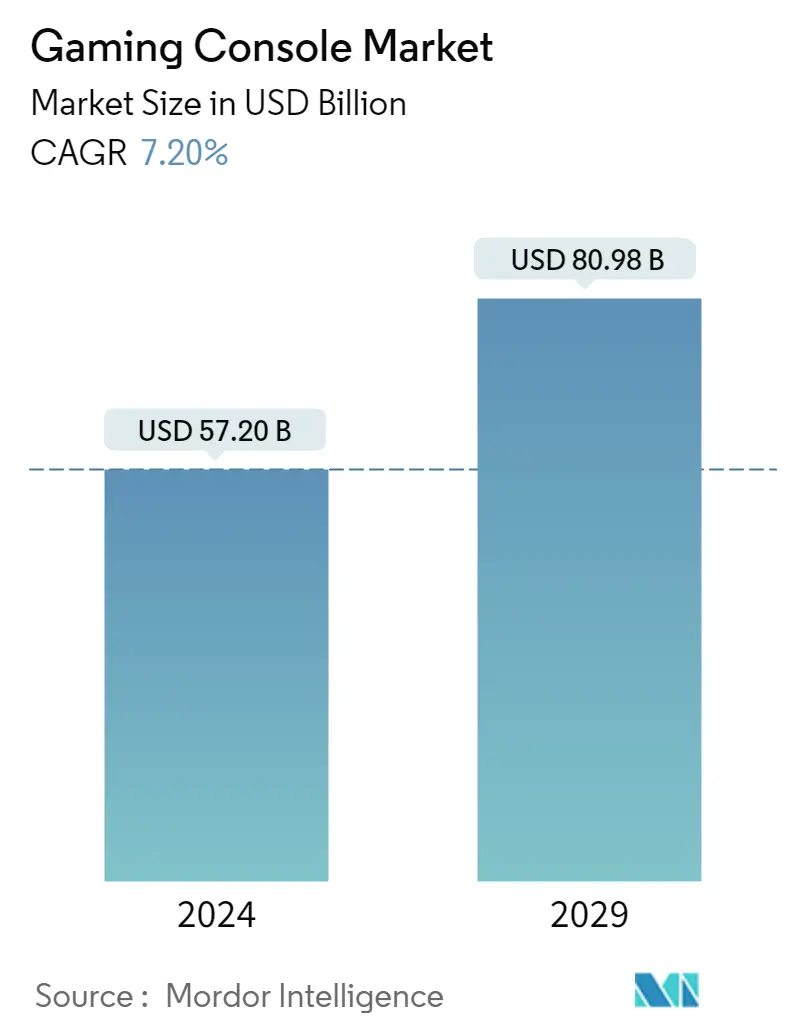

Die Marktgröße für Spielekonsolen wird im Jahr 2024 auf 57,20 Milliarden US-Dollar geschätzt und soll bis 2029 80,98 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 7,20 % im Prognosezeitraum (2024–2029) entspricht.

Anbieter, darunter Sony und Microsoft, dominieren seit geraumer Zeit die Spielekonsolenbranche und passen ihre Strategien weiterhin an, um die Bereitschaft der Hardcore-Gamer zu nutzen, für Hochleistungskonsolen einen Aufpreis zu zahlen. Mit ihrer Preisgestaltung und ihrem Marketing werden beide Unternehmen versuchen, ihre Dominanz auf dem Spielekonsolenmarkt zurückzugewinnen, indem sie in den kommenden Jahren Produkte der neuen Generation auf den Markt bringen.

- Spielekonsolen haben in den letzten Jahrzehnten verschiedene Hardware-Änderungen erlebt. Der gesamte Lebenszyklus der Konsolen hat sich im Laufe der Jahre verändert. Die Spielekonsolen der früheren Generation hatten eine weitaus längere Lebensdauer als die Konsolen der aktuellen Generation. Die Hersteller haben verschiedene Iterationen an den bestehenden Plattformen vorgenommen. Die PlayStation 4-Plattform von Sony umfasst beispielsweise drei Konsolen PlayStation 4, PlayStation 4 Pro und PlayStation Slim; Microsoft hat die Xbox-Reihe mit der Xbox One S aktualisiert.

- Darüber hinaus verbringen Verbraucher immer mehr Zeit mit Spielen, wobei der weltweite Durchschnitt bei 7,11 Stunden pro Woche liegt. Laut den von ZarkCentral veröffentlichten Daten verbrachten die Spieler in Europa mit fast 7,98 Stunden pro Woche die meiste Zeit mit Spielen. Auch die Anzahl der Spiele und die Vielfalt variierten im Laufe der Jahre.

- Darüber hinaus kam es in den letzten Jahren aufgrund der Einführung von Konsolenprodukten der neuen Generation durch namhafte Player wie Sony und Microsoft zu einem massiven Umsatzanstieg. Darüber hinaus sind die Spieletitel auf diesen Plattformen nicht abwärtskompatibel, sodass Spieler gezwungen sind, ihre Konsolen zu aktualisieren.

- Derzeit haben der Hardwarebedarf verschiedener Spiele und die vielseitige Nutzung von Heimkonsolen für Zwecke wie Surfen, Bereitstellung verschiedener anderer Anwendungen usw. ein weiteres Wachstum ermöglicht. Darüber hinaus ist die Einführung von unterstützendem Zubehör für die Mehrfachversorgung, wie etwa 4K-Fernsehern, effektiv und steigert die Nachfrage nach Heimkonsolen, da sie ein besseres Spielerlebnis bieten als andere verfügbare Optionen.

- Darüber hinaus stieg laut einer von Verizon durchgeführten Studie die Gaming-Nutzung in den Vereinigten Staaten im Vergleich zur Zeit vor der Pandemie um 115 %. Auch die Online-Gaming-Plattformen und Live-Streaming-Dienste verzeichneten im März und April eine Rekordzahl an Nutzern. Während der Hauptverkehrszeiten war im letzten Jahr ein Anstieg des Gaming-Verkehrs um 75 % zu beobachten.

- Allerdings haben Unternehmen wie Valve und Google versucht, die Dynamik des Konsolenmarktes zu ändern. Durch diese cloudbasierten Dienste entfallen die Anforderungen bestimmter Konsolen an ein erstklassiges Spielerlebnis. Valve ist ein bedeutender Akteur im Cloud-basierten Gaming-Segment, und auch NetEase Games hat im Jahr 2021 seine 50 Spiele weltweit auf den Markt gebracht. Dadurch ist es weniger wahrscheinlich, dass der Spieler beim Spielen auf eine Konsole angewiesen ist.

Markttrends für Spielekonsolen

Es wird erwartet, dass die Integration neuerer Technologien wie 3D und AR/VR-Gaming das Marktwachstum vorantreiben wird

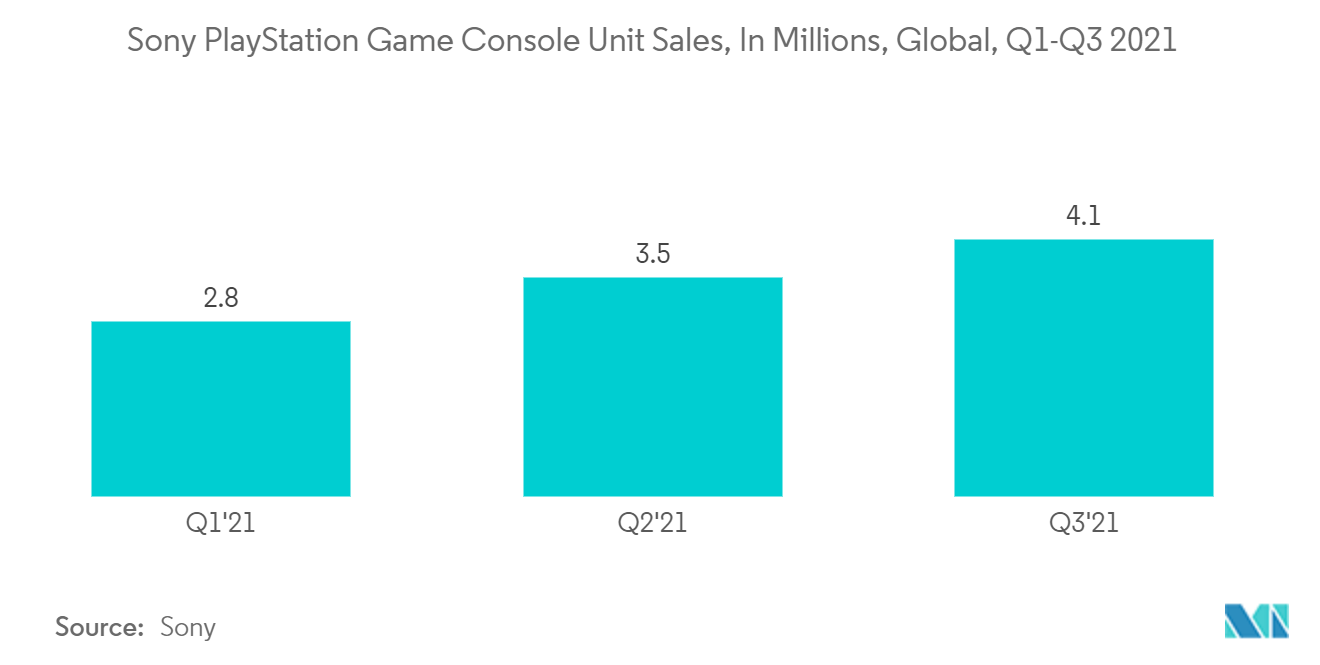

- Die AR-Integration im Gaming hat in den letzten Jahren erheblich an Bedeutung gewonnen. Anbieter wie Sony haben mit dem Eye Toy der PlayStation 2 die Kamera eingesetzt, um die digitale Welt in die reale Leinwand einzubetten, mit der Benutzer interagieren können. Wie aus der Grafik hervorgeht, sind auch die Verkäufe von Sony-Spielekonsolen gestiegen. Außerdem ermöglichte Nintendos Wii den Benutzern das Tennisspielen in ihrem Wohnzimmer mit einem immersiven Erlebnis der virtuellen Welt mithilfe der berührungsempfindlichen Controller der Konsole. Diese Vorfälle erregten damals die Aufmerksamkeit von Millionen von Spielern.

- Der zunehmende Einsatz immersiver Technologien wie Virtual, Augmented und Mixed Reality ist ein Eckpfeiler der Gaming-Branche. Benutzer können ihr Erlebnis um das 20-fache angenehmer und bequemer gestalten als bei herkömmlichen Alternativen. Es wird erwartet, dass dieser Fall die Spielekonsolenanwendung vorantreiben wird, da VR/AR-Headsets ein Wachstumstreiber sein werden, da sie letztendlich mit Spielekonsolen kombiniert werden.

- Um den wachsenden Trend zu AR/VR zu nutzen, haben Unternehmen wie Oculus und HTC ihre Produktangebote entsprechend der AR/VR-Marktnachfrage positioniert. Oculus bietet zwei Vr-Konsolen an, während HTC auch zwei VR-basierte Konsolen anbietet. Der Bedarf an AR/VR-Konsolen muss durch die Qualität und Quantität der auf ihren Plattformen verfügbaren Titel gesteigert werden.

- Angesichts der zunehmenden Zahl von VR-Gaming-Titeln, die von starken Franchise-Unternehmen unterstützt werden, und der Vorfreude auf die Einführung von AAA-VR-Titeln, darunter Iron Man VR, Half-Life Alyx und No Man's Sky VR, unter anderem, die VR-Angebote ohne weiteres unterstützen, wie z Es wird erwartet, dass HTC Vive und Oculus Rift von nun an die Anwendung von Spielekonsolen vorantreiben werden. Beispielsweise enthüllte Sony Pictures Virtual Reality im Oktober 2022 ein neues VR-Spiel namens Ghostbusters Rise Of The Ghost Lord, das 2023 auf Meta Quest 2 und PlayStation VR2 erscheinen wird.

Die Vereinigten Staaten treiben die Nachfrage in der Region Nordamerika voran

- Die Vereinigten Staaten hatten die größte Gaming-Bevölkerung. Die Entertainment Software Association schätzte im Jahr 2022, dass 66 % der Amerikaner und über 215,5 Millionen aktive Videospielspieler aller Altersgruppen in den USA leben. In Bezug auf die durchschnittliche Anzahl an Spielern pro Woche liegen die USA hinter Europa an zweiter Stelle. In den USA liegt dieser Wert nach Angaben der Entertainment Software Association bei 13 Stunden pro Woche.

- In dem Bericht wurde außerdem erwähnt, dass 52 % der Menschen in den USA spezielle Spielekonsolen zum Spielen verwenden. Allerdings belegten die Spielekonsolen in ihrer Bewertung den zweiten Platz hinsichtlich der Anzahl der Spieler, die dedizierte Konsolen nutzen. Mobiltelefone und Smartphones rangierten höher als Konsolen.

- Darüber hinaus nutzten im Jahr 2021 57 % der Spieler Smartphones, 46 % Konsolen und 42 % PCs zum Spielen von Videospielen. Außerdem verbrachten 29 % im Jahr 2021 1 bis 3 Stunden pro Woche, 77 % mehr als 3 Stunden pro Woche und 51 % mehr als 7 Stunden mit Videospielen im Land.

- Der Bericht der Entertainment Software Association erwähnte, dass 50 % der Gamer in den Vereinigten Staaten ihre Kaufentscheidung auf der Grundlage der Grafikqualität trafen. Die Spielekonsolen profitierten von ihrer Fähigkeit, 4K-Inhalte zu unterstützen. Angesichts der Tatsache, dass Spielekonsolen eine fortschrittliche grafische Ausgabe bieten, die von anderen alternativen Plattformen nicht erreicht wird, dürften die Benutzeranforderungen den Markt für Spielekonsolen unterstützen.

- Die zunehmende Verbreitung der Cloud-Infrastruktur in der gesamten Region bietet reichlich Rechen-, Speicher- und Kommunikationsressourcen in einem zuverlässigen, kostengünstigen und wartungsarmen Prozess. Mit dem Aufkommen von Cloud-Gaming ermöglichen mehrere Plattformen Benutzern das Streamen ihrer Lieblingsvideospiele mit minimalen integrierten Hardwareressourcen. Verschiedene Gaming-Anwendungen werden diese Cloud-Computing-Ressourcen nutzen, da Gaming-Dienste einer der am schnellsten wachsenden Sektoren für das Cloud-Computing-Segment sind. Dieser Faktor stellt daher eine Herausforderung für das Wachstum des Konsolenmarktes in der Region dar.

Überblick über die Spielekonsolenbranche

Der Spielekonsolenmarkt ist mäßig wettbewerbsintensiv, wobei einige Spieler derzeit den Markt dominieren. Mit der Weiterentwicklung der Cloud-Infrastruktur wird der Markt auf die Gaming-Zukunft wetten, während die Liste der Cloud-Angebote neuer Marktteilnehmer wie Googles Stadia-Plattform und der angebliche Cloud-Gaming-Dienst von Amazon beängstigend sind. Es wird jedoch erwartet, dass die Vorfreude auf die Einführung der Konsolen der nächsten Generation durch prominente Spieler, die ihre bestehende Cloud-Streaming-Plattform nutzen, den Markt für Spielekonsolen vorantreiben wird.

- August 2022 – NetEase übernimmt den führenden französischen Spieleentwickler und -verleger Quantic Dream, um unabhängig zu agieren und sich auf die Erstellung und Veröffentlichung seiner Videospiele auf allen Plattformen zu konzentrieren und gleichzeitig die bedeutenden Spieleentwicklungskapazitäten von NetEase zu nutzen.

- August 2022 – Logitech G und Tencent Games gaben eine Partnerschaft bekannt, um einen Cloud-Gaming-Handheld auf den Markt zu bringen, der die Hardware-Expertise von Logitech G mit den Softwarediensten von Tencent Games kombiniert. Das neue Gerät unterstützt mehrere Cloud-Gaming-Dienste, sodass Spieler AAA-Spiele auch außerhalb ihrer Konsole oder ihres PCs spielen können.

Marktführer für Spielekonsolen

-

Sony Corporation

-

Microsoft Corporation

-

Nintendo Co. Ltd.

-

Sega Enterprises Inc.

-

Valve Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Spielekonsolenmarkt

- Mai 2022 Ubisoft bringt Ubisoft+ auf PlayStation und bietet PlayStation-Spielern zunächst auch eine weitere Möglichkeit, Ubisoft-Spiele auf ihren Konsolen zu genießen. Ubisoft+ Classics wird im Bundle mit den Abonnementstufen PlayStation Plus Extra und PlayStation Plus Premium erhältlich sein und Standardeditionen beliebter Ubisoft-Spiele enthalten.

- März 2022 NVIDIA führt Omniverse für Entwickler ein. Es handelt sich um eine leistungsstarke und kollaborative Umgebung zur Spieleerstellung, die es Entwicklern erleichtert, Assets zu teilen, Asset-Bibliotheken zu sortieren, zusammenzuarbeiten und KI einzusetzen, um die Gesichtsausdrücke von Charakteren in einer neuen Spieleentwicklungspipeline zu animieren.

Segmentierung der Spielekonsolenbranche

Eine Spielekonsole ist ein Computersystem, mit dem Benutzer Videospiele spielen können, indem sie es an Anzeigegeräte wie Fernseher und Monitore anschließen. Der Bericht bietet darüber hinaus eine Untersuchung der Marktsegmentierung für Spielekonsolen nach Geografie mit Trends in Regionen wie Nordamerika, Europa, Asien-Pazifik, Lateinamerika und dem Nahen Osten sowie Unternehmensprofilen der wichtigsten Marktteilnehmer. Die Marktgrößen und Prognosen beziehen sich auf den Wert (in Mio. USD) für alle oben genannten Segmente.

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Rest des asiatisch-pazifischen Raums | |||

| Rest der Welt | |||

Häufig gestellte Fragen zur Marktforschung für Spielekonsolen

Wie groß ist der Markt für Spielekonsolen?

Es wird erwartet, dass der Markt für Spielekonsolen im Jahr 2024 57,20 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 7,20 % auf 80,98 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Spielekonsolen derzeit?

Im Jahr 2024 wird die Marktgröße für Spielekonsolen voraussichtlich 57,20 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Gaming-Konsolen-Markt?

Sony Corporation, Microsoft Corporation, Nintendo Co. Ltd., Sega Enterprises Inc., Valve Corporation sind die größten Unternehmen, die auf dem Markt für Spielekonsolen tätig sind.

Welches ist die am schnellsten wachsende Region im Gaming-Konsolenmarkt?

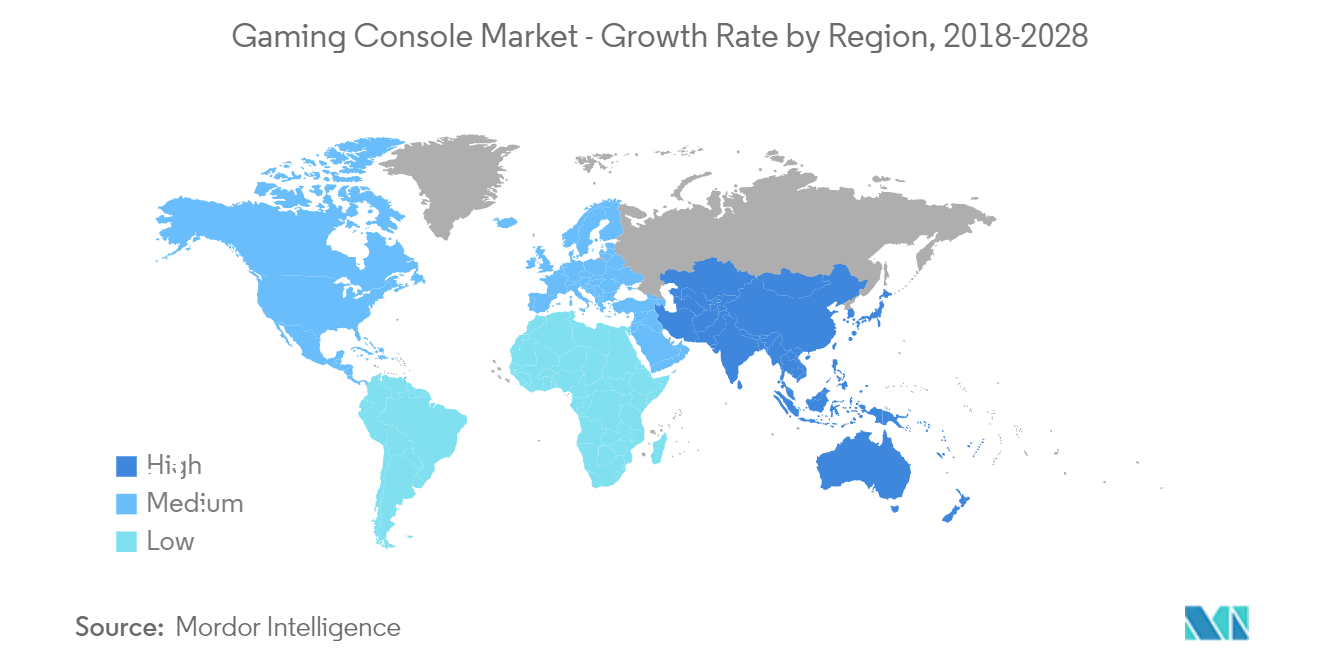

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Gaming-Konsolen-Markt?

Im Jahr 2024 wird Nordamerika den größten Marktanteil im Markt für Spielekonsolen haben.

Welche Jahre deckt dieser Markt für Spielekonsolen ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Spielekonsolen auf 53,36 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Gaming-Konsolenmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Gaming-Konsolenmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Media and Entertainment Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht für Spielekonsolen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Spielekonsolen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Spielekonsolen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.