Marktanalyse für Fumarsäure

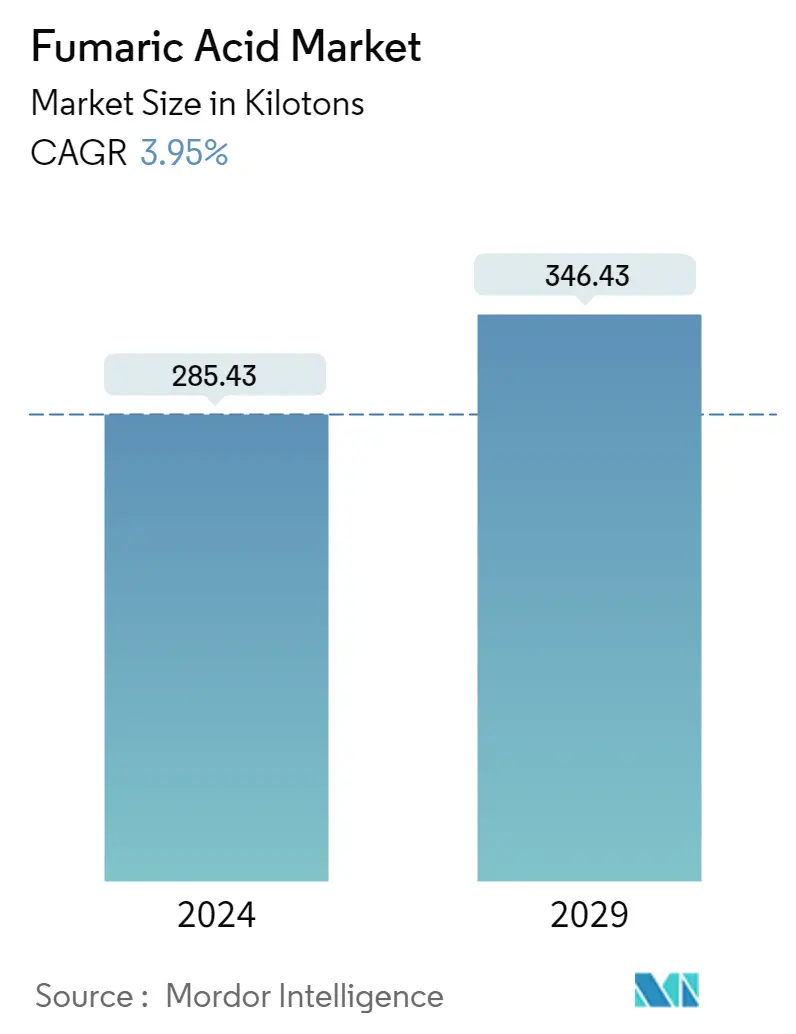

Die Größe des Fumarsäuremarktes wird im Jahr 2024 auf 285,43 Kilotonnen geschätzt und soll bis 2029 346,43 Kilotonnen erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,95 % im Prognosezeitraum (2024–2029) entspricht.

Aufgrund des COVID-19-Ausbruchs wirkten sich landesweite Sperrungen rund um den Globus, Unterbrechungen der Produktionsaktivitäten und Lieferketten sowie Produktionsstopps negativ auf den Markt im Jahr 2020 aus. Allerdings begannen sich die Bedingungen im Jahr 2021 zu erholen und stellten den Wachstumskurs des Marktes im Prognosezeitraum wieder her.

- Die wachsende Anwendung in der Lebensmittel- und Getränkeindustrie ist ein wesentlicher Treiber für den untersuchten Markt.

- Gesundheitsgefährdung durch Fumarsäure ist einer der größten hemmenden Faktoren für den untersuchten Markt.

- Das Aufkommen neuer potenzieller Anwendungsbereiche dürfte für den untersuchten Markt eine Chance darstellen.

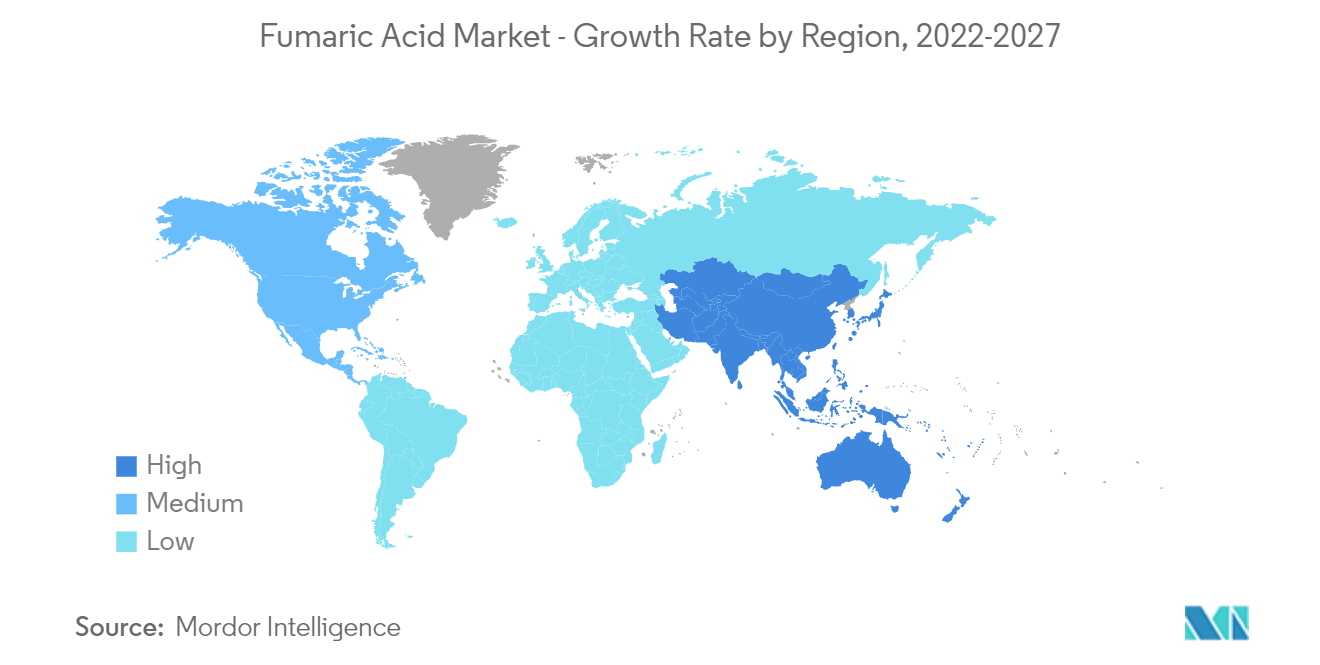

- Der asiatisch-pazifische Raum dominierte den Markt und wird seine Dominanz voraussichtlich auch im Prognosezeitraum beibehalten.

Markttrends für Fumarsäure

Lebensmittel und Getränke dominieren die Nachfrage

- Fumarsäure ist eine feste organische Lebensmittelsäure, die häufig als Zusatzstoff in der Lebensmittel- und Getränkeindustrie verwendet wird. Es gilt als ungiftiger Lebensmittelzusatzstoff, der als Aromastoff, pH-Kontrollmittel, antimikrobielles Mittel oder Beizmittel in Lebensmitteln und Getränken verwendet werden kann.

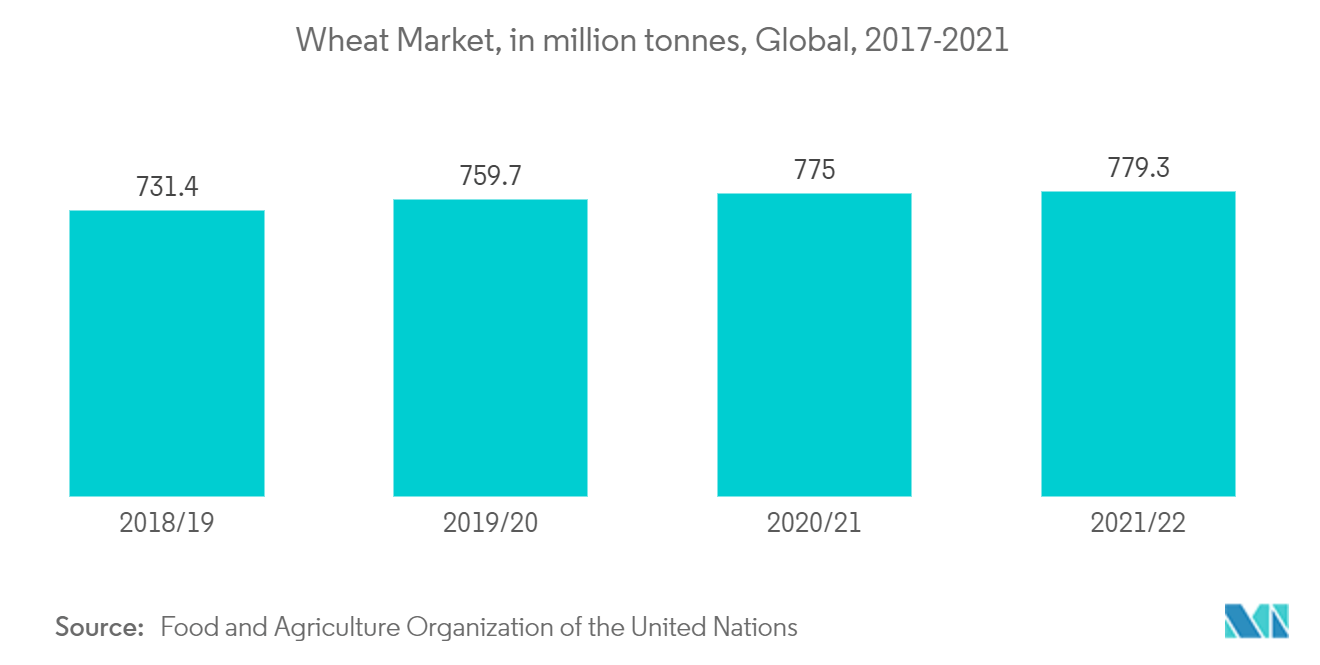

- Fumarsäure wird häufig in Bäckereien, Getränken und Desserts wie Weizen, Maistortillas, gekühlten Keksteigen, Sauerteig- und Roggenbrot, Fruchtsäften, Wein, Gelees und Marmeladen, Gelatinendesserts, Desserts auf Alginatbasis, Kuchenfüllungen usw. verwendet.

- Nach Angaben der Ernährungs- und Landwirtschaftsorganisation der Vereinten Nationen (FAO) wird der weltweite Getreidehandel im Jahr 2022/23 voraussichtlich bei 469,6 Millionen Tonnen liegen, was einem Anstieg um 2 Millionen Tonnen gegenüber der Juli-Prognose entspricht, aber immer noch 1,9 Prozent unter dem Niveau von 2021/22 liegt.

- Laut FAO bleibt die Prognose für den Weltweizenhandel im Jahr 2022/23 (Juli/Juni) mit 191,3 Millionen Tonnen seit Juli nahezu unverändert und deutet immer noch auf einen Rückgang um 1,8 Prozent gegenüber dem Niveau 2021/22 (Juli/Juni) hin.

- Die FAO prognostizierte, dass die weltweite Reisproduktion im Jahr 2022/23 512,6 Millionen Tonnen (gemahlene Basis) betragen wird, was 2,4 Prozent unter dem Allzeithöchstwert von 2021 liegt.

- Nach Angaben des Ministeriums für Landwirtschaft und Bauernwohl wird die Produktion von Nahrungsmittelgetreide in Indien auf einen Rekordwert von 314,51 Millionen Tonnen geschätzt, was um 3,77 Millionen Tonnen höher ist als die Produktion von Nahrungsmittelgetreide im Zeitraum 2020–21.

- Die gesamte Ölsaatenproduktion in Indien im Zeitraum 2021–22 wird auf einen Rekordwert von 38,50 Millionen Tonnen geschätzt, was um 2,55 Millionen Tonnen höher ist als die Produktion von 35,95 Millionen Tonnen im Zeitraum 2020–21.

- Aus den oben genannten Gründen wird erwartet, dass der Markt im Prognosezeitraum ein positives Wachstum verzeichnen wird.

Asien-Pazifik wird den Markt dominieren

- Der asiatisch-pazifische Raum könnte aufgrund der Nachfrage aus Ländern wie Indien, China und Japan die globale Fumarsäure dominieren.

- Nach Angaben der Ernährungs- und Landwirtschaftsorganisation der Vereinten Nationen (FAO) liegt die gesamte Getreideproduktion in Asien im Jahr 2022 mit 1.471 Millionen Tonnen um 2,2 Prozent über dem Fünfjahresdurchschnitt.

- In China sind verarbeitetes Obst, Schweinefleisch, Milchprodukte sowie einige Spezialgetreide- und Hülsenfrüchte die Lebensmittelprodukte, die das Wachstum der Lebensmittelverarbeitungsindustrie im Land vorantreiben können. Somit bietet die Lebensmittel- und Getränkeindustrie Investitionsmöglichkeiten, die voraussichtlich auch die Nachfrage nach neuer Ausrüstung für solche Anlagen steigern werden.

- Der Lebensmittelverarbeitungssektor in Indien war hauptsächlich exportorientiert. Aufgrund der Urbanisierung und der Verbraucherpräferenzen wächst jedoch auch der lokale Markt. Indien exportierte verarbeitete Lebensmittel im Wert von rund 3770,1 Millionen US-Dollar, die hauptsächlich aus verarbeitetem Obst, Gemüse und Fleisch, einschließlich Meeresfrüchten, sowie einem beträchtlichen Teil alkoholischer Getränke bestehen.

- Nach Angaben der FAO wird die gesamte Getreideproduktion der Subregion Fernostasien im Jahr 2022 voraussichtlich 1.369 Millionen Tonnen (Reis in Reisäquivalent) betragen, was leicht über dem vorherigen Fünfjahresdurchschnitt liegt. Unterdurchschnittliche Leistungen werden in der Demokratischen Volksrepublik Korea, Nepal, Myanmar und insbesondere in Sri Lanka erwartet.

- Nach Angaben des indischen Landwirtschaftsministeriums wird die Reisproduktion voraussichtlich 130,29 Millionen Tonnen betragen. Die Weizenproduktion könnte auf 106,84 Millionen Tonnen steigen, 2,96 Millionen Tonnen mehr als der Durchschnitt der letzten fünf Jahre von 103,88 Millionen Tonnen.

- Die japanische Chemieindustrie ist nach Transportmaschinen die zweitgrößte Fertigungsindustrie des Landes. Zu den Transportmaschinen gehört Japans bedeutendster Industriezweig, die Automobilindustrie, die in hohem Maße von den Rohstoffen der chemischen Industrie abhängig ist. Gemessen am Chemikalienumsatz zählen Mitsubishi Chemical Corp., Mitsui Chemicals Inc., Sumitomo Chemical Co. Ltd, Toray Industries Inc. und Shin-Etsu Chemical Co. zu den 30 weltweit führenden Chemieunternehmen.

- Daher wird erwartet, dass die oben genannten Faktoren den Markt in den kommenden Jahren erheblich beeinflussen werden.

Überblick über die Fumarsäure-Branche

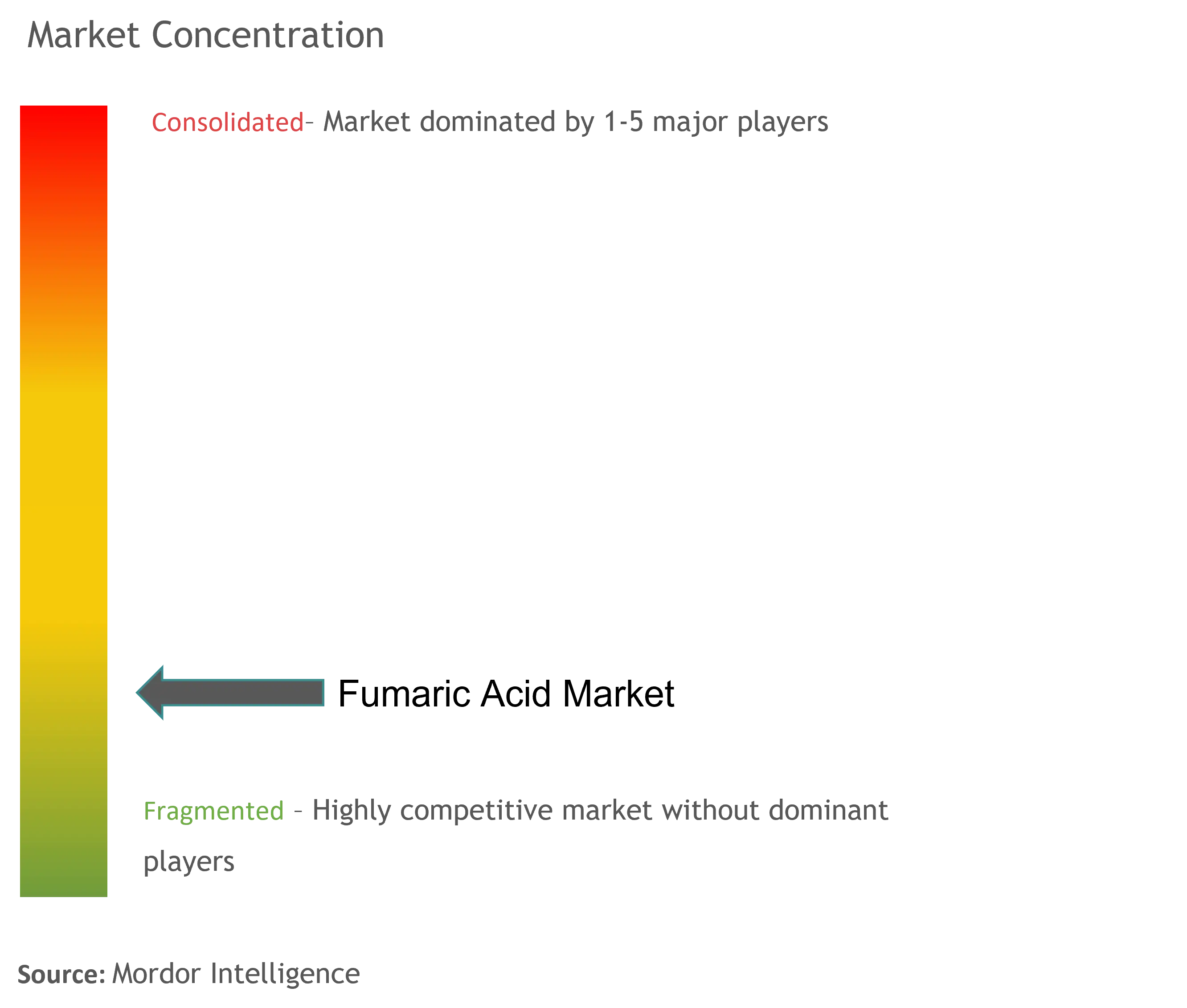

Der Markt der Fumarsäureindustrie ist stark fragmentiert, wobei die fünf größten Akteure etwa etwa 30 % des Marktes ausmachen. Zu den prominenten Marktteilnehmern gehören (nicht in einer bestimmten Reihenfolge) Bartek Ingredients Inc., XST Biological Co. Ltd., Changmao Biochemical Engineering Company Limited, Fuso Chemical Co. Ltd und Polynt.

Marktführer für Fumarsäure

-

Bartek Ingredients Inc.

-

XST Biological Co. Ltd.

-

Changmao Biochemical Engineering Company Limited

-

Fuso Chemical Co. Ltd

-

Polynt

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Fumarsäure

Im Mai 2022 wird Bartek Ingredients Inc. 160 Millionen US-Dollar in den Bau einer vertikal integrierten Anlage investieren, die zur weltweit größten Anlage für Apfelsäure und Fumarsäure in Lebensmittelqualität sowie zur Produktion von Fumarsäure werden soll. Es wird erwartet, dass das Projekt die Kapazität von Bartek verdoppelt.

Segmentierung der Fumarsäure-Branche

Fumarsäure (trans-Butandiolsäure) ist eine weiße kristalline Verbindung, die in der Natur vorkommt. Fumarsäure hilft bei der Gewinnung von Energie aus der Nahrung in Form von ATP. Der Fumarsäuremarkt ist in Typ, Anwendung, Endverbraucherindustrie und Geografie unterteilt. Nach Typ ist der Markt in Lebensmittelqualität und technische Qualität unterteilt. Je nach Anwendung ist der Markt in Lebensmittel- und Getränkeverarbeitung, Kolophoniumpapierleimung, ungesättigtes Polyesterharz, Alkydharz, Körperpflege und Kosmetik sowie andere Anwendungen unterteilt. Nach Endverbraucherindustrie ist der Markt in Lebensmittel- und Getränkeindustrie, Kosmetik, Pharmazie, Chemie und andere Endverbraucherindustrien unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für Fumarsäure in 15 Ländern in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Kilotonnen) erstellt.

| Lebensmittelqualität |

| Technische Qualität |

| Lebensmittel- und Getränkeverarbeitung |

| Leimen von Kolophoniumpapier |

| Ungesättigtes Polysterharz |

| Alkydharz |

| Körperpflege und Kosmetik |

| Andere Anwendungen |

| Nahrungsmittel und Getränke |

| Kosmetika |

| Pharmazeutisch |

| Chemisch |

| Andere Endverbraucherbranchen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest der Asien-Pazifik-Region | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Rest des Nahen Ostens und Afrikas |

| Typ | Lebensmittelqualität | |

| Technische Qualität | ||

| Anwendung | Lebensmittel- und Getränkeverarbeitung | |

| Leimen von Kolophoniumpapier | ||

| Ungesättigtes Polysterharz | ||

| Alkydharz | ||

| Körperpflege und Kosmetik | ||

| Andere Anwendungen | ||

| Endverbraucherindustrie | Nahrungsmittel und Getränke | |

| Kosmetika | ||

| Pharmazeutisch | ||

| Chemisch | ||

| Andere Endverbraucherbranchen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest der Asien-Pazifik-Region | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Fumarsäure-Marktforschung

Wie groß ist der Fumarsäuremarkt?

Die Marktgröße für Fumarsäure wird im Jahr 2024 voraussichtlich 285,43 Kilotonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,95 % auf 346,43 Kilotonnen wachsen.

Wie groß ist der Markt für Fumarsäure derzeit?

Im Jahr 2024 wird die Marktgröße für Fumarsäure voraussichtlich 285,43 Kilotonnen erreichen.

Wer sind die Hauptakteure auf dem Fumarsäure-Markt?

Bartek Ingredients Inc., XST Biological Co. Ltd., Changmao Biochemical Engineering Company Limited, Fuso Chemical Co. Ltd, Polynt sind die wichtigsten Unternehmen, die auf dem Fumarsäuremarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Fumarsäure-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Fumarsäure-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Fumarsäuremarkt.

Welche Jahre deckt dieser Fumarsäure-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Fumarsäuremarktes auf 274,58 Kilotonnen geschätzt. Der Bericht deckt die historische Marktgröße des Fumarsäuremarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Fumarsäuremarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Fumarsäure

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Fumarsäure im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Fumarsäure-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.