Marktanalyse für Kraftstoffadditive

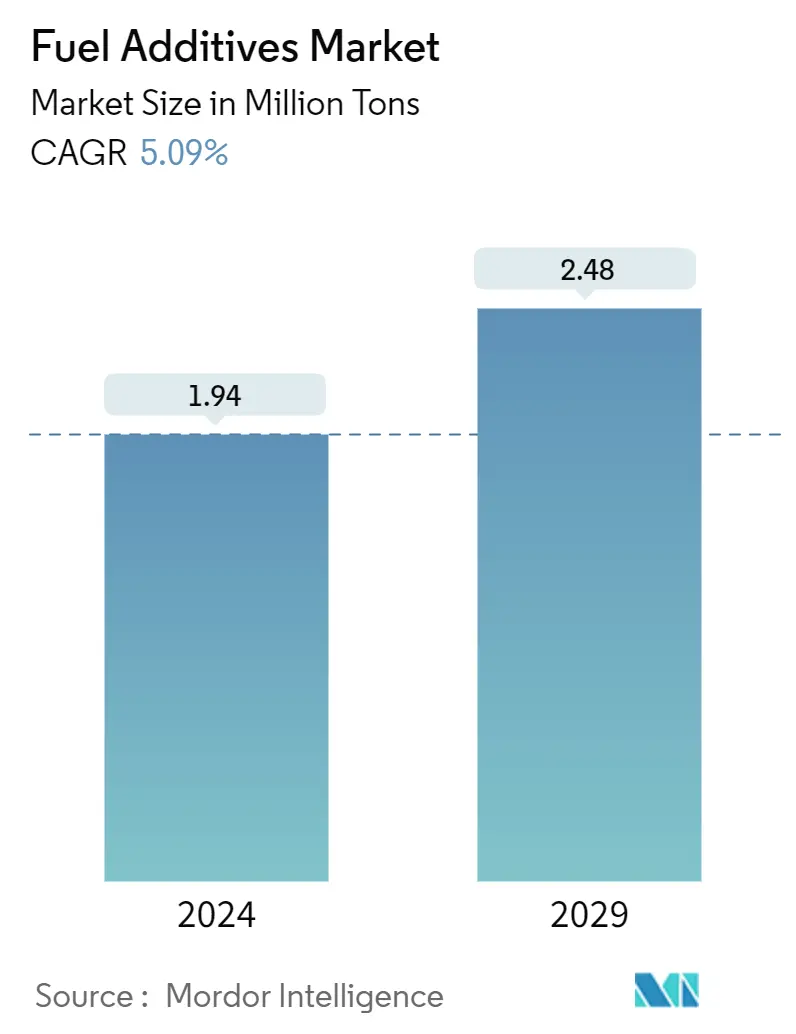

Die Marktgröße für Kraftstoffadditive wird im Jahr 2024 auf 1,94 Millionen Tonnen geschätzt und soll bis 2029 2,48 Millionen Tonnen erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,09 % im Prognosezeitraum (2024–2029) entspricht.

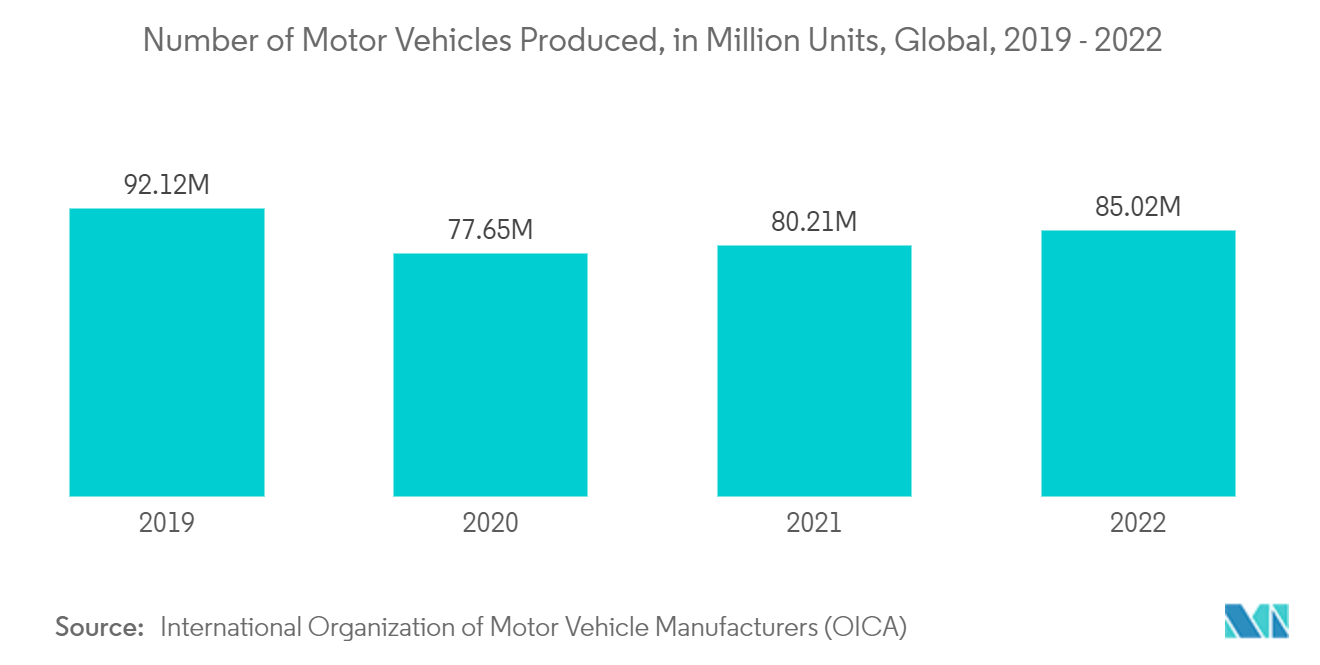

Die COVID-19-Pandemie wirkte sich negativ auf den Markt aus. Grund dafür war die Schließung von Produktionsanlagen und Werken aufgrund der Sperrung und Beschränkungen. Lieferketten- und Transportunterbrechungen führten zu weiteren Markthemmnissen. Allerdings erlebte die Branche im Jahr 2021 eine Erholung, wodurch die Nachfrage für den untersuchten Markt wieder anstieg.

- Mittelfristig sind unter anderem der Erlass strenger Umweltauflagen und die abnehmende Qualität des Rohöls Faktoren, die das Wachstum des untersuchten Marktes vorantreiben.

- Auf der anderen Seite könnten die steigende Nachfrage nach batterieelektrischen Fahrzeugen (BEVs) in Ländern wie den Vereinigten Staaten, China und Deutschland sowie hohe Kosten für FE-Aktivitäten das Marktwachstum im Prognosezeitraum behindern.

- Die steigende Nachfrage nach Diesel mit extrem niedrigem Schwefelgehalt (ULSD) dürfte jedoch in Zukunft eine Chance für das Marktwachstum darstellen.

Markttrends für Kraftstoffadditive

Benzin soll den untersuchten Markt dominieren

- Benzin ist das Hauptprodukt, das aus Erdöl hergestellt wird. Der Großteil des in der Automobil- und Luftfahrtindustrie verwendeten Benzins ist Crackbenzin, das durch thermisches oder katalytisches Cracken der schwereren Ölfraktionen gewonnen wird.

- Benzinadditive, die die Oktanzahl erhöhen, gelten ebenfalls als Antiklopfadditive, da sie die Klopffestigkeit des Kraftstoffs erhöhen können. Zu den Zusatzstoffen dieser Kategorie zählen hauptsächlich Ether, Alkohole, Ester, metallorganische Verbindungen und andere.

- Bei leichten Nutzfahrzeugen spielen Benzinmotoren die Rolle der Hauptantriebsquelle. Zu den Benzinadditiven gehören unter anderem Hybridmischungen, Oxygenate, Antioxidantien, Antiklopfmittel, Bleifänger und Kraftstofffarbstoffe.

- Nach Angaben der US Energy Information Administration stieg die gesamte Benzinproduktion in den Vereinigten Staaten im August 2023 von 130.000 Barrel im Vormonat auf 290.000 Barrel.

- An Einzelhandelstankstellen werden drei Hauptbenzinsorten verkauft Normal, Mittelklasse und Premium. Im Jahr 2022 wurden in den Vereinigten Staaten etwa 134,55 Milliarden Gallonen fertiges Motorbenzin verbraucht, durchschnittlich etwa 369 Millionen Gallonen pro Tag (oder etwa 8,78 Millionen Barrel pro Tag).

- Nach Angaben der US Energy Information Administration belief sich die weltweite Produktion von Öl und anderen Erdölflüssigkeiten im Jahr 2022 auf durchschnittlich 100,1 Millionen Barrel pro Tag (b/d) und soll im Jahr 2023 auf 101,8 Millionen Barrel pro Tag steigen.

- Die fünf größten Ölproduzenten im Jahr 2022 waren die Vereinigten Staaten, Saudi-Arabien, Russland, Kanada und China. An der Spitze der Liste standen die Vereinigten Staaten mit einer Produktion von 18.875.000 Barrel pro Tag (bpd). Saudi-Arabien belegte mit einer Produktion von 10.835.000 BPD den zweiten Platz und verfügt über 17 % der gesamten nachgewiesenen Erdölreserven weltweit.

- Aufgrund der oben genannten Faktoren dürften daher Benzin-bezogene Anwendungen von Kraftstoffadditiven im Prognosezeitraum den höchsten Marktanteil ausmachen.

Nordamerika wird den Markt dominieren

- Die Vereinigten Staaten dominierten den Kraftstoffadditivmarkt in der nordamerikanischen Region. Die Vereinigten Staaten sind eine der am schnellsten wachsenden Volkswirtschaften und haben sich heute zu einem der größten Produktionshäuser der Welt entwickelt. Der verarbeitende Sektor des Landes leistet einen der größten Beiträge zur Wirtschaft des Landes.

- In den Vereinigten Staaten kam es aufgrund der steigenden Nachfrage in der Luftfahrtindustrie zu einem Anstieg des Verbrauchs von Kerosintreibstoff. Im Jahr 2022 verbrauchte das Land 1.562.000 Barrel pro Tag, was einem Anstieg von 13,5 % gegenüber 1.376.000 Barrel pro Tag im Vorjahr entspricht.

- Darüber hinaus stieg der Verbrauch von Heizöl um 9,2 % auf 343.000 Barrel pro Tag im Jahr 2022, verglichen mit 314.000 Barrel pro Tag im Jahr 2021.

- Laut OICA sind die Vereinigten Staaten nach China der zweitgrößte Automobilhersteller und produzierten im Jahr 2022 10,06 Millionen Fahrzeuge, was einem Wachstum von 10 % gegenüber der Produktion im Jahr 2021 entspricht. Das Land produzierte im Jahr 2022 1,75 Millionen Autos und 8,3 Millionen Nutzfahrzeuge.

- Im März 2023 beliefen sich die Neuwagenverkäufe auf insgesamt 1.384.676 Einheiten, ein Anstieg von 19,2 % gegenüber Februar 2023 und ein Anstieg von 9,4 % gegenüber März 2022.

- Darüber hinaus belaufen sich die Neuwagenverkäufe nach Angaben der Automotive Industries Association of Canada in den Monaten Januar 2023, Februar 2023 und März 2023 auf 103.380; 109.781 bzw. 150.956 Einheiten. Im April 2023 wurden in Kanada schätzungsweise 144.069 Einheiten verkauft, etwas weniger als im März 2023 und ein Anstieg von 2,3 % gegenüber April 2022.

- Darüber hinaus verfügen die Vereinigten Staaten über einen der größten Luftfahrtmärkte der Welt. Mit US-Flugzeugen werden mehr Menschen befördert als mit Fluggesellschaften aus jedem anderen Land, und etwa die Hälfte der zehn umsatzstärksten Fluggesellschaften der Welt haben ihren Sitz in den Vereinigten Staaten. Darüber hinaus war nach Angaben der Federal Aviation Administration (FAA) die Flotte der allgemeinen Luftfahrt in den Vereinigten Staaten im Jahr 2022 auf 204.590 Flugzeuge angewachsen. Auch die US-amerikanische kommerzielle Luftfahrtflotte verfügte im Jahr 2022 über etwa 935 dieser Flugzeuge. Es wird erwartet, dass diese Zahl noch steigen wird die Marktnachfrage aus mehreren Anwendungen in der Luft- und Raumfahrtindustrie.

- Alle diese Faktoren wirken sich wiederum auf den Verbrauch von Kraftstoffadditiven im Prognosezeitraum aus.

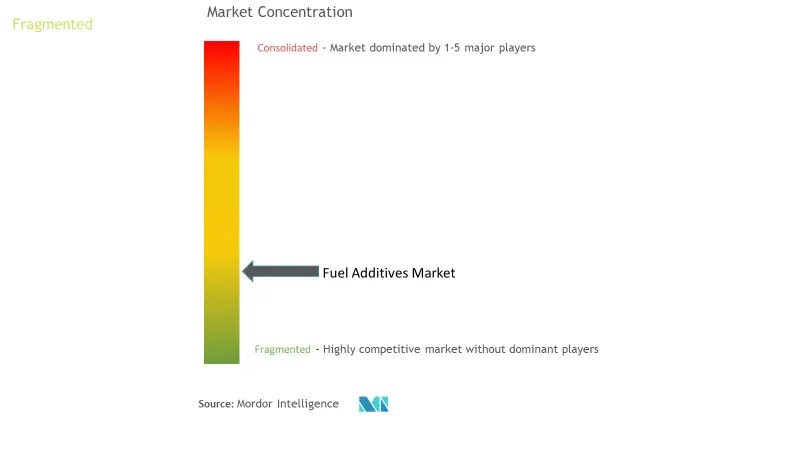

Überblick über die Kraftstoffadditiv-Branche

Der Markt für Kraftstoffadditive ist fragmentiert. Zu den Hauptakteuren (nicht in einer bestimmten Reihenfolge) zählen unter anderem Afton Chemicals, The Lubrizol Corporation, Innospec, Chevron Corporation und BASF SE.

Marktführer bei Kraftstoffadditiven

-

Afton Chemical

-

The Lubrizol Corporation

-

BASF SE

-

Chevron corporation

-

Innospec

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Kraftstoffadditive

- April 2022: Greenclean 3 von Afton Chemical ist eine Weiterentwicklung der Dieselreinigungstechnologie, die in Nordamerika eingeführt wird. Diese leistungsstarke, kreative Technologie wird die Leistung von Schwerlastflotten und Geländefahrzeugen, die mit modernster Motorentechnologie und Schadstoffkontrollsystemen ausgestattet sind, weiter verbessern.

- März 2022: Afton Chemical Corporation hat die Erweiterung seiner Phase-3-Produktionsanlage für chemische Additive in Singapur abgeschlossen. Ziel dieser Erweiterung war die Bereitstellung von Möglichkeiten zum Mischen von Kraftstoff-Performance-Additiven (GPA). Dieses Wachstum half dem Unternehmen, sich auf die Bereitstellung effektiver lokaler Lieferkettenlösungen für seine asiatischen Kunden zu konzentrieren.

Segmentierung der Kraftstoffadditivindustrie

Kraftstoffadditive sind Verbindungen, die die Qualität und Effizienz von Kraftstoffen verbessern sollen. Kraftstoffadditive werden hinzugefügt, um Leistung, Fließfähigkeit, Korrosionsbeständigkeit, saubere Verbrennung und viele andere Eigenschaften zu verbessern.

Der Markt für Kraftstoffadditive ist nach Produkttyp, Anwendung und Geografie segmentiert. Der Markt ist nach Produkttyp in Ablagerungskontrolle, Cetanzahlverbesserer, Schmieradditive, Antioxidantien, Korrosionsschutzmittel, Kaltfließverbesserer, Antiklopfmittel und andere Produkttypen unterteilt. Der Markt ist nach Anwendung in Diesel, Benzin, Kerosin und andere Anwendungen unterteilt. Auf der Grundlage der Geographie wird der Markt in Asien-Pazifik, Nordamerika, Europa, Südamerika, den Nahen Osten und Afrika eingeteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für Kraftstoffadditive in 15 Ländern in wichtigen Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Tonnen) erstellt.

| Produktart | Einlagenkontrolle | ||

| Cetanzahlverbesserer | |||

| Schmierzusätze | |||

| Antioxidantien | |||

| Korrosionsschutz | |||

| Kaltfließverbesserer | |||

| Antiklopfmittel | |||

| Andere Produkttypen | |||

| Anwendung | Diesel | ||

| Benzin | |||

| Kerosin | |||

| Andere Anwendungen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Europa | Deutschland | ||

| Frankreich | |||

| Großbritannien | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Mexiko | |||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung für Kraftstoffadditive

Wie groß ist der Markt für Kraftstoffadditive?

Die Marktgröße für Kraftstoffadditive wird im Jahr 2024 voraussichtlich 1,94 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 5,09 % auf 2,48 Millionen Tonnen wachsen.

Wie groß ist der Markt für Kraftstoffadditive derzeit?

Im Jahr 2024 wird die Marktgröße für Kraftstoffadditive voraussichtlich 1,94 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Markt für Kraftstoffadditive?

Afton Chemical, The Lubrizol Corporation, BASF SE, Chevron corporation, Innospec sind die wichtigsten Unternehmen, die auf dem Markt für Kraftstoffadditive tätig sind.

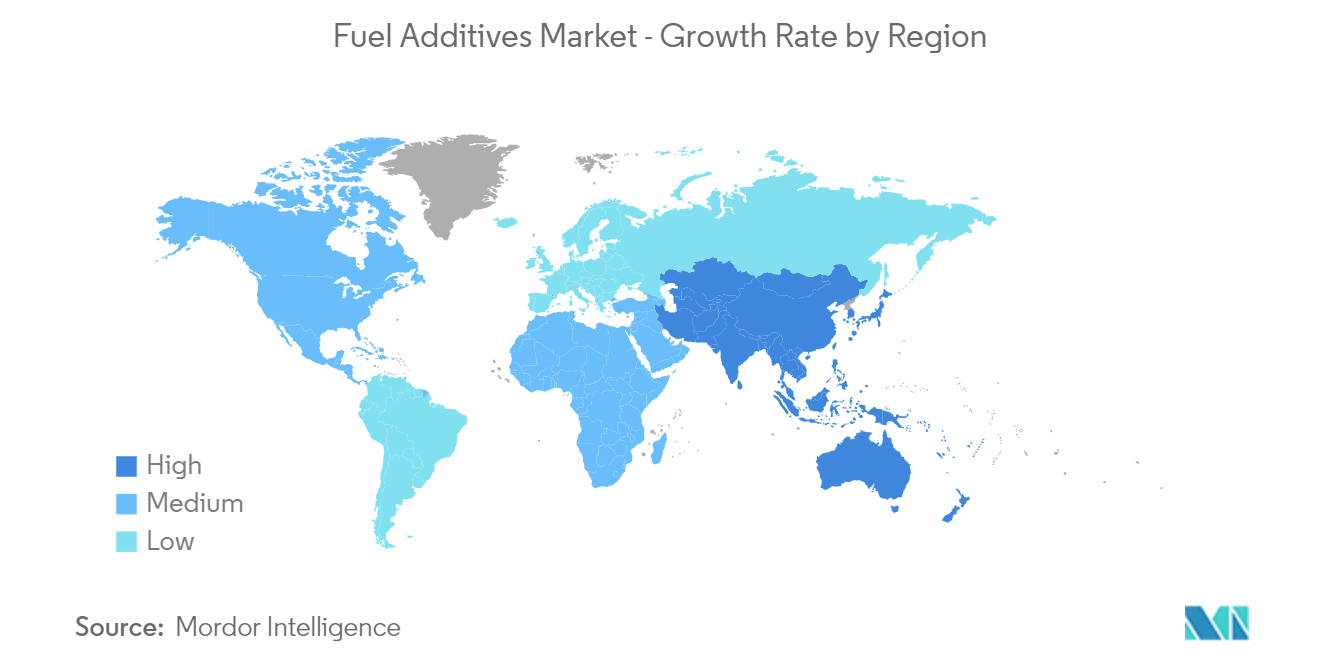

Welches ist die am schnellsten wachsende Region im Markt für Kraftstoffadditive?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Kraftstoffadditive?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für Kraftstoffadditive.

Unsere Bestseller-Berichte

Popular Lubricants and Fuel Additives Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Bericht zur Kraftstoffadditivindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Kraftstoffadditiven im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Kraftstoffadditiven umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.