Marktgröße von Europa Fracht und Logistik Industrie

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

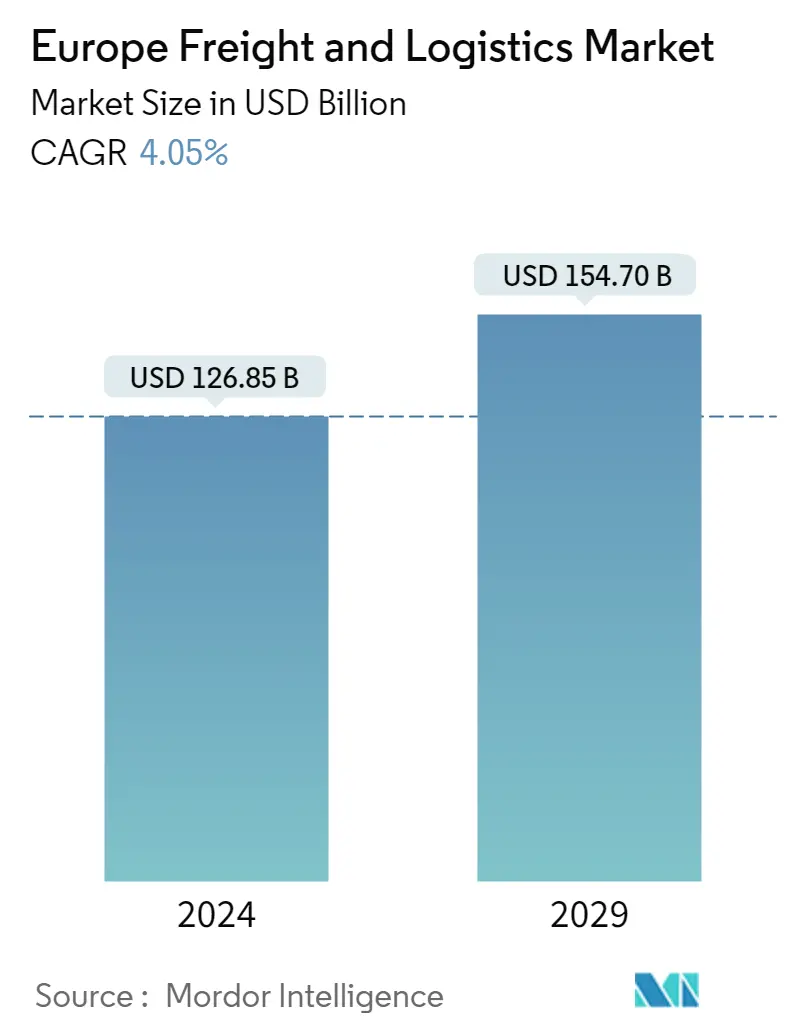

| Marktgröße (2024) | USD 126,85 Milliarden |

| Marktgröße (2029) | USD 154,70 Milliarden |

| CAGR(2024 - 2029) | 4.05 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Benötigen Sie einen Bericht, der die Auswirkungen von COVID-19 auf diesen Markt und sein Wachstum widerspiegelt?

Marktanalyse für Fracht und Logistik in Mittel- und Osteuropa

Die Größe des europäischen Fracht- und Logistikmarkts wird im Jahr 2024 auf 126,85 Milliarden US-Dollar geschätzt und soll bis 2029 154,70 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,05 % im Prognosezeitraum (2024–2029) entspricht

- Osteuropäische Länder wie Polen, die Tschechische Republik, Rumänien, Ungarn, Bulgarien und die Slowakei gehören zu den am schnellsten wachsenden Volkswirtschaften in Europa. Diese starke Wirtschaftsleistung veranlasst die osteuropäischen Länder dazu, mehr Mitspracherecht über die Zukunft der Europäischen Union zu fordern. Da Deutschland den Logistikmarkt dominiert, müssen die östlichen Länder hart arbeiten, um ihren Marktanteil zu erhöhen. Insbesondere osteuropäische Länder müssen sich mit Problemen wie schlechter Infrastruktur, politischer Korruption, mangelnder Wettbewerbsfähigkeit, Personalmangel usw. befassen.

- Der Logistikmarkt in der Region wurde aufgrund der COVID-19-Beschränkungen durch den Rückgang der transportierten Frachtmengen beeinträchtigt. Allerdings hat die Nachfrage zugenommen und mit dem Wachstum des E-Commerce hat sich der Markt erholt.

- Das schnelle Wachstum im E-Commerce-Segment wird das Wachstum des Logistikmarktes in der Region unterstützen. Während Deutschland und das Vereinigte Königreich nach wie vor die wichtigsten E-Commerce-Märkte in Europa sind, wird das stärkste Wachstum voraussichtlich in Osteuropa stattfinden, wobei Polen das Wachstum anführt.

- Schnell wachsende Online-Verkäufe, ein großer Verbrauchermarkt, Zugang zu relativ günstigen Arbeitskräften und ein etablierter Logistikmarkt machen Polen zu einem äußerst attraktiven Standort für internationale Online-Händler.

- Bestehende Online-Händler werden ihre Lagerflächen in den kommenden Jahren wahrscheinlich kontinuierlich erweitern, während neue Marktteilnehmer möglicherweise nach geeigneten Einrichtungen und Supply-Chain-Betreibern suchen. Die steigende Nachfrage nach geeigneten Vertriebsflächen sowie maßgeschneiderten Logistikdienstleistungen setzt Entwickler und 3PLs unter Druck, ihr Angebot an diese neuen Anforderungen anzupassen.

- Trotz des instabilen Umfelds haben die Logistikunternehmen die Zusammenarbeit von Jahr zu Jahr eingeschränkt und bieten ein wachsendes Leistungsspektrum mit moderner Technologie und erheblicher Kapazität an.

- Der Logistiksektor in Osteuropa ist ein relativ junger Markt. In Polen gibt es mehr als 13,4 Millionen Quadratmeter moderne Lagerhallen und die Nachfrage nach Lagerflächen wächst allmählich. Treiber dieses Wachstums sind auch die relativ günstigen Kosten in CEE, die Unternehmen wie Amazon (Slowakei) und Alibaba (Polen) angezogen haben.