Marktanalyse für Molkenprotein in Frankreich

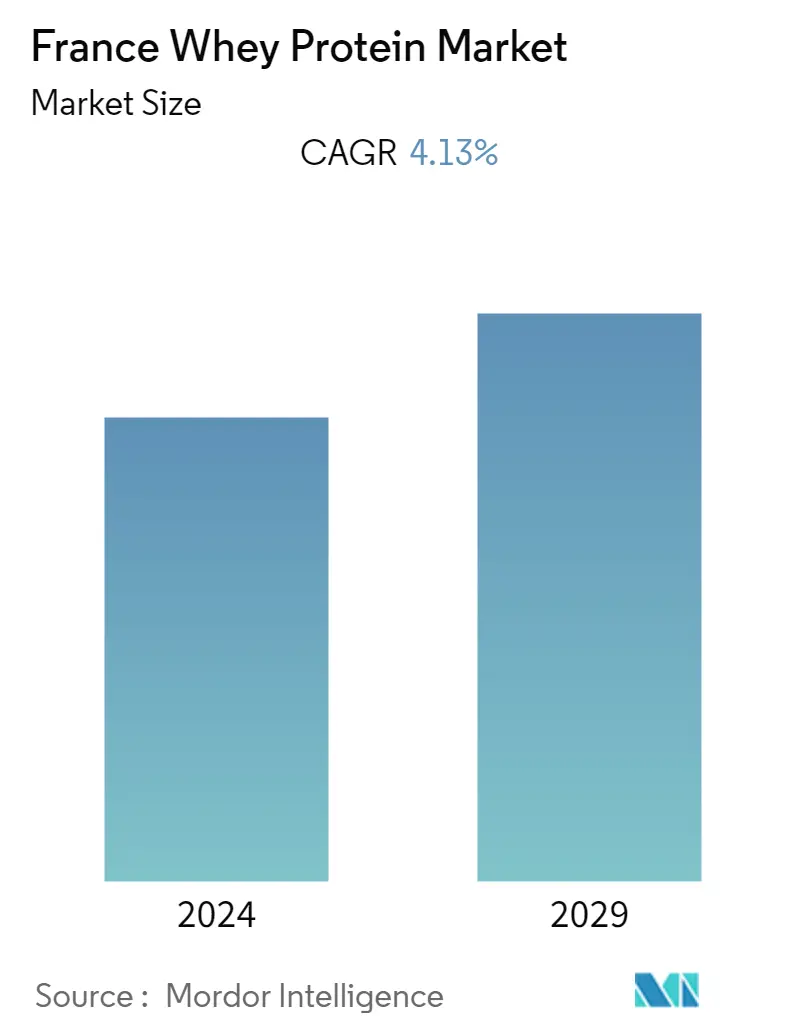

Es wird erwartet, dass der französische Molkenproteinmarkt von 23,6 Mio. USD im Jahr 2023 mit einer durchschnittlichen jährlichen Wachstumsrate von 4,13 % im Prognosezeitraum wachsen wird.

- Molkenprotein ist immer gefragter, da sich die Menschen zunehmend eines gesünderen Lebens und einer ausgewogenen Ernährung bewusst werden. Aufgrund der regelmäßigen Empfehlungen zur Proteinergänzung in Fitness- und Sportvereinen zur Gewichtszunahme, Kraftzunahme und Gewichtsabnahme wird das Bewusstsein der Verbraucher für Molkenprotein immer größer. Darüber hinaus locken immer mehr Fitnessclubs mit großen Trainingsflächen, modernsten Geräten und einem breiten Sportangebot die junge Bevölkerung dazu, sich fit zu halten.

- So eröffnete beispielsweise Berlins berühmter und feinster Fitnessclub John Reed im Februar 2022 seinen ersten französischen Club im Einkaufszentrum So Ouest in Levallois-Perret, Paris. Solche Clubs, die Kurse wie Spinning, HIIT, Bodyshaping, Yoga, Pilates oder Barre anbieten, dürften den Konsum von Molkenprotein steigern.

- Darüber hinaus wird erwartet, dass zunehmende Innovationen bei der Herstellung von Molkenproteinprodukten, die über eine große Vielfalt an Aminosäuren verfügen, die bei der Ausführung spezifischer Aufgaben wie Gewichtsverlust, Energieausgleich, Muskelreparatur und Sättigung helfen, durch verschiedene Hersteller einen enormen Markt schaffen werden Potenzial. Darüber hinaus suchen die Verbraucher im Land auch nach einfachen Rezepten mit wenigen Zutaten, die von Natur aus gesund sind, nur minimal verarbeitet werden und mehr Transparenz und Rückverfolgbarkeit bieten. Daher sind Hersteller daran interessiert, Produkte mit einem Minimum an künstlichen Inhaltsstoffen auf den Markt zu bringen.

- Beispielsweise brachte Lactalis Ingredients im November 2022 eine Reihe von Instant-Molkenproteinen auf den Markt, die mit Sonnenblumenlecithin hergestellt werden. Das Unternehmen behauptete, dass Sonnenblumenlecithin hypoallergen und nachhaltig sei und nicht als Allergen deklariert werden müsse. Es wird erwartet, dass solche Marktentwicklungen im Prognosezeitraum den Bedarf und die Nachfrage nach Molkenprotein im Land erhöhen werden.

Markttrends für Molkenprotein in Frankreich

Molkenproteinkonzentrate dominieren den Markt

- Konzentriertes Molkenprotein enthält eine Vielzahl physiologisch aktiver, gesundheitsfördernder Inhaltsstoffe, die auch in Vollmilch enthalten sind, was die Nachfrage nach einer konzentrierten Form von Molkenprotein im Land erhöht. Die Proteinkonzentration von Molkenproteinkonzentraten hängt von der Konzentration ab, wobei die meisten Molkenkonzentrate zwischen 70 und 80 % Protein enthalten. Molkenproteinkonzentrate enthalten einen größeren Anteil an Laktose als die isolierte Form.

- Darüber hinaus ist Molkenproteinkonzentrat oft günstiger als Isolat und bietet die gleichen großartigen Vorteile für Muskelwachstum, Muskelerhalt und allgemeine Erholung, mit dem zusätzlichen Vorteil, dass es mit bioverfügbaren Peptiden gefüllt ist. Abgesehen davon waren die mit Molkenproteinkonzentraten verbundenen Multifunktionalitäten wie leichte Verdaulichkeit, effiziente Verarbeitung und wirtschaftliche Anwendungen einige wichtige Faktoren, die das Marktwachstum im Land steigerten. Aufgrund der steigenden Nachfrage nach der konzentrierten Form von Molkenprotein führen viele Hersteller konzentrierte Inhaltsstoffe mit höherem Proteingehalt, guter Löslichkeit und Dispergierbarkeit ein.

- Beispielsweise stellte Eurial Ingredients Nutrition (IN) im Dezember 2021 seinen neuesten Molkenproteinkonzentrat-Inhaltsstoff EuriNutri WPC 80 vor, der einen Proteingehalt von 80 % angibt. Das Unternehmen behauptete, dass das Molkenproteinkonzentrat aus Süßmolke aus seinem Herbignac-Werk in der Bretagne, Frankreich, stamme. Von solchen Entwicklungen im Land wird erwartet, dass sie konzentrierte Molkenproteinprodukte von hoher Qualität produzieren und so der steigenden Nachfrage gerecht werden.

Hohe Nachfrage aus der Sport- und Leistungsernährungsbranche

- Französische Verbraucher, die einen gesunden, aktiven Lebensstil führen möchten, und diejenigen, die in der Freizeit aktiv sind, entscheiden sich zunehmend für Sporternährungsprodukte, um ihre Trainingseinheiten zu ergänzen und mehr gereinigte Nährstoffe zu erhalten, die für die gewünschte Figur sorgen. Somit hat das Segment der Sport- und Leistungsernährung hinsichtlich der Anwendung den größten Marktanteil.

- Außerdem wird erwartet, dass die Nachfrage nach Molkenprotein in Frankreich aufgrund des Wachstums bei Säuglingsanfangsnahrung in Verbindung mit der steigenden Nachfrage aus funktionellen Lebensmitteln und anderen Ernährungssektoren steigen wird. Insbesondere angereicherte Proteinprodukte wie Molkenprotein dürften im Prognosezeitraum eine hohe Wachstumsrate erreichen.

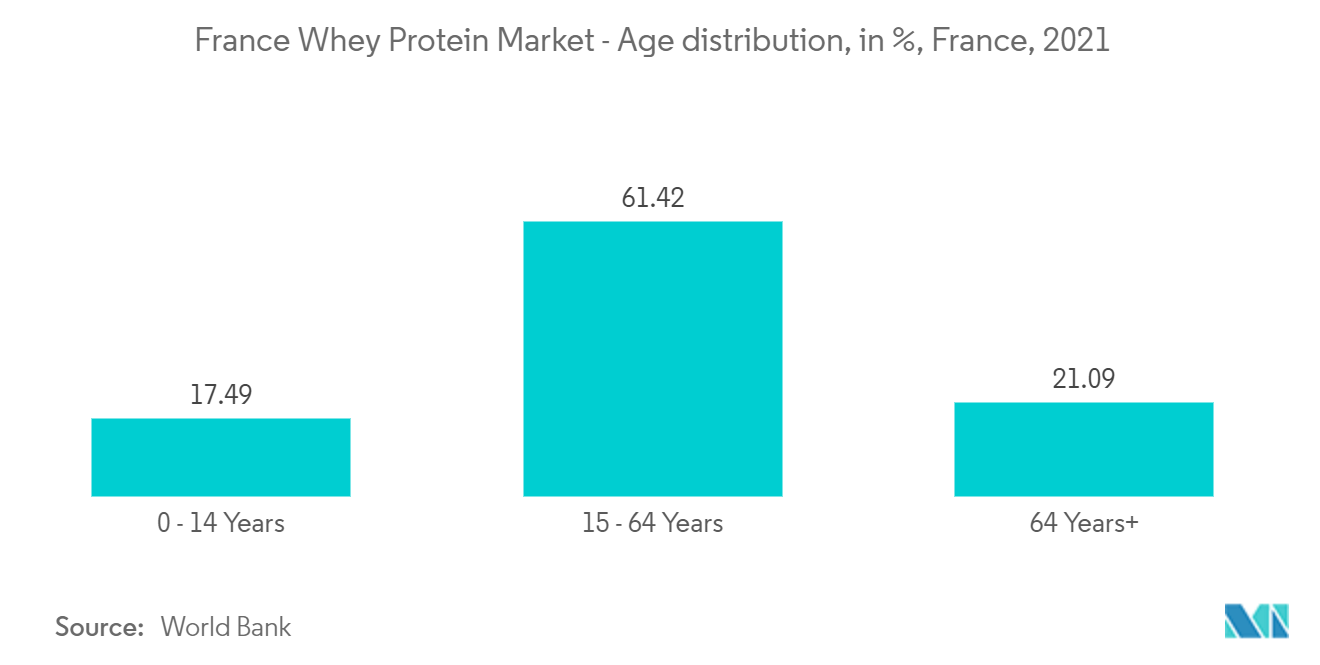

- Darüber hinaus wird erwartet, dass die wachsende junge Bevölkerung die Zahl der Sport- und Fitnessaktivitäten im Land erhöht und damit die Nachfrage nach Molkenprotein im Land erhöht. Nach Angaben der Weltbank fielen beispielsweise im Jahr 2021 etwa 61,42 % der Bevölkerung in Frankreich in die Altersgruppe der 15- bis 64-Jährigen, was den größten Anteil an der Gesamtbevölkerung ausmacht.

- Darüber hinaus neigt die wachsende Mittelschicht zunehmend dazu, körperliche Aktivitäten wie Gehen, Laufen, Wochenendtrekking usw. zu akzeptieren, und für die Millennial-Bevölkerung und die in Frankreich lebenden Profisportler sind Fitness und Sport keine Vorrechte; es ist ein Lebensstil. Dies wird voraussichtlich zum stetigen Wachstum des Molkenproteinmarktes im Land führen.

Überblick über die französische Molkenproteinindustrie

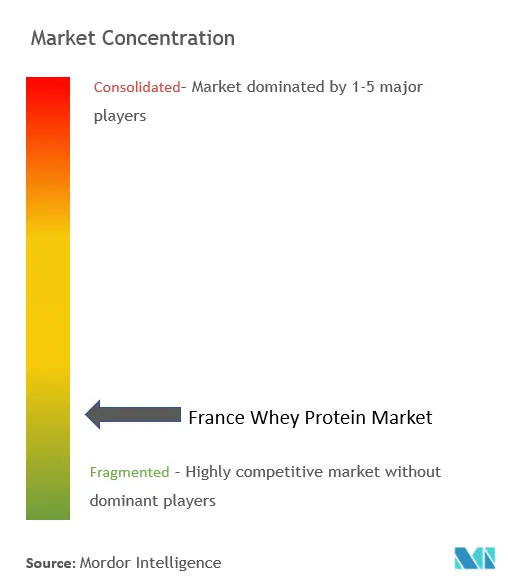

Der französische Molkenproteinmarkt ist stark fragmentiert, da mehrere kleine und internationale Akteure an der Herstellung und dem Vertrieb von Molkenproteinprodukten im Land beteiligt sind. Große Akteure im Land konzentrieren sich auf Produktinnovationen und bewerben ihre Produkte bei Fitnessbegeisterten im ganzen Land, um das Bewusstsein für die gesundheitlichen Vorteile des Verzehrs von Molkenprotein zu schärfen. Darüber hinaus engagieren sich Unternehmen in Kapazitätserweiterungen, strategischen Partnerschaften, Erweiterungen des Produktportfolios sowie Fusionen und Übernahmen, um sich einen Wettbewerbsvorteil zu verschaffen. Der französische Molkenproteinmarkt wird von Akteuren wie Lactalis, Arla Foods amba, Glanbia plc, Carbery Group, Champignon-Hofmeister Group, Fonterra Co-operative Group Limited, FrieslandCampina Ingredients und anderen bedient.

Marktführer für Molkenprotein in Frankreich

-

Arla Foods amba

-

Glanbia plc

-

Carbery Group

-

Champignon-Hofmeister Group

-

Lactalis Ingredients

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum französischen Molkenproteinmarkt

- April 2023 Eurial stellt ein bahnbrechendes Produkt namens EuriNutri 90 WPI vor. Dieses bemerkenswerte Molkenproteinisolatpulver, das aus Milch gewonnen wird, weist einen beeindruckenden Proteingehalt von 90 % im Trockengewicht auf.

- Dezember 2021 Lactalis Ingredients hat mit der offiziellen Einweihung eines hochmodernen Molkentrocknungsturms in seinem Werk in Verdun, Frankreich, einen bedeutenden Schritt gemacht. Dieser strategische Schritt katapultierte die Produktionskapazität auf beeindruckende 30.000 Tonnen und eröffnete spannende Möglichkeiten für die Expansion in neue Märkte.

- Dezember 2021 Eurial IN sorgte mit der Einführung eines Molkenkonzentrats aus transparenten Quellen für Aufsehen im Bereich des aktiven Lebensstils. Dieses hochmoderne Molkenproteinkonzentrat, bekannt als EuriNutri WPC 80, bietet mit seinem Proteingehalt von 80 % eine starke Leistung. Es wird aus Süßmolke im Herbignac-Werk in der Bretagne, Frankreich, gewonnen und stellt einen bedeutenden Fortschritt im Angebot an hochwertigen Molkenproteinen dar.

Segmentierung der französischen Molkenproteinindustrie

Molkenprotein ist eine pulverförmige Form von Protein, das aus Molke gewonnen wird.

Der französische Molkenproteinmarkt ist nach Form und Endverbraucher segmentiert. Der untersuchte Markt ist hinsichtlich seiner Form in Konzentrate, Hydrolysate und Isolate unterteilt. Nach Endverbraucher ist der Markt in Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetika sowie Nahrungsergänzungsmittel unterteilt.

Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Wertes (in USD) erstellt.

| Konzentrieren |

| Hydrolysiert |

| Isoliert |

| Tierfutter |

| Essen und Getränke |

| Körperpflege und Kosmetik |

| Ergänzungen |

| Nach Form | Konzentrieren |

| Hydrolysiert | |

| Isoliert | |

| Vom Endbenutzer | Tierfutter |

| Essen und Getränke | |

| Körperpflege und Kosmetik | |

| Ergänzungen |

Häufig gestellte Fragen zur Marktforschung für Molkenprotein in Frankreich

Wie groß ist der französische Molkenproteinmarkt derzeit?

Der französische Molkenproteinmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,13 % verzeichnen.

Wer sind die Hauptakteure auf dem französischen Molkenprotein-Markt?

Arla Foods amba, Glanbia plc, Carbery Group, Champignon-Hofmeister Group, Lactalis Ingredients sind die größten Unternehmen, die auf dem französischen Molkenproteinmarkt tätig sind.

Welche Jahre deckt dieser französische Molkenproteinmarkt ab?

Der Bericht deckt die historische Marktgröße des französischen Molkenproteinmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die französische Molkenproteinmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Frankreich-Molkeprotein-Industriebericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Molkenprotein in Frankreich im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die France Whey Protein-Analyse umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.